حجم وحصة سوق حمض الليفولينيك

تحليل سوق حمض الليفولينيك بواسطة موردور إنتليجنس

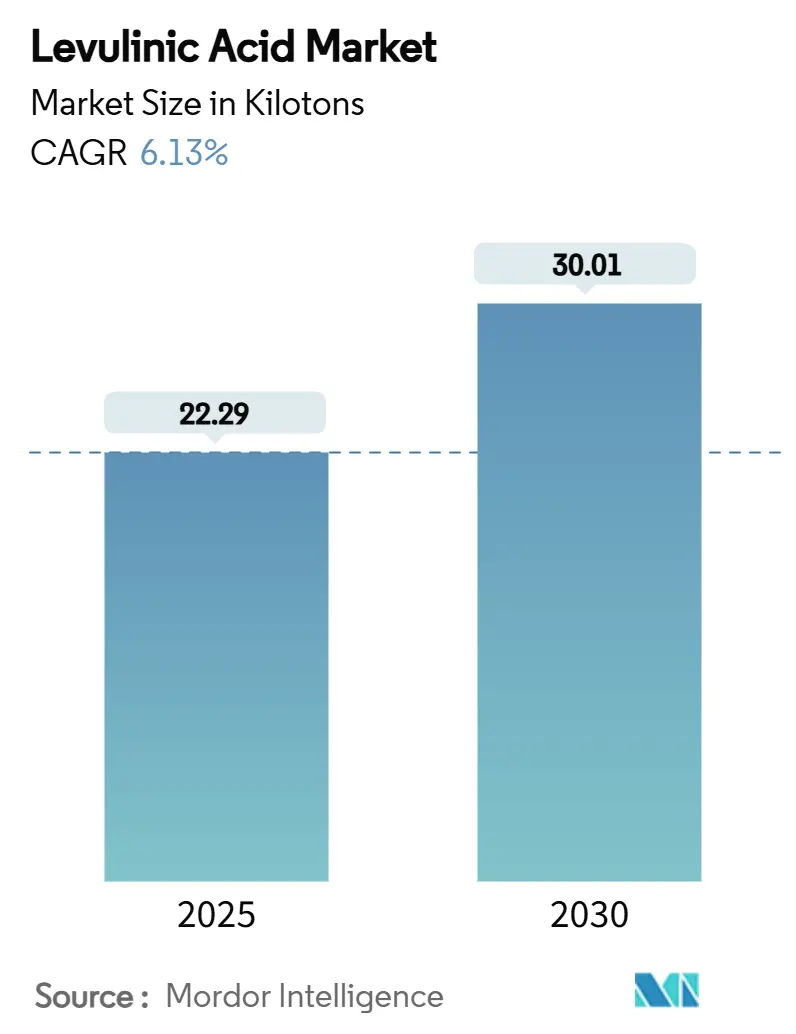

يُقدر حجم سوق حمض الليفولينيك بـ 22.29 ألف طن في 2025، ومن المتوقع أن يصل إلى 30.01 ألف طن بحلول 2030، بمعدل نمو سنوي مركب قدره 6.13% خلال فترة التوقعات (2025-2030). ينمو الطلب مع الضغط من البرامج التنظيمية مثل استراتيجية الاتحاد الأوروبي للكيماويات من أجل الاستدامة وخطة الكيمياء المستدامة الفيدرالية الأمريكية على المصنعين لاعتماد الوسائط الحيوية التي تساعد في إزالة الكربون من سلاسل القيمة. تبقى مستحضرات التجميل والعناية الشخصية المنفذ الأكبر لأن حمض الليفولينيك يعمل كمادة حافظة من مصدر طبيعي تلبي تفضيلات العلامات النظيفة. يتوسع مصنعو الوقود والمضافات الوقودية في المشتريات بأسرع وتيرة حيث أن المركب يدعم مسارات غاما-فاليرولاكتون لوقود الطيران المستدام. تستمر تقنية التحلل المائي الحمضي في السيطرة على الطاقة الإنتاجية المُنشأة، رغم أن الطرق الإنزيمية والميكروبية تجذب استثمارات جديدة لخفض تكاليف الوحدة وتخفيف مشاكل إلغاء تنشيط المحفزات. تحتفظ آسيا والمحيط الهادئ بريادتها في كل من الحجم والنمو بفضل وفرة الكتلة الحيوية والسياسة الداعمة وقاعدة التصنيع الكيميائي الكثيفة، بينما تشير المشاريع الجديدة في إيطاليا وأمريكا الشمالية إلى التوحيد التدريجي للطاقة عبر سوق حمض الليفولينيك.

النقاط الرئيسية للتقرير

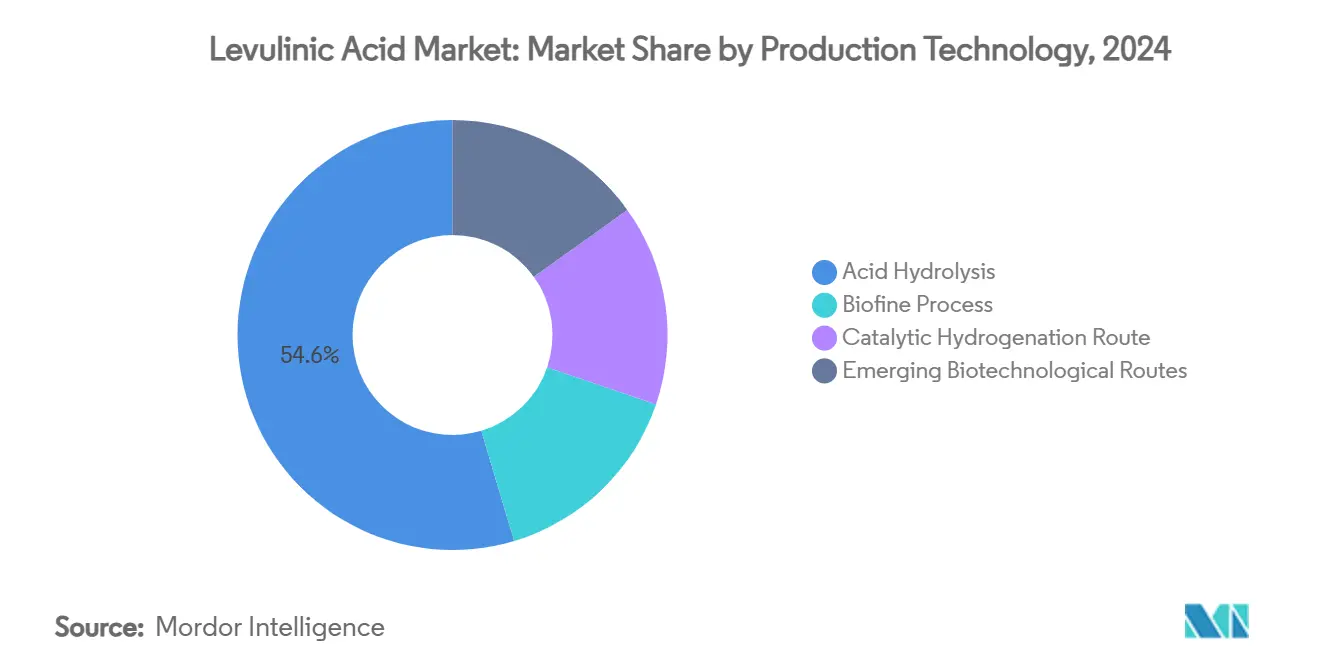

- حسب تقنية الإنتاج، احتل التحلل المائي الحمضي 54.65% من حصة سوق حمض الليفولينيك في 2024، بينما من المقرر أن تتوسع الطرق التكنولوجيا الحيوية الناشئة بمعدل نمو سنوي مركب قدره 6.81% حتى 2030.

- حسب الدرجة، هيمنت الدرجة الصناعية على 60.20% من حجم سوق حمض الليفولينيك في 2024، بينما تظهر الدرجة الصيدلانية أسرع معدل نمو سنوي مركب قدره 7.02% حتى 2030.

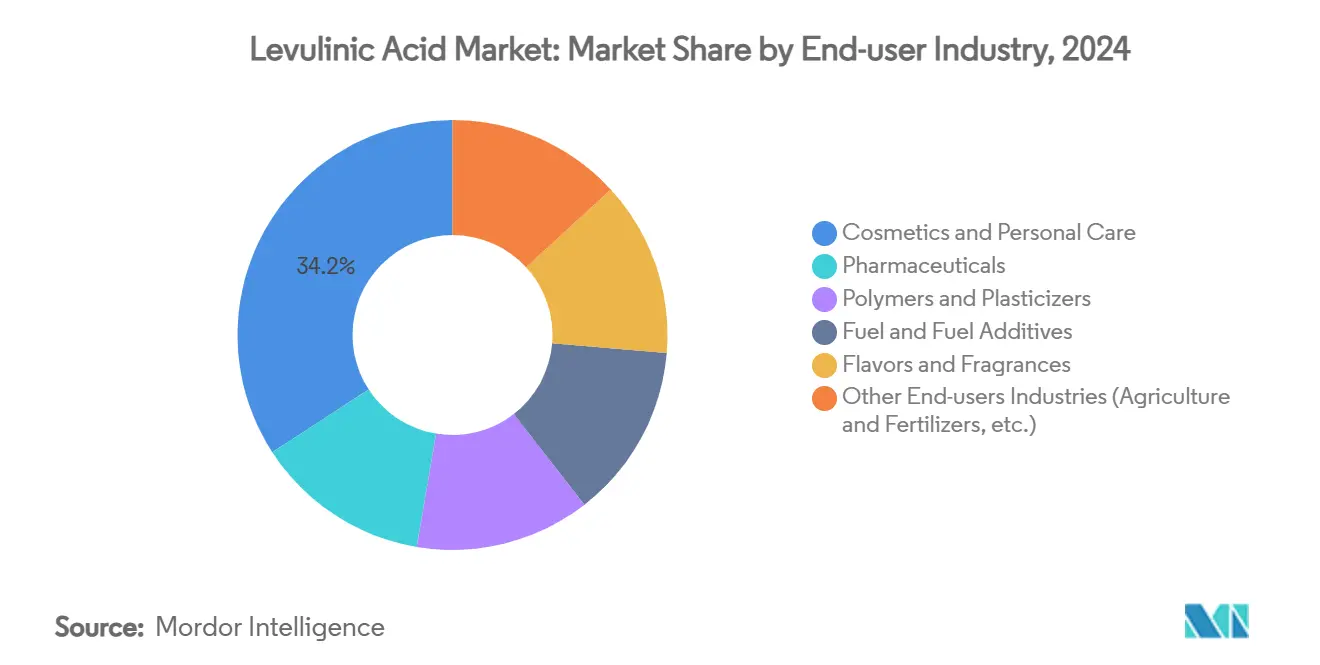

- حسب صناعة المستخدم النهائي، تصدرت مستحضرات التجميل والعناية الشخصية بحصة إيرادات قدرها 34.18% في 2024؛ الوقود والمضافات الوقودية تسجل أعلى معدل نمو سنوي مركب متوقع قدره 7.09% حتى 2030.

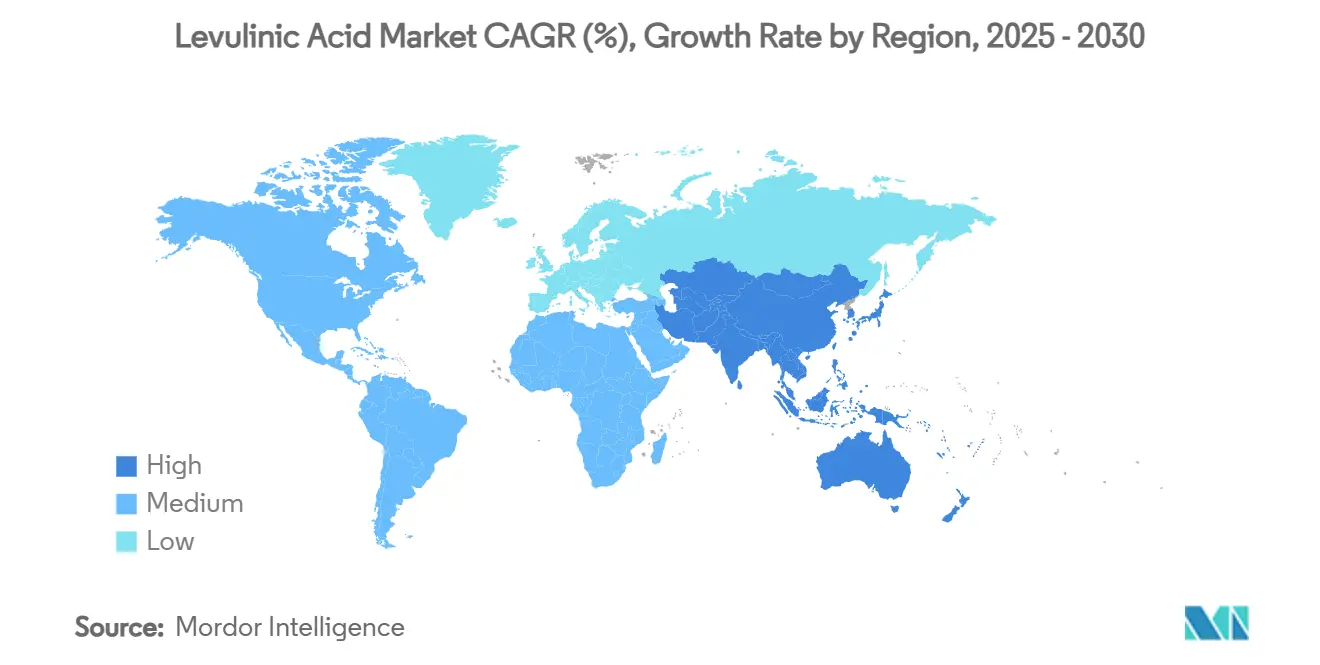

- حسب الجغرافيا، استحوذت آسيا والمحيط الهادئ على 41.29% من الحجم العالمي في 2024 وهي على المسار الصحيح لأسرع معدل نمو سنوي مركب قدره 6.58% خلال أفق التوقعات.

اتجاهات ورؤى سوق حمض الليفولينيك العالمي

تحليل تأثير العوامل المحركة

| العامل المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| تزايد الطلب على المذيبات والملدنات الحيوية | +1.5% | الاتحاد الأوروبي، أمريكا الشمالية، انتشار عالمي | المدى المتوسط (2-4 سنوات) |

| تنامي استخدام مشتقات حمض الليفولينيك كمضافات وقود منخفضة الكربون | +0.8% | محور آسيا والمحيط الهادئ، انتشار أمريكا الشمالية | المدى الطويل (≥ 4 سنوات) |

| تزايد الاعتماد في مستحضرات التجميل والعناية الشخصية كمادة حافظة طبيعية | +1.2% | أمريكا الشمالية والاتحاد الأوروبي يقودان، انتشار عالمي | المدى القصير (≤ 2 سنوات) |

| تزايد الاستخدام كبديل في الأسمدة التقليدية | +0.9% | آسيا والمحيط الهادئ وأمريكا الجنوبية | المدى المتوسط (2-4 سنوات) |

| شراكات الاقتصاد الدائري مع مصانع اللب والورق | +0.6% | أمريكا الشمالية، الاتحاد الأوروبي، آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد الطلب على المذيبات والملدنات الحيوية

الضغط التنظيمي لاستبدال ملدنات الفثالات يدفع إسترات حمض الليفولينيك إلى أغشية البوليمر والتغليف الصلب. حققت التجارب الحديثة 546% استطالة عند الكسر في حمض البولي لاكتيك عندما استبدل 20% بالوزن من إستر حمض الليفولينيك ملدنات الستريت التقليدية، مطابقة الأداء مع رفع المحتوى الحيوي[1]Wenxiang Xuan et al., "Bio-based Plasticizers for PLA," sciencedirect.com[. تؤطر استراتيجية الكيماويات في الاتحاد الأوروبي الملدنات الحيوية كمفضلة تحت معايير الاستخدام الأساسي، مشجعة أصحاب العلامات التجارية لتحديد مشتقات حمض الليفولينيك. خفض موردو المحفزات المؤسسين متطلبات طاقة الأسترة بما يقارب 20%، مضيقين فجوة السعر مع الطرق البترولية. تهدف شركات السلع الاستهلاكية المعبأة إلى رفع المدخلات المصدرة حيوياً إلى 25% على الأقل بحلول 2030، منشئة التزامات شراء آجلة تثبت اتفاقيات الطاقة الجديدة عبر سوق حمض الليفولينيك.

تنامي استخدام مشتقات حمض الليفولينيك كمضافات وقود منخفضة الكربون

تحويل حمض الليفولينيك إلى غاما-فاليرولاكتون يوفر وسيطاً لوقود الطيران المستدام (SAF) يمكن أن يصل إلى تكاليف إنتاج التعادل قرب 3.15 دولار أمريكي لكل غالون مكافئ بنزين في المصافي الحيوية المتكاملة. المحفزات المطورة في 2024 حققت 87.6% عائد من 2-ميثيل تترا هيدرو فيوران، مكون خلط يرفع الأوكتان ويخفض كثافة الكربون على مدى الحياة. ارتفع استهلاك الوقود الحيوي العالمي إلى 107 مليون طن مكافئ نفطي في 2023 وتجاوزت الاستثمارات 13 مليار دولار أمريكي، بينما يتعهد أصحاب المصلحة في الطيران بـ 35% اختراق SAF بحلول 2070، مشحذين اتفاقيات الشراء طويلة المدى لمشتقات حمض الليفولينيك. طرق إنزيمية تجريبية تدعي الآن زيادة عشرة أضعاف في عائد المقدمات من مدخلات الكتلة الحيوية المماثلة، مشيرة إلى إمكانية خفض التكلفة إضافياً.

تزايد الاعتماد في مستحضرات التجميل والعناية الشخصية كمادة حافظة طبيعية

يلبي حمض الليفولينيك معايير الجمال النظيف لأنه ينشأ من الكتلة الحيوية النباتية ويظهر تغطية مضادة للميكروبات واسعة عند تراكيز أقل من 0.6% بالوزن. مراجعات السلامة من معهد البحث لمواد العطور لم تجد سمية جينية وأكدت سلامة المستهلك في أحجام الاستخدام الحالية. العلامات التجارية العالمية الساعية لعلامات خالية من البارابين تحولت إلى خلطات حمض الليفولينيك التي تعمل في نفس الوقت كمثبتات درجة الحموضة، مبسطة التركيب. عمليات التنقية المحسنة تقدم الآن درجات عديمة اللون وقليلة الرائحة تندمج في الأمصال الفاخرة دون التأثير على ملامح الحس. تزايد الطلب على مستحضرات التجميل العضوية في آسيا والمحيط الهادئ يوسع قاعدة العملاء، معززاً الموقع الرائد لسوق حمض الليفولينيك في العناية الشخصية.

تزايد الاستخدام كبديل في الأسمدة التقليدية

يواجه المزارعون تكاليف مدخلات أعلى وقوانين جريان المغذيات أكثر إحكاماً، مما يحفز تجارب مجمعات حمض الليفولينيك التي تعمل كمنظمات نمو النبات ومكيفات التربة. بيانات الحقل من الصين والبرازيل تظهر مكاسب كفاءة استخدام النيتروجين تصل إلى 12%، مما يمكّن من تقليل معدلات الأسمدة مع الحفاظ على المحصول. الإنتاج من المخلفات الزراعية مثل مصاصة قصب السكر يقدم نموذجاً دائرياً يخفض رسوم التخلص ويحقق عوائد من نفايات الكتلة الحيوية. يتحلل حمض الليفولينيك بسرعة في التربة، متجنباً مخاوف الثبات المرتبطة بالأسمدة الاصطناعية. البرامج الوطنية للدعم التي تكافئ المدخلات الزراعية منخفضة الكربون تعزز الامتصاص أكثر عبر سوق حمض الليفولينيك في آسيا والمحيط الهادئ.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| التكلفة الإنتاجية العالية مقابل البدائل البترولية | -0.7% | عالمي، حاد في الأسواق الحساسة للتكلفة | المدى القصير (≤ 2 سنوات) |

| الطاقة التصنيعية التجارية الواسعة المحدودة | -0.4% | عالمي، خاصة الأسواق الناشئة | المدى المتوسط (2-4 سنوات) |

| إلغاء تنشيط المحفز من تراكم الهيومين في المفاعلات المستمرة | -0.5% | عالمي، يؤثر على جميع تقنيات الإنتاج | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التكلفة الإنتاجية العالية مقابل البدائل البترولية

يبقى حمض الليفولينيك أغلى من الوسائط البتروكيميائية المعتادة لأن عوائد الكتلة الحيوية متواضعة والتنقية اللاحقة كثيفة رأس المال. انتعاش القطاع الكيميائي الضعيف-نما الإنتاج الأمريكي 1.5% فقط في 2024-يحد من قدرة المشترين على دفع علاوات حيوية[2]American Chemistry Council, "Mid-Year Chemical Industry Outlook 2024," americanchemistry.com. في البوليمرات والمذيبات يتنافس سوق حمض الليفولينيك مع المواد الخام المنتجة في كراكرات واسعة النطاق استهلكت الأصول منذ زمن طويل، موسعة فجوة التكلفة. تلوث المحفز في مصانع التحلل المائي الحمضي يضيف نفقات صيانة ووقت توقف يقوض الهوامش. نتيجة لذلك، يؤجل بعض المستخدمين بالجملة خطط الاستبدال حتى تحقق عمليات الجيل الثاني تكاليف متغيرة أقل.

الطاقة التصنيعية التجارية الواسعة المحدودة

حفنة من المرافق فقط تتجاوز 5,000 طن/سنة، تاركة المشترين عرضة لمخاطر سلسلة التوريد عند حدوث انقطاعات. افتتحت GFBiochemicals مصنعاً بسعة 10,000 طن/سنة في كاسيرتا، إيطاليا، الأكبر في العالم حتى الآن، رغم أن الطاقة الفعلية الإجمالية لا تزال تتخلف عن الطلب المتوقع لمضافات الوقود ومستحضرات التجميل. كثافة رأس المال فوق 6,000 دولار أمريكي لكل طن مُنشأ تثبط الداخلين الجدد، خاصة حيث تبقى ضمانات أداء التقنية غير مثبتة. اختلالات إقليمية تستمر؛ آسيا والمحيط الهادئ، موطن قاعدة العملاء الأسرع نمواً، تعتمد على الواردات لحوالي ثلث استهلاكها، مرفعة تكاليف اللوجستيات وعدم اليقين في المهل الزمنية عبر سوق حمض الليفولينيك.

تحليل القطاعات

حسب تقنية الإنتاج: التحلل المائي الحمضي يهيمن رغم تقدم التكنولوجيا الحيوية

احتفظ التحلل المائي الحمضي بحصة 54.65% من سوق حمض الليفولينيك في 2024 بالاستفادة من عقود من التجربة التجارية وعملية بايوفاين التي تحقق 70-80% عائد نظري. معظم المصانع الحالية تستخدم حمض الكبريتيك المخفف لتحويل السليلوز إلى سكريات وسيطة ثم حمض الليفولينيك، طريق يُنظر إليه كمنخفض المخاطر من قبل المستثمرين. لكن، تحلل المحفز والتخلص من الهيومين يفرضان تكاليف متكررة تضغط على الهوامش، خاصة عندما تتذبذب رطوبة المواد الأولية. الطرق الإنزيمية والميكروبية الناشئة تسجل معدل نمو سنوي مركب 6.81% حيث يعرض المطورون عوائد مقدمات أعلى بعشرة أضعاف لكل وحدة كتلة حيوية وطلباً مخفضاً للمرافق. الشركات الناشئة في هولندا وكندا حصلت على تمويل السلسلة ب في 2025 لتوسيع وحدات العرض التي تربط بمجاري جانبية لمصانع اللب، مشيرة إلى الثقة في إمكانية خفض التكلفة التكنولوجيا الحيوية لسوق حمض الليفولينيك.

لاعبو التحلل المائي الحمضي يستثمرون في مفاعلات التدفق المستمر المجهزة بفصل مدمج لتقليل وقت الإقامة وحصر تراكم الهيومين. بين ذلك، وحدات الهدرجة الحفزية المجاورة ترفع حمض الليفولينيك الداخلي إلى غاما-فاليرولاكتون أو 2-ميثيل تترا هيدرو فيوران، حاصدة الهامش في مضافات الوقود المسقطة. الطرق الإنزيمية لا تزال تواجه عوائق تكلفة الإنزيم والاستقرار، رغم أن موردي المنصة يبلغون عن انخفاضات بخانتين في تحميل الإنزيم بعد اختراقات هندسة البروتين. مزيج التقنية يعكس عصر انتقال حيث العمليات المؤسسة تؤمن أحجام الحاضر بينما ابتكار التكنولوجيا الحيوية يخطط القفزة الإنتاجية التالية لسوق حمض الليفولينيك.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب الدرجة: التطبيقات الصناعية تقود نمو الحجم

مثلت المنتجات الصناعية الدرجة 60.20% من حصة سوق حمض الليفولينيك في 2024 لأن عملاء البوليمر والملدنات والوقود يتسامحون مع نطاقات شوائب أوسع. المنتجون يستخدمون تدريبات تبلور وترشيح مبسطة، مقلمين النفقات الرأسمالية ووقت المعالجة. الطلب من خلاطات PLA وخلاطات الوقود منخفض الكربون يحتفظ بدفاتر الطلب ممتلئة، جاعلة الدرجة الصناعية قائد السعر. الدرجة الصيدلانية تنمو بمعدل نمو سنوي مركب 7.02% حتى 2030 حيث تتشدد معايير النقاء لمقدمات المكونات الصيدلانية الفعالة والسواغات. الاستثمارات في كروماتوغرافيا متعددة الأعمدة وأنظمة السرير المتحرك المحاكية تدفع نقاوة الدفعات فوق 99.5% بالوزن، مفتحة التوريد لتركيبات الأورام ومضادات الفيروسات عالية القيمة.

الدرجة الغذائية تبقى جيباً متخصصاً لكن مربحاً لأن حمض الليفولينيك يعمل كمعزز نكهة ومادة حافظة في الصلصات ونظائر اللحوم. الامتثال لدساتير المضافات الغذائية يرفع تكاليف ضمان الجودة، رغم أن الموردين يحصدون انتشارات علاوة. إزالة التلوين المستمرة بالكربون المنشط تقطع وحدات اللون أسفل 50 APHA، مرضية مصنعي المشروبات. مع انتشار دراية المعالجة، تظهر مرونة عبر الدرجات؛ بعض المصانع يمكن أن تتأرجح بين حملات صناعية وغذائية الدرجة، رافعة الاستخدام ودعم سوق حمض الليفولينيك أكثر مقاومة.

حسب صناعة المستخدم النهائي: مستحضرات التجميل تقود بينما مضافات الوقود تتسارع

احتفظت مستحضرات التجميل والعناية الشخصية بحصة 34.18% في 2024 لأن حمض الليفولينيك يوفر عملاً مضاداً للميكروبات وتحكماً في درجة الحموضة يناسب سرديات العلامة النظيفة. الإطلاقات العالمية لعناية البشرة المحتوية على ادعاءات "مادة حافظة حيوية الأساس" تسلقت 18% سنة على سنة، وحمض الليفولينيك ظهر في التونر والأمصال وعلاجات فروة الرأس. العلامات التجارية تبرز نتائج تهيج الجلد المنخفضة المصادق عليها في اختبارات الرقعة، معززة ثقة المستهلك. معاهد البحث أتقنت درجات منزوعة الرائحة، مزيلة النوتات الشاذة التي قيدت الاستخدام سابقاً في المنتجات المحورية حول العطر.

مستخدمو الوقود والمضافات الوقودية يسجلون أسرع معدل نمو سنوي مركب 7.09% حيث تجرب شركات الطيران والمصافي خلطات غاما-فاليرولاكتون لتلبية تفويضات SAF الناشئة. حصص الخلط الوطنية في الاتحاد الأوروبي والولايات المتحدة، مقترنة بالائتمانات الضريبية تحت قانون تخفيض التضخم، تقود عقود الشراء الآجل التي تمتد خمس سنوات أو أكثر. المصنعون الصيدلانيون يعتمدون حمض الليفولينيك لتركيب سلاسل جانبية باكليتاكسيل ووسائط أورام أخرى، مستفيدين من كيمياء الكيتون والكربوكسيل ثنائية الوظائف التي تبسط خطوات التفاعل. في البوليمرات، إسترات حمض الليفولينيك تحل محل الفثالات في PVC المرن و PLA، تلبي قيود REACH القادمة بينما تحقق قوة شد متساوية. تجارب زراعية تتوسع حيث مجمعات حمض الليفولينيك تعزز امتصاص المغذيات الدقيقة في البستنة، مكملة محفظة عملاء متنوعة تثبت النمو المستقبلي عبر سوق حمض الليفولينيك.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

التحليل الجغرافي

تشكل آسيا والمحيط الهادئ محور الطلب بحصة حجم 41.29% في 2024 ومعدل نمو سنوي مركب متوقع 6.58% حتى 2030، مدعومة بفوائض الكتلة الحيوية في الصين وأهداف حياد الكربون الوطنية. المنح الإقليمية تغطي حتى 30% من النفقات الرأسمالية لمشاريع الكيماويات الحيوية، محفزة مصانع جديدة في شاندونغ وقوانغشي. مخطط الإيثانول الخشبي التجاري في اليابان يدعم الإنتاج المشترك لحمض الليفولينيك، بينما توسع طاقة الكيماويات المتخصصة في الهند-خاصة في غوجارات-ينشئ جذباً لاحقاً جديداً. ضيق التوريد الإقليمي يحتفظ بالتسعير ثابتاً، مشجعاً المستثمرين المحليين لتقصير طرق الاستيراد.

أمريكا الشمالية تحتفظ بقاعدة ناضجة رغم غنية بالفرص حيث الائتمانات الضريبية الفيدرالية وضمانات القروض تحفز تحديثات المصافي الحيوية. معيار الوقود النظيف في كندا يجبر المصافي على اعتماد مواد أولية منخفضة الكربون، معززاً عقود غاما-فاليرولاكتون المشتق من حمض الليفولينيك. عناقيد كيميائية مكسيكية في فيراكروز تراقب بقايا الذرة كمادة أولية ميسورة، رغم أن اللوجستيات وإدارة بقايا زراعية لا تزال تحد من النطاق. السوق يظهر نمواً بخانة واحدة متوسطة حيث المنتجون يعززون كفاءة العملية ويؤمنون شراء الكتلة الحيوية طويل المدى.

أوروبا تحافظ على موطئ قدم قوي بسبب تشريع الكيمياء المستدامة الصارم. إيطاليا تستضيف أكبر وحدة حمض الليفولينيك واحدة في العالم بـ 10,000 طن/سنة، معرضة الجدوى الصناعية، بينما الشركات الألمانية والفرنسية تجرب متغيرات ممكّنة بالإنزيم. حزمة Fit-for-55 في الاتحاد الأوروبي تسرّع الطلب في وقود النقل والبلاستيك، ومنح Horizon Europe تمول بحث المحفز الذي يهدف لتفوق آسيا على التكلفة. أمريكا الجنوبية والشرق الأوسط وأفريقيا تبقيان جيوباً ناشئة؛ مصاصة قصب السكر في البرازيل وبقايا الغابات في جنوب أفريقيا تقدم مواد أولية وفيرة، رغم أن قرارات الاستثمار تتوقف على الاستقرار السياسي والبنية التحتية لاستغلال هذه الاحتياطات لسوق حمض الليفولينيك.

المشهد التنافسي

سوق حمض الليفولينيك العالمي مجزأ بدرجة معتدلة، مع عدم تجاوز أي مورد 15% حصة فردية. المتحركون الأوائل مثل GFBiochemicals يستفيدون من مرافق الإنتاج المتكامل والمشتقات للحصول على قوة تفاوض مع العلامات التجارية الاستهلاكية الكبرى. اللاعبون متوسطو الحجم، بما في ذلك AVA Biochem و GF Panto، يركزون على درجات نقاء متخصصة عالية لتطبيقات صيدلانية وغذائية. الشركات متعددة الجنسيات مثل Merck KGaA و Thermo Fisher Scientific تعمل بشكل رئيسي كموزعين، حازمة حمض الليفولينيك في كتالوجات إمدادات مختبر أوسع.

التمايز التقني يبقى الرافعة الاستراتيجية الأساسية. المنتجون بمحفزات غير متجانسة خاصة يعدون بأوقات دورة أطول وتشكل هيومين أقل، بينما رواد الطريق الإنزيمي يداعبون تمويل رأسمال مغامر لتوسيع خطوط تجريبية. التكامل العمودي إلى غاما-فاليرولاكتون اللاحق أو إسترات ملدنة يؤمن هامشاً إضافياً ويحمي الموردين من تقلبات السلع. السنوات الأخيرة شهدت مشاريع مشتركة بين مصانع اللب والشركات الناشئة في التكنولوجيا الحيوية لتوطين وحدات حمض الليفولينيك، مستفيدة من تيارات lignوسليلوز مأسورة.

شهية M&A ترتفع حيث المستثمرون يطاردون كيماويات المنصة التي تلبي شاشات ESG. صناديق الأسهم الخاصة أخذت حصصاً أقلية في شركتين أوروبيتين خلال 2025، متوقعة ارتفاع الطلب من تفويضات SAF. رغم ذلك الطاقة تتخلف عن الطلب؛ اتفاقيات الشراء الآجل الموقعة تتجاوز التوريد الاسمي العالمي بما يقدر بـ 12%، مما يوحي بتوازن متضيق يمكن أن يحفز توحيداً إضافياً. الموردون القادرون على إثبات أحجام موثوقة بتكلفة تنافسية مهيؤون لتوسيع الحصة في سوق حمض الليفولينيك.

قادة صناعة حمض الليفولينيك

-

GFBiochemicals

-

Zibo Changlin Chemical

-

Hebei Yanuo Bioscience

-

Biofine Technology LLC

-

NXTLEVVEL Biochem

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- فبراير 2025: حصلت شركة Biofine Technology, LLC على براءة اختراع أمريكية رقم 12,227,486 لأنظمة وطرق إنتاج حمض الليفولينيك والفورفورال وحمض الفورميك. البراءة تركز على تحسين كفاءة عملية المصفاة الحيوية وقابلية التوسع، مما قد يعزز الجدوى التجارية لإنتاج حمض الليفولينيك.

- ديسمبر 2024: أعلنت شركة Godavari Biorefineries Limited عن استثمار 130 كرور روبية هندية (15.6 مليون دولار أمريكي) لإنشاء مقطرة ذرة/حبوب جديدة بسعة 200 KLPD. يهدف هذا المشروع إلى زيادة إنتاج الإيثانول مع توسيع الناتج المحتمل لحمض الليفولينيك.

نطاق تقرير سوق حمض الليفولينيك العالمي

حمض الليفولينيك هو مادة صلبة بلورية بيضاء قابلة للذوبان في الماء والمذيبات العضوية. إنه مركب عضوي ومشتق من تحلل السليلوز.

سوق حمض الليفولينيك مقسم حسب صناعة المستخدم النهائي (مستحضرات التجميل والعناية الشخصية، والمستحضرات الصيدلانية، والكيماويات الزراعية، والبوليمرات والملدنات، والوقود والمضافات الوقودية، والنكهات والعطور، وصناعات المستخدم النهائي الأخرى) والجغرافيا (آسيا والمحيط الهادئ، وأمريكا الشمالية، وأوروبا، وأمريكا الجنوبية، والشرق الأوسط وأفريقيا). يقدم التقرير حجم السوق والتوقعات للسوق من ناحية الحجم (بالأطنان) لجميع القطاعات أعلاه.

| التحلل المائي الحمضي |

| عملية بايوفاين |

| طريق الهدرجة الحفزية |

| الطرق التكنولوجيا الحيوية الناشئة |

| الدرجة الصناعية |

| الدرجة الصيدلانية |

| الدرجة الغذائية |

| مستحضرات التجميل والعناية الشخصية |

| المستحضرات الصيدلانية |

| البوليمرات والملدنات |

| الوقود والمضافات الوقودية |

| النكهات والعطور |

| صناعات المستخدمين النهائيين الأخرى (الزراعة والأسمدة، إلخ) |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| كوريا الجنوبية | |

| دول الآسيان | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| روسيا | |

| الدول الإسكندنافية | |

| باقي أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب تقنية الإنتاج | التحلل المائي الحمضي | |

| عملية بايوفاين | ||

| طريق الهدرجة الحفزية | ||

| الطرق التكنولوجيا الحيوية الناشئة | ||

| حسب الدرجة | الدرجة الصناعية | |

| الدرجة الصيدلانية | ||

| الدرجة الغذائية | ||

| حسب صناعة المستخدم النهائي | مستحضرات التجميل والعناية الشخصية | |

| المستحضرات الصيدلانية | ||

| البوليمرات والملدنات | ||

| الوقود والمضافات الوقودية | ||

| النكهات والعطور | ||

| صناعات المستخدمين النهائيين الأخرى (الزراعة والأسمدة، إلخ) | ||

| حسب الجغرافيا | آسيا والمحيط الهادئ | الصين |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| دول الآسيان | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| روسيا | ||

| الدول الإسكندنافية | ||

| باقي أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المُجاب عنها في التقرير

ما هو الحجم الحالي لسوق حمض الليفولينيك؟

حجم سوق حمض الليفولينيك هو 22.29 ألف طن في 2025 ومتوقع أن يصل إلى 30.01 ألف طن بحلول 2030.

أي قطاع تطبيق يهيمن على الطلب؟

مستحضرات التجميل والعناية الشخصية تقود بحصة 34.18% لأن حمض الليفولينيك يقدم حفظاً بعلامة نظيفة وتحكماً في درجة الحموضة.

أي تقنية إنتاج تحتفظ بأكبر حصة؟

التحلل المائي الحمضي يستحوذ على 54.65% من السوق بفضل العمليات الناضجة والعوائد الموثوقة.

لماذا آسيا والمحيط الهادئ المنطقة الأسرع نمواً؟

وفرة الكتلة الحيوية والسياسة الداعمة والبنية التحتية الكيميائية المتوسعة ترفع آسيا والمحيط الهادئ إلى معدل نمو سنوي مركب 6.58% حتى 2030.

ما الذي يقيد اعتماداً أسرع لحمض الليفولينيك؟

تكاليف إنتاج أعلى مقابل البدائل البترولية والطاقة التجارية المحدودة تبقى العوائق الرئيسية.

آخر تحديث للصفحة في: