حجم وحصة سوق وقود الطائرات

تحليل سوق وقود الطائرات من قبل موردور إنتليجنس

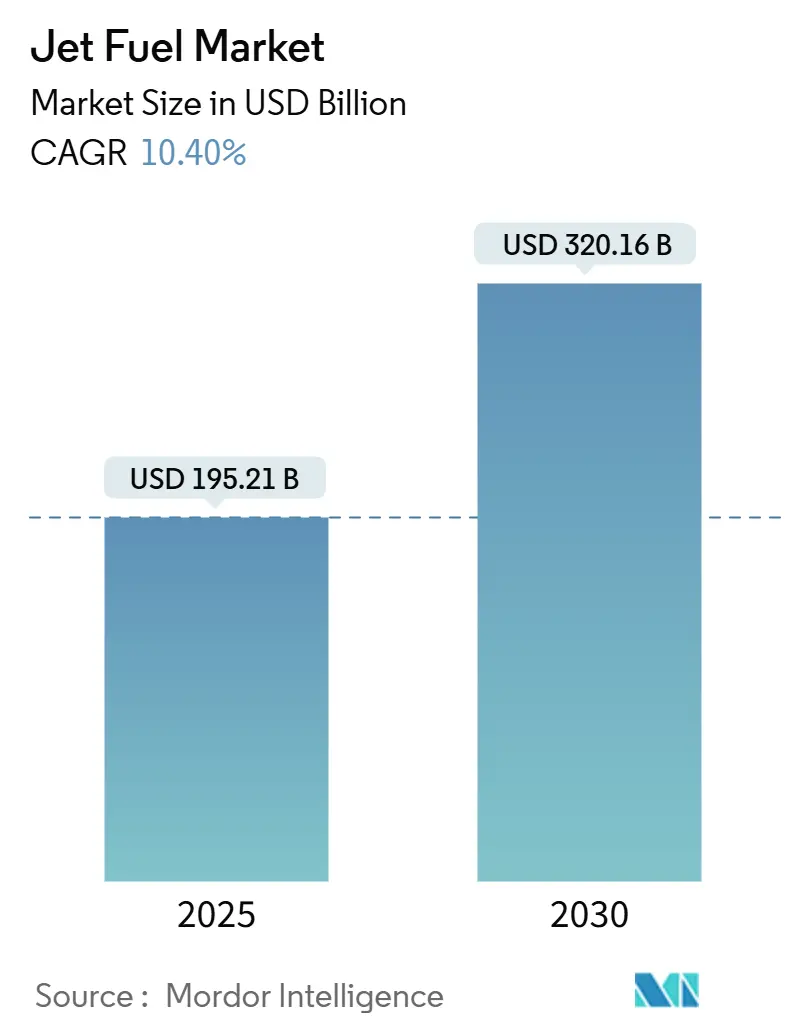

يُقدر حجم سوق وقود الطائرات بـ 195.21 مليار دولار أمريكي في 2025، ومن المتوقع أن يصل إلى 320.16 مليار دولار أمريكي بحلول 2030، بمعدل نمو سنوي مركب 10.40% خلال فترة التنبؤ (2025-2030).

انتعش الطيران التجاري بشكل أسرع من المتوقع، حيث تجاوزت معاملات حمولة الركاب في آسيا وأمريكا الشمالية وأوروبا بالفعل معايير 2019 مع إطلاق طلب السفر لسنوات من الطلب المكبوت. يدعم توسع الناقلات منخفضة التكلفة والطلب المستمر على الشحن بقيادة التجارة الإلكترونية وظهور المحاور الكبرى في الشرق الأوسط النمو الهيكلي لسوق وقود الطائرات. في الوقت نفسه، تعمل تفويضات الوقود المستدام للطيران على تسريع تحولات المشتريات رغم علاوات التكلفة، بينما توفر مرونة المواد الخام وتكوينات المصافي للموردين المتكاملين الكبار ميزة تسعير. تخلق الضغوط الجيوسياسية على جودة النفط الخام واللوائح الكربونية الأكثر صرامة في أوروبا تقلبات أسعار إضافية، مما يحفز شركات الطيران وموردي الوقود على متابعة اتفاقيات الاستلام طويلة الأجل والاستثمارات في البنية التحتية للخلط.

الوجبات الرئيسية للتقرير

- حسب التطبيق، تصدر الطيران التجاري بنسبة 77.5% من حصة سوق وقود الطائرات في 2024؛ من المتوقع أن يتوسع طيران الدفاع بمعدل نمو سنوي مركب قدره 11.0% حتى 2030.

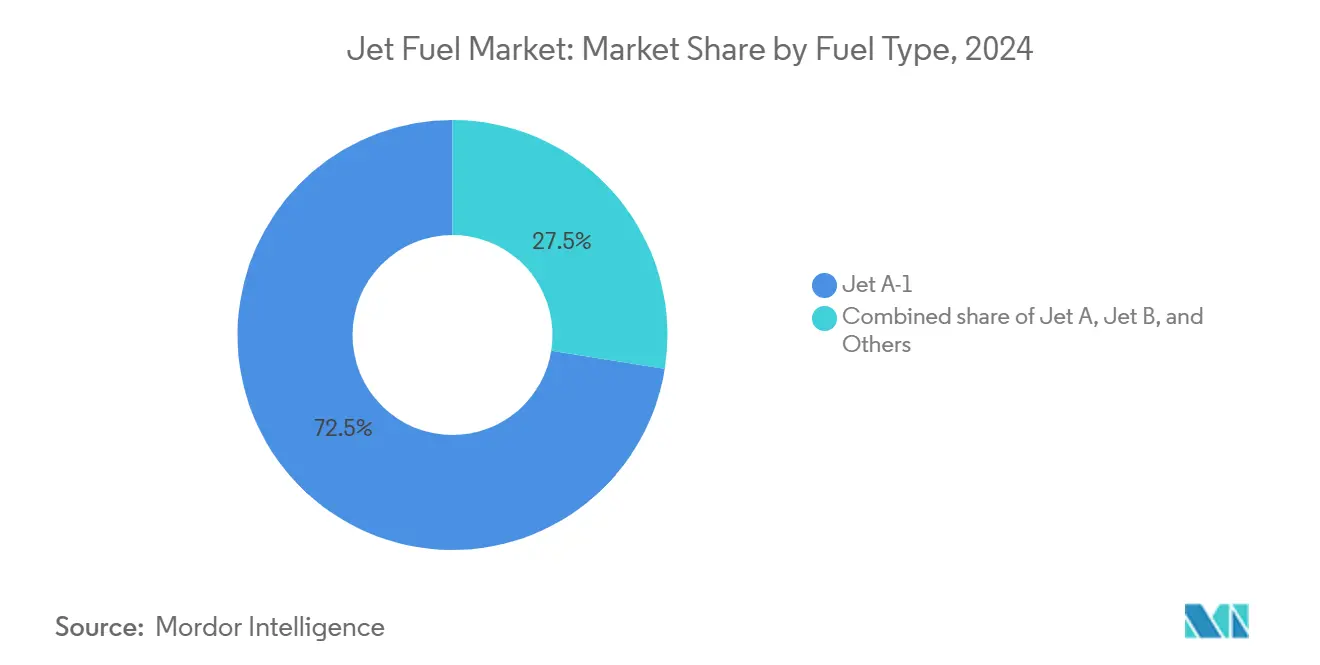

- حسب نوع الوقود، استحوذ جت أ-1 على 72.5% من حصة سوق وقود الطائرات العالمي في 2024، بينما تظهر فئة "الأخرى" - بشكل أساسي الوقود المستدام للطيران - أسرع نمو بمعدل نمو سنوي مركب 17.5% حتى 2030.

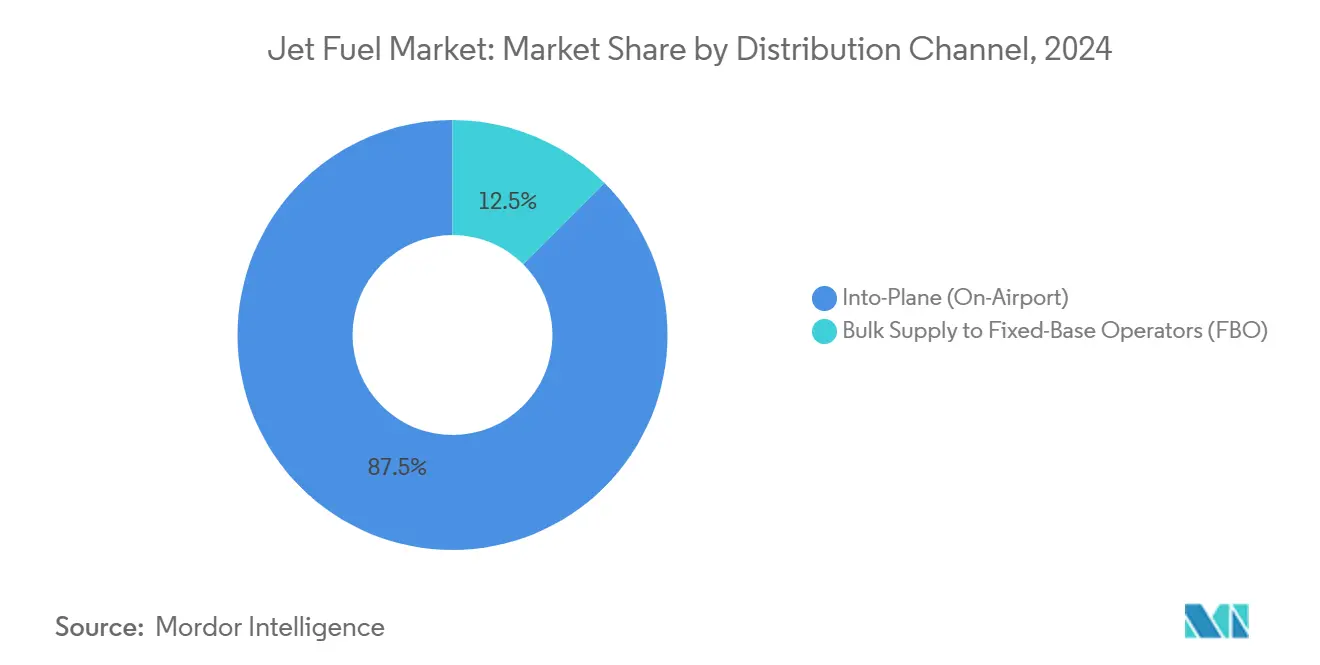

- حسب قناة التوزيع، استحوذت خدمات الإمداد المباشر للطائرة على 87.5% من حجم سوق وقود الطائرات في 2024 ومن المقرر أن تنمو بمعدل نمو سنوي مركب 11.0% حتى 2030.

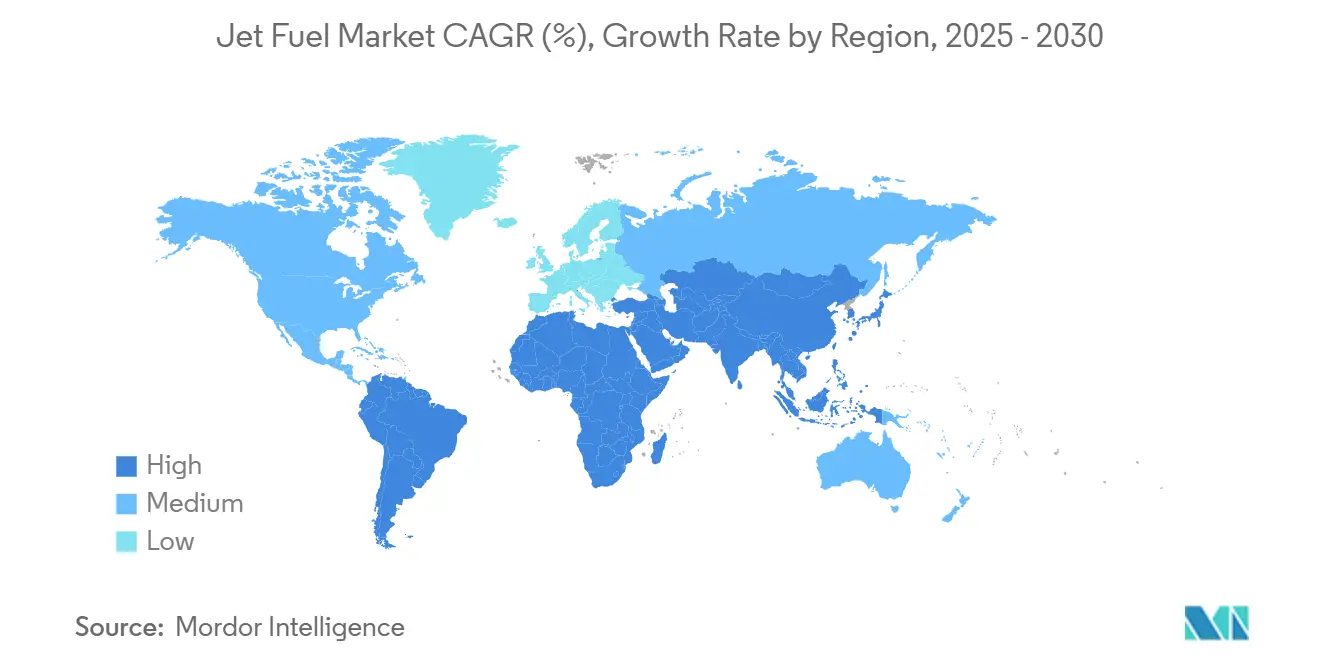

- حسب المنطقة، استحوذت آسيا والمحيط الهادئ على 36.0% من حصة سوق وقود الطائرات العالمي في 2024 ومن المتنبأ أن تنمو بمعدل نمو سنوي مركب 11.5% خلال 2025-2030.

اتجاهات ورؤى سوق وقود الطائرات العالمي

تحليل تأثير المحركات

| المحرك | % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| انتعاش معامل الحمولة بعد كوفيد يرفع طلب آسيا على جت أ | +2.5% | آسيا والمحيط الهادئ، طرق عبر المحيط الهادئ | المدى القصير (≤ سنتان) |

| توسع الناقلات منخفضة التكلفة عبر أفريقيا والآسيان | +1.8% | أفريقيا والآسيان، محاور الشرق الأوسط | المدى المتوسط (2-4 سنوات) |

| طفرة في طلبيات الشحن واسعة الجسم على طرق عبر المحيط الهادئ | +1.2% | عبر المحيط الهادئ، أمريكا الشمالية وآسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| بناء قدرات المحاور الكبرى في استثمارات مزارع الوقود بالشرق الأوسط | +0.9% | الشرق الأوسط، حركة المرور العالمية | المدى الطويل (≥ 4 سنوات) |

| التمارين الجوية الأمريكية وحلف الناتو واسعة النطاق تعزز استلام JP-8 | +0.7% | أمريكا الشمالية وأوروبا | المدى القصير (≤ سنتان) |

| تفويض خلط الوقود المستدام للطيران بنسبة 2% في الاتحاد الأوروبي يزيد أحجام المجموعة عبر فقدان الكثافة | +0.6% | أوروبا، سلسلة التوريد العالمية | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

انتعاش معامل الحمولة بعد كوفيد يرفع طلب آسيا على جت أ

تجاوزت حركة المرور المحلية في الصين والهند وأسواق جنوب شرق آسيا الرئيسية مستويات 2019 بحلول أواخر 2023، بينما تقترب الطرق الدولية من تعافي 90%. تكثف شركات الطيران، التي تواجه تأخيرات في تسليم الطائرات، من استخدام الطائرات، مما يدفع استهلاك الوقود لكل طائرة فوق المعايير التاريخية حتى مع وعود الطائرات النفاثة من الجيل الجديد باستهلاك أقل للوحدة. تضيف الصيانة المتزامنة للمصافي في سنغافورة وكوريا الجنوبية ضيقاً في السوق الفورية، مما يكافئ البائعين بقدرات تخزين ومزج مرنة. تؤدي الطفرة الناتجة في مواصفات جت أ إلى إجهاد اللوجستيات الإقليمية لكنها تخلق فرص تسعير متميزة للمصافي المهيأة لعوائد الكيروسين العالية. يضمن زخم السفر المستمر للترفيه والأعمال مقاومة الطلب قريب المدى رغم ضغوط تكلفة التذاكر المحتملة من لوائح الكربون.

توسع الناقلات منخفضة التكلفة عبر أفريقيا والآسيان

تعيد شركات الطيران الاقتصادية رسم خرائط الطرق داخل المناطق، مما يرفع سعة المقاعد على أزواج المدن الثانوية في نيجيريا وكينيا وتايلاند وفيتنام. تتعامل المطارات الثانوية، التي كانت في السابق عقد وقود هامشية، الآن مع دورات أكثر تكراراً ترفع سوق وقود الطائرات في مناطق كانت سابقاً خارج سلاسل التوريد الرئيسية. تدعم الاستثمارات الجديدة في مزارع الوقود في لاغوس ونيروبي وفوكيت الموثوقية التشغيلية، بينما تتجاوز العقود المباشرة بين شركات الطيران والموردين طبقات التوزيع التقليدية، مما يضغط الهوامش لكنه يحفز الحجم. يعطي تركيز نموذج التكلفة المنخفضة على الاستخدام اليومي العالي علاوة خدمة للموردين المتكاملين ذوي البنية التحتية المائية. تعزز هذه الديناميكيات الطلب طويل الأجل حتى لو تحدت ضغوط العائد ربحية الناقلات.

طفرة في طلبيات الشحن واسعة الجسم على طرق عبر المحيط الهادئ

تواصل عمالقة التجارة الإلكترونية الصينية قيادة تدفقات الطرود السريعة التي تتجاوز قدرة البطن قبل الجائحة. يستقبل مشغلو الشحن مثل دي إتش إل إكسبريس وأطلس إير طائرات بوينغ 777إف، كل منها تحرق حوالي 6,800 كيلوغرام لكل ساعة طيران في رحلات 14 ساعة، مما يحبس استلام وقود الطائرات المطلق أعلى من متغيرات الركاب [1]بوينغ، "نظرة السوق التجارية 2024-2043،" boeing.com. تطير طائرات الشحن على مدار السنة، مما يخفف الموسمية ويخلق عمليات استلام يمكن التنبؤ بها لمحطات التخزين في الساحل الغربي الأمريكي وهاواي والمحاور الآسيوية. تشير توقعات بوينغ بنمو الشحن الجوي السنوي بنسبة 4.0% حتى 2043 إلى رياح خلفية هيكلية مستدامة لسوق وقود الطائرات.

بناء قدرات المحاور الكبرى في استثمارات مزارع الوقود بالشرق الأوسط

تشمل مشاريع التوسع في دبي وأبوظبي والدوحة أنظمة مائية وتخزين مخصصة تتجاوز قدرة 10 مليون برميل، مما يؤمن استلاماً واسعاً للموصلات طويلة المدى. تظهر الأرباح القياسية في مجموعة الإمارات كيف يترجم نطاق المشتريات إلى تكاليف وقود أقل للوحدة حتى مع ارتفاع الأحجام. يظهر نمو توزيع أدنوك بنسبة 34% في مبيعات وقود الطيران المصرية رافعة مماثلة للمحور والشعاع. مع التزام قطر باستخدام 10% من الوقود المستدام للطيران بحلول 2030، يمكن أن تظهر محاور الشرق الأوسط كبوابات متبنية مبكرة، مما يعزز جاذبيتها التنافسية على خطوط السفر بين القارات.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| رسوم التذاكر الإضافية للمرحلة الرابعة من نظام تداول الانبعاثات الأوروبي تحد من السفر الترفيهي | -1.4% | أوروبا، تدفقات حركة المرور العالمية | المدى المتوسط (2-4 سنوات) |

| تجديد الأسطول نحو الطائرات الموفرة للوقود يقلل الحرق لكل رحلة | -0.8% | عالمي، مركز في الأسواق المتقدمة | المدى الطويل (≥ 4 سنوات) |

| علاوة الوقود المستدام للطيران العالية تضغط تحوط شركات الطيران واستلام الوقود | -0.6% | عالمي، حاد في مناطق تفويض الاتحاد الأوروبي والمملكة المتحدة | المدى المتوسط (2-4 سنوات) |

| نقص النفط الخام الغني بالعطريات يقلل عائد الجت في ساحل الخليج الأمريكي | -0.4% | أمريكا الشمالية الأساسية، تأثير سلسلة التوريد العالمية | المدى القصير (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

رسوم التذاكر الإضافية للمرحلة الرابعة من نظام تداول الانبعاثات الأوروبي تحد من السفر الترفيهي

تلغي المرحلة الرابعة البدلات المجانية بحلول 2026، مما يقود تمريرات التكلفة التي يمكن أن تقلص الطلب الترفيهي بنسبة تصل إلى 5% بحلول 2030 مع تحول المسافرين الحساسين للسعر إلى السكك الحديدية أو المحاور غير الأوروبية [2]النقل والبيئة، "تقرير إمداد وقود الطيران أوروبا 2024،" transportenvironment.org. تواجه شركات الطيران مصاريف امتثال أعلى وسط أسعار كربون متقلبة، مما يحفز بعضها على إعادة نشر قدرة واسعة الجسم نحو بوابات شمال أفريقيا أو الشرق الأوسط حيث التعرض للرسوم الإضافية أقل. إعادة توزيع حركة المرور بدلاً من فقدان الحجم المباشر يعقد التنبؤ لكنه يثبط استلام وقود الطائرات الأوروبي إجمالياً. يمتص سوق وقود الطائرات العالمي بعض هذا الانكماش من خلال النمو التعويضي في آسيا والشرق الأوسط، لكن الموردين ذوي التعرض الأوروبي الكثيف يجب أن يعيدوا معايرة تخطيط عائد المصافي.

تجديد الأسطول نحو الطائرات الموفرة للوقود يقلل الحرق لكل رحلة

تسرّع شركات الطيران تحديث الأسطول للتحوط من تقلب الوقود وتلبية أهداف الانبعاثات. تحرق عائلات إيرباص A350-900 وA320neo من لوفتهانزا وقوداً أقل بنسبة 20-25% لكل مقعد من الأنواع المتقاعدة، بينما يتبع طلب بيغاسوس إيرلاينز لما يصل إلى 200 طائرة بوينغ 737-10 نفس المنطق. رغم ارتفاع المقاعد الكيلومترية المتاحة والمقاعد الكيلومترية للركاب عالمياً، ينخفض طلب الكيروسين لكل رحلة، مما يقلص معدل النمو طويل الأجل لسوق وقود الطائرات. تقيد تراكمات أوامر الشركات المصنعة التي تتجاوز عشر سنوات التأثير الفوري، لكن بحلول الثلاثينيات، ستتميز نسبة كبيرة من القدرة العالمية بمحركات الجيل التالي والمركبات خفيفة الوزن، مما يعزز حاجة الموردين لاستحواذ الحجم عبر التنويع الإقليمي بدلاً من النمو الخالص للوحدة.

تحليل القطاعات

حسب نوع الوقود: تفويضات الوقود المستدام للطيران تسرّع تبني البدائل

احتفظ جت أ-1 بنسبة 72.5% من الاستهلاك لعام 2024، مما يعكس مكانته كمواصفة عالمية للعمليات التجارية والعديد من العمليات العسكرية. تدعم خصائص التجمد ونقطة الوميض المواتية الموثوقية عبر المناخات، مما يضمن دوره المركزي في سوق وقود الطائرات. يبقى جت أ مركزاً في الأساطيل الأمريكية الشمالية، بينما يخدم جت ب وTS-1 متطلبات متخصصة في البيئات القاسية أو الإقليمية.

تسجل فئة "الأخرى" - بقيادة الوقود المستدام للطيران - معدل نمو سنوي مركب 17.5% حتى 2030، مدفوعة بمتطلبات الخلط المتصاعدة في الاتحاد الأوروبي والتزامات شركات الطيران الطوعية. تخطط توتال إنرجيز لإمداد 1.5 مليون طن من الوقود المستدام للطيران سنوياً بحلول 2030، ما يكفي لتغطية حوالي نصف طلب إيرباص الأوروبي [3]توتال إنرجيز، "تقرير التقدم في الاستدامة والمناخ 2025،" totalenergies.com. يساوي الإنتاج الحالي 0.53% فقط من الاحتياجات العالمية، مما يضخم عدم التوازن بين العرض والطلب ويرفع علاوات الأسعار. تكثف الغرامات لعدم الامتثال التي تصل إلى 16,300 يورو لكل طن إلحاح المشتريات، مما يوفر ارتفاعاً غير متناسب في الإيرادات للمنتجين في المرحلة المبكرة. في هذا السياق، من المتوقع أن يرتفع حجم سوق وقود الطائرات للدرجات البديلة بشكل حاد حتى مع بقاء الأحجام المطلقة متواضعة نسبة للكيروسين التقليدي.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب التطبيق: هيمنة تجارية وسط تحديث الدفاع

امتص المشغلون التجاريون 77.5% من الاستلام العالمي في 2024 ومن المتوقع أن يتوسعوا بمعدل نمو سنوي مركب 11.0%، مدفوعاً بتعافي الكيلومترات المقعدية وتكثيف الطرق وارتفاع استخدام الطائرات. تسرّع الاستراتيجيات التجارية المركزة على تعافي العائد إعادة بناء الجداول الزمنية، مما يعزز نمو الحجم في سوق وقود الطائرات.

يؤمن طيران الدفاع الطلب الأساسي من خلال مبادرات الجاهزية لحلف الناتو والمحيط الهندي الهادئ. تمتد عقود JP-8 العسكرية عادة لعدة سنوات، مما يعزل الموردين من تقلب السوق الفورية ويحقق هوامش متميزة مقابل جت أ-1 السلعي. الطيران العام، رغم صغر حجمه، يستفيد من انتشار الطائرات النفاثة للأعمال ومرونة طلب التأجير في أمريكا الشمالية وأوروبا. معاً، تخفف هذه القطاعات التقلبات الدورية، مما يضمن احتفاظ حجم سوق وقود الطائرات بالزخم التصاعدي عبر الدورات الاقتصادية.

حسب قناة التوزيع: خدمات الإمداد المباشر للطائرة تستحوذ على قيمة متميزة

مثل التزويد المباشر للطائرة 87.5% من أحجام 2024، مستفيداً من تفضيل شركات الطيران للتسليم الشامل الذي يقلل مخاطر التلوث ووقت الدوران. يعمق توسع الأنظمة المائية في المحاور الرئيسية مثل جون إف كينيدي وهيثرو وشانغي تكاليف التحويل للناقلات، مما يعزز علاقات الموردين.

يبقى إمداد مشغلي القواعد الثابتة حيوياً في المطارات الثانوية والثلاثية التي تفتقر للبنية التحتية المائية، خاصة للطيران العام والناقلات الإقليمية. تظهر استراتيجية توزيع أدنوك لتوسيع شبكتها بـ 29 محطة جديدة كيف يستفيد الموردون من قنوات مشغلي القواعد الثابتة لاختراق جيوب الطلب الناشئة مع التسويق المتقاطع للمزلقات وخدمات الأجنحة [4]توزيع أدنوك، "نتائج العام الكامل 2024،" adnocdistribution.ae. مع ارتفاع ترددات الطيران، يقف الموردون المتكاملون القادرون على تزامن التسليمات المباشرة والجملة للكسب من حصة سوق وقود الطائرات.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

استحوذت آسيا والمحيط الهادئ على 36.0% من الاستهلاك العالمي في 2024 وهي على مسار معدل نمو سنوي مركب 11.5% حتى 2030. من المتنبأ أن يتضاعف أسطول الصين إلى 9,740 طائرة بحلول 2043، مما يرسخ الطلب الإقليمي. نجحت ناقلات جنوب شرق آسيا، بمساعدة سياسات الأجواء المفتوحة لآسيان، في استعادة حركة المرور المحلية إلى 100% من مستويات 2019، بينما تتعقب الطرق الدولية فوق تعافي 90%. تضيف الهند زخماً من خلال ارتفاع الدخل التقديري والتوسعات العدوانية في السعة من قبل إنديغو وإير إنديا، مما يكثف سوق وقود الطائرات عبر جنوب آسيا.

تظهر أمريكا الشمالية نمواً متواضعاً مع تعويض مكاسب الكفاءة جزئياً لإضافات السعة. تشير توقعات إدارة الطيران الفيدرالية أن حركة المرور الدولية الأمريكية سترتفع 2.8% سنوياً حتى 2044، مع مساعدة العوائد طويلة المدى من قطاع الدرجة المتميزة المرن. تعكس كندا هذا المسار، مستفيدة من مكاسب أحجام الشحن عبر المحيط الهادئ المرتبطة بمحاور فانكوفر وتورونتو.

تواجه أوروبا نظرة مختلطة. تتوقع يوروكونترول أن ترتفع الرحلات 52% بحلول 2050 رغم رسوم الكربون، لكن تفويضات خلط الوقود المستدام للطيران ورسوم نظام تداول الانبعاثات الأوروبي تآكل السفر الترفيهي قريب المدى في القطاعات منخفضة الدخل. تستجيب الناقلات بإضافة سعة عبر اسطنبول ودبي والدوحة لتخفيف التعرض، مما ينقل بعض استلام سوق وقود الطائرات إلى محاور الشرق الأوسط.

يستفيد الشرق الأوسط من استراتيجيات المحاور الكبرى وشبكات الناقلات الخليجية طويلة المدى. يشير ربح الإمارات القياسي البالغ 22.7 مليار درهم إماراتي إلى طلب قوي، بينما تحقن حملة السعودية للسياحة 2030 نمواً إضافياً. يتسارع سوق وقود الطائرات الأفريقي من قاعدة صغيرة؛ نموذج الخطوط الجوية الإثيوبية متعدد المحاور وترقيات المطارات في لاغوس ونيروبي تفتح الاتصال القاري، مما يضيف عقد طلب وقود موزعة.

تنتعش أمريكا اللاتينية على حركة المرور المحلية ولوجستيات التجارة الإلكترونية. تستثمر كونغونهاس البرازيلية وإل دورادو الكولومبية في توسعات مائية، بينما تضيف جيت سمارت التشيلية ديناميكية تكلفة منخفضة. رغم تخلف المنطقة عن آسيا في الحجم المطلق، تساهم معدلات النمو المضاعفة بشكل مفيد في توسع سوق وقود الطائرات العالمي.

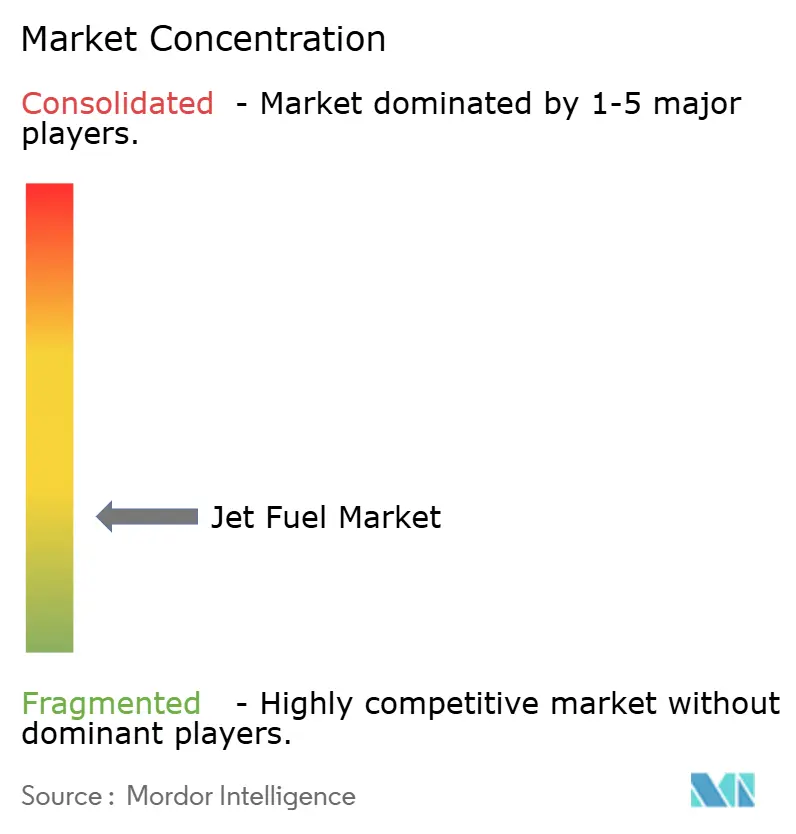

المشهد التنافسي

يبقى سوق وقود الطائرات مركزاً بشكل معتدل. تتحكم شركات النفط المتكاملة الكبرى - شل وإكسون موبيل وشيفرون وتوتال إنرجيز - في معظم البنية التحتية للتكرير والأنابيب، مما يوفر مرونة المواد الخام ووفورات الحجم. حققت إكسون موبيل 55.0 مليار دولار من التدفق النقدي التشغيلي في 2024، مما يمول ترقيات التيار المتوسط التي تعزز عوائد هيدروكراكر وقود الطائرات. تلتزم خطة رأس مال شل بـ 20-22 مليار دولار سنوياً لتوسيع إنتاج الغاز المتكامل والتيار العلوي، مما يحافظ على الوصول لتدفقات النفط الخام الغنية بالعطريات الأساسية لقطع الكيروسين.

يآكل منتجو الوقود المستدام للطيران هيمنة الشركات الراسخة. يبرز هدف توتال إنرجيز البالغ 1.5 مليون طن من الوقود المستدام للطيران وشراكة بوينغ مع نورسك إي-فيول لتسويق تقنية الطاقة للسوائل الاستثمارات الاستراتيجية الموجهة نحو الطلب المدفوع بالامتثال. تستثمر إير فرانس-كي إل إم وكانتاس مشاركة في صناديق الوقود المستدام للطيران، مما يضمن الاستلام التفضيلي ويدعم رؤية إيرادات الداخلين الجدد.

يستغل الموردون الإقليميون فجوات البنية التحتية. يستفيد توزيع أدنوك من قربه الجغرافي لمحاور التقاطع وشمال شرق أفريقيا لاستحواذ الاستلام الإضافي. تدمج محاور وقود الطائرات في الشرق الأوسط الخلط في الموقع لتلبية مواصفات جت أ وجت أ-1 وJP-8 المتباينة، مما يوسع تمايز الخدمة. في الوقت نفسه، يوفر الطلب العسكري قنوات مستقرة عالية الهامش للمكررات المتخصصة بقدرات JP-8، مما يفتت المجال التنافسي أكثر.

قادة صناعة وقود الطائرات

-

شركة شل

-

شركة إكسون موبيل

-

شركة بي بي

-

شركة شيفرون

-

شركة توتال إنرجيز

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- مارس 2025: وضعت توتال إنرجيز هدف إنتاج 1.5 مليون طن من الوقود المستدام للطيران لعام 2030 في تقرير التقدم في الاستدامة والمناخ.

- مارس 2025: كشفت شل عن استراتيجية تستهدف صافي الصفر بحلول 2050 مع الحفاظ على إنتاج السوائل الحرج لإمداد وقود الطائرات.

- فبراير 2025: سجل توزيع أدنوك نمواً في الحجم بنسبة 8.7% إلى 15.0 مليار لتر في 2024، مع قفز وقود الطيران في مصر بنسبة 34%.

- يناير 2025: تشاركت بوينغ مع نورسك إي-فيول لتوسيع إنتاج الوقود المستدام للطيران من الطاقة للسوائل، مستهدفة تخفيضات انبعاثات دورة الحياة بنسبة 90% مقارنة بالكيروسين التقليدي.

نطاق تقرير سوق وقود الطائرات العالمي

وقود الطائرات أو وقود التوربين الطيراني هو نوع من وقود الطيران مصمم للاستخدام في الطائرات المدعومة بمحركات توربينية غازية.

ينقسم سوق وقود الطائرات حسب نوع الوقود والتطبيق والجغرافيا. ينقسم السوق حسب نوع الوقود إلى جت أ وجت أ1 وجت ب. حسب التطبيق، ينقسم السوق إلى تجاري ودفاع وطيران عام. يغطي التقرير أيضاً حجم السوق والتنبؤات لسوق وقود الطائرات عبر المناطق الرئيسية. تعتمد مقاييس السوق والتنبؤات لكل قطاع على الإيرادات (بالدولار الأمريكي).

| جت أ |

| جت أ-1 |

| جت ب |

| أخرى [TS-1، الوقود المستدام للطيران] |

| الطيران التجاري |

| طيران الدفاع |

| الطيران العام |

| الإمداد المباشر للطائرة (في المطار) |

| الإمداد بالجملة لمشغلي القواعد الثابتة |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| إسبانيا | |

| البلدان الشمالية | |

| روسيا | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بلدان الآسيان | |

| أستراليا | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| قطر | |

| جنوب أفريقيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع الوقود | جت أ | |

| جت أ-1 | ||

| جت ب | ||

| أخرى [TS-1، الوقود المستدام للطيران] | ||

| حسب التطبيق | الطيران التجاري | |

| طيران الدفاع | ||

| الطيران العام | ||

| حسب قناة التوزيع | الإمداد المباشر للطائرة (في المطار) | |

| الإمداد بالجملة لمشغلي القواعد الثابتة | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| إسبانيا | ||

| البلدان الشمالية | ||

| روسيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بلدان الآسيان | ||

| أستراليا | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | ||

| قطر | ||

| جنوب أفريقيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هي القيمة الحالية لسوق وقود الطائرات؟

قُدر سوق وقود الطائرات بـ 175.76 مليار دولار أمريكي في 2024 ومن المتوقع أن يصل إلى 320.16 مليار دولار أمريكي بحلول 2030.

أي منطقة تستهلك وقود الطائرات أكثر؟

تتصدر آسيا والمحيط الهادئ بنسبة 36.0% من الطلب العالمي ومن المتنبأ أن تنمو بمعدل نمو سنوي مركب 11.5% حتى 2030.

كم سرعة نمو الوقود المستدام للطيران؟

ينمو الوقود المستدام للطيران، المجموع في فئة "الأخرى"، بمعدل نمو سنوي مركب 17.5% مع دفع التفويضات مثل لائحة ReFuelEU للطيران في الاتحاد الأوروبي للتبني.

ما حصة طلب وقود الطائرات من الطيران التجاري؟

استحوذ الطيران التجاري على 77.5% من استلام وقود الطائرات في 2024 ويواصل هيمنته على الاستهلاك الإجمالي.

كيف ستؤثر المرحلة الرابعة من نظام تداول الانبعاثات الأوروبي على طلب وقود الطائرات؟

قد تقلل تكاليف امتثال الكربون الأعلى السفر الترفيهي الأوروبي بنسبة تصل إلى 5% بحلول 2030، مما ينقل بعض الطلب إلى محاور غير أوروبية بدلاً من قطع الأحجام العالمية.

من هم الموردون الرئيسيون في صناعة وقود الطائرات؟

تتحكم شركات النفط المتكاملة - شل وإكسون موبيل وتوتال إنرجيز وشيفرون وبي بي - في معظم التكرير والتوزيع، مع كسب منتجي الوقود المستدام للطيران الناشئين أرضية.

آخر تحديث للصفحة في: