حجم سوق أغذية الحيوانات الأليفة في اليابان

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 5.29 مليار دولار أمريكي | |

| حجم السوق (2029) | 6.24 مليار دولار أمريكي | |

| أكبر حصة حسب الحيوانات الأليفة | الكلاب | |

| CAGR (2024 - 2029) | 4.16 % | |

| الأسرع نموًا حسب الحيوانات الأليفة | الكلاب | |

| تركيز السوق | قليل | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق أغذية الحيوانات الأليفة في اليابان

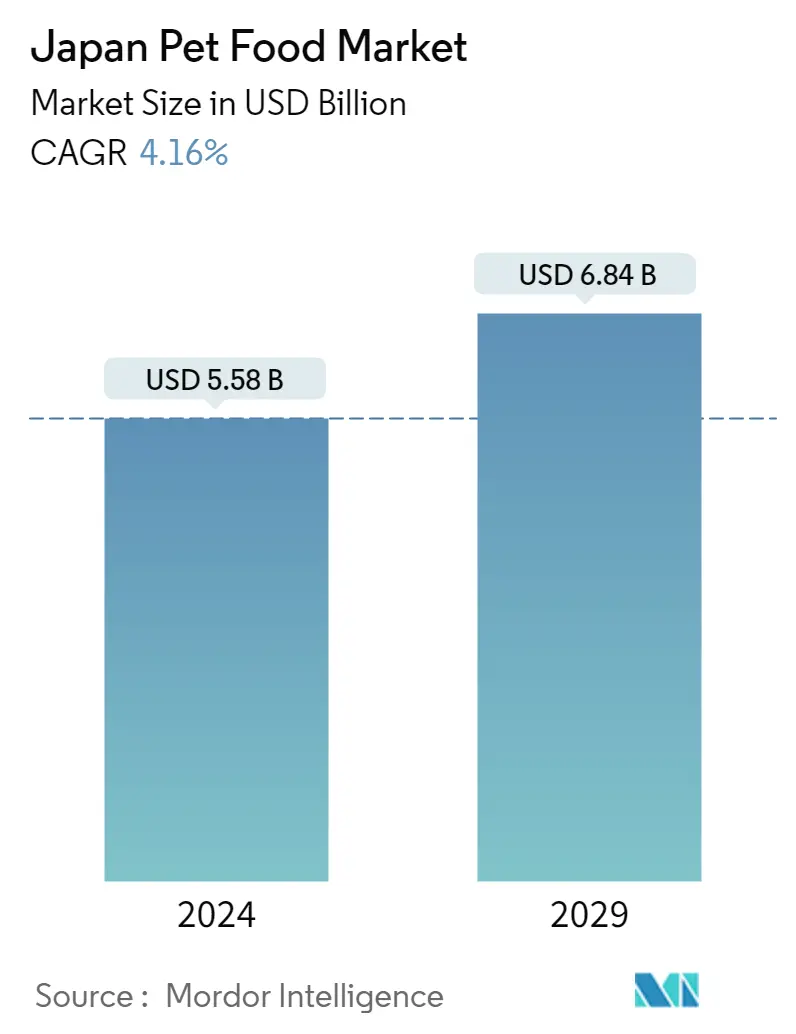

يقدر حجم سوق أغذية الحيوانات الأليفة في اليابان بـ 5.58 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 6.84 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.16٪ خلال الفترة المتوقعة (2024-2029).

تهيمن الكلاب على سوق أغذية الحيوانات الأليفة اليابانية بحصة تبلغ 49.9% بسبب احتياجاتها الغذائية العالية

- تعد اليابان واحدة من الأسواق الرئيسية لأغذية الحيوانات الأليفة في منطقة آسيا والمحيط الهادئ. استحوذت على حصة 18.0% من سوق أغذية الحيوانات الأليفة في المنطقة في عام 2022، والذي أظهر نموًا كبيرًا بنسبة 50.1% بين عامي 2017 و2022. ويعود هذا النمو إلى الاقتصاد المتغير في البلاد وثقافة الحيوانات الأليفة، مثل زيادة إضفاء الطابع الإنساني على الحيوانات الأليفة وزيادة استخدام الحيوانات الأليفة. المنتجات التجارية، وهي العوامل الدافعة للطلب على أغذية الحيوانات الأليفة.

- يمتلك قطاع أغذية الكلاب الحصة الأكبر من سوق أغذية الحيوانات الأليفة في البلاد، والتي بلغت 2,636.6 مليون دولار أمريكي في عام 2022، ومن المتوقع أن تصل إلى 3,589.4 مليون دولار أمريكي في عام 2029. وترتبط هذه الحصة الكبيرة والنمو بانتقال العديد من أصحاب الحيوانات الأليفة من المنزل. -الطعام المطبوخ إلى أغذية الحيوانات الأليفة التجارية في البلاد. تستهلك الكلاب طعامًا أكثر من الحيوانات الأليفة الأخرى بسبب احتياجاتها الغذائية العالية. هناك اتجاه متزايد نحو منتجات أغذية الكلاب المتميزة في البلاد.

- تمتلك القطط ثاني أكبر حصة في سوق أغذية الحيوانات الأليفة في البلاد، والتي تمثل 40.6٪ في عام 2022، ومن المتوقع أن تسجل معدل نمو سنوي مركب قدره 3.6٪ خلال الفترة المتوقعة. ويرجع ذلك إلى زيادة عدد القطط بنسبة 3.8% بين عامي 2017 و2022، وتغير المواقف تجاه القطط بين أصحاب الحيوانات الأليفة، وارتفاع شعبيتها بسبب انخفاض متطلبات الصيانة لها ومساحتها الأقل.

- لدى الحيوانات الأخرى، مثل الطيور والثدييات الصغيرة والقوارض وأسماك الزينة، متطلبات غذائية فريدة يجب تلبيتها من خلال منتجات أغذية الحيوانات الأليفة المتخصصة. وبالتالي، في عام 2022، بلغت القيمة السوقية للقطاع 499.9 مليون دولار أمريكي.

- من المتوقع أن يؤدي الاستخدام المتزايد للأطعمة التجارية وتغيير الثقافة الاقتصادية وثقافة الحيوانات الأليفة في البلاد إلى دفع سوق أغذية الحيوانات الأليفة اليابانية خلال الفترة المتوقعة بمعدل نمو سنوي مركب قدره 4.3٪.

اتجاهات سوق أغذية الحيوانات الأليفة في اليابان

- تعد الكلاب من الحيوانات الأليفة الأكثر شعبية وقيمة في اليابان، حيث تمثل 36.3% من إجمالي السكان في عام 2022

- تعتبر المعتقدات التقليدية في ديانة الشنتو اليابانية أن الحيوانات الصغيرة مثل الطيور مقدسة، مما يدفع إلى تبنيها

نظرة عامة على صناعة أغذية الحيوانات الأليفة في اليابان

سوق أغذية الحيوانات الأليفة في اليابان مجزأ، حيث تشغل الشركات الخمس الكبرى 30.01%. اللاعبون الرئيسيون في هذا السوق هم شركة Colgate-Palmolive (Hill's Pet Nutrition Inc.)، وشركة INABA-PETFOOD Co. Ltd، وشركة Mars Incorporated، وNestle (Purina)، وشركة Unicharm (مرتبة أبجديًا).

قادة سوق أغذية الحيوانات الأليفة في اليابان

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

INABA-PETFOOD Co. Ltd

Mars Incorporated

Nestle (Purina)

Unicharm Corporation

Other important companies include ADM, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), General Mills Inc., Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أغذية الحيوانات الأليفة في اليابان

- يوليو 2023 قدمت شركة Hill's Pet Nutrition منتجاتها الجديدة المعتمدة من MSC (مجلس الإشراف البحري) لبروتينات البلوق والحشرات للحيوانات الأليفة ذات المعدة الحساسة وخطوط الجلد. أنها تحتوي على الفيتامينات وأحماض أوميغا 3 الدهنية ومضادات الأكسدة.

- مايو 2023 أطلقت نستله بورينا مكافآت جديدة للقطط تحت العلامة التجارية Friskies Friskies Playfuls - Treats. هذه الأطعمة مستديرة الشكل ومتوفرة بنكهات الدجاج والكبد والسلمون والروبيان للقطط البالغة.

- أبريل 2023 افتتحت شركة Mars Incorporated أول مركز لأبحاث وتطوير أغذية الحيوانات الأليفة في منطقة آسيا والمحيط الهادئ. ستدعم هذه المنشأة الجديدة، والتي تسمى مركز APAC للحيوانات الأليفة، تطوير منتجات الشركة.

تقرير سوق أغذية الحيوانات الأليفة في اليابان – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد الحيوانات الأليفة

- 4.1.1 القطط

- 4.1.2 كلاب

- 4.1.3 حيوانات أليفة أخرى

- 4.2 نفقات الحيوانات الأليفة

- 4.3 الإطار التنظيمي

- 4.4 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 منتج أغذية الحيوانات الأليفة

- 5.1.1 طعام

- 5.1.1.1 حسب المنتج الفرعي

- 5.1.1.1.1 أغذية الحيوانات الأليفة الجافة

- 5.1.1.1.1.1 بواسطة Sub Dry أغذية الحيوانات الأليفة

- 5.1.1.1.1.1.1 اطحن

- 5.1.1.1.1.1.2 أغذية الحيوانات الأليفة الجافة الأخرى

- 5.1.1.1.2 أغذية الحيوانات الأليفة الرطبة

- 5.1.2 المغذيات / المكملات الغذائية للحيوانات الأليفة

- 5.1.2.1 حسب المنتج الفرعي

- 5.1.2.1.1 المواد النشطة بيولوجيا الحليب

- 5.1.2.1.2 ألاحماض الدهنية أوميغا -3

- 5.1.2.1.3 البروبيوتيك

- 5.1.2.1.4 البروتينات والببتيدات

- 5.1.2.1.5 الفيتامينات و المعادن

- 5.1.2.1.6 المغذيات الأخرى

- 5.1.3 يعامل الحيوانات الأليفة

- 5.1.3.1 حسب المنتج الفرعي

- 5.1.3.1.1 يعامل مقدد

- 5.1.3.1.2 علاجات الأسنان

- 5.1.3.1.3 حلويات مجففة بالتجميد ومتشنجة

- 5.1.3.1.4 يعامل لينة ومطاطية

- 5.1.3.1.5 يعامل أخرى

- 5.1.4 النظام الغذائي البيطري للحيوانات الأليفة

- 5.1.4.1 حسب المنتج الفرعي

- 5.1.4.1.1 السكري

- 5.1.4.1.2 حساسية الجهاز الهضمي

- 5.1.4.1.3 حمية العناية بالفم

- 5.1.4.1.4 كلوي

- 5.1.4.1.5 مرض المسالك البولية

- 5.1.4.1.6 الأنظمة الغذائية البيطرية الأخرى

- 5.2 حيوانات أليفة

- 5.2.1 القطط

- 5.2.2 كلاب

- 5.2.3 حيوانات أليفة أخرى

- 5.3 قناة توزيع

- 5.3.1 المتاجر

- 5.3.2 قناة على الانترنت

- 5.3.3 متاجر متخصصة

- 5.3.4 سوبر ماركت/هايبر ماركت

- 5.3.5 قنوات أخرى

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملف الشركة

- 6.4.1 ADM

- 6.4.2 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 General Mills Inc.

- 6.4.5 INABA-PETFOOD Co. Ltd

- 6.4.6 Mars Incorporated

- 6.4.7 Nestle (Purina)

- 6.4.8 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.9 Unicharm Corporation

- 6.4.10 Virbac

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لأغذية الحيوانات الأليفة

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة أغذية الحيوانات الأليفة في اليابان

تتم تغطية المواد الغذائية، والمواد الغذائية/المكملات الغذائية للحيوانات الأليفة، وأطعمة الحيوانات الأليفة، والأنظمة الغذائية البيطرية للحيوانات الأليفة كقطاعات حسب منتجات أغذية الحيوانات الأليفة. يتم تغطية القطط والكلاب كشرائح بواسطة الحيوانات الأليفة. تتم تغطية المتاجر الصغيرة والقنوات عبر الإنترنت والمتاجر المتخصصة ومحلات السوبر ماركت/محلات السوبر ماركت كقطاعات حسب قناة التوزيع.

- تعد اليابان واحدة من الأسواق الرئيسية لأغذية الحيوانات الأليفة في منطقة آسيا والمحيط الهادئ. استحوذت على حصة 18.0% من سوق أغذية الحيوانات الأليفة في المنطقة في عام 2022، والذي أظهر نموًا كبيرًا بنسبة 50.1% بين عامي 2017 و2022. ويعود هذا النمو إلى الاقتصاد المتغير في البلاد وثقافة الحيوانات الأليفة، مثل زيادة إضفاء الطابع الإنساني على الحيوانات الأليفة وزيادة استخدام الحيوانات الأليفة. المنتجات التجارية، وهي العوامل الدافعة للطلب على أغذية الحيوانات الأليفة.

- يمتلك قطاع أغذية الكلاب الحصة الأكبر من سوق أغذية الحيوانات الأليفة في البلاد، والتي بلغت 2,636.6 مليون دولار أمريكي في عام 2022، ومن المتوقع أن تصل إلى 3,589.4 مليون دولار أمريكي في عام 2029. وترتبط هذه الحصة الكبيرة والنمو بانتقال العديد من أصحاب الحيوانات الأليفة من المنزل. -الطعام المطبوخ إلى أغذية الحيوانات الأليفة التجارية في البلاد. تستهلك الكلاب طعامًا أكثر من الحيوانات الأليفة الأخرى بسبب احتياجاتها الغذائية العالية. هناك اتجاه متزايد نحو منتجات أغذية الكلاب المتميزة في البلاد.

- تمتلك القطط ثاني أكبر حصة في سوق أغذية الحيوانات الأليفة في البلاد، والتي تمثل 40.6٪ في عام 2022، ومن المتوقع أن تسجل معدل نمو سنوي مركب قدره 3.6٪ خلال الفترة المتوقعة. ويرجع ذلك إلى زيادة عدد القطط بنسبة 3.8% بين عامي 2017 و2022، وتغير المواقف تجاه القطط بين أصحاب الحيوانات الأليفة، وارتفاع شعبيتها بسبب انخفاض متطلبات الصيانة لها ومساحتها الأقل.

- لدى الحيوانات الأخرى، مثل الطيور والثدييات الصغيرة والقوارض وأسماك الزينة، متطلبات غذائية فريدة يجب تلبيتها من خلال منتجات أغذية الحيوانات الأليفة المتخصصة. وبالتالي، في عام 2022، بلغت القيمة السوقية للقطاع 499.9 مليون دولار أمريكي.

- من المتوقع أن يؤدي الاستخدام المتزايد للأطعمة التجارية وتغيير الثقافة الاقتصادية وثقافة الحيوانات الأليفة في البلاد إلى دفع سوق أغذية الحيوانات الأليفة اليابانية خلال الفترة المتوقعة بمعدل نمو سنوي مركب قدره 4.3٪.

| طعام | حسب المنتج الفرعي | أغذية الحيوانات الأليفة الجافة | بواسطة Sub Dry أغذية الحيوانات الأليفة | اطحن |

| أغذية الحيوانات الأليفة الجافة الأخرى | ||||

| أغذية الحيوانات الأليفة الرطبة | ||||

| المغذيات / المكملات الغذائية للحيوانات الأليفة | حسب المنتج الفرعي | المواد النشطة بيولوجيا الحليب | ||

| ألاحماض الدهنية أوميغا -3 | ||||

| البروبيوتيك | ||||

| البروتينات والببتيدات | ||||

| الفيتامينات و المعادن | ||||

| المغذيات الأخرى | ||||

| يعامل الحيوانات الأليفة | حسب المنتج الفرعي | يعامل مقدد | ||

| علاجات الأسنان | ||||

| حلويات مجففة بالتجميد ومتشنجة | ||||

| يعامل لينة ومطاطية | ||||

| يعامل أخرى | ||||

| النظام الغذائي البيطري للحيوانات الأليفة | حسب المنتج الفرعي | السكري | ||

| حساسية الجهاز الهضمي | ||||

| حمية العناية بالفم | ||||

| كلوي | ||||

| مرض المسالك البولية | ||||

| الأنظمة الغذائية البيطرية الأخرى |

| القطط |

| كلاب |

| حيوانات أليفة أخرى |

| المتاجر |

| قناة على الانترنت |

| متاجر متخصصة |

| سوبر ماركت/هايبر ماركت |

| قنوات أخرى |

| منتج أغذية الحيوانات الأليفة | طعام | حسب المنتج الفرعي | أغذية الحيوانات الأليفة الجافة | بواسطة Sub Dry أغذية الحيوانات الأليفة | اطحن |

| أغذية الحيوانات الأليفة الجافة الأخرى | |||||

| أغذية الحيوانات الأليفة الرطبة | |||||

| المغذيات / المكملات الغذائية للحيوانات الأليفة | حسب المنتج الفرعي | المواد النشطة بيولوجيا الحليب | |||

| ألاحماض الدهنية أوميغا -3 | |||||

| البروبيوتيك | |||||

| البروتينات والببتيدات | |||||

| الفيتامينات و المعادن | |||||

| المغذيات الأخرى | |||||

| يعامل الحيوانات الأليفة | حسب المنتج الفرعي | يعامل مقدد | |||

| علاجات الأسنان | |||||

| حلويات مجففة بالتجميد ومتشنجة | |||||

| يعامل لينة ومطاطية | |||||

| يعامل أخرى | |||||

| النظام الغذائي البيطري للحيوانات الأليفة | حسب المنتج الفرعي | السكري | |||

| حساسية الجهاز الهضمي | |||||

| حمية العناية بالفم | |||||

| كلوي | |||||

| مرض المسالك البولية | |||||

| الأنظمة الغذائية البيطرية الأخرى | |||||

| حيوانات أليفة | القطط | ||||

| كلاب | |||||

| حيوانات أليفة أخرى | |||||

| قناة توزيع | المتاجر | ||||

| قناة على الانترنت | |||||

| متاجر متخصصة | |||||

| سوبر ماركت/هايبر ماركت | |||||

| قنوات أخرى | |||||

تعريف السوق

- المهام - تهدف أغذية الحيوانات الأليفة عادةً إلى توفير تغذية كاملة ومتوازنة للحيوان الأليف ولكنها تستخدم في المقام الأول كمنتجات وظيفية. يشمل النطاق الأطعمة والمكملات الغذائية التي تستهلكها الحيوانات الأليفة بما في ذلك الأنظمة الغذائية البيطرية. تعتبر المكملات الغذائية/المغذيات التي يتم توفيرها مباشرة للحيوانات الأليفة ضمن النطاق.

- الموزعين - تم استبعاد الشركات العاملة في إعادة بيع أغذية الحيوانات الأليفة دون إضافة قيمة من نطاق السوق، وذلك لتجنب الحساب المزدوج.

- المستهلكون النهائيون - يعتبر أصحاب الحيوانات الأليفة هم المستهلكين النهائيين في السوق المدروسة.

- قنوات التوزيع - تعتبر محلات السوبر ماركت/الهايبر ماركت والمتاجر المتخصصة والمتاجر الصغيرة وقنوات الإنترنت والقنوات الأخرى ضمن النطاق. تعتبر المتاجر التي تقدم حصريًا المنتجات الأساسية والمخصصة المتعلقة بالحيوانات الأليفة ضمن نطاق المتاجر المتخصصة.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. التضخم ليس جزءا من التسعير، ويظل متوسط سعر البيع (ASP) ثابتا طوال فترة التنبؤ.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك