حجم وحصة سوق الأعلاف المائية

تحليل سوق الأعلاف المائية من قبل موردور إنتليجنس

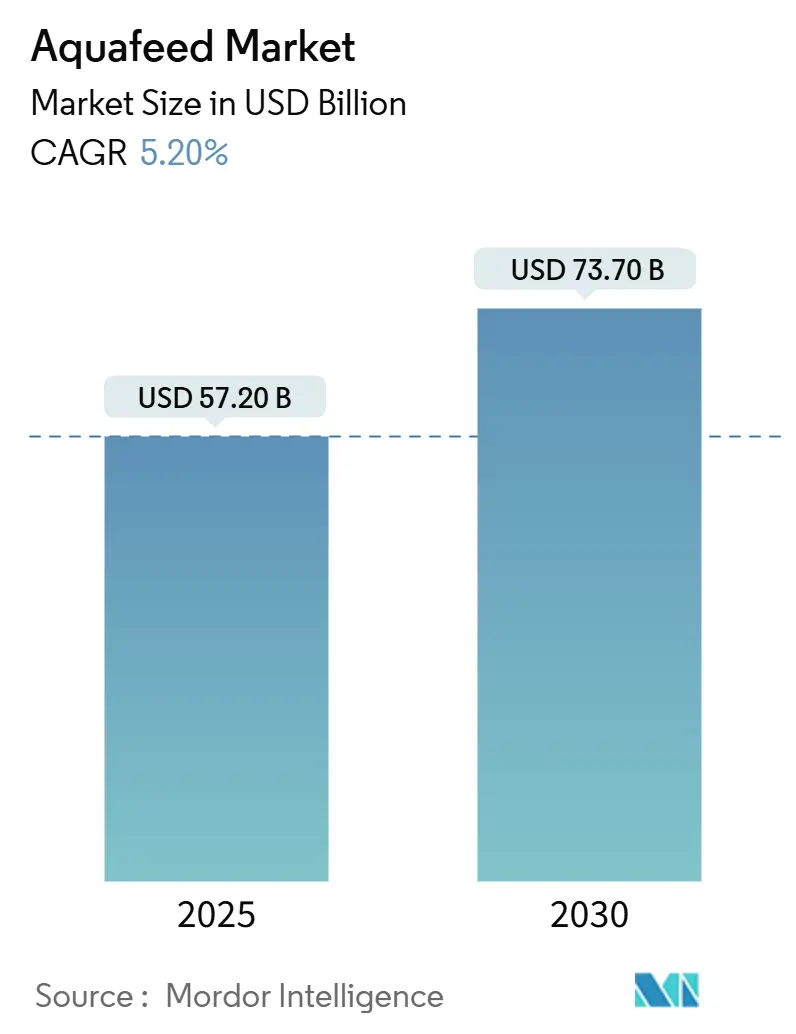

حقق سوق الأعلاف المائية قيمة 57.2 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 73.7 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 5.2%. ويُعزى توسع السوق إلى موقع تربية الأحياء المائية كمصدر البروتين السمكي الأساسي لأكثر من 3 مليارات شخص، مما يستدعي من مصنعي الأعلاف زيادة الإنتاج مع الحفاظ على استدامة المكونات.[1]منظمة الأغذية والزراعة، 'حالة مصائد الأسماك وتربية الأحياء المائية في العالم 2024'، fao.org إن القيود في إمدادات دقيق السمك، والتطورات في بروتينات الحشرات والطحالب والخلايا المفردة، وتطبيق التغذية الدقيقة المدعومة بالذكاء الاصطناعي تؤثر على تكاليف الإنتاج ونسب تحويل الأعلاف واستراتيجيات شراء المكونات. إن مرافق الإنتاج المتكاملة في منطقة آسيا والمحيط الهادئ، مع حجم إنتاج الصين البالغ 58.1 مليون طن متري في عام 2023، تسهل الكفاءة التشغيلية لكنها تزيد من القابلية للتعرض لتفشي الأمراض والاضطرابات المناخية.[2]خدمة الزراعة الخارجية، 'مصائد الأسماك في الصين نصف سنوي 2024'، usda.gov إن نمو صادرات الجمبري في الإكوادور ولوائح الاتحاد الأوروبي للمضادات الحيوية تولد فرصاً في السوق للأعلاف الوظيفية والمداوية. يُظهر السوق منافسة معتدلة، حيث تسعى الشركات الكبرى إلى التكامل الرأسي بينما تطور الشركات المتخصصة البروتينات البديلة والبروبيوتيك لتقليل الاعتماد على دقيق السمك.

النقاط الرئيسية للتقرير

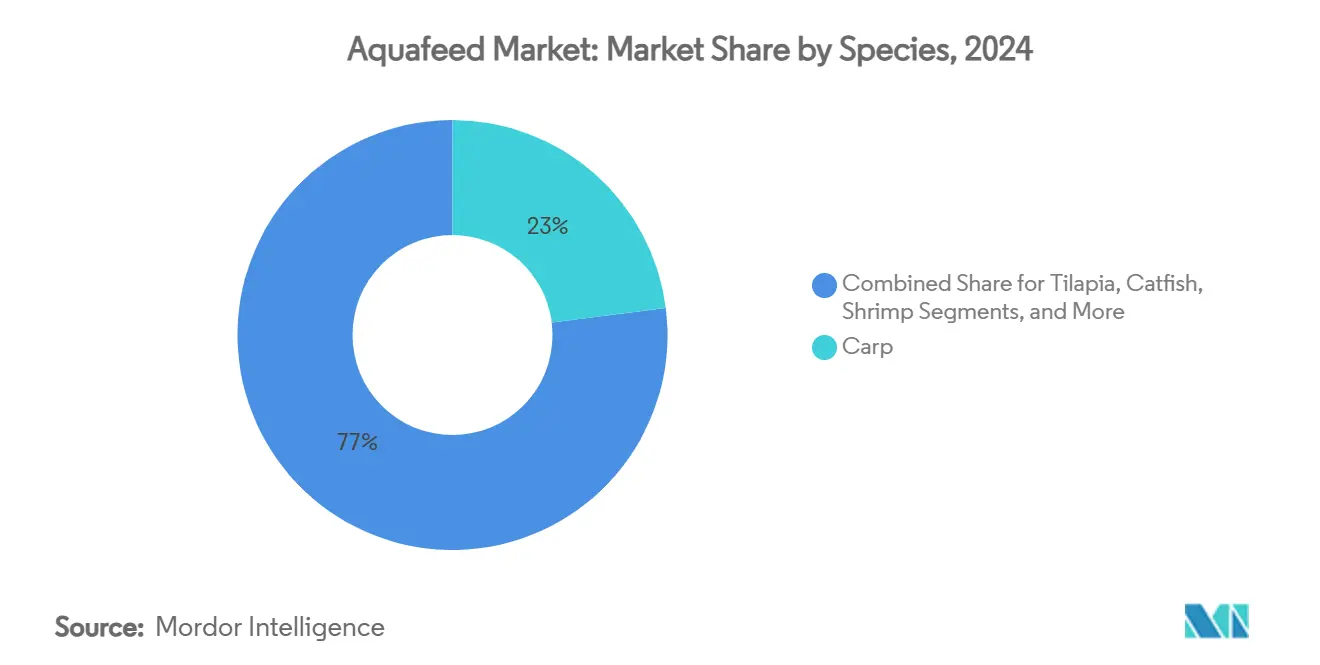

- حسب الأنواع، تصدر الكارب بحصة 23% من سوق الأعلاف المائية في عام 2024؛ أعلاف الجمبري تتقدم بمعدل نمو سنوي مركب قدره 8.6% حتى عام 2030.

- حسب المكونات، احتل دقيق السمك وزيت السمك حصة 37% من حجم سوق الأعلاف المائية في عام 2024؛ من المتوقع أن تتوسع البروتينات الجديدة بمعدل نمو سنوي مركب قدره 14.6%.

- حسب نوع الإضافات، شكلت الأحماض الأمينية حصة 28% من حجم سوق الأعلاف المائية في عام 2024، بينما تُظهر البروبيوتيك معدل نمو سنوي مركب قدره 12.9% حتى عام 2030.

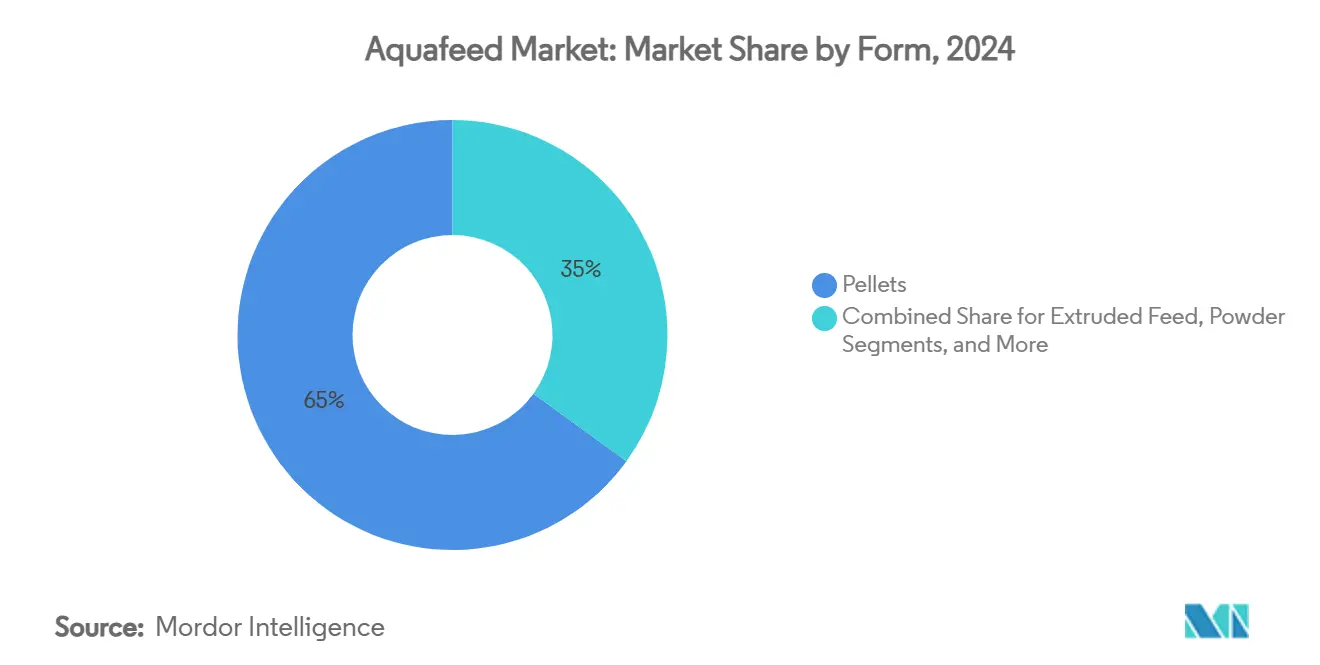

- حسب الشكل، هيمنت الحبيبات بحصة 65% في عام 2024؛ الأعلاف المبثوقة تنمو بمعدل نمو سنوي مركب قدره 9.6%.

- حسب مرحلة دورة الحياة، استحوذت أعلاف النمو على حصة 41% من حجم سوق الأعلاف المائية في عام 2024؛ أعلاف البداية تسجل معدل نمو سنوي مركب قدره 9.3% حتى عام 2030.

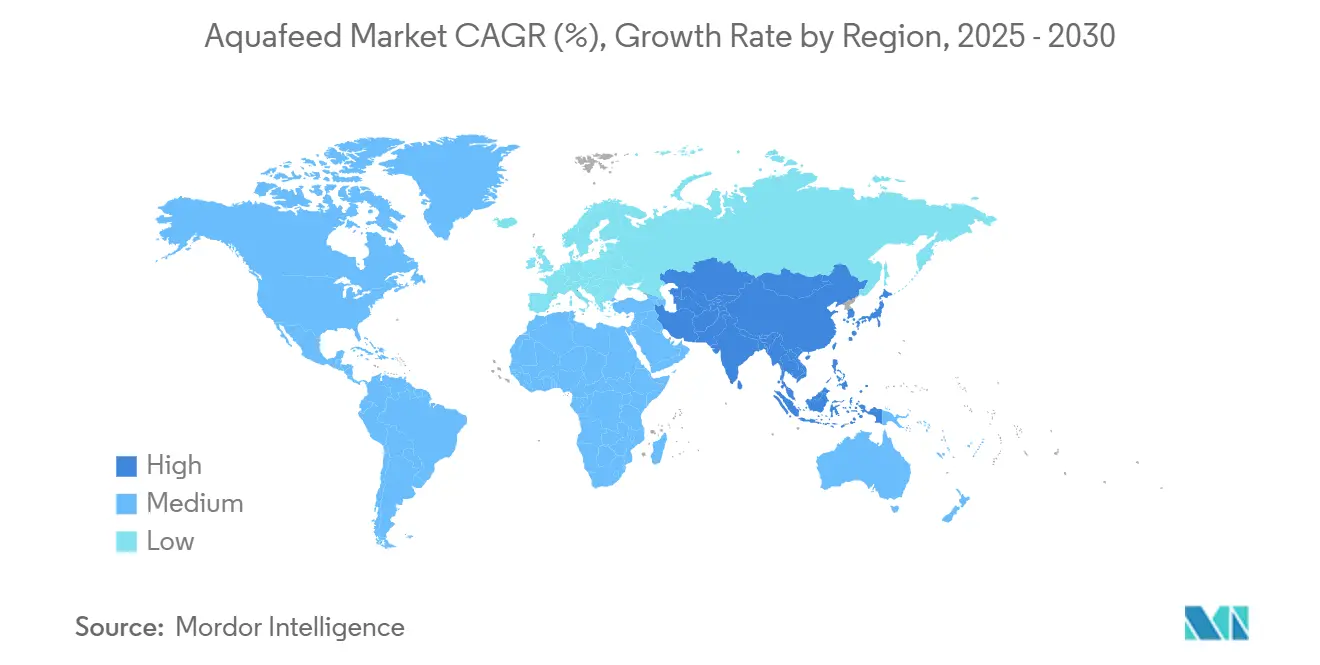

- حسب الجغرافيا، سيطرت منطقة آسيا والمحيط الهادئ على 45% من حصة سوق الأعلاف المائية في عام 2024 وتبقى المنطقة الأسرع نمواً بمعدل نمو سنوي مركب قدره 7.4%.

اتجاهات ورؤى سوق الأعلاف المائية العالمية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد الاستهلاك العالمي للمأكولات البحرية | +1.8% | آسيا والمحيط الهادئ والأسواق الناشئة | المدى الطويل (≥ 4 سنوات) |

| توسع تربية الأحياء المائية الموجهة للتصدير | +1.2% | آسيا والمحيط الهادئ الأساسية، مع انتشار إلى أمريكا الجنوبية والشرق الأوسط | المدى المتوسط (2-4 سنوات) |

| تقنيات تركيب الأعلاف المتقدمة | +0.9% | عالمياً، مع التبني المبكر في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| الطلب على الأعلاف الوظيفية/المداوية | +0.8% | أوروبا وأمريكا الشمالية، مع التوسع عالمياً | المدى القصير (≤ سنتين) |

| اعتماد البروتينات الجديدة | +0.6% | أوروبا وأمريكا الشمالية في المقدمة، مع التوسع إلى آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| اعتماد التغذية الدقيقة المدعومة بالذكاء الاصطناعي | +0.4% | أمريكا الشمالية وأوروبا، مع برامج تجريبية في آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد الاستهلاك العالمي للمأكولات البحرية

تساهم تربية الأحياء المائية بنسبة 46% من إجمالي إنتاج الأسماك، مع وصول استهلاك الصين للفرد من المأكولات البحرية إلى 14.9 كيلوغرام في عام 2024، مما يؤسس قاعدة طلب مستقرة لسوق الأعلاف المائية. تمثل الاقتصادات متوسطة الدخل المصدر الأساسي لزيادة الطلب حيث يُنوع المستهلكون مصادر البروتين نحو الأسماك. لقد زاد التركيز على الصحة بعد الجائحة من استهلاك المأكولات البحرية في النظم الغذائية المنزلية، بينما عززت منصات التجارة الإلكترونية من الوصول إلى الأنواع المستزرعة المتميزة في المناطق الحضرية. وفقاً لبنك رابوبانك، من المتوقع أن تولد الصين 40% من الطلب الإضافي على المأكولات البحرية بحلول عام 2030، مما يمثل 29 مليار دولار أمريكي في متطلبات الاستيراد. يتطلب نمط النمو هذا من مصنعي الأعلاف زيادة أحجام الإنتاج مع معالجة مخاوف استدامة المكونات البحرية، مما يدفع الاستثمارات في البروتينات البديلة والإضافات المعززة للكفاءة.

توسع تربية الأحياء المائية الموجهة للتصدير

يستهدف المنتجون بشكل متزايد علاوات الأسعار الدولية بدلاً من الطلب المحلي. زاد إنتاج الجمبري في الإكوادور من 40,000 طن متري في عام 2000 إلى 1.2 مليون طن متري في عام 2023، وهو تغيير يزيد من أحجام الأعلاف بينما يجعل العمليات أكثر عرضة لتكاليف المدخلات وتفشي الأمراض. تستهدف المملكة العربية السعودية 600,000 طن متري من المأكولات البحرية المستزرعة بحلول عام 2030 في إطار مبادرات الأمن الغذائي، بدعم من تعاون كارجيل مع أراسكو ونيوم. إن التركيز على التصدير يدفع اعتماد الإضافات الوظيفية التي تعزز مدة صلاحية المنتج واللون لتلبية متطلبات المشترين الدوليين. في سوق الأعلاف المائية، يميز الموردون أنفسهم من خلال الملفات الغذائية المتخصصة المصممة لدرجات التصدير المتميزة.

تقنيات تركيب الأعلاف المتقدمة

تقلل منصات التغذية الدقيقة، مثل نظام FLOW من كارجيل، من تسرب المغذيات بنسبة 50%. تحول عمليات التخمير في الحالة الصلبة نخالة الأرز إلى مكونات عالية البروتين للجمبري، مستفيدة من المنتجات الثانوية الزراعية وتقليل الاعتماد على دقيق السمك. تمكن تقنية التغليف الدقيق من الإطلاق المتحكم للمركبات الحساسة، معززة الهضمية ونسب تحويل الأعلاف. تخلق عمليات البثق المتقدمة هياكل حبيبات معقدة تحافظ على الثبات في الماء مع ضمان الذوبان الأمثل في الأمعاء، وهو عامل حاسم حيث تشكل الأعلاف 60-70% من تكاليف الإنتاج. تمكن تقنية التحليل الطيفي بالأشعة تحت الحمراء القريبة وترميز الحمض النووي من الرقابة على الجودة في الوقت الفعلي، مما يقلل من اختلافات الدفعات ويضمن امتثال الملصقات للمتطلبات التنظيمية.

الطلب على الأعلاف الوظيفية/المداوية

يقيد قانون الاتحاد الأوروبي رقم 2019/4 استخدام مضادات الميكروبات المعززة للنمو، مما يؤدي إلى زيادة اعتماد خلطات البروبيوتيك والبريبايوتيك التي تعزز صحة الأمعاء دون متبقيات المضادات الحيوية.[3]الوكالة الأوروبية للبيئة، 'تقليل استخدام مضادات الميكروبات في الحيوانات'، eea.europa.eu أظهرت التجارب البحثية باستخدام الباسيلوس ليشينيفورميس تحسينات كبيرة في معدلات البقاء والنمو بين مجموعات الهامور الهجين، مما يؤكد فعالية البدائل البيولوجية. بالإضافة إلى ذلك، عززت المنتجات القائمة على الستربتومايسيس من كفاءة الأعلاف في عينات الجمبري الأبيض الهادئ. إن تطبيق المعادن النادرة العضوية يزيد من التوافر البيولوجي مع تقليل التصريف البيئي، مما يسهل الامتثال للوائح المياه العادمة. هذا التحول الاستراتيجي نحو التغذية الوظيفية يعزز هوامش الموردين ويقلل من المخاطر التنظيمية في سوق الأعلاف المائية.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تقلب أسعار دقيق السمك وزيت السمك | -1.4% | آسيا والمحيط الهادئ وأمريكا الجنوبية | المدى القصير (≤ سنتين) |

| تشديد اللوائح التنظيمية لاستخدام المضادات الحيوية | -0.6% | أوروبا وأمريكا الشمالية، مع التوسع إلى آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| شعبية الحميات النباتية/البروتينات البديلة | -0.8% | أمريكا الشمالية وأوروبا أساساً، مع التوسع عالمياً | المدى المتوسط (2-4 سنوات) |

| صدمة المواد الخام المناخية | -0.5% | عالمياً، مع اختلافات إقليمية في الشدة | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تقلب أسعار دقيق السمك وزيت السمك

شهدت بيرو، التي تشكل 20% من إنتاج دقيق السمك العالمي، اضطراباً كبيراً عندما قللت أحداث إل نينيو من صيد عام 2023 إلى 25% من الحصة، مما أدى إلى انخفاض الإيرادات بمقدار 1.4 مليار دولار أمريكي وارتفاع تكاليف المواد الخام. على الرغم من أن عام 2024 أظهر تعافياً مع وصول الصيد إلى 98% من حصة 2.48 مليون طن متري، تستمر حالات عدم اليقين في الإمدادات في السوق. استجابة لذلك، نفذ المصنعون مستويات مخزون أعلى أو دمجوا البروتينات البديلة. إن قيود الصيد الدورية في الصين تزيد من متطلبات الاستيراد وتولد زيادات أسعار مؤقتة، مما يؤثر على هوامش المعالجين. يشهد السوق تقلبات إضافية حيث يمكن لزيادة أسعار وجبة الصويا أن تدفع الطلب على دقيق السمك، مما يخلق نمطاً دورياً من تقلبات تكاليف المدخلات في سوق الأعلاف المائية.

تشديد اللوائح التنظيمية لاستخدام المضادات الحيوية

يتطلب هدف الاتحاد الأوروبي بتقليل استخدام مضادات الميكروبات بنسبة 50% بحلول عام 2030 من المنتجين إعادة صياغة الأنظمة الغذائية وتطبيق بروتوكولات الوقاية من الأمراض. إن اللوائح المتباينة عبر المناطق تخلق اختلالات في السوق وحواجز تجارية محتملة، خاصة حيث تبقى المضادات الحيوية الأساسية مسموحة. تتطلب إرشادات إدارة الغذاء والدواء الأمريكية للفلورفينيكول حفظ سجلات مكثف، مما يزيد التكاليف الإدارية. بينما قد تقلل فترات الانتقال من الإنتاجية مؤقتاً، تركز استثمارات البحث والتطوير الآن على البروبيوتيك ومعدلات المناعة. هذه اللوائح الأكثر صرامة تدفع الابتكار في ممارسات صحة الحيوان وتزيد ثقة المستهلك في المأكولات البحرية المستزرعة.

تحليل القطاعات

حسب الأنواع: هيمنة الكارب تقود نمو السوق

هيمنت أعلاف الكارب على سوق الأعلاف المائية بحصة 23% في عام 2024، مدعومة بأنظمة البرك الآسيوية الواسعة التي تستخدم أحجاماً كبيرة من الأعلاف منخفضة البروتين. حصلت أعلاف السلمون على المركز الثاني حسب القيمة، مما يعكس التكاليف العالية للدهون والأصباغ المطلوبة لشرائح التصدير عالية الجودة. زاد استهلاك أعلاف البلطي بشكل كبير في أفريقيا وجنوب شرق آسيا، مدعوماً بقدرة الأسماك على التكيف مع ظروف المياه المتنوعة. بقي الطلب على أعلاف القرموط مستقراً في أمريكا الشمالية، مدعوماً بمطاحن الأعلاف المؤسسة بالقرب من مراكز إنتاج وجبة فول الصويا. تُظهر أعلاف الجمبري أعلى معدل نمو عند 8.6% معدل نمو سنوي مركب، مدفوعة بزيادة الإنتاج في الإكوادور والهند وفيتنام لأسواق التصدير. إن تكثيف تربية جمبري الفاناميي يزيد من متطلبات الحبيبات الكثيفة والإضافات الوظيفية. تحتل أعلاف الرخويات قطاعاً صغيراً من السوق حيث تستهلك هذه الأنواع أساساً العوالق الطبيعية، رغم أن الحميات الدقيقة المتخصصة للمفاقس تمثل فرصة محدودة. تفشي الأمراض والضغط البيئي عبر الأنواع يدفع زيادة استخدام الإضافات المعززة للمناعة، مما يبرز أهمية التركيبات المركزة على الصحة في الأعلاف المائية.

تشمل تركيبات أعلاف الجمبري عالية الجودة أستازانثين مغلف ومجهرياً وبروبيوتيك لتعزيز التلوين وصحة الجهاز الهضمي، مما يحقق أسعاراً متميزة في الأسواق الأوروبية والأمريكية. يركز مصنعو أعلاف الكارب على تقليل التكلفة لكل كيلوغرام من خلال زيادة استخدام المنتجات الثانوية المخمرة للحبوب. يستكشف تطوير أعلاف البلطي دمج وجبة الحشرات بمستويات 10% لتحسين محتوى البروتين وكفاءة التكلفة. ينفذ منتجو السلمون في النرويج وتشيلي أنظمة كاميرا قائمة على الذكاء الاصطناعي لتحسين توزيع الأعلاف بناءً على سلوك تغذية الأسماك، مما يقلل الهدر والتأثير البيئي. إن التنويع عبر الأنواع يحمي المصنعين من الاضطرابات الخاصة بالسوق مع زيادة تعقيد التركيب ومتطلبات البحث.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المكونات: البروتينات الجديدة تتحدى الهيمنة التقليدية

حافظ دقيق السمك وزيت السمك على حصة 37% في عام 2024، بسبب قابليتهما المتفوقة للهضم وملف الأحماض الأمينية. ومع ذلك، يشهد سوق الأعلاف المائية قيود إمداد مستمرة، مما يدفع اعتماد مركزات النبات والبروتينات الميكروبية. توفر الحبوب والبذور الطاقة وخصائص الربط، رغم أن زيادة أسعار الذرة تؤثر على هوامش الربح. تقدم البذور الزيتية والبقوليات مصادر بروتين فعالة من حيث التكلفة لكنها تتطلب مكملات إنزيمية لمعالجة العوامل المضادة للتغذية. تعزز الإضافات، بما في ذلك مضادات الأكسدة والمستحلبات، استقرار الحبيبات ومقبولية الأعلاف.

تنمو البروتينات الجديدة بمعدل نمو سنوي مركب قدره 14.6%، مدفوعة بتوسع مرافق إنتاج وجبة الحشرات في أوروبا ومصانع البروتين أحادي الخلية في الصين. يُظهر مرفق FeedKind من كاليسيو بسعة 20,000 طن متري الإنتاج الصناعي للبروتين الميكروبي المدمج الآن في أعلاف السلمون والجمبري. يزداد استخدام وجبة الحشرات بعد لوائح الاتحاد الأوروبي التي تسمح بتطبيقها عبر جميع أنواع الأسماك المستزرعة. تعمل الزيوت الطحلبية كبدائل جزئية لزيت السمك في توفير الأحماض الدهنية الأساسية، مما يقلل الاعتماد على صيد الأنشوجة البيروفية. بينما يبقى تحقيق التكافؤ في التكلفة مع دقيق السمك تحدياً، فإن فوائد البصمة الكربونية المنخفضة تمكن المنتجين من الوصول إلى التمويل المرتبط بالاستدامة. إن تنويع المكونات يقلل من تقلب الأسعار ويؤسس أساساً لسلاسل إمداد مستدامة ومقاومة للمناخ.

حسب نوع الإضافات: البروبيوتيك يقود الابتكار المركز على الصحة

هيمنت الأحماض الأمينية على استهلاك إضافات الأعلاف المائية بحصة سوقية 28% في عام 2024، مدفوعة بالاستخدام الواسع للليسين والميثيونين البلوريين في تركيبات النظام الغذائي منخفض دقيق السمك. تحتل الفيتامينات والمعادن المرتبة الثانية، مقدمة دعماً أساسياً للوظائف الأيضية والمناعية عبر مراحل النمو المختلفة. تكتسب الإنزيمات، وتحديداً الفايتيز والكربوهيدريز، أهمية متزايدة حيث يزيد المصنعون من محتوى البروتين النباتي، محسنة توفر الفوسفور والهضمية. تحافظ مضادات الأكسدة على استقرار الدهون أثناء النقل المطول، خاصة في المناطق الاستوائية.

يُظهر قطاع البروبيوتيك أعلى معدل نمو عند 12.9% معدل نمو سنوي مركب. إن الفعالية المثبتة لسلالات الباسيلوس والستربتومايسيس في الوقاية من الأمراض تؤسسها كبدائل قابلة للتطبيق للمضادات الحيوية. تعزز البريبايوتيك القائمة على الخميرة تركيب ميكروبيوتا الأمعاء وامتصاص المغذيات. تقلل المعادن النادرة العضوية من التصريف البيئي مع تلبية اللوائح الأكثر صرامة. تدمج تركيبات أعلاف الجمبري المتميزة بشكل متزايد خلطات وظيفية متخصصة لتحسين مقاومة الضغط أثناء التعامل والنقل. إن التعقيد المتزايد لتركيبات الإضافات قد قاد الموردين إلى دمج خدمات الدعم التقني لإدارة الجرعات، مما يعزز علاقات العملاء ويوسع الإيرادات القائمة على الخدمات في سوق الأعلاف المائية.

حسب الشكل: تقنية الأعلاف المبثوقة تتقدم

هيمنت الحبيبات بحصة 65% في عام 2024، مقدرة لتوافقها مع المنافيخ الآلية وصنادل التغذية. تمكن الحبيبات الطافية المزارعين من مراقبة الاستهلاك بصرياً، مما يكبح الهدر. تناسب المتغيرات الغاطسة الأنواع القاعية، بما في ذلك الجمبري والقرموط. تلبي الأشكال المسحوقة المفاقس حيث يتطلب حجم فم اليرقات جسيمات مجهرية. تعمل الأعلاف السائلة كخيار متخصص لتكييف أمهات التربية وإثراء اليرقات.

الأعلاف المبثوقة هي الشكل الأسرع نمواً بمعدل نمو سنوي مركب قدره 9.6%. إن الطبخ عالي القص أثناء البثق يعطل العوامل المضادة للتغذية ويجلتن النشا، معززاً الهضمية. تدمج خطوط اللولب المزدوج الحديثة الطلاء بالفراغ، مما يمكن من تشريب الزيت الدقيق بعد الإجهاد الحراري. يقرر المنتجون تقليل المساحيق، وتحسين الاستقرار في الماء، وخفض نسب تحويل الأعلاف. بينما حدت تكاليف الطاقة في البداية من التبني، فإن أنظمة استرداد الطاقة الأحدث وزيادة تكاليف العمالة تفضل البثق. إن قدرة التقنية على تقليل ترشح المغذيات تعزز موقعها مع تشديد اللوائح البيئية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب مرحلة دورة الحياة: ابتكار أعلاف البداية يتسارع

استحوذت أنظمة النمو الغذائية على 41% من إيرادات سوق الأعلاف المائية في عام 2024، حيث تقضي الأسماك أطول فترة في مرحلة النمو هذه. يوازن مركبو الأعلاف بين كثافة البروتين ومصادر الطاقة الفعالة من حيث التكلفة لتحقيق أقصى زيادة في الوزن اليومي. تؤكد أعلاف التشطيب على عوامل جودة اللحم، بما في ذلك ملف الدهون واللون، التي تعتبر أساسية لقبول المستهلك. تدمج أعلاف أمهات التربية مستويات مرتفعة من الأحماض الدهنية أوميغا-3 وفيتامين C لتعزيز جودة الأمشاج وتكرار وضع البيض.

تنمو أعلاف البداية بمعدل نمو سنوي مركب قدره 9.3%، مما يعكس فهم الصناعة أن البرمجة الغذائية المبكرة تؤثر على الأداء مدى الحياة. تحسن تقنيات النظام الغذائي الدقيق التي تحل محل الأعلاف الحية من معدلات البقاء والتوحد مع تقليل تكاليف عمالة المفاقس. تتميز الأعلاف بالمغذيات الدقيقة المغلفة التي تمنع ترشح الفيتامينات في أحجام المياه الصغيرة. إن إضافة محفزات المناعة خلال هذه المرحلة يقوي أنظمة مناعة اليرقات، مما يقلل الحاجة للمضادات الحيوية في المراحل اللاحقة. إن تطوير صغار نامية بسرعة أكبر من خلال التحسين الوراثي جعل حجم جسيمات أعلاف البداية الدقيق والطفو أساسياً، مما يجعل هذا القطاع مجالاً رئيسياً لتطوير ابتكار الأعلاف.

التحليل الجغرافي

تحتل منطقة آسيا والمحيط الهادئ حصة إيرادات بنسبة 45% في عام 2024، مع معدل نمو سنوي مركب متوقع قدره 7.4% حتى عام 2030، محافظة على هيمنتها في سوق الأعلاف المائية. وصل إنتاج الأسماك المستزرعة في الصين إلى 58.1 مليون طن متري في عام 2023، بينما حققت إندونيسيا 14.6 مليون طن متري في إنتاج تربية الأحياء المائية في عام 2021. إن مجموعات المنطقة المتكاملة تقلل من تكاليف الخدمات اللوجستية وتمكن من التبني السريع لتقنيات الأعلاف الجديدة. ومع ذلك، فإن تفشي الأمراض والقيود البيئية الساحلية تزيد من مصاريف الأمن البيولوجي. التغيرات المناخية، بما في ذلك موجات الحر البحرية التي تؤثر على مياه شرق آسيا، تستدعي استثمارات في أقفاص أعمق وأعلاف وظيفية معززة.

تمثل أمريكا الشمالية سوقاً ناضجة حيث تدفع أنظمة تربية الأحياء المائية المعاد تدوير المياه الأرضية (RAS) الطلب على أعلاف منخفضة الغبار وعالية البروتين تحافظ على جودة المياه. تُظهر الشراكة بين جرين بلينز وريفرنس لإمداد البروتين المتخمر في إنتاج التراوت في أيداهو تركيز السوق على مكونات الاقتصاد الدائري. تشجع المتطلبات التنظيمية بشأن متبقيات المضادات الحيوية وانبعاثات الكربون على تطبيق أنظمة التغذية الموجهة بالذكاء الاصطناعي والمكونات المتحققة. رغم التكاليف الأعلى للأعلاف مقارنة بآسيا، فإن أسعار التجزئة المتميزة وشهادات الاستدامة تحافظ على الربحية للمنتجين المركزين على التقنية.

تعطي صناعة تربية الأحياء المائية في أوروبا الأولوية لمعايير الامتثال والتتبع. تقود إسبانيا إنتاج الاتحاد الأوروبي، مع بلح البحر والأسماك البحرية بقيمة 4.14 مليار دولار أمريكي (3.6 مليار يورو) في عام 2024. تزيد لوائح مضادات الميكروبات الصارمة من اعتماد البروبيوتيك، بينما تدفع متطلبات الشهادة العضوية الطلب على الأعلاف غير المعدلة وراثياً ومنخفضة دقيق السمك. تُظهر عمليات بيلاجيا المتكاملة لإمداد دقيق السمك ومعالجة النفايات تحقيق الدخل من ممارسات الاستدامة. تؤثر موجات الحر في البحر المتوسط على دورات النمو والمتطلبات الغذائية، مما يتطلب من مصنعي الأعلاف تعديل مصادر الدهون ومحتوى مضادات الأكسدة.

المشهد التنافسي

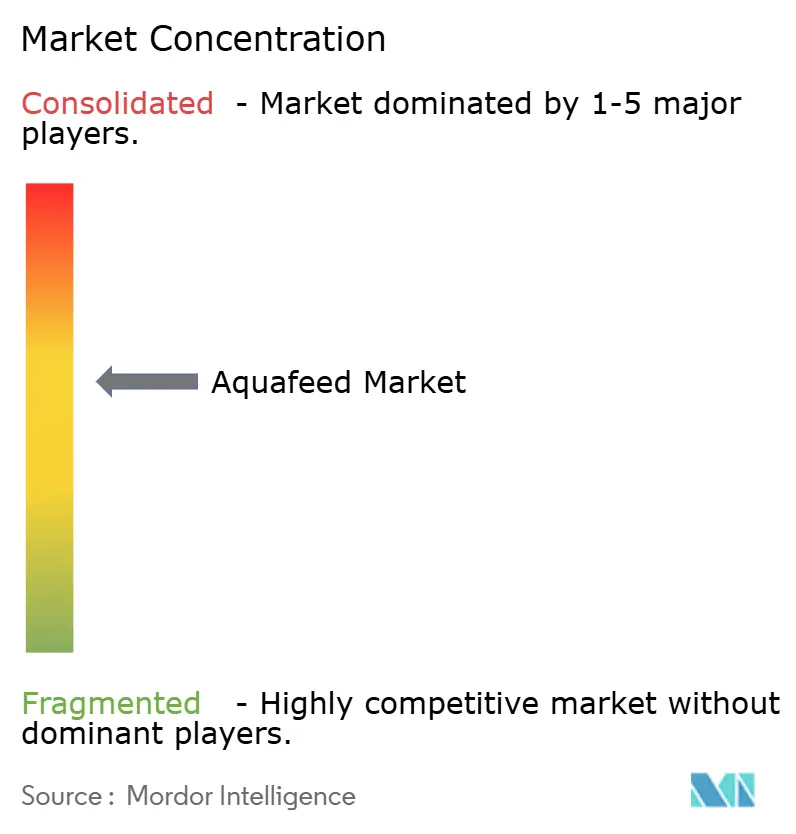

سوق الأعلاف المائية متوسط التركيز، مع الشركات الرائدة عالمياً كارجيل إنكوربوريتد، ونوتريكو إن في، ومجموعة بايومار التي تحتل حصة سوقية مجمعة قدرها 29.2%. تحافظ هذه الشركات على ميزتها التنافسية من خلال وفورات الحجم في شراء المواد الخام واستثمارات البحث والتطوير. إن استحواذ كارجيل على مطحنتي أعلاف أمريكيتين في عام 2024 يزيد من قدرة الإنتاج المحلي ويقلل أوقات التسليم. أبلغت بايومار عن نمو بنسبة 12% في أحجام الأعلاف خلال الربع الأول من عام 2025، بما في ذلك زيادة بنسبة 24% في إنتاج أعلاف الجمبري، مما يشير إلى تركيزها على القطاعات عالية النمو. تدمج الشركات الكبرى عمليات المصادر والتصنيع والتوزيع للمكونات لتقليل التعرض لتقلبات أسعار السوق الفورية.

يركز الداخلون الجدد للسوق على التقنيات المتخصصة. تجمع استثمارات نوتريكو في بايومإديت بين شبكة التوزيع للشركة والإضافات القائمة على الميكروبيوم كبدائل للمضادات الحيوية. تطور كاليستا وإنوفا فيد البروتينات البديلة التي توفر انبعاثات كربون مخفضة وسلاسل إمداد مستقرة، مستهدفة معدلات تضمين التركيب بنسبة 10-15% لتحقيق القدرة التنافسية في التكلفة. يقدم موردو تقنية الذكاء الاصطناعي أنظمة الرؤية والتحليلات، التي يشملها المصنعون في عقود الأعلاف لتعزيز علاقات العملاء.

زاد نشاط براءات الاختراع في معدات البثق والتغليف الدقيق وكونسورتيوم البروبيوتيك بشكل كبير في عام 2024، مظهراً التقدم التقني السريع. تشكل شركات الأعلاف شراكات استراتيجية مع شركات الوراثة لتحسين كل من تركيبات الأعلاف وسلالات الحيوانات لتحويل أفضل للأعلاف. إن إدخال القروض المرتبطة بالاستدامة والمتصلة بانبعاثات النطاق 3 يخلق ضغطاً إضافياً لتقليل استهلاك دقيق السمك مع الحفاظ على أداء النمو. تزيد هذه ديناميكيات السوق من حواجز الدخول من خلال المتطلبات التقنية، مما يعزز مواقع الشركات الراسخة مع تحديد أهداف الاستحواذ المحتملة بأصول تقنية قيمة.

رواد صناعة الأعلاف المائية

كارجيل، إنكوربوريتد

نوتريكو إن في

مجموعة بايومار

شارين بوكفاند فودز بي سي إل

تونغوي كو.، ليمتد

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- مارس 2025: سجلت IFFO ارتفاعاً بنسبة 29% على أساس سنوي في إنتاج دقيق السمك العالمي و34% في زيت السمك، بقيادة انتعاش بيرو.

- سبتمبر 2024: اشترت كارجيل مطحنتي أعلاف أمريكيتين من شركة كومبانا بيت براندز لتعزيز أعمال التغذية وصحة الحيوان.

- أبريل 2024: استحوذت بيلاجيا على تاجر المأكولات البحرية البريطاني آيديل فودز لتعزيز إمداد دقيق السمك وزيت السمك.

- أكتوبر 2024: استحوذت سيلانا على فايتوسمارت، جامعة المكملات القائمة على الطحالب مع الإنتاج الواسع النطاق للأعلاف المائية.

نطاق تقرير سوق الأعلاف المائية العالمي

الأعلاف المائية عبارة عن خليط من المواد الخام والإضافات والمكملات الأخرى، المستمدة من مصادر طبيعية أو صناعية وتُغذى للأسماك المستزرعة. يُقسم سوق الأعلاف المائية حسب النوع (أعلاف الأسماك (أعلاف الكارب، أعلاف السلمون، أعلاف البلطي، أعلاف القرموط، وأعلاف الأسماك الأخرى)، أعلاف الرخويات، أعلاف القشريات (أعلاف الجمبري وأعلاف القشريات الأخرى)، والأعلاف المائية الأخرى) والجغرافيا (أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ، أمريكا الجنوبية، والشرق الأوسط وأفريقيا). يقدم التقرير حجم السوق والتوقعات بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| أعلاف الأسماك | الكارب |

| السلمون | |

| البلطي | |

| القرموط | |

| أعلاف الأسماك الأخرى | |

| أعلاف الرخويات | |

| أعلاف القشريات | الجمبري |

| أعلاف القشريات الأخرى | |

| الأعلاف المائية الأخرى |

| الحبوب والبذور |

| البذور الزيتية والبقوليات |

| دقيق السمك وزيت السمك |

| البروتينات الجديدة (الحشرات، الطحالب، البروتين أحادي الخلية) |

| الإضافات |

| أخرى |

| الأحماض الأمينية |

| الفيتامينات والمعادن |

| البروبيوتيك |

| الإنزيمات |

| مضادات الأكسدة |

| أخرى |

| الحبيبات |

| الأعلاف المبثوقة |

| المسحوق |

| السائل |

| البادئة |

| النمو |

| التشطيب |

| أمهات التربية |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | إسبانيا |

| المملكة المتحدة | |

| فرنسا | |

| ألمانيا | |

| إيطاليا | |

| روسيا | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| تايلاند | |

| فيتنام | |

| أستراليا | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط | تركيا |

| المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |

| باقي الشرق الأوسط | |

| أفريقيا | جنوب أفريقيا |

| مصر | |

| باقي أفريقيا |

| حسب الأنواع | أعلاف الأسماك | الكارب |

| السلمون | ||

| البلطي | ||

| القرموط | ||

| أعلاف الأسماك الأخرى | ||

| أعلاف الرخويات | ||

| أعلاف القشريات | الجمبري | |

| أعلاف القشريات الأخرى | ||

| الأعلاف المائية الأخرى | ||

| حسب المكونات | الحبوب والبذور | |

| البذور الزيتية والبقوليات | ||

| دقيق السمك وزيت السمك | ||

| البروتينات الجديدة (الحشرات، الطحالب، البروتين أحادي الخلية) | ||

| الإضافات | ||

| أخرى | ||

| حسب نوع الإضافات | الأحماض الأمينية | |

| الفيتامينات والمعادن | ||

| البروبيوتيك | ||

| الإنزيمات | ||

| مضادات الأكسدة | ||

| أخرى | ||

| حسب الشكل | الحبيبات | |

| الأعلاف المبثوقة | ||

| المسحوق | ||

| السائل | ||

| حسب مرحلة دورة الحياة | البادئة | |

| النمو | ||

| التشطيب | ||

| أمهات التربية | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | إسبانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| ألمانيا | ||

| إيطاليا | ||

| روسيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| تايلاند | ||

| فيتنام | ||

| أستراليا | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط | تركيا | |

| المملكة العربية السعودية | ||

| الإمارات العربية المتحدة | ||

| باقي الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| مصر | ||

| باقي أفريقيا | ||

الأسئلة الرئيسية المجابة في التقرير

ما هي القيمة الحالية لسوق الأعلاف المائية؟

تقدر قيمة السوق بـ 57.2 مليار دولار أمريكي في عام 2025 ومن المتوقع أن ترتفع إلى 73.7 مليار دولار أمريكي بحلول عام 2030.

أي منطقة تهيمن على الطلب العالمي للأعلاف المائية؟

تقود منطقة آسيا والمحيط الهادئ بحصة إيرادات 45% في عام 2024 وتستمر في النمو بمعدل نمو سنوي مركب قدره 7.4% مدعومة بالصين وإندونيسيا وفيتنام.

لماذا تكتسب البروتينات الجديدة زخماً في الأعلاف المائية؟

تقلل بروتينات الحشرات والطحالب وأحادية الخلية من الاعتماد على إمدادات دقيق السمك المتقلبة وتقدم بصمات كربونية أصغر، مما يدفع معدل نمو سنوي مركب قدره 14.6% في قطاع مكونات البروتين الجديد.

كيف تؤثر اللوائح على تركيب الأعلاف؟

تسرّع قيود المضادات الحيوية في الاتحاد الأوروبي والقواعد المماثلة في أماكن أخرى من اعتماد البروبيوتيك والإضافات الوظيفية، بينما تشجع الحدود البيئية على الأنظمة الغذائية منخفضة الترشح وعالية الهضمية.

أي شكل من الأعلاف المائية ينمو بأسرع وتيرة؟

تتوسع الأعلاف المبثوقة بمعدل نمو سنوي مركب قدره 9.6% لأن المعالجة المتقدمة تحسن الاحتفاظ بالمغذيات وتقلل من تأثير المياه العادمة، متماشية مع معايير الاستدامة الأكثر صرامة.

ما هو أكبر تحد يواجه منتجي الأعلاف؟

تقلب تكاليف المدخلات، خاصة في دقيق السمك وزيت السمك، إلى جانب صدمات الإمداد الناجمة عن المناخ، يشكل أكبر خطر قريب المدى على الربحية واستمرارية الإمداد.

آخر تحديث للصفحة في: