تحليل سوق الأكياس الورقية في دول مجلس التعاون الخليجي

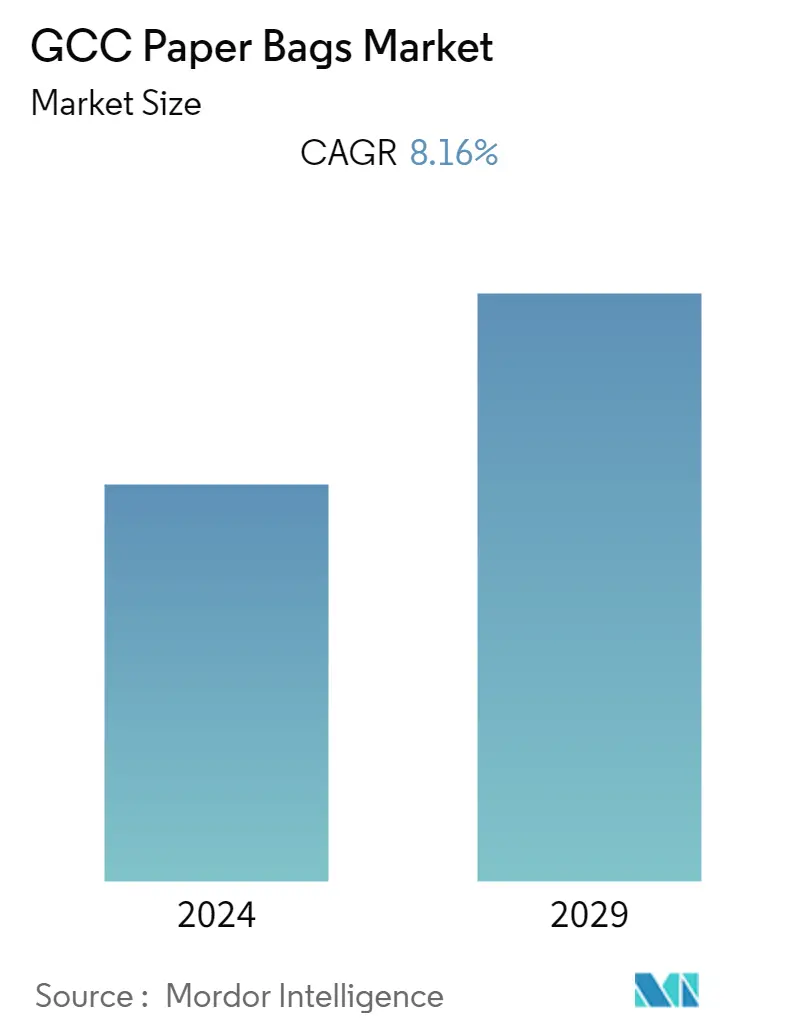

بلغت قيمة سوق الأكياس الورقية في دول مجلس التعاون الخليجي 371.08 مليون دولار أمريكي في العام السابق ومن المتوقع أن تحقق معدل نمو سنوي مركب قدره 8.16٪ لتصل إلى 588.08 مليون دولار أمريكي في السنوات الخمس المقبلة. يعكس حجم السوق قيمة استهلاك الأكياس الورقية عبر صناعات المستخدم النهائي. قطاعات المستخدم النهائي المدرجة في الدراسة هي البيع بالتجزئة ، والطعام الذي يوفر مطاعم الخدمة السريعة (QSRs) ، وما إلى ذلك. تساعد الأكياس الورقية في تقليل الوزن الإجمالي للمنتج النهائي.

- كيس ورق الكرافت هذا هو بديل مستدام للأكياس البلاستيكية وخيار نظيف وآمن لتغليف المواد الغذائية. تشمل ميزاته قابلية التشغيل وإمكانية الطباعة في كل من طباعة الفليكسو والأوفست. من المتوقع أن يزداد الطلب على الأكياس الورقية بسبب الحظر المفروض على البلاستيك الذي يستخدم لمرة واحدة في المنطقة. بالإضافة إلى ذلك ، في يونيو 2022 ، فرضت أبو ظبي حظرا على الأكياس البلاستيكية ذات الاستخدام الواحد في الشرق الأوسط. تشمل البدائل للمتسوقين الأكياس الورقية والأكياس البلاستيكية ذات المظهر التقليدي السميك ، والتي تستخدم ما بين أربع وعشر مرات ويمكن إعادة تدويرها. قامت بعض المنافذ ، مثل سبينيس وكارفور ، بإزالة الأكياس البلاستيكية التقليدية السميكة القابلة لإعادة الاستخدام تماما. ومن المتوقع أن تؤدي هذه المبادرات إلى زيادة الطلب على الأكياس الورقية.

- تشهد المنطقة طلبا على التغليف الورقي ، حيث تحظر العديد من البلدان المواد البلاستيكية ذات الاستخدام الواحد. على سبيل المثال ، في نوفمبر 2022 ، نظمت وزارة بلدية قطر اجتماعا تمهيديا حول لوائح استخدام الأكياس البلاستيكية. قامت وزارة البلدية ممثلة بأقسام الرقابة الصحية في جميع البلديات في جميع أنحاء الدولة بتطبيق القرار الوزاري رقم 143 لسنة 2022 بشأن ضوابط استخدام شركات البلاستيك ومراكز التسوق والمولات من استخدام الأكياس البلاستيكية ذات الاستخدام الواحد واستخدام الأكياس القابلة للتحلل والصديقة للبيئة بدلا منها. علاوة على ذلك ، في يناير 2023 ، أعلنت الإمارات العربية المتحدة حظرا على أكياس التسوق البلاستيكية ذات الاستخدام الواحد ليدخل حيز التنفيذ العام المقبل ، وهي أحدث مبادرة للحد من التلوث في الدولة الغنية بالنفط. تؤدي مثل هذه المبادرات إلى زيادة الطلب على الأكياس الورقية في جميع أنحاء المنطقة.

- يعتمد مستقبل التجارة الإلكترونية بشكل كبير على جمهور ذكي في استخدام الإنترنت وذكي رقميا. أكثر من نصف سكان دول مجلس التعاون الخليجي تقل أعمارهم عن 25 عاما ، مما يجعلها هدفا منطقيا للبائعين الرقميين. يعد انتشار الإنترنت في هذه المنطقة من بين أعلى المعدلات في العالم. القوى الحقيقية هنا هي الإمارات العربية المتحدة وقطر والكويت والبحرين ، مع انتشار الإنترنت بنسبة 100٪ تقريبا. وهذا يعني قاعدة جمهور كبيرة تشارك رقميا بشكل أساسي.

- بالإضافة إلى ذلك، بلغ نمو التجارة الإلكترونية في دول مجلس التعاون الخليجي من عام 2019 إلى عام 2022 33٪، بل وأعلى من ذلك بالنسبة لأكبر سوق في المنطقة، مثل 39٪ في المملكة العربية السعودية و 38٪ في الإمارات العربية المتحدة. وهذا ما يقرب من ضعف المعدل العالمي البالغ 17٪ ، وفقا لتقرير مدينة دبي التجارية MEASA مشهد التجارة الإلكترونية.

- ومع ذلك ، فإن قوانين الغابات الصارمة ضد إزالة الغابات تقيد نمو السوق وتدين بانخفاض توافر ألياف السليلوز. بادئ ذي بدء ، اختفى ما يقرب من نصف غابات العالم. وفي كل عام، يفقد 13 مليون هكتار آخر (ولو أن التشجير يحل محل ثمانية)، ويقدر معهد الموارد العالمية أن نحو 22٪ فقط من غابات العالم القديمة النمو لا تزال سليمة.

- أدت جائحة COVID-19 إلى تعطيل إمدادات المواد الخام في مختلف البلدان ، مما أثر على الأسعار. يؤدي ارتفاع سعر الورق بسبب نقص المعروض والقيود المفروضة على الاستيراد إلى زيادة تكلفة الأكياس الورقية ومواد التعبئة والتغليف الأخرى ، مما يزيد من المخاوف بين الصناعيين. علاوة على ذلك ، أصبحت الأسواق بعد COVID-19 في وضع أفضل للتخفيف من المخاطر المماثلة وتعمل على تلبية الطلب مع تغطية تفضيلات جديدة.

اتجاهات سوق الأكياس الورقية في دول مجلس التعاون الخليجي

من المتوقع أن يكون لقطاع التجزئة حصة كبيرة

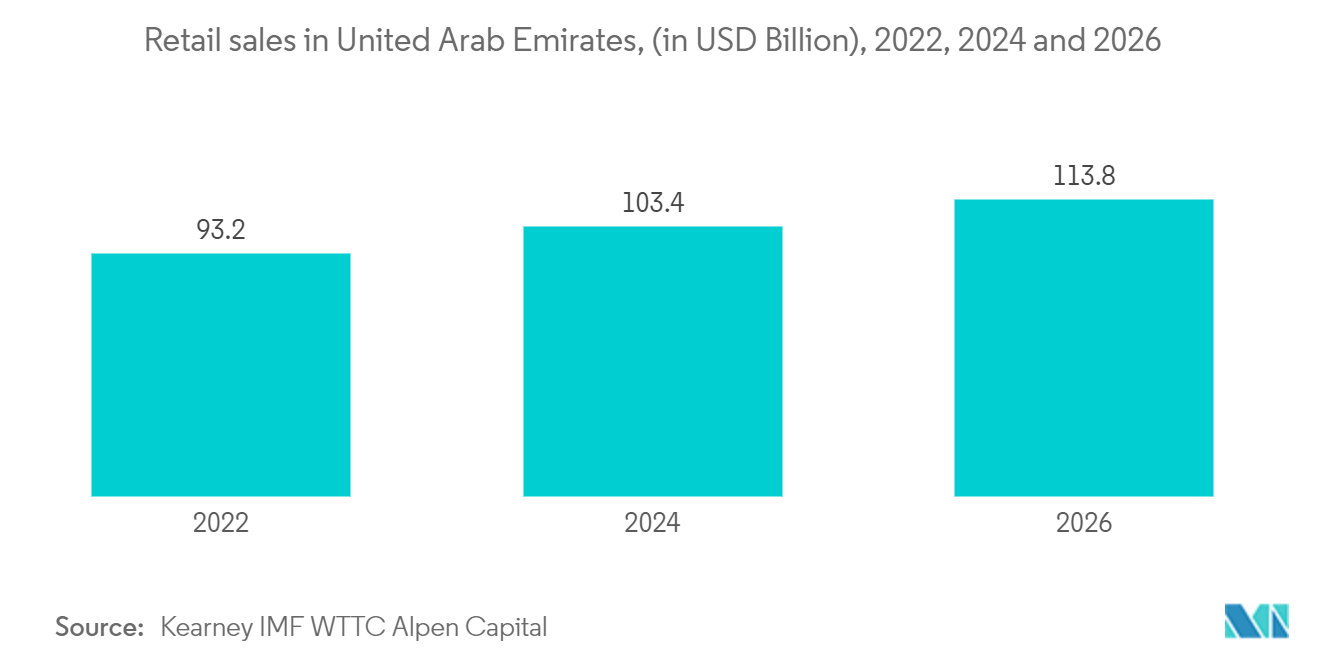

- تستخدم الأكياس بشكل شائع في صناعات البيع بالتجزئة والمواد الغذائية. ينمو سوق التعبئة والتغليف بشكل أسرع في تجارة التجزئة مقارنة بالصناعات الأخرى. ومن المتوقع أن يدعم قطاع التجزئة المتنامي في منطقة دول مجلس التعاون الخليجي نمو السوق. وفقا لشركة Alpen Capital ، بلغت مبيعات التجزئة في الإمارات العربية المتحدة حوالي 74 مليار دولار أمريكي في عام 2021 ومن المتوقع أن تصل إلى 114 مليار دولار أمريكي بحلول عام 2026.

- تقوم الشركات بتطوير مواد حاجز الأكياس الورقية مع تطبيقات مختلفة في جميع القطاعات. تم دمج تقنية الطباعة لإنتاج أكياس جاهزة تتعامل مع التصميمات المعقدة. علاوة على ذلك ، في يونيو 2022 ، فرضت أبو ظبي حظرا على الأكياس البلاستيكية ذات الاستخدام الواحد في الشرق الأوسط. تشمل البدائل للمتسوقين الأكياس الورقية والأكياس البلاستيكية ذات المظهر التقليدي السميك ، والتي يمكن استخدامها ما بين أربع وعشر مرات ويمكن إعادة تدويرها. قامت بعض منافذ البيع ، مثل Spinneys و Carrefour ، بإزالة الأكياس البلاستيكية التقليدية السميكة القابلة لإعادة الاستخدام تماما ، مما يوفر بدائل للأكياس مدى الحياة وحدها.

- تنمو شركات البيع بالتجزئة مثل محلات السوبر ماركت ومحلات السوبر ماركت في المنطقة مع توسعات مختلفة من قبل الشركات العاملة هناك. على سبيل المثال ، في يونيو 2022 ، تسير مجموعة اللولو الدولية على الطريق الصحيح لاستثمار 2.9 مليار دولار أمريكي في شبكة البيع بالتجزئة الخاصة بها ، حيث افتتحت 91 هايبر ماركت بين عامي 2020 و 2023. تم افتتاح خمسين من متاجرها بالفعل خلال جائحة Covid-19. تمتلك سلسلة السوبر ماركت 235 هايبر ماركت ومركز تسوق ومركز الوفاء في 12 دولة ، بما في ذلك دول مجلس التعاون الخليجي والهند وغيرها. ومن شأن هذه المبادرات أن تزيد من الاستفادة من الأكياس الورقية في صناعة البيع بالتجزئة.

- يتماشى قطاع التجزئة في سلطنة عمان مع العديد من العوامل الرئيسية التي تقود ديناميكيات السوق في البلاد. تساهم زيادة النشاط السياحي وارتفاع دخل الفرد والنمو السكاني في التوسع المتوقع. ووفقا لشركة ألبن كابيتال، وهي شركة استشارية إقليمية للخدمات المصرفية الاستثمارية، فإن صناعة التجزئة في السلطنة تشهد تحولا، مما يزيد من المنافسة عبر القنوات غير المتصلة بالإنترنت وعبر الإنترنت ويقود ديناميكيات السوق. يتوقع أحدث تقرير التجزئة لشركة ألبن كابيتال أن يتجاوز قطاع التجزئة في دول مجلس التعاون الخليجي مستويات ما قبل الوباء في عام 2022 ، مسجلا نموا بنسبة 15.7٪ على أساس سنوي.

من المتوقع أن تشهد دولة الإمارات العربية المتحدة نموا كبيرا

- الورق مادة مرنة تستخدم في العديد من السلع المختلفة. اعتمادا على احتياجات المنتج النهائي ، يمكن استخدام الورق لصنع العديد من منتجات التعبئة والتغليف ، بما في ذلك الأكياس. نظرا للطلب المتزايد على الأكياس الورقية ، يستثمر اللاعبون في إنشاء مصانع إقليمية. أيضا ، منذ الحظر المفروض على البلاستيك الذي يستخدم لمرة واحدة ، يركز اللاعبون على إيجاد منتجات يمكن إعادة تدويرها وإعادة استخدامها للتغليف. سيدعم الطلب على أوراق التغليف القابلة للتحلل نمو السوق.

- يقوم العديد من مصنعي الورق العاملين في المنطقة بتوسيع أعمالهم لتحسين إيراداتهم وقدراتهم الإنتاجية. على سبيل المثال، في ديسمبر 2022، أنشأت ستار بيبر ميل مصنعا للورق المعاد تدويره بقيمة 200 مليون درهم إماراتي (54 مليون دولار أمريكي) في أبوظبي. أعلنت مناطق خليفة الاقتصادية في أبوظبي (مجموعة كيزاد) عن تطوير مصنع جديد لإنتاج بكرات ورق الكرافت الجامبو المعاد تدويرها، مما يوسع خط إنتاج الشركة لتلبية حاجة دولة الإمارات العربية المتحدة المتزايدة لمنتجات التغليف الورقية.

- تشهد دولة الإمارات العربية المتحدة طلبا كبيرا على المنتجات الصيدلانية. تستورد دولة الإمارات العربية المتحدة المنتجات الصيدلانية من 72 دولة. توقع مستشارو المعهد الدولي للجودة والقيمة (IQVIA) أن تصل مبيعات الأدوية في البلاد إلى 51 مليار دولار أمريكي بحلول عام 2024. علاوة على ذلك ، فإن زيادة الوعي حول الفوائد الثابتة للتغليف الثانوي للمنتجات الصيدلانية ومرافق الرعاية الصحية يقود السوق.

- أيضا ، منذ الحظر المفروض على البلاستيك الذي يستخدم لمرة واحدة ، يركز اللاعبون على إيجاد منتجات يمكن إعادة تدويرها وإعادة استخدامها للتغليف. سيدعم الطلب على أوراق التغليف القابلة للتحلل نمو السوق. على سبيل المثال، في ديسمبر 2022، أعلنت مناطق خليفة الاقتصادية في أبوظبي (مجموعة كيزاد) عن تطوير مصنع جديد لإنتاج بكرات ورق الكرافت الجامبو المعاد تدويرها، مما يوسع خط إنتاج الشركة لتلبية حاجة دولة الإمارات العربية المتحدة المتزايدة لمواد التعبئة والتغليف القابلة للتحلل.

- وبموجب الاتفاقية، ستعمل ستار بيبر ميل مع آر سي بيبر ماشينز لزيادة قدراتها الإنتاجية الحالية من خلال استثمار 200 مليون درهم (54.45 مليون دولار أمريكي) في موقع تبلغ مساحته 59,000 متر مربع في مدينة خليفة الصناعية. سيسمح ذلك لشركة Star Paper Mill بإنتاج بكرات جامبو من ورق الكرافت المعاد تدويرها لصنع كرتون مموج وأوراق أكياس مطلوبة وصديقة للبيئة وقابلة للتحلل من المواد الخام المعاد تدويرها.

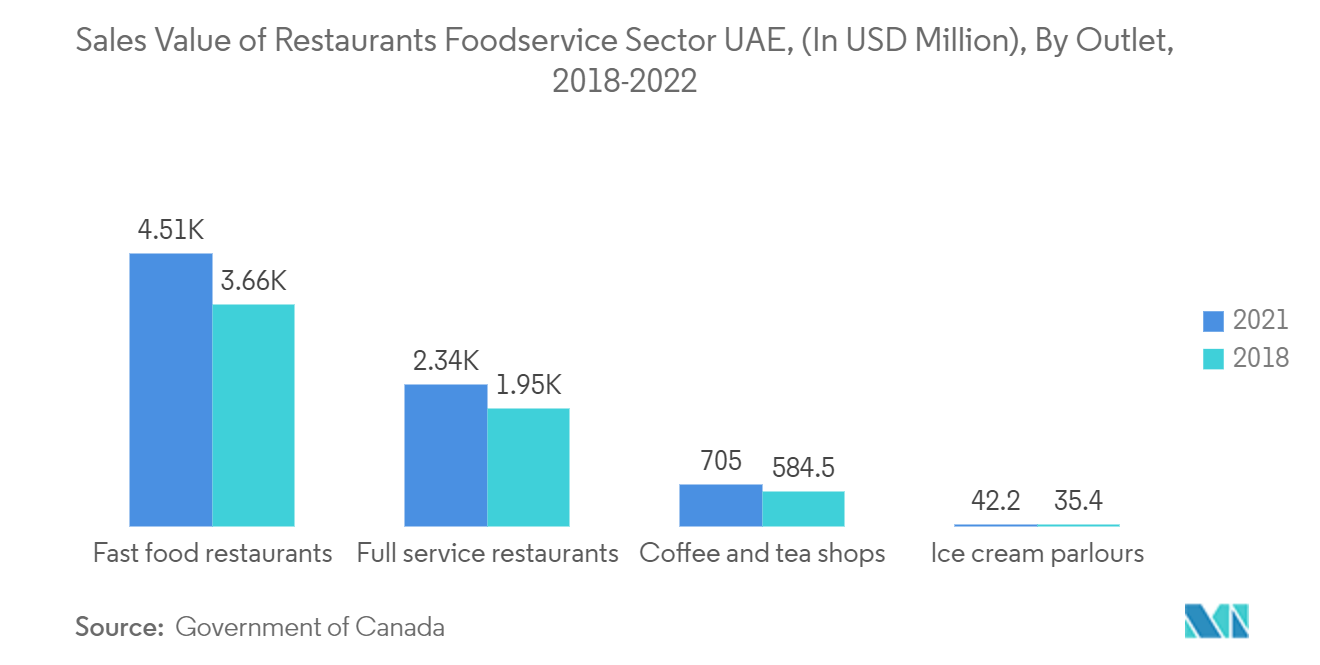

- بالإضافة إلى ذلك، حققت مطاعم الوجبات السريعة في دولة الإمارات العربية المتحدة أكبر قيمة مبيعات في دولة الإمارات العربية المتحدة بنحو 3.6 مليار دولار أمريكي في عام 2018، وبلغت قيمة المبيعات 4.5 مليار دولار أمريكي في عام 2022، تليها مطاعم الخدمة الكاملة بقيمة مبيعات بلغت حوالي 2.34 مليار دولار أمريكي.

نظرة عامة على صناعة الأكياس الورقية في دول مجلس التعاون الخليجي

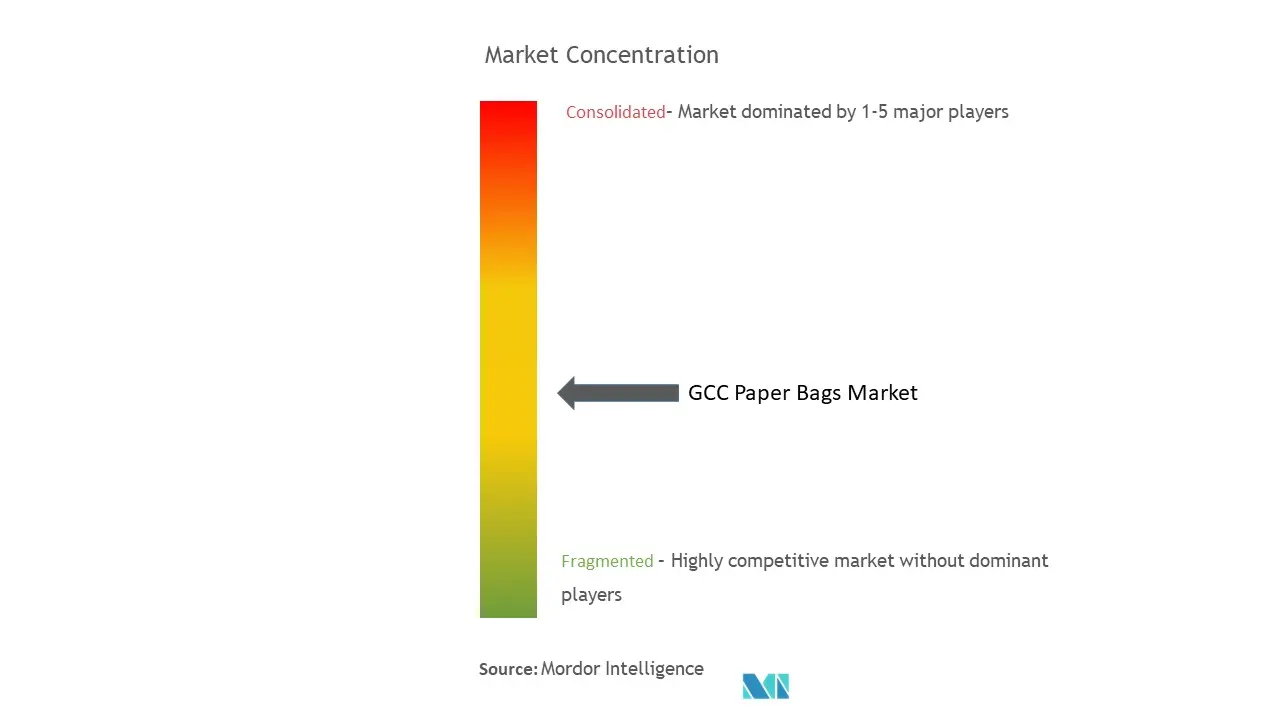

سوق الأكياس الورقية في دول مجلس التعاون الخليجي تنافسي ويتكون من عدد قليل من اللاعبين المؤثرين. تقلل صناعة البيع بالتجزئة المزدهرة والطلب المتصاعد للتغليف القابل للتصرف في مطاعم الخدمة السريعة (QSRs) من المخاطر البيئية لأن الأكياس الورقية قابلة للتحلل البيولوجي وإعادة الاستخدام وإعادة التدوير. كما أن الاتجاه الناشئ للتجمعات الاجتماعية في المناسبات الخاصة يدفع حاجة البلاد إلى الأكياس الورقية. تعد قابلية إعادة تدوير الورق أحد العوامل الرئيسية التي تدفع نمو السوق. يساعد البائعين على المساهمة في أهداف الاستدامة من خلال منتجاتهم.

في نوفمبر 2022 ، أطلقت HotpackGlobal ، منتج تغليف المواد الغذائية القابل للتصرف ومقره الإمارات العربية المتحدة ، مصنعها في قطر. المصنع هو المصنع رقم 15 الذي تملكه وتديره Hotpack في جميع أنحاء العالم ويعكس رؤية الشركة العالمية لتصبح واحدة من الشركات العالمية الرائدة في مجال تغليف المواد الغذائية بحلول عام 2030. يقع المصنع الحديث في المنطقة الصناعية الجديدة في الدوحة ، وهو مصنع متخصص ينتج العديد من منتجات Hotpackpaper ، بما في ذلك الأكياس الورقية.

في سبتمبر 2022 ، أعلنت شركة KeryasPaper Industry التي تتخذ من عمان مقرا لها أنها ستنشئ مشروع Kraft Liner بسعة 200000 طن متري سنويا في الإمارات العربية المتحدة باستثمار قدره 40 مليون دولار أمريكي ، ومن المتوقع أن يبدأ تشغيله في عام 2024. تم توقيع عقد لتوريد خدمات التصميم والهندسة للمشروع المقترح مع شركة C2C Consulting الهندية. ومن المتوقع أن يملأ المشروع الفجوة في السوق لنطاقات GSM المنخفضة. تشتمل مجموعة منتجات المصنع على ورق تغليف GSM Kraft ناعم بوزن أساسي من 60 إلى 80 كورق تغليف Kraft مرساة GSM ووزن أساسي 150 GSM.

رواد سوق الأكياس الورقية في دول مجلس التعاون الخليجي

Huhtamaki Flexibles UAE

Hotpack Packaging Industries LLC

Falcon Pack

Gulf East Paper & Plastic Industries LLC

Al Zaini Converting Industries

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأكياس الورقية في دول مجلس التعاون الخليجي

- في مارس 2023 أعلن سيتي سنتر البحرين، الوجهة الرائدة للتسوق والترفيه والحياة العصرية في المملكة، عن إضافة أكثر من 60 علامة تجارية إلى محفظة التجزئة في المول، حيث استأجر 9000 متر مربع من مساحات التجزئة. وبذلك يرتفع إجمالي حصتها بنسبة 18٪ هذا العام ، حيث تحتل العلامات التجارية للأزياء أعلى مساحة للبيع بالتجزئة ، تليها مفاهيم الأطعمة والمشروبات والعناية الشخصية والعلامات التجارية لأسلوب الحياة. ستستفيد هذه التوسعات من سوق الأكياس الورقية في الصناعة.

- في فبراير 2023 استثمرت مجموعة خوري حوالي 1 مليار درهم لتوسيع مصنع الورق - شركة الظفرة لصناعة الورق. وستساعد الزيادة الجديدة في الحصول على 500,000 طن متري إضافي من ورق الكرافت المعاد تدويره على اكتساب حوالي 900,000 طن متري سنويا، مما يمكن شركة الظفرة لصناعة الورق من أن تكون واحدة من الشركات الرائدة في تصنيع ورق الكرافت في المنطقة.

تجزئة صناعة الأكياس الورقية في دول مجلس التعاون الخليجي

تغطي الدراسة سوق الأكياس الورقية التي يتم تتبعها من حيث الاستهلاك ومبيعات الأكياس الورقية التي يقدمها مختلف البائعين العاملين في السوق.

يتم تقسيم سوق الأكياس الورقية في دول مجلس التعاون الخليجي حسب النوع (الكرافت الأبيض والكرافت البني) ، والمستخدم النهائي (البيع بالتجزئة والمواد الغذائية) ، وحسب البلد (المملكة العربية السعودية والإمارات العربية المتحدة وقطر وبقية دول مجلس التعاون الخليجي). يتم توفير أحجام السوق والتوقعات من حيث القيمة بالدولار الأمريكي لجميع القطاعات. تتعقب الدراسة أيضا معايير السوق الرئيسية ، ومؤثرات النمو الأساسية ، والبائعين الرئيسيين العاملين في الصناعة ، مما يدعم تقديرات السوق ومعدلات النمو خلال فترة التنبؤ. يتم توفير أحجام السوق والتوقعات من حيث القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| وايت كرافت |

| براون كرافت |

| بيع بالتجزئة |

| طعام |

| المملكة العربية السعودية |

| الإمارات العربية المتحدة |

| دولة قطر |

| بقية دول مجلس التعاون الخليجي (عمان، الكويت، البحرين) |

| حسب النوع | وايت كرافت |

| براون كرافت | |

| بواسطة المستخدم النهائي | بيع بالتجزئة |

| طعام | |

| حسب البلد | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| دولة قطر | |

| بقية دول مجلس التعاون الخليجي (عمان، الكويت، البحرين) |

الأسئلة المتكررة

ما هو حجم سوق الأكياس الورقية الحالي في دول مجلس التعاون الخليجي؟

من المتوقع أن يسجل سوق الأكياس الورقية في دول مجلس التعاون الخليجي معدل نمو سنوي مركب قدره 8.16٪ خلال فترة التوقعات (2024-2029)

من هم اللاعبون الرئيسيون في سوق الأكياس الورقية في دول مجلس التعاون الخليجي؟

Huhtamaki Flexibles UAE ، Hotpack Packaging Industries LLC ، Falcon Pack ، Gulf East Paper & Plastic Industries LLC ، Al Zaini Converting Industries هي الشركات الكبرى العاملة في سوق الأكياس الورقية في دول مجلس التعاون الخليجي.

ما هي السنوات التي يغطيها سوق الأكياس الورقية في دول مجلس التعاون الخليجي؟

يغطي التقرير حجم السوق التاريخي لسوق الأكياس الورقية في دول مجلس التعاون الخليجي لسنوات 2019 و 2020 و 2021 و 2022 و 2023. يتوقع التقرير أيضا حجم سوق الأكياس الورقية في دول مجلس التعاون الخليجي لسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

إحصائيات الحصة السوقية للأكياس الورقية في دول مجلس التعاون الخليجي لعام 2024 وحجمها ومعدل نمو الإيرادات ، التي أنشأتها تقارير صناعة موردور إنتليجنس™. يتضمن تحليل الأكياس الورقية لدول مجلس التعاون الخليجي توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. حصل عينة من تحليل الصناعة هذا كتقرير مجاني تنزيل PDF.