حجم وحصة سوق أجهزة السكري في فرنسا

تحليل سوق أجهزة السكري في فرنسا من قبل مردور إنتليجنس

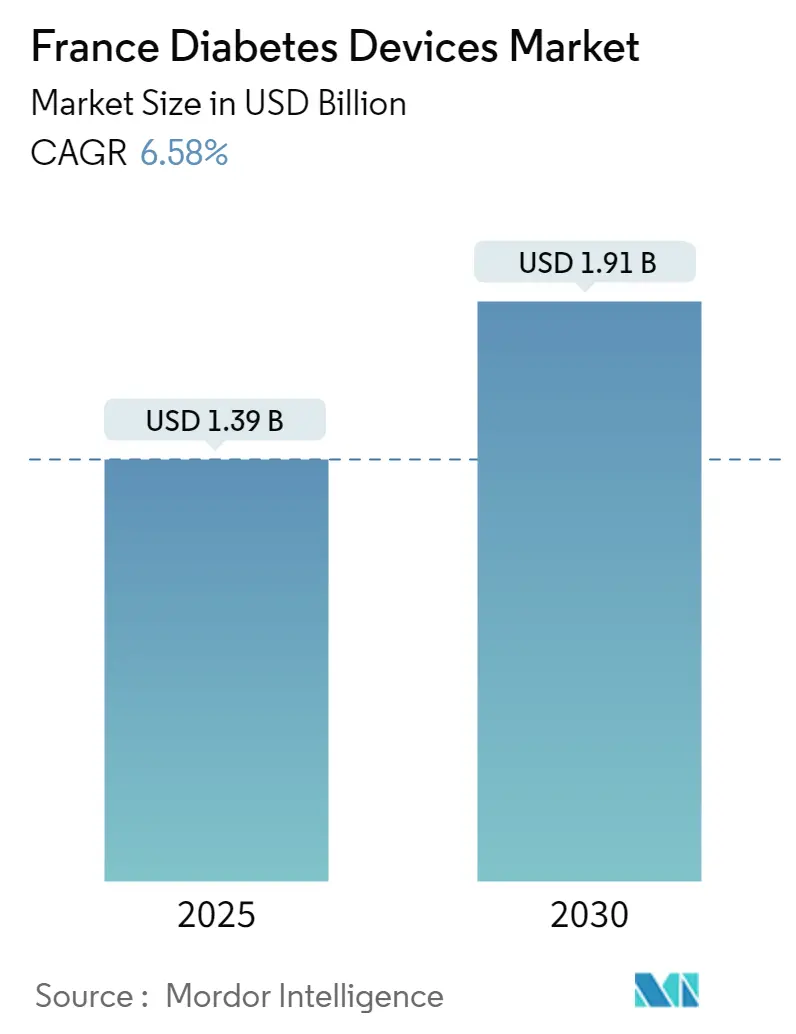

وصل سوق أجهزة السكري في فرنسا إلى 1.39 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 1.91 مليار دولار أمريكي بحلول عام 2030، مما يعادل معدل نمو سنوي مركب قدره 6.58% ويشير إلى توسع ثابت في منتصف النطاق الرقمي الواحد خلال السنوات الخمس المقبلة. تعكس هذه الزخم القرار الأول عالمياً من قبل فرنسا بسداد تكاليف مراقبة الجلوكوز المستمرة (CGM) لكل مستخدم للأنسولين، بما في ذلك 100,000 شخص مصاب بالسكري من النوع 2 الذين حصلوا على تغطية لديكسكوم ONE في منتصف عام 2024. يزيل السداد حواجز التكلفة، لذا تصف المستشفيات ومراكز تخصص السكري والممارسين العامين أجهزة الاستشعار في وقت مبكر من مسار الرعاية. تعزز المنح العامة الخاصة من خلال برنامج فرنسا 2030 ومشروع الاتحاد الأوروبي المهم ذو الاهتمام الأوروبي المشترك (IPCEI) للصحة قدرة أشباه الموصلات المحلية، مما يقلل الاعتماد على أجهزة الاستشعار الأجنبية ويستقر سلاسل التوريد. في الوقت نفسه، تدمج منصة "Mon Espace Santé" بيانات الجلوكوز في الوقت الفعلي مع السجلات الصحية الإلكترونية، مما يبسط الاستشارة عن بُعد، والتي ارتفعت ست مرات بين الممارسين العامين بين عامي 2022 و2024. معاً، يوفر السداد والتمويل الحكومي والاتصال الرقمي لسوق أجهزة السكري في فرنسا أساساً هيكلياً للنمو يبقى مرناً أمام التقلبات الاقتصادية الكلية.

النقاط الرئيسية للتقرير

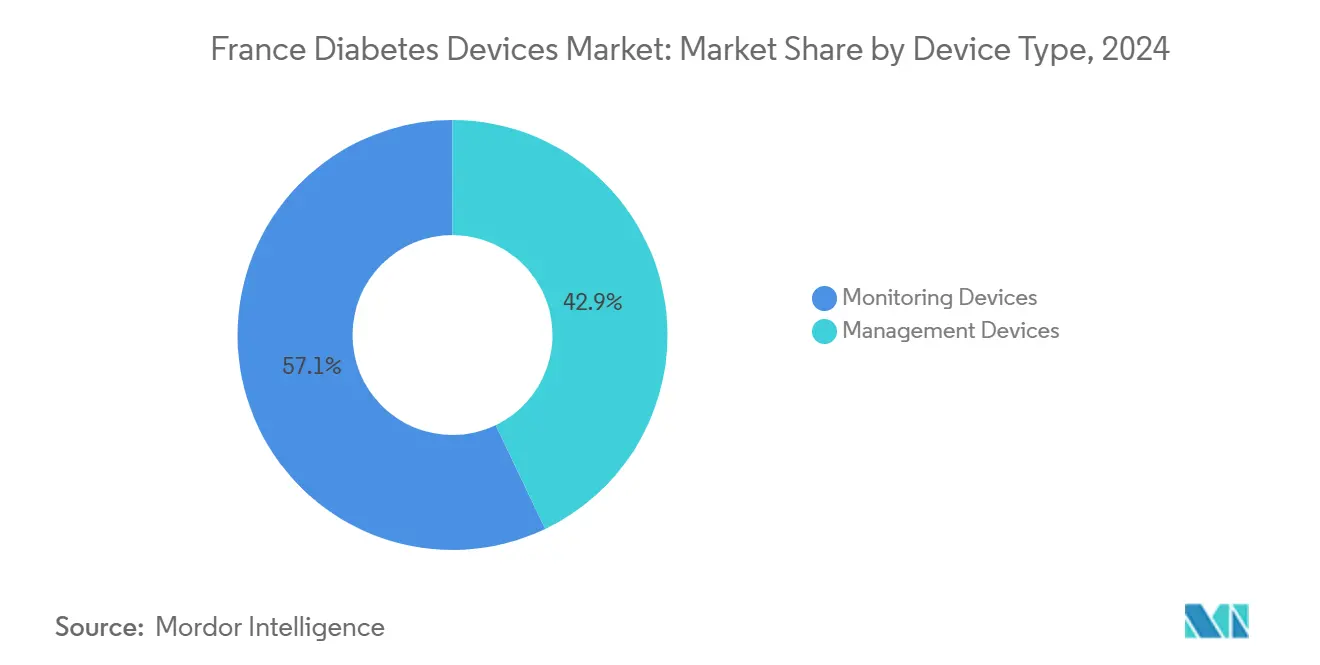

حسب نوع الجهاز، استحوذت أجهزة المراقبة على 57.13% من حصة سوق أجهزة السكري في فرنسا في عام 2025؛ ومن المتوقع أن تتقدم أجهزة الإدارة بمعدل نمو سنوي مركب قدره 3.10% حتى عام 2030.

حسب المستخدم النهائي، احتلت المستشفيات والعيادات 48.27% من حصة الإيرادات في عام 2025، بينما من المتوقع أن تنمو إعدادات الرعاية المنزلية بمعدل نمو سنوي مركب قدره 3.00% حتى عام 2030.

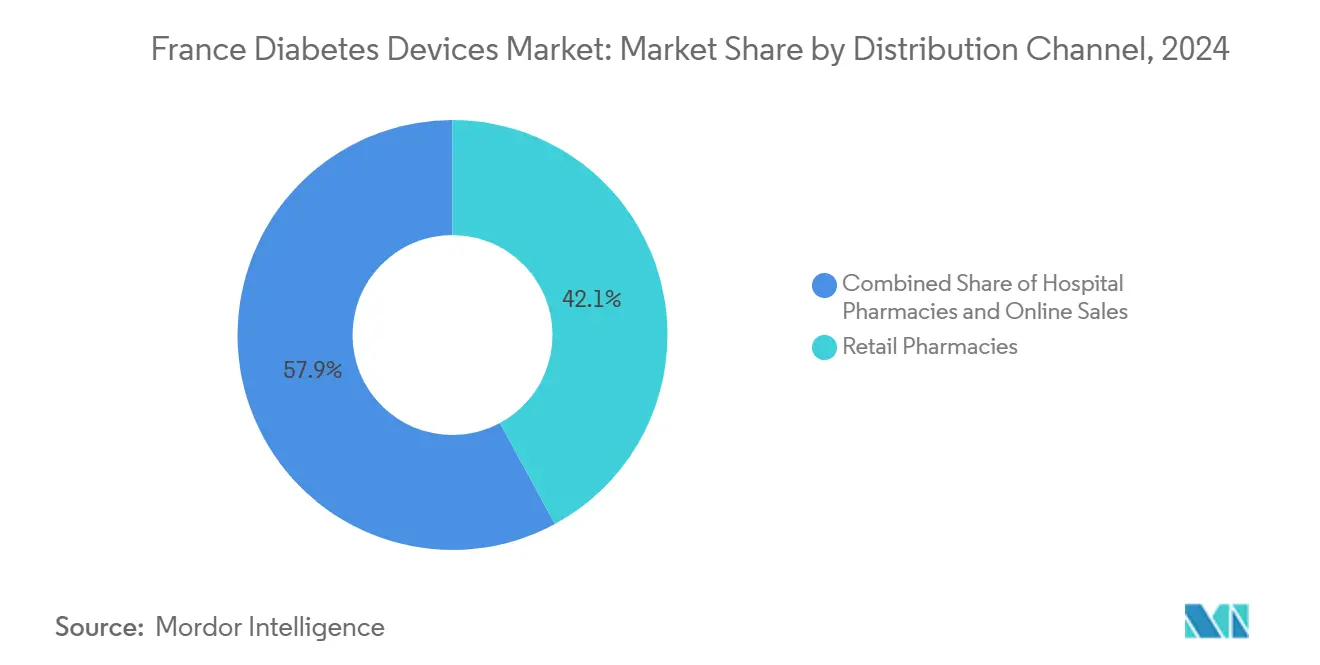

حسب قناة التوزيع، شكلت الصيدليات التجارية 42.15% من حجم سوق أجهزة السكري في فرنسا في عام 2025؛ ستتوسع المبيعات عبر الإنترنت بأسرع وتيرة بمعدل نمو سنوي مركب قدره 2.90% حتى عام 2030.

اتجاهات ورؤى سوق أجهزة السكري في فرنسا

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع انتشار السكري وشيخوخة السكان | +2.1 % | وطني؛ الأقوى في المناطق الحضرية | طويل المدى (≥ 4 سنوات) |

| الرعاية المنزلية المتمحورة حول المريض ومراقبة "Mon Espace Santé" عن بُعد | +1.8 % | وطني؛ الاعتماد المبكر في المدن الكبيرة | متوسط المدى (2-4 سنوات) |

| التوسع الوطني في السداد (قوائم LPPR) | +2.0 % | وطني؛ موحد عبر المناطق | قصير المدى (≤ سنتان) |

| التحسينات التقنية الجارية (CGM معاير المصنع، جرعات الذكاء الاصطناعي) | +1.3 % | وطني؛ مدفوع بمراكز الابتكار | متوسط المدى (2-4 سنوات) |

| التمويل الحكومي والأوروبي (فرنسا 2030، IPCEI الصحة) للبحث والتطوير المحلي | +1.5 % | وطني؛ مجموعات غرونوبل وتولوز | متوسط المدى (2-4 سنوات) |

| حلول الحلقة المغلقة الهجينة ومضخة اللاصقة | +1.0 % | في جميع أنحاء البلاد؛ المراكز المتخصصة أولاً | قصير المدى (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

ارتفاع انتشار السكري وشيخوخة السكان

يعيش حوالي 3.5 مليون مواطن فرنسي مع السكري، ارتفاعاً من مستويات عام 2024، وانتشار المرض لدى الرجال يتراوح بالفعل بين 3-5%. حدوث السكري من النوع 1 لدى الأطفال تضاعف تقريباً ثلاث مرات بين فترتي 1994-2003 و2013-2022. ترفع الأعداد الأعلى من الحالات وطول العمر والأمراض المصاحبة الأكثر تعقيداً الطلب المستدام على CGM ومضخات اللاصقة والرعاية المدفوعة بالبيانات. مع اعتماد كبار السن للهواتف الذكية، تتوسع تطبيقات CGM إلى فئات عمرية أكبر، مما يوسع مجموعات الإيرادات في سوق أجهزة السكري في فرنسا.

التحول المتمحور حول المريض إلى الرعاية المنزلية والمراقبة عن بُعد

تتيح بوابة "Mon Espace Santé" المدارة من قبل الدولة للمرضى إرسال بيانات CGM مباشرة إلى الأطباء، مما يمكن تعديل الجرعة الافتراضية ويقلل أعباء السفر. قفزت الاستشارات عن بُعد ست مرات منذ COVID-19، ويمكن للواصفين عن بُعد الآن تحصيل فواتير المتابعات الرقمية تحت قواعد السداد لشهر يوليو 2023. يتلقى الصيادلة والممرضون واختصاصيو التغذية لوحات معلومات في الوقت الفعلي، مما يخلق استمرارية متعددة التخصصات ترفع الالتزام وتقلل القبولات الحادة. هذه التغييرات تحفز دورات إعادة طلب CGM المستدامة، خاصة في المناطق النائية التي بها عدد أقل من أطباء الغدد الصماء.

التمويل الحكومي والأوروبي يقوي التوريد المحلي

تخصص برنامج فرنسا 2030 مبلغ 7.5 مليار يورو (8.1 مليار دولار أمريكي) لابتكار الصحة، بما في ذلك خطوط تصنيع أجهزة الاستشعار على نطاق الرقاقة في أوفيرن-رون-آلب؛ منح IPCEI المطابقة تغطي إهلاك المعدات وأبحاث الأمن السيبراني [1]OECD, "Assessment of Digital Medical Devices," oecd.org. تحصل الشركات الناشئة على دعم تقني وعقود تجريبية معجلة. تسمح عملية PECAN للمسار السريع، التي أطلقت في مارس 2024، للتطبيقات المؤهلة بتخطي التجارب السريرية الكاملة بمجرد ظهور فائدة أولية. دورات الموافقة الأسرع تسحب الإيرادات إلى الأمام لأغطية الأقلام المتصلة وخوارزميات دعم القرار ضمن سوق أجهزة السكري في فرنسا.

ابتكار الحلقة المغلقة الهجينة ومضخة اللاصقة

أفادت دراسة متعددة المراكز لعام 2024 عن 76% من الوقت في النطاق تحت الحلقة المغلقة مقابل 61% لعلاج المضخة + CGM، مما يعكس استقراراً سكرياً متفوقاً [2]Anne-Laure Borel, "Closed-Loop Insulin Therapy for People With Type 2 Diabetes," diabetesjournals.org. تؤيد الأوراق الوطنية الآن AID في مجموعات الأطفال والبالغين، مما يوسع أهلية الأجهزة ويقلل تكرار وخز الأصابع. Omnipod 5، الآن تحت التقييم في RADIANT، يمكن الجرعات الآلية بدون إبرة ويمكن أن يفتح ترقيات مباشرة من حقن يومية متعددة. تقارب النظام البيئي يدفع سوق أجهزة السكري في فرنسا نحو حلول مجمعة للمستشعر-المضخة-البرمجيات

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| حدود أسعار CEPS الصارمة وعمليات المناقصة التي تضغط هوامش المصنعين وتثبط الداخلين الجدد | -0.7% | وطني، يؤثر على جميع قطاعات السوق | متوسط المدى (2-4 سنوات) |

| امتثال EU-MDR المعقد وتفويضات الأمن السيبراني لـ ANSM تطيل جداول الاعتماد وترفع التكاليف التنظيمية | -0.5% | وطني، مع آثار على مستوى الاتحاد الأوروبي | قصير المدى (≤ سنتان) |

| نقص ممرضات متخصصات في السكري | -0.3% | وطني، أكثر حدة في المناطق الريفية | متوسط المدى (2-4 سنوات) |

| علاج GLP-1 يقلل تكرار SMBG | -0.2% | وطني، يؤثر بشكل أساسي على المراكز الحضرية | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

حدود أسعار CEPS الصارمة تضغط الهوامش

تفرض اللجنة الاقتصادية للمنتجات الصحية تسعيراً مرتبطاً بدرجات الفائدة السريرية، مما يحد من الرسوم الإضافية المميزة حتى للأجهزة الرائدة. يجب على المستشفيات إجراء مناقصات تنافسية تزن السعر فوق الميزات، مما يضغط على الموردين. يستجيب المصنعون بالتحول إلى نماذج الاشتراك حيث تحمل التحليلات والتدريب قيمة إضافية، لكن مساحة الهامش تبقى ضيقة عبر سوق أجهزة السكري في فرنسا.

التعقيد التنظيمي يطيل الاعتماد

تتطلب قواعد EU-MDR ملفات سريرية وأمان سيبراني مفصلة؛ أفادت الهيئات المبلغة عن تأخيرات شهادات مدفوعة بالتراكم بمتوسط 13 شهراً في عام 2024 [3]CORE-MD, "Report on Notified-Body Certificates," core-md.eu. تتكبد الشركات تكاليف إضافية لاختبار الاختراق وتدقيق التشفير. غالباً ما تستعين الشركات الناشئة الصغيرة بمصادر خارجية للامتثال، مما يرفع احتياجات رأس المال المقدمة ويحتمل أن يبطئ دخولها لسوق أجهزة السكري في فرنسا.

تحليل القطاعات

حسب نوع الجهاز: أجهزة المراقبة تهيمن وسط تحول البيانات في الوقت الفعلي

حققت أجهزة المراقبة 57.13% من الإيرادات في عام 2025، مما يؤكد الدور المركزي للبيانات في سوق أجهزة السكري في فرنسا. يتجاوز CGM مراقبة جلوكوز الدم الذاتية (SMBG) مع اتساع السداد؛ تغطية ديكسكوم ONE وحدها أضافت 0.1 مليون مستخدم من النوع 2. وصل حجم سوق أجهزة السكري في فرنسا لأجهزة المراقبة إلى 0.79 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يتجاوز 1.10 مليار دولار أمريكي بحلول عام 2030، مما يعني معدل نمو سنوي مركب لوحدة أجهزة الاستشعار أمام السوق الإجمالي بسبب انخفاض متوسط أسعار البيع. توفر أجهزة استشعار Libre 3 المعايرة بالمصنع من أبوت ارتداء 14 يوماً بدون تأكيد وخز الأصبع، مما يدعم دورات الاستبدال السريعة. قدرة التصنيع المحلية تحت فرنسا 2030 يمكن أن تقلل تكاليف BOM بحلول عام 2027 وتساعد الداخلين الجدد على مهاجمة القطاعات الحساسة للسعر.

أجهزة الإدارة-الأقلام والمضخات وأنظمة الحلقة المغلقة-تنمو 3.10% سنوياً من قاعدة أصغر. تمدد الإرشادات المحدثة لعام 2024 AID إلى مجموعات جديدة، مما يحسن ثقة المستخدم. وصل حجم سوق أجهزة السكري في فرنسا لأجهزة الإدارة إلى 0.60 مليار دولار أمريكي في عام 2025 وقد يلمس 0.81 مليار دولار أمريكي بحلول عام 2030. تقيم التجارب مثل RADIANT قفزات مباشرة من الحقن إلى الأتمتة الكاملة، مما يحتمل أن يفتح خط أنابيب من 450,000 بالغ لم يستخدموا المضخة من قبل. مع تجميع أجهزة الاستشعار والمضخات، يتكثف إقفال النظام البيئي، مما يدفع مطوري التطبيقات التابعة لطرف ثالث للبحث عن معايير بلوتوث قابلة للتشغيل البيني لحماية خيار المستخدم في سوق أجهزة السكري في فرنسا.

حسب المستخدم النهائي: إعدادات الرعاية المنزلية تكتسب زخماً

سيطرت المستشفيات والعيادات على 48.27% من الإيرادات في عام 2025، مما يعكس تركز الخبرة المتخصصة ومراقبة الجلوكوز حول العمليات الجراحية. بدء الحلقة المغلقة أثناء الإقامة في المستشفى يحافظ على معدلات تعلق المضخة، بينما قنوات المشتريات CEPS تفضل المشتريات بالجملة. لكن نقص الموظفين، خاصة خارج مراكز المترو، يضغط على المرافق لتفريغ المرضى المستقرين أسرع، مما يعزز بشكل غير مباشر اعتماد المراقبة عن بُعد عبر سوق أجهزة السكري في فرنسا.

تسجل إعدادات الرعاية المنزلية أسرع نمو بمعدل نمو سنوي مركب 3.00% حتى عام 2030. السداد المقدم في يوليو 2023 يسمح للأطباء بفوترة مراجعات الجلوكوز عن بُعد عبر برنامج PPDP. كبار السن المجهزون بأجهزة لوحية يتلقون تدريباً من شبكات ممرضات السكري الإقليمية، مما يقلل تكاليف السفر. حصة سوق أجهزة السكري في فرنسا لإعدادات المنزل مهيأة لتتجاوز 30% بحلول عام 2029 مع اتساع انتشار النطاق العريض. تضيف الصيدليات ومراكز الجراحة الإسعافية أحجاماً ثانوية: الصيدليات تتعامل مع أجهزة وخز الأصابع وأجهزة قياس الجلوكوز منخفضة التكلفة، بينما مراكز جراحة اليوم الواحد تقدم إدخالات أجهزة الاستشعار وبدايات المضخة، مما يخلق سبل بيع متقاطعة للموردين متعددي الجنسيات المركزين على سوق أجهزة السكري في فرنسا.

حسب قناة التوزيع: التجارة الرقمية تعطل الشبكات التقليدية

حجزت الصيدليات التجارية 42.15% من الدوران في عام 2025، مدعومة بالوصول الوطني والاستشارة حول الأمراض المزمنة. برامج الولاء تلتقط طلبات الشرائط المتكررة، لكن حركة المرور تتآكل مع انتقال المستخدمين الحساسين للسعر عبر الإنترنت. يستجيب الصيادلة بنماذج انقر واجمع، ودمج واجهات متاجر إلكترونية تعكس خصومات الويب وتحافظ على التفاعل المهني في سوق أجهزة السكري في فرنسا.

تتوسع المبيعات عبر الإنترنت 2.90% سنوياً مع روابط الوصفات الإلكترونية داخل "Mon Espace Santé" تملأ الأجهزة المعتمدة تلقائياً. بوابة إمبيكتا المباشرة للمستهلك تجمع إبر الأقلام وأجهزة وخز الأصابع مع توصيل مجاني في اليوم التالي، مما يجذب المستخدمين تحت 35 عاماً. الدفع المحمول يقلل الاحتكاك، وخصومات الاشتراك ترفع إمكانية التنبؤ بإعادة الطلب. صيدليات المستشفيات تحافظ على طلب ثابت لأجهزة الاستشعار القابلة للزراعة ومستهلكات الاستخدام الداخلي المغطاة بتعريفات مجموعة التشخيص ذات الصلة (DRG). مع ارتفاع اعتماد AID، يتولى صيادلة المستشفيات عقود خدمة، مما يعزز التأثير المؤسسي على سوق أجهزة السكري في فرنسا.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

تربط المراكز الحضرية الابتكار. باريس وليون ومرسيليا تضم نصف مراكز السكري المعتمدة في فرنسا، وتقدم وصولاً مبكراً إلى Libre 3 وDexcom G7 والحلقات الهجينة. البيانات المرفوعة إلى "Mon Espace Santé" من هذه المدن تغذي لوحات سياسة وطنية تقيس نتائج A1c الإقليمية. وصل حجم سوق أجهزة السكري في فرنسا لإيل دو فرانس وحدها إلى أكثر من 0.29 مليار دولار أمريكي في عام 2025 مع شركات التأمين الخاصة تدفع مشاركة تكلفة الأجهزة المتقدمة. غرونوبل وتولوز تستفيدان من مجموعات الإلكترونيات الدقيقة لجذب مصانع أجهزة الاستشعار، مما يحول منطقة أوفيرن-رون-آلب إلى قاعدة تصدير تقنية طبية ويوسع النظم البيئية للموردين المحليين.

تواجه الأقسام الريفية تأثير "الأرض القاحلة الطبية"، مع عدد أقل من أطباء السكري لكل فرد. نمت كمية الاستشارة عن بُعد ست مرات بين عامي 2022 و2024، سداً هذه الفجوات. شحنات CGM إلى أوكسيتاني الريفية ارتفعت 19% سنوياً في عام 2024 بعد سداد ديكسكوم ONE، مما يضيق فجوات الوصول. تعمل الصيدليات كمراكز مجتمعية حيث تدخل الممرضات أجهزة الاستشعار وتعلم أساسيات AID، مما يدعم محو أمية الأجهزة والاحتفاظ بها داخل سوق أجهزة السكري في فرنسا.

تكشف الأقاليم فيما وراء البحار ديناميكيات فريدة. سكان باريكوينا في غيانا الفرنسية يسجلون انتشاراً أعلى بكثير للسكري مرتبط بتحولات غذائية. مقاطع فيديو تدريبية مخصصة باللغة الكريولية مدمجة في منصات LibreView تحسن المشاركة. تأخيرات النقل كانت تعوق توصيل أجهزة الاستشعار سابقاً، لكن تجارب الطائرات بدون طيار الممولة تحت فرنسا 2030 تنقل الآن حزم CGM إلى عيادات الأمازون، مما يوسع محيط سوق أجهزة السكري في فرنسا. ريونيون ومارتينيك تعتمدان لوجستيات مماثلة، مما يغذي نمو أجهزة الاستشعار المستدام بأرقام مضاعفة من قاعدة صغيرة.

المشهد التنافسي

يمزج سوق أجهزة السكري في فرنسا العمالقة العالمية والداخلين المحليين الرشيقين. تقود أبوت وديكسكوم وميدترونيك مبيعات الوحدات، وتسيطر مجتمعة على حوالي 60% من إيرادات عام 2025. ميثاق مشاركة البيانات لميدترونيك في أغسطس 2024 مع أبوت يربط أجهزة استشعار Libre بمضخات MiniMed، موحداً لوحات معلومات المرضى وبوابات الأطباء. تتميز ديكسكوم عبر أجهزة استشعار G7 لمدة 10 أيام تحمى في 30 دقيقة وتقترن تلقائياً بالهواتف الذكية، بينما تواجه أبوت بأجهزة Libre 3 التي تحمى في ساعة واحدة بسعر قائمة أقل، مما يحافظ على التوتر التنافسي الذي يفيد الدافعين.

المبتكرون المحليون يستفيدون من منح فرنسا 2030. سنسوريون المقرة في غرونوبل تطور أغشية نيتريد السيليكون التي تمدد عمر أجهزة الاستشعار إلى 21 يوماً، تستهدف علامة CE بحلول عام 2026. شركة GlucoSurf الناشئة في باريس تدمج تنبيهات لمسية للمستخدمين ضعاف البصر، تجرب الأجهزة تحت المسار السريع PECAN قبل الطرح الوطني. هذه الشركات غالباً ما ترخص براءات الاختراع للكبار، وتكسب وصولاً للقناة بينما تحقن التنوع في سوق أجهزة السكري في فرنسا.

الاستثمارات التصنيعية الاستراتيجية تضخم الحضور المحلي. نوفو نورديسك وسعت مصنع خرطوشة Penfill في شارتر في عام 2024 لخدمة الطلب الأوروبي. إمبيكتا تستعين بمصادر خارجية لقولبة الكانيولا إلى مصنع تعاقد مقره في ديجون نصب مؤخراً غرف نظيفة متوافقة مع EU-MDR، مما يقطع أوقات التسليم للتسليمات الأوروبية. التمايز التنافسي يتحول من الأجهزة وحدها إلى طبقات الخدمة: التدريب عن بُعد وتحليلات A1c التنبؤية وتكامل "Mon Espace Santé" السلس. ناهضات مستقبل GLP-1 تعيد تشكيل استخدام الأجهزة، لكن CGM يعزز فعالية المعايرة؛ أظهرت دراسة 2024 انخفاضاً في A1c بنسبة 0.5 نقطة مئوية عندما اقترن علاج GLP-1 بـ CGM. لذلك يضع المصنعون أجهزة الاستشعار كمرافقين غير معتمدين على الدواء، مما يحافظ على الصلة داخل سوق أجهزة السكري في فرنسا.

قادة صناعة أجهزة السكري في فرنسا

-

ديكسكوم

-

أبوت

-

روش

-

نوفو نورديسك

-

ميدترونيك

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: انضمت Glucotrack إلى اتحاد FORGETDIABETES لتطوير مشترك لبنكرياس بيونيك.

- يناير 2025: حصلت Glooko على سداد فرنسي لمراقبة سكري الحمل عن بُعد، مما يوسع تغطية الصحة الرقمية.

- نوفمبر 2023: أعلنت نوفو نورديسك عن توسع مصنع فرنسي لتلبية الطلب الأوروبي المتزايد على أجهزة الأنسولين.

- سبتمبر 2023: أصبح ديكسكوم ONE CGM في الوقت الفعلي متاحاً على المستوى الوطني، مما يوسع الوصول إلى 500,000 مستخدم إضافي.

نطاق تقرير سوق أجهزة السكري في فرنسا

تتوفر أجهزة أكثر سهولة في الاستخدام وغير مزعجة، من مضخات الأنسولين المحسنة إلى أجهزة مراقبة الجلوكوز المستمرة (CGM) وأجهزة قياس جلوكوز الدم. يشمل سوق أجهزة السكري في فرنسا أجهزة إدارة المكونات وأجهزة المراقبة. يقدم التقرير القيمة (بالدولار الأمريكي) والحجم (بالوحدات) للقطاعات المذكورة أعلاه.

| أجهزة المراقبة | أجهزة مراقبة جلوكوز الدم الذاتية | أجهزة قياس الجلوكوز (ذكية/أساسية) |

| شرائط اختبار | ||

| أجهزة وخز الأصابع | ||

| مراقبة الجلوكوز المستمرة | أجهزة استشعار | |

| أجهزة إرسال ومستقبلات | ||

| المتينات (أجهزة الإرسال، الأجزاء القابلة لإعادة الاستخدام) | ||

| أجهزة الإدارة | أجهزة توصيل الأنسولين | مضخات الأنسولين |

| خزان مضخة الأنسولين | ||

| مجموعات التسريب | ||

| أقلام الأنسولين | ||

| خراطيش الأنسولين | ||

| المستشفيات والعيادات |

| إعدادات الرعاية المنزلية |

| مراكز تخصص السكري |

| مراكز الجراحة الإسعافية |

| الصيدليات ومنافذ البيع بالتجزئة |

| صيدليات المستشفيات |

| الصيدليات التجارية |

| المبيعات عبر الإنترنت |

| حسب نوع الجهاز | أجهزة المراقبة | أجهزة مراقبة جلوكوز الدم الذاتية | أجهزة قياس الجلوكوز (ذكية/أساسية) |

| شرائط اختبار | |||

| أجهزة وخز الأصابع | |||

| مراقبة الجلوكوز المستمرة | أجهزة استشعار | ||

| أجهزة إرسال ومستقبلات | |||

| المتينات (أجهزة الإرسال، الأجزاء القابلة لإعادة الاستخدام) | |||

| أجهزة الإدارة | أجهزة توصيل الأنسولين | مضخات الأنسولين | |

| خزان مضخة الأنسولين | |||

| مجموعات التسريب | |||

| أقلام الأنسولين | |||

| خراطيش الأنسولين | |||

| حسب المستخدم النهائي | المستشفيات والعيادات | ||

| إعدادات الرعاية المنزلية | |||

| مراكز تخصص السكري | |||

| مراكز الجراحة الإسعافية | |||

| الصيدليات ومنافذ البيع بالتجزئة | |||

| حسب قناة التوزيع | صيدليات المستشفيات | ||

| الصيدليات التجارية | |||

| المبيعات عبر الإنترنت | |||

الأسئلة الرئيسية المجاب عليها في التقرير

ما حجم سوق أجهزة السكري في فرنسا؟

من المتوقع أن يصل حجم سوق أجهزة السكري في فرنسا إلى 1.39 مليار دولار أمريكي في عام 2025 وينمو بمعدل نمو سنوي مركب قدره 6.58% ليصل إلى 1.91 مليار دولار أمريكي بحلول عام 2030.

كيف تؤثر حدود أسعار CEPS على المصنعين؟

تتفاوض CEPS على حدود أسعار صارمة بناءً على الفائدة السريرية، مما يضغط الهوامش ويدفع الشركات لإضافة طبقات خدمة أو نماذج اشتراك للحفاظ على القيمة.

من هم اللاعبون الرئيسيون في سوق أجهزة السكري في فرنسا؟

ديكسكوم وأبوت وروش ونوفو نورديسك وميدترونيك هي الشركات الرئيسية العاملة في سوق أجهزة السكري في فرنسا.

أي نوع جهاز يقود سوق أجهزة السكري في فرنسا؟

أجهزة المراقبة، وبشكل أساسي أنظمة CGM، تقود بحصة سوقية 57.13% في عام 2025 بسبب السداد الوطني وتفضيل الأطباء للبيانات المستمرة.

آخر تحديث للصفحة في: