حجم سوق أغذية القطط في أوروبا

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | 23.57 مليار دولار أمريكي |

|

|

حجم السوق (2029) | 30.44 مليار دولار أمريكي |

|

|

أكبر حصة حسب منتج طعام الحيوانات الأليفة | طعام |

|

|

CAGR (2024 - 2029) | 6.52 % |

|

|

أكبر حصة حسب البلد | ألمانيا |

|

|

تركيز السوق | منخفض |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق أغذية القطط في أوروبا

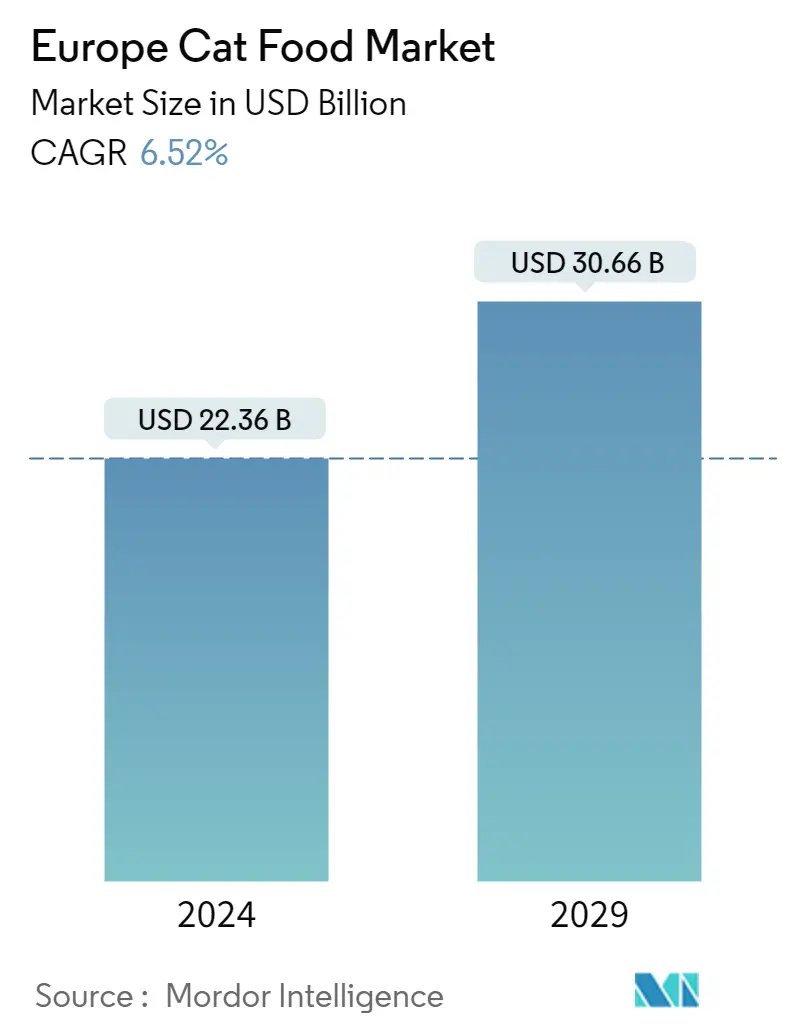

يقدر حجم سوق أغذية القطط في أوروبا بمبلغ 22.36 مليار دولار أمريكي في عام 2024 ، ومن المتوقع أن يصل إلى 30.66 مليار دولار أمريكي بحلول عام 2029 ، بمعدل نمو سنوي مركب قدره 6.52٪ خلال فترة التنبؤ (2024-2029).

22.36 مليار

حجم السوق في عام 2024 (دولار أمريكي)

30.66 مليار

حجم السوق في عام 2029 (دولار أمريكي)

7.06 %

معدل النمو السنوي المركب (2017-2023)

6.52 %

معدل النمو السنوي المركب (2024-2029)

أكبر سوق حسب المنتج

73.67 %

حصة القيمة, طعام, 2022

أدى تزايد عدد القطط إلى زيادة الطلب على خيارات أغذية الأليفة ، مما يجعلها أكبر شريحة حيث يعطي المالكون الأولوية لتوفير التغذية الأساسية لقططهم.

أكبر سوق حسب البلد

16.29 %

حصة القيمة، ألمانيا، 2022, ألمانيا,

أدى ارتفاع عدد القطط في ألمانيا ، وزيادة طلب المستهلكين على طعام القطط عالي الجودة ، وتوافر المنتجات على نطاق واسع ، مثل الحلويات والوجبات الغذائية المتخصصة ، إلى نمو السوق.

السوق الأسرع نموا حسب المنتج

8.64 %

معدل النمو السنوي المركب المتوقع ، مغذيات الأليفة / المكملات الغذائية ، 2023-2029, مغذيات الأليفة / المكملات الغذائية,

الطلب المتزايد على الفيتامينات والمعادن والبروبيوتيك وأحماض أوميغا 3 الدهنية وزيادة الوعي حول الرعاية الصحية الوقائية مع المغذيات يزيد من استخدامها.

السوق الأسرع نموا حسب البلد

11.89 %

معدل النمو السنوي المركب المتوقع ، بولندا ، 2023-2029, بولندا,

إن معدلات ملكية القطط المتزايدة والاستثمارات المتزايدة للشركات في البلاد في تطوير مرافق تصنيع أغذية الأليفة تدفع نمو السوق.

لاعب رائد في السوق

10.88 %

الحصة السوقية ، مارس إنكوربوريتد ، 2022, مارس إنكوربوريتد,

مارس إنكوربوريتد هي الشركة الرائدة في السوق بسبب إطلاق منتجاتها التي تركز على التغذية المتخصصة للقطط وتوسيع قواعد التصنيع في جميع أنحاء المنطقة.

يهيمن قطاع الطعام على السوق الأوروبية بسبب ارتفاع عمليات تبني القطط في المملكة المتحدة وفرنسا وألمانيا

- Europe هي واحدة من أكبر المناطق التي بها عدد كبير من القطط واستخدام مرتفع لمنتجات أغذية القطط التجارية ، مما يزيد من أهميتها في سوق أغذية القطط العالمي. في عام 2022 ، استحوذ سوق أغذية القطط الأوروبي على 19.4 مليار دولار أمريكي. نما السوق بنسبة 22.5٪ بين عامي 2017 و 2021 خلال الفترة التاريخية ، وهو ما يرتبط بزيادة استخدام المنتجات المتميزة بسبب ارتفاع أنسنة الأليفة في المنطقة ، بما في ذلك رعاية الأليفة واعتبارها جزءا لا يتجزأ من الأسرة.

- في سوق أغذية القطط الأوروبية، كانت الأغذية والحلويات هي القطاعات الرئيسية، حيث بلغت قيمتها السوقية 14.3 مليار دولار أمريكي و 2.6 مليار دولار أمريكي في عام 2022 على التوالي. ويعزى ارتفاع حصص هذه القطاعات إلى أهميتها في توفير المتطلبات الغذائية المنتظمة للقطط ولأغراض التدريب والترفيه.

- تستهلك القطط كمية أقل من الماء وتحتاج إلى تعويضها بنظام غذائي رطب. نظرا لأن الطعام الرطب غني بمحتوى الرطوبة ، فقد زاد استخدام الطعام الرطب بين الأشخاص الذين يمتلكون قططا. لذلك ، برز طعام القطط الرطب باعتباره النوع الرئيسي من أغذية الأليفة في سوق أغذية القطط الأوروبي ، حيث يمثل 53.3٪ من قطاع أغذية القطط في عام 2022 ، ويقدر أن يسجل معدل نمو سنوي مركب قدره 5.7٪ خلال فترة التنبؤ.

- من المتوقع أيضا أن تنمو المغذيات وعلاجات الأليفة بشكل أسرع في سوق أغذية القطط الأوروبية، بمعدل نمو سنوي مركب يبلغ 7.4٪ و 7.1٪ على التوالي خلال فترة التوقعات. القطط هي أكلة متكررة ، والآباء الأليفة دمج يعامل في روتين التغذية. كما أن المخاوف المتزايدة المتعلقة بصحة الأليفة تدفع أيضا إلى استخدام المغذيات.

- لذلك ، تشير التقديرات إلى أن ارتفاع اعتماد القطط والاستخدام المتزايد لمنتجات أغذية الأليفة التجارية يدفع سوق أغذية القطط الأوروبية بمعدل نمو سنوي مركب قدره 5.7٪ خلال فترة التنبؤ.

تهيمن ألمانيا على سوق أغذية القطط الأوروبية بسبب عدد القطط الكبير وارتفاع إنفاق المستهلكين على الأليفة

- تعد أوروبا واحدة من أكبر أسواق أغذية القطط على مستوى العالم، حيث بلغت 19.4 مليار دولار أمريكي في عام 2022، نظرا لأن أصحاب الأليفة يجعلونهم جزءا من العائلة. ارتفع سوق أغذية القطط الأوروبي بنسبة 22.5٪ بين عامي 2017 و 2021 ، وهو ما يرتبط بزيادة استخدام منتجات أغذية القطط التجارية وتزايد أقساط التأمين في المنطقة.

- في أوروبا، كانت ألمانيا أكبر دولة في سوق أغذية القطط، حيث بلغت قيمتها 3.17 مليار دولار أمريكي في عام 2022. يرجع ارتفاع حصة السوق التي تحتفظ بها الدولة إلى الارتفاع الطفيف في عدد القطط إلى جانب ارتفاع إنفاق مالكي القطط على طعام القطط. على سبيل المثال ، شكل عدد القطط في البلاد 14.9٪ من عدد القطط في المنطقة في عام 2022.

- فرنسا والمملكة المتحدة هما الدولتان الرئيسيتان في سوق أغذية القطط الأوروبية، بقيمة 2.79 مليار دولار أمريكي و 2.55 مليار دولار أمريكي على التوالي في عام 2022. المستهلكون في هذه البلدان ، التي لديها عدد أكبر من القطط مقارنة بدول المنطقة الأخرى ، يزيدون من استخدامهم للمنتجات الغذائية الممتازة. يقود الشتاء الطويل والقاسي تبني القطط في بولندا وروسيا ، وهما أيضا دولتان رئيسيتان فيما يتعلق بعدد القطط. تشير التقديرات إلى أن سوق أغذية القطط في هذه البلدان يسجل معدل نمو سنوي مركب بنسبة 11.9٪ و 11.6٪ على التوالي خلال فترة التنبؤ.

- في حين أن محلات السوبر ماركت ومحلات السوبر ماركت والمتاجر المتخصصة هي قنوات التوزيع الرئيسية في سوق أغذية القطط الأوروبية، فإن تغلغل منصات التجارة الإلكترونية والتحول في المتاجر المتخصصة إلى خدمات omnichannel يقدر أن يدفع القنوات عبر الإنترنت لتسجيل معدل نمو سنوي مركب قدره 6.5٪ خلال فترة التوقعات.

- لذلك ، من المتوقع أن تؤدي الزيادة في تبني القطط والزيادة في الأقساط إلى دفع سوق أغذية القطط الأوروبي بمعدل نمو سنوي مركب قدره 5.7٪ خلال فترة التنبؤ.

اتجاهات سوق أغذية القطط في أوروبا

القطط هي المصاحبة الرئيسية المعتمدة في أوروبا لأنها رمز لحسن الحظ والتكيف بسهولة مع المساحات الصغيرة

- في أوروبا ، القطط هي الأليفة الرئيسية التي يتبناها آباء الأليفة ، حيث تمثل 36.4٪ من إجمالي عدد الأليفة في عام 2022. يرجع التبني العالي للقطط بشكل أساسي إلى قدرتها على التكيف مع مساحات المعيشة الأصغر ، حيث يمكن الاحتفاظ بها في الداخل دون الشعور بأنها محبوسة. أيضا ، في بعض البلدان الأوروبية ، بما في ذلك المملكة المتحدة وألمانيا وروسيا ، القطط هي رموز لحسن الحظ والحظ.

- امتلاك الأليفة يخلق إحساسا بالرفقة والمودة والحماية والروابط الفريدة مع المالكين. لذلك ، كان لدى 90 مليون أسرة في الاتحاد الأوروبي أليفة في عام 2021 ، وهو ما يمثل 46٪ من الأسر. يتزايد عدد القطط الأوروبية بشكل مطرد على مر السنين ، والذي زاد بنسبة 14.9٪ خلال 2017-2022. علاوة على ذلك ، يعزى ارتفاع اعتماد القطط كحيوانات أليفة بعد جائحة COVID-19 بشكل أساسي إلى الزيادة في إضفاء الطابع الإنساني على الأليفة ، والتي حفزها الشعور بالوحدة والعمل عن بعد والمساعدة في الوقاية من المرض والحساسية. من عام 2020 إلى عام 2022 ، زاد عدد القطط بنسبة 7.1٪.

- في أوروبا، تتكون روسيا من عدد كبير من القطط، تمثل 19.6٪ من إجمالي السكان في المنطقة في عام 2022، تليها ألمانيا (14.8٪)، وفرنسا (13.2٪)، والمملكة المتحدة (11.1٪). هناك تقارب ثقافي للقطط في روسيا ، مع العديد من الأعمال الأدبية الروسية التي تعرض القطط كشخصيات مهمة ، وتعتبر حظا سعيدا في الفولكلور الروسي. تعد سلالات القطط الأوروبية قصيرة الشعر ، وشارترو ، والأزرق الروسي ، وسيبيريا من بين سلالات القطط الرئيسية المعتمدة في روسيا والمنطقة.

- إن اعتماد قواعد منسقة للسفر مع الأليفة، وزيادة مبيعات القطط عبر الإنترنت، وانخفاض الصيانة نسبيا، والحياة الحضرية هي بعض العوامل الرئيسية التي تدفع عدد القطط، وبالتالي، سوق أغذية الأليفة في المنطقة.

يساهم التوافر السهل لمنصات التجارة الإلكترونية والاستهلاك المتزايد للعلامات التجارية الغذائية الخاصة في زيادة الإنفاق على القطط الأليفة

- كانت هناك زيادة في إنفاق الأليفة في أوروبا خلال فترة الدراسة بسبب زيادة الإنفاق على أنواع مختلفة من الطعام وارتفاع أقساط التأمين حيث يشعر آباء الأليفة بالقلق إزاء الاحتياجات الصحية لحيواناتهم الأليفة. ساعدت هذه العوامل في زيادة إنفاق الأليفة لكل بنسبة 24٪ بين عامي 2017 و 2022. على سبيل المثال ، في عام 2022 ، اكتسبت القطط الأصيلة شعبية ، حيث زاد عدد القطط الفارسية ثلاث مرات وزاد عدد القطط الأصيلة بأكثر من 20٪ منذ عام 2017. على الرغم من أن عدد القطط أعلى من عدد في أوروبا ، إلا أنها تستهلك طعاما للحيوانات الأليفة أقل من.

- يقدم آباء الأليفة منتجات ذات علامات تجارية متميزة لقططهم الأليفة. نظرا لزيادة إضفاء الطابع الإنساني على الأليفة وارتفاع الدخل المتاح ، يميل آباء الأليفة إلى اختيار العلامات التجارية الغذائية مثل Royal Canin و Purina و Whiskas لقططهم. يشهد قطاع أغذية الأليفة متوسط السعر زيادة في المبيعات بسبب القيم الغذائية المماثلة التي تقدمها المنتجات المتميزة. يشتري آباء الأليفة ذوو الدخل المنخفض علامات تجارية خاصة للقطط لأنها منخفضة السعر مقارنة بالعلامات التجارية المتميزة.

- منذ جائحة COVID-19 ، كانت هناك زيادة في مبيعات أغذية الأليفة من خلال القنوات عبر الإنترنت حيث دخلت شركات مثل Bewital في شراكة مع Zooplus وراحة عدد أكبر من المنتجات المتاحة على مواقع التجارة الإلكترونية. ساعد ذلك أمازون على أن تكون رائدة في مبيعات أغذية الأليفة في المملكة المتحدة ، ومن المتوقع أن تسجل مبيعات رعاية الأليفة عبر الإنترنت في أوروبا معدل نمو سنوي يتراوح بين 5-9٪. ساعد الاستهلاك المتزايد للعلامات التجارية الغذائية الخاصة والوعي المتزايد حول فوائد أغذية الأليفة الصحية والمغذية في زيادة الإنفاق على الأليفة في المنطقة.

نظرة عامة على صناعة أغذية القطط في أوروبا

سوق أغذية القطط في أوروبا مجزأ ، حيث تشغل أكبر خمس شركات 22.76٪. اللاعبون الرئيسيون في هذا السوق هم ADM و Affinity Petcare SA و Colgate-Palmolive Company (Hill's Pet Nutrition Inc.) و Mars Incorporated و Nestle (Purina) (مرتبة أبجديا).

قادة سوق أغذية القطط في أوروبا

ADM

Affinity Petcare SA

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

Mars Incorporated

Nestle (Purina)

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), General Mills Inc., Heristo aktiengesellschaft, Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*إخلاء المسؤولية: يتم ترتيب اللاعبين الرئيسيين حسب الترتيب الأبجدي

أخبار سوق أغذية القطط في أوروبا

- يوليو 2023 قدمت شركة Hill's Pet Nutrition منتجاتها الجديدة المعتمدة من MSC (مجلس الإشراف البحري) ومنتجات بروتين الحشرات للحيوانات الأليفة ذات المعدة الحساسة وخطوط الجلد. أنها تحتوي على الفيتامينات وأحماض أوميغا 3 الدهنية ومضادات الأكسدة.

- مايو 2023 أطلقت نستله بورينا حلويات جديدة للقطط تحت العلامة التجارية Friskies Friskies Playfuls - treats. هذه الحلويات مستديرة الشكل ومتوفرة بنكهات الدجاج والكبد والسلمون والروبيان للقطط البالغة.

- مايو 2023 استحوذت Virbac على موزعها (GS Partners) في جمهورية التشيك وسلوفاكيا، والتي أصبحت الشركة الفرعية رقم 35 لشركة Virbac. تسمح هذه الشركة الفرعية الجديدة لشركة Virbac بتوسيع وجودها بشكل أكبر في هذه البلدان.

مجانا مع هذا التقرير

تقرير سوق أغذية القطط في أوروبا - جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد الحيوانات الأليفة

- 4.2 نفقات الحيوانات الأليفة

- 4.3 الإطار التنظيمي

- 4.4 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

-

5.1 منتج أغذية الحيوانات الأليفة

- 5.1.1 طعام

- 5.1.1.1 حسب المنتج الفرعي

- 5.1.1.1.1 أغذية الحيوانات الأليفة الجافة

- 5.1.1.1.1.1 بواسطة Sub Dry أغذية الحيوانات الأليفة

- 5.1.1.1.1.1.1 اطحن

- 5.1.1.1.1.1.2 أغذية الحيوانات الأليفة الجافة الأخرى

- 5.1.1.1.2 أغذية الحيوانات الأليفة الرطبة

- 5.1.2 المغذيات / المكملات الغذائية للحيوانات الأليفة

- 5.1.2.1 حسب المنتج الفرعي

- 5.1.2.1.1 المواد النشطة بيولوجيا الحليب

- 5.1.2.1.2 ألاحماض الدهنية أوميغا -3

- 5.1.2.1.3 البروبيوتيك

- 5.1.2.1.4 البروتينات والببتيدات

- 5.1.2.1.5 الفيتامينات و المعادن

- 5.1.2.1.6 المغذيات الأخرى

- 5.1.3 يعامل الحيوانات الأليفة

- 5.1.3.1 حسب المنتج الفرعي

- 5.1.3.1.1 يعامل مقدد

- 5.1.3.1.2 علاجات الأسنان

- 5.1.3.1.3 حلويات مجففة بالتجميد ومتشنجة

- 5.1.3.1.4 يعامل لينة ومطاطية

- 5.1.3.1.5 يعامل أخرى

- 5.1.4 الحمية البيطرية للحيوانات الأليفة

- 5.1.4.1 حسب المنتج الفرعي

- 5.1.4.1.1 السكري

- 5.1.4.1.2 حساسية الجهاز الهضمي

- 5.1.4.1.3 حمية العناية بالفم

- 5.1.4.1.4 كلوي

- 5.1.4.1.5 مرض المسالك البولية

- 5.1.4.1.6 الأنظمة الغذائية البيطرية الأخرى

-

5.2 قناة توزيع

- 5.2.1 المتاجر

- 5.2.2 قناة على الانترنت

- 5.2.3 متاجر متخصصة

- 5.2.4 سوبر ماركت/هايبر ماركت

- 5.2.5 قنوات أخرى

-

5.3 دولة

- 5.3.1 فرنسا

- 5.3.2 ألمانيا

- 5.3.3 إيطاليا

- 5.3.4 هولندا

- 5.3.5 بولندا

- 5.3.6 روسيا

- 5.3.7 إسبانيا

- 5.3.8 المملكة المتحدة

- 5.3.9 بقية أوروبا

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

-

6.4 ملف الشركة

- 6.4.1 ADM

- 6.4.2 Affinity Petcare SA

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 General Mills Inc.

- 6.4.6 Heristo aktiengesellschaft

- 6.4.7 Mars Incorporated

- 6.4.8 Nestle (Purina)

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 Virbac

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لأغذية الحيوانات الأليفة

8. زائدة

-

8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة أغذية القطط في أوروبا

يتم تغطية الأغذية ، مغذيات الأليفة / المكملات الغذائية ، علاجات الأليفة ، الأنظمة الغذائية البيطرية للحيوانات الأليفة كقطاعات حسب منتج أغذية الأليفة. يتم تغطية المتاجر الصغيرة والقناة عبر الإنترنت والمتاجر المتخصصة ومحلات السوبر ماركت / محلات السوبر ماركت كقطاعات حسب قناة التوزيع. يتم تغطية فرنسا وألمانيا وإيطاليا وهولندا وبولندا وروسيا وإسبانيا والمملكة المتحدة كقطاعات حسب البلد.

- Europe هي واحدة من أكبر المناطق التي بها عدد كبير من القطط واستخدام مرتفع لمنتجات أغذية القطط التجارية ، مما يزيد من أهميتها في سوق أغذية القطط العالمي. في عام 2022 ، استحوذ سوق أغذية القطط الأوروبي على 19.4 مليار دولار أمريكي. نما السوق بنسبة 22.5٪ بين عامي 2017 و 2021 خلال الفترة التاريخية ، وهو ما يرتبط بزيادة استخدام المنتجات المتميزة بسبب ارتفاع أنسنة الأليفة في المنطقة ، بما في ذلك رعاية الأليفة واعتبارها جزءا لا يتجزأ من الأسرة.

- في سوق أغذية القطط الأوروبية، كانت الأغذية والحلويات هي القطاعات الرئيسية، حيث بلغت قيمتها السوقية 14.3 مليار دولار أمريكي و 2.6 مليار دولار أمريكي في عام 2022 على التوالي. ويعزى ارتفاع حصص هذه القطاعات إلى أهميتها في توفير المتطلبات الغذائية المنتظمة للقطط ولأغراض التدريب والترفيه.

- تستهلك القطط كمية أقل من الماء وتحتاج إلى تعويضها بنظام غذائي رطب. نظرا لأن الطعام الرطب غني بمحتوى الرطوبة ، فقد زاد استخدام الطعام الرطب بين الأشخاص الذين يمتلكون قططا. لذلك ، برز طعام القطط الرطب باعتباره النوع الرئيسي من أغذية الأليفة في سوق أغذية القطط الأوروبي ، حيث يمثل 53.3٪ من قطاع أغذية القطط في عام 2022 ، ويقدر أن يسجل معدل نمو سنوي مركب قدره 5.7٪ خلال فترة التنبؤ.

- من المتوقع أيضا أن تنمو المغذيات وعلاجات الأليفة بشكل أسرع في سوق أغذية القطط الأوروبية، بمعدل نمو سنوي مركب يبلغ 7.4٪ و 7.1٪ على التوالي خلال فترة التوقعات. القطط هي أكلة متكررة ، والآباء الأليفة دمج يعامل في روتين التغذية. كما أن المخاوف المتزايدة المتعلقة بصحة الأليفة تدفع أيضا إلى استخدام المغذيات.

- لذلك ، تشير التقديرات إلى أن ارتفاع اعتماد القطط والاستخدام المتزايد لمنتجات أغذية الأليفة التجارية يدفع سوق أغذية القطط الأوروبية بمعدل نمو سنوي مركب قدره 5.7٪ خلال فترة التنبؤ.

| طعام | حسب المنتج الفرعي | أغذية الحيوانات الأليفة الجافة | بواسطة Sub Dry أغذية الحيوانات الأليفة | اطحن |

| أغذية الحيوانات الأليفة الجافة الأخرى | ||||

| أغذية الحيوانات الأليفة الرطبة | ||||

| المغذيات / المكملات الغذائية للحيوانات الأليفة | حسب المنتج الفرعي | المواد النشطة بيولوجيا الحليب | ||

| ألاحماض الدهنية أوميغا -3 | ||||

| البروبيوتيك | ||||

| البروتينات والببتيدات | ||||

| الفيتامينات و المعادن | ||||

| المغذيات الأخرى | ||||

| يعامل الحيوانات الأليفة | حسب المنتج الفرعي | يعامل مقدد | ||

| علاجات الأسنان | ||||

| حلويات مجففة بالتجميد ومتشنجة | ||||

| يعامل لينة ومطاطية | ||||

| يعامل أخرى | ||||

| الحمية البيطرية للحيوانات الأليفة | حسب المنتج الفرعي | السكري | ||

| حساسية الجهاز الهضمي | ||||

| حمية العناية بالفم | ||||

| كلوي | ||||

| مرض المسالك البولية | ||||

| الأنظمة الغذائية البيطرية الأخرى |

| المتاجر |

| قناة على الانترنت |

| متاجر متخصصة |

| سوبر ماركت/هايبر ماركت |

| قنوات أخرى |

| فرنسا |

| ألمانيا |

| إيطاليا |

| هولندا |

| بولندا |

| روسيا |

| إسبانيا |

| المملكة المتحدة |

| بقية أوروبا |

| منتج أغذية الحيوانات الأليفة | طعام | حسب المنتج الفرعي | أغذية الحيوانات الأليفة الجافة | بواسطة Sub Dry أغذية الحيوانات الأليفة | اطحن |

| أغذية الحيوانات الأليفة الجافة الأخرى | |||||

| أغذية الحيوانات الأليفة الرطبة | |||||

| المغذيات / المكملات الغذائية للحيوانات الأليفة | حسب المنتج الفرعي | المواد النشطة بيولوجيا الحليب | |||

| ألاحماض الدهنية أوميغا -3 | |||||

| البروبيوتيك | |||||

| البروتينات والببتيدات | |||||

| الفيتامينات و المعادن | |||||

| المغذيات الأخرى | |||||

| يعامل الحيوانات الأليفة | حسب المنتج الفرعي | يعامل مقدد | |||

| علاجات الأسنان | |||||

| حلويات مجففة بالتجميد ومتشنجة | |||||

| يعامل لينة ومطاطية | |||||

| يعامل أخرى | |||||

| الحمية البيطرية للحيوانات الأليفة | حسب المنتج الفرعي | السكري | |||

| حساسية الجهاز الهضمي | |||||

| حمية العناية بالفم | |||||

| كلوي | |||||

| مرض المسالك البولية | |||||

| الأنظمة الغذائية البيطرية الأخرى | |||||

| قناة توزيع | المتاجر | ||||

| قناة على الانترنت | |||||

| متاجر متخصصة | |||||

| سوبر ماركت/هايبر ماركت | |||||

| قنوات أخرى | |||||

| دولة | فرنسا | ||||

| ألمانيا | |||||

| إيطاليا | |||||

| هولندا | |||||

| بولندا | |||||

| روسيا | |||||

| إسبانيا | |||||

| المملكة المتحدة | |||||

| بقية أوروبا | |||||

تعريف السوق

- وظائف - عادة ما تهدف أغذية الأليفة إلى توفير تغذية كاملة ومتوازنة للحيوانات الأليفة ولكنها تستخدم في المقام الأول كمنتجات وظيفية. يشمل النطاق الطعام والمكملات الغذائية التي تستهلكها الأليفة بما في ذلك الأنظمة الغذائية البيطرية. تعتبر المكملات الغذائية / المغذيات التي يتم توفيرها مباشرة للحيوانات الأليفة ضمن النطاق.

- الموزعين - تم استبعاد الشركات العاملة في إعادة بيع أغذية الأليفة دون إضافة قيمة من نطاق السوق ، من أجل تجنب العد المزدوج.

- المستهلكون النهائيون - يعتبر أصحاب الأليفة المستهلكين النهائيين في السوق المدروسة.

- قنوات التوزيع - تعتبر محلات السوبر ماركت / محلات السوبر ماركت والمتاجر المتخصصة والمتاجر الصغيرة والقنوات عبر الإنترنت والقنوات الأخرى ضمن النطاق. تعتبر المتاجر التي تقدم حصريا المنتجات الأساسية والمخصصة المتعلقة بالحيوانات الأليفة ضمن نطاق المتاجر المتخصصة.

| الكلمة الرئيسية | التعريف |

|---|---|

| أغذية الأليفة | يشمل نطاق أغذية الأليفة الطعام الذي يمكن أن تأكله الأليفة بما في ذلك الطعام والحلويات والوجبات الغذائية البيطرية والمغذيات / المكملات الغذائية. |

| طعام | الغذاء هو علف حيواني مخصص للاستهلاك من قبل الأليفة. تمت صياغته لتوفير العناصر الغذائية الأساسية وتلبية الاحتياجات الغذائية لأنواع مختلفة من الأليفة ، بما في ذلك والقطط الأخرى. يتم تقسيمها بشكل عام إلى أطعمة الأليفة الجافة والرطبة. |

| أغذية الأليفة الجافة | قد تكون أغذية الأليفة الجافة مبثوقة / مخبوزة (طعام) أو مقشرة. لديهم محتوى رطوبة أقل ، عادة حوالي 12-20٪. |

| أغذية الأليفة الرطبة | يحتوي طعام الأليفة الرطب ، المعروف أيضا باسم أغذية الأليفة المعلبة أو أغذية الأليفة الرطبة ، بشكل عام على نسبة رطوبة أعلى مقارنة بأغذية الأليفة الجافة ، والتي تتراوح غالبا بين 70-80٪. |

| كيبلز | Kibbles عبارة عن أغذية أليفة جافة ومصنعة في قطع صغيرة أو حبيبات صغيرة الحجم. تم تصميمها خصيصا لتوفير تغذية متوازنة لمختلف الأليفة ، مثل والقطط الأخرى. |

| يعامل | Pet Treats هي مواد غذائية خاصة أو مكافآت تمنح للحيوانات الأليفة ، لإظهار المودة ، وتشجيع السلوك الجيد. يتم استخدامها بشكل خاص أثناء التدريب. تصنع علاجات الأليفة من مجموعات مختلفة من اللحوم أو المواد المشتقة من اللحوم مع مكونات أخرى. |

| علاجات الأسنان | علاجات أسنان الحيوانات الأليفة هي علاجات متخصصة تمت صياغتها لتعزيز نظافة الفم الجيدة في الحيوانات الأليفة. |

| كرانشي يوتس | إنه نوع من علاج الحيوانات الأليفة الذي يحتوي على قوام صلب ومقرمش يمكن أن يكون مصدرا جيدا لتغذية الحيوانات الأليفة. |

| حلوى طرية ومطاطية | علاجات الأليفة اللينة والمطاطية هي نوع من منتجات أغذية الأليفة التي تم تركيبها لتكون سهلة المضغ والهضم. عادة ما تكون مصنوعة من مكونات طرية ومرنة ، مثل اللحوم أو الدواجن أو الخضروات ، التي تم مزجها وتشكيلها في قطع أو شرائح صغيرة الحجم. |

| مجفف بالتجميد وحلوى متشنجة | الحلويات المجففة بالتجميد والمتشنجة هي وجبات خفيفة تعطى للحيوانات الأليفة ، والتي يتم تحضيرها من خلال عملية حفظ خاصة ، دون الإضرار بالمحتوى الغذائي ، مما يؤدي إلى علاجات طويلة الأمد وغنية بالمغذيات. |

| حمية أمراض المسالك البولية | هذه هي الأنظمة الغذائية التجارية التي وضعت خصيصا لتعزيز صحة المسالك البولية وتقليل خطر التهابات المسالك البولية وغيرها من المشاكل البولية. |

| الحمية الكلوية | هذه هي أغذية الحيوانات الأليفة المتخصصة وضعت لدعم صحة الحيوانات الأليفة مع أمراض الكلى أو القصور الكلوي. |

| حمية حساسية الجهاز الهضمي | تم تصميم الأنظمة الغذائية الحساسة للجهاز الهضمي خصيصا لتلبية الاحتياجات الغذائية للحيوانات الأليفة التي تعاني من مشاكل في الجهاز الهضمي مثل عدم تحمل الطعام والحساسية والحساسيات. تم تصميم هذه الأنظمة الغذائية لتكون سهلة الهضم وللحد من أعراض مشاكل الجهاز الهضمي في الحيوانات الأليفة. |

| حمية العناية بالفم | حمية العناية بالفم للحيوانات الأليفة هي أنظمة غذائية مصممة خصيصا يتم إنتاجها لتعزيز صحة الفم والنظافة في الحيوانات الأليفة. |

| أغذية الأليفة الخالية من الحبوب | أغذية الأليفة التي لا تحتوي على الحبوب الشائعة مثل القمح أو الذرة أو فول الصويا. غالبا ما يفضل أصحاب الأليفة الذين يبحثون عن خيارات بديلة الأنظمة الغذائية الخالية من الحبوب أو إذا كانت حيواناتهم الأليفة لديها حساسيات غذائية محددة. |

| طعام الأليفة الممتاز | غالبا ما تقدم أغذية الأليفة عالية الجودة المصنوعة من مكونات ممتازة فوائد غذائية إضافية مقارنة بأغذية الأليفة القياسية. |

| أغذية الأليفة الطبيعية | أغذية الأليفة مصنوعة من مكونات طبيعية ، مع الحد الأدنى من المعالجة وبدون مواد حافظة اصطناعية. |

| أغذية الأليفة العضوية | يتم إنتاج أغذية الأليفة باستخدام مكونات عضوية خالية من المبيدات الحشرية الاصطناعية والهرمونات والكائنات المعدلة وراثيا (GMOs). |

| النتوء | عملية تصنيع تستخدم لإنتاج أغذية الأليفة الجافة ، حيث يتم طهي المكونات وخلطها وتشكيلها تحت ضغط ودرجة حرارة عالية. |

| أليفة أخرى | تشمل الأليفة الأخرى الطيور والأسماك والأرانب والهامستر والقوارض والزواحف. |

| استساغة | يؤثر طعم وملمس ورائحة طعام الأليفة على جاذبيته وقبوله من قبل الأليفة. |

| أغذية الأليفة كاملة ومتوازنة | أغذية الأليفة التي توفر جميع العناصر الغذائية الأساسية بنسب مناسبة لتلبية الاحتياجات الغذائية للحيوانات الأليفة دون مكملات إضافية. |

| المواد الحافظه | هذه هي المواد التي تضاف إلى أغذية الأليفة لإطالة عمرها الافتراضي ومنع التلف. |

| المغذيات | غالبا ما تحتوي المنتجات الغذائية التي تقدم فوائد صحية تتجاوز التغذية الأساسية على مركبات نشطة بيولوجيا ذات تأثيرات علاجية محتملة. |

| البروبيوتيك | تعيش البكتيريا المفيدة التي تعزز التوازن الصحي لفلورا الأمعاء ، وتدعم صحة الجهاز الهضمي ووظيفة المناعة في الأليفة. |

| الاكسده | المركبات التي تساعد على تحييد الجذور الحرة الضارة في الجسم ، وتعزيز الصحة الخلوية ودعم الجهاز المناعي في الأليفة. |

| مدة الصلاحية | المدة التي تظل فيها أغذية الأليفة آمنة وقابلة للتطبيق من الناحية التغذوية للاستهلاك بعد تاريخ إنتاجها. |

| النظام الغذائي وصفة طبية | أغذية الأليفة المتخصصة المصممة لمعالجة حالات طبية محددة تحت إشراف بيطري. |

| الحساسيه | مادة يمكن أن تسبب الحساسية في بعض الأليفة ، مما يؤدي إلى الحساسية الغذائية أو الحساسية. |

| الأغذية المعلبة | أغذية الأليفة الرطبة المعبأة في علب وتحتوي على نسبة رطوبة أعلى من الطعام الجاف. |

| نظام غذائي محدود المكونات (LID) | أغذية الأليفة وضعت مع عدد أقل من المكونات لتقليل مسببات الحساسية المحتملة. |

| تحليل مضمون | الحد الأدنى أو الأقصى لمستويات بعض العناصر الغذائية الموجودة في أغذية الأليفة. |

| إدارة الوزن | طعام الأليفة مصمم لمساعدة الأليفة في الحفاظ على وزن صحي أو دعم جهود إنقاص الوزن. |

| مغذيات أخرى | ويشمل البريبايوتكس ومضادات الأكسدة والألياف الهضمية والإنزيمات والزيوت الأساسية والأعشاب. |

| الأنظمة الغذائية البيطرية الأخرى | ويشمل حمية إدارة الوزن ، وصحة الجلد والمعطف ، ورعاية القلب ، والعناية بالمفاصل. |

| يعامل أخرى | ويشمل الجلود الخام ، والكتل المعدنية ، واللعق ، والنعناع البري. |

| الأطعمة الجافة الأخرى | ويشمل رقائق الحبوب ، والخلاطات ، وأغطية الوجبات ، والأطعمة المجففة بالتجميد ، والأطعمة المجففة بالهواء. |

| أخرى | ويشمل الطيور والأسماك والزواحف الصغيرة (الأرانب والقوارض والهامستر). |

| قنوات التوزيع الأخرى | ويشمل العيادات البيطرية والمتاجر المحلية غير المنظمة ومخازن الأعلاف والمزارع. |

| البروتينات والببتيدات | البروتينات هي جزيئات كبيرة تتكون من وحدات أساسية تسمى الأحماض الأمينية التي تساعد في نمو وتطور الأليفة. الببتيدات هي سلسلة قصيرة من 2 إلى 50 من الأحماض الأمينية. |

| أحماض أوميغا 3 الدهنية | أحماض أوميغا 3 الدهنية هي دهون أساسية متعددة غير مشبعة تلعب دورا حاسما في الصحة العامة ورفاهية الأليفة |

| فيتامينات | الفيتامينات هي المركبات العضوية الأساسية الضرورية للأداء الفسيولوجي الحيوي. |

| معادن | المعادن هي مواد غير عضوية تحدث بشكل طبيعي وهي ضرورية لمختلف الوظائف الفسيولوجية في الأليفة. |

| كد | مرض الكلى المزمن |

| هيئة الصحة بدبي | حمض الدوكوساهيكسانويك |

| وكاله حمايه البيئه | حمض إيكوسابنتاينويك |

| علاء | حمض ألفا لينولينيك |

| BHA | بوتيل هيدروكسيانيسول |

| بهت | بوتيل هيدروكسي تولوين |

| فلوت | مرض المسالك البولية السفلي القطط |

منهجية البحث

تتبع Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقعات السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 2 بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي من حيث القيمة الاسمية. التضخم ليس جزءا من التسعير ، ويتم الاحتفاظ بمتوسط سعر البيع (ASP) ثابتا طوال فترة التنبؤ.

- الخطوة 3 التحقق من الصحة ووضع اللمسات الأخيرة: في هذه الخطوة المهمة ، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4 مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك