حجم وحصة السوق الأوروبية للآلات الزراعية

تحليل السوق الأوروبية للآلات الزراعية من قبل Mordor Intelligence

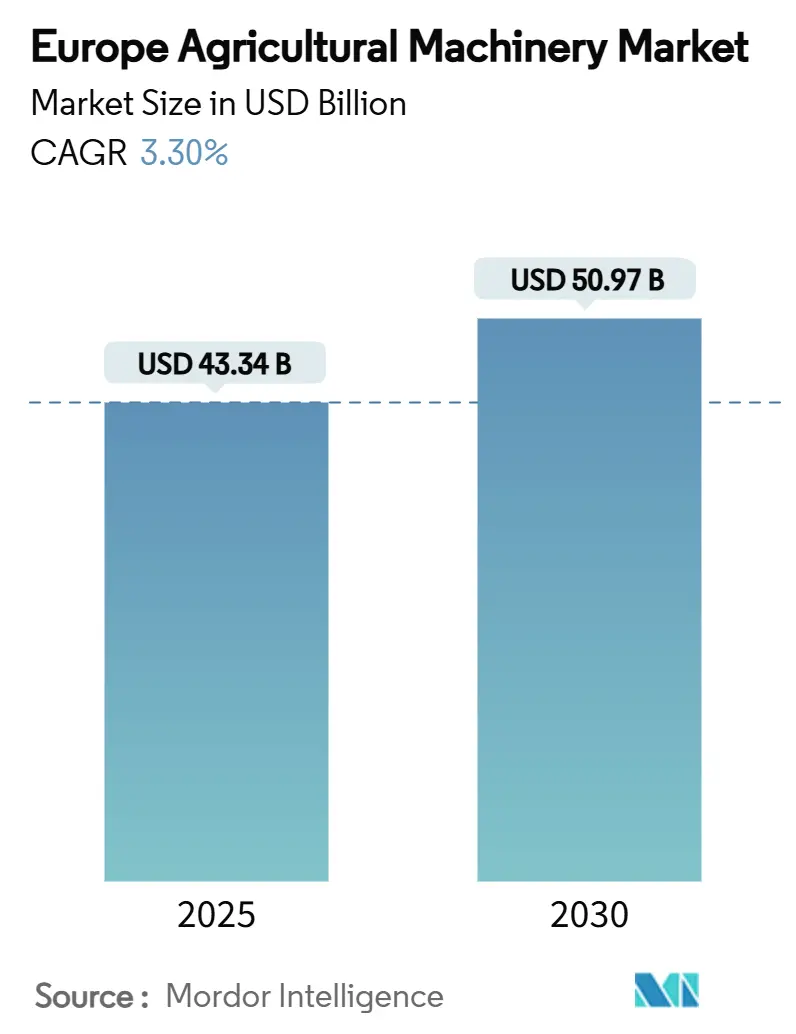

يبلغ حجم السوق الأوروبية للآلات الزراعية 43.34 مليار دولار أمريكي في عام 2025 ومن المتوقع أن تصل إلى 50.97 مليار دولار أمريكي في عام 2030، مما يعكس معدل نمو سنوي مركب قدره 3.3% خلال فترة التوقعات. إن ضيق المعروض من العمالة الزراعية واللوائح البيئية الصارمة للاتحاد الأوروبي والرقمنة الواسعة النطاق تعيد تشكيل أولويات الإنفاق الرأسمالي نحو المعدات منخفضة الانبعاثات والغنية بأجهزة الاستشعار. ينتقل المزارعون من ترقيات القدرة الحصانية إلى الأنظمة الذكية التي تؤتمت المهام المتكررة وتوثق الأداء المستدام وتتكامل مع برمجيات المؤسسات. تستجيب الشركات المصنعة للمعدات الأصلية بمنصات نمطية تقبل تحديثات البرمجيات وأجهزة الاستشعار المستمرة، مما يقصر دورات حياة النماذج ويوسع تدفقات الإيرادات المتكررة. من المتوقع أن تؤدي زيادة توفر أشباه الموصلات وانخفاض تكاليف البطاريات من عام 2027 فصاعداً إلى استقرار جداول التسليم وتسريع الكهربة، مما يسد الفجوة بين مناطق المتبنين الأوائل والمتأخرين في السوق الأوروبية للآلات الزراعية.

النقاط الرئيسية للتقرير

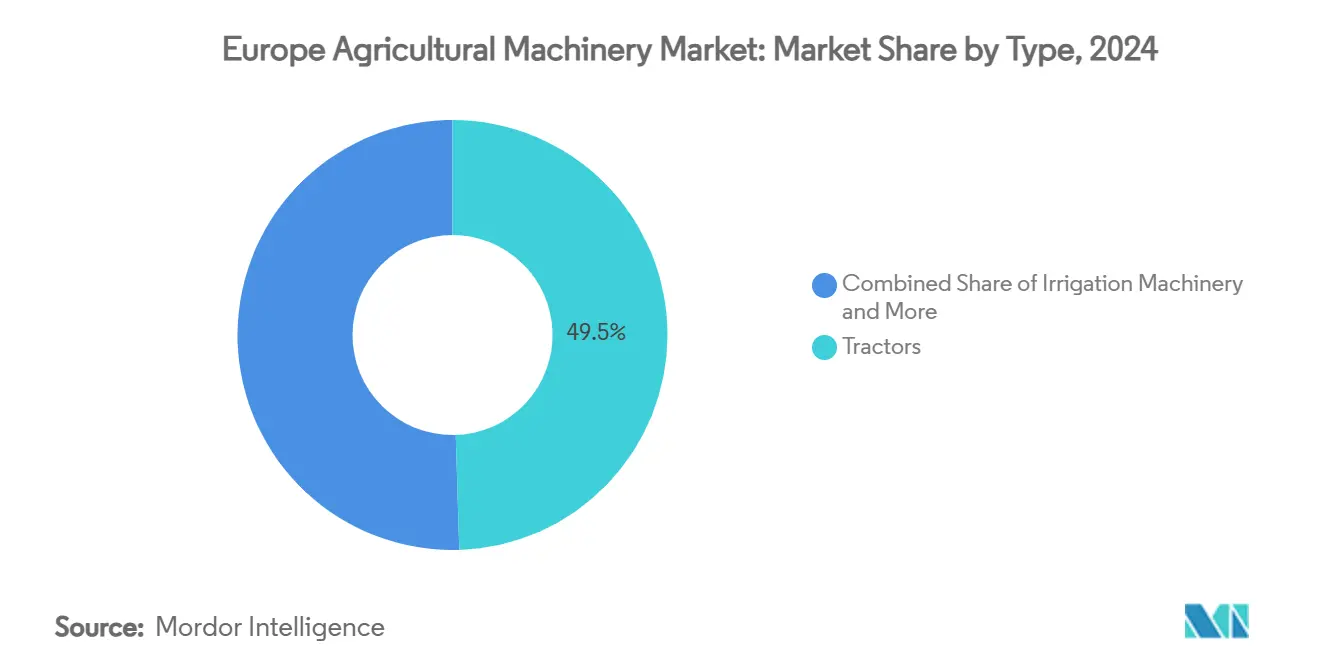

- حسب النوع، استحوذت الجرارات على 49.5% من حصة السوق الأوروبية للآلات الزراعية في عام 2024، بينما تتقدم آلات الري بمعدل نمو سنوي مركب قدره 3.9% حتى عام 2030.

- حسب الجغرافيا، احتلت ألمانيا 24.5% من حجم السوق الأوروبية للآلات الزراعية في عام 2024، والمملكة المتحدة تتوسع بأسرع معدل نمو سنوي مركب قدره 5.3% حتى عام 2030.

اتجاهات ورؤى السوق الأوروبية للآلات الزراعية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| النقص المزمن في العمالة الزراعية | +0.8% | ألمانيا وفرنسا وهولندا وامتدادات أوروبا الشرقية | المدى المتوسط (2-4 سنوات) |

| إعانات الاتحاد الأوروبي والدول تسرع الميكنة | +0.6% | دول الاتحاد الأوروبي الـ27 الأساسية مع التركيز على ألمانيا وفرنسا وإيطاليا | المدى القصير (≤ سنتان) |

| تحديثات سريعة للنماذج في الآلات الزراعية | +0.5% | ألمانيا والمملكة المتحدة والدول الاسكندنافية | المدى المتوسط (2-4 سنوات) |

| الاعتماد العالي لتقنيات المعلوماتية والصيانة التنبؤية | +0.4% | غرب أوروبا الأساسي، توسع أوروبا الوسطى والشرقية | المدى الطويل (≥ 4 سنوات) |

| حوافز المخططات البيئية للآلات منخفضة الانبعاثات | +0.3% | ألمانيا وفرنسا وهولندا ضمن دول الاتحاد الأوروبي الـ27 | المدى الطويل (≥ 4 سنوات) |

| تمويل حزم الأجهزة والبرمجيات الزراعية من الشركات المصنعة للمعدات الأصلية | +0.2% | المملكة المتحدة وألمانيا وفرنسا | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

إعانات الاتحاد الأوروبي والدول تسرع الميكنة

تغطي نافذة قروض التكنولوجيا الزراعية المرتبطة بالاستدامة من بنك الاستثمار الأوروبي بقيمة مليار يورو (1.05 مليار دولار أمريكي) ما يصل إلى 70% من أسعار قوائم المعدات للمشتريات المعتمدة الانبعاثات. عندما تُدمج مع المنحة الفيدرالية الألمانية للآلات بنسبة 20%، تنخفض تكاليف الاقتناء الصافية لجرارات المرحلة الخامسة إلى التكافؤ مع وحدات المستوى الثالث القديمة، مما يسطح منحنيات الاسترداد للمشترين المحافظين. تنشر فرنسا وإيطاليا مخططات تكميلية مماثلة، مما يضمن تحميل ميزانيات الإعانات مقدماً في نافذة 2025-2027، مما يؤدي إلى ارتفاع في الطلبات المسبقة. تقوم الشركات المصنعة للمعدات الأصلية بمزامنة تقاويم إطلاق المنتجات مع مواعيد تقديم طلبات المنح لزيادة الاستفادة إلى الحد الأقصى. تمدد شركات التأجير العقود إلى سبع سنوات لتتماشى مع فترات استرداد الإعانات، مما يقلل البصمات النقدية السنوية ويعزز التقاعد المبكر لأساطيل دون 40 حصاناً.

تحديثات سريعة للنماذج في الآلات الزراعية

انضغطت دورات الإصدار المتوسطة لخطوط الجرارات الرئيسية من ست سنوات إلى أقل من سنتين، مدفوعة بمراجعات الانبعاثات وتدفق الأنظمة الفرعية الرقمية. ظهرت جرارات شركة Deere & Company المستقلة لعام 2025 بصفائف LiDAR جديدة وبرمجيات ثابتة عبر الهواء تحسن تخطيط المسارات دون تبديل الأجهزة. ينظر المزارعون الآن إلى الآلات كمنصة متطورة؛ يخطط 47% من المستجيبين الألمان في الاستطلاع لترقية البرمجيات ربع سنوياً لتحقيق مكاسب زراعية. تدفع سرعة التكرار الوكلاء للاستثمار في أدوات خدمة متقدمة. تتمحور الشركات المصنعة في السوق الأوروبية للآلات الزراعية نحو التسعير القائم على الاشتراك لفتح الميزات، مما ينوع الإيرادات بما يتجاوز مبيعات الوحدات.

الاعتماد العالي لتقنيات المعلوماتية والصيانة التنبؤية

من المتوقع أن يرتفع انتشار تقنيات المعلوماتية في السنوات القادمة حيث تثبت بيانات استخدام الأصول قيمتها في التقارير المستدامة المدققة. يمكن لشبكة Kubota Connect التنبؤ بفشل مضخة هيدروليكية قبل ثلاثة أسابيع، مما يلغي التوقف غير المخطط له خلال فترات الذروة. سجلت التعاونيات في نورماندي وفورات ديزل بنسبة 9% من خلال تدريب المشغلين على نطاقات تحميل PTO المثلى، مما يحقق تخفيضات في التكلفة والكربون تؤهل لمكافآت المخططات البيئية. تقوم لوحات معلومات سحابة Proemion أيضاً بملء سجلات الاتحاد الأوروبي تلقائياً، مما يسهل الأعمال الورقية التنظيمية. مع تطلب شركات التأمين بشكل متزايد أدلة تقنيات المعلوماتية لضمان حاصدات متعددة الملايين من الدولارات، أصبحت الاتصالية إلزامية في المشتريات الجديدة عبر السوق الأوروبية للآلات الزراعية.

حوافز المخططات البيئية للآلات منخفضة الانبعاثات

تخصص السياسة الزراعية المشتركة 8 مليار يورو (8.4 مليار دولار أمريكي) سنوياً للمخططات البيئية، و42% من خطط المزارع المعتمدة في عام 2024 تضمنت ترقيات آلات تخفض المواد الجسيمية بنسبة 30% على الأقل. اكتسبت الجرارات الكهربائية زخماً عندما بدأت آلات حاسبة الإعانات في منح نقاط أعلى للمعدات عديمة الانبعاثات من الأنابيب. شحنت جرارات Monarch الكهربائية بالبطارية أولى وحداتها الأوروبية في عام 2024، مقترنة بالتشغيل المستقل مع التحقق من ائتمانات الكربون الذي يولد تعويضات قابلة للاستثمار. تشير خطوط إنتاج الشركات المصنعة للمعدات الأصلية إلى تسع إطلاقات لسلاسل كهربائية بالبطارية أو هجينة بحلول عام 2027، مدعومة بحزم قابلة للتبديل في الحقل مقاسة لنوبات ثماني ساعات. يتجنب المزارعون الذين يتبنون مجموعات النقل الكهربائية أيضاً صيانة مرشح ديزل المرحلة الخامسة، وهي نقطة ألم ذكرها 68% من المستجيبين في الاستطلاع في إسبانيا.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التكاليف المرتفعة المسبقة وللصيانة | -0.7% | على نطاق أوروبا؛ الأكثر حدة في أوروبا الشرقية والمزارع الصغيرة | المدى القصير (≤ سنتان) |

| مخاطر الأمن السيبراني في المعدات المتصلة | -0.4% | ريادة غرب أوروبا، التوسع مع ارتفاع تقنيات المعلوماتية | المدى المتوسط (2-4 سنوات) |

| قيود إمداد أشباه الموصلات | -0.3% | نقص عالمي يضرب الآلات عالية التقنية | المدى القصير (≤ سنتان) |

| تصاعد تكاليف الامتثال لانبعاثات الديزل | -0.2% | دول الاتحاد الأوروبي الـ27 مع طرح وطني متدرج | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

التكاليف المرتفعة المسبقة وللصيانة تقيد الاعتماد

ارتفعت أسعار القائمة للحاصدات الغنية بأجهزة الاستشعار والرشاشات المستقلة بنسبة 18% بين عامي 2024 و2025، مما دفع بعض التكوينات إلى ما يتجاوز مليون دولار أمريكي لكل وحدة. يواجه المزارعون متوسطو الحجم الذين يشغلون 200-400 هكتار مقايضات صعبة بين الآلات ومشاريع تحسين الأراضي، خاصة في أوروبا الشرقية حيث تحوم الهوامش الصافية المتوسطة قرب 7%. ارتفعت نفقات الصيانة أيضاً حيث تتطلب الإلكترونيات المملوكة تدخل الوكيل؛ متوسط أسعار الخدمة بالساعة في فرنسا الآن 105 يورو (110 دولار أمريكي) مقارنة بـ68 يورو (71 دولار أمريكي) في عام 2020. تخفف المزارع الأصغر التكاليف من خلال تشكيل حلقات آلات، لكن عبء التنسيق يمكن أن يضعف مكاسب الكفاءة.

مخاطر الأمن السيبراني في المعدات المتصلة

مع تكامل الآلات للتوجيه وتقنيات المعلوماتية وتحليلات السحابة، تتضاعف نواقل الهجمات السيبرانية. أدت حادثة برمجيات فدية في شمال إيطاليا عام 2024 إلى قفل أسطول كامل من آلات الحفر حتى دفع المزارع 42,000 يورو (44,100 دولار أمريكي)، مما أدى إلى فقدان نوافذ الزراعة. تشدد شركات التأمين معايير الاكتتاب، مضيفة 2-3% إلى نفقات تشغيل المعدات لتغطية الأمن السيبراني. بينما بدأت الشركات المصنعة للمعدات الأصلية ترقيع عبر الهواء، لا يزال 37% من المزارع المستطلعة تعتمد على كلمات مرور المصنع الافتراضية، مما يضخم الضعف عبر السوق الأوروبية للآلات الزراعية.

تحليل القطاعات

حسب النوع: الجرارات تهيمن رغم التحول الدقيق

تحتفظ الجرارات بقيادة السوق المهيمنة بحصة 49.5% في عام 2024، مما يعكس دورها الأساسي كمصدر الطاقة الرئيسي لمعظم العمليات الزراعية الأوروبية. ضمن فئة الجرارات، يستحوذ قطاع 100-150 حصان على أكبر حصة بين المزارع الأوروبية التي تبلغ متوسط مساحتها 65 هكتاراً، بينما يشهد القطاع الأكبر من 150 حصان أسرع نمو حيث تسعى العمليات واسعة النطاق للكفاءة من خلال معدات عالية السعة. تمثل معدات الحراثة والزراعة الفئة الثانية الأكبر، مع إظهار المزارع والحراثات قوة خاصة مع اكتساب ممارسات الحراثة التحفظية اعتماداً عبر القارة. المنحة المالية البالغة 430 مليون يورو (455 مليون دولار أمريكي) من المفوضية الأوروبية للمزارعين الذين يختارون مدخلات عالية التكلفة في عام 2023، بما في ذلك المعدات الزراعية مثل المحاريث، هي أيضاً أحد العوامل الرئيسية في زيادة معدلات الاعتماد.[1]المفوضية الأوروبية، "430 مليون يورو من أموال الاتحاد الأوروبي لدعم القطاع الزراعي في الاتحاد الأوروبي،" ec.europa.eu

تظهر آلات الري كأسرع قطاع نمواً بمعدل نمو سنوي مركب 3.9%، مدفوعة بأنماط هطول أمطار متقلبة بشكل متزايد ولوائح استخدام المياه التي تفرض تحسينات في الكفاءة. تقود أنظمة الري بالتنقيط هذا التوسع حيث توفر وفورات مياه 40-60% مقارنة بأنظمة الرش التقليدية بينما تمكن توصيل المغذيات بدقة مما يعزز غلات المحاصيل. تحافظ آلات الحصاد على الطلب المستقر مع هيمنة الحاصدات المدمجة على الفئة، رغم أن الحاصدات الذكية والمستقلة تمثل القطاع الفرعي الأعلى نمواً مع تكثف نقص العمالة خلال نوافذ الحصاد الحرجة. تخدم آلات القش والعلف القطاع الأوروبي الكبير لمنتجات الألبان، مع شهود آلات الضغط طلباً خاصاً مع تحسين المزارعين لكفاءة إنتاج العلف. تظهر فئة "الأنواع الأخرى"، بما في ذلك الطائرات المسيرة وأجهزة البذر الدقيقة، نمواً متفجراً من قاعدة صغيرة حيث يجرب المزارعون التقنيات الناشئة التي تعد بمزايا تشغيلية على الطرق التقليدية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

ساهمت ألمانيا بنسبة 24.5% في حجم السوق الأوروبية للآلات الزراعية في عام 2024، نابعة من تقاطع القدرة الصناعية وخطوط الإعانات المهيكلة وقاعدة منتجين متقبلة تكنولوجياً. متوسط حجم المزرعة في البلاد البالغ 60 هكتاراً كبير بما فيه الكفاية للاستفادة من المعدات المتقدمة لكنه صغير بما فيه الكفاية لتطلب التنوع، مما يدفع الشركات المصنعة للمعدات الأصلية نحو الهندسة المعمارية النمطية. بما يتجاوز مبيعات المعدات، تضم ألمانيا 40% من الشركات الناشئة في الروبوتات الزراعية في أوروبا، مما يغذي نظاماً بيئياً للابتكار المحلي يسرع تجارب إثبات المفهوم. تجاوز استخدام تقنيات المعلوماتية 45% في عام 2024، مقارنة بمتوسط قاري 35%، مما يوضح التقارب الرقمي السريع. ومع ذلك، قيدت عدم اليقين الاقتصادي الكلي في أوائل عام 2025 تسجيلات الجرارات الجديدة، مسلطاً الضوء على الحساسية لتقلبات السلع حتى في بيئة تقدمية تكنولوجياً.[2]الجمعية الزراعية الألمانية (DLG)، 'تقرير تسجيل الجرارات يناير 2025'، dlg.org

تمثل فرنسا وإيطاليا هياكل طلب ناضجة لكن متباعدة. تفضل سهول الحبوب في شمال فرنسا حاصدات برؤوس 14 متر قادرة على إنتاجية يومية 100 هكتار، بينما تنشر كروم العنب المتخصصة في الجنوب حاصدات مجنزرة تحمي مناطق الجذور. تعطي الحوافز المالية في إطار FranceAgriMer الأولوية لتخفيضات الانبعاثات، مما يؤدي إلى ارتفاع في تحديثات محركات المرحلة الخامسة. تتطلب المقتنيات المجزأة في إيطاليا جرارات ضيقة الهيكل؛ 62% من مبيعات الجرارات لعام 2025 تقع دون 110 حصان. يجرب مشغلو الألبان في لومبارديا روبوتات التغذية المستقلة التي تحرر العمالة للمهام عالية القيمة، مما يصور مسارات ابتكار خاصة بالدول ضمن السوق الأوروبية للآلات الزراعية.

تحقق المملكة المتحدة أسرع معدل نمو سنوي مركب 5.3% حتى عام 2030. بعد قطع بريكست تدفقات السياسة الزراعية المشتركة، قدمت لندن منح إنتاجية تغطي ما يصل إلى 50% من تكاليف معدات البذر الدقيقة وإزالة الأعشاب الروبوتية. تسعى ويلز إلى توجيه منح الابتكار إلى طائرات رسم خرائط المراعي لتعزيز كفاءة الأراضي العشبية. إلى جانب عصي السياسة، يدفع نقص العمالة الموسمية من أوروبا الشرقية مزارعي البستنة نحو مساعدين حصاد مستقلين. رفعت تقلبات العملة في البداية أسعار المعدات المستوردة، لكن ظهرت شركات مصنعة محلية للجرارات الكهربائية الصغيرة، مما يعزل المشترين من صدمات الصرف.

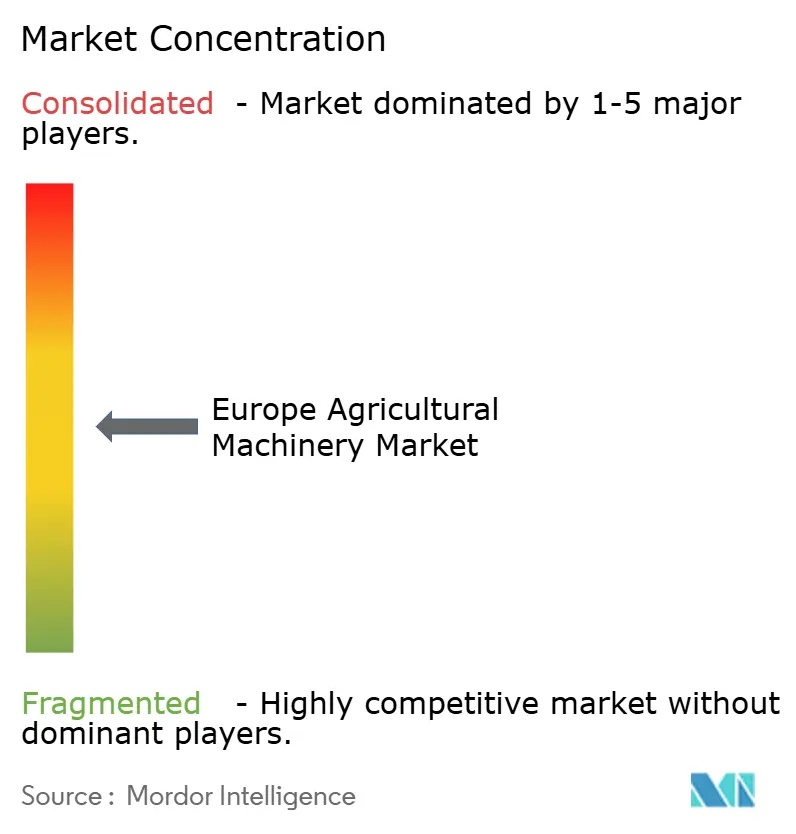

المشهد التنافسي

السوق الأوروبية للآلات الزراعية مركزة بشكل معتدل. تقوم شركة Deere & Company وشركة CNH Industrial N.V. وشركة AGCO Corporation وشركة CLAAS KGaA mbH وشركة Kubota Corporation بإرساء الدرجة الأولى، مستفيدة من الحجم لتمويل خرائط طريق برمجيات بملايين الدولارات. تدمج شركة CLAAS KGaA mbH بيانات الآلة في 365FarmNet، مما يوفر أدوات تخطيط محاصيل شاملة تميز ما بعد الأجهزة الصرفة. اتفاقية إمداد شركة AGCO ومجموعة SDF لعام 2025 للجرارات منخفضة-متوسطة القدرة الحصانية تجمع مصادر المكونات، مما يساعد في التسعير التنافسي لمناطق النمو في أوروبا الوسطى والشرقية.[3]شركة AGCO Corporation، 'اتفاقية AGCO وSDF الاستراتيجية'، agcocorp.com

يحفر المتحدون الإقليميون مثل Kverneland وLemken مجالات متخصصة في البذر والحراثة، غالباً بالشراكة مع بائعي برمجيات الدقة لحزم الخوارزميات الزراعية. تقدم الشركات الناشئة المتخصصة في روبوتات المحاصيل المتخصصة تسعيراً مدمراً لكن تفتقر لشبكات الخدمة، مما يحث على تحالفات مع وكلاء راسخين حريصين على تنويع المحافظ. تتحول الكثافة التنافسية من البراعة الميكانيكية إلى ملكية البيانات؛ تضغط الشركات المصنعة للمعدات الأصلية على بروكسل لأطر تقاسم البيانات التي تفضل منصات السحابة المملوكة. رداً على ذلك، تدافع التعاونيات الزراعية عن المعايير المفتوحة لمنع قفل البائع، مما يحقن مخاطر السياسة في التخطيط الاستراتيجي عبر السوق الأوروبية للآلات الزراعية.

تؤكد الالتزامات الرأسمالية على التمحور نحو تمييز الخدمة. يقلل مركز قطع غيار شركة AGCO الفرنسي البالغ 87 مليون يورو (91.35 مليون دولار أمريكي) نصف قطر التسليم لمدة 24 ساعة إلى 95% من وكالات أوروبا الغربية، مما يضمن ضمانات وقت التشغيل التي تبرر عقود الخدمة المميزة. تضع Kubota نفسها من خلال التمويل بفائدة صفر لتحقيق الولاء بين القطاعات الحساسة للتكلفة. تعرض شركة Deere & Company أسطولها المستقل المطلق في معرض CES سنوياً، مما يشير إلى ميزة المحرك الأول في العمليات الميدانية بدون سائق. مع تضييق الهوامش على المعدن، ستفصل الإيرادات المتكررة من البرمجيات وتقنيات المعلوماتية والضمانات الممددة الفائزين من المتأخرين.

قادة صناعة الآلات الزراعية الأوروبية

-

Deere & Company

-

AGCO Corporation

-

CNH Industrial N.V.

-

SDF S.p.A

-

CLAAS KGaA mbH

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- فبراير 2025: دخلت شركة AGCO Corporation ومجموعة SDF في اتفاقية إمداد استراتيجية لإنتاج جرارات منخفضة-متوسطة القدرة الحصانية لماسي فيرجسون بدءاً من منتصف عام 2025، مما يوفر محافظ مبسطة ووفورات حجم.

- يناير 2025: قدمت شركة Deere & Company آلات زراعية مستقلة في معرض CES 2025 تتضمن قدرات رؤية الكمبيوتر والتعلم الآلي للتشغيل المستمر. أطلقت الشركة هذه الآلات في أوروبا إلى جانب مناطق أخرى.

- أكتوبر 2024: كشفت Case IH النقاب عن حاصدتها AF10 وجرارات Farmall C المحسنة في معرض EIMA الدولي 2024 في بولونيا، إيطاليا. تتميز النماذج الجديدة بأنظمة هيدروليكية محسنة وتصميمات محدثة وقدرات زراعة دقيقة متقدمة لزيادة الكفاءة التشغيلية للمزارع بأحجام مختلفة.

نطاق تقرير السوق الأوروبية للآلات الزراعية

تُستخدم الآلات الزراعية لأداء العمليات الزراعية مثل الحصاد والحراثة والري والزراعة. لغرض هذا التقرير، تم النظر في الآلات المستخدمة في العمليات الزراعية. لا يغطي التقرير الآلات المستخدمة للأغراض الصناعية والإنشائية أو الجرارات متعددة الأغراض والآلات والمعدات المستخدمة للعمليات الزراعية وغير الزراعية.

يتم تقسيم السوق الأوروبية للآلات الزراعية حسب النوع (أقل من 50 حصان، 50-100 حصان، 100-150 حصان، و>150 حصان)، آلات الحراثة والزراعة (المحاريث، المشاط، المزارع والحراثات، ومعدات أخرى)، آلات الحصاد (الحاصدات المدمجة، حاصدات العلف، ومعدات الحصاد الأخرى)، آلات الري (الري بالرش، الري بالتنقيط، وآلات الري الأخرى) آلات القش والعلف (الجزازات، آلات الضغط، وآلات القش والعلف الأخرى) وأنواع أخرى والجغرافيا (ألمانيا، إيطاليا، المملكة المتحدة، فرنسا، إسبانيا، روسيا، وبقية أوروبا). يقدم التقرير حجم السوق والتوقعات من حيث القيمة بالدولار الأمريكي للقطاعات المذكورة أعلاه.

| الجرار | أقل من 50 حصان |

| 50 إلى 100 حصان | |

| 100 إلى 150 حصان | |

| أكثر من 150 حصان | |

| معدات الحراثة والزراعة | المحاريث |

| المشاط | |

| المزارع والحراثات | |

| معدات أخرى (المتلمات، الحراثات الدوارة، إلخ.) | |

| آلات الري | الرشاش |

| التنقيط | |

| آلات الري الأخرى (الري المصغر، الري المحوري، إلخ.) | |

| آلات الحصاد | الحاصدات المدمجة |

| حاصدات العلف | |

| الحاصدات الذكية/المستقلة | |

| آلات القش والعلف | الجزازات |

| آلات الضغط | |

| معدات القش الأخرى (المشاط، الملعقات، إلخ.) | |

| أنواع أخرى (الطائرات المسيرة، أجهزة البذر الدقيقة) |

| ألمانيا |

| فرنسا |

| المملكة المتحدة |

| إيطاليا |

| إسبانيا |

| روسيا |

| بقية أوروبا |

| حسب النوع | الجرار | أقل من 50 حصان |

| 50 إلى 100 حصان | ||

| 100 إلى 150 حصان | ||

| أكثر من 150 حصان | ||

| معدات الحراثة والزراعة | المحاريث | |

| المشاط | ||

| المزارع والحراثات | ||

| معدات أخرى (المتلمات، الحراثات الدوارة، إلخ.) | ||

| آلات الري | الرشاش | |

| التنقيط | ||

| آلات الري الأخرى (الري المصغر، الري المحوري، إلخ.) | ||

| آلات الحصاد | الحاصدات المدمجة | |

| حاصدات العلف | ||

| الحاصدات الذكية/المستقلة | ||

| آلات القش والعلف | الجزازات | |

| آلات الضغط | ||

| معدات القش الأخرى (المشاط، الملعقات، إلخ.) | ||

| أنواع أخرى (الطائرات المسيرة، أجهزة البذر الدقيقة) | ||

| حسب الجغرافيا | ألمانيا | |

| فرنسا | ||

| المملكة المتحدة | ||

| إيطاليا | ||

| إسبانيا | ||

| روسيا | ||

| بقية أوروبا | ||

الأسئلة الرئيسية المُجاب عنها في التقرير

ما حجم السوق الأوروبية للآلات الزراعية في عام 2025؟

تبلغ قيمة السوق 43.34 مليار دولار أمريكي في عام 2025.

ما هو معدل النمو السنوي المركب للآلات الزراعية الأوروبية حتى عام 2030؟

من المتوقع أن تنمو بمعدل نمو سنوي مركب 3.3% من عام 2025 إلى عام 2030.

أي نوع من المعدات يحظى بأعلى حصة إيرادات؟

تتصدر الجرارات بحصة 49.5% من قيمة عام 2024.

أي دولة تتوسع بأسرع وتيرة؟

المملكة المتحدة تتقدم بمعدل نمو سنوي مركب 5.3% حتى عام 2030.

آخر تحديث للصفحة في: