حجم وحصة سوق وحدة الكاميرا المدمجة

تحليل سوق وحدة الكاميرا المدمجة بواسطة موردور إنتليجنس

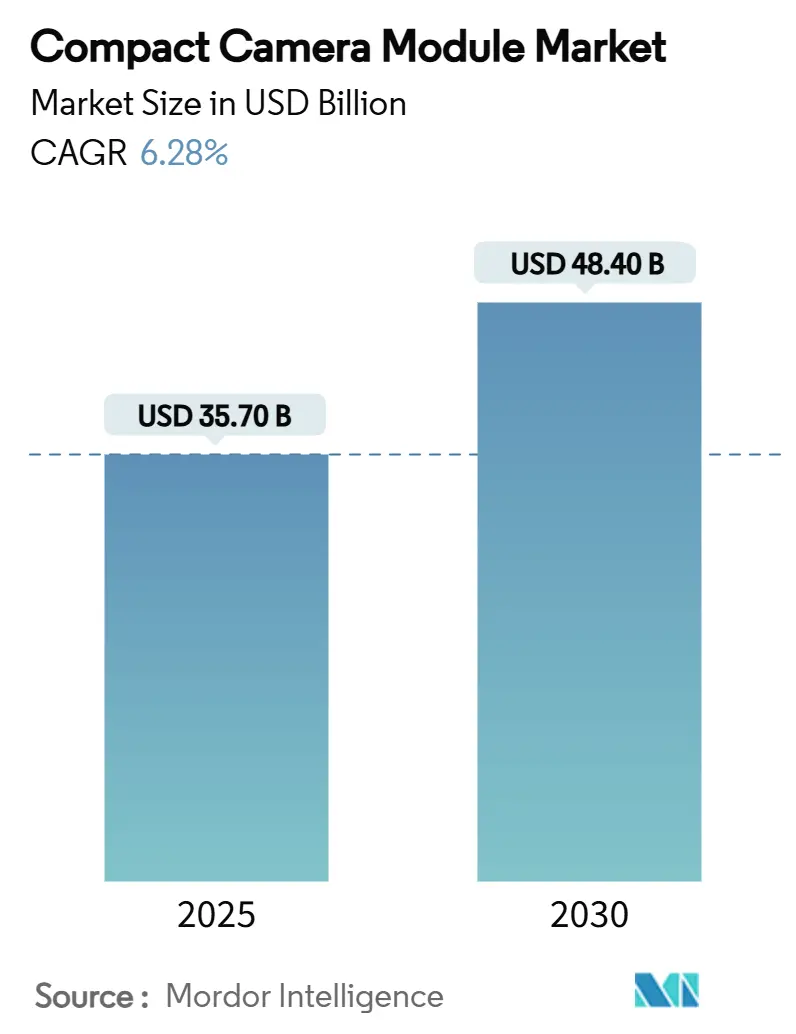

وصل سوق وحدة الكاميرا المدمجة إلى 35.7 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يحقق 48.4 مليار دولار أمريكي بحلول عام 2030، متقدماً بمعدل نمو سنوي مركب قدره 6.28% sony-semicon.com. يتم دفع النمو بواسطة الهواتف الذكية متعددة الكاميرات، والتفويضات التنظيمية لأنظمة مساعدة السائق المتقدمة (ADAS)، وحالات الاستخدام الجديدة في الواقع الموسع (XR) والأتمتة الصناعية. يتحول الموردون من الوحدات الفردية إلى مصفوفات الكاميرات المتعددة التي تدمج تكبير البيريسكوب ومستشعرات تحت الشاشة وقدرة الأشعة تحت الحمراء قصيرة الموجة (SWIR)، مما يرفع كلاً من متوسط أسعار البيع وأحجام الشحن. تحتفظ منطقة آسيا والمحيط الهادئ بميزة مركز التصنيع، في حين أن المرافق المحفزة في فيتنام والضوابط التصديرية اليابانية تعيد تشكيل التوزيع العالمي للإمداد. يؤكد التقاضي حول براءات الاختراع، وتحديداً حول عدسات التكبير رباعية الموشور، كيف تظل الملكية الفكرية رافعة تنافسية حاسمة. في الوقت نفسه، تقوم ضوابط العملية المدفوعة بالذكاء الاصطناعي مثل منصة إل جي إنوتيك لتقليل العيوب بضغط تكاليف الإنتاج وتحسين معدلات العائد، مما يعزز القدرة التنافسية.

النقاط الرئيسية للتقرير

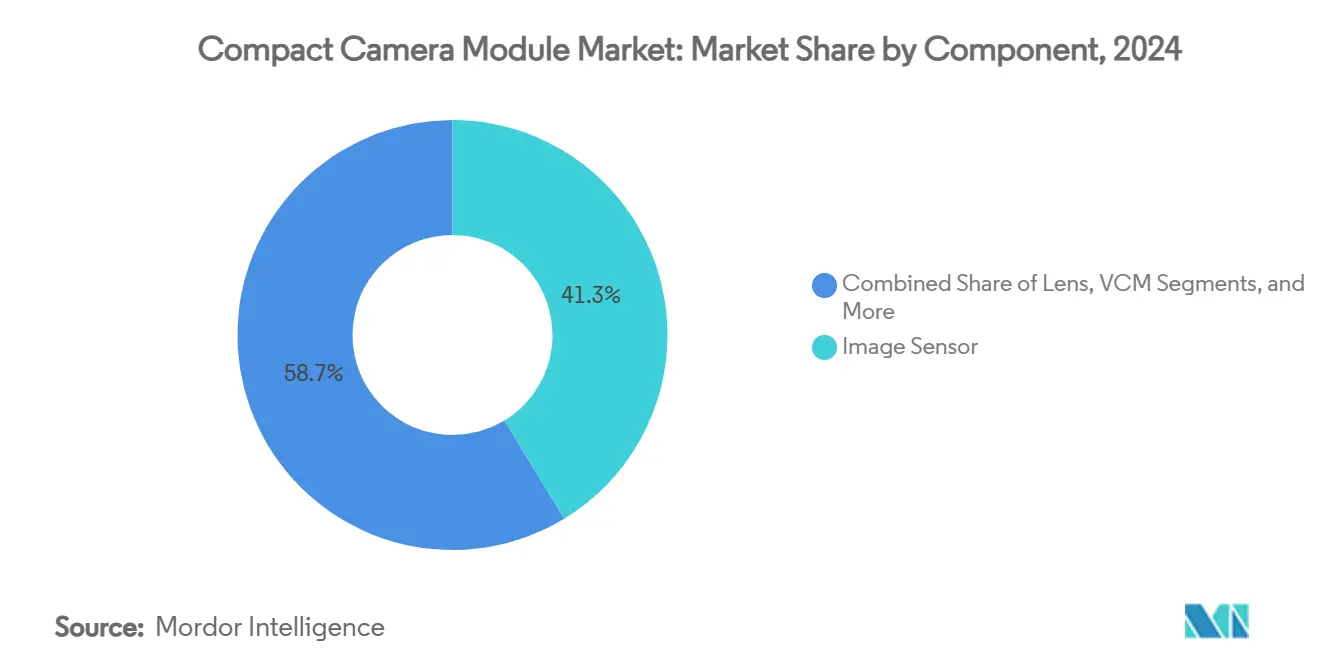

- حسب المكون، تصدرت مستشعرات الصورة بحصة إيرادات 41.3% في عام 2024، بينما تتوسع محركات الملف الصوتي بمعدل نمو سنوي مركب 7.2% حتى عام 2030.

- حسب نوع التركيز، استحوذت أجهزة التركيز التلقائي على 78.8% من حصة سوق وحدة الكاميرا المدمجة في عام 2024 وتنمو بمعدل نمو سنوي مركب 6.3%.

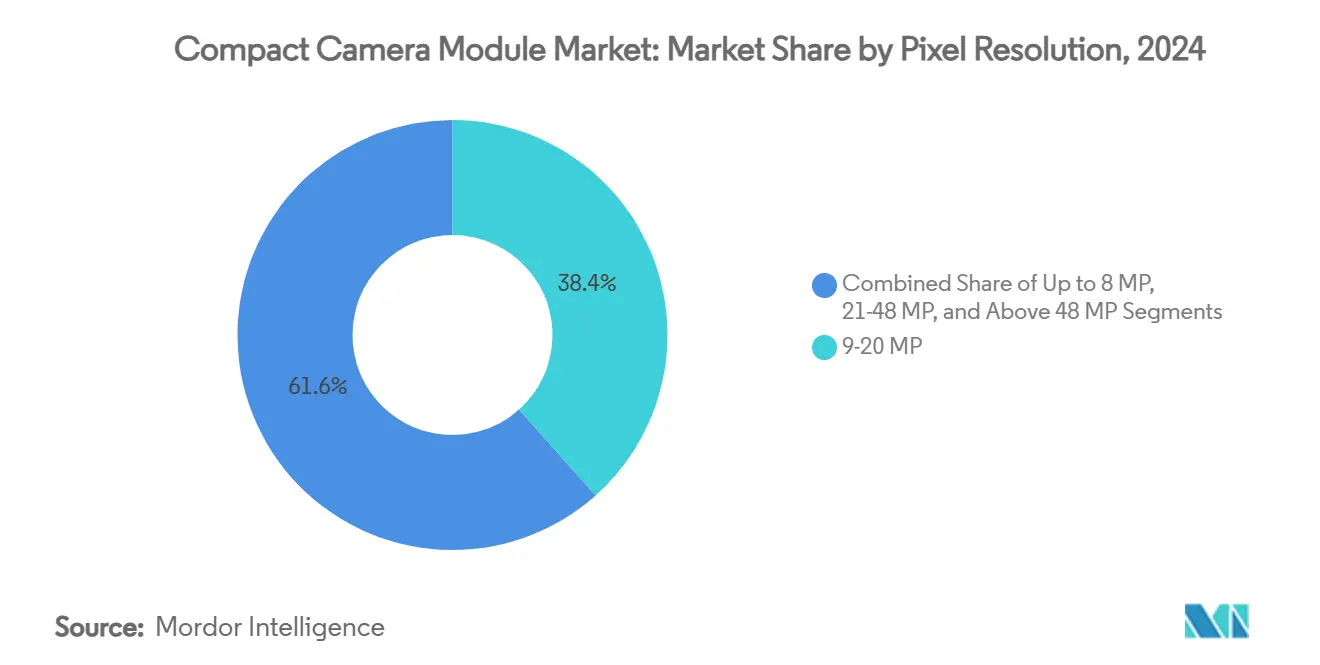

- حسب دقة البكسل، تتقدم فئة أكثر من 48 ميجابكسل بأسرع معدل نمو سنوي مركب 7.8%، بينما احتفظت فئة 9-20 ميجابكسل بحصة 38.4%.

- حسب التطبيق، استحوذ الجوال على 62.6% من حجم سوق وحدة الكاميرا المدمجة في عام 2024؛ ومن المتوقع أن تنمو السيارات بمعدل نمو سنوي مركب 6.7% حتى عام 2030.

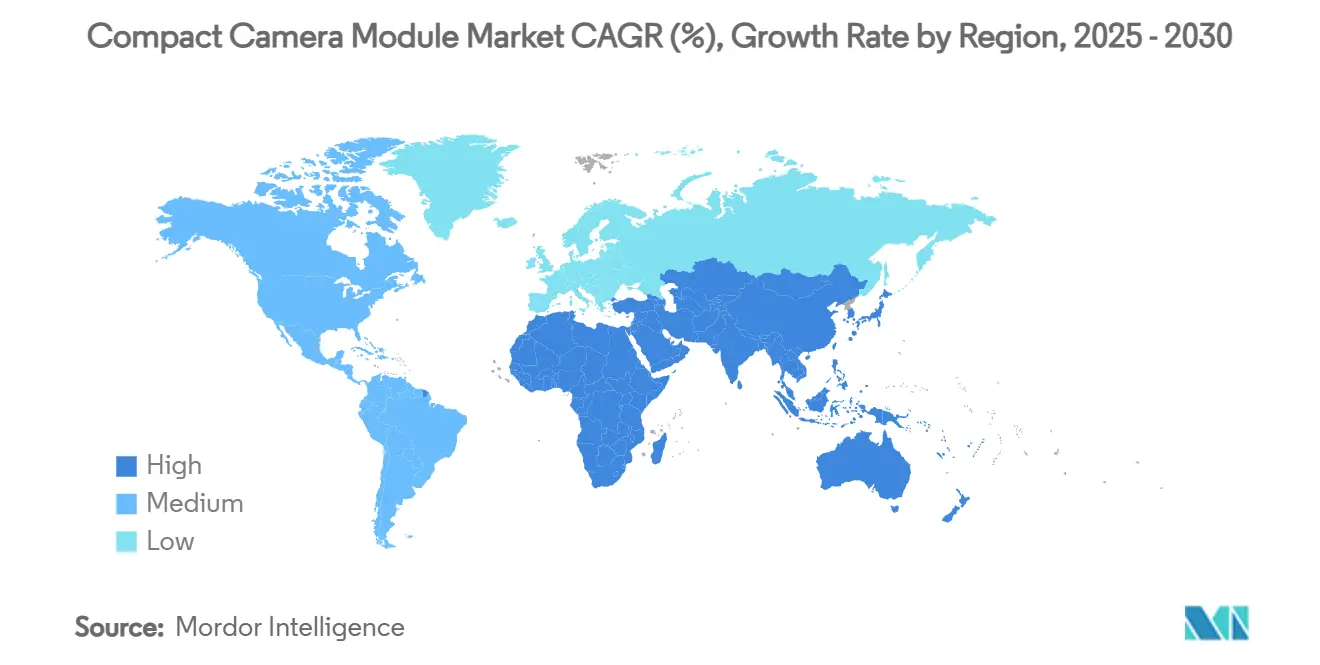

- حسب المنطقة، هيمنت آسيا والمحيط الهادئ بحصة إيرادات 66.8% في عام 2024، بينما تسجل الشرق الأوسط وأفريقيا أعلى معدل نمو سنوي مركب 7.3% حتى عام 2030.

اتجاهات ورؤى سوق وحدة الكاميرا المدمجة العالمي

تحليل تأثير العوامل المحركة

| العامل المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الهواتف الذكية متعددة الكاميرات (>50 ميجابكسل CIS) تسرع الطلب في الصين والهند | +1.2% | آسيا والمحيط الهادئ الأساسي، انتشار عالمي | قصير المدى (≤ سنتين) |

| تفويضات ADAS تدفع تركيبات كاميرات الرؤية المحيطة في مركبات الاتحاد الأوروبي والولايات المتحدة | +0.8% | أمريكا الشمالية والاتحاد الأوروبي، توسع إلى آسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| تحديثات صناعية وصحية بوحدات كاميرا مدمجة مدعومة بـ SWIR | +0.6% | عالمي، اعتماد مبكر في أمريكا الشمالية والاتحاد الأوروبي | طويل المدى (≥ 4 سنوات) |

| سماعات XR/AR تتطلب كاميرات تتبع داخلية خارجية 6-DOF | +0.4% | عالمي، بقيادة أمريكا الشمالية | متوسط المدى (2-4 سنوات) |

| اعتماد وحدات السيلفي البصرية تحت الشاشة من قبل الشركات المصنعة الكورية | +0.3% | آسيا والمحيط الهادئ الأساسي، توسع عالمي | طويل المدى (≥ 4 سنوات) |

| حوافز الحكومة الفيتنامية لتجميع وحدة الكاميرا المدمجة الموجه للتصدير | +0.2% | تحول تصنيع آسيا والمحيط الهادئ | قصير المدى (≤ سنتين) |

| المصدر: Mordor Intelligence | |||

الهواتف الذكية متعددة الكاميرات (>50 ميجابكسل CIS) تسرع الطلب في الصين والهند

تقوم شركات صناعة الهواتف الذكية بتوحيد إعدادات الكاميرات الثلاثية والرباعية، مما يضاعف طلب الوحدات حيث يحمل كل جهاز محمول الآن ثلاث إلى أربع وحدات كاميرا مدمجة بدلاً من تجميع واحد. مستشعر سوني 50 ميجابكسل LYT-818 وخارطة طريق CIS المكدسة من سامسونغ تكثف المنافسة وتضغط منحنيات التكلفة، مما يمكن الأجهزة متوسطة المستوى من اعتماد التصوير عالي الدقة. تستخدم العلامات التجارية الصينية مواصفات الكاميرا كتمييز أساسي، مما يدفع المسابك مثل سمارت سينس لتوسيع الطاقة بعد تمويل السلسلة د بقيمة 225 مليون دولار أمريكي.

تفويضات ADAS تدفع تركيبات كاميرات الرؤية المحيطة في مركبات الاتحاد الأوروبي والولايات المتحدة

قواعد GSR2 للاتحاد الأوروبي، الفعالة في يوليو 2024، بالإضافة إلى معايير FMVSS 127 الأمريكية القادمة تفرض أنظمة الكبح التلقائي في حالات الطوارئ وأنظمة اكتشاف المشاة، مما يشعل الطلب على مجموعات ADAS متعددة الكاميرات.[1]Autonomous Vehicle International, "New EU safety regulations mandate the use of ADAS," autonomousvehicleinternational.com استجابت سامسونغ إلكترو-ميكانيكس بأغلفة مقاومة للماء ومدفأة تؤمن الموثوقية في ظل الظروف القاسية. من المتوقع أن تتفوق إيرادات السيارات على سوق وحدة الكاميرا المدمجة الإجمالي بمعدل نمو سنوي مركب 13.8% حتى عام 2030.

تحديثات صناعية وصحية بوحدات كاميرا مدمجة مدعومة بـ SWIR

مستشعرات سوني IMX992/993 تقرن أطوال الموجات المرئية وSWIR، مما يتيح لوحدة واحدة إزاحة كاميرات تقليدية متعددة في اكتشاف الرطوبة وفحص الطعام وخطوط إعادة التدوير. يؤدي تكامل النقاط الكمية الغروية عبر استحواذ onsemi على SWIR Vision Systems إلى خفض حواجز التكلفة، بينما تفتح وحدات NanEye الفرعية 2.3 مم من ams OSRAM فرص التنظير الداخلي. ينمو السوق القابل للتحديث كما تقوم الآليات الموجودة بالترقية بدلاً من استبدال أنظمة التصوير بالكامل.

سماعات XR/AR تتطلب كاميرات تتبع داخلية خارجية 6-DOF

يرتفع الطلب على مصفوفات الكاميرات المجهرية القادرة على رسم خرائط العمق في الوقت الفعلي مع الموجة التالية من سماعات XR. براءات اختراع ميتا وسامسونغ تصف براميل العدسات المدمجة والحماية الكهرومغناطيسية وعاكسات براج الموزعة التي تدعم التصاميم خفيفة الوزن. شاشة سوني OLED المجهرية 0.44 بوصة تضع معايير الحجم التي ترفع بشكل غير مباشر احتياجات الدقة لوحدات الكاميرا المصاحبة.

تحليل تأثير المعوقات

| المعوق | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ضوابط تصدير CIS اليابانية-الصينية تشدد إمدادات الطبقة الثانية | -0.9% | آسيا والمحيط الهادئ الأساسي، اضطراب عالمي | قصير المدى (≤ سنتين) |

| انخفاض العائد في البصريات على مستوى الرقاقة لوحدات فيديو 8K | -0.7% | التصنيع العالمي، مركز آسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| حروب براءات الاختراع حول محركات تكبير البيريسكوب | -0.5% | عالمي، الهواتف الذكية المتميزة | طويل المدى (≥ 4 سنوات) |

| نقص مدفوع بالنحاس في ملفات VCSEL لدرجة السيارات | -0.3% | سلاسل السيارات العالمية | قصير المدى (≤ سنتين) |

| المصدر: Mordor Intelligence | |||

ضوابط تصدير CIS اليابانية-الصينية تشدد إمدادات الطبقة الثانية

قائمة طوكيو المحدثة للمواد الحرجة تعقد شحنات مكونات CMOS المتقدمة إلى المصانع الصينية، مما يجبر شركات مثل توبان على نقل خطوط معينة بينما تجذب الحوافز الفيتنامية مشاريع جديدة. تخلق فترة الانتقال تقلبات التكلفة وعدم اليقين في التخطيط في جميع أنحاء سلسلة إمداد سوق وحدة الكاميرا المدمجة.

انخفاض العائد في البصريات على مستوى الرقاقة لوحدات فيديو 8K

يؤدي الربط الهجين للرقاقة والتكديس ثلاثي الأبعاد إلى رفع معدلات العيوب مع تقلص أحجام البكسل. يواجه مهندسو العملية مقايضات بين شدة التفتيش وتكلفة الإنتاج، مما يحد من توفر وحدات جاهزة لـ 8K ويرفع أقساط الأسعار. يسلط موردو المعدات الضوء على تكوين الفراغات وتجانس الفيلم كاختناقات مستمرة تقيد مرونة الإمداد قريب المدى.

تحليل القطاعات

حسب المكون: مستشعرات الصورة ترسخ الإيرادات، محركات الملف الصوتي تقود النمو

حققت مستشعرات الصورة 41.3% من إيرادات عام 2024، مما يؤكد دورها كنواة قيمة سوق وحدة الكاميرا المدمجة. تمكن معمارية سوني المكدسة ثلاثية الأبعاد التصغير النظامي والتسعير المتميز، بينما تحقن استراتيجية أبل متعددة الموردين سامسونغ في مجال طالما هيمنت عليه سوني. يسعى صناع العدسات إلى خلائط زجاجية-بلاستيكية هجينة لتحمل درجات الحرارة الشديدة في السيارات، وتواجه دور التجميع ضغط الهامش مع ارتفاع تعقيد التكامل.

تسجل محركات الملف الصوتي (VCMs) للتركيز التلقائي والتثبيت البصري للصورة أسرع معدل نمو سنوي مركب 7.2%، مدفوعة بطلبات اهتزاز المركبات والهواتف الذكية متعددة الكاميرات. يظهر زخم القطاع كيف تتموج المتطلبات النهائية إلى المكونات، مما يعيد تشكيل أولويات استثمار سوق وحدة الكاميرا المدمجة. يخفف التحول في الإمداد أيضاً من مخاطر المورد الواحد، مما يسهل التسليم إلى الشركات المصنعة للأجهزة المحمولة والمركبات.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع التركيز: التركيز التلقائي يمدد الهيمنة وسط تضخم الميزات

استحوذت وحدات التركيز التلقائي على 78.8% في عام 2024 وتستمر في النمو بمعدل نمو سنوي مركب 6.3%، مترابطة مع ميزات التصوير المتميزة التي تتطلب تعديل بؤري سريع ودقيق. عدسة إل جي إنوتيك رباعية الموشور لآيفون 16 برو تجسد كيف تتسلسل متطلبات الرائد عبر سلسلة التركيز. تكشف نزاعات محرك تكبير البيريسكوب، مع ذلك، عن قابلية التأثر بانهيارات الملكية الفكرية.

تظل وحدات التركيز الثابت تُشحن في الأجهزة المحمولة الاقتصادية ومستشعرات الأجهزة القابلة للارتداء وأجهزة صناعية معينة حيث تتفوق البساطة والموثوقية على المرونة البصرية. لكن حتى في هذه الساحات، ترفع التحسينات الخوارزمية مثل إزالة التشويش القائمة على الذكاء الاصطناعي الأداء الأساسي، مما يدعم بشكل غير مباشر زخم سوق وحدة الكاميرا المدمجة.

حسب دقة البكسل: الدقة فائقة العلو تتسارع أعلى من 48 ميجابكسل

تتقدم المستشعرات أعلى من 48 ميجابكسل بمعدل نمو سنوي مركب 7.8%، مدعومة بجهاز سامسونغ ISOCELL HP9 200 ميجابكسل التلفوتوغرافي الذي يوفر التقاط ضوء أقوى مع الحفاظ على الاندماج.[2]Samsung Electronics, "Samsung Unveils Versatile Image Sensors…," news.samsung.com نتيجة لذلك، تتسابق الشركات المصنعة للأجهزة المحمولة لتسويق رائدات دقة متطرفة، مما يخلق تأثيرات هالة عبر الطبقات الأدنى.

تحتفظ فئة 9-20 ميجابكسل، التي لا تزال النقطة الحلوة للتوازن السائد بين التكلفة والجودة، بحصة 38.4%. تشير ديناميكيات السوق إلى الهجرة التدريجية صعوداً مع تخفف قيود أنابيب الصور والتخزين. لكن حدود انعراج العدسة وعبء المعالجة قد يحد من تصعيد البكسل، مما يعزز التمييز عبر التصوير الحاسوبي بدلاً من المعدات الخالصة.

حسب تطبيق الاستخدام النهائي: قيادة الجوال تواجه صعود السيارات

تمثل الهواتف الذكية 62.6% من سوق وحدة الكاميرا المدمجة، لكن النمو يتباطأ مع وصول الانتشار العالمي إلى الذروة. يسعى المصنعون إلى إيرادات جديدة في الهواتف القابلة للطي ووحدات تحت الشاشة مع الحفاظ على أحجام الوحدات.

تبرز وحدات السيارات، التي تتقدم بمعدل نمو سنوي مركب 6.7%، كفرصة اختراق. تضاعف أنظمة الرؤية المحيطة ومراقبة السائق ومعماريات دمج المستشعرات أعداد الكاميرات لكل مركبة، مما يرفع قيمة المحتوى لكل وحدة. في الوقت نفسه، تخلق وحدات الرعاية الصحية المجهرية وتحديثات SWIR الصناعية منافذ متخصصة تكافئ الموردين القادرين على تلبية عتبات الاعتماد والموثوقية.

التحليل الجغرافي

حافظت آسيا والمحيط الهادئ على حصة 66.8% في عام 2024 بسبب سلاسل الإمداد المتكاملة التي تمتد من تصنيع الرقاقات إلى التجميع النهائي. تقود الصين الاستثمار في المستشعرات المتقدمة، وتبتكر كوريا الجنوبية في الإنتاج الأمثل للذكاء الاصطناعي، وتتوسع فيتنام بمرافق محفزة بالحوافز التي تنوع المخاطر بعيداً عن المراكز الصينية الساحلية المركزة.

تشكل أمريكا الشمالية وأوروبا مراكز التطبيقات المتميزة. تؤمن لائحة GSR2 للاتحاد الأوروبي طلباً طويل المدى لمصفوفات كاميرات السيارات، بينما تطور الشركات الأمريكية تقنيات كاميرات XR من خلال البحث والتطوير كثيف براءات الاختراع.

الشرق الأوسط وأفريقيا، رغم البدء من قاعدة أصغر، تظهر أسرع معدل نمو سنوي مركب 7.3% مع ارتفاع انتشار الهواتف الذكية وقواعد سلامة المركبات. الاستثمار في شبكات 5G ومجموعات التجميع يدعم نضج النظام البيئي المحسن بثبات، مما يشير إلى مساهمة تدريجية في سوق وحدة الكاميرا المدمجة على مدى أفق التوقعات.

المشهد التنافسي

تتم مشاركة القيادة الصناعية بين حفنة من العمالقة المتكاملين عمودياً الذين يستفيدون من خبرة البصريات ومحافظ براءات الاختراع العميقة. تخفض منصة إل جي إنوتيك المدعومة بالذكاء الاصطناعي لتقليل العيوب معدلات الخردة بنسبة 90%، مما يحافظ على الهامش وسط ضغط التسعير.[3]LG Innotek, "LG Innotek solidifying its position as a leader in camera modules through innovative AI processes," lginnotek.com تستغل سامسونغ إلكترو-ميكانيكس التقدم المادي لتسليم وحدات سيارات مقاومة للطقس، مستفيدة من التآزر عبر أقسام الإلكترونيات.[4]Samsung Electro-Mechanics, "Samsung Electro-Mechanics plans to mass produce 'Weather Proof' automotive camera modules," samsungsem.com

تظل صراعات براءات الاختراع محورية. دعوى لارغان للدفاع عن حصرية رباعية الموشور مع أبل تظهر كيف يمكن لنتائج قاعات المحاكم تغيير قوائم الموردين بين عشية وضحاها. الداخلون في المساحات البيضاء مثل ams OSRAM و onsemi يستغلون منافذ SWIR والطبية حيث تفتقر الشركات الراسخة للخبرة المتخصصة.

تظهر الروبوتات كطريق تنويع: تهدف سامسونغ وإل جي لالتقاط وحدات رؤية الروبوت البشري، ساحة مجاورة متوقعة للتوسع من 40 مليار وون كوري في 2026 إلى 4.7 تريليون وون كوري بحلول 2029، مما يوسع مصادر الإيرادات ما وراء أحجام الهواتف الذكية المتوقفة.

رواد صناعة وحدة الكاميرا المدمجة

-

شيكوني إلكترونيكس المحدودة

-

كاويل إي هولدينغز المحدودة

-

شركة فوجي فيلم

-

إل جي إنوتيك المحدودة

-

لوكس فيجنز إينوفيشن المحدودة (شركة لايت-أون تكنولوجي)

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- يونيو 2025: تبدأ سامسونغ وإل جي برامج وحدات كاميرا الروبوت البشري، وتتفاوض على صفقات التوريد مع Figure AI للإنتاج الضخم في 2026.

- مايو 2025: تخصص وزارة الصناعة والتجارة الفيتنامية 66.38 مليار دونغ فيتنامي لتعزيز سلاسل إمداد الإلكترونيات، بما في ذلك وحدات الكاميرا.

- أبريل 2025: تكشف إل جي إنوتيك عن خطط لركائز زجاجية الجيل التالي، مع عينات مستحقة بحلول نهاية 2025.

- مارس 2025: تقدم أبل براءة اختراع لوحدات العدسات السائلة التي تهدف إلى إدارة أفضل للحرارة والتركيز التلقائي.

نطاق تقرير سوق وحدة الكاميرا المدمجة العالمي

اعتبر نطاق الدراسة لوحدة الكاميرا المدمجة كلاً من وحدات التركيز الثابت والتلقائي وتطبيقاتها المعنية في مجموعة واسعة من قطاعات المستخدم النهائي عالمياً. تأتي وحدة الكاميرا مع معالجة مسبقة للصورة، وحزمة برمجيات (أو مجموعة تطوير البرمجيات - SDK) لتشغيل الوحدة والتحكم فيها، وواجهات برمجة التطبيقات للبرمجة، وجميع برامج التشغيل المرغوبة، والتوثيق الشامل، وأحياناً حتى خط دعم. يغطي التقرير كذلك تأثير كوفيد 19 على السوق.

| مستشعر الصورة |

| العدسة |

| تجميع وحدة الكاميرا |

| محرك الملف الصوتي (التركيز التلقائي والتثبيت البصري للصورة) |

| التركيز التلقائي |

| التركيز الثابت |

| حتى 8 ميجابكسل |

| 9-20 ميجابكسل |

| 21-48 ميجابكسل |

| أعلى من 48 ميجابكسل |

| الجوال |

| الإلكترونيات الاستهلاكية (باستثناء الجوال) |

| السيارات |

| الرعاية الصحية |

| الأمن والمراقبة |

| الصناعي |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| كوريا الجنوبية | |

| الهند | |

| جنوب شرق آسيا | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط | دول مجلس التعاون الخليجي |

| تركيا | |

| بقية الشرق الأوسط | |

| أفريقيا | جنوب أفريقيا |

| بقية أفريقيا |

| حسب المكون | مستشعر الصورة | |

| العدسة | ||

| تجميع وحدة الكاميرا | ||

| محرك الملف الصوتي (التركيز التلقائي والتثبيت البصري للصورة) | ||

| حسب نوع التركيز | التركيز التلقائي | |

| التركيز الثابت | ||

| حسب دقة البكسل | حتى 8 ميجابكسل | |

| 9-20 ميجابكسل | ||

| 21-48 ميجابكسل | ||

| أعلى من 48 ميجابكسل | ||

| حسب تطبيق الاستخدام النهائي | الجوال | |

| الإلكترونيات الاستهلاكية (باستثناء الجوال) | ||

| السيارات | ||

| الرعاية الصحية | ||

| الأمن والمراقبة | ||

| الصناعي | ||

| الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| كوريا الجنوبية | ||

| الهند | ||

| جنوب شرق آسيا | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط | دول مجلس التعاون الخليجي | |

| تركيا | ||

| بقية الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| بقية أفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق وحدة الكاميرا المدمجة؟

يُقدر السوق بقيمة 35.7 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 48.4 مليار دولار أمريكي بحلول عام 2030.

أي منطقة تحتل أكبر حصة في سوق وحدة الكاميرا المدمجة؟

تهيمن آسيا والمحيط الهادئ على 66.8% من الإيرادات العالمية، بفضل نظامها البيئي التصنيعي المتكامل.

ما هي مجالات التطبيق الأسرع نمواً لوحدات الكاميرا المدمجة؟

تقود أنظمة ADAS للسيارات النمو بمعدل نمو سنوي مركب 6.7%، تليها تحديثات SWIR الصناعية والصحية.

كيف تؤثر ضوابط التصدير على سلاسل الإمداد؟

قواعد تصدير CIS الأكثر صرامة من اليابان تدفع الموردين للتنويع نحو فيتنام ومراكز أخرى في جنوب شرق آسيا، مما يدخل تقلبات تكلفة قصيرة المدى.

أي اتجاه تكنولوجي سيشكل أولويات التصميم المستقبلي؟

التحول نحو مصفوفات الكاميرات المتعددة مع تكبير البيريسكوب ومستشعرات تحت الشاشة ووظائف SWIR يعيد تعريف معماريات الوحدات وخرائط طريق الموردين.

آخر تحديث للصفحة في: