حجم وحصة السوق الصيني لمعدات البناء

تحليل السوق الصيني لمعدات البناء من قبل موردور إنتليجنس

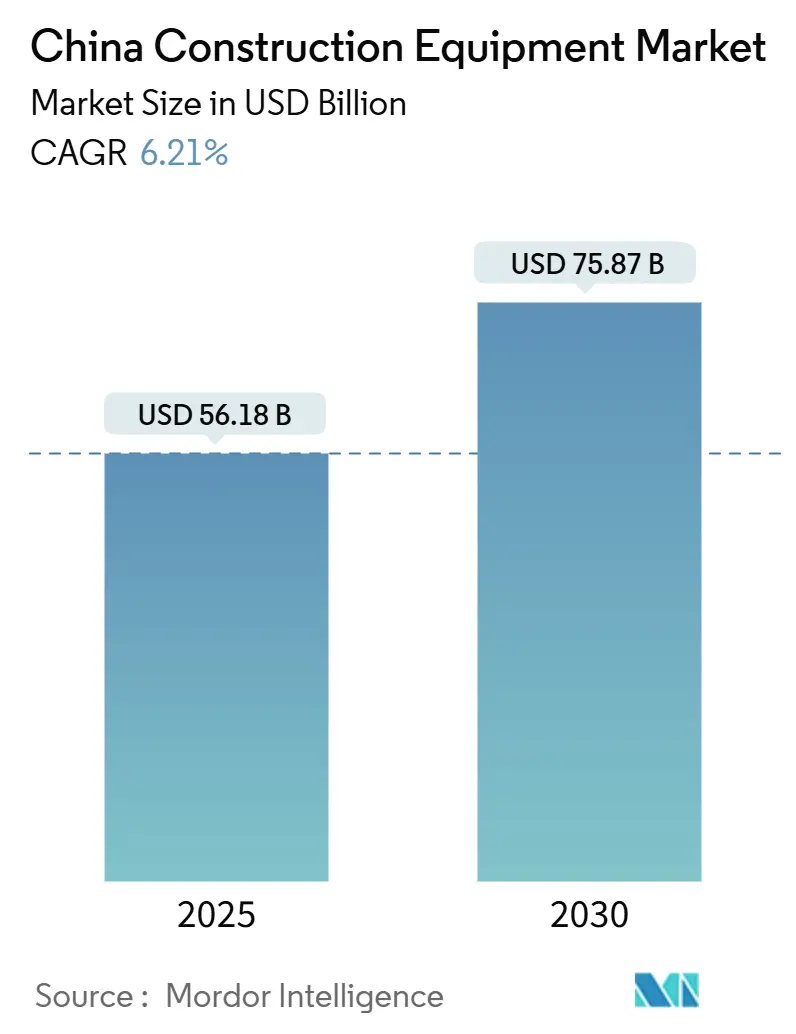

يقدر السوق الصيني لمعدات البناء بـ 56.18 مليار دولار أمريكي في 2025 ومن المتوقع أن يتقدم إلى 75.87 مليار دولار أمريكي بحلول 2030، مما يعكس معدل نمو سنوي مركب قدره 6.21%. الإنفاق المستدام للقطاع العام على روابط السكك الحديدية والطرق السريعة والنقل الحضري، إلى جانب دفعة سياسية قوية للآلات الكهربائية والذكية، يدعم الطلب حتى مع برودة نشاط العقارات السكنية. المشاريع واسعة النطاق مثل بناء الشبكة الوطنية للسكك الحديدية البالغة 180,000 كم، والتي خُصص لها 590 مليار يوان صيني في 2025، تحافظ على صحة دفاتر الطلبات وتفضل معدات تحريك التربة والرفع عالية السعة. في الوقت نفسه، تنتقل الكهربة من المشاريع التجريبية إلى الانتشار واسع النطاق مع تضييق التكافؤ في التكلفة مع الديزل والإعانات التي تقاصم النفقات الرأسمالية. زخم التصدير يوفر وسادة إضافية: الشحنات الخارجية تجاوزت التسليمات المحلية، مما يشير إلى أن الشركات المصنعة للمعدات الأصلية الصينية يمكنها الاعتماد على دورات البنية التحتية الأجنبية لموازنة التباطؤ المحلي.

النقاط الرئيسية للتقرير

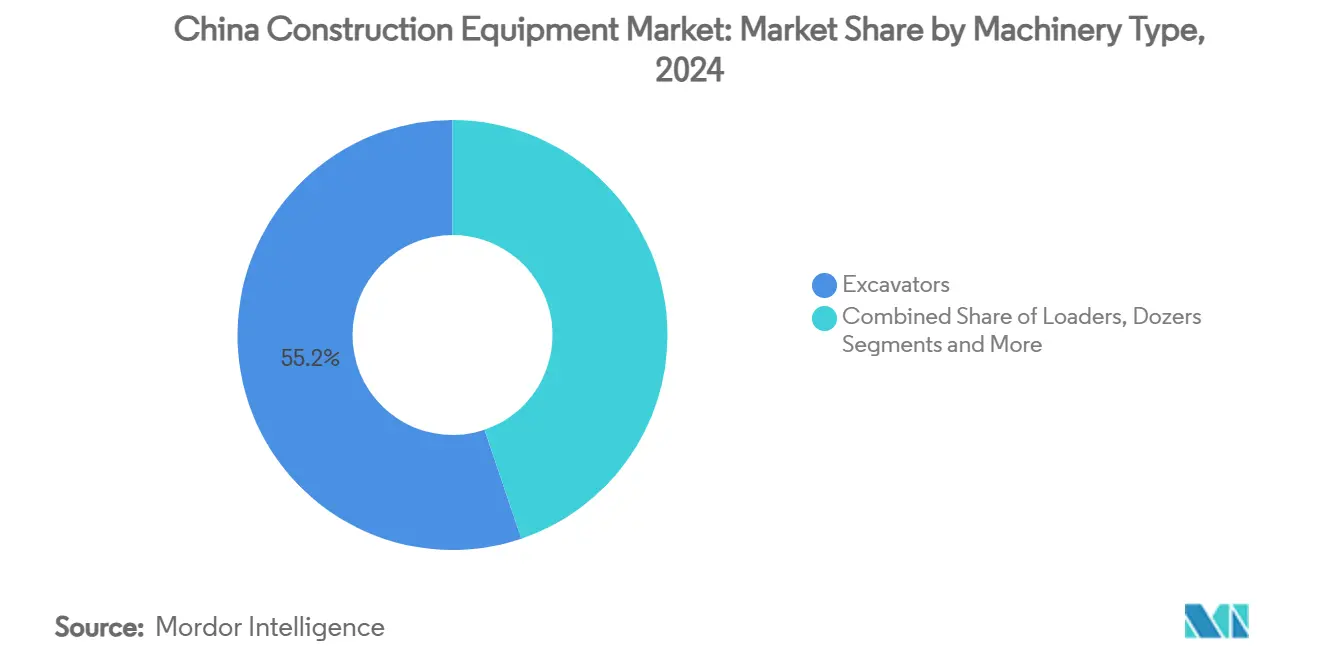

- حسب نوع الآلات، تصدرت آلات تحريك التربة (الحفارات) بنسبة 55.28% من حصة السوق الصيني لمعدات البناء في 2024؛ من المتوقع أن تسجل الحفارات الكهربائية معدل نمو سنوي مركب قدره 12.15% حتى 2030.

- حسب نوع المحرك، احتفظت أنظمة محرك الاحتراق الداخلي (الديزل) بحصة 92.64% من حجم السوق الصيني لمعدات البناء في 2024، بينما تتوسع الوحدات الكهربائية الكاملة بمعدل نمو سنوي مركب قدره 37.85% حتى 2030.

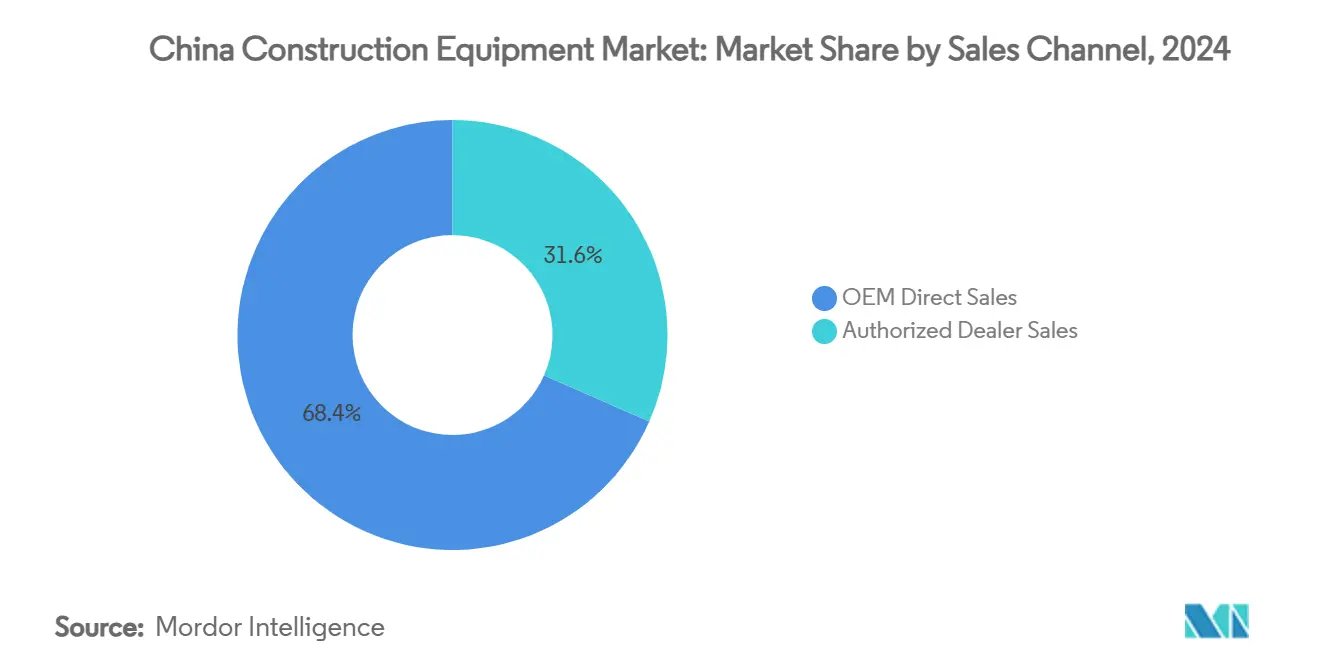

- حسب قناة المبيعات، احتفظت المبيعات المباشرة لصانع المعدات الأصلية بنسبة 68.42% من السوق الصيني لمعدات البناء في 2024؛ سجلت مبيعات الوكلاء المعتمدين أسرع نمو بمعدل نمو سنوي مركب قدره 11.50%.

- حسب التطبيق، ساهم بناء البنية التحتية بنسبة 45.87% من حجم السوق الصيني لمعدات البناء في 2024، بينما ترتفع مشاريع الطاقة المتجددة بمعدل نمو سنوي مركب قدره 14.48%.

اتجاهات ورؤى السوق الصيني لمعدات البناء

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الاستثمار الحكومي في البنية التحتية ومبادرة الحزام والطريق | +1.8% | وطني، مع انتشار إلى جنوب شرق آسيا وآسيا الوسطى | طويل المدى (≥ 4 سنوات) |

| سياسات تحديث المعدات والكهربة | +1.2% | وطني، مع اعتماد مبكر في المدن من المستوى الأول | متوسط المدى (2-4 سنوات) |

| توسع سوق التصدير والقدرة التنافسية الدولية | +0.9% | عالمي، خاصة جنوب شرق آسيا وأفريقيا وأمريكا الجنوبية | متوسط المدى (2-4 سنوات) |

| الرقمنة واعتماد تقنية البناء الذكي | +0.7% | وطني، مركز في المناطق الحضرية الكبرى | طويل المدى (≥ 4 سنوات) |

| التحضر وتطوير المدن الذكية | +0.6% | وطني، مركز على مدن المستوى الثاني والثالث | طويل المدى (≥ 4 سنوات) |

| توسع نشاط التعدين والمحاجر | +0.4% | إقليمي، مركز في منغوليا الداخلية وشينجيانغ وشانشي | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

الاستثمار الحكومي في البنية التحتية ومبادرة الحزام والطريق

تمثل الزيادة في الاستثمار في البنية التحتية في الصين المحفز الرئيسي للنمو، حيث خصصت منطقة دلتا نهر اليانغتسي وحدها 140 مليار يوان صيني لبناء السكك الحديدية في 2024، مسجلة رقماً قياسياً يفوق العام السابق البالغ 125.3 مليار يوان صيني[1]وانغ ينغ، "منطقة دلتا نهر اليانغتسي تستثمر في تطوير شبكة السكك الحديدية"، تشاينا ديلي، chinadaily.com.. سياسة تحديث المعدات لعام 2025 من اللجنة الوطنية للتنمية والإصلاح توسع الدعم عبر القطاعات الصناعية والطاقة والنقل والزراعة، مع التأكيد على التقنيات المتقدمة والذكية والخضراء مع إعانات فوائد القروض المحسنة لتقليل تكاليف التمويل[2]"إشعار حول تنفيذ سياسات تجديد المعدات واسعة النطاق واستبدال السلع الاستهلاكية في 2025 (Fa Gai Huan Zi [2025] رقم 13)"، اللجنة الوطنية للتنمية والإصلاح، ndrc.gov.cn.. هذا الإطار السياسي يخلق طلباً مستداماً يتجاوز دورات البناء التقليدية، حيث تتطلب مشاريع البنية التحتية عادة دورات حياة معدات من 3-5 سنوات مع أنماط استبدال متوقعة. البعد الدولي لمبادرة الحزام والطريق يضخم فرص تصدير الشركات المصنعة المحلية، مع توجه 70% من صادرات الحفارات الصينية إلى دول مبادرة الحزام والطريق في 2022، مما يخلق دورة فاضلة حيث يمكّن نطاق الإنتاج المحلي من تسعير دولي تنافسي. توسع شبكة السكك الحديدية إلى 180,000 كم بحلول 2030، بما يشمل 60,000 كم من السكك الحديدية عالية السرعة، يتطلب معدات بناء متخصصة للحفر والبناء ووضع المسارات، وهي قطاعات طورت فيها الشركات المصنعة الصينية مزايا تقنية من خلال تجربة المشاريع المحلية.

سياسات تحديث المعدات والكهربة

تفويض تحديث المعدات الحكومي يخلق طلب استبدال مستقل عن نشاط البناء الجديد، مع أولوية كتالوج توجيه المعدات التكنولوجية الرئيسية لعام 2024 من وزارة الصناعة وتكنولوجيا المعلومات لآلات البناء المتقدمة. يتسارع اعتماد معدات البناء الكهربائية من خلال الإعانات المباشرة ومزايا التكلفة التشغيلية، مع تحقيق الشركات المصنعة الصينية تكافؤ التكلفة بين النسخ الكهربائية والديزل في تطبيقات معينة، مما يغير جذرياً حسابات التكلفة الإجمالية للملكية. دليل تعزيز التكنولوجيا الخضراء (إصدار 2024) يشمل 112 تقنية متقدمة عبر سبعة قطاعات، مع بروز معدات البناء في فئات كفاءة الطاقة وحماية البيئة. تكتسب نماذج المعدات كخدمة زخماً حيث يسعى المشغلون لتقليل النفقات الرأسمالية مع الوصول لأحدث التقنيات، مع تحسين خدمات التركيب والتفكيك المتكاملة لامتثال السلامة والكفاءة التشغيلية. السياسة تخلق سوقاً من مستويين حيث تحقق المعدات الكهربائية والذكية المتميزة هوامش ربح أعلى بينما تواجه المعدات التقليدية بالديزل ضغط تسعير، مما يفيد الشركات المصنعة ذات القدرات القوية في البحث والتطوير ومحافظ التكنولوجيا.

توسع سوق التصدير والقدرة التنافسية الدولية

تظهر صادرات معدات البناء الصينية مرونة ملحوظة، مع زيادة شحنات الحفارات بنسبة 34% على أساس سنوي في فبراير 2023، مدفوعة بمشاريع البنية التحتية العالمية ومزايا التسعير التنافسية[3]"صادرات الحفارات الصينية تقفز وسط زخم من مشاريع البنية التحتية العالمية"، YICAI Global، yicaiglobal.com.. ارتفاع إيرادات XCMG الدولية بنسبة 33% إلى 37.22 مليار يوان صيني (5.14 مليار دولار أمريكي) في 2023، مما يمثل 40% من إجمالي الدخل، يوضح استراتيجيات التنويع السوقي الناجحة التي تقلل الاعتماد على دورات الطلب المحلي. نتائج الربع الأول لعام 2025 لشركة زوملايون تظهر إيرادات دولية تصل إلى 54.2% من إجمالي الإيرادات عند 6.57 مليار يوان صيني، مع نمو سنوي قدره 15.2%، مما يدل على زخم مستدام في التوسع الخارجي. تنبع الميزة التنافسية من نطاق التصنيع وتكامل سلسلة التوريد واستراتيجيات التسعير العدوانية التي يصعب على اللاعبين الدوليين الراسخين مطابقتها في الأسواق الناشئة الحساسة للأسعار. تطوير البنية التحتية في جنوب شرق آسيا، خاصة مشاريع السكك الحديدية عالية السرعة التي تربط الصين بالعواصم الإقليمية، يخلق طلباً أسيراً للمعدات والمعايير التقنية الصينية، مما يؤسس حضوراً سوقياً طويل الأمد يتجاوز دورات المشاريع الفردية.

الرقمنة واعتماد تقنية البناء الذكي

يتسارع تكامل تقنية البناء الذكي من خلال التفويضات الحكومية ومكاسب الكفاءة التشغيلية. تجمع البناء الذكي الرقمي من XCMG يظهر قدرات متقدمة في مشروع صيانة طريق لينهو السريع، مع عرض أنظمة الرصف الدقيق والمراقبة الفورية. أول أسطول في العالم من 100 شاحنة تعدين كهربائية ذاتية القيادة بتقنية 5G-Advanced المطلقة في منجم يمين في منغوليا الداخلية يمثل انتشاراً متقدماً لأنظمة الذكاء الاصطناعي والحوسبة السحابية والأنظمة الذاتية المتكاملة في تطبيقات البناء الثقيل. الرقمنة الصناعية تقلل بشكل كبير من انبعاثات الكربون في تطبيقات البناء، مع إثبات الخدمات الرقمية فعالية أكبر من التقنيات الرقمية في تحقيق الأهداف البيئية. تقنيات أجهزة الاستشعار تمكن الصيانة التنبؤية وأنظمة مراقبة الحالة التي تقلل وقت التوقف للمعدات وتطيل دورات الحياة التشغيلية، مما يخلق مزايا تنافسية للشركات المصنعة التي تقدم خدمات رقمية متكاملة. اعتماد التقنية يخلق تأثيرات شبكية حيث يكتسب المتبنون المبكرون مزايا تشغيلية، مما يدفع التحول الرقمي على مستوى الصناعة ويخلق حواجز دخول للشركات المصنعة التي تفتقر للقدرات الرقمية.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| إنهاء المديونية في قطاع العقارات وتباطؤ البناء | -1.4% | وطني، خاصة في مدن المستوى الثاني والثالث | قصير المدى (≤ سنتان) |

| التوترات التجارية والحواجز الجمركية في الأسواق الدولية | -0.8% | عالمي، يؤثر بشكل أساسي على أمريكا الشمالية وأوروبا | متوسط المدى (2-4 سنوات) |

| اضطرابات سلسلة التوريد وتضخم تكاليف المواد الخام | -0.6% | عالمي، مع تأثير خاص على مكونات الصلب وأشباه الموصلات | قصير المدى (≤ سنتان) |

| اللوائح البيئية وتكاليف الامتثال لمعايير الانبعاثات | -0.4% | وطني، مع إنفاذ أكثر صرامة في المناطق الحضرية الكبرى | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

إنهاء المديونية في قطاع العقارات وتباطؤ البناء

عملية إنهاء المديونية في قطاع العقارات تخلق اضطراباً مؤقتاً في الطلب حيث يقلل المطورون من بدء المشاريع الجديدة وشراء المعدات، مما يؤثر خاصة على قطاعات الآلات المدمجة ومعدات البناء السكني. ومع ذلك، فإن مبادرات التجديد الحضري الحكومية وبرامج الإسكان الميسور توفر مصادر طلب بديلة، مع إعطاء المدن الكبرى الأولوية لترقيات البنية التحتية وبناء المرافق العامة على التطوير المضارب. يظهر تمايز السوق بين الشركات المملوكة للدولة التي تحافظ على عمليات مستقرة والمطورين الخاصين الذين يواجهون قيود مالية، مما يخلق فرص لتأجير المعدات ونماذج التمويل المرنة التي تقلل متطلبات رأس المال لشركات البناء.

التوترات التجارية والحواجز الجمركية في الأسواق الدولية

التوترات التجارية الدولية تخلق ضغوط تكلفة وتحديات الوصول للسوق، مع احتمال تأثير الرسوم الجمركية الأمريكية على الشركات المصنعة الصينية بـ 250-350 مليون دولار أمريكي في الربع الثاني من 2025 وفقاً لتوجيه أرباح كاتربيلر، رغم أن الشركات الصينية تبلغ عن تعرض مباشر محدود بسبب الحضور المحدود في السوق الأمريكي. استراتيجية XCMG لزيادة المبيعات الدولية إلى ما يتجاوز 50% مع إنشاء قدرات إنتاج محلية تظهر استجابات تكيفية للحواجز التجارية، بما يشمل فتح مراكز تدريب في دوسلدورف وإطلاق شركات التأجير المالي لدعم العملاء الأوروبيين. تصفية فولفو لمعدات البناء لحصتها في SDLG بقيمة 837 مليون دولار أمريكي تعكس إعادة تموضع استراتيجي وسط ديناميكيات تجارية متغيرة، مما قد يخلق فرص استحواذ للشركات المصنعة الصينية الساعية لشبكات توزيع راسخة. القيد يدفع الابتكار في توطين المنتجات وتنويع سلسلة التوريد، مع تطوير الشركات المصنعة لمتغيرات خاصة بالمناطق وإنشاء مرافق إنتاج خارجية لتجاوز الحواجز التجارية مع الحفاظ على التنافسية في التكلفة.

تحليل القطاعات

حسب نوع الآلات: الحفارات تبقى الأساس، المتغيرات الكهربائية تقود الزخم

سيطرت آلات تحريك التربة مثل الحفارات على 55.28% من حصة السوق الصيني لمعدات البناء في 2024، مما يثبت دورها عبر مشاريع الأعمال الترابية والتعدين وأنفاق المترو. الإنفاق المتزايد على البنية التحتية وطلب التصدير يحافظان على ارتفاع أحجام التسليم، بينما تسجل الحفارات الكهربائية معدل نمو سنوي مركب قدره 12.15% حتى 2030 مع تآكل الإعانات وانخفاض تكاليف البطارية لميزة التكلفة مدى الحياة للديزل. الرافعات الشوكية والمناولات التلسكوبية والمنصات الجوية تكتسب جذب مستدام من أتمتة المستودعات المرتبطة بتنفيذ التجارة الإلكترونية. آلات بناء الطرق تستفيد من دورات الصيانة لشبكة طرق سريعة وطنية متوسعة تبلغ 177,000 كم، مع إثبات الرولات والراصفات الذاتية كميزات رئيسية في ترقيات الطرق السريعة عالية الجودة.

تقارب التكنولوجيا يحدد المنافسة المستقبلية. الحفارات تشحن الآن بتلماتكس قياسي وخوارزميات حفر شبه ذاتية ووصلات سريعة مركبة في المصنع تقطع وقت تغيير التوصيلة. خلاطات الخرسانة والمضخات تدمج أجهزة استشعار إنترنت الأشياء لتحسين جودة الانسداد ولوجستيات الإرسال، مما يضمن صب في الوقت المحدد في المراكز الحضرية الكثيفة. حجم السوق الصيني لمعدات البناء للحفارات وحدها متوقع أن يقترب من 37 مليار دولار أمريكي بحلول 2030، مما يوفر اقتصاديات النطاق لشركات صنع المعدات الأصلية المستثمرة في حزم بطاريات وبرامج تحكم خاصة. مع نضوج معايير قابلية التشغيل البيني، سيكتسب موردو المكونات بوحدات تحكم مفتوحة البنية قوة تفاوضية، مما يعيد تشكيل سلسلة القيمة نحو أنظمة بيئية متمحورة حول البرمجيات.

ملاحظة: حصص القطاعات من جميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع المحرك: الديزل يهيمن بينما الكهربائية البطارية تزدهر

محرك الاحتراق الداخلي (الديزل) لا يزال يشغل 92.64% من الوحدات المباعة في 2024، مدعوماً ببنية تحتية راسخة للوقود ودورات عمل طويلة وتسعير أولي أقل. ومع ذلك، الخيارات الكهربائية الكاملة تسجل معدل نمو سنوي مركب قدره 37.85% حتى 2030، مما يشير إلى تحول مرحلي حاسم. حجم السوق الصيني لمعدات البناء للنماذج الكهربائية البطارية مقرر أن يتجاوز 8 مليار دولار أمريكي بحلول 2030، بفضل تفويضات انبعاثات صفرية في بكين وشانغهاي وشنتشن التي تقيد مشتريات الديزل الجديدة للأعمال البلدية. أنظمة الدفع الهجين توفر حل جسر، مما يقلل حرق الوقود بنسبة 20-25% في دورات العمل التي تتضمن تباطؤ متكرر.

التكافؤ في التكلفة يعتمد على كثافة البطارية ولوجستيات الشحن وقيم إعادة البيع. أذرع التمويل لصانعي المعدات الأصلية تجمع الآن محطات الشحن والشبكات الدقيقة المعتمدة على الطاقة الشمسية في عقود إيجار المعدات، مما يعطي المقاولين تسعير كيلوواط ساعة مضمون خلال عمر المشاريع. في الوقت نفسه، مشغلو الشبكة الحكومية يجربون مخططات السيارة إلى الشبكة التي تحقق دخل من بطاريات الآلات العاطلة خلال ساعات خارج النوبة، مما يضيف مصدر إيراد تكميلي. دور الديزل سيبقى بارزاً في مناجم درجات الحرارة القصوى وممرات الحزام والطريق النائية بدون وصول للشبكة. ومع ذلك، حصته ستنحت بأسرع ما يكون في قطاعات الأعمال المدنية الحضرية حيث تعض قواعد الضوضاء والانبعاثات بأشد ما يكون.

حسب قناة المبيعات: العلاقات المباشرة مع صانع المعدات الأصلية تهيمن، مبيعات الوكيل المعتمد تتسارع

مثلت المبيعات المباشرة لصانع المعدات الأصلية 68.42% من السوق الصيني لمعدات البناء في 2024. محاذاة المواصفات المعقدة وإدخال التلماتكس المتكامل والتمويل المجمع تحافظ على ربط العملاء بوحدات المبيعات في المصانع. مبيعات الوكلاء المعتمدين تتسارع بمعدل نمو سنوي مركب قدره 11.50% حيث يحافظ الوكلاء المعتمدون على الصلة في مدن المستوى الثاني حيث الشبكات الشخصية واستجابة قطع الغيار توجه قرارات الشراء بين المستخدمين النهائيين، مما يعتبر حاسماً في دفع الطلب من خلال قناة المبيعات هذه.

من المتوقع أن تستمر هيمنة المبيعات المباشرة لصانع المعدات الأصلية خلال فترة التوقع، مدعومة بقدرة الشركات المصنعة على تقديم حلول مخصصة وخدمات شاملة ما بعد البيع. إضافة لذلك، الصلة المتزايدة للوكلاء المعتمدين في المناطق غير المخدومة تبرز الديناميكيات المتطورة لشبكة التوزيع، حيث يلبون الاحتياجات المحلية ويعززون وصول العملاء للمنتجات والخدمات.

حسب التطبيق: البنية التحتية تقود، الطاقة المتجددة تكتسب وتيرة

وفرت مشاريع البنية التحتية 45.87% من السوق الصيني لمعدات البناء في 2024، مرساة بتوسعات السكك الحديدية والطرق السريعة والمترو. مرونة القطاع تقاصم ضعف البناء السكني الخاص من خلال الاعتماد على مغلفات تمويل حكومية وحكومة محلية. في الوقت نفسه، بناء الطاقة المتجددة هو القطاع الرأسي الأسرع ارتفاعاً، مسجلاً معدل نمو سنوي مركب قدره 14.48% حيث تطارد الصين هدف 1,200 غيغاواط شمسي وريحي بحلول 2030. طلب المعدات يمتد عبر منصات الأوتاد لأسس التوربينات ورافعات الرفع العالي لتركيب الشفرات وناقلات متخصصة لوضع وحدات الخلايا الضوئية.

المرافق الحضرية-معالجة المياه والتدفئة المنطقية-تذكي الطلبات، خاصة حيث تتكاثر ضواحي المجال الأخضر. رغم التعرض الدوري لتقلبات السلع، يعرض التعدين قيادة تكنولوجية: منصات النقل الذاتي والحفر المُشغل عن بعد في موقع يمين في منغوليا الداخلية تظهر إنتاجية 24/7 تحت ظروف شتوية قاسية. بناء المباني سيتخلف عن نمو السوق الأوسع في المدى القصير، لكنه يبقى قطاعاً استراتيجياً للكهربائية المدمجة ومضخات الخرسانة للمباني العالية المصممة لمشاريع الملء الحضري.

التحليل الجغرافي

أنماط الإنفاق الإقليمي تشكل استراتيجيات مزيج المنتجات. بفضل ترقيات السكك الحديدية والموانئ الكثيفة، تركز المراكز الاقتصادية الساحلية مثل شانغهاي وجيانغسو وتشجيانغ أكثر من ثلث إجمالي نفقات الآلات الرأسمالية، مما يجعلها متبنين مبكرين للأساطيل الكهربائية والرقمية. إنفاق دلتا نهر اليانغتسي البالغ 140 مليار يوان صيني على السكك الحديدية في 2024 وضع معياراً وطنياً جديداً، منتجاً تأثيرات تجمع لموردي المكونات ومقدمي الخدمات التي تقصر دورات التسليم.

في ممر بكين-تيانجين-خبي ومنطقة خليج قوانغدونغ-هونغ كونغ-ماكاو الكبرى، القيود الخضراء للمواقع تسرع التحول نحو المعدات المدمجة صفرية الانبعاثات لتوسعات المترو وترقيات المطارات. بالعكس، تستغل المقاطعات الغربية ممرات الحزام والطريق لتوجيه رأس المال نحو مشاريع الطرق والأنابيب والتعدين. القطعة الأخيرة البالغة 490 كم من خط شانغهاي-تشونغتشينغ-تشنغدو عالي السرعة، المدعوم بـ 128.8 مليار يوان صيني، يوضح التنسيق عبر الإقليمي الذي يحافظ على تدفق الطلبات متنوعاً.

مناطق التجارة الحدودية من شينجيانغ إلى قوانغشي تشهد طلب مخصص لمحملات مناولة المواد والرافعات التي تخدم مراكز الشحن الصين-أوروبا، والتي وصلت 100,000 رحلة تراكمية في 2024. الديزل يبقى سائداً نظراً لنقاط الشحن المتناثرة، رغم أن محطات الهيدروجين التجريبية واستبدال البطارية تظهر على طول الممرات الرئيسية. هذا التنوع الجغرافي يتطلب من شركات صنع المعدات الأصلية الحفاظ على خطوط منتجات وحدوية-ربط حزم بطاريات أو محركات أو وحدات هجين بهياكل متطابقة-حتى يمكن لمصانع التجميع الاستجابة بسرعة لمواصفات الشراء المحلية.

المشهد التنافسي

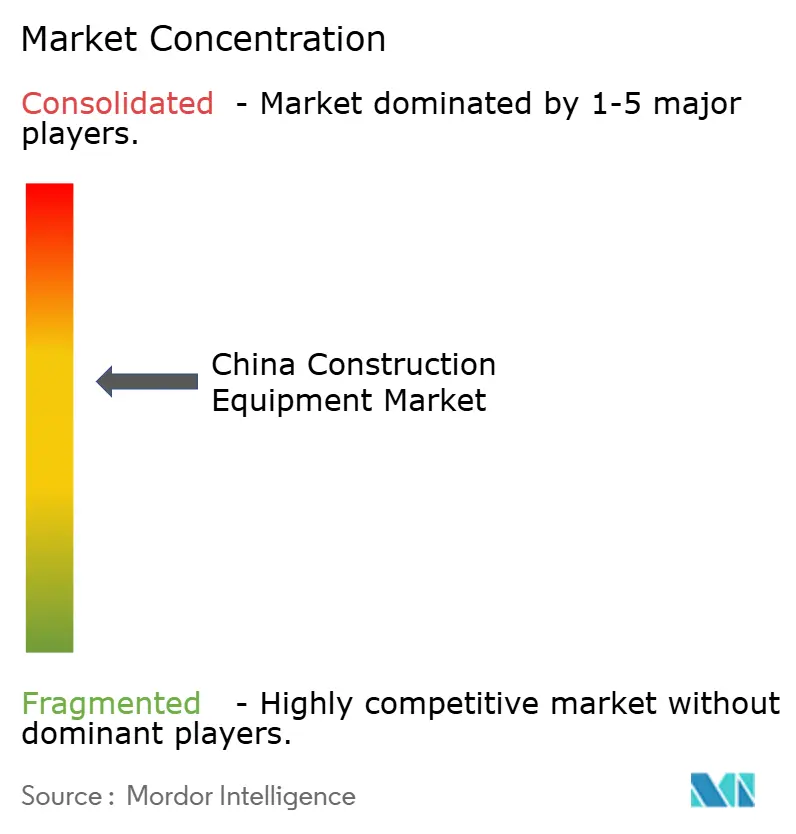

المنافسة مكثفة لكنها مركزة معتدلة: سانى وXCMG تتبادلان القيادة اعتماداً على دورات الحفر والرافعات، كل منهما يسجل نمو تصدير بخانتين في 2024 من خلال بناء الوكلاء وأذرع الإيجار الداخلية.

التحولات الاستراتيجية تركز على التمايز في التكنولوجيا والخدمة بدلاً من السعر وحده. حرم تشانغشا المحسن رقمياً من سانى قطع تجميع شاحنة المضخة الكامل إلى 12 يوماً، رافعاً كفاءة الموظفين بنسبة 98%. الوافدون الأجانب يحمون حصتهم في القطاعات المتميزة؛ كاتربيلر تستفيد من شبكة قطع الغيار العالمية، بينما كوماتسو تدمج برنامج البناء الذكي لتسويق تحليلات ذات قيمة مضافة. حركات الخروج، مثل تصفية فولفو CE لحصة SDLG بقيمة 837 مليون دولار أمريكي، تخلق أهداف استحواذ للمجموعات المحلية التي تنظر لمنصات أوروبية.

المنافذ الذاتية والمكهربة هي ساحات معارك ناشئة. شاحنات التعدين 5G-Advanced من هواوي تؤكد أن شركات تكنولوجيا المعلومات والاتصالات تدخل سلاسل القيمة للمعدات الثقيلة، مما يرفع مخاطر التعاون والتنافس لشركات صنع المعدات الأصلية التقليدية. الشراكات بين موردي البطاريات وشركات التلماتكس الناشئة ومنتجي الآلات تتكاثر، مما يشير إلى أن القيمة المستقبلية ستتجمع للشركات التي تسيطر على أنظمة البيانات البيئية بقدر ما تسيطر على الملكية الفكرية الميكانيكية.

قادة صناعة معدات البناء الصينية

-

شركة سانى للصناعات الثقيلة المحدودة

-

شركة زوملايون للصناعات الثقيلة والعلوم والتكنولوجيا المحدودة

-

ليوغونغ، رسمياً شركة قوانغشي ليوغونغ للآلات المحدودة

-

شركة شانتوي لآلات البناء المحدودة

-

مجموعة شوتشو لآلات البناء المحدودة (XCMG)

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- يونيو 2025: وافقت فولفو لمعدات البناء على بيع حصتها في SDLG الصينية مقابل 837 مليون دولار أمريكي، مما يشكل تصفية كبيرة تعكس إعادة التموضع الاستراتيجي وسط ديناميكيات السوق المتغيرة وقد تخلق فرص استحواذ للشركات المصنعة الصينية الساعية لشبكات توزيع راسخة.

- مايو 2025: أطلقت هواوي تكنولوجيز أول أسطول في العالم من 100 شاحنة تعدين كهربائية ذاتية القيادة بتقنية 5G-Advanced في منجم يمين في منغوليا الداخلية، مما يمثل انتشاراً متقدماً لأنظمة الذكاء الاصطناعي والحوسبة السحابية والأنظمة الذاتية المتكاملة في تطبيقات البناء الثقيل بسعة 90 طن متري وقدرات تشغيلية في الطقس القاسي.

- يناير 2025: أصدرت اللجنة الوطنية للتنمية والإصلاح في الصين سياسات شاملة لتحديثات المعدات واسعة النطاق واستبدال السلع الاستهلاكية، موسعة الدعم عبر القطاعات الصناعية والطاقة والنقل والزراعة مع إعانات فوائد قروض محسنة وتركيز على التقنيات المتقدمة والذكية والخضراء.

نطاق تقرير السوق الصيني لمعدات البناء

تُعرَّف معدات البناء كأي نوع من المعدات المستخدمة لتنفيذ أو إكمال أو إقامة أو تشغيل أو صيانة أي مشروع أو عمل بناء. تُستخدم معدات البناء أيضاً في أعمال تحريك التربة أثناء بناء الطرق والجسور والسدود. بعض أنواع معدات البناء، مثل الحفارات والمحملات العجلية، تُستخدم أيضاً للتعدين.

السوق الصيني لمعدات البناء مقسم حسب نوع الآلات ونوع المحرك وقناة المبيعات ونوع التطبيق. حسب نوع الآلات، السوق مقسم إلى رافعات ومناولات تلسكوبية وحفارات ومحملات وحفارات خلفية ومدرجات محركة. حسب نوع المحرك، السوق مقسم إلى تقليدي وهجين وكهربائي. حسب قناة المبيعات، السوق مقسم إلى صانع المعدات الأصلية وما بعد البيع. حسب نوع التطبيق، السوق مقسم إلى مباني وبنية تحتية وطاقة. يوفر التقرير أيضاً حجم السوق والتوقعات من ناحية القيمة بمليار دولار أمريكي والحجم بالوحدات لجميع القطاعات المذكورة أعلاه.

| آلات تحريك التربة | الحفارات |

| المحملات | |

| الجرافات | |

| آلات مناولة المواد | الرافعات |

| الرافعات الشوكية | |

| المناولات التلسكوبية | |

| آلات بناء الطرق | المدرجات المحركة |

| الرولات/الضاغطات | |

| الراصفات | |

| معدات الخرسانة | خلاطات الخرسانة |

| مضخات الخرسانة |

| الاحتراق الداخلي (الديزل) |

| الهجين |

| الكهربائي الكامل |

| المبيعات المباشرة لصانع المعدات الأصلية |

| مبيعات الوكيل المعتمد |

| بناء المباني |

| بناء البنية التحتية |

| الطاقة والموارد الطبيعية |

| أخرى |

| حسب نوع الآلات | آلات تحريك التربة | الحفارات |

| المحملات | ||

| الجرافات | ||

| آلات مناولة المواد | الرافعات | |

| الرافعات الشوكية | ||

| المناولات التلسكوبية | ||

| آلات بناء الطرق | المدرجات المحركة | |

| الرولات/الضاغطات | ||

| الراصفات | ||

| معدات الخرسانة | خلاطات الخرسانة | |

| مضخات الخرسانة | ||

| حسب نوع المحرك | الاحتراق الداخلي (الديزل) | |

| الهجين | ||

| الكهربائي الكامل | ||

| حسب قناة المبيعات | المبيعات المباشرة لصانع المعدات الأصلية | |

| مبيعات الوكيل المعتمد | ||

| حسب التطبيق | بناء المباني | |

| بناء البنية التحتية | ||

| الطاقة والموارد الطبيعية | ||

| أخرى | ||

الأسئلة الرئيسية المجابة في التقرير

ما هو الحجم الحالي للسوق الصيني لمعدات البناء؟

بلغ حجم السوق الصيني لمعدات البناء 56.18 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 75.87 مليار دولار أمريكي بحلول 2030.

أي قطاع آلات يهيمن على المبيعات في الصين؟

تشكل الحفارات 55.28% من المبيعات، مما يجعلها النوع الرائد للآلات عبر مشاريع البنية التحتية والتعدين والحضرية.

كم سرعة نمو معدات البناء الكهربائية في الصين؟

تتوسع النماذج الكهربائية الكاملة بمعدل نمو سنوي مركب قدره 37.85%، الأسرع بين جميع أنواع المحركات، مدعومة بالإعانات ومعالم التكافؤ في التكلفة.

أي المناطق لديها أعلى اعتماد للمعدات المتقدمة؟

تقود المراكز الساحلية من المستوى الأول مثل دلتا نهر اليانغتسي وبكين-تيانجين-خبي والخليج الكبير في اعتماد الآلات الكهربائية والرقمية بسبب قواعد الانبعاثات الصارمة والاستثمار الكثيف في البنية التحتية.

آخر تحديث للصفحة في: