تحليل سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ

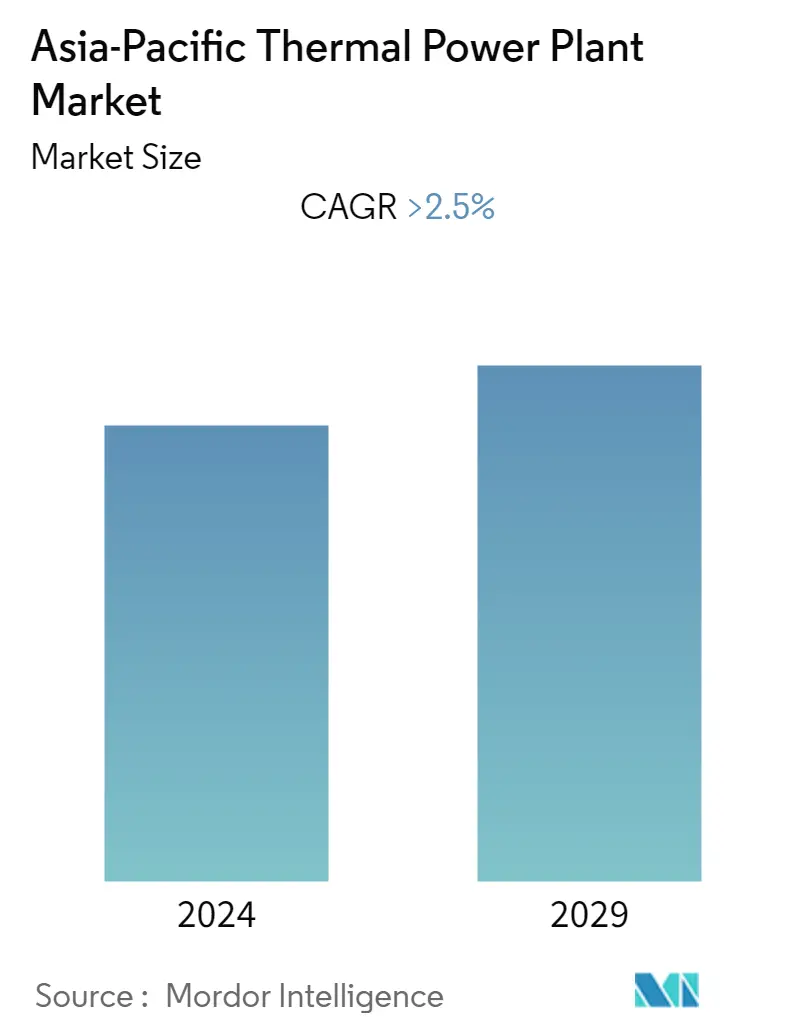

من المتوقع أن يسجل سوق محطات الطاقة الحرارية في منطقة آسيا والمحيط الهادئ معدل نمو سنوي مركب يزيد عن 2.5٪ خلال الفترة المتوقعة.

- على المدى المتوسط، من المرجح أن تؤدي عوامل مثل الزيادة في العمليات الصناعية والطلب على الطاقة في البلدان النامية في المنطقة إلى دفع سوق محطات الطاقة الحرارية في منطقة آسيا والمحيط الهادئ.

- ومن ناحية أخرى، من المتوقع أن تؤدي الحصة المتزايدة من الطاقة المتجددة في إجمالي توليد الطاقة إلى تقييد سوق محطات الطاقة الحرارية في منطقة آسيا والمحيط الهادئ.

- ومع ذلك، من المتوقع أن تحل التقنيات الجديدة والفعالة مثل محطات توليد الطاقة بالفحم فوق الحرج وفوق الحرج، والتي تقلل من كمية التلوث لكل كيلوواط، محل محطات الطاقة القديمة ومن المرجح أن تخلق العديد من الفرص لسوق محطات الطاقة الحرارية في منطقة آسيا والمحيط الهادئ. فى المستقبل.

اتجاهات سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ

من المتوقع أن يهيمن قطاع الفحم على السوق

- تولد محطات الطاقة التي تعمل بالفحم الطاقة من احتراق الفحم. المنطقة، باعتبارها أكبر منتج للفحم، تستخدم معظم الفحم لإنتاج الكهرباء. في عام 2021، أنتجت المنطقة ما يقرب من 129.49 إكساجول من الفحم، وهو ما يمثل حوالي 77.27% من إنتاج الفحم العالمي.

- من المتوقع أن تقود الدول الكبرى في المنطقة، مثل الصين والهند، بسبب التصنيع والتحضر المتزايدين بسرعة، سوق محطات الطاقة الحرارية في منطقة آسيا والمحيط الهادئ خلال الفترة المتوقعة. في حين اضطرت اليابان، بعد كارثة تسونامي عام 2011، إلى إغلاق معظم محطات الطاقة النووية لديها، مما جعل اليابان تستخدم الفحم والغاز الطبيعي كمصدر مهم لتوليد الطاقة.

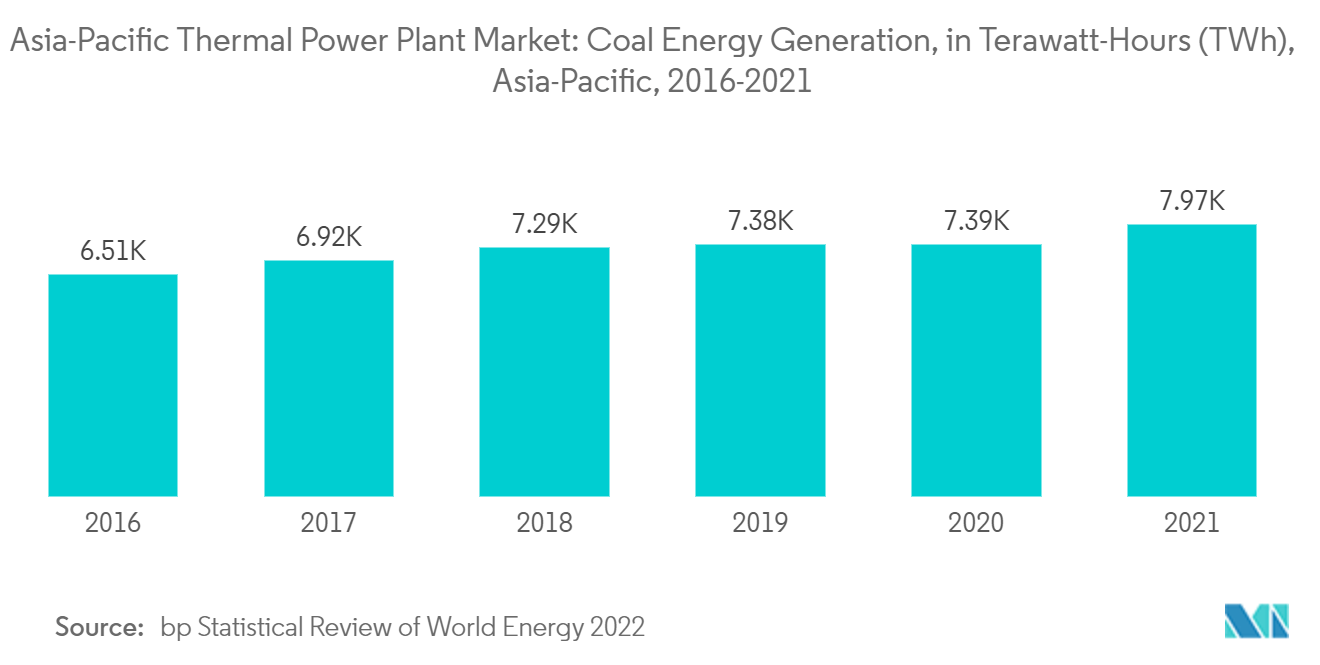

- أنتجت منطقة آسيا والمحيط الهادئ 7965.6 تيراواط/ساعة من إجمالي الكهرباء في عام 2021، وهو أكثر مما أنتجته المنطقة في عام 2020 (7387.7 تيراواط/ساعة). وتعكس الزيادة في توليد الطاقة من الفحم الاستخدام المتزايد للفحم في المنطقة. كثيرا ما تستخدم شركات توليد الطاقة الفحم لأنه متوفر وبأسعار معقولة في المنطقة.

- ستواصل الحكومة الإندونيسية بناء محطات توليد الطاقة التي تعمل بالفحم على الرغم من صفقة بقيمة 20 مليار دولار أمريكي مع مجموعة الدول الصناعية السبع الكبرى لمساعدتها على التحول إلى مصادر طاقة أنظف. ومع ذلك، ستسمح الحكومة الإندونيسية ببناء محطات جديدة تعمل بالفحم بقدرة إجمالية تبلغ 13 جيجاوات، والتي تم طرحها بالفعل في مناقصة، وفقًا لخطة الطاقة العشرية في البلاد للفترة 2021-2030. علاوة على ذلك، سمحت اللائحة التي أصدرها الرئيس جوكو ويدودو في عام 2022 ببناء محطات الفحم الأسيرة، والتي كان من المقرر إنشاؤها بغرض تزويد صناعات محددة بدلا من تغذية شبكة الكهرباء.

- وبالتالي، بسبب النقاط المذكورة أعلاه، من المرجح أن يهيمن قطاع الفحم على سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ خلال الفترة المتوقعة.

من المتوقع أن تهيمن الصين على السوق

- تمتلك الصين أكبر عدد من السكان، ولهذا السبب هناك زيادة مستمرة في الطلب على الطاقة التي تتطلب عددًا متزايدًا من العمليات الصناعية، ومن المتوقع أن يؤدي الطلب المتزايد باستمرار على إمدادات الطاقة في المناطق السكنية في البلاد إلى دفع سوق محطات الطاقة الحرارية.

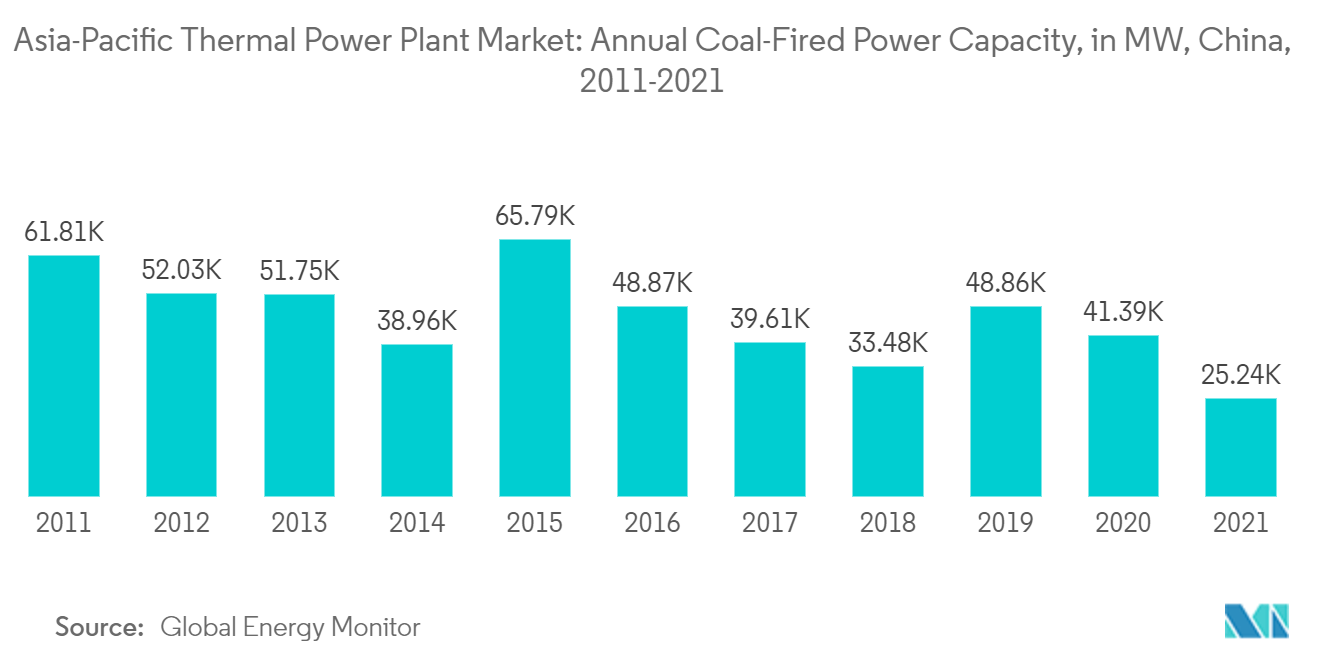

- خلال عام 2021، أضافت الصين أكثر من 25 جيجاوات من طاقة الفحم إلى شبكتها الكهربائية، مما يعكس التزام الحكومة بالوصول إلى الحياد الكربوني بحلول عام 2060.

- اعتبارًا من مايو 2022، كان لدى الصين حوالي 54 مفاعلًا للطاقة النووية بقدرة إجمالية تبلغ 52.1 جيجاوات. أنتجت الصين حوالي 407 تيراواط ساعة من الكهرباء، وهو ما يمثل حوالي 5% من إجمالي توليد الكهرباء في البلاد. وتخطط البلاد لتوسيع أسطول مفاعلاتها النووية في السنوات المقبلة. اعتبارًا من مايو 2022، كان لدى الصين حوالي 19 مفاعلًا بقدرة إجمالية تبلغ 21.01 جيجاوات قيد الإنشاء، وأكثر من 36.9 جيجاوات في المرحلة المخطط لها.

- وفي عام 2021، بلغ إجمالي توليد الكهرباء في الصين 8534.3 تيراواط/ساعة، وهو أعلى من إنتاج الطاقة في عام 2020 (7779.1 تيراواط/ساعة). يُظهر توليد الكهرباء المتزايد في البلاد شكلاً تقليديًا لتوليد الكهرباء، وهو أكثر اقتصادًا ويلبي جميع متطلبات البلاد من المواد الخام. ومن المتوقع أن يقود هذا سوق محطات الطاقة الحرارية في منطقة آسيا والمحيط الهادئ.

- وتزدهر صناعة إنتاج الغاز في البلاد بمعدل معقول، وهو ما من المرجح أن يؤدي إلى تشغيل محطات الطاقة التي تعمل بالغاز في البلاد. أنتجت الصين في عام 2021 209.2 مليار متر مكعب من الغاز الطبيعي، وهو أعلى مما أنتجته في عام 2020، 194 مليار متر مكعب، كما شهدت البلاد ارتفاعا في الطاقة المولدة من الغاز الذي يعمل النباتات في نفس العام.

- علاوة على ذلك، تعد الصين أكبر مستورد للغاز الطبيعي على مستوى العالم، وبينما تحاول الدولة تقليل توليد الكهرباء من خلال محطات الطاقة التي تعمل بالفحم، يزداد الطلب على الغاز الطبيعي لتلبية متطلبات الطاقة. على سبيل المثال، في فبراير 2021، أعلنت شركة جنرال إلكتريك عن بدء التشغيل التجاري لمحطة Junliangcheng لتوليد الطاقة في مدينة تيانجين بالصين، حيث قدمت الشركة معدات توليد الطاقة لمحطة توليد الطاقة والحرارة المجمعة الجديدة بقدرة 661 ميجاوات، والتي تحل محل محطة الفحم الحالية. محطات توليد الطاقة النار.

نظرة عامة على صناعة محطات الطاقة الحرارية في آسيا والمحيط الهادئ

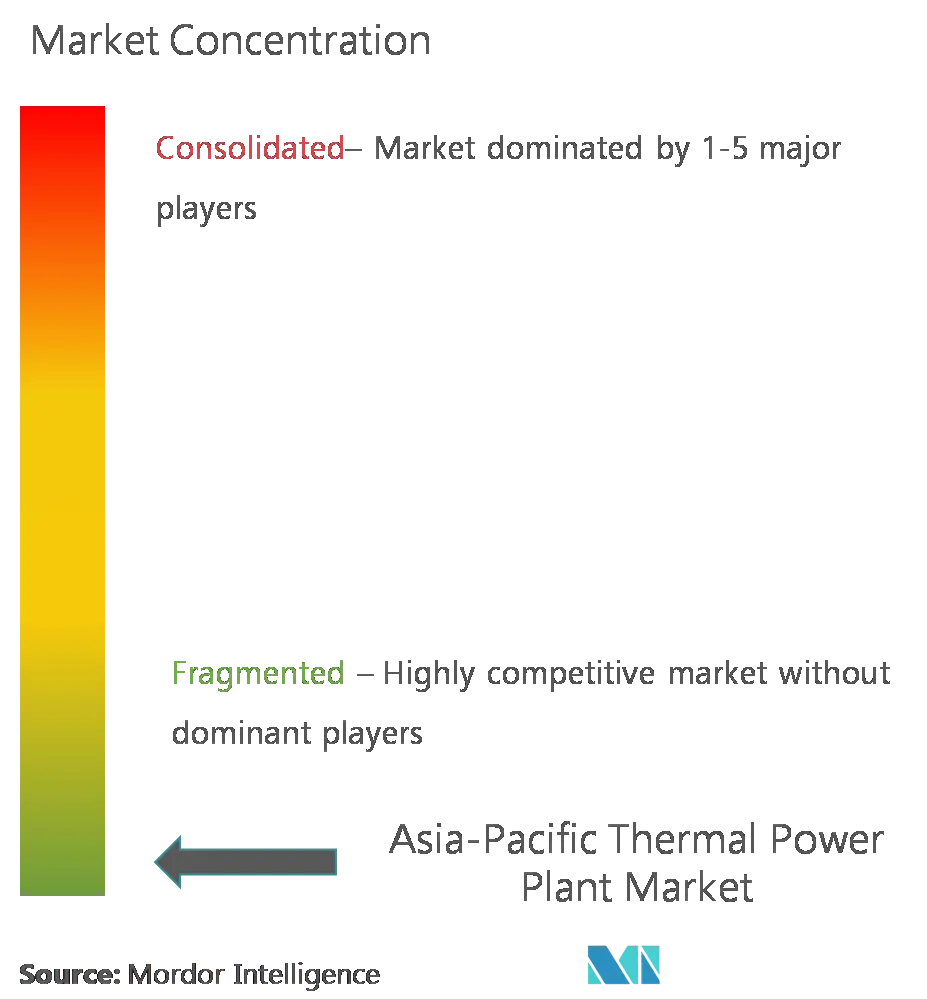

سوق محطات الطاقة الحرارية في منطقة آسيا والمحيط الهادئ مجزأ. بعض اللاعبين الرئيسيين في هذا السوق (بدون ترتيب معين) تشمل NTPC Limited، وDatang International Power Generation Company Limited، وشركة هندسة الطاقة الصينية (CEEC)، وشركة طوكيو للطاقة الكهربائية القابضة، وشركة كوريا للطاقة الكهربائية، من بين آخرين.

قادة سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ

NTPC Limited

Datang International Power Generation Company Limited

China Energy Engineering Corporation (CEEC)

Tokyo Electric Power Company Holdings, Inc.

Korea Electric Power Corporation.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ

- مارس 2022 أعلنت شركة Harbin Electric وGE Gas Power أن شركة Shenzhen Energy Group Corporation Co., Ltd.، وهي شركة طاقة مملوكة للحكومة، طلبت معدات توليد الطاقة لمحطة توليد الطاقة ذات الدورة المركبة في Guangming، الواقعة في منطقة Shenzhen Guangming في Guangdong. مقاطعة في الصين. سيتم تشغيل المنشأة بواسطة ثلاث توربينات غازية من طراز GE 9HA.01 بقدرة تصل إلى 2 جيجاوات.

- يناير 2022 أعلنت الشركة الوطنية الصينية للطاقة النووية (CNNC) عن ربط الوحدة 6 في محطة فوتشينغ للطاقة النووية، وهي مفاعل هوالونغ وان (HPR1000) بطاقة 1161 ميجاوات، بالشبكة.

تجزئة صناعة محطات الطاقة الحرارية في آسيا والمحيط الهادئ

محطة الطاقة الحرارية هي نوع من محطات الطاقة التي تحول الطاقة الحرارية إلى طاقة كهربائية. يعمل عن طريق حرق الوقود الأحفوري مثل الفحم أو النفط أو الغاز الطبيعي لتسخين المياه وإنتاج البخار الذي يدفع التوربينات لتوليد الكهرباء. يتم تكثيف البخار مرة أخرى إلى الماء، وتتكرر الدورة.

يتم تقسيم محطة الطاقة الحرارية في آسيا والمحيط الهادئ حسب نوع الوقود والجغرافيا. حسب نوع الوقود، يتم تقسيم السوق إلى الفحم والغاز والطاقة النووية وغيرها. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق محطات الطاقة الحرارية عبر البلدان الرئيسية في المنطقة. لكل قطاع، تم تحديد حجم السوق والتنبؤات بناءً على القدرة (MW).

| فحم |

| غاز |

| النووية |

| أنواع الوقود الأخرى |

| الصين |

| الهند |

| اليابان |

| بقية منطقة آسيا والمحيط الهادئ |

| نوع الوقود | فحم |

| غاز | |

| النووية | |

| أنواع الوقود الأخرى | |

| جغرافية | الصين |

| الهند | |

| اليابان | |

| بقية منطقة آسيا والمحيط الهادئ |

الأسئلة الشائعة حول أبحاث سوق محطات الطاقة الحرارية في منطقة آسيا والمحيط الهادئ

ما هو الحجم الحالي لسوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ؟

من المتوقع أن يسجل سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ معدل نمو سنوي مركب يزيد عن 2.5٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في نطاق سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ؟

NTPC Limited، Datang International Power Generation Company Limited، China Energy Engineering Corporation (CEEC)، Tokyo Electric Power Company Holdings, Inc.، Korea Electric Power Corporation. هي الشركات الكبرى العاملة في سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ؟

يغطي التقرير حجم السوق التاريخي لسوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق محطات الطاقة الحرارية في آسيا والمحيط الهادئ للسنوات 2024 و 2025 و 2026 و 2027 ، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة محطات الطاقة الحرارية في آسيا والمحيط الهادئ

إحصائيات الحصة السوقية لمحطات الطاقة الحرارية في آسيا والمحيط الهادئ لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل محطة الطاقة الحرارية في آسيا والمحيط الهادئ توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.