تحليل سوق ألياف الأراميد في منطقة آسيا والمحيط الهادئ

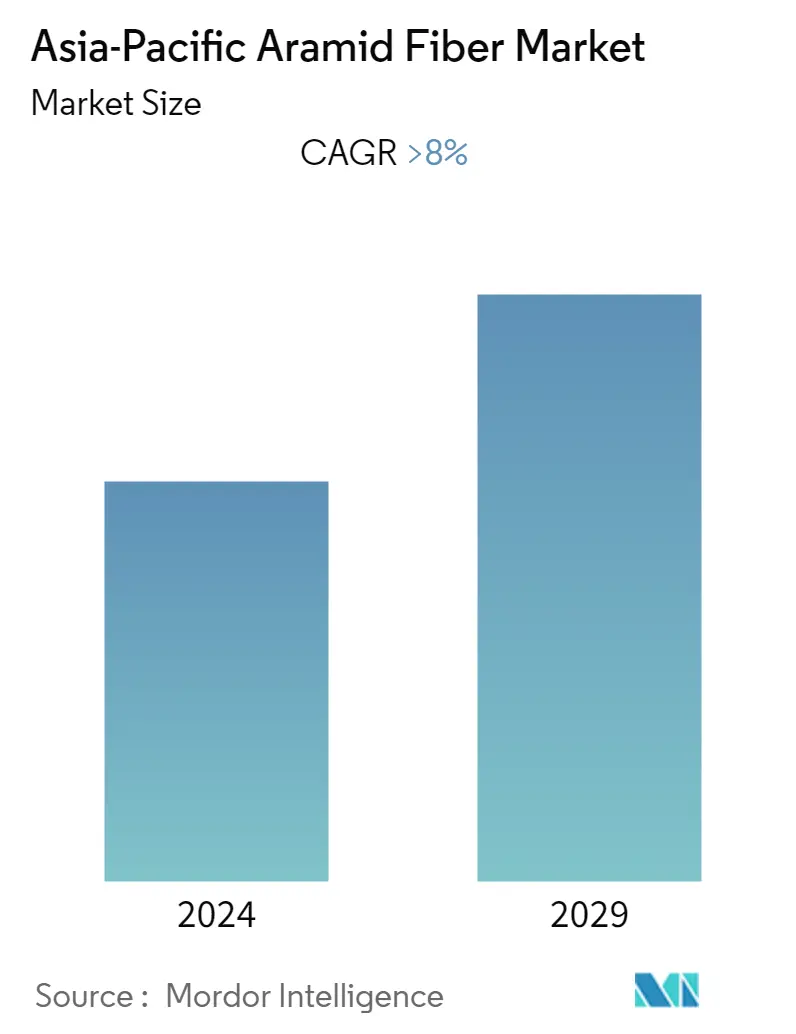

من المتوقع أن يشهد سوق ألياف الأراميد في آسيا والمحيط الهادئ نموًا كبيرًا، بمعدل نمو سنوي مركب يقدر بحوالي 8٪، خلال الفترة المتوقعة. العامل الرئيسي الذي يقود السوق الذي تمت دراسته هو الحاجة المتزايدة لكفاءة استهلاك الوقود. على الجانب الآخر، من المتوقع أن يؤدي توفر البدائل ذات الخصائص الأفضل إلى إعاقة نمو السوق المدروسة.

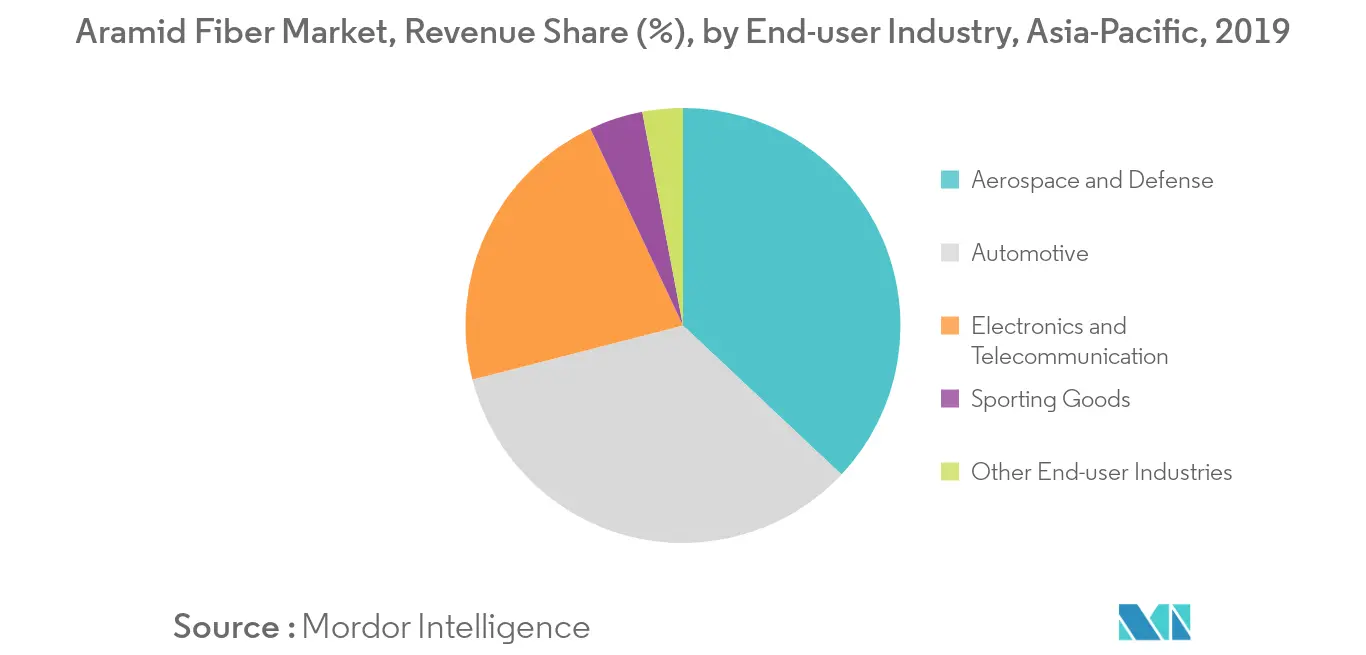

- سيطر قطاع الطيران والدفاع على سوق ألياف الأراميد ومن المتوقع أن ينمو بأسرع معدل خلال الفترة المتوقعة.

- من المرجح أن تكون التطبيقات الناشئة في صناعة الألياف الضوئية بمثابة فرصة في المستقبل.

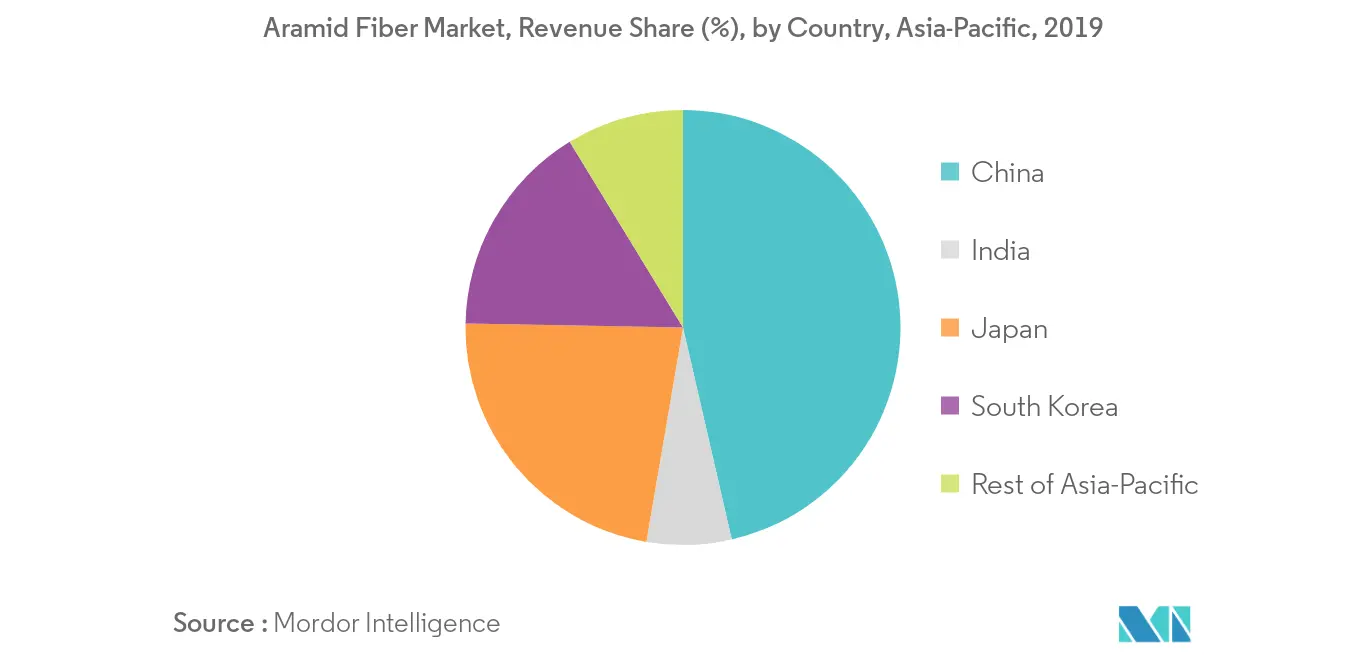

- استحوذت الصين على أكبر حصة في السوق ومن المتوقع أن تستمر في الهيمنة خلال الفترة المتوقعة.

اتجاهات سوق ألياف الأراميد في منطقة آسيا والمحيط الهادئ

سيطر قطاع الطيران والدفاع على السوق

- يتم استخدام الأراميد في كل من المكونات والتطبيقات الهيكلية، في جميع الطائرات والمركبات الفضائية، بدءًا من بالونات الهواء الساخن، والطائرات الشراعية، وما إلى ذلك، إلى الطائرات المقاتلة، وطائرات الركاب، والمكوكات الفضائية. تكون تطبيقات ألياف الأراميد عمومًا في مجموعات الأجنحة، وشفرات دوار طائرات الهليكوبتر، ومراوح المقاعد، ومرفقات الأجهزة والأجزاء الداخلية.

- ومع التزايد المستمر لتكاليف الوقود والضغط البيئي، يتعرض الطيران التجاري لضغوط مستمرة لتحسين الأداء، ويعتبر تقليل الوزن عاملاً رئيسياً في المعادلة. قدمت ألياف الأراميد حلاً لهذه المعادلة لأنها خفيفة الوزن وتعزز كفاءة استهلاك الوقود. تشمل السمات الإيجابية الأخرى مقاومة ممتازة للتعب والتآكل ومقاومة جيدة للصدمات.

- في كل عام، تستخدم صناعة الطيران نسبة أعلى من ألياف الأراميد في بناء كل جيل جديد من الطائرات بسبب توفير تشغيل الطائرات التجارية في جميع الأحوال الجوية وأنظمة الرؤية المحسنة. علاوة على ذلك، فإن الخصائص، مثل استقرار درجة الحرارة والمتانة، ستزيد من نمو سوق المواد المركبة الفضائية خلال السنوات القادمة.

- ومع تزايد المخاوف الأمنية وزيادة الاستخدام التجاري للطائرات كوسيلة للنقل، تزايد الطلب على الطائرات في جميع أنحاء المنطقة. وبهذا، تم إعداد طلبات إنتاج طائرات مختلفة للتسليم في السنوات القادمة.

- على سبيل المثال، وفقًا لشركة بوينج، بحلول عام 2038، من المتوقع أن تصل تسليمات الطائرات التجارية إلى حوالي 17390 وحدة في منطقة آسيا والمحيط الهادئ.

- ومن ثم، مع إنتاج الطائرات لتلبية طلبات الطائرات من قطاعي الدفاع والطيران، من المتوقع أن يزداد الطلب على ألياف الأراميد في المنطقة خلال فترة التوقعات.

الصين تسيطر على السوق

- وفي منطقة آسيا والمحيط الهادئ، تعد الصين أكبر اقتصاد من حيث الناتج المحلي الإجمالي. تعد الصين واحدة من أسرع الاقتصادات الناشئة وأصبحت واحدة من أكبر بيوت الإنتاج في العالم اليوم. يعد قطاع التصنيع في البلاد أحد المساهمين الرئيسيين في اقتصاد البلاد.

- شهدت صناعة الطائرات الصينية نموا كبيرا على مر السنين. ووفقا لشركة بوينج، من المتوقع أن تحتاج الصين إلى حوالي 7600 طائرة تجارية جديدة، بقيمة 1.2 تريليون دولار أمريكي، على مدى العقدين المقبلين.

- كما تم توسيع الاستثمار الأجنبي في الصين ليشمل قطاع الطيران، والذي من المتوقع أن يسجل معدل نمو سنوي مركب قدره 6٪، وذلك بسبب الموقع الجغرافي للصين، والذي يوفر سهولة الوصول إلى أسواق السلع الصناعية في البلدان المجاورة، وكذلك البلدان الأخرى. على مستوى العالم، مما يجعلها نقطة وصول رئيسية للمصنعين والموردين.

- الصين هي أكبر منتج للسيارات في العالم. لقد تم تشكيل قطاع السيارات في البلاد من أجل تطور المنتجات، مع تركيز البلاد على منتجات التصنيع، من أجل ضمان الاقتصاد في استهلاك الوقود، وتقليل الانبعاثات (بسبب المخاوف البيئية المتزايدة بسبب التلوث المتزايد في البلاد).

- ومن المتوقع أن يصل الإنتاج إلى 30 مليون وحدة بحلول عام 2020، وذلك بفضل دعم مبادرة صنع في الصين 2025 في ترقية الإنتاج الضخم الحالي منخفض التكلفة إلى تصنيع متقدم ذي قيمة مضافة أعلى. تم إصدار خطة تطوير السيارات على المدى المتوسط والطويل في عام 2017، بهدف جعل الصين قوة سيارات قوية في السنوات العشر المقبلة.

- نظرًا لجميع هذه العوامل، من المتوقع أن يشهد سوق ألياف الأراميد في البلاد نموًا مطردًا خلال الفترة المتوقعة.

نظرة عامة على صناعة ألياف الأراميد في منطقة آسيا والمحيط الهادئ

يتم توحيد سوق ألياف الأراميد في آسيا والمحيط الهادئ بشكل كبير. وتشمل الشركات الكبرى Teijin Aramid BV، وDupont، وKolon Industries Inc.، وHYOSUNG، وYantai Tayho Advanced Materials Co.,Ltd.، وغيرها.

قادة سوق ألياف الأراميد في منطقة آسيا والمحيط الهادئ

Teijin Aramid B.V.

Dupont

Kolon Industries Inc.

HYOSUNG

Yantai Tayho Advanced Materials Co.,Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة ألياف الأراميد في منطقة آسيا والمحيط الهادئ

عرض تقرير سوق ألياف الأراميد في آسيا والمحيط الهادئ بالتفصيل:.

| بارا اراميد |

| ميتا الأراميد |

| الفضاء الجوي والدفاع |

| السيارات |

| الالكترونيات والاتصالات |

| بضائع رياضيه |

| صناعات المستخدم النهائي الأخرى |

| الصين |

| الهند |

| اليابان |

| كوريا الجنوبية |

| بقية منطقة آسيا والمحيط الهادئ |

| نوع المنتج | بارا اراميد |

| ميتا الأراميد | |

| صناعة المستخدم النهائي | الفضاء الجوي والدفاع |

| السيارات | |

| الالكترونيات والاتصالات | |

| بضائع رياضيه | |

| صناعات المستخدم النهائي الأخرى | |

| جغرافية | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ |

الأسئلة الشائعة حول أبحاث سوق ألياف الأراميد في منطقة آسيا والمحيط الهادئ

ما هو الحجم الحالي لسوق ألياف الأراميد في آسيا والمحيط الهادئ؟

من المتوقع أن يسجل سوق ألياف الأراميد في آسيا والمحيط الهادئ معدل نمو سنوي مركب يزيد عن 8٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق ألياف الأراميد في آسيا والمحيط الهادئ؟

Teijin Aramid B.V.، Dupont، Kolon Industries Inc.، HYOSUNG، Yantai Tayho Advanced Materials Co.,Ltd. هي الشركات الكبرى العاملة في سوق ألياف الأراميد في آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق ألياف الأراميد في آسيا والمحيط الهادئ؟

يغطي التقرير حجم السوق التاريخي لألياف الأراميد في آسيا والمحيط الهادئ للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق ألياف الأراميد في آسيا والمحيط الهادئ للسنوات 2024 و2025 و2026 و2027 و2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة ألياف الأراميد في آسيا والمحيط الهادئ

إحصائيات الحصة السوقية لألياف الأراميد في آسيا والمحيط الهادئ لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل ألياف الأراميد في آسيا والمحيط الهادئ توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.