حجم سوق الأسمدة الحيوية في أفريقيا

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 272.3 مليون دولار أمريكي | |

| حجم السوق (2029) | 417.58 مليون دولار أمريكي | |

| أكبر حصة حسب الشكل | ريزوبيوم | |

| CAGR (2024 - 2029) | 9.35 % | |

| أكبر حصة حسب البلد | مصر | |

| تركيز السوق | عالي | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الأسمدة الحيوية في أفريقيا

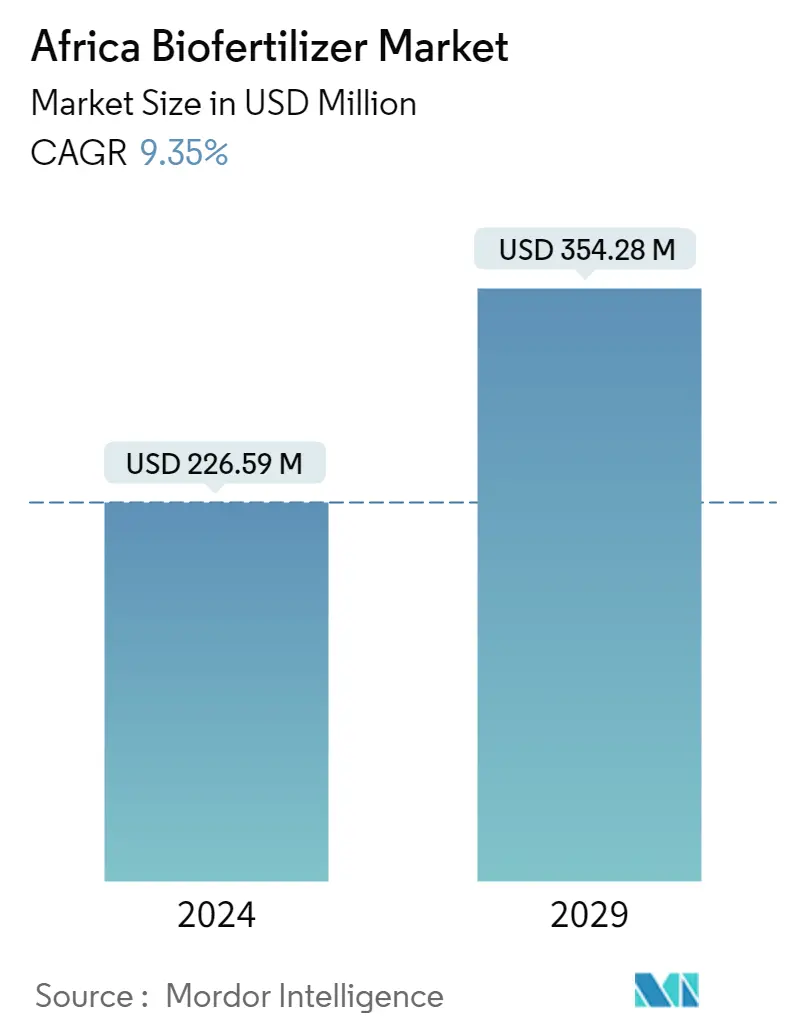

يقدر حجم سوق الأسمدة الحيوية في أفريقيا بـ 226.59 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 354.28 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 9.35٪ خلال الفترة المتوقعة (2024-2029).

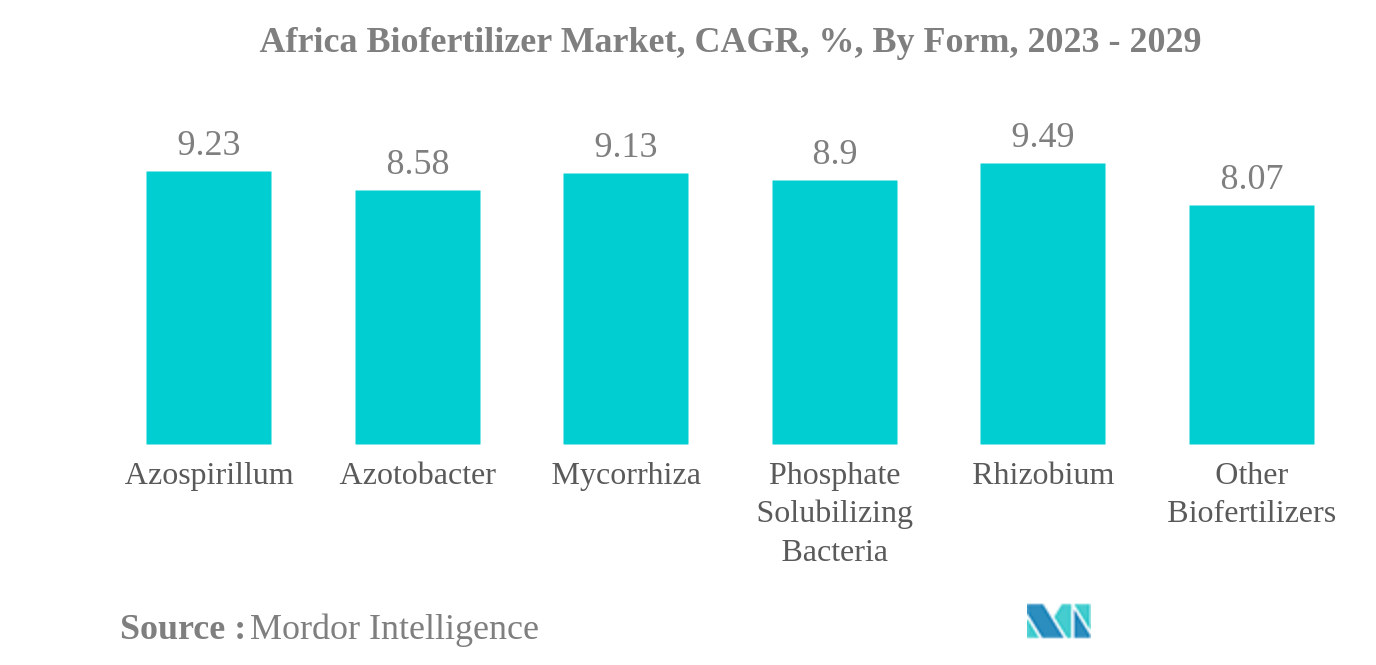

- الريزوبيوم هو الشكل الأكبر الريزوبيوم هو بكتيريا التربة التي تساعد النباتات البقولية في تثبيت النيتروجين، ومن المحتمل أن تحل محل الأسمدة التجارية N. يزيد الريزوبيوم من الإنتاجية الزراعية.

- الريزوبيوم هو الشكل الأسرع نموًا يستخدم الريزوبيوم في الغالب للمحاصيل البقولية ويمكن أن يعزز الإنتاج بنسبة 25 إلى 35% مع تقليل متطلبات الأسمدة الكيماوية الإجمالية بنسبة 20 إلى 25% في بعض المحاصيل.

- المحاصيل الصفية هي أكبر أنواع المحاصيل تعد الذرة والقمح والأرز والبقوليات من بين المحاصيل الرئيسية التي تزرع في المنطقة. يهيمن تطبيق الريزوبيوم على محصول الصف بنسبة 45.7% من القيمة السوقية في عام 2022.

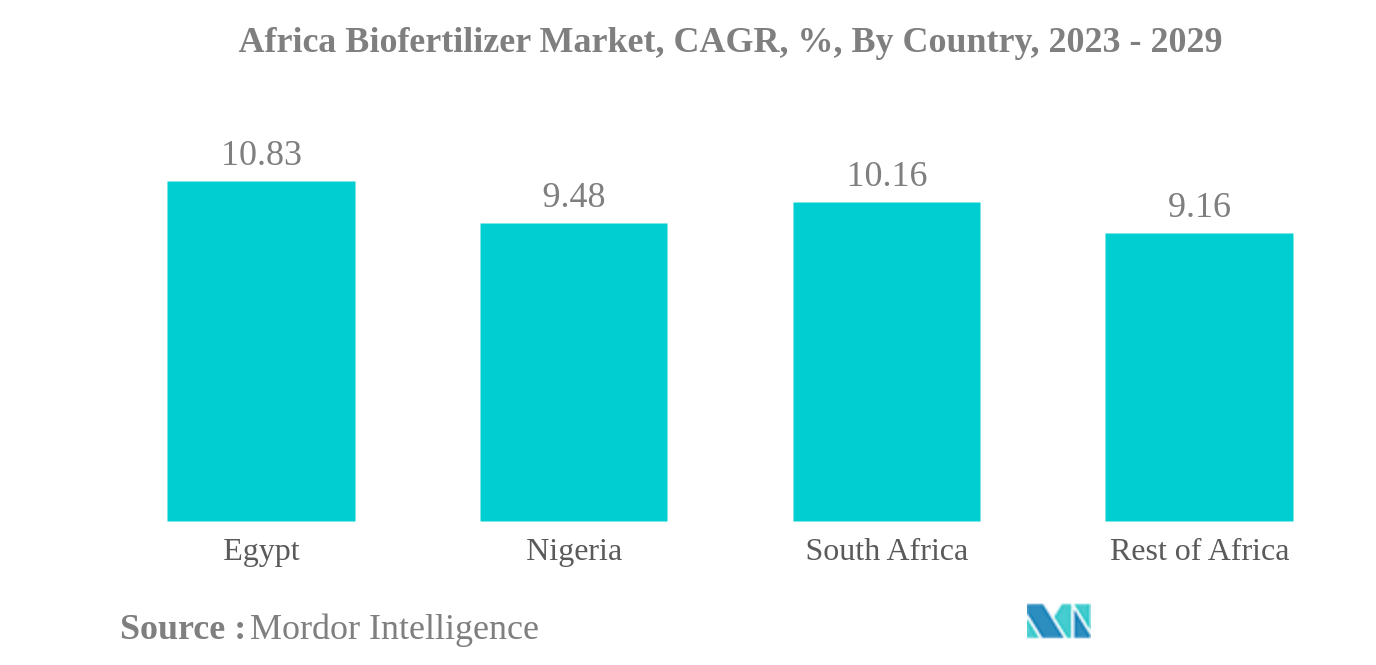

- مصر هي أكبر دولة تشمل المحاصيل الرئيسية في مصر الأرز والقمح والذرة والقطن والفواكه والخضروات. تعتبر الريزوبيوم هي المهيمنة في البلاد، حيث استحوذت على 39.1٪ من القيمة السوقية في عام 2022.

الريزوبيوم هو الشكل الأكبر

- الأسمدة الحيوية هي كائنات حية دقيقة تعمل على تحسين تغذية النبات عن طريق تعبئة أو زيادة توافر العناصر الغذائية في التربة. تعد الفطريات الفطرية والأزوسبيريلوم والأزوتوباكتر والريزوبيوم والبكتيريا المذيبة للفوسفات من أكثر الكائنات الحية الدقيقة المستخدمة كأسمدة حيوية في الزراعة.

- ومن بين هذه الأسمدة الحيوية، يستخدم الريزوبيوم على نطاق واسع في أفريقيا، حيث يمثل 45.6% من السوق في عام 2022 وتبلغ قيمته 87.5 مليون دولار أمريكي. الريزوبيوم هي أبرز البكتيريا المثبتة للنيتروجين والتي تعيش في العقيدات الجذرية للنباتات البقولية ولها علاقة تكافلية مع النباتات.

- استحوذت الأزوسبيريلوم على ثاني أكبر حصة في السوق بقيمة 43.8 مليون دولار أمريكي في عام 2022. تعمل الأسمدة الحيوية القائمة على الأزوسبيريلوم على تعزيز النمو الخضري للنبات عن طريق استبدال 25-30٪ من متطلبات النيتروجين النباتي.

- وهيمنت المحاصيل الصفية على سوق الأسمدة الحيوية بقيمة نحو 146.8 مليون دولار وتمثل 76.5% من حصة الاستهلاك عام 2022، تليها المحاصيل البستانية بقيمة 30.5 مليون دولار. القيمة السوقية للأسمدة الحيوية في المحاصيل الصفية تتوسع باستمرار. وارتفعت بنحو 17.8% بين عامي 2017 و2021. ومن المتوقع أن ترتفع بنحو 69.6% بنهاية فترة التوقعات لتصل إلى 270.0 مليون دولار.

- يمكن أن يؤدي تطبيق الأسمدة الحيوية إلى تقليل استخدام الأسمدة النيتروجينية الكيماوية والتكلفة الإجمالية للزراعة. ويتزايد الطلب على المنتجات العضوية في الأسواق المحلية والدولية، مما يؤدي إلى زيادة الطلب على الأسمدة الحيوية في المنطقة.

مصر أكبر دولة

- مع تزايد الطلب على الأغذية المزروعة عضويا في العديد من البلدان الأفريقية مثل مصر ونيجيريا وجنوب أفريقيا، تعد أفريقيا سوقا هاما للأسمدة الحيوية. خلال الفترة التاريخية (2017-2022)، توسعت المساحة المزروعة عضويا في المنطقة بشكل طفيف، من 1.1 مليون هكتار في عام 2017 إلى 1.3 مليون هكتار في عام 2022. وخلال الفترة نفسها، نما سوق الأسمدة الحيوية الأفريقية بنسبة 6.9%. يتم إنتاج محاصيل الحبوب بشكل رئيسي في المنطقة، مثل الذرة والقمح والذرة.

- الريزوبيوم هو الأسمدة الحيوية الأكثر استخدامًا في البلدان الأفريقية، حيث يمثل 45.6% من السوق في عام 2022 بقيمة 87.5 مليون دولار أمريكي. الريزوبيوم هي أبرز البكتيريا المثبتة للنيتروجين والتي تتواجد في العقيدات الجذرية للنباتات البقولية ولها علاقة تكافلية مع النباتات.

- في بقية أفريقيا، من حيث المساحة، كانت تونس أكبر منتج عضوي في المنطقة في عام 2021. ويتم تصدير حوالي 60 فئة من 250 فئة من المنتجات العضوية المزروعة في تونس، معظمها زيت الزيتون، ولكن أيضًا التمور والأعشاب العطرية والطبية وبعض أنواع المنتجات العضوية. الخضروات والفواكه. وتحتل تونس المرتبة 30 عالميا والأولى إفريقيا من حيث شهادة منطقة الزراعة العضوية، رغم صغر حجمها.

- تشمل البلدان والمناطق الرئيسية التي لديها مساحات زراعية عضوية بقية أفريقيا ومصر وجنوب أفريقيا. وفي عام 2022، استحوذت بقية أفريقيا على 95.0% من إجمالي المساحات الزراعية العضوية في أفريقيا، بمساحة 1.2 مليون هكتار. وفي نفس العام استحوذت مصر على 3.5% بمساحة 45.1 ألف هكتار، وجنوب أفريقيا على 1.0%. بمساحة 12.6 ألف هكتار.

- من المتوقع أن يرتفع الطلب على الأسمدة الحيوية خلال الفترة المتوقعة بسبب زيادة اهتمام المستهلكين بالمنتجات العضوية. أصبح المزارعون أكثر وعياً بمساوئ الاعتماد على المدخلات الكيميائية في الزراعة وزيادة المساحات العضوية، الأمر الذي قد يدفع السوق أيضاً.

نظرة عامة على صناعة الأسمدة الحيوية في أفريقيا

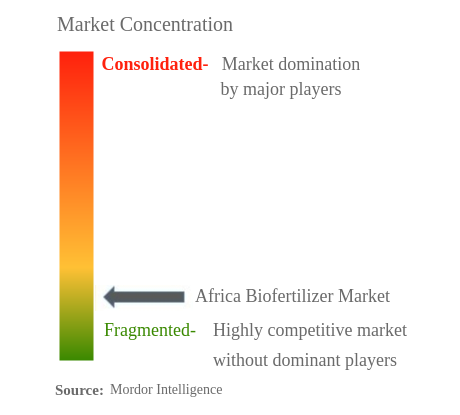

سوق الأسمدة الحيوية في أفريقيا مجزأ، حيث تشغل أكبر خمس شركات 2.49%. واللاعبون الرئيسيون في هذا السوق هم Biolchim SPA وIPL Biologicals Limited وMicrobial Biological Fertilizers International وRizobacter وT. Stanes and Company Limited (مرتبة أبجديًا).

قادة سوق الأسمدة الحيوية في أفريقيا

Biolchim SPA

IPL Biologicals Limited

Microbial Biological Fertilizers International

Rizobacter

T. Stanes and Company Limited

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأسمدة الحيوية في أفريقيا

- يناير 2021 تتعاون شركة Heliae Agriculture وRizobacter لتطوير تقنيات مبتكرة لتغذية التربة والمحاصيل والتي ستساعد الشركة على تصنيع حلول أفضل وأكثر كفاءة، مما يعزز مجموعة منتجاتها.

- يناير 2021 قامت شركة Atlántica Agrícola بتطوير Micomix، وهو منبه حيوي يتكون بشكل أساسي من الفطريات الفطرية والبكتيريا الجذرية والمغذيات الدقيقة المخلبة. إن وجود هذه الكائنات الحية الدقيقة وتطورها في منطقة الجذور يخلق علاقة تكافلية مع النبات الذي يفضل امتصاص الماء والمواد المغذية المعدنية ويزيد من تحمله لإجهاد الماء والملح.

تقرير سوق الأسمدة الحيوية في أفريقيا – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 مجال الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 المساحة الخاضعة للزراعة العضوية

- 4.2 نصيب الفرد من الإنفاق على المنتجات العضوية

- 4.3 الإطار التنظيمي

- 4.4 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق

- 5.1 استمارة

- 5.1.1 أزوسبيريلوم

- 5.1.2 آزوتوباكتر

- 5.1.3 الميكوريزا

- 5.1.4 البكتيريا المذيبة للفوسفات

- 5.1.5 ريزوبيوم

- 5.1.6 الأسمدة الحيوية الأخرى

- 5.2 نوع المحاصيل

- 5.2.1 المحاصيل النقدية

- 5.2.2 المحاصيل البستانية

- 5.2.3 المحاصيل الصف

- 5.3 دولة

- 5.3.1 مصر

- 5.3.2 نيجيريا

- 5.3.3 جنوب أفريقيا

- 5.3.4 بقية أفريقيا

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملف الشركة

- 6.4.1 Atlántica Agrícola

- 6.4.2 Biolchim SPA

- 6.4.3 IPL Biologicals Limited

- 6.4.4 Mapleton Agri Biotec Pt. Ltd

- 6.4.5 Microbial Biological Fertilizers International

- 6.4.6 Rizobacter

- 6.4.7 T. Stanes and Company Limited

- 6.4.8 Valent Biosciences LLC

- 6.4.9 Vegalab SA

7. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين للبيولوجيا الزراعية

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تقسيم صناعة الأسمدة الحيوية في أفريقيا

تتم تغطية Azospirillum، وAzotobacter، وMycorrhiza، والبكتيريا المذيبة للفوسفات، وRhizobium كقطاعات حسب الشكل. تتم تغطية المحاصيل النقدية والمحاصيل البستانية والمحاصيل الصفية كقطاعات حسب نوع المحصول. يتم تغطية مصر ونيجيريا وجنوب أفريقيا كقطاعات حسب الدولة.| أزوسبيريلوم |

| آزوتوباكتر |

| الميكوريزا |

| البكتيريا المذيبة للفوسفات |

| ريزوبيوم |

| الأسمدة الحيوية الأخرى |

| المحاصيل النقدية |

| المحاصيل البستانية |

| المحاصيل الصف |

| مصر |

| نيجيريا |

| جنوب أفريقيا |

| بقية أفريقيا |

| استمارة | أزوسبيريلوم |

| آزوتوباكتر | |

| الميكوريزا | |

| البكتيريا المذيبة للفوسفات | |

| ريزوبيوم | |

| الأسمدة الحيوية الأخرى | |

| نوع المحاصيل | المحاصيل النقدية |

| المحاصيل البستانية | |

| المحاصيل الصف | |

| دولة | مصر |

| نيجيريا | |

| جنوب أفريقيا | |

| بقية أفريقيا |

تعريف السوق

- متوسط معدل الجرعة - يشير هذا إلى متوسط حجم الأسمدة الحيوية المستخدمة لكل هكتار من الأراضي الزراعية في المنطقة/البلد المعني.

- نوع المحاصيل - المحاصيل الصفية الحبوب والبقول والبذور الزيتية والمحاصيل العلفية البستنة الفواكه والخضروات والمحاصيل النقدية المحاصيل الزراعية والتوابل.

- المهام - الأسمدة الحيوية

- مستوى تقدير السوق - تم إجراء تقديرات السوق لأنواع مختلفة من الأسمدة الحيوية على مستوى المنتج.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. التضخم ليس جزءا من التسعير، ويظل متوسط سعر البيع (ASP) ثابتا طوال فترة التنبؤ.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. ويتم اختيار المشاركين عبر المستويات والوظائف لإنشاء صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك.