菌根生物肥料市场规模

|

|

研究期 | 2017 - 2029 |

|

|

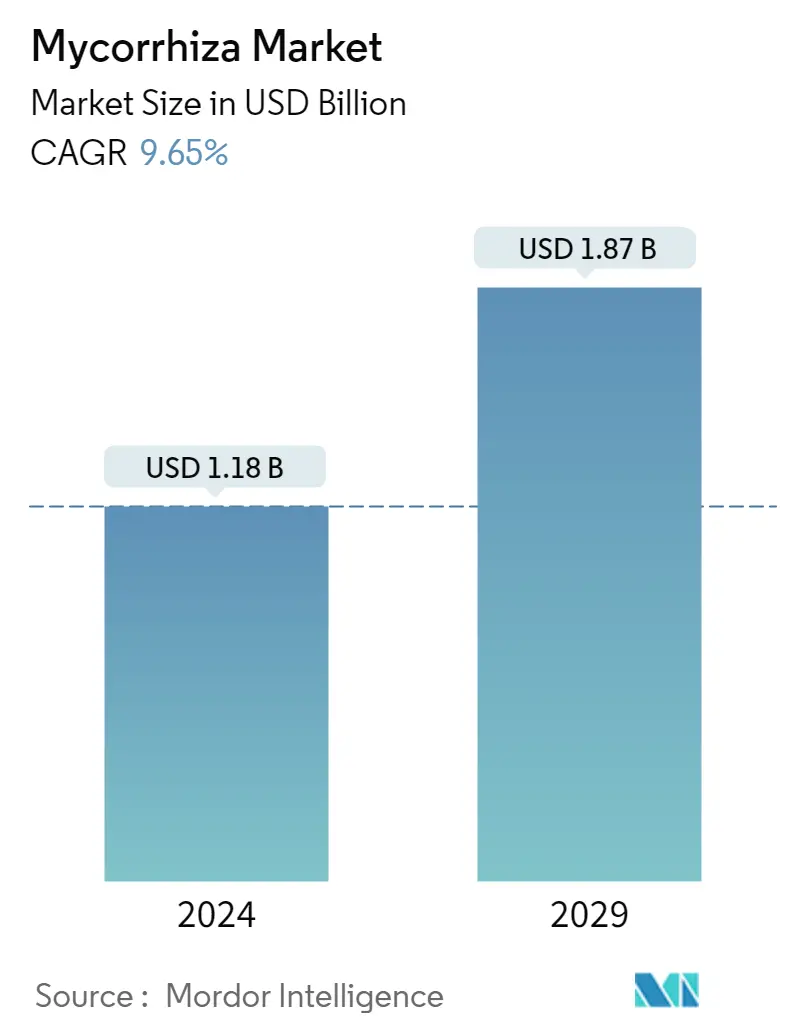

市场规模 (2024) | 1.29 十亿美元 |

|

|

市场规模 (2029) | 1.91 十亿美元 |

|

|

按作物类型划分的最大份额 | 中耕作物 |

|

|

CAGR (2024 - 2029) | 9.65 % |

|

|

按区域划分的最大份额 | 欧洲 |

|

|

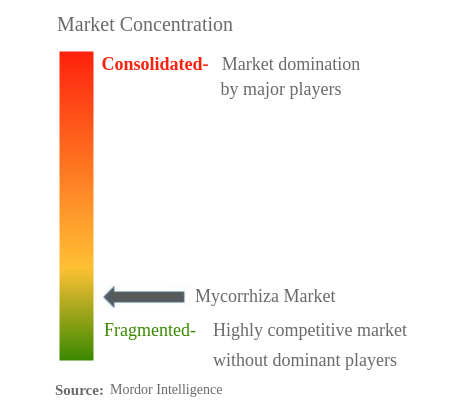

市场集中度 | 高的 |

主要参与者 |

||

|

||

|

*免责声明:主要玩家排序不分先后 |

菌根生物肥料市场分析

2024年菌根市场规模估计为11.8亿美元,预计到2029年将达到18.7亿美元,在预测期内(2024-2029年)复合年增长率为9.65%。

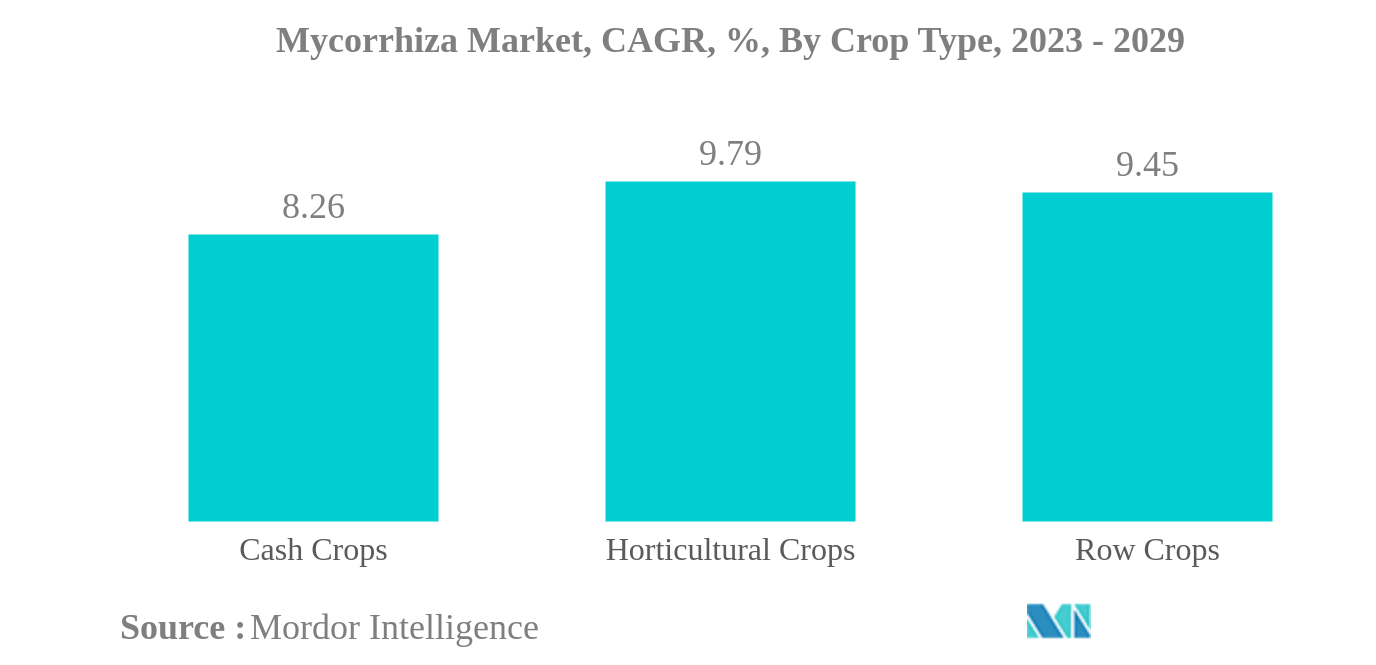

- 中耕作物 是最大的作物类型。大麦、玉米、小麦、油菜籽、黑麦、向日葵、大豆和大米在全球范围内生产。菌根有助于植物中的多种固定和移动元素。

- 园艺作物 是生长最快的作物类型。有机农产品消费量的增长以及有机水果和蔬菜作物种植面积的增加导致园艺作物的菌根消耗量增加。

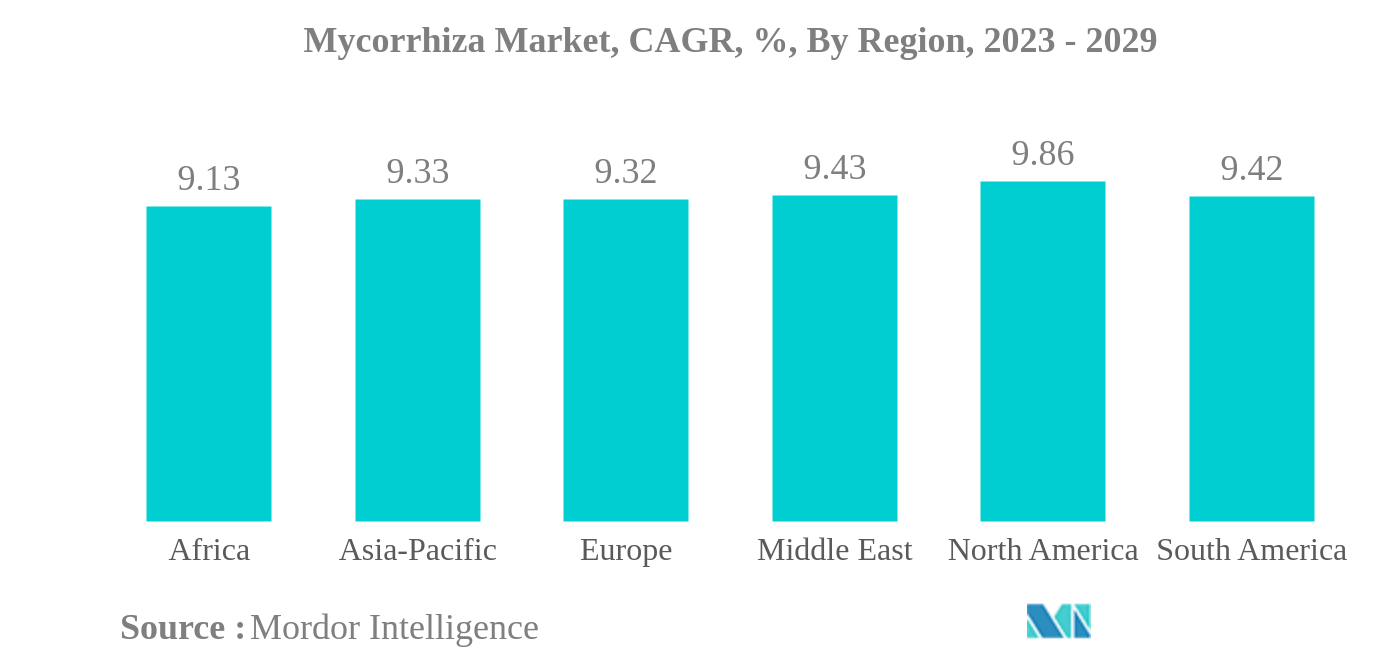

- 欧洲 是最大的地区。法国和意大利国家在菌根市场占据主导地位,这是由于中耕作物有机种植的增加和化肥使用的减少。

- 法国 是最大的国家。卷心菜、扁豆、南瓜、小麦、玉米、大麦和土豆是该国的有机农作物。施用菌根减少化肥消耗。

中耕作物是最大的作物类型

- 菌根是一种与植物根系建立共生关系的真菌。它增加了植物的根表面积,从而增强了植物对养分的吸收。中耕作物在菌根市场占据主导地位,到 2022 年,该细分市场约占市场价值的 76.0%。大麦、玉米、小麦、油菜籽、黑麦、向日葵、大豆和水稻是全球种植的主要中耕作物。

- 园艺作物占全球菌根市场的 19.2%,到 2022 年价值为 1.919 亿美元,其中欧洲是主导市场,同年所占份额为 52.6%。该地区对有机水果和蔬菜的需求不断增长,其中德国和法国是有机食品消费的主要市场。

- 包括咖啡、茶叶、可可、棉花和甘蔗在内的经济作物,到2022年将占全球菌根市场的4.7%。北美地区在经济作物菌根生物肥料市场中占据主导地位。 2022年该细分市场占总价值的59.2%,其中美国是主导市场,占47.0%的市场份额。美国广阔的种植面积和大约 16 个州存在缺磷土壤是造成这一主导地位的主要因素。

- 菌根在农业中的使用为改善植物生长和生产力提供了一种可持续且生态友好的方法。随着越来越多的农民和种植者采用这种技术来提高产量并减少环境足迹,菌根市场预计将在未来几年增长。

欧洲是最大的地区

- 菌根是全球消费量最大的生物肥料,2022年占比为36.3%,市场价值为9.953亿美元,用量为9.66万吨。菌根是一种与植物根系建立共生关系的真菌。它增加了植物的根表面积,从而增强了植物对养分的吸收。

- 欧洲在2022年占据全球生物肥料市场的主导地位,份额为55.2%。2022年欧洲地区菌根生物肥料的市场价值为3980万美元,同年产量为1100吨。预计欧洲市场在预测期内(2023-2029 年)将增长,复合年增长率为 9.3%。

- 2022年,北美占全球菌根市场的25.4%。行间作物在北美菌根生物肥料市场占据主导地位,约占2022年市场价值的68.1%。这主要是由于对磷需求较多的谷类作物,如玉米和玉蜀黍,以及该国存在大行作物种植区

- 菌根,也称为丛枝菌根真菌(AMF),已被证明可以显着提高作物产量。四年来,欧洲在理想条件下对马铃薯进行了约 231 次田间试验,使可销售马铃薯的产量平均提高了 9.5%。菌根对植物营养有显着贡献,特别是对磷的吸收。它们有助于植物和水吸收中选择性吸收固定元素(P、Zn 和 Cu)和移动元素(S、Ca、K、Fe、Mn、Cl、Br 和 N)。

菌根生物肥料行业概况

菌根市场较为分散,前五家公司占据2%。该市场的主要参与者包括 Atlántica Agrícola、Biolchim SPA、Gujarat State Fertilizers Chemicals Ltd、Koppert Biological Systems Inc. 和 Symborg, Inc.(按字母顺序排列)。

菌根生物肥料市场领导者

Atlántica Agrícola

Biolchim SPA

Gujarat State Fertilizers & Chemicals Ltd

Koppert Biological Systems Inc.

Symborg, Inc.

*免责声明:主要玩家排序不分先后

菌根生物肥料市场新闻

- 2022 年 6 月:Valent BioSciences LLC 确认已批准对其位于爱荷华州奥塞奇的生物合理生产设施进行大规模扩建,以满足对其生物合理产品不断增长的需求,并推出需要更多产能的新产品。

- 2021年3月:Symborg在西班牙开设了一家新的水解工厂,总投资为2800万美元。该工厂旨在生产可持续农业产品,例如进口到美国市场的生物肥料(基于菌根的)解决方案。

- 2021 年 2 月:Koppert 开发了一种名为 VICI MYCO D 的生物肥料产品,该产品基于微生物,有助于作物种植后植物根部的启动和发育。它有助于开发矿产资源并提高对非生物胁迫的耐受性。

菌根生物肥料市场报告 - 目录

1. 执行摘要和主要发现

2. 报告优惠

3. 介绍

- 3.1 研究假设和市场定义

- 3.2 研究范围

- 3.3 研究方法论

4. 主要行业趋势

- 4.1 有机种植面积

- 4.2 人均有机产品支出

- 4.3 监管框架

- 4.4 价值链和分销渠道分析

5. 市场细分

-

5.1 作物类型

- 5.1.1 经济作物

- 5.1.2 园艺作物

- 5.1.3 中耕作物

-

5.2 地区

- 5.2.1 非洲

- 5.2.1.1 按国家/地区

- 5.2.1.1.1 埃及

- 5.2.1.1.2 尼日利亚

- 5.2.1.1.3 南非

- 5.2.1.1.4 非洲其他地区

- 5.2.2 亚太

- 5.2.2.1 按国家/地区

- 5.2.2.1.1 澳大利亚

- 5.2.2.1.2 中国

- 5.2.2.1.3 印度

- 5.2.2.1.4 印度尼西亚

- 5.2.2.1.5 日本

- 5.2.2.1.6 菲律宾

- 5.2.2.1.7 泰国

- 5.2.2.1.8 越南

- 5.2.2.1.9 亚太其他地区

- 5.2.3 欧洲

- 5.2.3.1 按国家/地区

- 5.2.3.1.1 法国

- 5.2.3.1.2 德国

- 5.2.3.1.3 意大利

- 5.2.3.1.4 荷兰

- 5.2.3.1.5 俄罗斯

- 5.2.3.1.6 西班牙

- 5.2.3.1.7 火鸡

- 5.2.3.1.8 英国

- 5.2.3.1.9 欧洲其他地区

- 5.2.4 中东

- 5.2.4.1 按国家/地区

- 5.2.4.1.1 伊朗

- 5.2.4.1.2 沙特阿拉伯

- 5.2.4.1.3 中东其他地区

- 5.2.5 北美

- 5.2.5.1 按国家/地区

- 5.2.5.1.1 加拿大

- 5.2.5.1.2 墨西哥

- 5.2.5.1.3 美国

- 5.2.5.1.4 北美其他地区

- 5.2.6 南美洲

- 5.2.6.1 按国家/地区

- 5.2.6.1.1 阿根廷

- 5.2.6.1.2 巴西

- 5.2.6.1.3 南美洲其他地区

6. 竞争格局

- 6.1 关键战略举措

- 6.2 市场份额分析

- 6.3 公司概况

-

6.4 公司简介

- 6.4.1 Atlántica Agrícola

- 6.4.2 Biolchim SPA

- 6.4.3 Biostadt India Limited

- 6.4.4 Gujarat State Fertilizers & Chemicals Ltd

- 6.4.5 Indogulf BioAg LLC (Biotech Division of Indogulf Company)

- 6.4.6 Koppert Biological Systems Inc.

- 6.4.7 Suståne Natural Fertilizer Inc.

- 6.4.8 Symborg, Inc.

- 6.4.9 T.Stanes and Company Limited

- 6.4.10 Valent Biosciences LLC

7. 农业生物制品首席执行官面临的关键战略问题

8. 附录

-

8.1 全球概况

- 8.1.1 概述

- 8.1.2 波特的五力框架

- 8.1.3 全球价值链分析

- 8.1.4 市场动态 (DRO)

- 8.2 来源和参考文献

- 8.3 表格和图表清单

- 8.4 主要见解

- 8.5 数据包

- 8.6 专业术语

菌根生物肥料行业细分

经济作物、园艺作物、中耕作物按作物类型细分。非洲、亚太地区、欧洲、中东、北美、南美按区域划分为细分市场。| 经济作物 |

| 园艺作物 |

| 中耕作物 |

| 非洲 | 按国家/地区 | 埃及 |

| 尼日利亚 | ||

| 南非 | ||

| 非洲其他地区 | ||

| 亚太 | 按国家/地区 | 澳大利亚 |

| 中国 | ||

| 印度 | ||

| 印度尼西亚 | ||

| 日本 | ||

| 菲律宾 | ||

| 泰国 | ||

| 越南 | ||

| 亚太其他地区 | ||

| 欧洲 | 按国家/地区 | 法国 |

| 德国 | ||

| 意大利 | ||

| 荷兰 | ||

| 俄罗斯 | ||

| 西班牙 | ||

| 火鸡 | ||

| 英国 | ||

| 欧洲其他地区 | ||

| 中东 | 按国家/地区 | 伊朗 |

| 沙特阿拉伯 | ||

| 中东其他地区 | ||

| 北美 | 按国家/地区 | 加拿大 |

| 墨西哥 | ||

| 美国 | ||

| 北美其他地区 | ||

| 南美洲 | 按国家/地区 | 阿根廷 |

| 巴西 | ||

| 南美洲其他地区 |

| 作物类型 | 经济作物 | ||

| 园艺作物 | |||

| 中耕作物 | |||

| 地区 | 非洲 | 按国家/地区 | 埃及 |

| 尼日利亚 | |||

| 南非 | |||

| 非洲其他地区 | |||

| 亚太 | 按国家/地区 | 澳大利亚 | |

| 中国 | |||

| 印度 | |||

| 印度尼西亚 | |||

| 日本 | |||

| 菲律宾 | |||

| 泰国 | |||

| 越南 | |||

| 亚太其他地区 | |||

| 欧洲 | 按国家/地区 | 法国 | |

| 德国 | |||

| 意大利 | |||

| 荷兰 | |||

| 俄罗斯 | |||

| 西班牙 | |||

| 火鸡 | |||

| 英国 | |||

| 欧洲其他地区 | |||

| 中东 | 按国家/地区 | 伊朗 | |

| 沙特阿拉伯 | |||

| 中东其他地区 | |||

| 北美 | 按国家/地区 | 加拿大 | |

| 墨西哥 | |||

| 美国 | |||

| 北美其他地区 | |||

| 南美洲 | 按国家/地区 | 阿根廷 | |

| 巴西 | |||

| 南美洲其他地区 | |||

市场定义

- 平均剂量率 - 这是指各地区/国家每公顷农田施用菌根生物肥料的平均量。

- 作物类型 - 中耕作物:谷物、豆类、油籽和饲料作物园艺:水果和蔬菜、经济作物:种植园作物和香料。

- 功能 - 基于菌根的生物肥料

- 市场预估水平 - 各种类型的基于菌根的生物肥料的市场估算已在产品层面进行。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并根据这些变量建立模型。

- 步骤 2:建立市场模型: 预测年份的市场规模估计是名义值。通货膨胀不属于定价的一部分,平均售价 (ASP) 在整个预测期内保持不变。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台。