亚太电力市场分析

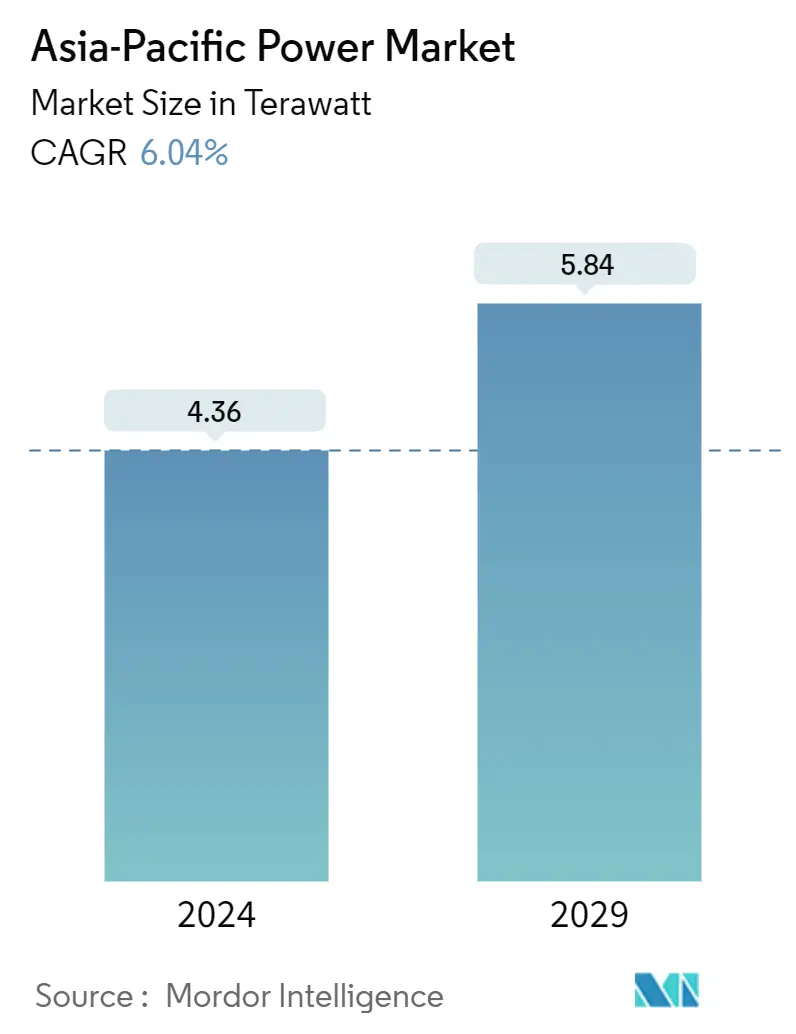

亚太电力市场规模预计到 2024 年为 4.36 太瓦,预计到 2029 年将达到 5.84 太瓦,在预测期内(2024-2029 年)复合年增长率为 6.04%。

- 从中期来看,住宅、商业和工业领域电力需求的增加、政府推动可再生能源的采用以及电力行业投资的增加等因素预计将推动市场发展。

- 另一方面,发电、输电和配电网络的建设和现代化改造需要巨额投资,而私营部门投资疲软以及关闭燃煤电厂的计划预计将阻碍电力的增长。市场。

- 然而,采用薄膜技术制成的新型太阳能电池,在太阳能电池中使用碲化镉薄涂层,具有更高的效率和更低的成本,可能会被证明是该行业的一个机会。

亚太电力市场趋势

火电主导市场

- 亚太地区拥有大量的化石燃料能源,早期成为主要国家利用汽轮机发电的首选,即火力发电站。

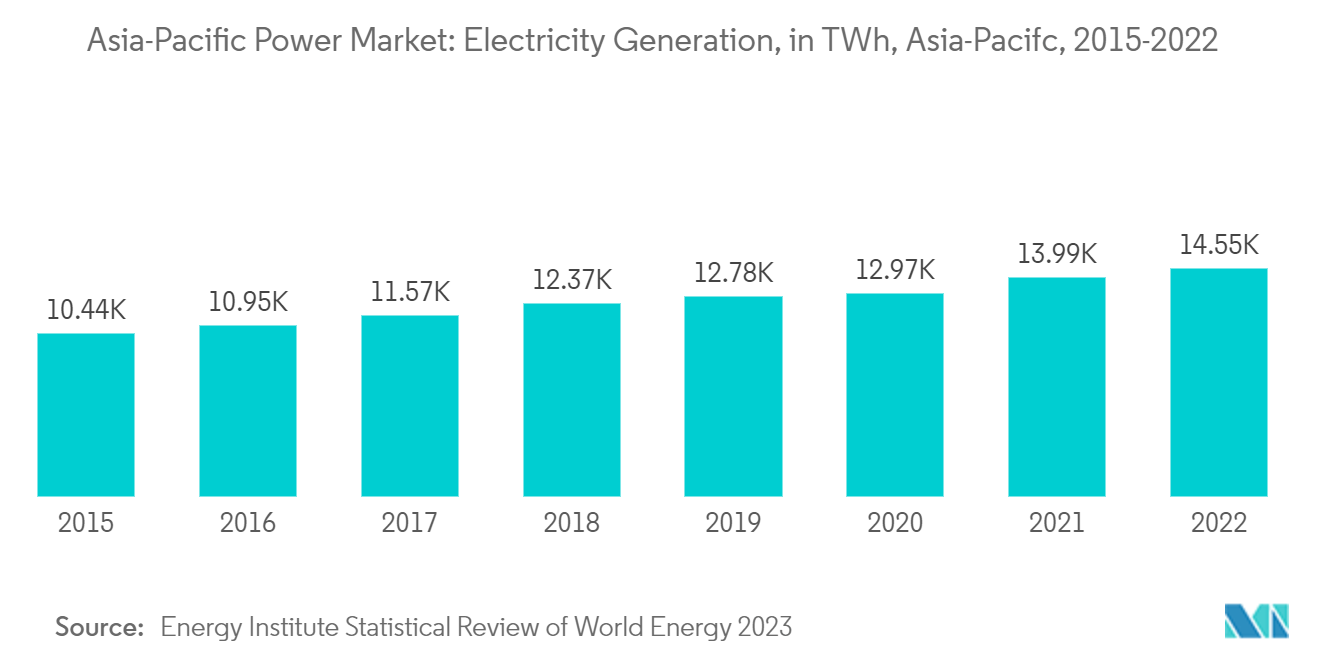

- 2022年亚太地区发电量约为14546.4太瓦时。在所有细分领域中,火电贡献最高,2022年市场份额约为67.7%。

- 截至2023年1月,中国已运营的燃煤火力发电厂数量位居世界第一。截至2023年1月,中国已运营燃煤火电厂约3092座,在建燃煤电厂499座,已公布的燃煤电厂112座。因此,这种趋势将在未来几年推动热力行业的发展。

- 除煤炭外,该国发电也有很大一部分来自天然气等化石燃料。截至2023年1月,全国有近377座运营燃气发电厂。由于各种即将开展的项目,燃气发电厂的机组数量在未来几年可能会增加。截至2023年1月,中国约有238个在建燃气电厂和78个已宣布的燃气电厂项目。

- 此外,泰国还严重依赖热能。 2022年,天然气占泰国发电量最高,约为11.464万吉瓦时,其次是煤炭和褐煤。

- 2022年10月,三菱电力宣布在泰国春武里建成一座2,650兆瓦天然气发电厂。该公司已向Gulf Energy Development PCL和三井物产电厂的共同所有者交付了M701JAC动力总成。Gulf SRC(GSRC)电厂是两家公司旗下开发的第一个燃气独立发电项目。合资企业独立电力开发有限公司(IPD)。 GSRC工厂的首批两台660兆瓦机组分别于2021年3月和2021年10月上线。第三和第四个单元于2022年竣工。

- 因此,上述几点明确指出,火电厂凭借其具有竞争力的建设和运营成本以及对火电行业的持续投资,很可能在亚太电力市场占据主导地位。

印度预计将在市场上占有重要份额

- 印度是世界主要经济体之一,拥有庞大的电力市场且已全面开放。印度电力行业涵盖印度电能的发电、输电、配电和销售。

- 印度是亚太地区重要的发电和消费市场之一。基于化石燃料的发电,特别是天然气和煤炭,占有很大份额,为该国电力市场的增加铺平了道路。

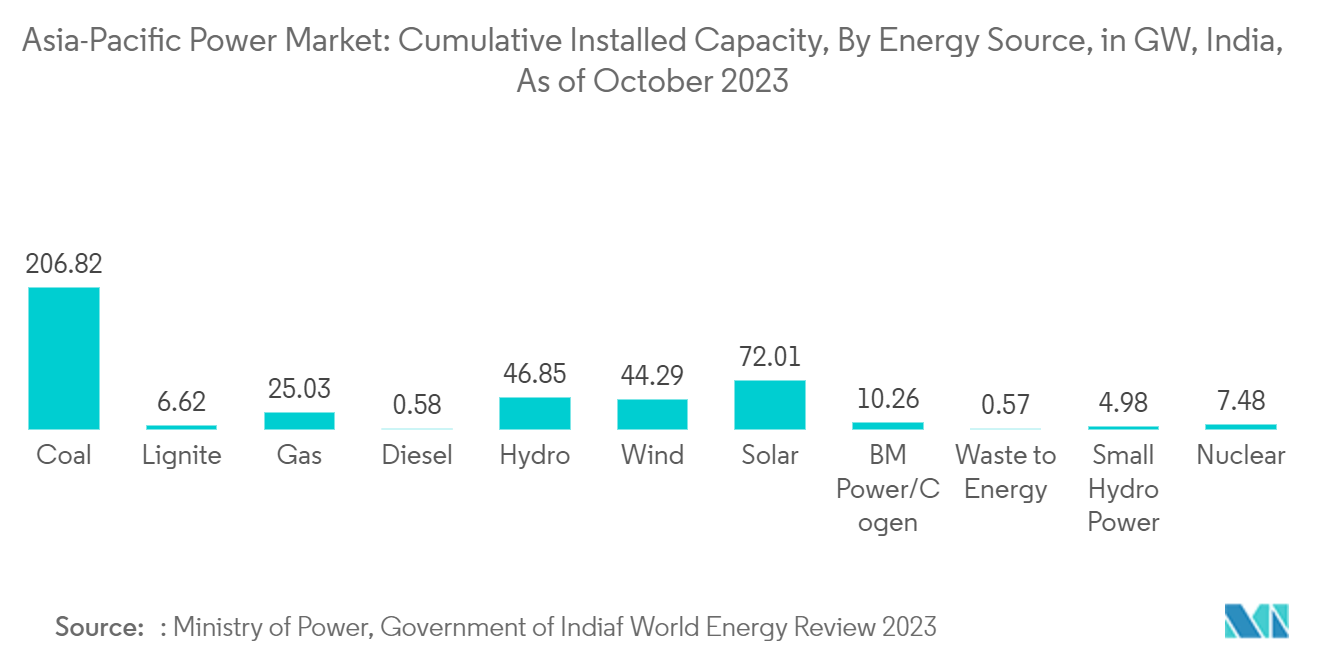

- 据电力部统计,截至 2023 年 10 月,发电总量以化石燃料为主,占比超过 56%(天然气约 6%,褐煤约 1.6%,柴油约 0.1%,印度发电量中约 49% 来自煤炭),其次是可再生能源,约占 41.4%(11.2% 来自水力发电,10.3% 来自风能,16.1% 来自太阳能,1.2% 来自小型水力发电,2.6% 来自其他能源)来源)。尽管该国可再生能源的份额正在迅速增加,但基于化石燃料的能源,特别是燃煤电厂,可能在短期内主导该行业。发电行业的这种情况预计将影响预测期内电力市场的增长。

- 由于人口增加、能源需求增加和工业部门不断发展,印度的电力部门正在经历快速转型。此外,在过去十年中,印度的发电结构转向天然气和可再生能源。

- 可再生能源行业由新能源和可再生能源部 (MNRE) 管理,该部负责制定和执行印度的可再生能源法律和法规,包括上网电价补贴制度 (FIT)。

- 例如,截至 2022 年,新能源和可再生能源部 (MNRE) 将为每个太阳能园区提供高达 250 万印度卢比的中央财政援助 (CFA),用于详细项目报告 (DPR) 的准备。除此之外,还提供高达每兆瓦200万印度卢比的CFA或项目成本的30%,包括并网成本,以较低者为准。此外,200万印度卢比/兆瓦的CFA按60:40的比例分别分配给SPPD用于太阳能园区内部基础设施的开发,以及中央输电公用事业公司(CTU)/国家输电公用事业公司(STU)的外部输电系统的开发。

- 印度也是亚太地区最大的可再生能源市场之一。截至 2023 年 11 月,印度可再生能源装机容量达到超过 132 吉瓦(不包括水电)。太阳能、风能和生物能源是该国主要的可再生能源。截至 2023 年 11 月,包括水力发电在内的可再生能源约占总发电量的 41.4%。

- 因此,综合上述几点,印度由于其用电量大、电力项目投资大,预计将在市场上占有相当大的份额。

亚太电力行业概况

亚太电力市场较为分散。该市场的一些主要参与者(排名不分先后)包括中国电力建设集团公司、NTPC 有限公司、东京电力公司控股公司、中国国家电网公司和韩国电力公司等。

亚太电力市场领导者

NTPC Limited

Tokyo Electric Power Company Holdings

State Grid Corporation of China

Korea Electric Power Corporation

Power Construction Corporation of Chin

- *免责声明:主要玩家排序不分先后

亚太电力市场新闻

- 2023年11月,美国跨国科技公司亚马逊公司在印度马哈拉施特拉邦奥斯马纳巴德启动了一座198兆瓦(MW)风电场。此次新增项目标志着亚马逊在印度的第 50 个风能和太阳能项目,发电量达到了 1.1 吉瓦 (GW) 以上。2014 年至 2022 年间,该公司的风能和太阳能发电厂在发电方面发挥了重要作用,估计发电量达 3.49 亿美元(2,885 千万印度卢比)印度社区的经济投资。

- 2022年10月,Tenaga Nasional Berhad宣布已收到马来西亚能源和自然资源部的意向书,将开发一座2.1吉瓦的联合循环燃气发电厂。该工厂将位于雪兰莪州(马来西亚中部)的卡帕尔。

亚太电力行业细分

发电是通过煤炭、水力、太阳能、热力等各种主要来源产生的电力。在公用事业中,这是交付给最终用户之前的一个步骤。然后是传输和分发过程。在此情况下,产生的电力根据最终用户的要求通过高压线路(输电线路)和低压线路(配电线路)进行分配。

亚太电力市场分为发电源、输配电(TD)和地理位置。按发电来源划分,市场分为火力发电、水力发电、可再生能源等。该报告还涵盖了该地区主要国家电力市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据装机容量(TW)进行的。

亚太电力市场研究常见问题解答

亚太电力市场有多大?

亚太电力市场规模预计将在 2024 年达到 4.36 太瓦,并以 6.04% 的复合年增长率增长,到 2029 年将达到 5.84 太瓦。

目前亚太电力市场规模有多大?

2024年,亚太电力市场规模预计将达到4.36太瓦。

亚太电力市场的主要参与者有哪些?

NTPC Limited、Tokyo Electric Power Company Holdings、State Grid Corporation of China、Korea Electric Power Corporation、Power Construction Corporation of Chin 是亚太电力市场运营的主要公司。

亚太电力市场涵盖哪些年份?2023年市场规模有多大?

2023年,亚太电力市场规模预计为4.10太瓦。该报告涵盖了亚太电力市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了亚太电力市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

亚太电力行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太电力市场份额、规模和收入增长率统计数据。亚太电力分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。