美国农业灌溉机械市场分析

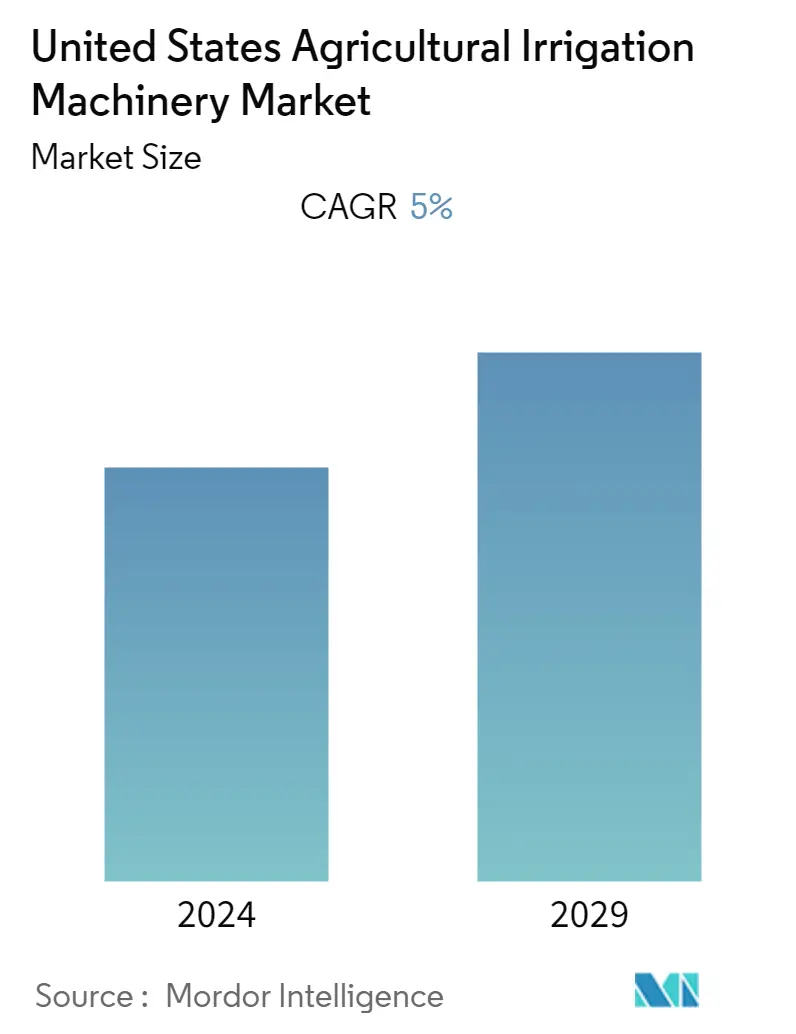

美国农业灌溉机械市场预计在预测期内复合年增长率为 5.0%。

- 城市人口的增长和经济的发展加剧了对国家水资源的竞争。由于地表水供应主要分配在美国西部的大多数河流流域和美国东部的一些河流流域,因此在许多情况下必须通过重新分配最初分配给农业的水来满足非农业部门新出现的用水需求。过去几年,美国灌溉系统的采用率有所提高,微灌在太平洋地区占主导地位,喷灌在山区和平原地区占主导地位。安装它们可以最大限度地减少水土流失,提高农作物产量,提高农作物品质,减少杂草生长。

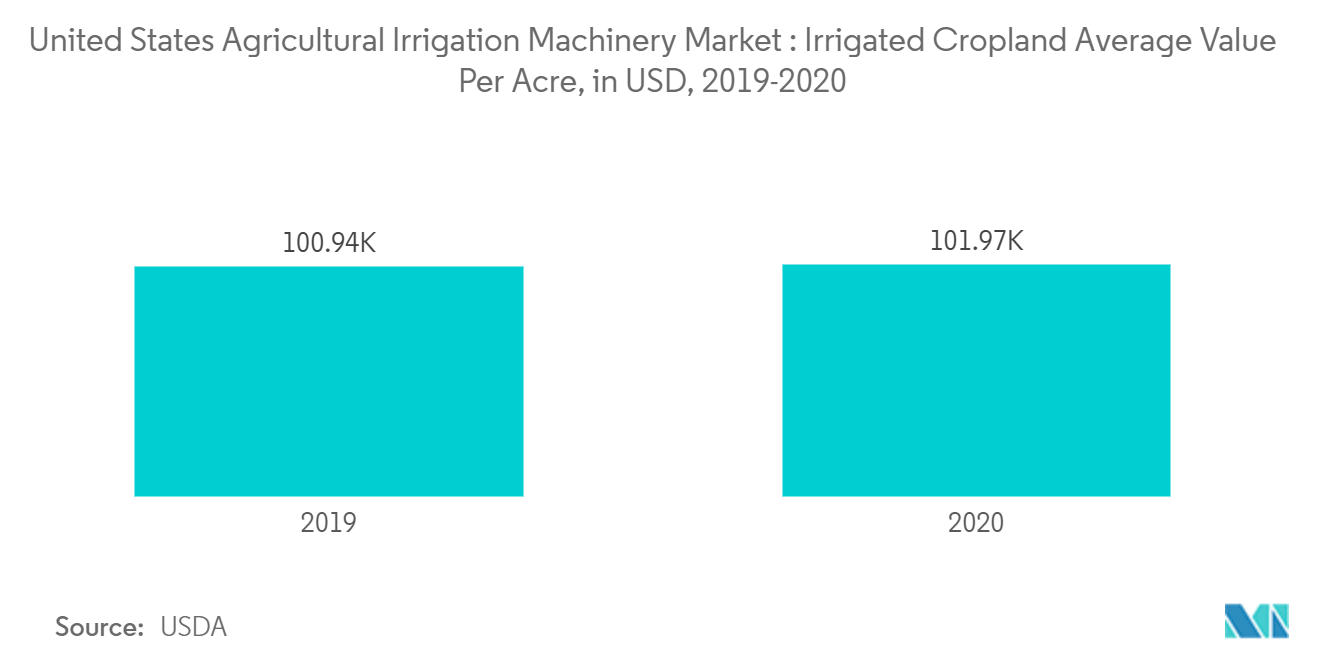

- 灌溉显着提高了农业部门的生产力和盈利能力。根据美国农业部 - 国家农业统计服务信息 (USDA-NASS) 报告,2019 年,灌溉农场占美国农作物销售总价值的 54% 以上,但耕地面积还不到 30%。

- 一般来说,灌溉可以提高作物产量并降低产量风险,同时提供其他潜在效益,包括养分吸收效率、作物质量控制和防冻。灌溉作物生产支持美国许多地区的当地农村经济,并对美国畜牧业、食品加工、运输和能源部门做出了重大贡献。

- 在太平洋许多地区、山区以及南北平原地区,降水量不足以满足大多数农作物的需水量,农业生产需要灌溉。在其他较为潮湿的地区,降雨量和时间的年度和季节变化会影响灌溉决策。

- 地表水和地下水的可用性也是灌溉空间分布的主要因素。西方的大部分灌溉发展都是通过对地表水储存和输送项目的公共融资投资实现的。在平原地区,灌溉区的集中度在很大程度上反映了地下水资源的可用性,特别是高原含水层(奥加拉拉含水层)。

美国农业灌溉机械市场趋势

提高微灌溉意识

- 灌溉系统市场主要由诸如需要提高作物生产力同时解决水资源短缺问题等因素驱动。因此,各地区政府正在重点制定举措,增加滴灌、喷灌和枢轴等灌溉系统的使用,同时限制水资源短缺。

- 随着水日益成为一种稀缺商品,农民们一直在寻求新的想法,以用相同的水量种植更多的作物。灌溉系统,包括喷头和滴头,需求量很大。预计这将促进所研究市场的增长。

- 农业部门是用水的主要部门。水资源短缺是使用微灌机械系统的主要挑战和关键驱动因素。滴灌和喷头等微型灌溉系统可减少水的浪费并提高生产率。农民越来越意识到采用微灌溉系统所带来的好处。因此,已经观察到从重力灌溉系统向压力喷灌系统的转变,特别是在该国西部各州。

- 在美国,大约 5800 万英亩的土地已使用微灌溉系统进行灌溉。此外,微型灌溉系统技术的不断进步为农业领域的大农场主控制和监测水流和植物摄入量提供了普遍的便利,这有利于市场增长。

加州在灌溉系统方面占据市场主导地位

- 灌溉主要发生在美国西部地区。西部各州占美国灌溉总取水量的 81%,拥有灌溉土地总量的 74%。加利福尼亚州在高度灌溉土地面积中排名第一,面积近 790 万英亩。

- 约82%的农田得到灌溉,按农作物灌溉面积最多的是玉米、饲料(干草、青贮饲料等)和果园。灌溉方式以自流灌溉为主,占51%,其次是微灌,占31%,喷灌占18%。因此,农业灌溉机械市场的需求将会不断增加,特别是在美国西部地区。

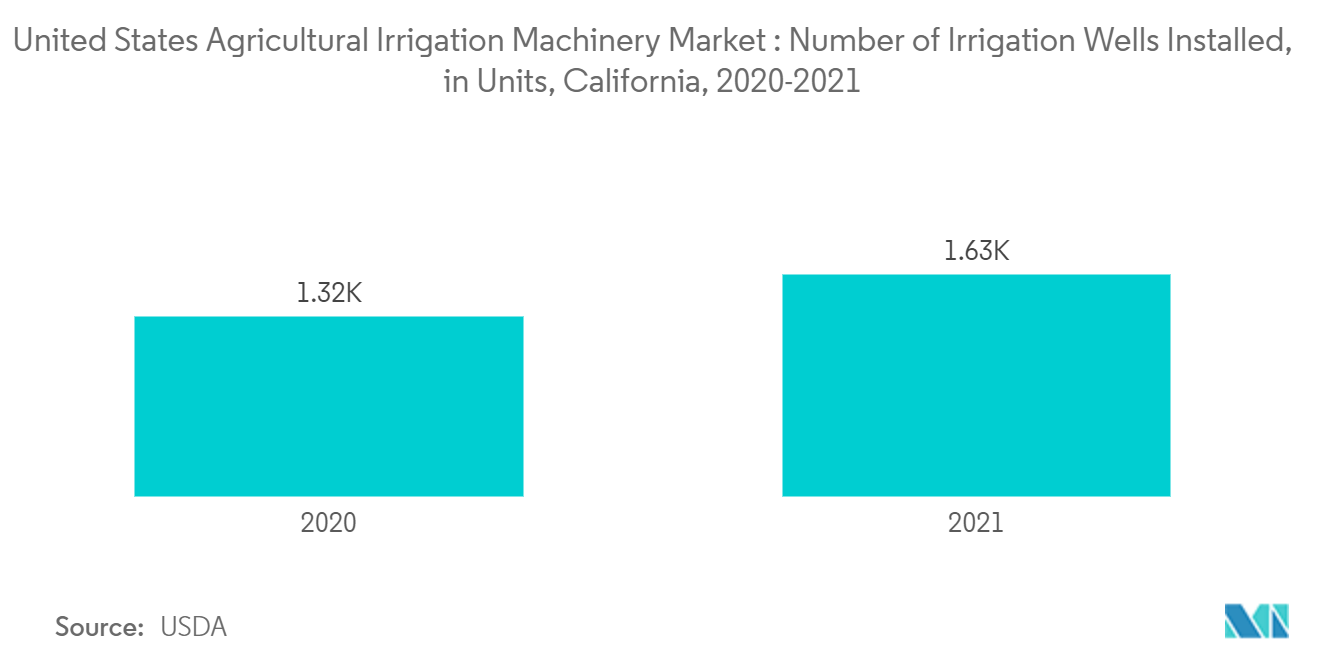

- 灌溉井通常比家用井具有更高的容量并抽取更多的地下水,为加州和世界各地数百万人的农场提供水源。过去五年,全州安装了 6,757 口灌溉井,而今年截至目前已安装的灌溉井总数为 58,845 口。每年新增灌溉井数量从2018年的低点1,033口增至2021年的高点1,626口。

- 加州安装的新灌溉井比国内水井集中得多。在上一个水年度内,图莱里县 (440) 安装的新灌溉井比该州任何其他县都多,约占六分之一 (17%),这将增加该省未来灌溉系统的需求年。

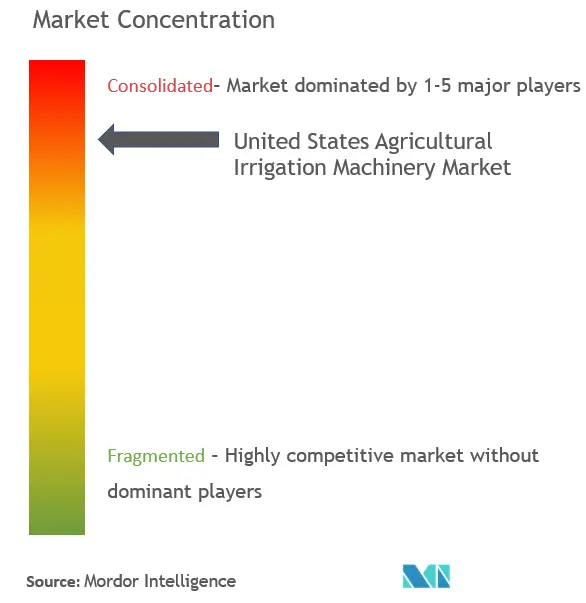

美国农业灌溉机械行业概况

美国农业灌溉机械市场正在整合,少数主要参与者相互竞争。主要参与者包括 Nelson Irrigation Corporation、Netafim、Jain Irrigation, Inc.、TL Irrigation Co.、Toro Company、Valmont Industries, Inc.、Rain Bird Corporation 和 Rivulis。新产品发布、合作和收购是该国市场领先公司采取的主要策略。除了创新和扩张之外,研发投资和开发新颖的产品组合可能会成为未来几年的关键战略。

美国农业灌溉机械市场领导者

Nelson Irrigation Corporation

Netafim USA

T-L Irrigation Co.

Valmont Industries, Inc.

The Toro Company

- *免责声明:主要玩家排序不分先后

美国农业灌溉机械市场新闻

- 2022 年 11 月:Jain Irrigation, Inc. 收购了 SWIIM 资产,包括领先的水管理 IP/技术组合和专有技术、用于水管理服务的某些现场硬件、新市场和客户的准入以及 OnFarm Water Accounting 的当前合同。此次收购将继续其作为灌溉和农业技术领域领先技术整合者的发展。

- 2022 年 1 月:耐特菲姆美国公司与拜耳合作创建精确防御计划。 Precise Defense 利用耐特菲姆的精密滴灌技术,将 Velum One 杀线虫剂和其他作物保护产品直接输送到根部区域,从而提供强大的一二击。

- 2020 年 1 月:Lindsay Corporation 与 Farmers Edge 合作整合数字平台,为其种植者和经销商网络提供首个完全互联的作物管理解决方案。扩大的合作伙伴关系还将侧重于数据科学、机器学习和人工智能(AI)驱动的分析方面的合作,以提供高精度的基于水的见解和预测模型,从而树立农业的新标准。

美国农业灌溉机械行业细分

农业灌溉机械是通过管网在低压下分配水并将其作为小量排放到每个植物的系统。与喷灌相比,微灌溉使用的压力和水流量较小。滴灌将水直接输送到植物的根部区域。美国农业灌溉机械市场按灌溉类型分为喷灌、滴灌、支轴灌溉和其他灌溉类型,并分为作物和非作物。该报告提供了上述所有细分市场的市场规模以及数量(单位)和价值(百万美元)的预测。

| 喷灌 |

| 滴灌 |

| 枢轴灌溉 |

| 其他灌溉类型 |

| 基于作物 |

| 非农作物为主 |

| 灌溉类型 | 喷灌 |

| 滴灌 | |

| 枢轴灌溉 | |

| 其他灌溉类型 | |

| 应用 | 基于作物 |

| 非农作物为主 |

美国农业灌溉机械市场研究常见问题解答

目前美国农业灌溉机械市场规模有多大?

美国农业灌溉机械市场预计在预测期内(2024-2029)复合年增长率为 5%

谁是美国农业灌溉机械市场的主要参与者?

Nelson Irrigation Corporation、Netafim USA、T-L Irrigation Co.、Valmont Industries, Inc.、The Toro Company 是在美国农业灌溉机械市场运营的主要公司。

美国农业灌溉机械市场涵盖哪些年份?

该报告涵盖了美国农业灌溉机械市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了美国农业灌溉机械市场历年规模:2024年、2025年、2026年、2027年, 2028 年和 2029 年。

页面最后更新于:

美国农业灌溉机械行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国农业灌溉机械市场份额、规模和收入增长率统计数据。美国农业灌溉机械分析包括对 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。