欧洲分拣系统市场分析

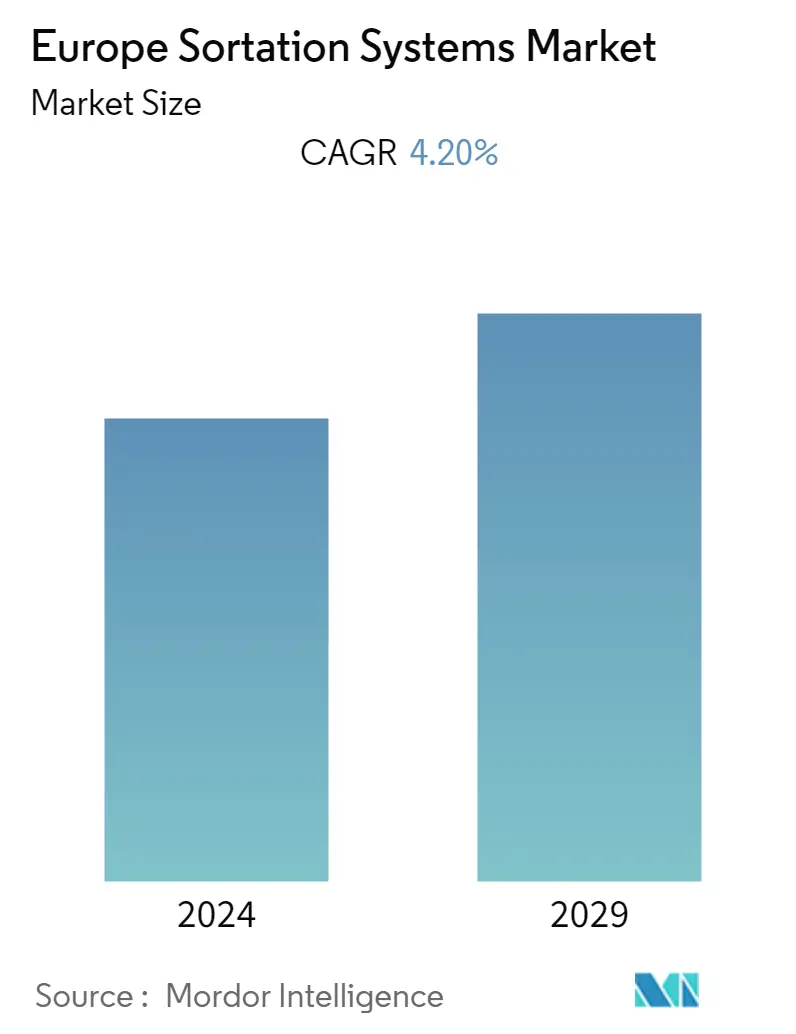

预计欧洲分拣系统市场在预测期内的复合年增长率为 4.2%。邮政和包裹服务、食品和饮料行业以及电子商务行业等最终用户都需要分拣系统。劳动力成本的增加和消费者行为的变化导致对更快、更准确的配送操作的需求不断增长,从而对分拣系统产生了巨大的需求。这些系统对最终用户的主要优势是减少了操作时间。随着越来越多的零售巨头利用免费送货和一日送货来销售产品,这些自动化系统的需求可能会增长。

- 有几个因素促使人们越来越关注采用自主机器人技术在订单履行中心执行分拣功能。随着城市化的快速发展和库存单位 (SKU) 的增长,分销商和批发商发现为其运营做出正确的决策在技术上具有挑战性。这一因素推动了对使用劳动力、设备和技术的更具创新性的方式的需求。推动自动化物料搬运系统需求的关键因素是节省成本、劳动力效率和空间限制。

- 由于对自动化的日益关注,市场上的供应商正在获得分拣系统的新订单。例如,2022 年 2 月,西门子物流收到了 GLS 西班牙公司的合同,为 GLS 位于马德里的新物流中心设计和集成包裹分拣技术。因此,全球物流和仓库的扩张正在推动市场的增长。

- 仓库、配送中心和零售商必须找到方法来组织分拣流程,并以更短的时间和更具成本效益地处理不同的包裹,因为无效的分拣会浪费时间和精力,从而损害商业利润。因此,仓库、配送中心和零售商必须升级其现有的分拣系统,以准确地分拣大量包裹。

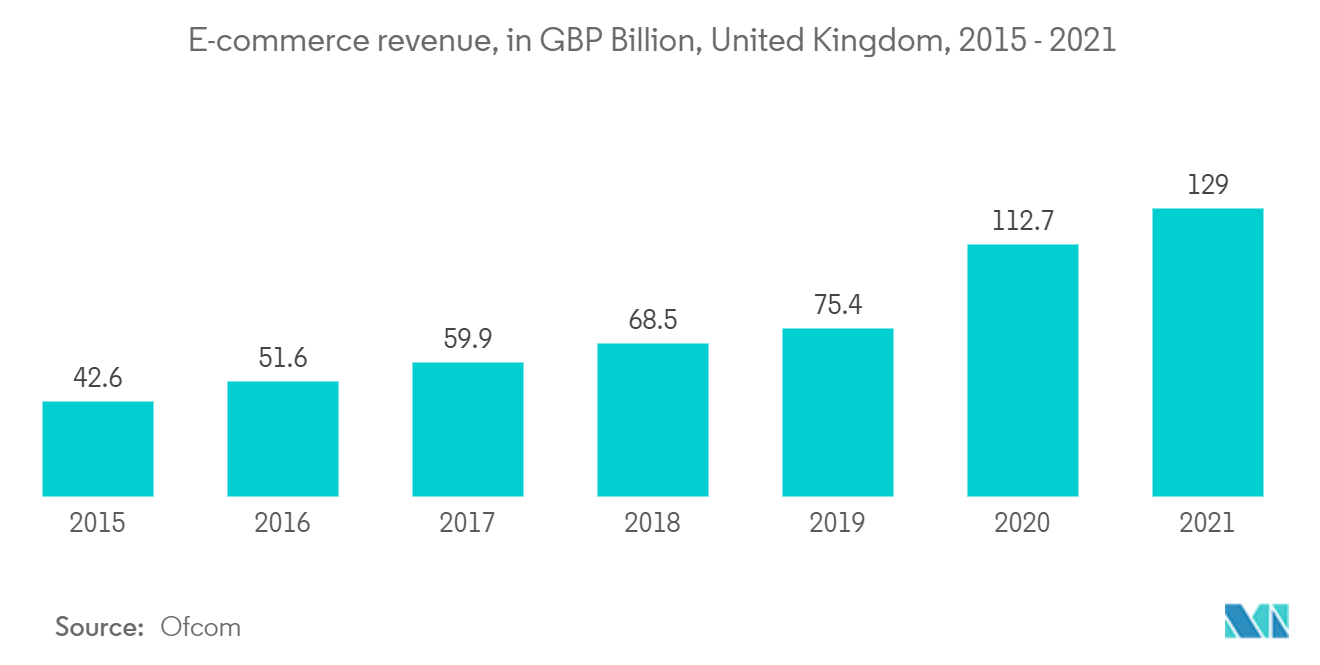

- COVID-19 大流行导致仓库运营商考虑加快采用自动化和机器人技术的计划。成功的实施表明,这些运营商通过减少工人互动和提高生产力来满足日益增长的电子商务需求,创造了更安全的工作岗位。过去几个月电子商务的激增改善了该地区的分拣市场。

- 由于电子商务货运量激增,UPS 和 DHL 等航运公司宣布对其欧洲业务进行投资。例如,2021 年 9 月,UPS 在布拉格开设了一家新的分拣设施,扩大了其欧洲网络。据 UPS 称,新设施是其最近完成的 20 亿美元多年欧洲投资计划的一部分,该计划旨在扩展整个欧洲的 UPS 网络。

欧洲分拣系统市场趋势

邮政和包裹领域预计将推动市场增长

- 在当今竞争激烈的环境中,可用产品数量的不断增加以及对更频繁和更小交付的需求正在使分拣过程实现自动化。英国批发和零售业未来几年实现自动化的机会很大。随着企业寻求降低运营的劳动密集度,预计的劳动力短缺也加强了物流自动化的理由。高需求和进一步市场增长的机会导致自动化物流供应商前景乐观。

- 据欧盟委员会称,2021年11月,欧洲邮政服务向所有欧洲公民提供基本的邮政和包裹服务,并提高了单个包裹跨境投递服务的关税透明度。然而,它也凸显了数字化正在改变国内邮政和包裹服务市场,在不断变化的消费者需求和期望中为邮政运营商创造新的机遇。此类举措正在推动该地区对邮政和包裹分拣系统的需求。

- 该地区的组织专注于创新新的分拣系统。例如,2022 年 7 月,皇家邮政在北爱尔兰推出了第一台自动包裹分拣机。该机器每天能够处理 157,000 个包裹,有助于满足每天对隔夜包裹不断增长的需求。该机器是一个智能系统,结合了传送带和扫描技术来对包裹进行分类以便运输。该机器安装在北爱尔兰纽敦修道院的邮政中心,每小时可分拣多达 7,500 个包裹。它通过皇家邮政网络将它们发送到当地的投递办公室。它可以处理任何形状和尺寸的包裹,有些包裹重量可达 20 公斤。

- 2022 年 6 月,匈牙利领先的包裹分拣中心 Magyar Posta 通过 Leonardo 的新型分拣系统提高了配送能力。这是物流行业最新的国际里程碑,证实了匈牙利运营商对莱昂纳多能力的信任。二十年来,他们一直保持着牢固的合作。该系统将于2023年交付,每年可处理多达1亿个包裹,合同包括到2031年的技术支持。

- 德国是拥有熟练制造业的最大经济体之一。正如工业 4.0 倡议(旨在分配资源和资金来建设更多智能工厂)所证明的那样,该国对利用自动化技术提高制造生产力越来越感兴趣。

- 德国分拣系统市场的增长也得益于分拣系统领域全球领导者西门子邮政和包裹机场物流公司的支持。这些公司已在国际市场上取得了成功,并以稳健的增长率提高了各地区对分拣技术的认识。

英国预计将占据最大的市场份额

- 分拣中心的概念可以追溯到2013年,由英国亚马逊首次提出。在实现所需吞吐量的同时大幅节省运营成本后,英国的其他电子商务行业先于其他主要国家采用了相同的概念。

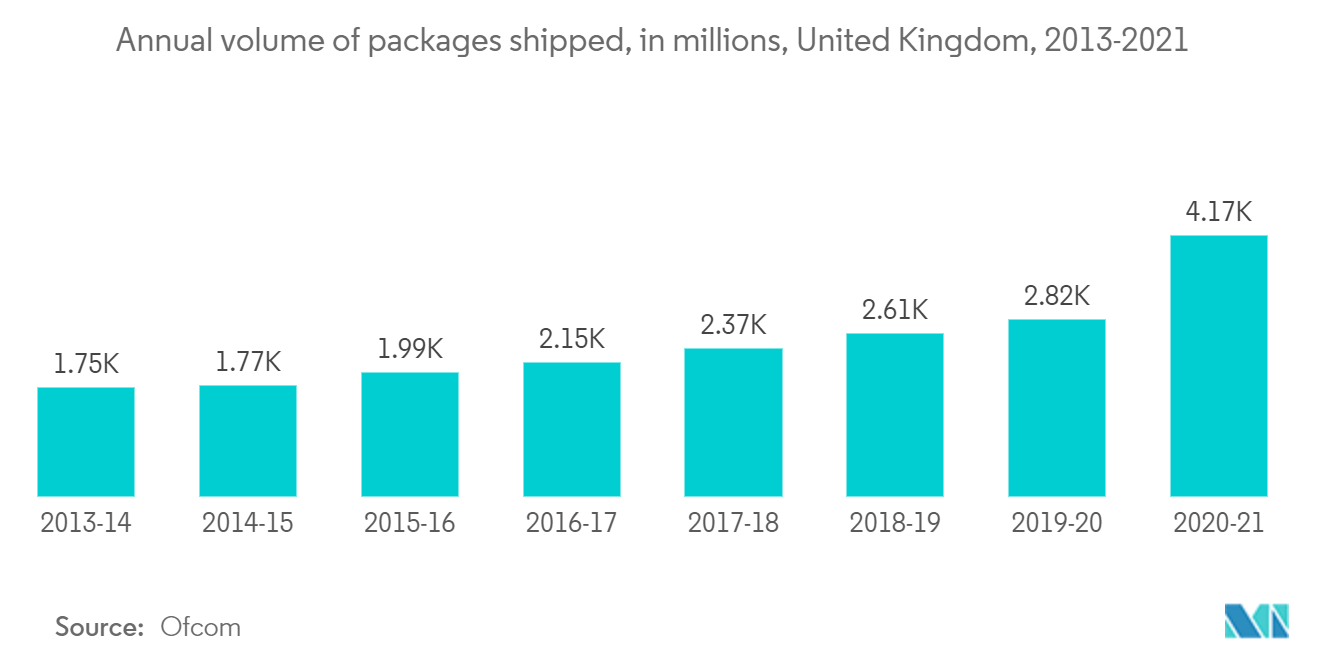

- 由于电子商务的蓬勃发展,整个欧洲的包裹递送正在经历巨大的增长,主要是在英国和德国等国家。由此带来的包裹量的增加对许多快递和邮政公司来说是一个重大挑战。对交付产品的需求不断增长可能会促进自动化在运输包裹分类和管理方面的采用。

- 组织正在根据消费者的需求采取战略方法。例如,LAC Logistics 为所有分拣商品提供全套设备。该公司主要关注零售商和物流公司服务的邮政/快递市场中包裹、包裹和盒子等各种产品数量的显着增长。

- 随着电子商务的增长,英国分拣系统市场受到该地区航空业的推动。英国四个主要机场宣布了扩建计划,旅客数量创历史新高。例如,盖特威克机场宣布了一项为期五年的 11 亿欧元新投资计划,旨在到 2023 年将旅客人数增加约 5300 万人次。

- PSI Technologies 在食品和饮料行业表现出色。该公司了解 24/7 运营的独特要求,从而最大限度地减少计划维护。它为高速分配和灌装系统提供基于颜色的食品分类。其产品广泛应用于整个食品和饮料生态系统。

- 2022 年 6 月,AsendiaManagement SAS 在其位于希思罗的包裹处理中心成功安装了自动分拣机器人和六台新贴标机器人,该中心于 2022 年 5 月全面投入运营。新的自动化系统显着提高了零售商、电子商务品牌和零售商的包裹吞吐量。其他客户的速度可达每小时 7,200 个包裹,并允许站点全天候 (24/7) 运营。该公司在这些改进中投入了 250 万欧元的资本支出。

欧洲分拣系统行业概况

欧洲分拣系统市场分散且竞争激烈。产品发布、研发费用高、合作伙伴关系和收购是企业维持激烈竞争的主要增长策略。

- 2021 年 8 月 - 范德兰德与物流服务提供商 Bleckmann 合作测试其最新的仓储创新,旨在改进批量拣选物品到订单的手动分拣。这种直观的系统还可以减少培训时间并提高操作员的绩效。

- 2021 年 3 月 - 法孚为 DHL Express Italy 提供了新的包裹处理和分拣解决方案。 2021 年 3 月,DHL Express Italy 在意大利北部的米兰马尔彭萨机场启用了新的枢纽、网关和服务中心。作为 DHL Express Italy 的合作伙伴,法孚基于专有技术设计了解决方案,以满足客户的需求。 DHL Express Italy 选择法孚的交叉带技术是因为其速度快、精度高。

欧洲分拣系统市场领导者

KNAPP AG

Viastore Systems Gmbh

Dematic Corp. (KION Group)

Daifuku Co. Ltd

Interroll Holding AG

- *免责声明:主要玩家排序不分先后

.webp)

欧洲分拣系统市场新闻

- 2022 年 7 月 - BEUMER 推出了新型 BG Line Sorter 和 BG Pouch System,该系统利用下一代技术为中型批量运营提供增强的灵活性和可扩展性。正如该公司声称的那样,BG Line Sorter 解决方案通过帮助他们对各种物品进行分类,同时利用模块化设计来确保灵活性并优化空间利用,从而扩展了包裹和材料处理操作。

- 2022 年 5 月 - OPEX Corporation 是下一代自动化领域的全球知名企业,为仓库、文档和邮件自动化提供创新解决方案,首次参加欧洲最大的内部物流解决方案和流程管理国际贸易展 LogiMAT。 OPEX 的自动化专家对该公司的 Sure Sort 分拣系统进行了持续的现场演示,并展示了 OPEX 旨在帮助企业蓬勃发展的所有仓库自动化解决方案。

欧洲分拣系统行业细分

分拣系统(硬件)识别、引导、合并、分离产品并将其运送到特定目的地。分拣系统可提高批发、零售和制造配送的效率,并广泛应用于邮政和包裹、食品和饮料、机场、零售和制药等行业。这些最终用户应用程序已被认为达到了市场估计。报告还涵盖了国家层面的分析。研究范围考虑了 COVID-19 对市场的影响。

| 邮政和包裹 |

| 飞机场 |

| 食品和饮料 |

| 零售 |

| 药品 |

| 其他最终用户行业 |

| 英国 |

| 法国 |

| 意大利 |

| 德国 |

| 欧洲其他地区 |

| 按最终用户 | 邮政和包裹 |

| 飞机场 | |

| 食品和饮料 | |

| 零售 | |

| 药品 | |

| 其他最终用户行业 | |

| 按国家/地区 | 英国 |

| 法国 | |

| 意大利 | |

| 德国 | |

| 欧洲其他地区 |

欧洲分拣系统市场研究常见问题解答

目前欧洲分拣系统市场规模有多大?

欧洲分拣系统市场预计在预测期内(2024-2029)复合年增长率为 4.20%

谁是欧洲分拣系统市场的主要参与者?

KNAPP AG、Viastore Systems Gmbh、Dematic Corp. (KION Group)、Daifuku Co. Ltd、Interroll Holding AG 是欧洲分拣系统市场的主要运营公司。

欧洲分拣系统市场涵盖哪些年份?

该报告涵盖了欧洲分拣系统市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了欧洲分拣系统市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

欧洲分拣系统行业报告

Mordor Intelligence™ 行业报告创建的 2024 年欧洲分拣系统市场份额、规模和收入增长率统计数据。欧洲分拣系统分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。

.webp)