澳大利亚糖尿病护理药物市场分析

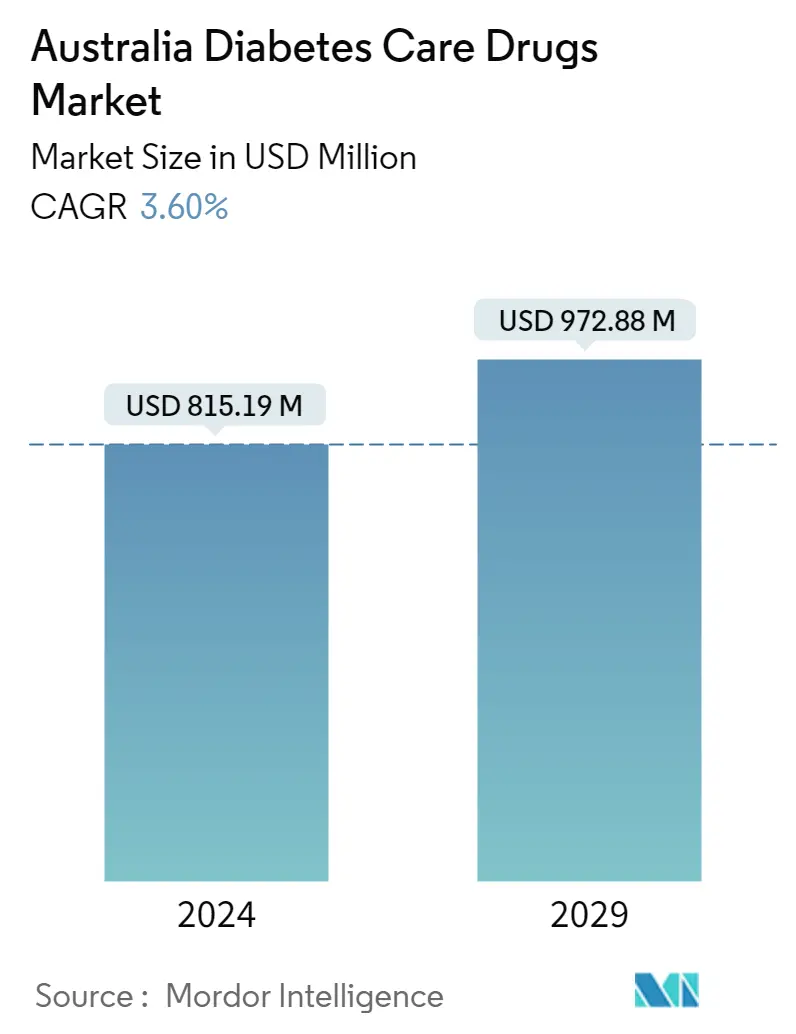

2024 年澳大利亚糖尿病护理药物市场规模估计为 8.1519 亿美元,预计到 2029 年将达到 9.7288 亿美元,在预测期间(2024-2029 年)以 3.60% 的复合年增长率增长。

COVID-19 的流行推动了澳大利亚糖尿病护理药物市场的扩张。感染 COVID-19 的糖尿病患者可能出现高血糖水平、不规则的血糖变异性和糖尿病并发症。根据澳大利亚政府卫生和老年护理部的数据,自 2022 年 7 月大流行开始以来,澳大利亚已有 92,35,681 例 COVID-19 确诊病例。成人 COVID-19 患者的糖尿病患病率导致 1 型 (T1DM) 或 2 型糖尿病 (T2DM) 患者的 COVID-19 严重程度和死亡率大幅增加,尤其是与血糖控制不佳有关。虽然新发高血糖症和糖尿病(T1DM 和 T2DM)在 COVID-19 的背景下得到了更多的认可,并且与更糟糕的结果有关。为了尽量减少加重,应定期检查和维持患者的血糖,强调糖尿病护理药物的重要性。

肥胖、不良饮食和缺乏身体活动都会导致新诊断的 1 型和 2 型糖尿病病例数量增加。糖尿病患者的发病率和患病率的快速上升,以及工业化国家的医疗保健支出,是糖尿病护理产品使用增加的指标。此外,糖尿病发病率的上升和胰岛素输送装置的使用增加正在推动市场扩张。领先的制造商专注于技术进步和改进产品的创造,以实现显着的市场份额。

澳大利亚糖尿病护理药物市场趋势

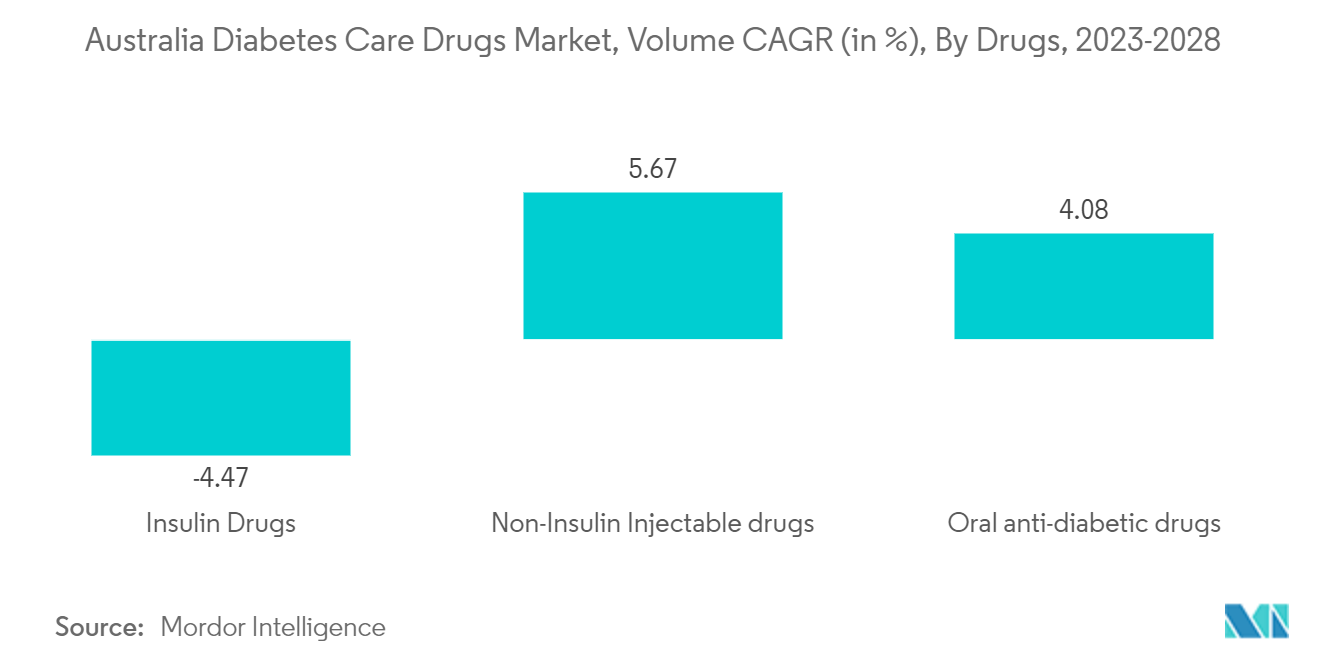

口服抗糖尿病药物在今年的市场份额最高。

在预测期内,口服抗糖尿病药物部分预计将以超过 5% 的复合年增长率增长,这主要是由于糖尿病人群的需求,到今年年底,糖尿病人群的需求超过 140 万。

根据 2020-2021 年澳大利亚全国健康调查,每 20 人中就有一人 (5.3%) 患有糖尿病。2型糖尿病最常见(85.5%),其次是1型糖尿病(11.0%)和个体报告不知道的糖尿病(4.1%)。糖尿病患者被诊断为血糖失衡,不遵循常规血糖值。常见的实验室诊断测试只能帮助医生诊断病情。血糖水平波动较频繁的患者应每天监测。使用胰岛素的患者必须经常监测血糖水平,并根据需要改变胰岛素剂量或更换药物。不使用胰岛素的 2 型糖尿病患者需要经常口服药物。澳大利亚国家糖尿病战略是为应对糖尿病而制定的,并概述了如何有效地整合和针对各级政府现有的有限医疗保健资源。该战略确定了减轻糖尿病社区负担的最有效和最合适的策略,并为全球范围内的糖尿病预防、护理和研究设定了标准。

糖尿病药不是口服胰岛素。2型糖尿病患者经常服用包括胰岛素在内的处方药,以帮助他们控制血糖水平。这些药物大多是作为药丸服用的;其他通过注射给药。片剂和注射剂旨在补充而不是取代均衡饮食和经常进行体育锻炼。

在澳大利亚政府的鼓励下,药物的使用量在预测期内有所增加。

澳大利亚糖尿病患病率的上升正在推动该国的糖尿病药物市场。

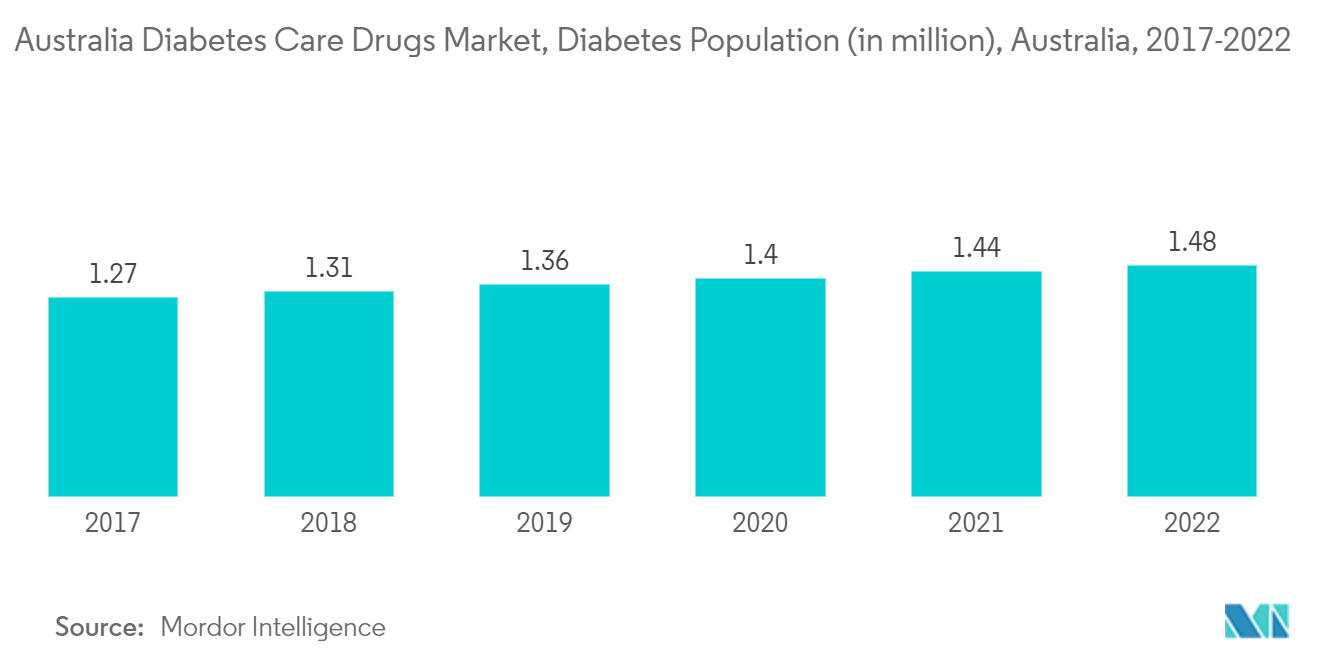

1991 年至 2021 年间,澳大利亚的糖尿病患病率增加了两倍多。目前,澳大利亚约有200多万糖尿病患者。根据Mordor Intelligence的统计,2型糖尿病患者占今年澳大利亚糖尿病总人口的大部分。然而,糖尿病在澳大利亚比许多其他国家更为普遍。糖尿病治疗的主要目标之一是将血糖水平保持在一定的目标范围内。它可以通过平衡食物、活动、生活方式和糖尿病药物来实现。血糖监测结果为建立适当的糖尿病护理方法提供了所需的信息。维持目标血糖水平可以帮助最大限度地减少一个人患各种糖尿病相关问题的机会,如糖尿病视网膜病变、心脏病、肾脏疾病等。服用胰岛素的糖尿病患者检查血糖水平的频率因各种因素而异。

由于年龄较早,糖尿病病程较长,年轻人更容易在年轻时患上糖尿病,从而降低他们的生活质量,缩短他们的预期寿命,并增加社会医疗保健支出。因此,对糖尿病护理药物的需求正在增长,其接受率也在提高,从而推动了市场。此外,随着2型糖尿病患者意识的提高,对糖尿病药物的需求正在迅速发展。

因此,预计上述因素将在预测期内推动市场增长。

澳大利亚糖尿病护理药物行业概况

糖尿病药物市场适度分散,很少有重要的仿制药参与者。诺和诺德、赛诺菲、阿斯利康和百时美施贵宝等一些主要参与者主导着胰岛素药物和 Sglt-2 药物市场。口服药物市场,如磺酰脲类药物和格列奈类药物,由更多的仿制药参与者组成。参与者之间的竞争激烈程度很高,因为每个参与者都在努力开发新药并以具有竞争力的价格提供它们。此外,参与者正在开拓新市场以增加市场份额。它特别适用于需求高于供应的新兴经济体。

澳大利亚糖尿病护理药物市场领导者

Eli Lilly

Boehringer Ingelheim

Astrazeneca

Sanofi

NovoNordisk

- *免责声明:主要玩家排序不分先后

澳大利亚糖尿病护理药物市场新闻

- 2023 年 3 月:阿尔巴尼斯政府决定通过药品福利计划将 Fiasp 胰岛素和 Fiasp FlexTouch 的使用时间再延长六个月。根据这些安排,目前持有Fiasp处方的人可以在未来六个月内获得它。

- 2022 年 5 月:TGA 与诺和诺德和卫生专业组织发表了一份联合声明,要求医生优先为 2 型糖尿病患者开具 Ozempic。这些组织包括澳大利亚糖尿病协会、澳大利亚医学协会和澳大利亚药学会。

澳大利亚糖尿病护理药物行业细分

糖尿病或糖尿病描述了一组以人的高血糖水平为特征的代谢紊乱。对于糖尿病,身体要么不能产生足够的胰岛素,要么身体的细胞对胰岛素没有适当的反应,或者两者兼而有之。澳大利亚糖尿病护理药物市场按药物(口服抗糖尿病药物(双胍类、α-葡萄糖苷酶抑制剂、多巴胺 D2 受体激动剂、SGLT-2 抑制剂、DPP-4 抑制剂、磺脲类药物和格列奈类)、胰岛素(基础或长效胰岛素、推注或速效胰岛素、传统人胰岛素、生物仿制药胰岛素)、非胰岛素注射药物(GLP-1 受体激动剂和胰岛淀粉样蛋白类似物)和联合药物(胰岛素组合和口服组合))。该报告提供了上述细分市场的价值(以百万美元为单位)和数量(以百万单位为单位)。

| 双胍类 | 二甲双胍 |

| α-葡萄糖苷酶抑制剂 | α-葡萄糖苷酶抑制剂 |

| 多巴胺 D2 受体激动剂 | 溴隐亭 |

| SGLT-2 抑制剂 | Invokana(卡格列净) |

| Jardiance(恩格列净) | |

| Farxiga/Forxiga(达格列净) | |

| Suglat(伊格列净) | |

| DPP-4 抑制剂 | 沙格列汀(Onglyza) |

| Tradjenta(利格列汀) | |

| Vipidia/Nesina(阿格列汀) | |

| Galvus(维格列汀) | |

| 磺酰脲类 | 磺酰脲类 |

| 格列奈类 | 格列奈类 |

| 基础胰岛素或长效胰岛素 | 来得时(甘精胰岛素) |

| Levemir(地特胰岛素) | |

| Toujeo(甘精胰岛素) | |

| Tresiba(德谷胰岛素) | |

| Basaglar(甘精胰岛素) | |

| 追加胰岛素或速效胰岛素 | NovoRapid/Novolog(门冬胰岛素) |

| Humalog(赖脯胰岛素) | |

| Apidra(谷赖胰岛素) | |

| 传统人类胰岛素 | 诺和灵/Actrapid/Insulatard |

| 优泌林 | |

| 人类 | |

| 生物仿制药胰岛素 | 甘精胰岛素生物仿制药 |

| 人类胰岛素生物仿制药 |

| GLP-1 受体激动剂 | Victoza(利拉鲁肽) |

| Byetta(艾塞那肽) | |

| Bydureon(艾塞那肽) | |

| Trulicity(度拉糖肽) | |

| 利西拉来 (利时来) | |

| 胰淀素类似物 | Symlin(普兰林肽) |

| 胰岛素组合 | NovoMix(双相门冬胰岛素) |

| Ryzodeg(德谷胰岛素和门冬胰岛素) | |

| Xultophy(德谷胰岛素和利拉鲁肽) | |

| 口服组合 | Janumet(西他列汀和二甲双胍) |

| 口服抗糖尿病药物 | 双胍类 | 二甲双胍 |

| α-葡萄糖苷酶抑制剂 | α-葡萄糖苷酶抑制剂 | |

| 多巴胺 D2 受体激动剂 | 溴隐亭 | |

| SGLT-2 抑制剂 | Invokana(卡格列净) | |

| Jardiance(恩格列净) | ||

| Farxiga/Forxiga(达格列净) | ||

| Suglat(伊格列净) | ||

| DPP-4 抑制剂 | 沙格列汀(Onglyza) | |

| Tradjenta(利格列汀) | ||

| Vipidia/Nesina(阿格列汀) | ||

| Galvus(维格列汀) | ||

| 磺酰脲类 | 磺酰脲类 | |

| 格列奈类 | 格列奈类 | |

| 胰岛素 | 基础胰岛素或长效胰岛素 | 来得时(甘精胰岛素) |

| Levemir(地特胰岛素) | ||

| Toujeo(甘精胰岛素) | ||

| Tresiba(德谷胰岛素) | ||

| Basaglar(甘精胰岛素) | ||

| 追加胰岛素或速效胰岛素 | NovoRapid/Novolog(门冬胰岛素) | |

| Humalog(赖脯胰岛素) | ||

| Apidra(谷赖胰岛素) | ||

| 传统人类胰岛素 | 诺和灵/Actrapid/Insulatard | |

| 优泌林 | ||

| 人类 | ||

| 生物仿制药胰岛素 | 甘精胰岛素生物仿制药 | |

| 人类胰岛素生物仿制药 | ||

| 非胰岛素注射药物 | GLP-1 受体激动剂 | Victoza(利拉鲁肽) |

| Byetta(艾塞那肽) | ||

| Bydureon(艾塞那肽) | ||

| Trulicity(度拉糖肽) | ||

| 利西拉来 (利时来) | ||

| 胰淀素类似物 | Symlin(普兰林肽) | |

| 联合用药 | 胰岛素组合 | NovoMix(双相门冬胰岛素) |

| Ryzodeg(德谷胰岛素和门冬胰岛素) | ||

| Xultophy(德谷胰岛素和利拉鲁肽) | ||

| 口服组合 | Janumet(西他列汀和二甲双胍) | |

澳大利亚糖尿病护理药物市场研究常见问题解答

澳大利亚糖尿病护理药物市场有多大?

澳大利亚糖尿病护理药物市场规模预计到 2024 年将达到 8.1519 亿美元,并以 3.60% 的复合年增长率增长,到 2029 年将达到 9.7288 亿美元。

目前澳大利亚糖尿病护理药物市场规模是多少?

2024年,澳大利亚糖尿病护理药物市场规模预计将达到8.1519亿美元。

谁是澳大利亚糖尿病护理药物市场的主要参与者?

Eli Lilly、Boehringer Ingelheim、Astrazeneca、Sanofi、NovoNordisk 是在澳大利亚糖尿病护理药物市场运营的主要公司。

澳大利亚糖尿病护理药物市场涵盖哪一年,2023 年的市场规模是多少?

2023 年,澳大利亚糖尿病护理药物市场规模估计为 7.8686 亿美元。该报告涵盖了澳大利亚糖尿病护理药物市场多年来的历史市场规模:2018 年、2019 年、2020 年、2021 年、2022 年和 2023 年。该报告还预测了澳大利亚糖尿病护理药物市场规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

页面最后更新于:

澳大利亚糖尿病护理药物行业报告

2024 年澳大利亚糖尿病护理药物市场份额、规模和收入增长率的统计数据,由 Mordor Intelligence™ Industry Reports 创建。澳大利亚糖尿病护理药物分析包括 2029 年市场预测展望和历史概述。获取此行业分析的样本,作为免费报告PDF下载。