亚太地区烧碱市场分析

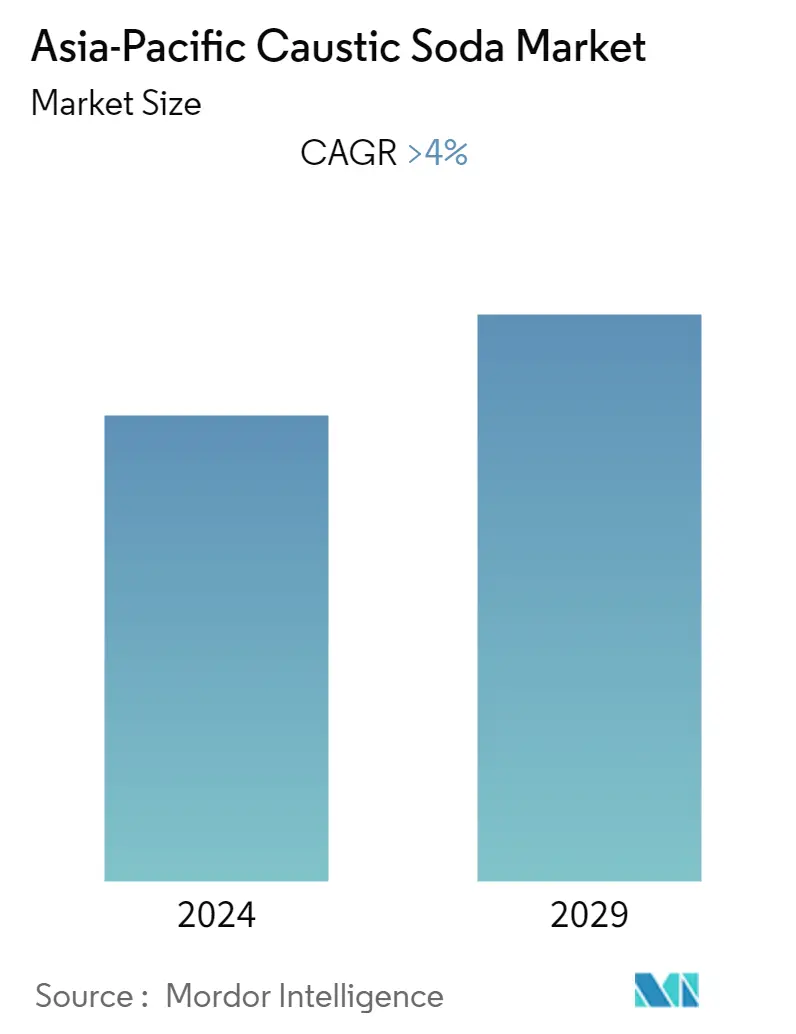

预计亚太地区烧碱市场在预测期内将以超过4%的复合年增长率发展。推动市场增长的主要因素是制浆造纸行业对烧碱的需求不断增加。此外,纺织应用需求的增长是烧碱市场的主导因素,预计将增加所研究市场的增长。预计由于 COVID-19 突然爆发而产生的不利条件将阻碍预测期内市场的增长。

- 烧碱用于制造造纸和纸浆、肥皂和洗涤剂、纺织等行业的产品,也用于合成许多有机和无机化学品。因此,该产品需求量很大,有望推动市场研究。

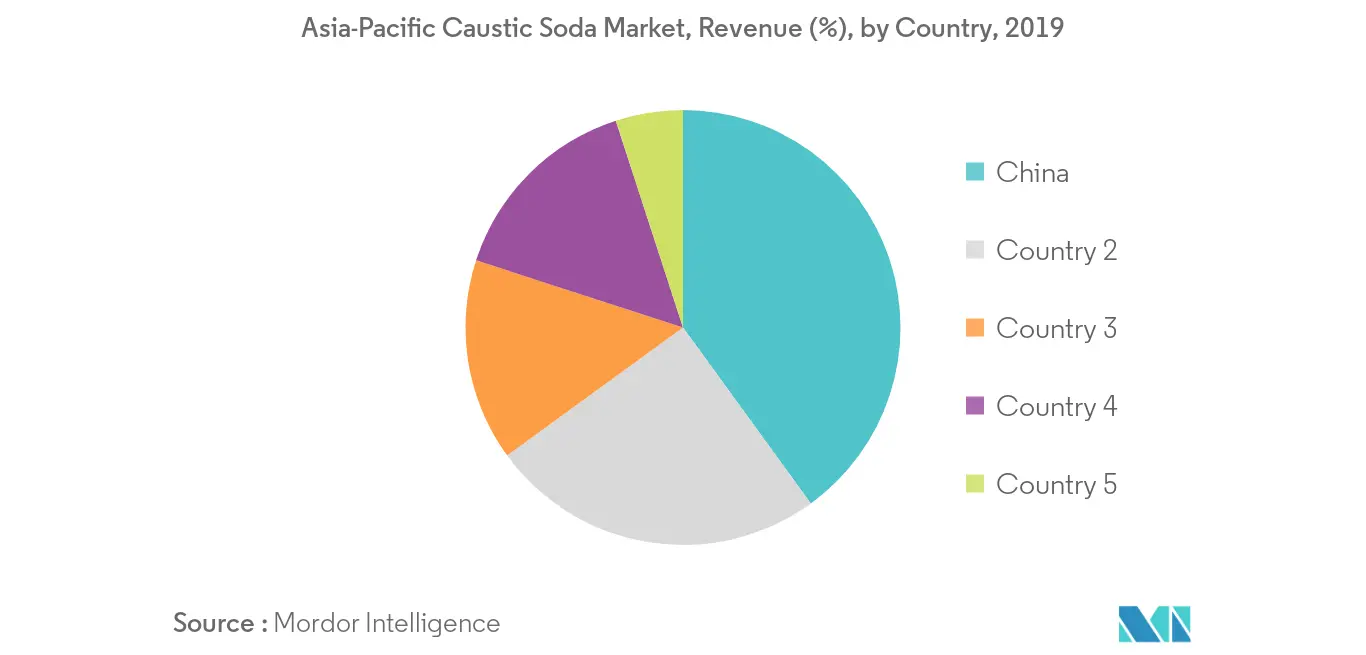

- 由于烧碱产品及其衍生物的大规模生产和消费,中国预计将成为最大的市场。

亚太地区烧碱市场趋势

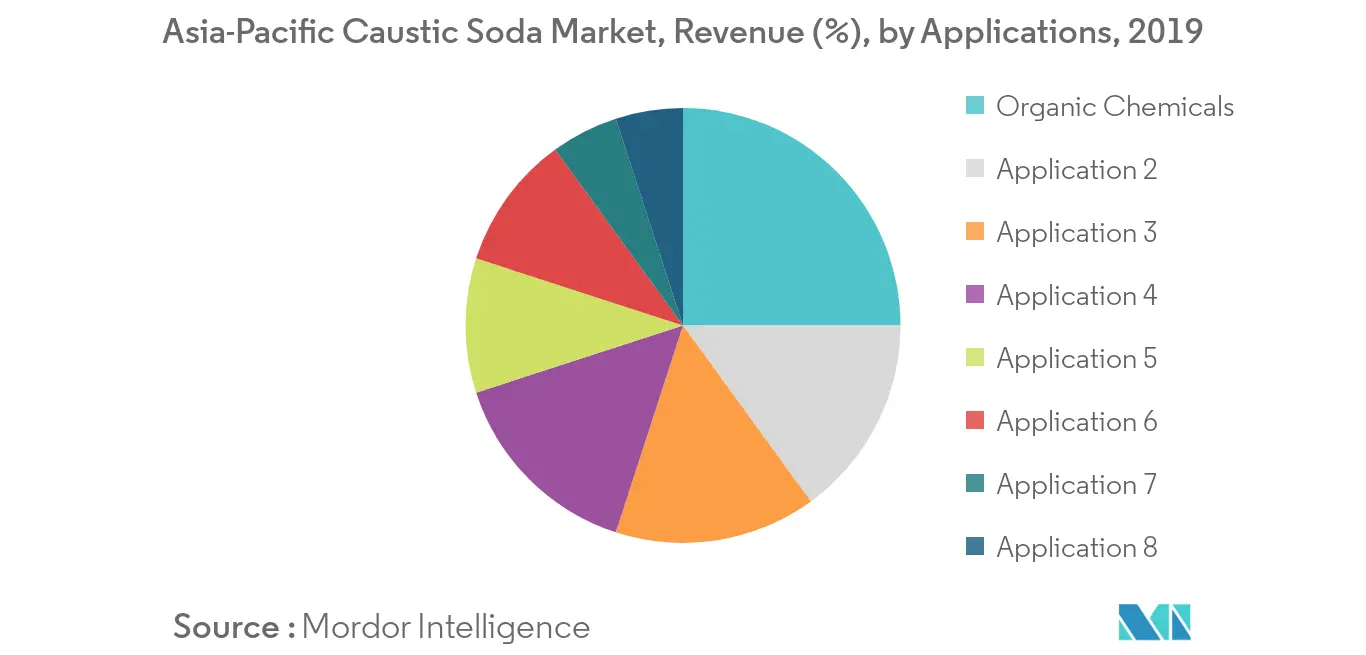

有机化工行业将主导烧碱市场

- 烧碱主要用作制造有机化学品的试剂或基本溶液。有机化学品使用烧碱制造不同的产品,如甲醇、亚硫酸盐、磷酸盐、羟乙基纤维素、羧甲基羟乙基纤维素、聚氨酯、纤维素醚、甲基纤维素、环氧丙烷、聚碳酸酯、乙烯胺、环氧树脂、乙酸和环氧氯丙烷。

- 此外,它还被许多有机化学品制造商用于中和和气体洗涤。环氧丙烷(环氧丙烷)是另一种重要的有机化学品,也使用烧碱进行制造。它用于制造聚氨酯。

- 中国和印度是亚太地区主要有机化学品生产国家。随着聚碳酸酯、甲醇、聚氨酯、环氧树脂、醋酸等产量不断增加,亚太地区烧碱需求量大幅增加。

- 所有上述因素预计将在预测期内推动烧碱市场。

中国将主导亚太地区

- 中国在该地区烧碱市场中占有显着份额,预计在预测期内将主导市场。

- 中国是世界上最大的氧化铝生产国。建筑和化工等各个最终用户行业对铝的需求不断增长,推动了对氧化铝的需求。 2019年,全国氧化铝产量7128万吨。反过来,预计这将在预测期内扩大该国的烧碱市场。

- 由于森林资源丰富(占国土面积的22.5%),中国是世界上最大的纸浆和纸张生产国。工业现代化、机械化程度高,劳动力廉价。

- 2019年,中国纺织品制造业的行业收入预计为5339亿美元。 2020年5月,我国服装面料产量约为32.4亿米。2019年以来,我国每月纺织品产量超过30亿米。

- 截至2019年底,中国塑料制品总产量约为7531万吨。

- 因此,在预测期内,各行业需求的增长预计将推动该地区的市场研究。

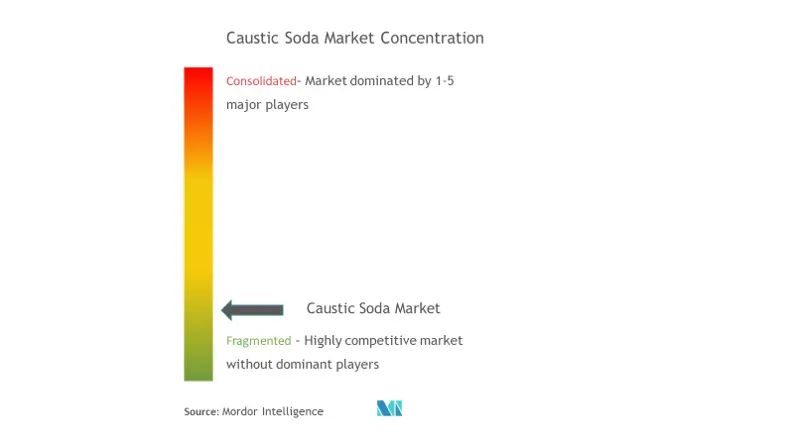

亚太地区烧碱行业概况

亚太地区烧碱市场较为分散。该市场的一些参与者包括塔塔化学有限公司、东曹公司、韩华解决方案/化学公司、SABIC 和信越化学有限公司。

亚太地区烧碱市场领导者

Tata Chemicals Ltd

Tosoh Corporation

Hanwha Solutions/Chemical Corporation

SABIC

Shin-Etsu Chemical Co., Ltd.

- *免责声明:主要玩家排序不分先后

亚太地区烧碱行业细分

亚太烧碱市场报告包括:。

| 膜电池 |

| 隔膜电池 |

| 其他生产流程 |

| 纸浆与造纸 |

| 有机化工 |

| 无机化工 |

| 肥皂和洗涤剂 |

| 氧化铝 |

| 水处理 |

| 纺织品 |

| 其他应用领域 |

| 中国 |

| 印度 |

| 日本 |

| 韩国 |

| 亚太其他地区 |

| 生产流程 | 膜电池 |

| 隔膜电池 | |

| 其他生产流程 | |

| 应用领域 | 纸浆与造纸 |

| 有机化工 | |

| 无机化工 | |

| 肥皂和洗涤剂 | |

| 氧化铝 | |

| 水处理 | |

| 纺织品 | |

| 其他应用领域 | |

| 地理 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 |

亚太地区烧碱市场研究常见问题解答

目前亚太烧碱市场规模有多大?

亚太烧碱市场预计在预测期内(2024-2029)复合年增长率将超过 4%

谁是亚太烧碱市场的主要参与者?

Tata Chemicals Ltd、Tosoh Corporation、Hanwha Solutions/Chemical Corporation、SABIC、Shin-Etsu Chemical Co., Ltd.是亚太烧碱市场的主要公司。

该亚太烧碱市场涵盖哪些年份?

该报告涵盖了亚太烧碱市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了亚太烧碱市场历年市场规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

页面最后更新于:

亚太烧碱行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太烧碱市场份额、规模和收入增长率统计数据。亚太地区烧碱分析包括对 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。