亚太地区交流电机市场分析

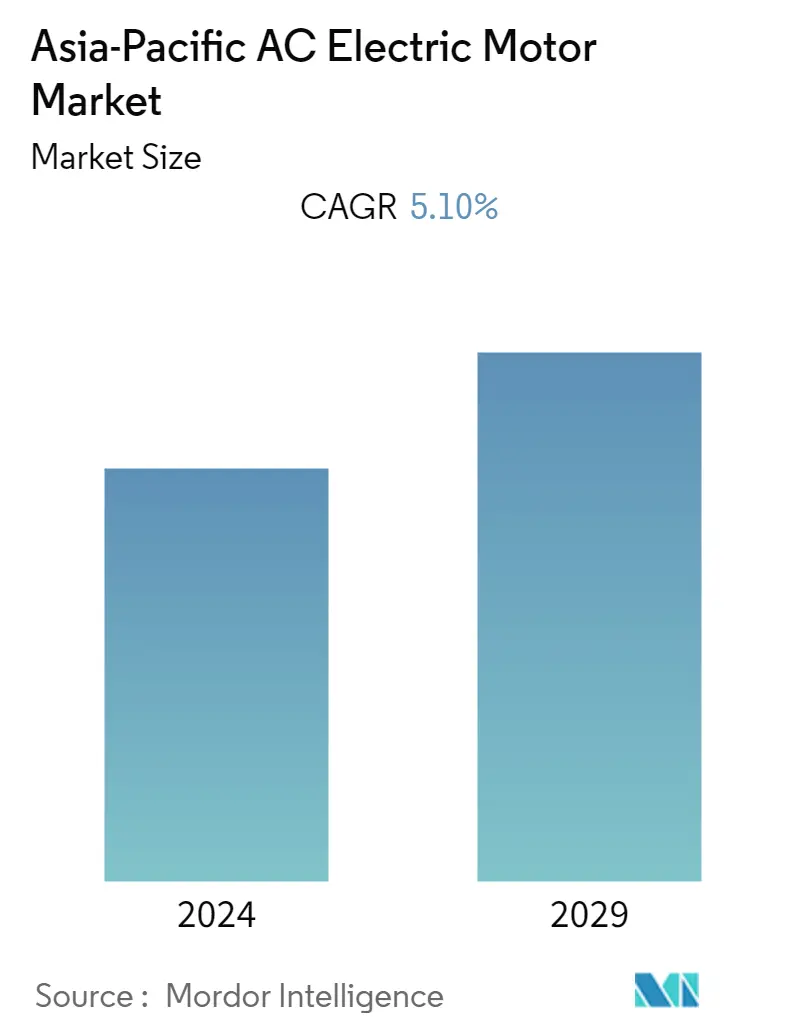

亚太地区交流电机市场预计在 2021-2026 年预测期内复合年增长率为 5.1%。推动全球制造业发展的工业自动化预计将在预测期内呈现强劲增长。预计亚太地区将在预测期内及之后为交流电动机市场开辟新的增长机会。然而,采购新设备和升级现有设备的初始投资较高以及交流电机的便携性问题可能会限制市场的增长。

- 电动汽车预计将在预测期内推动所研究市场的增长。 2019年,亚太地区新注册的电动汽车数量达到了前所未有的市场份额,发达经济体也支持了这一趋势。随着领先的汽车公司越来越多地在电动汽车中采用交流电动机,区域需求预计将增加,从而推动市场增长。

- 2019年5月,中国美国商会发现,40%的受访会员已经开始将生产设施转移到中国境外,或者正在考虑将生产转移出中国。在计划离开该国的人中,超过一半将东南亚列为他们考虑搬迁的首选地点。这将进一步提振东南亚的工业生产,从而带动市场的增长。

- 亚太地区的制造商已确定将 PMAC 电机集成到其制造设施中,以提高工厂的运营效率。事实证明,与传统电机相比,PMAC电机在全速运行时的生产率提高了约4%,在半速运行时效率提高了7%-12%,在1/6速运行时效率提高了约24%。

- 该地区的主要制造商正在转向使用 PMAC 电机,这也为市场创造了机会。例如,2019 年 9 月,塔塔汽车公司宣布在其新系列电动汽车中使用 PMAC 电机来取代之前使用的交流感应电机。塔塔汽车之前的电动汽车 Tigor EV 采用 30kW 72V 交流感应电机,配有 16.2kWh 电池,最大续航里程为 88 英里。新款 Ziptron EV 采用 PMAC 电机,声称续航里程为 155 英里,并具有快速充电功能。

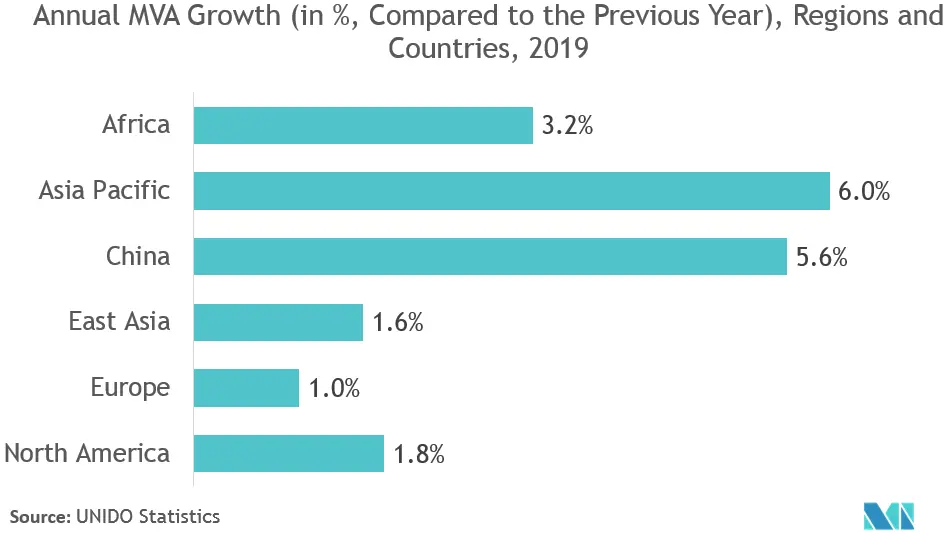

- 由于中国制造2025和印度制造等各种政府举措,亚太地区的工业部门预计也将出现大幅增长,这可能会促进交流电动机的使用,从而推动其在该地区的增长。

- 工业制造公司正在努力应对 COVID-19 大流行的直接影响,因为它们的制造和供应链运营都受到干扰,而且其客户的运营也面临着类似的威胁。这对整个供应和分销网络产生指数级影响,对工业设备公司造成滞后影响。这将在相当长的一段时间内对亚太交流电机市场构成重大挑战。

- 据世界银行统计,预计中国工业生产比上年下降22.6%。 COVID-19遏制措施的效果在中国的工业生产数据中可见一斑,1月和2月的工业生产与去年同期相比下降了13.5%。

亚太地区交流电机市场趋势

低压细分市场预计将在预测期内大幅增长

- 低压电机的行业标准差异很大。一些制造商对被视为低压电机的电机进行了不同的分类。然而,根据国际电工委员会 (IEC) 的 IEC 600038 标准,任何额定电压不超过 1000 V 的电机都被视为低压 (LV) 电机。

- 与市场上的其他电机相比,低压电机在多个行业有着广泛的应用。低压电机的一些主要用途是中下游石油和天然气行业、水和废水行业、食品和饮料行业等。

- 卧龙、ABB、西门子等公司是当前市场中低压交流电机的主要生产商,控制着该地区近50%的销量。此外,几项技术的发展和几乎所有最终用户领域日益增长的需求预计将为这些电机在未来创造巨大的需求。

- 由于中国的高需求,亚太地区对水处理领域低压交流电机的需求异常高。在预测期内,由于工业活动的增加,中国预计将成为低压电机增长最快的市场之一。

石油和天然气行业预计将在整个预测期内占据重要份额

- 电机是石油和天然气行业不可或缺的一部分,广泛应用于不同的元件,例如炼油厂的钻机和驱动泵。这些电机采用防爆设计,效率更高,以满足行业标准。随着石油和天然气上游和中游行业投资的增加,预计交流电机在预测期内将出现高增长。

- 此外,石油和天然气上游公司逐渐投资于石油生产活动,这将提高交流电动机的替代率,从而支撑市场增长。

- 例如,印度尼西亚国有石油天然气公司 Pertamina 2019 年在上游活动上投资了约 25 亿美元。

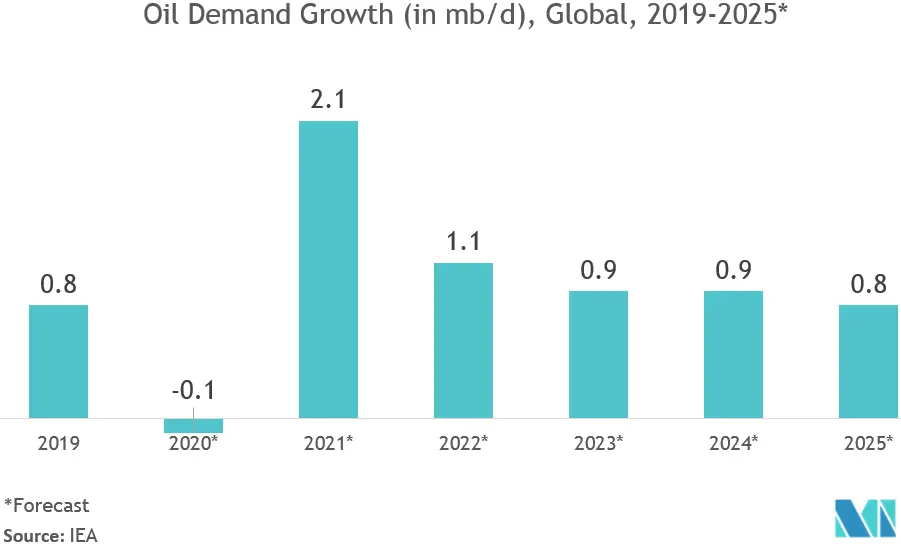

- 在预测期开始时,COVID-19 的爆发给全球石油市场前景增添了极大的不确定性。 2020年,石油需求预计将出现自2009年全球大衰退以来的首次萎缩。在这种情况下,中国一季度石油需求遭受重创,同比下降180万桶/日,其中全球需求下降 2.5 mb/d。这将轻微影响该细分市场的增长。

亚太地区交流电机行业概览

亚太地区交流电机市场竞争适中,由大量全球和区域参与者组成。这些参与者在市场上占有相当大的份额,并专注于扩大客户群。这些供应商专注于研发活动、战略合作伙伴关系以及其他有机和无机增长战略,以在预测期内获得竞争优势。

- 2020年4月,卧龙推出了新系列TEFC电机,该电机具有可靠的Schorch品质,设计紧凑。创新的肋片冷却 TEFC 电机继承了 KA 系列的悠久传统。这些新开发的电机减轻了电机重量,降低了噪音,提高了效率,有助于最大限度地减少与环境影响相关的影响。

- 2020年5月,电机制造商Regal Beloit宣布推出Regal Perceptiv智能。 Regal Perceptiv Intelligence是一种使用汽车产品和服务并与之交互的新方式。 Perceptiv Intelligence是一种互连的智能数字解决方案,可以帮助客户在使用公司产品时最大限度地提高工厂生产和设备可靠性。

亚太地区交流电机市场领导者

ABB Ltd.

Siemens AG

Toshiba Industrial Products and Systems Corporation

Nidec Corporation

Weg SA

- *免责声明:主要玩家排序不分先后

亚太地区交流电机行业细分

最近的技术进步和一些亚太国家最低能源性能标准(MEPS)等政府政策的实施催生了节能电机系统,从而增加了交流电机的市场份额。亚太地区交流电动机的市场范围追踪了石油和天然气、化学品和石化、发电等多个最终用户行业使用的不同交流电动机类型的采用情况。该研究还重点关注了新冠疫情的影响-19 市场生态系统。在报告范围内,还涵盖了现有的供应商格局,其中包括市场上运营的主要参与者。

| 低的 |

| 中等的 |

| 高的 |

| 交流感应/异步 |

| 交流同步(包括 PMAC) |

| 石油和天然气 |

| 发电 |

| 水及废水处理 |

| 食品与饮料 |

| 其他最终用户行业 |

| 中国 |

| 印度 |

| 日本 |

| 澳大利亚和新西兰 |

| 亚太地区其他地区 |

| 电压 | 低的 |

| 中等的 | |

| 高的 | |

| 电机类型 | 交流感应/异步 |

| 交流同步(包括 PMAC) | |

| 最终用户行业 | 石油和天然气 |

| 发电 | |

| 水及废水处理 | |

| 食品与饮料 | |

| 其他最终用户行业 | |

| 国家 | 中国 |

| 印度 | |

| 日本 | |

| 澳大利亚和新西兰 | |

| 亚太地区其他地区 |

亚太地区交流电机市场研究常见问题解答

目前亚太地区交流电机市场规模有多大?

亚太地区交流电机市场预计在预测期内(2024-2029)复合年增长率为 5.10%

谁是亚太交流电机市场的主要参与者?

ABB Ltd.、Siemens AG、Toshiba Industrial Products and Systems Corporation、Nidec Corporation、Weg SA 是亚太交流电机市场的主要公司。

亚太交流电机市场涵盖哪些年份?

该报告涵盖了亚太地区交流电机市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了亚太地区交流电机市场历年市场规模:2024年、2025年、2026年、2027年、2028 年和 2029 年。

页面最后更新于:

亚太交流电机行业报告

Mordor Intelligence™ 行业报告创建的 2024 年亚太地区交流电机市场份额、规模和收入增长率统计数据。亚太交流电机分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。