Phân tích thị trường thành phần dược phẩm hoạt tính thú y (API)

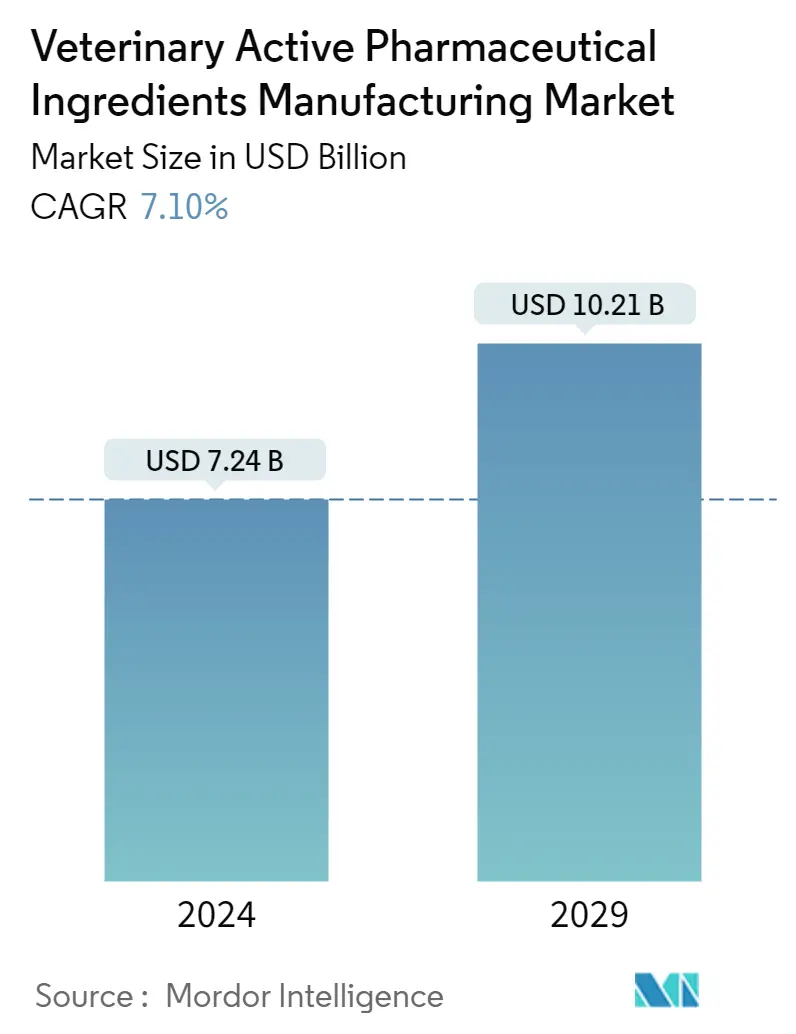

Quy mô Thị trường Sản xuất Thành phần Dược phẩm Thú y ước tính đạt 7,24 tỷ USD vào năm 2024 và dự kiến sẽ đạt 10,21 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7,10% trong giai đoạn dự báo (2024-2029).

Dịch Covid-19 đã tác động không nhỏ đến thị trường. Một số động vật, bao gồm mèo, khỉ đột, chó, chồn nuôi, rái cá và các loài khác, đã bị nhiễm vi-rút, dẫn đến nguy cơ lây lan vi-rút ở động vật được thuần hóa tăng lên, từ đó thúc đẩy nhu cầu về thuốc thú y. Tuy nhiên, trong bối cảnh đại dịch, giá một số API thú y và phụ gia thức ăn chăn nuôi tăng mạnh. Theo một ấn phẩm của Hàng Châu DE Mark Industrial Co. Ltd., một nhà sản xuất nguyên liệu dược phẩm thú y và phụ gia thức ăn đặc biệt, vào tháng 1 năm 2022, giá vitamin C đã tăng mạnh, đạt khoảng 30 RMB (4,19 USD) mỗi kg, tương đương 30 RMB (4,19 USD) mỗi kg. tăng gần 50%. Trong khi giá Vitamin D3 tăng gần gấp đôi. Do đó, sự gia tăng như vậy liên quan đến giá các sản phẩm sản xuất thú y đã tác động tiêu cực đến sự tăng trưởng của thị trường trong thời kỳ đại dịch. Tuy nhiên, tỷ lệ mắc COVID-19 ngày càng tăng ở động vật đã làm tăng nhu cầu về một số loại thuốc để chống lại vi rút SARS-CoV-2, điều này được dự đoán sẽ có tác động tích cực đến sự tăng trưởng của thị trường. Ví dụ theo dữ liệu của CDC và NCEZID được công bố vào tháng 3 năm 2022, hơn 200 vật nuôi, bao gồm chó, chồn sương và mèo, đã bị nhiễm vi rút SARS-CoV-2 ở Hoa Kỳ. Do đó, theo phân tích, những trường hợp như vậy được dự đoán sẽ thúc đẩy tăng trưởng thị trường trong những năm tới.

Các yếu tố dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường bao gồm tỷ lệ mắc bệnh lây truyền từ động vật ngày càng tăng, số lượng động vật và quyền sở hữu vật nuôi ngày càng tăng cũng như số lượng bác sĩ thú y và thú y đến khám ngày càng tăng. Thị trường được thúc đẩy mạnh mẽ bởi sự phổ biến ngày càng tăng của các bệnh lây truyền từ động vật sang người. Vì sự kết nối giữa con người và động vật là cần thiết cho sự tồn tại, điều này làm cho bệnh lây lan dễ dàng hơn. Việc chung sống giữa người và động vật phổ biến hơn ở các quốc gia nghèo hơn, đặc biệt là ở vùng nông thôn. Mối quan hệ không thể tách rời này được chứng minh bằng sự xuất hiện cao hơn của bệnh lây truyền từ động vật sang người ở các nước kém phát triển.

Ví dụ, Tạp chí Nghiên cứu Y học Ấn Độ năm 2021 tuyên bố rằng động vật là nguyên nhân gây ra 70% các bệnh truyền nhiễm mới nổi; mỗi năm, 5 bệnh mới được phát sinh, 3 trong số đó có nguồn gốc từ động vật và các bệnh lây nhiễm từ động vật sang người chiếm 80% các tác nhân có khả năng sử dụng khủng bố sinh học. Vào tháng 5 năm 2022, Cơ quan Kiểm tra Sức khỏe Động vật và Thực vật của USDA (APHIS) và Bộ Nông nghiệp New Jersey (NJDA) đã xác nhận trường hợp cúm gia cầm có độc lực cao đầu tiên ở New Jersey tại một đàn gia cầm sân sau phi thương mại của Quận Monmouth. Do tỷ lệ mắc bệnh truyền nhiễm ngày càng tăng, nhu cầu về các lựa chọn điều trị hiệu quả ngày càng tăng, điều này làm tăng nhu cầu sản xuất hoạt chất dược phẩm và hỗ trợ tăng trưởng thị trường.

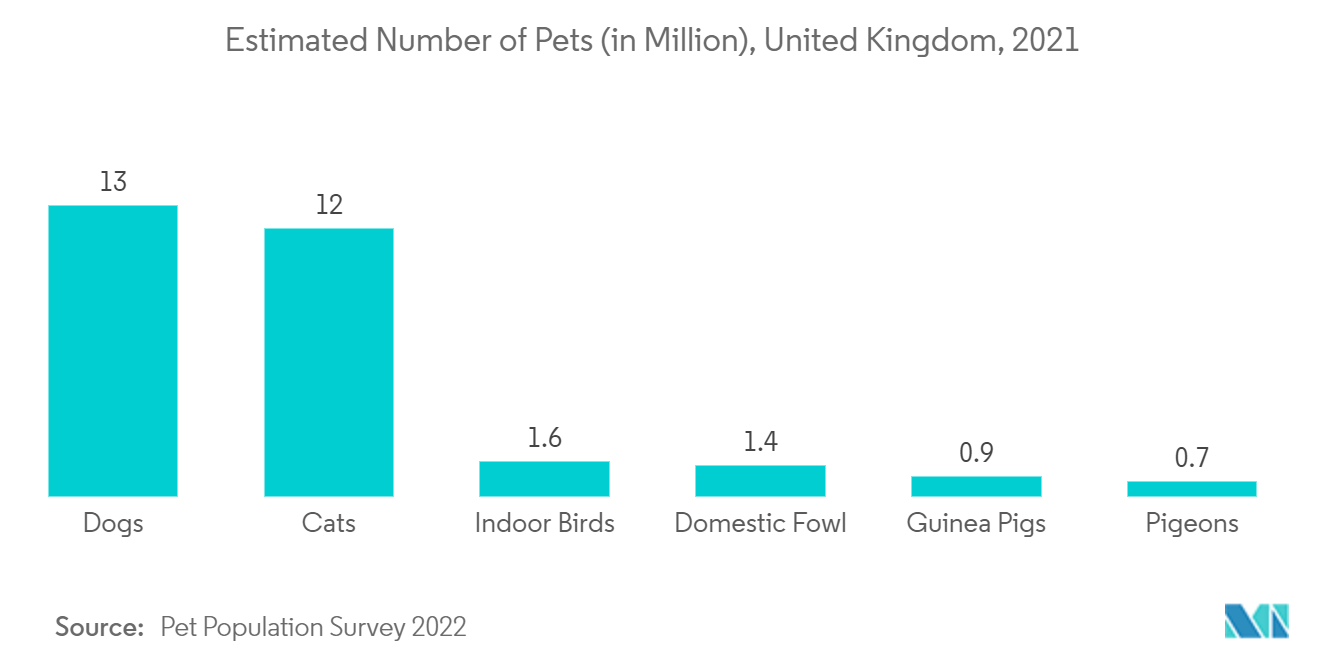

Hơn nữa, số lượng thú cưng ngày càng tăng và việc nhận nuôi thú cưng dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường. Ví dụ theo Báo cáo PAW năm 2021 của Phòng khám Thú y Nhân dân (PDSA), có 9,6 triệu con chó cưng, 10,7 triệu con mèo cưng và 900.000 con thỏ cưng ở Vương quốc Anh. Nguồn tin tương tự cũng báo cáo có 2 triệu thú cưng được nhận nuôi kể từ tháng 3 năm 2020 tại Vương quốc Anh. Quần thể thú cưng dễ mắc một số bệnh và do đó, việc tăng cường áp dụng quần thể này dự kiến sẽ làm tăng nhu cầu về thuốc thú y, cuối cùng thúc đẩy tăng trưởng của thị trường.

Các chiến lược khác nhau được những người chơi chính trên thị trường áp dụng, chẳng hạn như ra mắt sản phẩm, sáp nhập và mua lại, dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo. Ví dụ vào tháng 11 năm 2021, ArchiMed đã mua lại phần lớn cổ phần của mình tại SuanPharma có trụ sở tại Madrid, một nhà cung cấp các hoạt chất dược phẩm thú y. Mục tiêu là tài trợ cho việc hợp nhất công nghiệp đầy tham vọng và mở rộng hữu cơ để đưa nó trở thành công ty dẫn đầu trong ngành API.

Do đó, tất cả các yếu tố nêu trên, chẳng hạn như tỷ lệ mắc bệnh từ động vật ngày càng tăng và việc nuôi động vật ngày càng tăng, dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Tuy nhiên, sự thiếu nhận thức và chi phí chăm sóc động vật cao cùng với các quy định nghiêm ngặt có thể hạn chế thị trường trong giai đoạn dự báo.

Xu hướng thị trường thành phần dược phẩm hoạt tính thú y (API)

Phân khúc vắc xin dự kiến sẽ chiếm thị phần đáng kể trên thị trường sản xuất hoạt chất dược phẩm thú y

Phân khúc vắc xin dự kiến sẽ chiếm thị phần đáng kể trên thị trường sản xuất hoạt chất dược phẩm thú y.

Nhu cầu tiêm chủng ngày càng tăng do tần suất mắc bệnh mãn tính cao ở động vật được cho là nguyên nhân thúc đẩy sự tăng trưởng của phân khúc này. Hơn nữa, số lượng vật nuôi và hoạt động chăn nuôi gia tăng cũng như việc thương mại hóa các sản phẩm động vật có khả năng làm tăng nhu cầu vắc xin, thúc đẩy tăng trưởng của phân khúc này. Tiêm vắc-xin bệnh dại, vắc-xin vi-rút cúm ngựa và vắc-xin bệnh lở mồm long móng là những loại vắc-xin động vật được sử dụng phổ biến nhất, có tác dụng ức chế sự lây truyền mầm bệnh truyền nhiễm bằng cách tái tạo khả năng miễn dịch thu được tự nhiên.

Theo nghiên cứu được công bố trên Nhiễm trùng Sinh thái Dịch tễ học vào tháng 9 năm 2021, một trong những bệnh lây truyền từ động vật sang người nguy hiểm nhất trên thế giới là bệnh nhiễm khuẩn salmonella. Tỷ lệ nhiễm Salmonella ở động vật và các yếu tố nguy cơ làm tăng sự lây truyền của Salmonella spp. từ động vật đến con người là điều hiển nhiên. Tại Tây Ban Nha, tỷ lệ nhiễm khuẩn salmonella ở chó chiếm 1,85%. Tại Trung Quốc, 243 con chó được phát hiện có tỷ lệ nhiễm khuẩn salmonella cao hơn một chút ở mức 9,47%. Bệnh salmonellosis được điều trị hiệu quả bằng vắc xin và tỷ lệ nhiễm vi khuẩn salmonella ngày càng tăng dự kiến sẽ làm tăng nhu cầu về vắc xin, từ đó thúc đẩy tăng trưởng của phân khúc này.

Hơn nữa, việc thành lập một nhà máy sản xuất vắc xin thú y để đáp ứng nhu cầu thuốc thú y toàn cầu có xu hướng làm tăng nhu cầu API để tạo ra thành phẩm điều trị thành công bệnh cho động vật. Ví dụ vào tháng 10 năm 2022, Công ty TNHH Miễn dịch học Ấn Độ (IIL) đã công bố khoản đầu tư 700 crore INR (85,6 triệu USD) vào Thung lũng Genome, Hyderabad, để thành lập một cơ sở sản xuất vắc xin động vật mới.

Sự phát triển không ngừng của các loại vắc xin có công nghệ vượt trội cũng như sự lây lan của dịch bệnh đều góp phần thay đổi động lực thị trường, từ đó thúc đẩy tăng trưởng của phân khúc này.

Bắc Mỹ dự kiến sẽ nắm giữ một thị phần đáng kể trên thị trường và dự kiến sẽ làm điều tương tự trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ chiếm thị phần lớn trong thị trường sản xuất hoạt chất dược phẩm thú y. Bệnh lây truyền từ động vật sang người gây lo ngại cho sức khỏe con người vì động vật thường là nguồn bệnh tự nhiên. Tần suất gia tăng các bệnh lây truyền từ động vật sang người là yếu tố chính thúc đẩy việc mở rộng thị trường trong khu vực.

Theo Khảo sát chủ sở hữu vật nuôi quốc gia giai đoạn 2021-2022 do Hiệp hội sản phẩm vật nuôi Hoa Kỳ (APPA) thực hiện, khoảng 70% hộ gia đình ở Hoa Kỳ sở hữu thú cưng, tương đương với 90,5 triệu ngôi nhà, bao gồm 45,3 triệu con mèo và 69 triệu con chó. Nguồn tin tương tự cũng báo cáo rằng chi phí hàng năm cho việc đi thăm chó định kỳ là 242 USD, trong khi ở nước này là 178 USD đối với mèo. Hơn nữa, các yếu tố như tăng đầu tư vào RD, tiến bộ trong quy trình, tăng tiêu thụ thịt và tiêm chủng bắt buộc được dự đoán sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Một bài báo của Bệnh viện Động vật Mainstreet ở Canada về Chăm sóc thú y ban đầu vào tháng 3 năm 2022 đã thảo luận về các biến chứng khác nhau mà vật nuôi và cách quản lý chúng gặp phải. Bài báo chỉ ra rằng tuổi già là yếu tố chính góp phần khởi phát các bệnh mãn tính khác nhau như viêm xương khớp, các vấn đề về tim, thận, nội tiết, v.v. Sự gia tăng số lượng các bệnh mãn tính ở động vật thú y và yêu cầu về y tế thích hợp quản lý, chẳng hạn như cung cấp thuốc hiệu quả cho động vật bị ảnh hưởng, có khả năng thúc đẩy sự phát triển của thị trường được nghiên cứu trong khu vực.

Do đó, tất cả các yếu tố nêu trên, chẳng hạn như việc nuôi thú cưng ngày càng tăng và gánh nặng bệnh mãn tính ngày càng tăng ở động vật, dự kiến sẽ thúc đẩy thị trường trong khu vực trong giai đoạn dự báo.

Tổng quan về ngành Thành phần Dược phẩm Thú y (API)

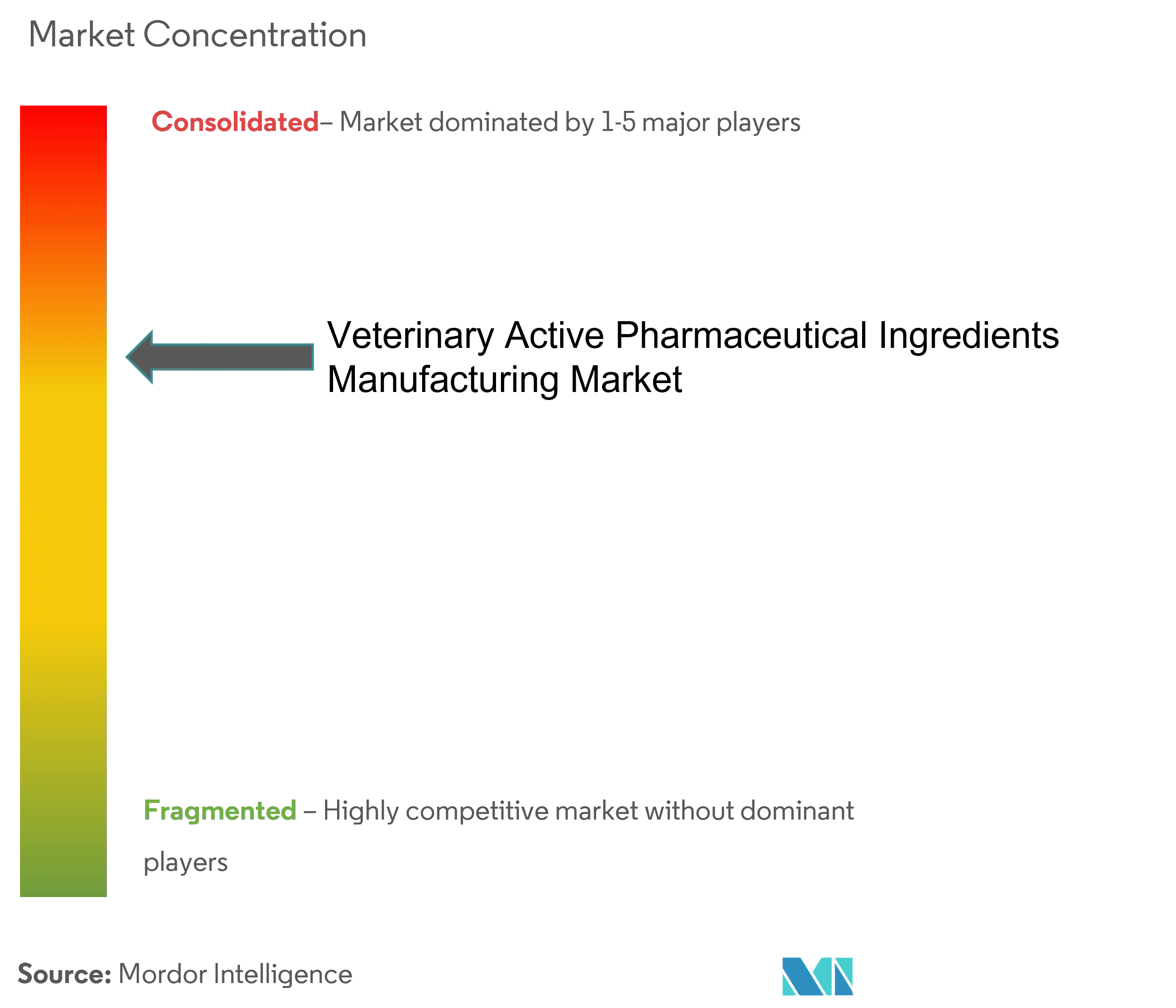

Thị trường sản xuất hoạt chất dược phẩm thú y được củng cố và cạnh tranh và bao gồm một số công ty lớn. Về thị phần, một số công ty lớn hiện đang thống trị thị trường. Một số công ty hiện đang thống trị thị trường là Alivira Animal Health Limited, Excel Industries Limited, Ofichem Group, Menadiona, SUANFARMA, NGL Fine-Chem Ltd., FIS (Fabbrica Italiana Sintetici SpA), Zoetis, Indukern, Huvepharma và Ourofino.

Dẫn đầu thị trường thành phần dược phẩm hoạt tính thú y (API)

Zoetis

SUANFARMA

Grupo Indukern S.L.

Sequent Scientific Ltd. (Alivira Animal Health Limited)

Ofichem Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường về thành phần dược phẩm hoạt tính thú y (API)

- Vào tháng 11 năm 2022, SeQuent Scientific Limited (SeQuent), công ty thú y của Ấn Độ với sự hiện diện mạnh mẽ trong các công thức và API thú y, đã ký một thỏa thuận dứt khoát để mua 100% cổ phần của Tineta Pharma Private Limited (Tineta), một công ty được thành lập ở Ấn Độ.

- Vào tháng 1 năm 2022, SeQuent Scientific Limited tuyên bố rằng họ đã đạt được Giấy chứng nhận phù hợp (CEP) tại EU cho thành phần dược phẩm hoạt tính chung (API) Diclazuril. Diclazuril là một loại thuốc chống động vật nguyên sinh được ưa chuộng hơn để điều trị bệnh cầu trùng ở động vật do thời gian ngừng thuốc trong 0 ngày. Nó cũng được sử dụng để điều trị viêm tủy não đơn bào ở ngựa do tế bào thần kinh Sarcocystis gây ra.

Phân khúc ngành Thành phần Dược phẩm Thú y (API)

Theo phạm vi của báo cáo này, thành phần hoạt tính sinh học của một loại thuốc dùng để điều trị động vật dưới dạng viên nén, thuốc viên, kem hoặc thuốc tiêm gây ra các tác dụng mong muốn được gọi là Thành phần dược phẩm có hoạt tính thú y (API). Thành phần của thuốc tạo ra tác dụng mong muốn được gọi là hoạt chất dược phẩm (API). Các liệu pháp kết hợp có nhiều hoạt chất khác nhau giúp chữa các triệu chứng riêng biệt hoặc hoạt động theo những cách khác nhau. Thị trường sản xuất thành phần dược phẩm hoạt tính thú y được phân chia theo Sản phẩm (Thuốc chống ký sinh trùng, Thuốc chống nhiễm trùng, Vắc xin, NSAID, Loại khác), Loại tổng hợp (API dựa trên hóa học, API sinh học, API mạnh (HPAPI)), Loại dịch vụ (Nội bộ, Hợp đồng Gia công phần mềm (Phát triển hợp đồng, Sản xuất theo hợp đồng) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Trung Đông Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên khắp các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Chống ký sinh trùng |

| Chống nhiễm trùng |

| Vắc-xin |

| NSAID |

| Người khác |

| API dựa trên hóa chất |

| API sinh học |

| API có hiệu lực cao (HPAPI) |

| trong nhà | |

| Gia công hợp đồng | Phát triển hợp đồng |

| Hợp đồng sản xuất |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo sản phẩm | Chống ký sinh trùng | |

| Chống nhiễm trùng | ||

| Vắc-xin | ||

| NSAID | ||

| Người khác | ||

| Theo loại tổng hợp | API dựa trên hóa chất | |

| API sinh học | ||

| API có hiệu lực cao (HPAPI) | ||

| Theo loại dịch vụ | trong nhà | |

| Gia công hợp đồng | Phát triển hợp đồng | |

| Hợp đồng sản xuất | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường thành phần dược phẩm hoạt tính thú y (API)

Thị trường Sản xuất Thành phần Dược phẩm Thú y có quy mô lớn như thế nào?

Quy mô Thị trường Sản xuất Thành phần Dược phẩm Thú y dự kiến sẽ đạt 7,24 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7,10% để đạt 10,21 tỷ USD vào năm 2029.

Quy mô thị trường sản xuất thành phần dược phẩm hoạt tính thú y hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Sản xuất Thành phần Dược phẩm Thú y dự kiến sẽ đạt 7,24 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường Sản xuất Thành phần Dược phẩm Hoạt chất Thú y?

Zoetis, SUANFARMA, Grupo Indukern S.L., Sequent Scientific Ltd. (Alivira Animal Health Limited), Ofichem Group là những công ty lớn hoạt động trong Thị trường Sản xuất Thành phần Dược phẩm Thú y.

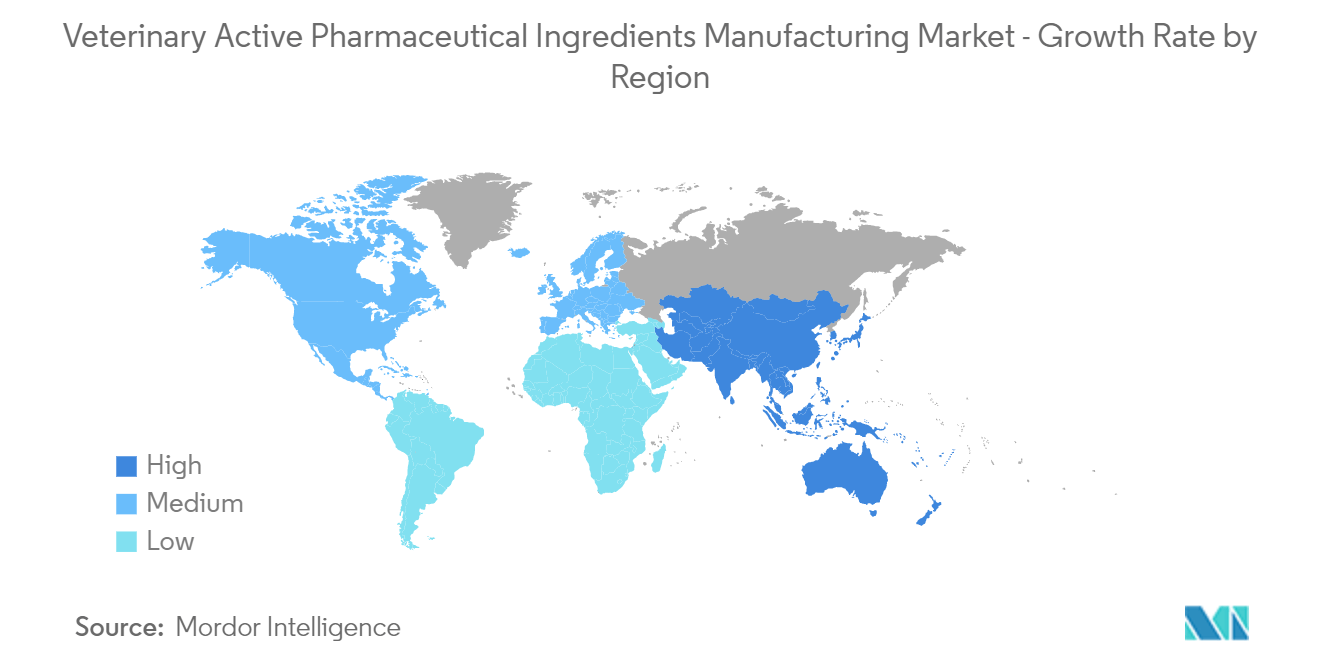

Khu vực nào phát triển nhanh nhất trong Thị trường Sản xuất Thành phần Dược phẩm Thú y?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Sản xuất Thành phần Dược phẩm Thú y?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Sản xuất Thành phần Dược phẩm Thú y.

Thị trường Sản xuất Thành phần Dược phẩm Thú y này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Sản xuất Thành phần Dược phẩm Thú y tích cực ước tính là 6,76 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Sản xuất Hoạt chất Dược phẩm Thú y trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Sản xuất Hoạt chất Dược phẩm Thú y trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành API thú y

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của API Thú y năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích API thú y bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.