Phân tích thị trường năng lượng mặt trời của UAE

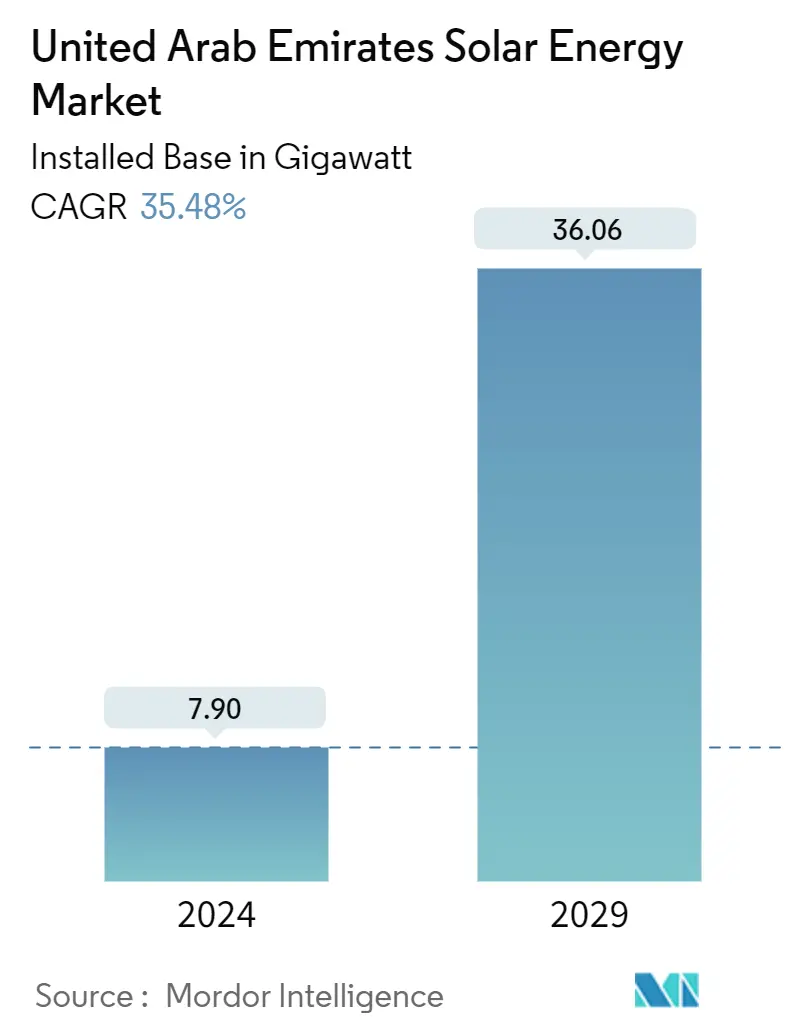

Quy mô Thị trường Năng lượng Mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất xét về cơ sở lắp đặt dự kiến sẽ tăng từ 7,90 gigawatt vào năm 2024 lên 36,06 gigawatt vào năm 2029, với tốc độ CAGR là 35,48% trong giai đoạn dự báo (2024-2029).

- Trong trung hạn, các yếu tố như khuyến khích chính sách của chính phủ và áp lực đáp ứng nhu cầu năng lượng sử dụng năng lượng tái tạo để giảm sự phụ thuộc vào hóa thạch và giảm lượng khí thải carbon là những yếu tố đóng góp đáng kể cho sự tăng trưởng của thị trường.

- Mặt khác, việc áp dụng các nguồn năng lượng sạch thay thế ngày càng tăng dự kiến sẽ hạn chế sự tăng trưởng của thị trường.

- Tuy nhiên, với việc điều chỉnh Chiến lược năng lượng có tầm nhìn xa của UAE đến năm 2050, quốc gia này đặt mục tiêu tăng tỷ lệ năng lượng sạch lên 44% vào năm 2050 bằng cách đầu tư vào năng lượng hạt nhân và năng lượng mặt trời. Ngược lại, nó được kỳ vọng sẽ tạo ra một số cơ hội cho thị trường năng lượng mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất trong tương lai.

Xu hướng thị trường năng lượng mặt trời của UAE

Quang điện mặt trời để thống trị thị trường

- Quang điện mặt trời (PV) là công nghệ tạo ra điện trực tiếp từ ánh sáng mặt trời thông qua một quá trình điện tử xảy ra tự nhiên trong chất bán dẫn. Ánh sáng mặt trời tới giải phóng các electron trong chất bán dẫn và có thể được tạo ra để di chuyển qua mạch điện, cấp nguồn cho các thiết bị điện hoặc gửi điện vào lưới điện.

- Quang điện (PV) là hình thức công nghệ năng lượng mặt trời chiếm ưu thế nhất ở Các Tiểu vương quốc Ả Rập Thống nhất (UAE), với nhiều dự án khác nhau đang được xây dựng và nhiều dự án khác hiện đang được xây dựng. Nhiều vương quốc địa phương và các công ty lớn, chẳng hạn như Masdar (Công ty Năng lượng Tương lai Abu Dhabi), JinkoSolar Holding Co. Ltd và ACWA Power, đã xây dựng các mục tiêu và tham vọng của họ về năng lượng mặt trời, chủ yếu là PV Năng lượng mặt trời, trong những năm tới.

- Mối quan hệ qua lại giữa chính phủ và các tập đoàn này có thể được nhìn thấy ở một trong những dự án đầy tham vọng nhất của đất nước - dự án năng lượng mặt trời Al Dhafra, một dự án sản xuất điện độc lập (IPP) quang điện (PV) công suất 2.000 MW. Dự án đang được phát triển theo chương trình hợp tác công tư (PPP) và được sở hữu 60% bởi Công ty Năng lượng Quốc gia Abu Dhabi (TAQA) và Masdar, các công ty điện lực thuộc sở hữu của chính phủ. EDF Renewables và Jinko Power sở hữu 40% cổ phần còn lại. Dự án sẽ được lắp đặt các mô-đun quang điện mặt trời dựa trên công nghệ mô-đun hai mặt tinh thể. Các mô-đun năng lượng mặt trời sẽ thu được ánh sáng mặt trời từ cả hai phía để mang lại năng suất tốt hơn. Dự án bao gồm mức giá điện mặt trời thấp ở mức 1,35 cent/kWh.

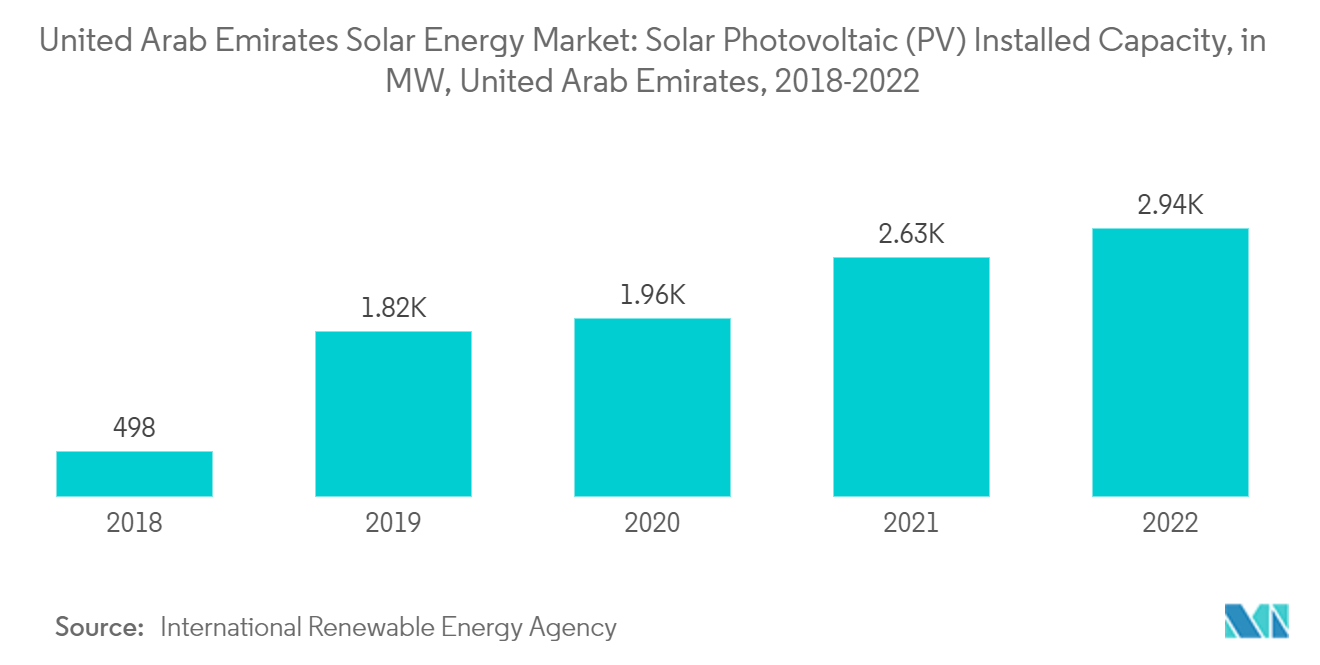

- Sự hợp tác như vậy cho thấy sự thúc đẩy trực tiếp của chính phủ trong việc hoàn thành nhiệm vụ tạo ra năng lượng tái tạo. Để tiếp tục thực hiện mục tiêu này, Chính phủ cũng đưa ra các chính sách về vấn đề này. Vào năm 2022, công suất điện mặt trời lắp đặt của Tiểu vương quốc Ả Rập Thống nhất là khoảng 2940 MW, tăng từ 2632 MW vào năm 2021.

- Nước này đã đưa ra sáng kiến năng lượng tái tạo vào năm 2015 có tên - 'Chiến lược năng lượng sạch Dubai'. Nó được kỳ vọng sẽ định hình tương lai của ngành năng lượng Dubai trong những năm tới và đặt mục tiêu cung cấp tới 25% vào năm 2030 và 75% vào năm 2050.

- Chiến lược của UAE trên thị trường điện mặt trời bao gồm năm trụ cột chính cơ sở hạ tầng, luật pháp, nguồn vốn, xây dựng năng lực, kỹ năng và tạo ra tổ hợp điện thân thiện với môi trường.

- Trong số năm trụ cột, cơ sở hạ tầng bao gồm các nỗ lực như Công viên năng lượng mặt trời Mohammad bin Rashid Al Maktoum, với công suất dự kiến là 5 GW vào năm 2030 và khoản đầu tư khoảng 14 tỷ USD.

- Do đó, nhờ những điểm trên, phân khúc quang điện dự kiến sẽ thống trị thị trường trong giai đoạn dự báo.

Các chính sách hỗ trợ của Chính phủ và các mục tiêu năng lượng sạch để thúc đẩy thị trường

- Dựa trên động lực của Hội đồng Hợp tác vùng Vịnh (GCC) trong việc đa dạng hóa cơ cấu năng lượng ở khu vực Trung Đông, Các Tiểu vương quốc Ả Rập Thống nhất (UAE) đã trở thành quốc gia tiên phong trong khu vực bằng cách đưa ra một số sáng kiến, chính sách và mục tiêu đổi mới như 'Năng lượng'. Chiến lược 2050'.

- Theo Chiến lược Năng lượng 2050 được công bố vào năm 2017, Các Tiểu vương quốc Ả Rập Thống nhất đặt mục tiêu giảm 70% lượng khí thải carbon và tăng mức sử dụng năng lượng sạch trong tổng cơ cấu năng lượng từ 25% lên 50% vào năm 2050, nhờ đó tiết kiệm được khoảng 190 tỷ USD vào năm 2050. Hơn nữa, chính phủ Các Tiểu vương quốc Ả Rập Thống nhất đặt mục tiêu đầu tư 163 tỷ AED vào năm 2050 để đáp ứng nhu cầu năng lượng ngày càng tăng.

- Ngoài ra, một số tiểu vương quốc ở Các Tiểu vương quốc Ả Rập Thống nhất đặt ra các mục tiêu năng lượng sạch khác nhau trong khu vực. Chẳng hạn, năm 2018, Dubai đặt mục tiêu 7% năng lượng sạch và tái tạo vào năm 2020 (Mục tiêu đã đạt được), tăng lên 25% vào năm 2030 và 75% vào năm 2050. Ngược lại, Ras Al Khaimah (RAK), trong khuôn khổ Hiệu quả Năng lượng và Tái tạo Chiến lược 2040, đặt mục tiêu tiết kiệm 30% năng lượng, 20% tiết kiệm nước và đóng góp 20% từ năng lượng tái tạo vào năm 2040, với mục tiêu 44% năng lượng tái tạo vào năm 2050.

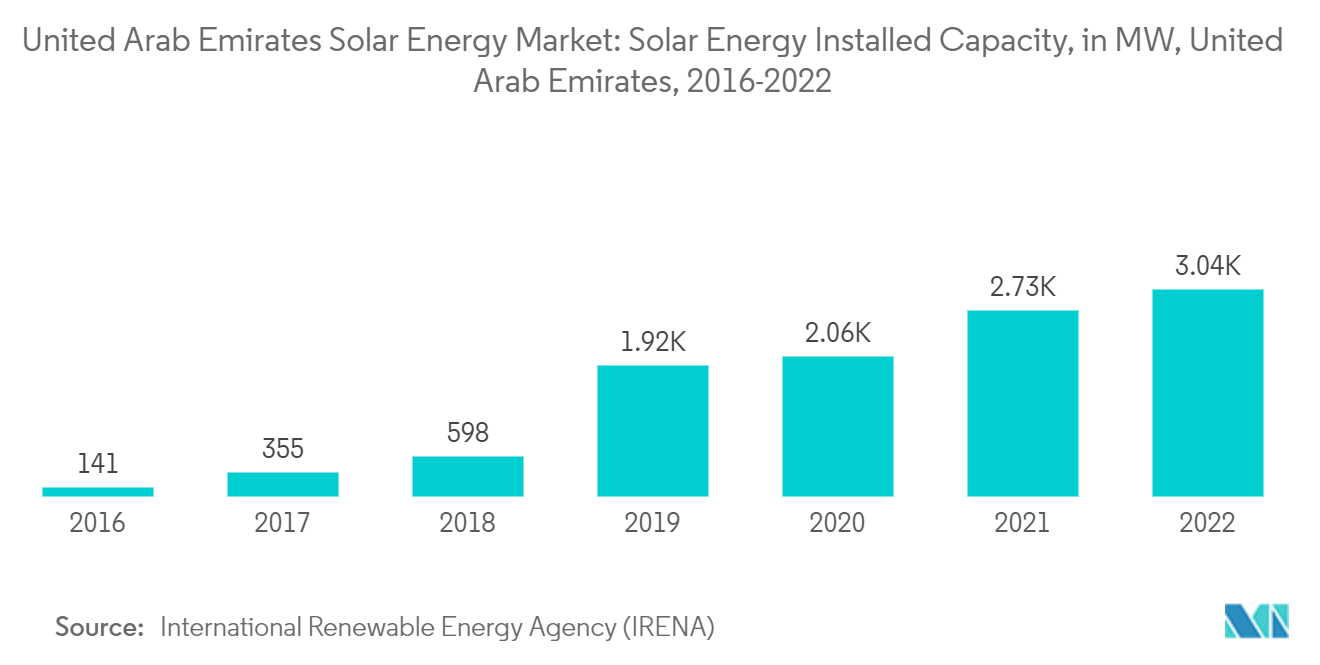

- Theo Cơ quan Năng lượng tái tạo quốc tế, năm 2022, tổng công suất năng lượng mặt trời của cả nước vào khoảng 3040 MW, tăng từ 2733 MW năm 2021.

- Ngoài ra, trong số bảy tiểu vương quốc tạo nên Các Tiểu vương quốc Ả Rập Thống nhất, phần lớn hoạt động năng lượng mặt trời tập trung ở Abu Dhabi và Dubai, dự kiến sẽ chiếm hơn 90% tổng công suất tái tạo của UAE vào năm 2025.

- Ngoài ra, Abu Dhabi đặt mục tiêu đáp ứng hơn 50% nhu cầu điện từ các nguồn sạch (chủ yếu là năng lượng mặt trời) vào năm 2030, có khả năng thúc đẩy thị trường năng lượng mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất trong giai đoạn dự báo.

- Ngoài ra, việc cho thuê năng lượng mặt trời và đo lường mạng đã trở thành yếu tố thay đổi cuộc chơi trong lĩnh vực năng lượng mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất. Theo chương trình cho thuê năng lượng mặt trời, chủ sở hữu tòa nhà không cần phải trả khoản đầu tư ban đầu. Nó được bảo hiểm bởi các công ty cung cấp dịch vụ năng lượng mặt trời và các rủi ro tài chính và kỹ thuật liên quan đến việc thiết lập nhà máy năng lượng mặt trời.

- Do đó, nhờ những điểm trên, các chính sách hỗ trợ của chính phủ và các mục tiêu năng lượng sạch dự kiến sẽ thúc đẩy thị trường trong giai đoạn nghiên cứu.

Tổng quan về ngành năng lượng mặt trời của UAE

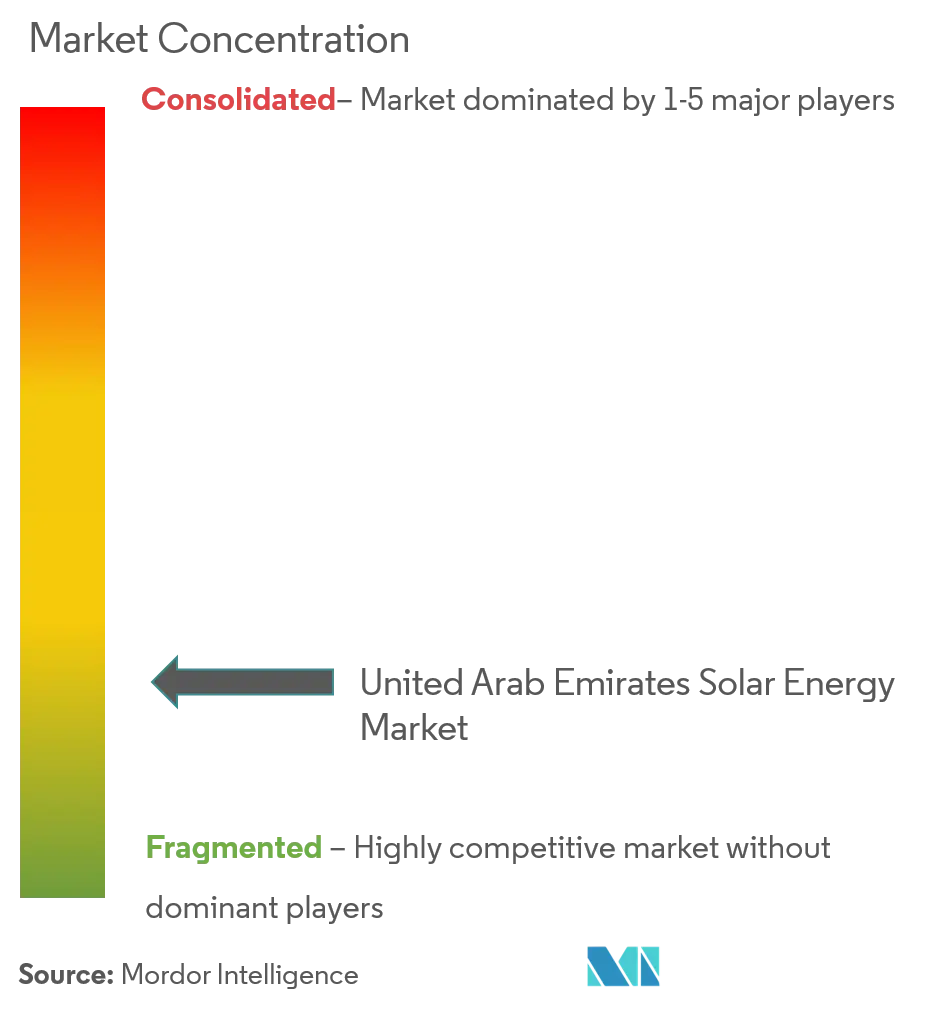

Thị trường năng lượng mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất đang bị phân mảnh một phần. Một số công ty tham gia thị trường quan trọng (không theo thứ tự cụ thể) bao gồm Masdar (Công ty Năng lượng Tương lai Abu Dhabi), Sunergy Solar, MAYSUN SOLAR FZCO, ACWA Power và CleanMax Mena FZCO.

Các nhà lãnh đạo thị trường năng lượng mặt trời UAE

Masdar (Abu Dhabi Future Energy Company)

Sunergy Solar

MAYSUN SOLAR FZCO

ACWA Power

CleanMax Mena FZCO

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường năng lượng mặt trời UAE

- Tháng 5 năm 2023: ADNOC Distribution công bố mối quan hệ hợp tác quan trọng với Emerge, một liên doanh giữa EDF và Masdar, để phát triển năng lượng mặt trời tại chỗ trên mạng lưới trạm dịch vụ của mình. Dự án sẽ bắt đầu ở Dubai vào năm 2023 để tạo ra năng lượng sạch.

- Tháng 1 năm 2023: Suntech giao tất cả các mô-đun năng lượng mặt trời 680MW cho Nhà máy điện mặt trời Al Dhafra PV2 của Tập đoàn Kỹ thuật Máy Trung Quốc (CMEC) tại Các Tiểu vương quốc Ả Rập Thống nhất. Nó tiếp tục thúc đẩy việc xây dựng nhà máy điện mặt trời tại một địa điểm lớn nhất thế giới.

Phân khúc ngành năng lượng mặt trời của UAE

Năng lượng mặt trời là nhiệt và ánh sáng bức xạ từ Mặt trời có thể được khai thác bằng các công nghệ như năng lượng mặt trời (dùng để tạo ra điện) và năng lượng nhiệt mặt trời (dùng cho các ứng dụng như đun nước nóng).

Thị trường năng lượng mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất được phân chia theo công nghệ và cách triển khai. Theo công nghệ, thị trường được phân thành quang điện mặt trời (PV) và năng lượng mặt trời tập trung (CSP). Bằng cách triển khai, thị trường được phân chia thành tiện ích, thương mại và công nghiệp và dân cư. Đối với mỗi phân khúc, quy mô và dự báo thị trường đều dựa trên công suất lắp đặt.

| quang điện |

| Điện mặt trời tập trung (CSP) |

| Tính thiết thực |

| Thương mại và công nghiệp |

| Khu dân cư |

| Công nghệ | quang điện |

| Điện mặt trời tập trung (CSP) | |

| Triển khai | Tính thiết thực |

| Thương mại và công nghiệp | |

| Khu dân cư |

Câu hỏi thường gặp về nghiên cứu thị trường năng lượng mặt trời của UAE

Thị trường năng lượng mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất lớn đến mức nào?

Quy mô Thị trường Năng lượng Mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất dự kiến sẽ đạt 7,90 gigawatt vào năm 2024 và tăng trưởng với tốc độ CAGR là 35,48% để đạt 36,06 gigawatt vào năm 2029.

Quy mô thị trường năng lượng mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Năng lượng Mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất dự kiến sẽ đạt 7,90 gigawatt.

Ai là người chơi chính trong Thị trường Năng lượng Mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất?

Masdar (Abu Dhabi Future Energy Company), Sunergy Solar, MAYSUN SOLAR FZCO, ACWA Power, CleanMax Mena FZCO là những công ty lớn hoạt động tại Thị trường Năng lượng Mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất.

Trang được cập nhật lần cuối vào:

Báo cáo ngành năng lượng mặt trời ở UAE

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Năng lượng Mặt trời Các Tiểu vương quốc Ả Rập Thống nhất năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Năng lượng mặt trời của Các Tiểu vương quốc Ả Rập Thống nhất bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.