Phân tích thị trường thức ăn chăn nuôi Thái Lan

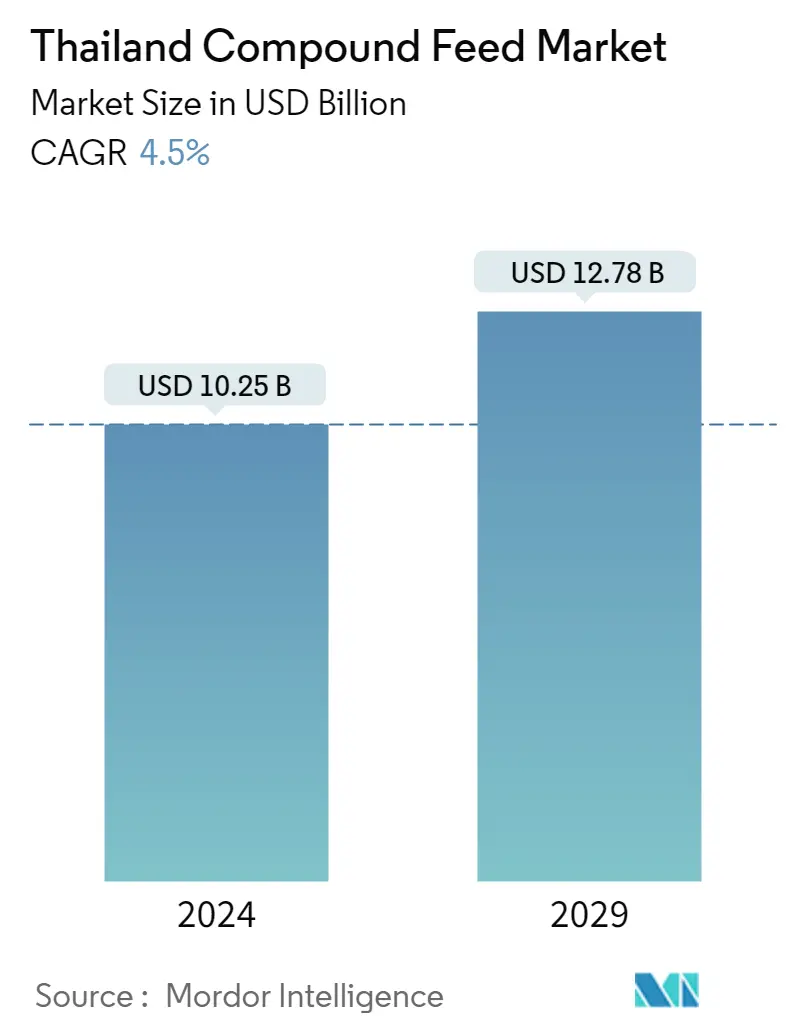

Quy mô Thị trường thức ăn hỗn hợp Thái Lan ước tính đạt 10,25 tỷ USD vào năm 2024 và dự kiến sẽ đạt 12,78 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,5% trong giai đoạn dự báo (2024-2029).

- Nông nghiệp dựa trên động vật đang chứng kiến nhu cầu mạnh mẽ về thức ăn hỗn hợp do mức tiêu thụ sản phẩm thực phẩm dựa trên động vật ngày càng tăng trên toàn thế giới. Sự thay đổi trong thói quen ăn uống của khách hàng hướng tới chất lượng các sản phẩm sữa và thịt dự kiến sẽ góp phần vào sự tăng trưởng của thị trường được nghiên cứu trong 5 năm tới. Điều này hỗ trợ chăn nuôi công nghiệp hóa ngày càng tăng, góp phần vào sự tăng trưởng của thị trường thức ăn hỗn hợp Thái Lan.

- Hiệp hội các nhà máy thức ăn chăn nuôi Thái Lan đóng vai trò tập trung các nhà sản xuất thức ăn chăn nuôi trong nước và truyền đạt những thông tin quan trọng tới các thành viên trong nước và quốc tế. 70% lượng thịt Thái Lan sản xuất được sử dụng cho tiêu dùng nội địa và 30% được xuất khẩu. Các nhà sản xuất và xuất khẩu sản phẩm thịt gà lớn là Saha Farms, Charoen Pokphand Foods và Betagro. Trong lĩnh vực lợn và thịt lợn, Charoen Pokphand Foods, Betagro, Kanchana Fresh, Laemthong Group, Mittraphap Group, Freshmeat Food và Belucky là những người chơi chính. Tất cả các công ty này đều vận hành các cơ sở sản xuất sản phẩm thịt và chăn nuôi tích hợp.

- Vào tháng 1 năm 2020, chính phủ Thái Lan đã phân bổ ngân sách 5,03 triệu USD theo Quỹ Hiệp định Thương mại Tự do cho Cục Phát triển Chăn nuôi để giúp người chăn nuôi gia súc nâng cao chất lượng sản phẩm và cạnh tranh trên toàn cầu. Điều này đang thúc đẩy việc sử dụng thức ăn hỗn hợp trong sản xuất các sản phẩm chất lượng.

Xu hướng thị trường thức ăn chăn nuôi Thái Lan

Sở thích ngày càng tăng đối với thực phẩm có nguồn gốc động vật

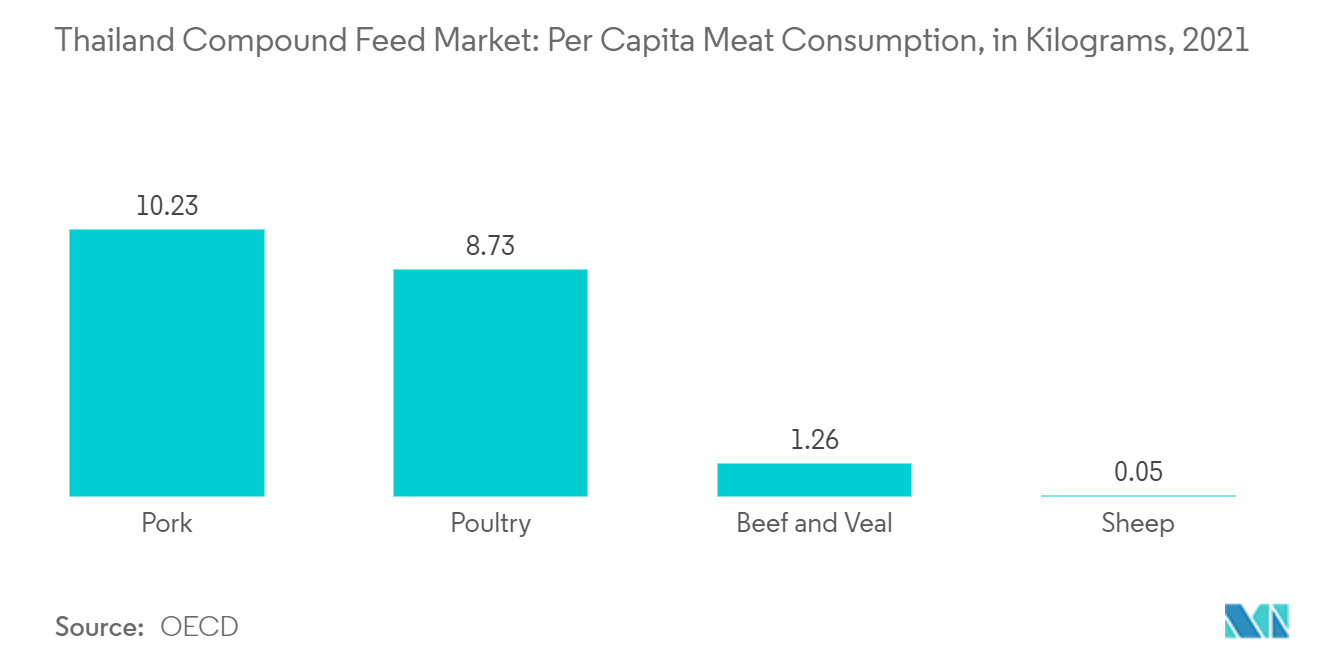

Nhu cầu về thực phẩm có giá trị và chất lượng cao hơn, chẳng hạn như thịt, trứng và sữa, đang tăng lên so với thực phẩm có nguồn gốc thực vật, chẳng hạn như ngũ cốc, do nhu cầu ngày càng tăng về các loại thực phẩm lớn hơn và lượng protein nhiều hơn. Nhận thức ngày càng tăng về lợi ích của việc cung cấp thức ăn hỗn hợp cho người chăn nuôi đã thúc đẩy nhu cầu về thức ăn hỗn hợp thay vì thức ăn thô xanh hoặc thức ăn ủ chua.

Sự chuyển đổi sang chế độ ăn giàu protein, do nhận thức về sức khỏe ngày càng tăng và mức thu nhập của người dân tăng lên, đã thúc đẩy việc tiêu thụ thịt và các sản phẩm từ động vật khác. Điều này dẫn đến nhu cầu về các sản phẩm từ động vật tăng lên, từ đó thúc đẩy sản xuất chăn nuôi. Vật nuôi này được cho ăn bằng các phương pháp và sản phẩm mới, đảm bảo mức dinh dưỡng và tỷ lệ chuyển đổi thức ăn tối ưu.

Theo USDA, Hiệp hội các nhà máy sản xuất thức ăn chăn nuôi Thái Lan (TFMA) dự kiến tổng nhu cầu thức ăn chăn nuôi sẽ giảm xuống 18,6 triệu tấn vào năm 2022, giảm 8% so với năm trước do sự bùng phát ASF trong chăn nuôi lợn và chi phí nguyên liệu thức ăn chăn nuôi cao trong nước và toàn cầu. Ngành chăn nuôi lợn cũng đang phải vật lộn với các bệnh khác như Hội chứng hô hấp và sinh sản ở lợn (PRRS), Tiêu chảy dịch lợn (PED), Sốt lợn cổ điển (CSF) và Bệnh lở mồm long móng (FMD). TFMA ước tính giá nguyên liệu thức ăn chăn nuôi đã tăng 13-14% so với cùng kỳ năm ngoái do Nga xâm chiếm Ukraine kể từ tháng 2 năm 2022. Giá nguyên liệu thức ăn chăn nuôi tăng vọt có thể sẽ làm chậm quá trình phục hồi của ngành chăn nuôi lợn do chi phí chăn nuôi lợn tăng vọt. thức ăn chiếm 60-70% tổng chi phí chăn nuôi lợn.

Để đáp ứng nhu cầu của ngành chế biến thịt, người chăn nuôi cần sản xuất được thịt chất lượng cao, hợp vệ sinh là một thách thức lớn. Sự mở rộng của ngành công nghiệp sản phẩm thịt đã tạo cơ hội cho thức ăn hỗn hợp, vì những thức ăn này giúp tăng cường khả năng miễn dịch và nâng cao năng suất của vật nuôi bằng cách ổn định môi trường dạ cỏ. Do đó, nhu cầu ngày càng tăng đối với thực phẩm có nguồn gốc động vật có thể thúc đẩy thị trường thức ăn hỗn hợp của Thái Lan trong giai đoạn dự báo.

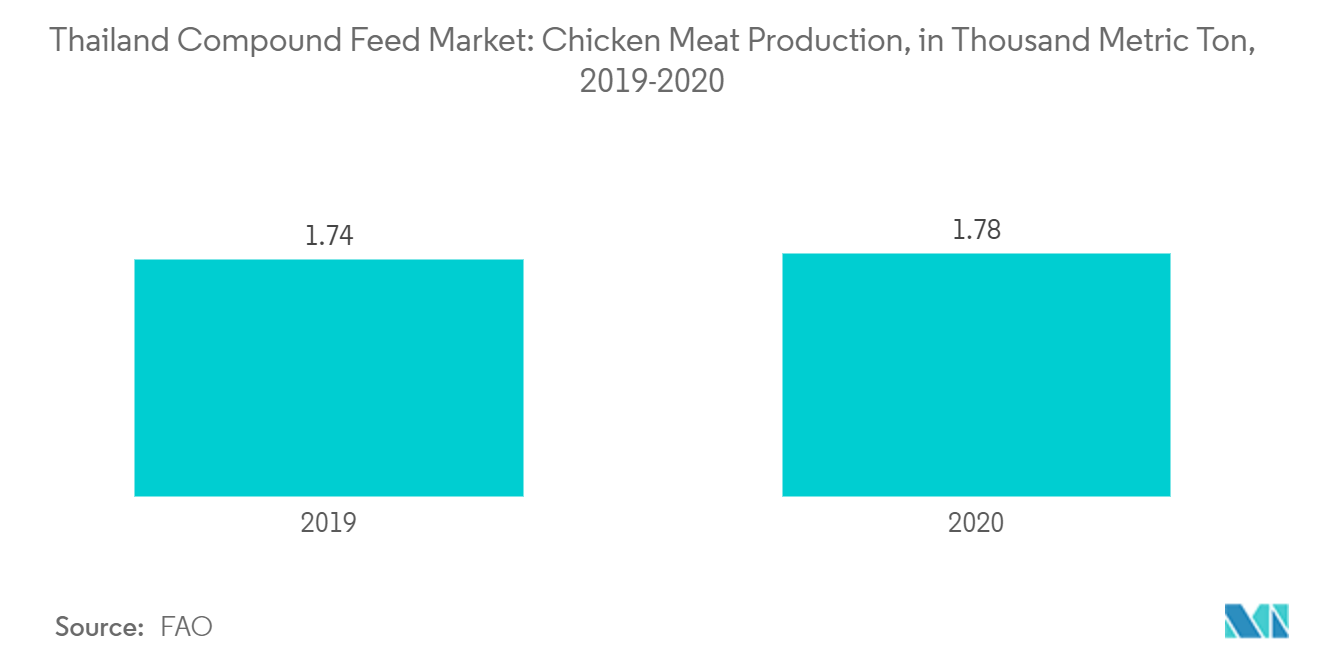

Ngành chăn nuôi gia cầm đạt mức tăng trưởng nhanh chóng

Thịt gà là loại thịt được người tiêu dùng Thái Lan ưa chuộng nhất do giá thấp hơn thịt lợn và thịt bò cũng như sự đa dạng trong phương pháp nấu và các món trong thực đơn. Tiêu dùng nội địa ở Thái Lan có tiềm năng tăng trưởng cao do mức tiêu dùng bình quân đầu người ngày càng tăng, tốc độ đô thị hóa mở rộng và xu hướng đi ăn ngoài ngày càng tăng.

Post dự đoán rằng sản xuất gia cầm, chiếm khoảng 43% tổng nhu cầu thức ăn chăn nuôi, sẽ tăng 1-2% vào năm 2022, đặc biệt là sản xuất gà thịt và gà đẻ. Nhu cầu về thịt gia cầm đã tăng lên trong nước và toàn cầu như một loại thịt có protein thay thế cho thịt lợn với giá cả phải chăng. Các nhà sản xuất gia cầm dự đoán rằng nhu cầu xuất khẩu thịt gà tăng lên, có khả năng tăng 2-3% vào năm 2022, sẽ thúc đẩy sản lượng gà thịt tăng nhiều hơn nhu cầu trong nước.

Theo Hiệp hội các nhà máy thức ăn chăn nuôi Thái Lan, nhu cầu thức ăn cho gà thịt chiếm 43%, tiếp theo là gà đẻ 14%, lợn 29%, vịt 3% và nhiều loại khác vào năm 2021. Có 10-12 nhà chế biến tích hợp vận hành xay xát thức ăn, chăn nuôi gà con một ngày tuổi, chăn nuôi gà thịt và chế biến thịt gà thịt. Những công ty này chiếm khoảng 80% tổng sản lượng thịt gà thịt ở Thái Lan. Phần sản lượng còn lại là của những người chăn nuôi gà thịt độc lập. Do sản lượng gà thịt tăng mạnh, một số người chăn nuôi gà thịt độc lập này đã xây dựng các lò mổ gà thịt và phát triển thị trường nội địa để giúp các thị trường nội địa này hấp thụ nguồn cung gà thịt sống ngày càng tăng của họ.

Do đó, với mức tiêu thụ thịt gà ngày càng tăng của người tiêu dùng trong nước và quốc tế, ngành chăn nuôi gia cầm Thái Lan đang mở rộng, điều này càng thúc đẩy thị trường nội địa về thức ăn hỗn hợp.

Tổng quan ngành thức ăn chăn nuôi Thái Lan

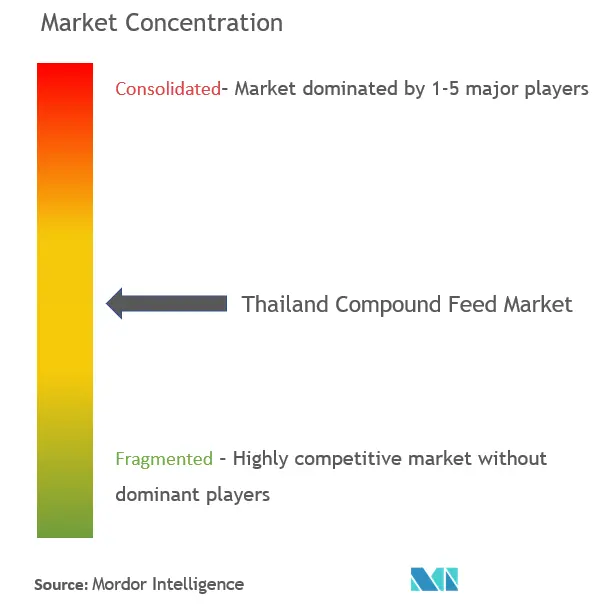

Thị trường thức ăn hỗn hợp Thái Lan là một thị trường có độ phân mảnh vừa phải, trong đó các công ty lớn nắm giữ thị phần nhỏ hơn so với các công ty nhỏ hơn khác. Charoen Pokphand Foods PCL, Cargill Inc. và Alltech Inc. là một số công ty lớn hoạt động tại thị trường này. Người chơi đang mở rộng và đầu tư vào hoạt động kinh doanh của mình bằng cách áp dụng nhiều chiến lược khác nhau, chẳng hạn như sáp nhập và mua lại, mở rộng, hợp tác và ra mắt sản phẩm.

Dẫn đầu thị trường thức ăn chăn nuôi Thái Lan

Charoen Pokphand Foods PCL

Alltech Inc.

Betagro Public Company Limited

Cargill Inc

S P M Feed Mill Company Limited

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thức ăn chăn nuôi Thái Lan

- Tháng 9 năm 2022: Cargill mua lại một nhà máy thức ăn chăn nuôi ở tỉnh Prachinburi ở Thái Lan để mở rộng khả năng kinh doanh thức ăn chăn nuôi và dinh dưỡng. Thông qua việc mua lại, nhà máy hiện sẽ sản xuất thức ăn gia cầm và lợn cho khách hàng của Cargill có trụ sở tại Thái Lan. Công ty đã lên kế hoạch sản xuất trong một năm tại nhà máy mới, sản xuất 72.000 tấn mỗi năm cho khách hàng chăn nuôi lợn và gia cầm ở khu vực phía Đông và Đông Bắc Thái Lan.

- Tháng 9 năm 2022: Nhà máy thức ăn chăn nuôi Pakthongchai của Charoen Pokphand Foods Public Company Limited (CP Foods) đã được chứng nhận 'Tổ chức quản lý khí nhà kính Thái Lan (Tổ chức công cộng) hoặc TGO, trở thành nhà máy thức ăn chăn nuôi trung hòa carbon đầu tiên trong nước giảm phát thải khí nhà kính trong nước.

- Tháng 1 năm 2022: Royal DSM ký Biên bản ghi nhớ (MoU) với CPF (Thái Lan) nhằm mục đích đo lường và cải thiện tác động môi trường của hoạt động sản xuất protein động vật thông qua việc sử dụng Dịch vụ bền vững thông minh của DSM - Sustell. Dưới sự hợp tác này, DSM và CPF (Thái Lan) đã hợp tác để thúc đẩy việc tính toán và phân tích dựa trên cơ sở khoa học về 19 dấu chân môi trường bằng cách sử dụng dữ liệu trang trại và thức ăn thực tế.

Phân khúc ngành thức ăn chăn nuôi Thái Lan

Thức ăn hỗn hợp là hỗn hợp nguyên liệu thô và chất bổ sung dùng cho vật nuôi, có nguồn gốc từ thực vật, động vật, chất hữu cơ hoặc vô cơ hoặc chế biến công nghiệp, có hoặc không chứa chất phụ gia. Thị trường thức ăn hỗn hợp Thái Lan được phân chia theo Loại động vật (Động vật nhai lại, Gia cầm, Lợn, Nuôi trồng thủy sản và các loại Động vật khác) và Thành phần (Ngũ cốc, Bánh ngọt và Bữa ăn, Sản phẩm phụ và Thực phẩm bổ sung). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (Nghìn USD) cho tất cả các phân khúc trên.

| Động vật nhai lại |

| gia cầm |

| Heo |

| Nuôi trồng thủy sản |

| Các loại động vật khác |

| Ngũ cốc |

| Bánh ngọt và bữa ăn |

| Sản phẩm phụ |

| Thực phẩm bổ sung |

| Loại động vật | Động vật nhai lại |

| gia cầm | |

| Heo | |

| Nuôi trồng thủy sản | |

| Các loại động vật khác | |

| Nguyên liệu | Ngũ cốc |

| Bánh ngọt và bữa ăn | |

| Sản phẩm phụ | |

| Thực phẩm bổ sung |

Câu hỏi thường gặp về nghiên cứu thị trường thức ăn chăn nuôi Thái Lan

Thị trường thức ăn hỗn hợp Thái Lan lớn đến mức nào?

Quy mô Thị trường thức ăn hỗn hợp Thái Lan dự kiến sẽ đạt 10,25 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,5% để đạt 12,78 tỷ USD vào năm 2029.

Quy mô thị trường thức ăn hỗn hợp Thái Lan hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường thức ăn hỗn hợp Thái Lan dự kiến sẽ đạt 10,25 tỷ USD.

Ai là người chơi chính trong thị trường thức ăn hỗn hợp Thái Lan?

Charoen Pokphand Foods PCL, Alltech Inc., Betagro Public Company Limited, Cargill Inc, S P M Feed Mill Company Limited là những công ty lớn hoạt động tại Thị trường thức ăn hỗn hợp Thái Lan.

Thị trường thức ăn hỗn hợp Thái Lan này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường thức ăn hỗn hợp Thái Lan ước tính đạt 9,81 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường thức ăn hỗn hợp Thái Lan trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường thức ăn hỗn hợp Thái Lan trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thức ăn hỗn hợp Thái Lan

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Thức ăn hỗn hợp Thái Lan năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Thức ăn hỗn hợp của Thái Lan bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.