Phân tích thị trường wafer silicon bán dẫn

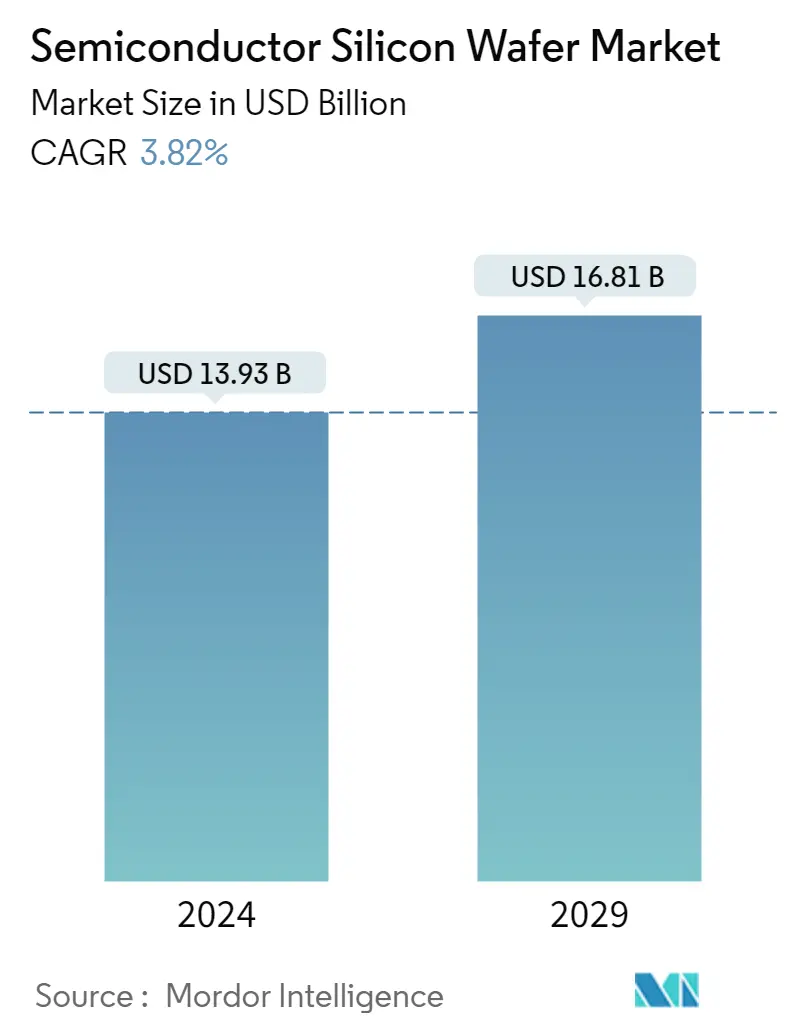

Quy mô Thị trường wafer silicon bán dẫn ước tính đạt 13,93 tỷ USD vào năm 2024 và dự kiến sẽ đạt 16,81 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 3,82% trong giai đoạn dự báo (2024-2029).

- Tấm silicon bán dẫn vẫn là thành phần cốt lõi của nhiều thiết bị vi điện tử và tạo thành nền tảng của ngành công nghiệp điện tử. Với việc số hóa và di động điện tử đang là xu hướng hiện nay trong bối cảnh công nghệ, những sản phẩm này đang tìm kiếm ứng dụng trong nhiều thiết bị. Ngoài ra, nhu cầu về các thiết bị có kích thước nhỏ đã làm tăng nhu cầu về nhiều chức năng hơn từ một thiết bị duy nhất. Điều này có nghĩa là chip IC giờ đây sẽ chứa nhiều bóng bán dẫn hơn để hỗ trợ nhiều tính năng hơn.

- Theo Tổ chức Vật liệu và Thiết bị Bán dẫn Quốc tế (SEMI), doanh số bán trên thị trường tấm bán dẫn silicon có thể chứng kiến sự sụt giảm trong bối cảnh có sự không chắc chắn xung quanh tác động của COVID-19. Tuy nhiên, nhu cầu tăng lên nhờ sức mạnh của doanh số bán chip phục hồi. SEMI cũng ước tính rằng các lô hàng wafer silicon trên toàn cầu sẽ đạt mức cao kỷ lục vào năm 2022. Sự bùng phát ban đầu của COVID-19 ở Trung Quốc đã làm gián đoạn chuỗi cung ứng và sản xuất của nước này. Các ngành sản xuất chất bán dẫn lớn đã bị ảnh hưởng đáng kể do Trung Quốc trở thành trung tâm sản xuất thế giới trong hai đến ba thập kỷ qua.

- Ngành công nghiệp bán dẫn là động lực quan trọng thúc đẩy những đổi mới quan trọng trong các lĩnh vực quan trọng như điện tử, ô tô và tự động hóa, trong đó công nghệ bán dẫn đang nổi lên như nền tảng của tất cả các công nghệ hiện đại. Những tiến bộ và đổi mới trong lĩnh vực này ngay lập tức tác động đến tất cả các công nghệ hạ nguồn.

- Các xưởng đúc đang ngày càng đầu tư vào các kỹ thuật đóng gói tiên tiến mới, đặc biệt là dựa trên tấm bán dẫn silicon. Các nhà cung cấp xưởng đúc đang nghiên cứu cải thiện mật độ bóng bán dẫn bằng các kỹ thuật như sử dụng vật liệu hai chiều thay vì silicon làm kênh để phát triển Mạch tích hợp 3D nguyên khối. Ví dụ chip trên wafer trên công nghệ Substrate của TSMC đã phát triển bộ chuyển đổi silicon lớn nhất thế giới có chỗ cho hai bộ xử lý lớn kết hợp với 8 thiết bị bộ nhớ HBM trong một gói.

- Những tiến bộ trong thiết bị đeo sẽ tạo ra cơ hội tăng trưởng lớn cho các nhà cung cấp trên thị trường. Theo Siemens, thiết bị đeo công nghiệp có thể là một thị trường rộng lớn vì những thiết bị này nâng cao chất lượng và độ an toàn trong ngành chế biến. Theo Zebra Technologies Corporation, 40-50% các nhà sản xuất trên toàn cầu dự kiến sẽ áp dụng thiết bị đeo vào năm 2022. Ngoài ra, nhu cầu về các thiết bị cỡ nhỏ đã làm tăng nhu cầu về nhiều chức năng hơn từ một thiết bị duy nhất. Điều này cho thấy rằng chip IC giờ đây sẽ chứa nhiều bóng bán dẫn hơn để hỗ trợ nhiều chức năng hơn.

- Các chính sách thuận lợi của chính phủ trên khắp các nền kinh tế mới nổi như Trung Quốc đã tạo ra cơ hội to lớn cho ngành công nghiệp bán dẫn, dự kiến sẽ mở rộng thị trường wafer silicon bán dẫn trong giai đoạn dự báo. Ví dụ, khung chính sách do Hội đồng Nhà nước Cộng hòa Nhân dân Trung Hoa công bố nhằm mục đích biến các giải pháp đóng gói chất bán dẫn tiên tiến trở thành ưu tiên công nghệ trong toàn ngành bán dẫn.

Xu hướng thị trường wafer silicon bán dẫn

Phân khúc điện tử tiêu dùng dự kiến sẽ chiếm thị phần đáng kể

- Trong bối cảnh thị trường hiện nay, nhiều thiết bị điện tử, bao gồm máy tính xách tay, điện thoại thông minh, máy tính, v.v., vẫn sử dụng IC và các thiết bị bán dẫn khác được sản xuất từ chất silicon. Mặc dù silicon vẫn đang chiếm ưu thế trong các ứng dụng chính trong thị trường điện tử tiêu dùng, nhưng các vật liệu mới đã thay thế các chất nền và bao bì trước đây cho một số mục đích sử dụng.

- Theo nghiên cứu 'Dự báo và bán hàng công nghệ tiêu dùng Hoa Kỳ' của Hiệp hội Công nghệ Người tiêu dùng (CTA), CTA kỳ vọng rằng các thiết bị điện thoại thông minh hỗ trợ 5G sẽ đạt 2,1 triệu chiếc và đạt doanh thu 1,9 tỷ USD với mức tăng ba chữ số cho đến năm 2021. Apple đã công bố một kế hoạch đóng góp 350 tỷ USD cho nền kinh tế Hoa Kỳ vào năm 2023 và hứa hẹn tạo ra 2,4 triệu việc làm trong 5 năm tới, bao gồm các khoản đầu tư mới và chi tiêu hiện tại với các công ty trong nước về cung ứng và sản xuất. Công ty là một công ty nổi bật trong ngành điện tử tiêu dùng. Do đó, thông báo này dự kiến sẽ thúc đẩy nhu cầu về tấm silicon bán dẫn.

- Gần đây, Liên minh Nghiên cứu và Công nghệ Singapore-MIT (SMART), doanh nghiệp nghiên cứu của MIT tại Singapore, đã công bố phát triển thành công phương pháp khả thi về mặt thương mại để sản xuất chip silicon III-V tích hợp với các thiết bị III-V hiệu suất mạnh mẽ được đưa vào thiết kế của họ.

- Trong hầu hết các thiết bị hiện nay, chip CMOS dựa trên silicon chủ yếu được sử dụng cho tính toán, nhưng chúng không hiệu quả cho truyền thông và chiếu sáng, dẫn đến hiệu suất và sinh nhiệt thấp. Như vậy, các thiết bị di động 5G hiện nay trên thị trường rất nóng khi sử dụng và tắt sau một thời gian ngắn. Tuy nhiên, việc kết hợp các thiết bị bán dẫn III-V với silicon theo cách khả thi về mặt thương mại là một trong những thách thức phức tạp nhất mà ngành bán dẫn phải đối mặt.

Bắc Mỹ dự kiến sẽ nắm giữ một thị phần đáng kể

- Bắc Mỹ dự kiến sẽ là nơi đóng góp doanh thu đáng kể cho thị trường vào năm 2021, vì các công ty bán dẫn không có nhà sản xuất là khách hàng nổi bật của các xưởng đúc bán dẫn và nhà sản xuất tấm bán dẫn. Các công ty Fabless độc quyền sản xuất các thiết kế chip và tiếp thị chúng mà không cần nhà máy chế tạo.

- Các công ty lớn trong khu vực là AMD, Broadcom, Apple, Qualcomm, Marvell, NVIDIA và Xilinx. Bắc Mỹ đã thể hiện một vai trò quan trọng trong việc thiết kế và sản xuất hệ thống bán dẫn tiên tiến. Khu vực này đang chứng kiến hoạt động ngày càng tăng trong việc thành lập các xưởng sản xuất tấm bán dẫn. TSMC công bố sẽ chi tổng cộng 12 tỷ USD từ năm 2021 đến năm 2029 để xây dựng nhà máy wafer 12 inch nhằm sản xuất chip sử dụng quy trình 5 nm tiên tiến. Hơn nữa, chuỗi cung ứng công nghệ sẽ tiếp tục dịch chuyển ngay cả sau khi Donald Trump, người ép các công ty nước ngoài đầu tư và tạo việc làm ở Mỹ, bị Joe Biden đào tẩu.

- Ngành công nghiệp điện tử trong khu vực đã phát triển ổn định và chiếm tỷ trọng lớn trong một số doanh nghiệp hoạt động trong lĩnh vực thiết kế và sản xuất không gian. Theo Cục điều tra dân số Hoa Kỳ, doanh thu ngành bán dẫn và linh kiện điện tử khác tại Hoa Kỳ trong năm 2019 đạt 100,08 tỷ USD và dự kiến sẽ đạt 105,16 tỷ USD vào năm 2023. Điện thoại thông minh là một trong những yếu tố đóng góp đáng kể nhất vào mức tiêu thụ chất bán dẫn trong lĩnh vực điện tử tiêu dùng. Trong những năm gần đây, khu vực này đã chứng kiến sự tăng trưởng ổn định về doanh số bán điện thoại thông minh.

- Hơn nữa, Hoa Kỳ là quê hương của một số hãng ô tô lớn trên thế giới đang đầu tư vào xe điện và tiềm năng tự lái của ô tô, vốn đòi hỏi IC hiệu suất cao. Đây là một trong những yếu tố chính thúc đẩy nhu cầu về thị trường tấm silicon bán dẫn.

Tổng quan về ngành bán dẫn silicon wafer

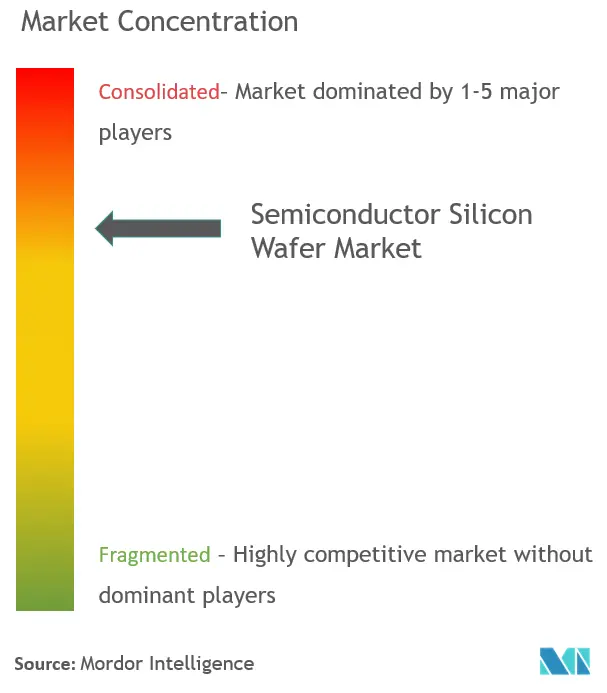

Thị trường wafer silicon bán dẫn khá cạnh tranh. Về thị phần, chỉ có một số ít công ty chiếm lĩnh thị trường hiện tại, do đó thị trường khá hợp nhất. Tuy nhiên, các công nghệ sắp ra mắt của người chơi và những đổi mới được thực hiện là lý do đằng sau sự thúc đẩy đáng kể trên thị trường tấm bán dẫn silicon. Thị trường thậm chí còn chứng kiến nhiều vụ sáp nhập và hợp tác để các công ty mở rộng sự hiện diện về mặt địa lý.

- Tháng 3 năm 2022 - Công ty SK Siltron thông báo rằng họ đã quyết định đầu tư 1,05 nghìn tỷ won trong ba năm tới để mở rộng cơ sở sản xuất tấm wafer 300 mm, đặt tại Khu liên hợp công nghiệp quốc gia Gumi 3. Công ty sẽ bắt đầu công việc mở rộng vào năm 2022 bắt đầu sản xuất hàng loạt vào năm 2024.

- Tháng 1 năm 2022 - GlobalWafers Co., một trong những nhà cung cấp tấm wafer silicon hàng đầu toàn cầu, đã bổ sung thêm khoảng 20.000 tấm wafer 12 inch tiên tiến mỗi tháng từ các nhà máy địa phương. GlobalWafers ước tính công suất sẽ tăng 10-15% tại các nhà máy ở Hàn Quốc, Nhật Bản, Đài Loan và Ý do việc mở rộng nhằm đáp ứng nhu cầu mạnh mẽ.

Dẫn đầu thị trường wafer silicon bán dẫn

Shin-Etsu Handotai

Siltronic AG

SUMCO Corporation

SK Siltron Co. Ltd

Globalwafers Co. Ltd

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường wafer silicon bán dẫn

- Tháng 6 năm 2022 - Công ty TNHH GlobalWafers của Đài Loan công bố chi 5 tỷ USD cho một nhà máy mới ở Texas để sản xuất tấm silicon 300 mm dùng trong chất bán dẫn. Với tình trạng thiếu chip toàn cầu và những lo ngại về địa chính trị đang diễn ra, GlobalWafers đang tận dụng cơ hội này để giải quyết khả năng phục hồi của chuỗi cung ứng bán dẫn của Hoa Kỳ.

- Tháng 4 năm 2022 - Công ty TNHH Hóa chất Shin-Etsu tuyên bố rằng giá tất cả các mặt hàng silicon của công ty sẽ tăng 10% và một trong những lĩnh vực kinh doanh của Shin-core Etsu sẽ được nâng lên ở Nhật Bản và trên toàn thế giới. Kết quả là, sự tăng giá đáng kể vẫn đang diễn ra. Hơn nữa, chi phí vận chuyển tăng lên trong cả việc mua nguyên liệu thô và phân phối thành phẩm.

Phân khúc ngành công nghiệp bán dẫn silicon wafer

Tấm silicon là những lát mỏng silicon nguyên chất hoặc pha tạp được cắt từ thỏi silicon. Độ dày của chúng dao động từ vài mm đến vài micron và có thể được điều chỉnh theo ứng dụng thông qua quá trình làm mỏng. Chúng được sử dụng rộng rãi trong điện thoại thông minh, đồng hồ thông minh, máy tính, máy tính bảng, cảm biến khí và cảm biến nhà thông minh.

Thị trường wafer silicon bán dẫn được phân chia theo Đường kính (nhỏ hơn 150 mm, 200 mm, 300 mm trở lên), Sản phẩm (Logic, Bộ nhớ và Analog), Ứng dụng (Điện tử tiêu dùng, Công nghiệp, Viễn thông và Ô tô) và Địa lý. Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (tỷ USD) cho tất cả các phân khúc trên.

| Dưới 150 mm | Theo sản phẩm (Logic, bộ nhớ, analog và các sản phẩm khác) |

| Phân tích xếp hạng nhà cung cấp | |

| 200mm | |

| 300 mm trở lên (450mm, v.v.) |

| Hợp lý |

| Ký ức |

| Tương tự |

| Sản phẩm khác |

| Điện tử dân dụng | Điện thoại di động/Điện thoại thông minh |

| Máy tính để bàn, máy tính xách tay và máy chủ | |

| Công nghiệp | |

| Viễn thông | |

| ô tô | |

| Ứng dụng khác |

| Bắc Mỹ |

| Châu Âu |

| Châu á Thái Bình Dương |

| theo đường kính | Dưới 150 mm | Theo sản phẩm (Logic, bộ nhớ, analog và các sản phẩm khác) |

| Phân tích xếp hạng nhà cung cấp | ||

| 200mm | ||

| 300 mm trở lên (450mm, v.v.) | ||

| Theo sản phẩm | Hợp lý | |

| Ký ức | ||

| Tương tự | ||

| Sản phẩm khác | ||

| Theo ứng dụng | Điện tử dân dụng | Điện thoại di động/Điện thoại thông minh |

| Máy tính để bàn, máy tính xách tay và máy chủ | ||

| Công nghiệp | ||

| Viễn thông | ||

| ô tô | ||

| Ứng dụng khác | ||

| Theo địa lý | Bắc Mỹ | |

| Châu Âu | ||

| Châu á Thái Bình Dương | ||

Câu hỏi thường gặp về nghiên cứu thị trường wafer silicon bán dẫn

Thị trường wafer silicon bán dẫn lớn đến mức nào?

Quy mô Thị trường wafer silicon bán dẫn dự kiến sẽ đạt 13,93 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,82% để đạt 16,81 tỷ USD vào năm 2029.

Quy mô thị trường wafer silicon bán dẫn hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường wafer silicon bán dẫn dự kiến sẽ đạt 13,93 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường wafer silicon bán dẫn?

Shin-Etsu Handotai, Siltronic AG, SUMCO Corporation, SK Siltron Co. Ltd, Globalwafers Co. Ltd là những công ty lớn hoạt động trong Thị trường wafer silicon bán dẫn.

Khu vực nào phát triển nhanh nhất trong Thị trường wafer silicon bán dẫn?

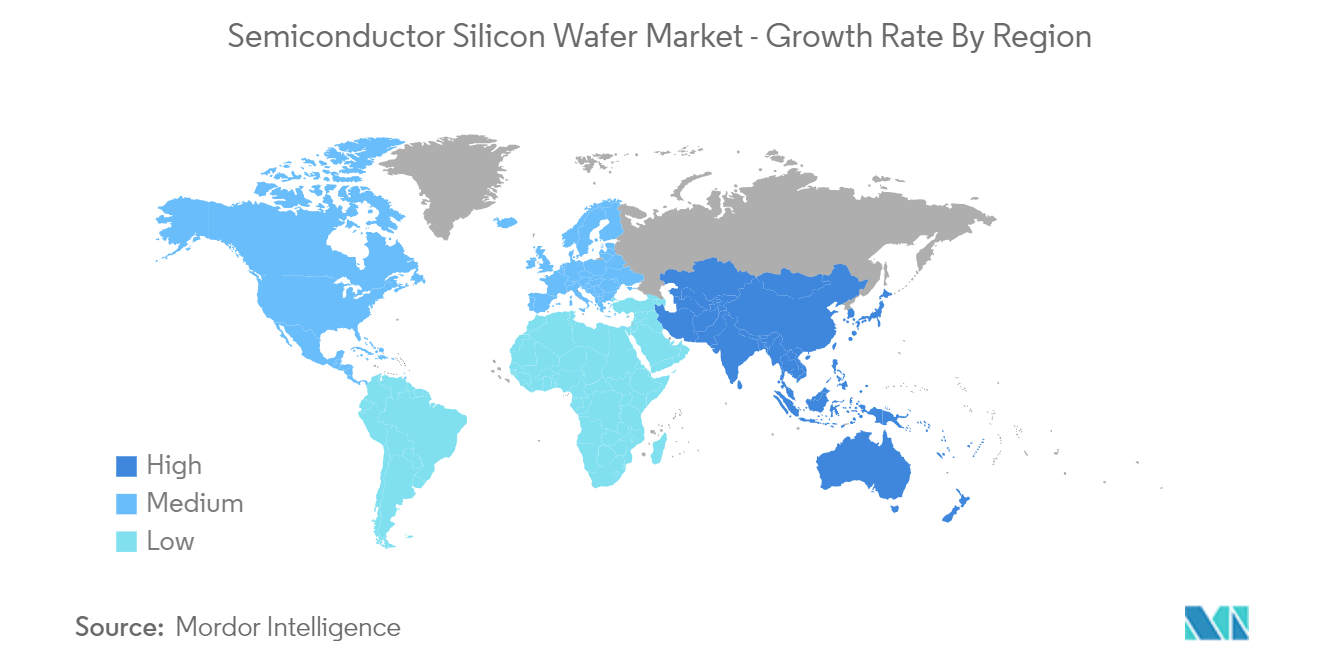

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường wafer silicon bán dẫn?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường wafer silicon bán dẫn.

Thị trường wafer silicon bán dẫn này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường wafer silicon bán dẫn ước tính đạt 13,42 tỷ USD. Báo cáo đề cập đến quy mô lịch sử của Thị trường wafer silicon bán dẫn trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường wafer silicon bán dẫn trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành bán dẫn silicon wafer

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của tấm bán dẫn Silicon bán dẫn năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích wafer silicon bán dẫn bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.