Phân tích thị trường hậu cần bên thứ ba (3PL) của Nga

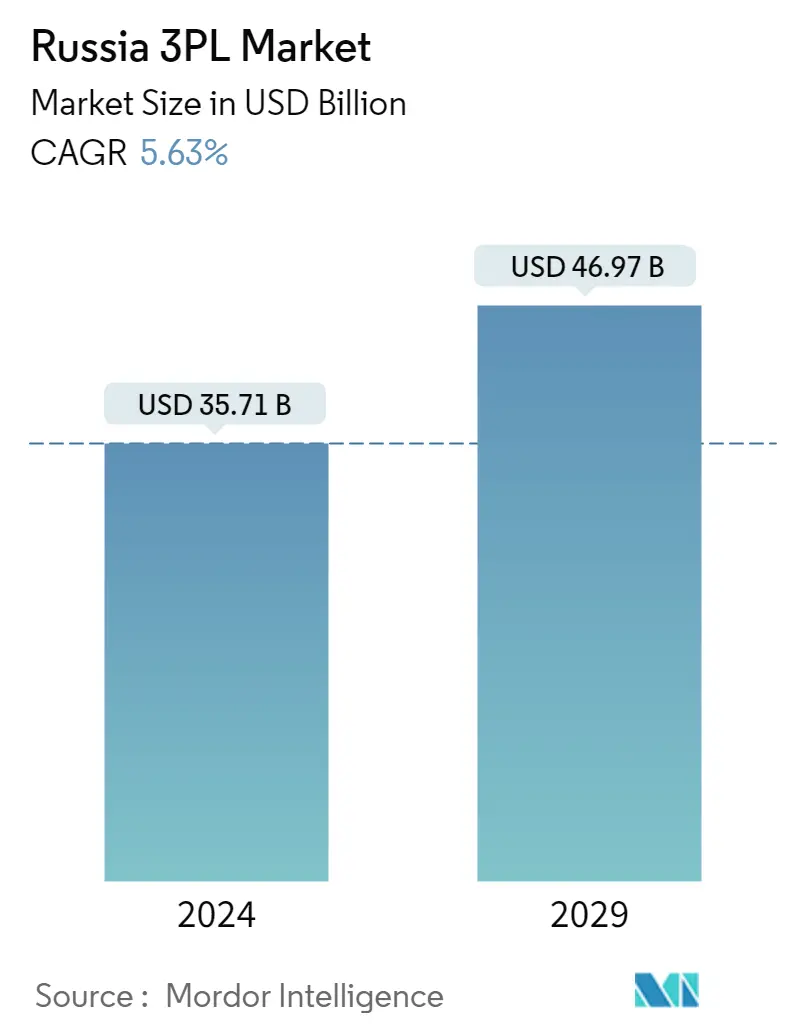

Quy mô Thị trường 3PL của Nga ước tính đạt 35,71 tỷ USD vào năm 2024 và dự kiến sẽ đạt 46,97 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,63% trong giai đoạn dự báo (2024-2029).

- Xung đột Nga-Ukraine đã ảnh hưởng đến thị trường 3PL ở mọi cấp độ. Ảnh hưởng của đại dịch đối với sức chứa kho bãi và lượng container sẵn có gần đây mới bắt đầu mờ nhạt khi chiến tranh Nga-Ukraine bắt đầu ảnh hưởng đến ngành này. Chiến tranh đã cản trở dòng chảy hàng hóa và khiến chi phí tăng cao cũng như tình trạng thiếu sản phẩm. Sự gián đoạn của chuỗi cung ứng đã làm tăng phí vận chuyển hàng hóa, tạo ra tình trạng thiếu container và làm giảm khả năng sẵn có của kho bãi.

- Theo các chuyên gia, lĩnh vực logistics ở Nga chiếm hơn 15% nền kinh tế trong khi thị trường 3PL chỉ chiếm chưa đến 10% thị phần của ngành logistics trong GDP. Trong khi các dịch vụ 3PL chiếm hơn 50% thị phần trên các thị trường như Trung Quốc và các nước Tây Âu khác, chúng chỉ chiếm chưa đến 1/3 thị phần ở Nga. Sự thiếu trưởng thành của thị trường cũng mở ra cơ hội cho đầu tư và chuyên môn quốc tế.

- Sự xuất hiện của Dữ liệu lớn và sự sẵn có của các dịch vụ hậu cần dành riêng cho ngành được kỳ vọng sẽ là yếu tố thúc đẩy chính thúc đẩy tăng trưởng của ngành trong vài năm tới. Việc triển khai các hệ thống tự động đã giúp cải thiện hiệu quả hoạt động hậu cần và tăng hiệu quả . Các nhà sản xuất nguyên liệu thô, chẳng hạn như hóa chất và khoáng sản, đã phát triển cấu trúc mạng lưới hậu cần nội bộ do thiếu nhà cung cấp dịch vụ hậu cần chuyên biệt trên thị trường. Gia công dịch vụ logistics tại các tổ chức thương mại ở Nga có tiềm năng đáng kể. Các công ty đang tìm cách gia công ngày càng nhiều dịch vụ hậu cần để đạt được hiệu quả chi phí cao hơn.

- Chính phủ Nga đang tích cực đầu tư vào phát triển cơ sở hạ tầng của đất nước bằng cách xây dựng các tuyến đường bộ, đường sắt và đường thủy tốt hơn trong nước và với các nước khác. Nga chi 6,8 tỷ USD từ quỹ tài sản này cho các dự án cơ sở hạ tầng vào năm 2022. Moscow trước đó đã thông báo rằng họ có kế hoạch đầu tư vào việc tạo ra các đường cao tốc mới và mở rộng mạng lưới đường sắt, điều này sẽ thúc đẩy thị trường một cách đáng kể.

Xu hướng thị trường hậu cần bên thứ ba (3PL) của Nga

Sự trỗi dậy trong lĩnh vực thương mại điện tử

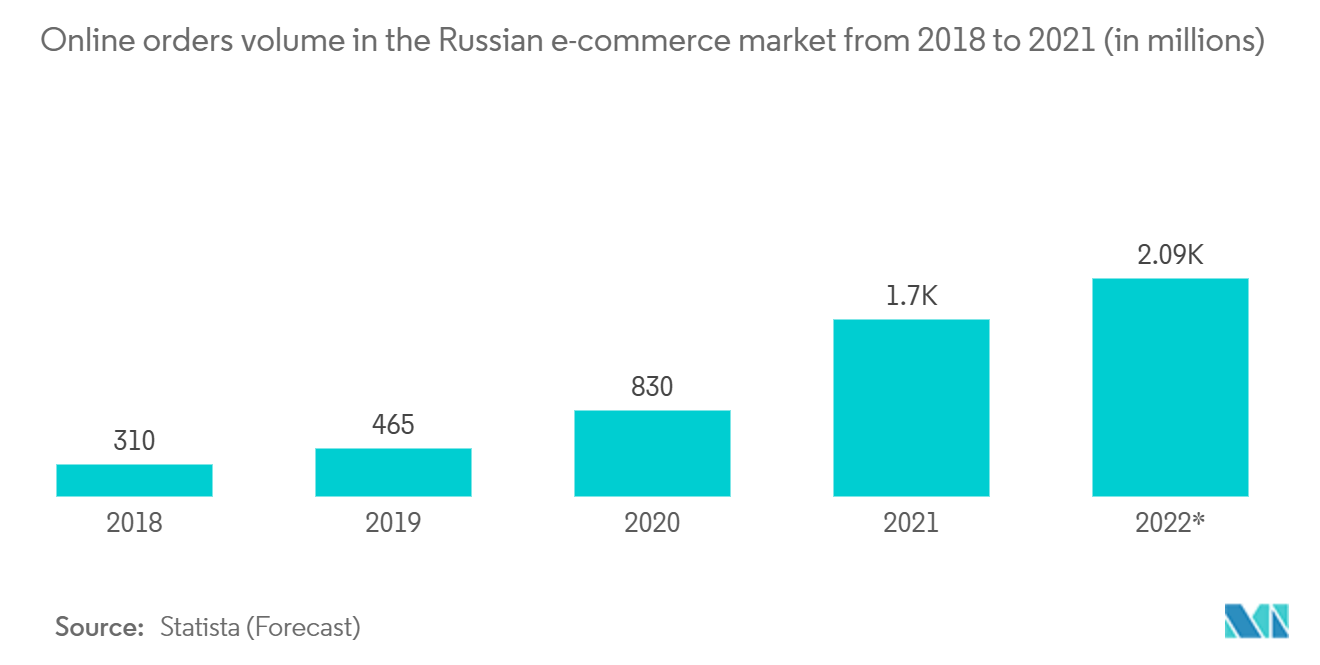

Nga là thị trường Thương mại điện tử lớn thứ 12 vào năm 2021. Tại thị trường Thương mại điện tử Nga, số lượng người dùng dự kiến sẽ lên tới 75,4 triệu người dùng vào năm 2027 và tỷ lệ thâm nhập của người dùng sẽ là 47,3% vào cuối năm 2023 và dự kiến sẽ đạt 52,2% vào năm 2027. 2027, theo Statista.

Các công ty thương mại điện tử của Nga đang mở rộng mạnh mẽ về không gian kho bãi và hợp tác với các công ty hậu cần để vận chuyển hàng hóa nhanh hơn. Nhà cung cấp dịch vụ hậu cần Ahlers của Bỉ đã mở một nhà kho tại Công viên Orientir ở khu vực Moscow, Nga. Orientir và Ahlers đã ký kết thỏa thuận thuê 10.000 m2 nhà kho và 700 m2 văn phòng tại Orientir North-4. Ahlers cho biết đây là một cột mốc quan trọng để công ty phát triển hơn nữa hoạt động kinh doanh tại khu vực Moscow, tập trung dịch vụ cho khách hàng, đồng thời cải thiện chất lượng và tốc độ trong thị trường thương mại điện tử đang phát triển ở Nga hiện nay.

Sự bùng phát của virus Corona (Covid-19) vào năm 2020 đã khiến hầu hết các ngành công nghiệp bất ngờ, không chỉ ở Nga mà trên toàn thế giới. Mặt khác, thương mại điện tử nằm trong số ít ngành được hưởng lợi ở một mức độ nào đó từ đại dịch toàn cầu. Cụ thể, thị trường thương mại điện tử Nga, vốn đang chuyển từ phát triển chậm sang tăng tốc trong thập kỷ qua, được dự đoán sẽ có mức tăng trưởng cao hơn trong giai đoạn hậu đại dịch. Các đơn đặt hàng trực tuyến được thực hiện từ thủ đô Moscow chiếm hơn 1/3 tổng số đơn đặt hàng ở Nga trong thời kỳ đại dịch.

Sự tăng trưởng không ngừng của thương mại điện tử đang thay đổi căn bản bối cảnh hậu cần của bên thứ ba (3PL). Để duy trì tính cạnh tranh và đáp ứng kỳ vọng ngày càng tăng của người tiêu dùng về việc giao hàng đúng hạn và chính xác, nhiều nhà bán lẻ thương mại điện tử đang thuê các đối tác 3PL thuê các bộ phận quan trọng trong hoạt động phân phối và thực hiện đơn hàng của họ. Như vậy, 3PL cũng ngày càng gia tăng cùng với sự phát triển của thương mại điện tử.

Nhu cầu cơ sở hạ tầng lưu trữ ngày càng tăng đang thúc đẩy thị trường

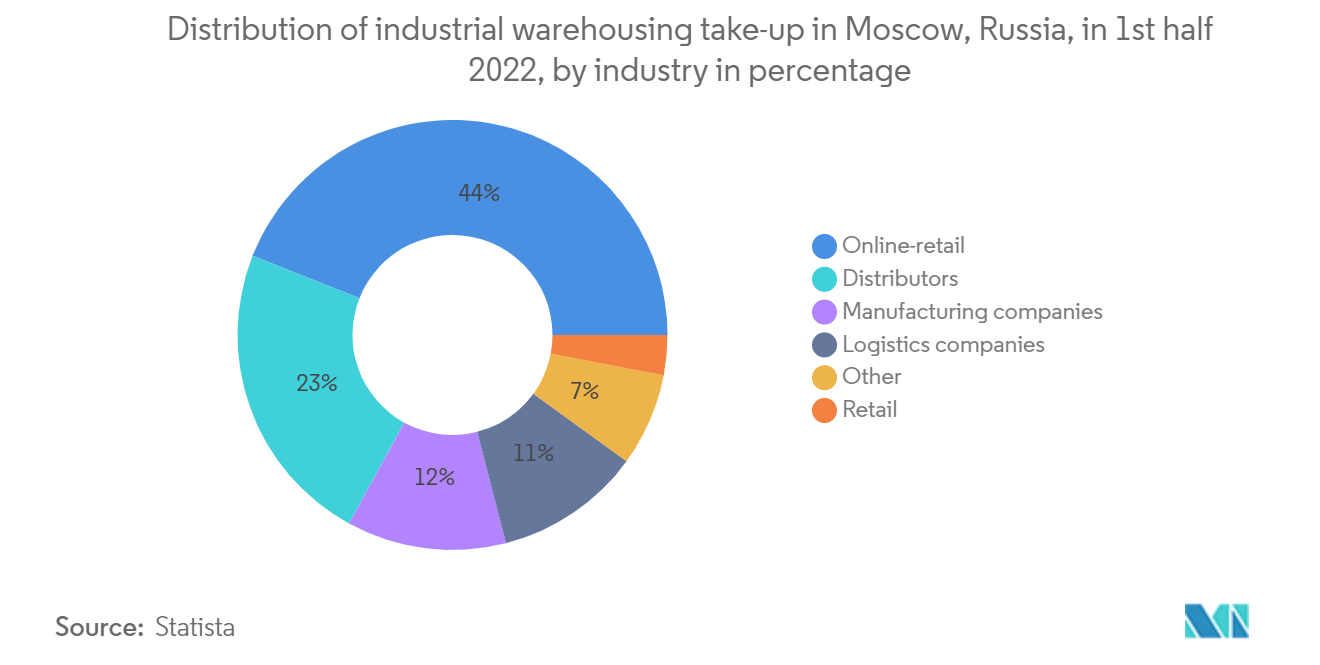

Để đáp ứng nhu cầu ngày càng tăng về không gian lưu trữ của các công ty sản xuất, bán lẻ, thương mại điện tử và hậu cần, thị trường kho bãi kém phát triển ở Nga hiện đang được phát triển. Được hỗ trợ bởi các sáng kiến của chính phủ, đầu tư tư nhân và FDI trong nước, không gian kho bãi dự kiến sẽ tăng đáng kể trong giai đoạn dự báo. Vào năm 2020, FM Logistics đã mở giai đoạn thứ hai của nhà kho tại quận Noginsk, gần Moscow, Nga để cung cấp thêm 12.500 mét vuông không gian, nâng tổng diện tích của cơ sở lên 66.000 mét vuông và sức chứa lưu trữ lên 85.000 chỗ pallet. Vào tháng 12 năm 2021, Tablogix đã thông báo hoàn tất việc mua lại 100% hoạt động kinh doanh kho bãi và vận tải của Itella Logistics tại Moscow và khu vực Moscow. Tablogix đã mua lại hơn 180.000 m2 cơ sở kho bãi của Itella nằm ở Krekshino (60.000 m2), Odintsovo (40.000 m2) và Khimki (80.000 m2). Kết quả của thỏa thuận này là tổng diện tích kho bãi của Tablogix hiện lên tới khoảng 400.000 m2, đưa công ty trở thành công ty lớn thứ hai trên thị trường kho bãi Nga.

Cùng với sự phát triển của không gian kho bãi chung, sự phát triển của các cơ sở kho lạnh cũng đang tăng tốc. Vào tháng 10, trong đại dịch COVID-19, Maersk đã khởi động việc xây dựng cơ sở bảo quản lạnh mới ở St. Petersburg để giải quyết nhu cầu ngày càng tăng của thị trường Nga, nơi sẽ tập trung cung cấp các giải pháp chuyên biệt kéo dài vòng đời của hàng hóa dễ hỏng.

Dịch vụ kho bãi so với dịch vụ vận tải tương đối kém phát triển và hiện đang được phát triển. Các hoạt động hậu cần đơn giản như vận tải và giao nhận hàng hóa bằng tất cả các phương thức vận tải đang phát triển năng động ở Nga so với các dịch vụ hậu cần phức tạp như tích hợp đầu cuối và quản lý chuỗi cung ứng. Tính đến nửa đầu năm 2021, Moscow có số lượng kho của các nhà điều hành đơn hàng cao nhất ở Nga, với 65 cơ sở. Tiếp theo là Saint Petersburg, nơi đặt 33 kho hàng. Tỷ lệ chỗ trống ở St. Petersburg thuộc hàng thấp nhất ở châu Âu. Nhu cầu về các cơ sở hậu cần quy mô lớn hiện đại ngày càng tăng và mở rộng trong những năm gần đây ở Nga.

Tổng quan về ngành Logistics bên thứ ba (3PL) của Nga

Thị trường 3PL của Nga tương đối phân mảnh với nhiều công ty trong nước và quốc tế, bao gồm Eurosib, Nienshants Logistics, STS Logistics và RZD Logistics, một công ty con của đường sắt quốc doanh RZD. Các công ty logistics nước ngoài đang gia nhập ngành logistics thuê ngoài của Nga và một số công ty chủ chốt bao gồm DHL, Kuehne + Nagel, UPS, DP World và DB Schenker. Thị trường hậu cần bên thứ ba của Nga dự kiến sẽ tăng trưởng khi các nhà cung cấp dịch vụ chuyển sang sử dụng dịch vụ kiểm toán và thanh toán cước vận chuyển tự động để giảm chi phí. Bất chấp những lợi thế và tiết kiệm chi phí mà dịch vụ 3PL mang lại, chúng thường bị đánh giá thấp ở Nga. Đối với 21% công ty Nga, vận tải chiếm 11-20% chi phí hoạt động của họ và 18% tiếp theo, con số này tăng lên mức 21-30%. Điều này cho thấy tỷ trọng rất cao trong doanh thu hoạt động của công ty. Như vậy, thị trường 3PL trong nước có tiềm năng tăng trưởng rất đáng kể.

Dẫn đầu thị trường hậu cần bên thứ ba (3PL) của Nga

DHL International GmbH.

UPS

KUEHNE + NAGEL

RZD Logistics

Eurosib

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hậu cần bên thứ ba (3PL) của Nga

- Tháng 6 năm 2022: Đường sắt Nga và Hệ thống Vận tải Eurosib-SPB đã ký Biên bản ghi nhớ về hợp tác phát triển các giải pháp đa phương thức tối ưu cho vận tải hàng hóa quốc tế đến/từ Trung Đông và APR. Tài liệu được ký bởi Viktor Golomolzin, Giám đốc Đường sắt Oktyabrskaya và Dmitry Nikitin, Chủ tịch Hệ thống Giao thông Eurosib-SPB, tại một hội nghị ở St. Petersburg. Bản ghi nhớ dự kiến hợp tác phát triển vận tải hàng hóa xuất nhập khẩu bằng cách sử dụng cơ sở hạ tầng đường sắt của khu vực Tây Bắc nước Nga.

- Tháng 6 năm 2022: Kuehne+Nagel (công ty vận tải và hậu cần toàn cầu) đã ký thỏa thuận bán hoạt động kinh doanh của mình tại Liên bang Nga cho Giám đốc điều hành địa phương, theo thông cáo báo chí của công ty.

Phân khúc ngành hậu cần bên thứ ba (3PL) của Nga

Các công ty hậu cần bên thứ ba cung cấp bất kỳ số lượng dịch vụ nào liên quan đến hậu cần của chuỗi cung ứng. Điều này bao gồm vận chuyển, lưu kho, chọn hàng và đóng gói, dự báo hàng tồn kho, thực hiện đơn hàng, đóng gói và giao nhận vận tải. Nhà cung cấp 3PL (hậu cần bên thứ ba) cung cấp các dịch vụ hậu cần thuê ngoài, bao gồm mọi thứ liên quan đến việc quản lý một hoặc nhiều khía cạnh của hoạt động mua sắm và thực hiện đơn hàng. Trong kinh doanh, 3PL có nghĩa rộng, áp dụng cho bất kỳ hợp đồng dịch vụ nào liên quan đến việc lưu trữ hoặc vận chuyển hàng hóa. Dịch vụ 3PL có thể là một nhà cung cấp duy nhất, chẳng hạn như vận chuyển hoặc lưu kho, hoặc có thể là một gói dịch vụ trên toàn hệ thống có khả năng xử lý việc quản lý chuỗi cung ứng.

Thị trường 3PL của Nga được phân chia theo Loại (Quản lý vận tải nội địa, Quản lý vận tải quốc tế, Kho bãi và phân phối giá trị gia tăng) và Theo người dùng cuối (Người tiêu dùng và Bán lẻ, Năng lượng và Hóa chất, Ô tô và Sản xuất, Khoa học đời sống và Chăm sóc sức khỏe, và Người dùng cuối khác).

Báo cáo đưa ra quy mô thị trường và dự báo về giá trị Thị trường 3PL của Nga (tỷ USD) cho tất cả các phân khúc trên và tác động của COVID-19 trên thị trường.

| Quản lý vận tải nội địa |

| Quản lý vận tải quốc tế |

| Kho bãi và phân phối giá trị gia tăng |

| Người tiêu dùng và bán lẻ |

| Năng lượng và Hóa chất |

| Ô tô và Sản xuất |

| Khoa học đời sống và chăm sóc sức khỏe |

| Người dùng cuối khác |

| Theo loại | Quản lý vận tải nội địa |

| Quản lý vận tải quốc tế | |

| Kho bãi và phân phối giá trị gia tăng | |

| Bởi người dùng cuối | Người tiêu dùng và bán lẻ |

| Năng lượng và Hóa chất | |

| Ô tô và Sản xuất | |

| Khoa học đời sống và chăm sóc sức khỏe | |

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường hậu cần bên thứ ba (3PL) của Nga

Thị trường 3PL của Nga lớn đến mức nào?

Quy mô thị trường 3PL của Nga dự kiến sẽ đạt 35,71 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,63% để đạt 46,97 tỷ USD vào năm 2029.

Quy mô thị trường 3PL hiện tại của Nga là bao nhiêu?

Vào năm 2024, quy mô Thị trường 3PL của Nga dự kiến sẽ đạt 35,71 tỷ USD.

Ai là người chơi chính trong thị trường 3PL của Nga?

DHL International GmbH., UPS, KUEHNE + NAGEL, RZD Logistics, Eurosib là những công ty lớn hoạt động tại Thị trường 3PL của Nga.

Thị trường 3PL ở Nga này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường 3PL của Nga ước tính là 33,81 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường 3PL của Nga trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường 3PL của Nga trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành 3PL của Nga

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của 3PL ở Nga năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích 3PL của Nga bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.