Phân tích thị trường bạch kim

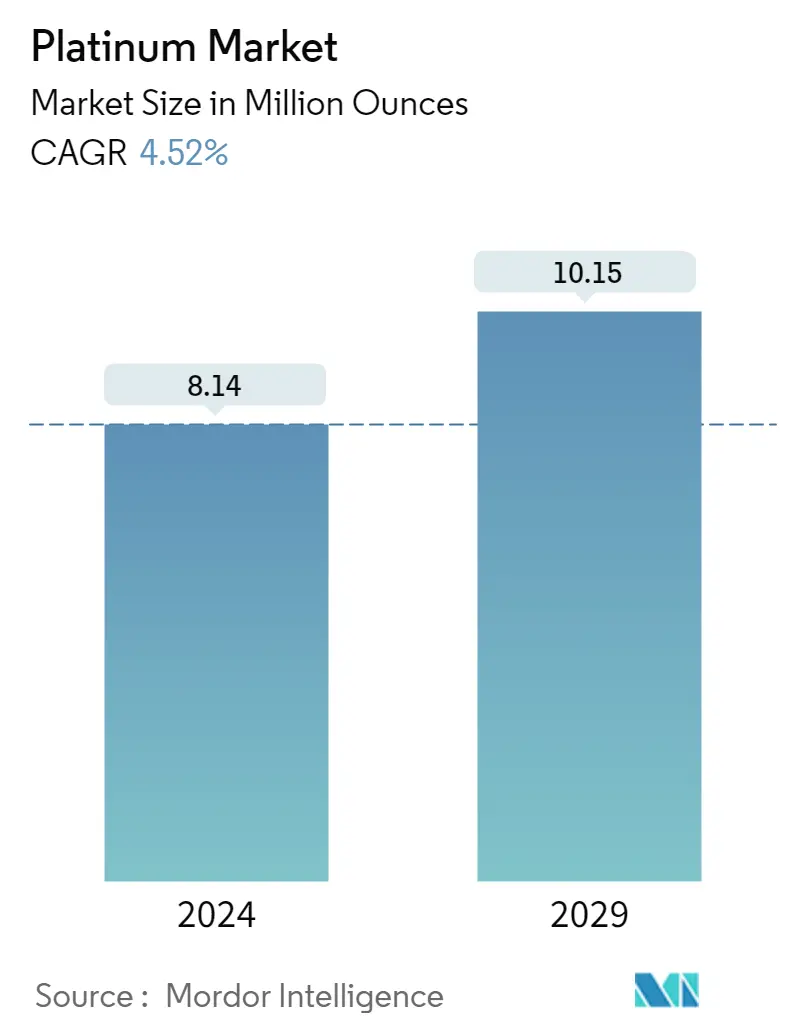

Quy mô Thị trường Bạch kim ước tính là 8,14 triệu ounce vào năm 2024 và dự kiến sẽ đạt 10,15 triệu ounce vào năm 2029, tăng trưởng với tốc độ CAGR là 4,52% trong giai đoạn dự báo (2024-2029).

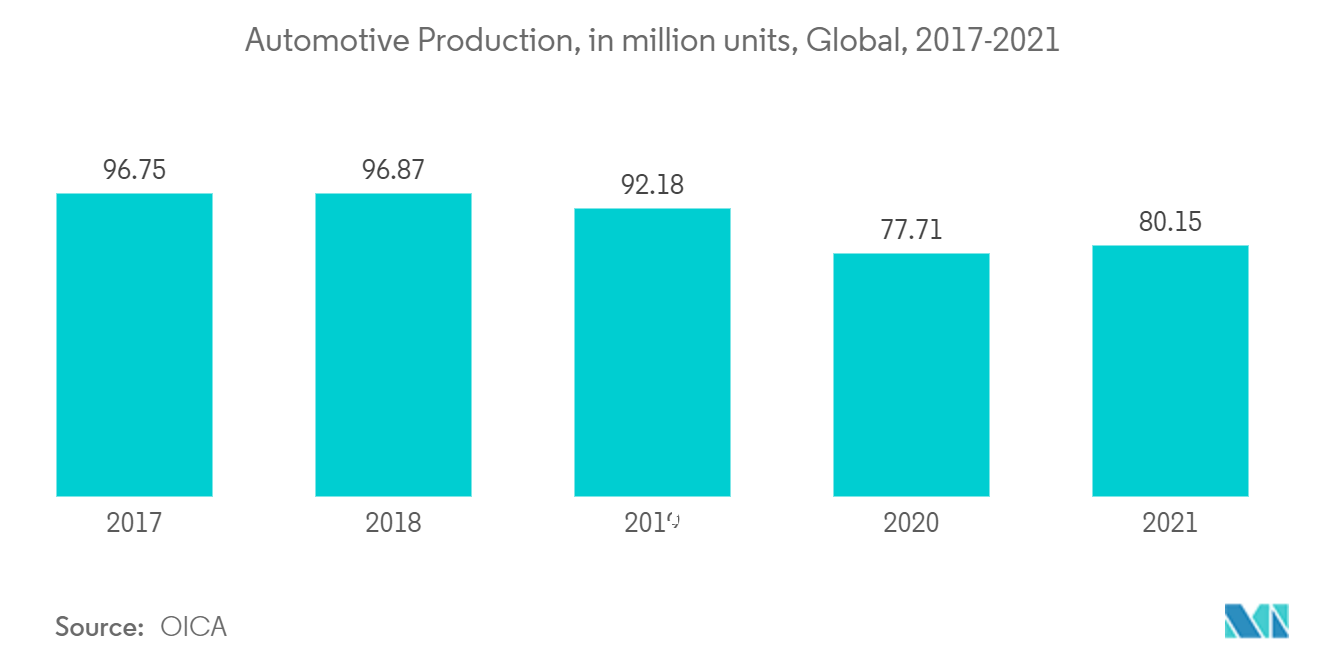

Sự bùng phát COVID-19 đã gây ra tình trạng đóng cửa trên toàn quốc trên khắp thế giới, gián đoạn hoạt động sản xuất và chuỗi cung ứng cũng như tạm dừng sản xuất, tất cả đều có tác động tiêu cực đến thị trường vào năm 2020. Tuy nhiên, các điều kiện bắt đầu được cải thiện vào năm 2021-2022, tức là dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

- Về lâu dài, việc tăng cường sử dụng bạch kim trong các ứng dụng công nghiệp sẽ thúc đẩy thị trường.

- Mặt khác, giá sản phẩm cao đang cản trở sự phát triển của thị trường được nghiên cứu.

- Xe điện (EV) đang trở nên phổ biến hơn, điều này đang thúc đẩy nhu cầu về pin nhiên liệu. Ngược lại, điều này đang thúc đẩy nhu cầu về bạch kim, điều này tốt cho thị trường trong giai đoạn dự báo.

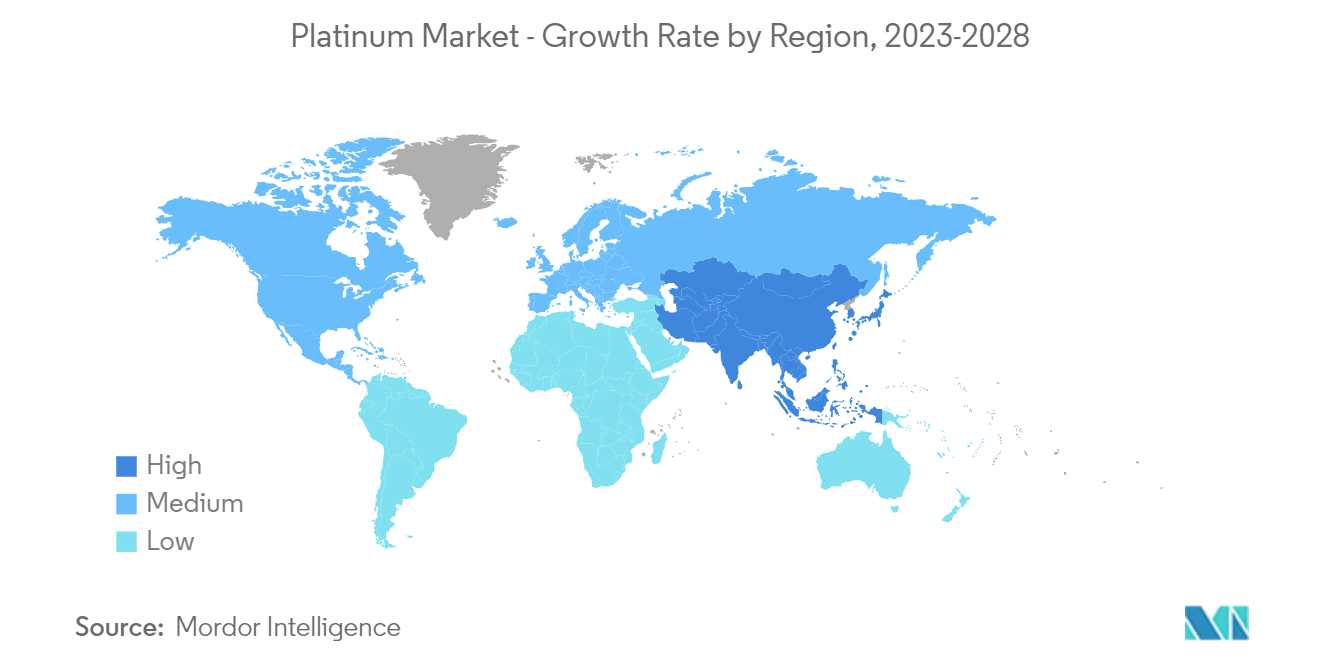

- Châu Á-Thái Bình Dương là thị trường lớn nhất thế giới vì cần bao nhiêu bạch kim cho hệ thống ống xả, thiết bị điện tử, sản xuất kính và những thứ khác.

Xu hướng thị trường bạch kim

Nhu cầu ngày càng tăng về hệ thống xả trong ngành công nghiệp ô tô

- Bạch kim, một kim loại hiếm xuất hiện trong tự nhiên, được sử dụng rộng rãi trong các hệ thống chuyển đổi xúc tác ô tô làm chất xúc tác kết hợp với các kim loại nhóm bạch kim khác.

- Hệ thống xả là một bộ phận quan trọng của ô tô, bao gồm ống xả, bộ chuyển đổi xúc tác, cảm biến oxy, bộ giảm thanh và ống xả. Cùng với nhau, các bộ phận này giúp giảm tiếng ồn, biến các chất ô nhiễm có hại tích tụ trong buồng đốt của động cơ thành các loại khí ít độc hại hơn và tạo đường thoát cho các khí đó ra khỏi xe.

- Phân khúc ống xả ô tô là phân khúc ứng dụng lớn nhất cho bạch kim. Khoảng 40% tổng khối lượng sản xuất bạch kim được tiêu thụ bởi phân khúc ô tô. Thông thường, khí thải ô tô diesel chứa khoảng 3-7 gram bạch kim. Giá trị chính xác có thể khác nhau tùy theo nhãn hiệu và loại xe.

- Theo Báo cáo quý 2 năm 2022 của Hội đồng Đầu tư Bạch kim Thế giới (WPIC), nhu cầu về bạch kim trong lĩnh vực ô tô thấp hơn một chút so với dự kiến ở mức 708 Koz trong quý 2 năm 2022. Điều này chủ yếu là do các vấn đề về chuỗi cung ứng trong ngành do thiếu hụt nguồn cung cấp. chất bán dẫn, chiến tranh Nga-Ukraine và lệnh phong tỏa ở Trung Quốc.

- Tuy nhiên, WPIC tuyên bố rằng nhu cầu bạch kim tổng thể sẽ tăng 3% so với năm trước vào năm 2022 vì sẽ có nhiều ô tô có động cơ đốt trong được sản xuất hơn.

- Hoa Kỳ là quốc gia sản xuất ô tô lớn thứ hai trên thế giới, chỉ sau Trung Quốc. Theo OICA, sản lượng ô tô năm 2021 chiếm 9.167.214 chiếc, tăng 4% so với sản lượng năm 2020, được báo cáo là 8.822.399 chiếc. Hiệp hội Đại lý Ô tô Quốc gia (NADA) dự đoán rằng doanh số bán xe hạng nhẹ mới của Hoa Kỳ có thể sẽ tăng 3,4% lên 15,5 triệu chiếc vào năm 2022. Sản lượng ô tô được dự đoán sẽ tăng trong tương lai gần do mức độ phổ biến ngày càng tăng và khả năng chi trả của chúng.

- Trong giai đoạn dự báo, các yếu tố trên có thể sẽ khiến nhiều người muốn mua bạch kim hơn.

Châu Á - Thái Bình Dương để thống trị thị trường

- Châu Á-Thái Bình Dương dự kiến sẽ thống trị thị trường được nghiên cứu trong giai đoạn dự báo do nhu cầu gia tăng từ các quốc gia như Trung Quốc, Ấn Độ và Nhật Bản.

- Theo một cuộc khảo sát do Hội đồng Vàng Thế giới thực hiện, Gen-Z Trung Quốc không thích đồ trang sức bằng vàng và có xu hướng lựa chọn đồ trang sức bằng kim cương và bạch kim. Trong những năm tới, một bộ phận lớn dân số sẽ rơi vào nhóm này. Điều này sẽ làm tăng nhu cầu về đồ trang sức làm bằng bạch kim, điều này sẽ ảnh hưởng đến thị trường được nghiên cứu.

- Ngành công nghiệp ô tô ở Trung Quốc đang chứng kiến sự thay đổi xu hướng khi xu hướng của người tiêu dùng đối với các phương tiện chạy bằng pin đang gia tăng. Hơn nữa, chính phủ Trung Quốc ước tính tỷ lệ thâm nhập sản xuất xe điện là 20% vào năm 2025. Do đó, người ta dự đoán rằng điều này sẽ làm tăng mức tiêu thụ lớp phủ ma sát thấp trong nước.

- Phần lớn lượng tiêu thụ bạch kim là trong lĩnh vực ô tô, đặc biệt là trong bộ chuyển đổi xúc tác. Ấn Độ có một trong những thị trường ô tô lớn nhất thế giới.

- Sự tăng trưởng của ngành kính Ấn Độ chủ yếu được thúc đẩy bởi ngành xây dựng. Hơn nữa, Ấn Độ là một trong 15 thị trường bao bì thủy tinh hàng đầu thế giới và là thị trường mở rộng nhanh thứ ba sau Thổ Nhĩ Kỳ và Brazil. Hầu hết nhu cầu kính trong nước đều bắt nguồn từ kính container, chiếm 50% lượng tiêu thụ kính cả nước tính theo giá trị.

- Hiệp hội Công nghiệp Công nghệ Thông tin và Điện tử Nhật Bản (JEITA) cho biết đến tháng 12 năm 2021, sản lượng toàn cầu của ngành công nghiệp điện tử và CNTT Nhật Bản, bao gồm thiết bị điện tử, linh kiện, thiết bị, v.v., sẽ tăng 8% so với cùng kỳ năm trước lên 285,24 USD tỷ USD và sản xuất công nghiệp dự kiến sẽ tăng 2% so với cùng kỳ năm trước lên 290,56 tỷ USD vào năm 2022.

- Trong giai đoạn dự báo, nhu cầu bạch kim ở châu Á - Thái Bình Dương dự kiến sẽ tăng do các yếu tố nêu trên và sự trợ giúp từ chính phủ.

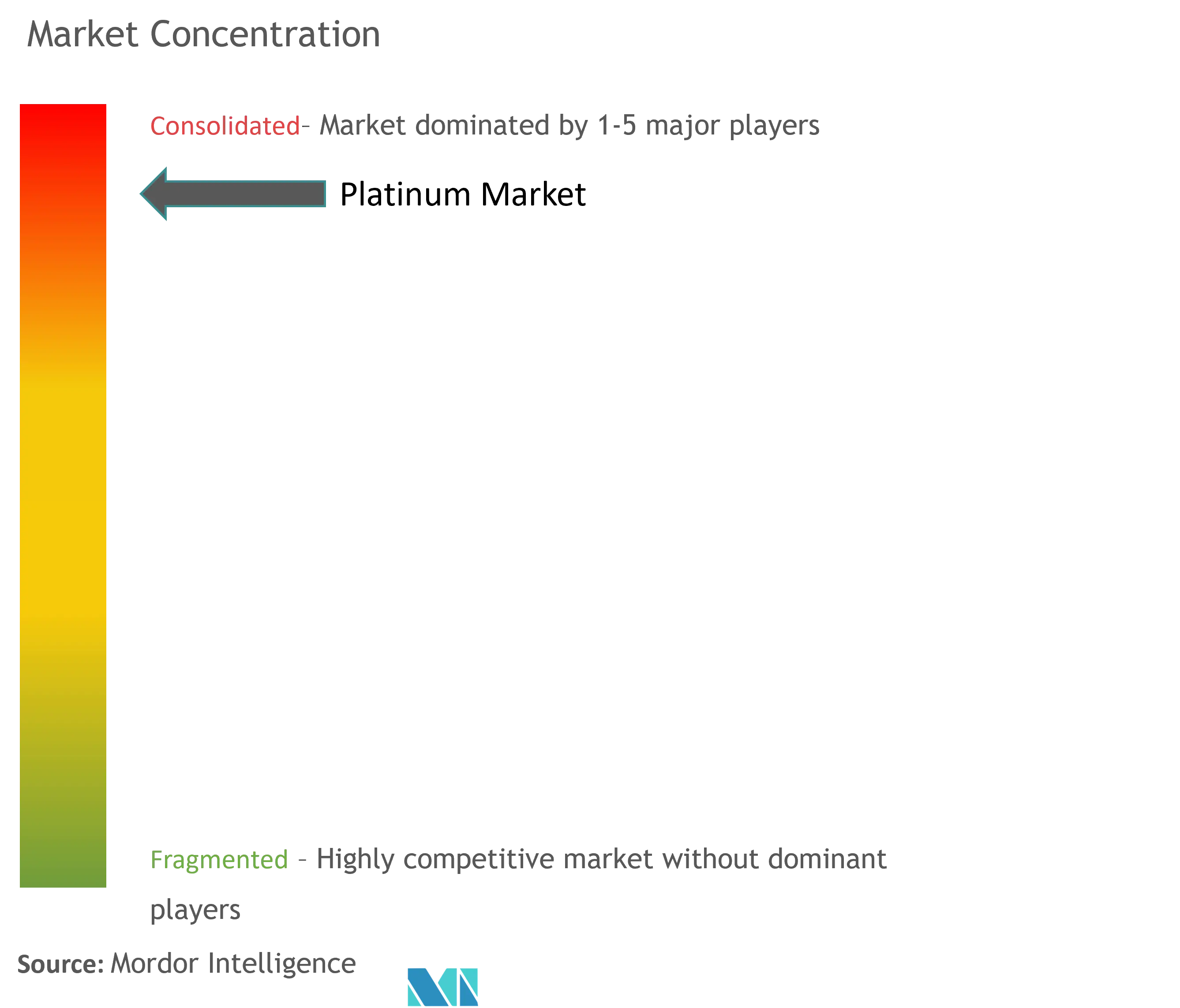

Tổng quan về ngành bạch kim

Thị trường bạch kim toàn cầu được củng cố, với những công ty hàng đầu chiếm thị phần lớn. Một số công ty trên thị trường được xem xét là Anglo American Platinum Limited, Impala Platinum Holdings Limited, Sibanye-Stillwater, Northam Platinum Holdings Limited và Norilsk Nickel, cùng với những công ty khác (không theo bất kỳ thứ tự cụ thể nào).

Dẫn đầu thị trường bạch kim

Norilsk Nickel

Northam Platinum Limited

Sibanye-Stillwater

Anglo American Platinum Limited

Impala Platinum Holdings Limited

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bạch kim

- Tháng 4 năm 2022 Impala Platinum Holdings Limited có kế hoạch mua 100% cổ phần của nhà sản xuất bạch kim Royal Bafokeng Platinum có trụ sở tại Nam Phi. Nó đã sở hữu 35,3% cổ phần của Royal Bafokeng Platinum. Việc mua lại 100% sẽ mở đường cho việc tạo ra một trong những công ty khai thác kim loại bạch kim lớn nhất trên toàn thế giới. Nó cũng sẽ giúp Impala củng cố vị thế của mình trên thị trường.

- Tháng 2 năm 2022 Heraeus Holding đồng ý thành lập liên doanh với BASF SE để thu hồi kim loại quý, bao gồm cả bạch kim, từ các chất xúc tác ô tô đã qua sử dụng ở Trung Quốc. Theo liên doanh này, một công ty mới có tên BASF Heraeus Metal Resource Co. Ltd. sẽ được thành lập tại Pinghu, Trung Quốc.

Phân khúc ngành bạch kim

Bạch kim là kim loại chuyển tiếp có màu trắng bạc, đặc, quý, dễ uốn, có tính phản ứng cao, chủ yếu được sử dụng trong hệ thống ống xả ô tô và đồ trang sức. Thị trường bạch kim được phân chia theo ứng dụng và địa lý. Theo ứng dụng, thị trường được phân chia thành hệ thống xả, đồ trang sức, chất xúc tác hóa học, sản xuất thủy tinh, điện tử và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường kim loại bạch kim ở 12 quốc gia trên khắp các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở khối lượng (nghìn ounce).

| Hệ thống ống xả |

| Trang sức |

| Chất xúc tác hóa học |

| Sản xuất kính |

| Thiết bị điện tử |

| Ứng dụng khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Phần còn lại của thế giới | Nam Mỹ |

| Trung Đông và Châu Phi |

| Ứng dụng | Hệ thống ống xả | |

| Trang sức | ||

| Chất xúc tác hóa học | ||

| Sản xuất kính | ||

| Thiết bị điện tử | ||

| Ứng dụng khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Phần còn lại của thế giới | Nam Mỹ | |

| Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường bạch kim

Thị trường bạch kim lớn đến mức nào?

Quy mô Thị trường Bạch kim dự kiến sẽ đạt 8,14 triệu ounce vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,52% để đạt 10,15 triệu ounce vào năm 2029.

Quy mô thị trường bạch kim hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Bạch kim dự kiến sẽ đạt 8,14 triệu ounce.

Ai là người chơi chính trong thị trường bạch kim?

Norilsk Nickel, Northam Platinum Limited, Sibanye-Stillwater, Anglo American Platinum Limited, Impala Platinum Holdings Limited là những công ty lớn hoạt động tại thị trường Platinum.

Khu vực nào phát triển nhanh nhất trong Thị trường Bạch kim?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Bạch kim?

Vào năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Bạch kim.

Thị trường Bạch kim này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Bạch kim ước tính là 7,79 triệu ounce. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Bạch kim trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bạch kim trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành bạch kim

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của thị trường Bạch kim năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích bạch kim bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.