Phân tích thị trường bao bì Myanmar

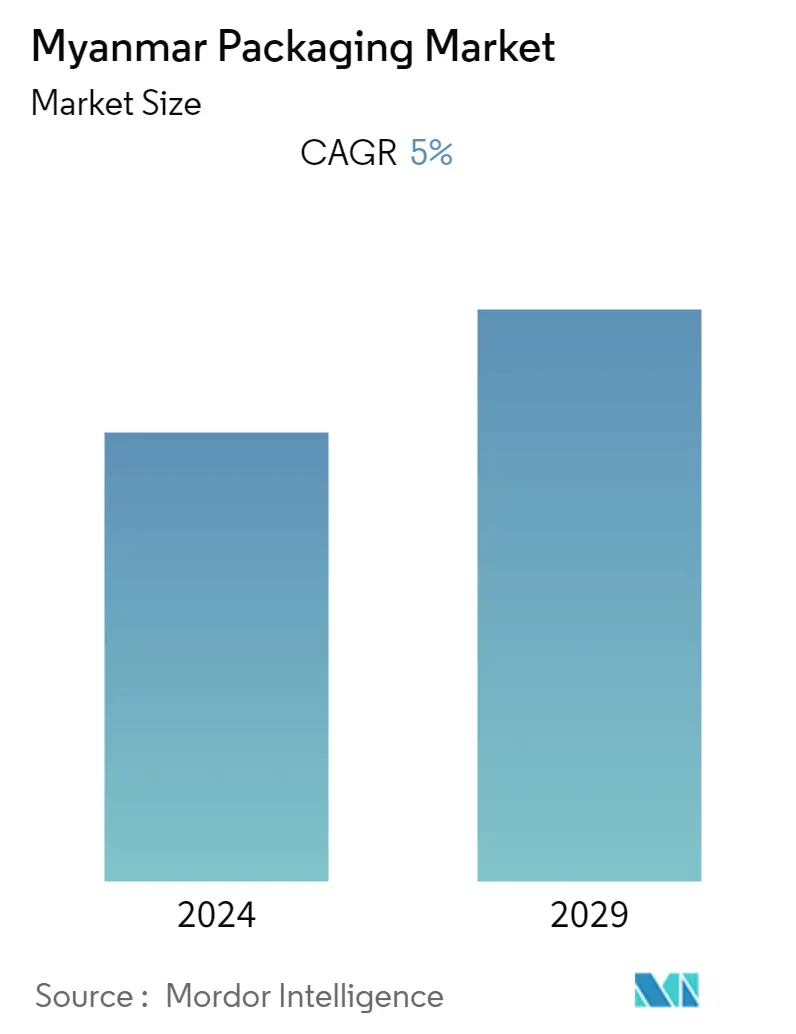

Thị trường bao bì Myanmar dự kiến sẽ tăng trưởng với tốc độ CAGR là 5% trong giai đoạn dự báo 2021 - 2026. Nhu cầu ngày càng tăng từ các ngành công nghiệp người dùng cuối như thực phẩm, đồ uống cũng như Hóa chất gia dụng đang thúc đẩy tăng trưởng thị trường.

- Myanmar có lợi thế nhờ vị trí chiến lược giữa hai thị trường mới nổi lớn nhất thế giới Ấn Độ và Trung Quốc. Với mức lương tối thiểu thấp khoảng 3,60 USD mỗi ngày, ưu đãi thuế và lợi ích của Đặc khu kinh tế, khu vực này đã trở thành điểm đến hấp dẫn cho các nhà sản xuất sản phẩm như may mặc, sản xuất thực phẩm và đồ uống giá trị gia tăng.

- Ngành nông nghiệp Myanmar đóng góp 30% GDP cả nước, chứng kiến sự gia tăng xuất khẩu nông sản tươi. Theo Bộ Thương mại, xuất khẩu nông sản của Myanmar từ ngày 1 tháng 10 đến ngày 3 tháng 4 trong năm tài chính 2019-2020 đã tăng lên 2,16 tỷ USD từ 1,75 tỷ USD trong giai đoạn tương ứng của Năm tài chính 2018-2019, tăng 406 triệu USD. Điều này có thể sẽ thúc đẩy đầu tư vào ngành bao bì và logistics liên quan đến bao bì giấy và bìa nông nghiệp.

- Ngành thương mại điện tử ở Myanmar đang ở giai đoạn chớm nở. Sự thâm nhập Internet chủ yếu được thúc đẩy thông qua điện thoại thông minh trong khi gần 40 triệu dân số cả nước sử dụng điện thoại di động và khoảng 80% có quyền truy cập vào điện thoại thông minh, với mức độ thâm nhập Internet ngày càng tăng, dân số trung lưu ngày càng tăng trên toàn quốc cùng với những nỗ lực của chính phủ như sự hình thành của Digital Ủy ban Phát triển Kinh tế (DEDC) nhằm thúc đẩy nền kinh tế kỹ thuật số, sẽ thúc đẩy tăng trưởng thương mại điện tử trên cả nước và hỗ trợ bao bì sóng được sử dụng chủ yếu trong ngành thương mại điện tử.

- Thuế hải quan bằng 0 đối với tất cả hàng hóa xuất khẩu từ Myanmar cũng như thuế nhập khẩu bằng 0 ở nhiều quốc gia khác nhau khiến nơi đây trở thành địa điểm hấp dẫn để đặt nhà máy sản xuất cho các công ty toàn cầu trong ngành bao bì.

Xu hướng thị trường bao bì Myanmar

Nhu cầu ngày càng tăng trong ngành Thực phẩm và Đồ uống

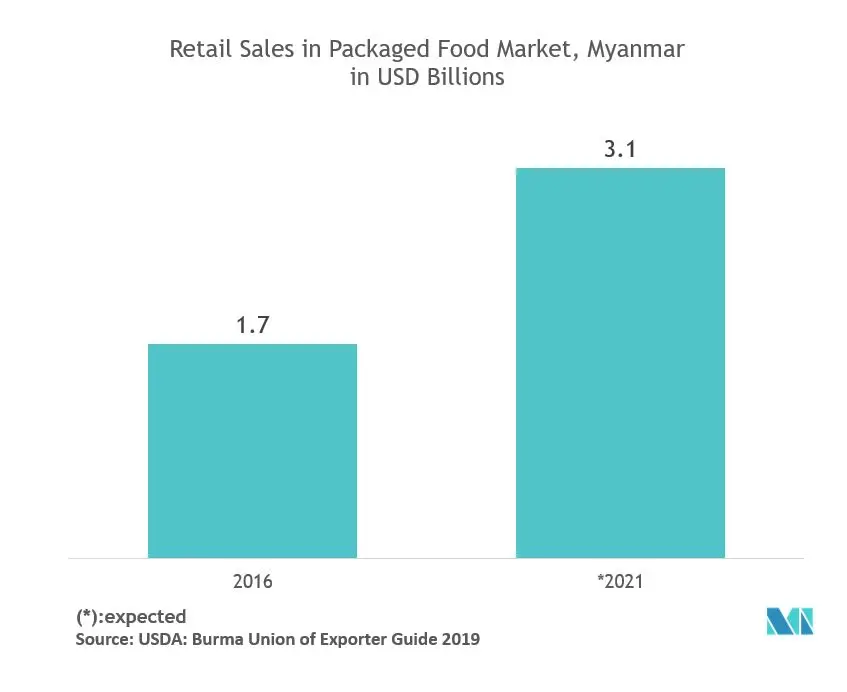

- Do sự cải thiện môi trường đầu tư nước ngoài theo Luật Công ty mới 2017 và tầng lớp trung lưu ngày càng tăng, Myanmar ngày càng trở thành điểm đến hấp dẫn của các thương hiệu thực phẩm nước ngoài, bao gồm các thương hiệu như KFC, Gloria Jeans Coffee, Café Amazon, Coffee Bean Tea Leaf, Swensens , Burger King và Dominos. Điều này dự kiến sẽ thúc đẩy nhu cầu về cốc giấy, bát và túi giấy đóng gói sử dụng trong các nhà hàng.

- GDP bình quân đầu người ở Myanmar chứng kiến sự tăng trưởng nhanh chóng trong giai đoạn 2014-2019, thúc đẩy tăng trưởng doanh số bán thực phẩm và đồ uống. Số lượng quán bar và nhà hàng ngày càng tăng, đặc biệt ở các thành phố lớn như Mandalay và Yangon, nơi người dân Myanmar và hầu hết các doanh nhân nước ngoài thường xuyên tận hưởng cuộc sống về đêm nhộn nhịp. Thu nhập khả dụng tăng và tâm lý lạc quan của người tiêu dùng sẽ là động lực chính cho tăng trưởng doanh số bán Thực phẩm và Đồ uống cũng như ngành bao bì

- Trong ngành chế biến thực phẩm, tính đến tháng 6/2019, có 29.118 công ty thực phẩm và đồ uống đăng ký, chiếm 57% tổng số công ty sản xuất. Lĩnh vực chế biến thực phẩm bao gồm chủ yếu là mì ăn liền, cà phê, trà, thực phẩm truyền thống ăn liền và các sản phẩm bánh mì.

- Sản xuất đồ uống trong nước bao gồm bia, rượu mạnh và nước giải khát đang tăng trưởng nhanh, chủ yếu nhờ vào dòng vốn đầu tư trực tiếp nước ngoài.

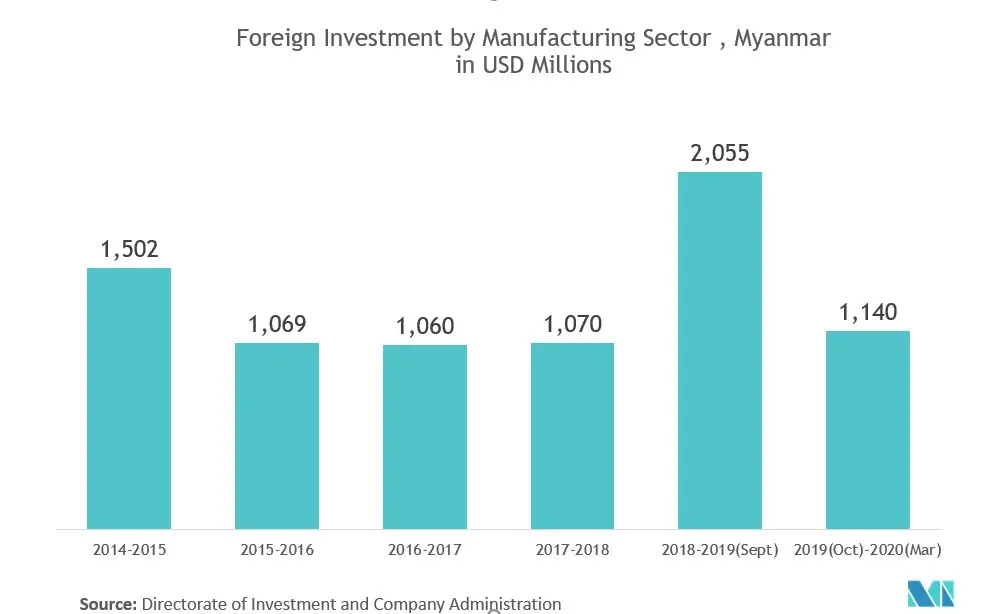

Tăng cường đầu tư vào sản xuất thông qua FDI

- Khu vực này chứng kiến sự gia tăng liên tục về đầu tư thông qua FDI, đặc biệt là trong các lĩnh vực sản xuất, vận tải và truyền thông. Lĩnh vực sản xuất chứng kiến nhiều cơ hội hơn do thị trường nội địa Myanmar tăng trưởng đáng kể cũng như khả năng tiếp cận trực tiếp các thị trường chiến lược của các nước Đông Nam Á cũng như cũng như Ấn Độ và Trung Quốc, Myanmar cũng có chi phí lao động tương đối thấp, tài nguyên thiên nhiên dồi dào và cơ sở nông nghiệp đa dạng để sản xuất giá trị gia tăng nhằm khuyến khích sự phát triển của lĩnh vực sản xuất. Điều này đã thúc đẩy nhu cầu về bao bì dạng sóng và bao bì nặng trong khu vực.

- Do GDP thực tế ngày càng tăng, lượng tiêu thụ tăng và cơ hội thị trường chưa được khai thác, nhiều công ty Bao bì đang đầu tư vào Myanmar thông qua đầu tư trực tiếp hoặc liên doanh. Ví dụ, năm 2016 Daibochi Plastic and Packaging Industry Bhd đã công bố đầu tư 29 triệu RM để mua 60% cổ phần trong công ty liên doanh với Myanmar Smart Pack Industrial Company Ltd (MSP) để thành lập cơ sở sản xuất tại Yangon, Myanmar để sản xuất, bán và phân phối các sản phẩm bao bì mềm trong nước, cũng như xuất khẩu và đầu tư khoảng 23,6 triệu RM cho chi phí vốn trong thời gian ba năm để nâng cao năng lực, chất lượng và hiệu quả sản xuất của cơ sở.

- Nhu cầu ngày càng tăng về hóa chất xây dựng và thuốc trừ sâu trong ngành nông nghiệp đang thúc đẩy đầu tư vào ngành Hóa chất trong khu vực. Chẳng hạn, vào năm 2018, BASF mở nhà máy sản xuất đầu tiên tại Myanmar, sản xuất hóa chất cho thị trường địa phương Evonik, một công ty hóa chất có trụ sở tại Đức cũng đang xem xét đầu tư vào Myanmar. Những khoản đầu tư này sẽ thúc đẩy hơn nữa nhu cầu đóng gói của ngành hóa chất trong khu vực.

Tổng quan về ngành bao bì Myanmar

Ngành bao bì Myanmar có tính cạnh tranh vừa phải và bao gồm nhiều đối thủ. Với nhu cầu ngày càng tăng về các ứng dụng đóng gói, cùng với những tiến bộ công nghệ trong nền kinh tế, nhiều công ty nước ngoài đang tăng cường sự hiện diện trên thị trường bằng cách mở rộng hoạt động kinh doanh của họ trên các ngành công nghiệp người dùng cuối khác nhau.

- Tháng 9 năm 2019 - Daibochi Berhad đang đặt mục tiêu thương mại hóa một số giải pháp đóng gói linh hoạt, bền vững mới cho nhóm khách hàng là thương hiệu tiêu dùng đa quốc gia của mình trong Năm tài chính 2020.

- Tháng 4 năm 2019 - Công ty con của Can-One Bhd Can-One International Sdn Bhd tuyên bố mua lại Kian Joo Can Factory Bhd bằng cách mua 95,88% cổ phần của công ty thông qua các đợt chào mua mở. Năm 2016 Kian Joo đã đầu tư khoảng 23 triệu USD để xây dựng hai nhà máy tại Đặc khu kinh tế Thilawa gần Yangon, Myanmar.

Dẫn đầu thị trường bao bì Myanmar

Daibochi Packaging [Myanmar] Co.,Ltd.

Oji Myanmar Packaging Co., Ltd.

Can-One Berhad

Ball Corporation

Double Packing Myanmar Co., Ltd

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Phân khúc ngành bao bì Myanmar

Phân tích cơ bản đầy đủ về thị trường bao bì Myanmar, bao gồm đánh giá nền kinh tế và đóng góp của các ngành trong nền kinh tế, tổng quan thị trường, ước tính quy mô thị trường cho các phân khúc chính và xu hướng mới nổi trong các phân khúc thị trường, động lực thị trường và kết quả -các ngành công nghiệp của người dùng được đề cập trong báo cáo.

| Nhựa |

| Giấy & Bìa |

| Kim loại |

| Thủy tinh |

| Chai & Hộp Nhựa |

| Túi & Túi |

| Lon kim loại |

| Chai & Hộp đựng Thủy tinh |

| Các loại sản phẩm khác |

| Đồ uống |

| Đồ ăn |

| Dược phẩm và chăm sóc sức khỏe |

| Mỹ phẩm và Đồ dùng vệ sinh |

| Hóa chất gia dụng |

| Các ngành người dùng cuối khác |

| Vật liệu | Nhựa |

| Giấy & Bìa | |

| Kim loại | |

| Thủy tinh | |

| Loại sản phẩm | Chai & Hộp Nhựa |

| Túi & Túi | |

| Lon kim loại | |

| Chai & Hộp đựng Thủy tinh | |

| Các loại sản phẩm khác | |

| Công nghiệp người dùng cuối | Đồ uống |

| Đồ ăn | |

| Dược phẩm và chăm sóc sức khỏe | |

| Mỹ phẩm và Đồ dùng vệ sinh | |

| Hóa chất gia dụng | |

| Các ngành người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường bao bì Myanmar

Quy mô thị trường bao bì Myanmar hiện tại là bao nhiêu?

Thị trường Bao bì Myanmar dự kiến sẽ đạt tốc độ CAGR là 5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường bao bì Myanmar?

Daibochi Packaging [Myanmar] Co.,Ltd., Oji Myanmar Packaging Co., Ltd., Can-One Berhad, Ball Corporation, Double Packing Myanmar Co., Ltd là những công ty lớn hoạt động tại Thị trường Bao bì Myanmar.

Thị trường Bao bì Myanmar này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Bao bì Myanmar trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bao bì Myanmar trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành bao bì Myanmar

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bao bì Myanmar năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Bao bì Myanmar bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.