Phân tích thị trường MRO tuabin khí ngành điện Trung Đông

Thị trường MRO tuabin khí ở Trung Đông trong ngành điện dự kiến sẽ đạt tốc độ CAGR là 5% trong giai đoạn dự báo.

Thị trường bị ảnh hưởng tiêu cực bởi đại dịch COVID-19 do các dự án bị chậm trễ, hủy bỏ và nhu cầu điện giảm. Tuy nhiên, thị trường đã hồi phục vào năm 2022.

Các yếu tố như đội tua-bin khí cũ, nhu cầu duy trì hiệu quả vận hành và các chỉ tiêu phát thải nghiêm ngặt từ các nhà máy điện dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo. Nhu cầu ngày càng tăng về năng lượng sạch hơn từ tuabin khí do lo ngại về tác động môi trường của việc sản xuất năng lượng từ các nhà máy đốt than dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường MRO tuabin khí trên thị trường ngành điện. Tuy nhiên, sự chuyển dịch ngày càng tăng sang các nguồn năng lượng tái tạo, như năng lượng mặt trời và gió, để sản xuất điện đã cản trở sự phát triển của thị trường được nghiên cứu. Sự chuyển đổi ngày càng tăng từ than và dầu thô sang sản xuất điện dựa trên khí đốt trong khu vực dự kiến sẽ mang lại cơ hội đáng kể cho những người tham gia thị trường.

Ả Rập Saudi dự kiến sẽ thống trị sự tăng trưởng của thị trường trong khu vực. Đầu tư vào các nhà máy phát điện chạy bằng khí đốt và các nhà máy điện chạy bằng khí đốt cũ dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường MRO tuabin khí ngành điện Trung Đông

Lĩnh vực bảo trì dự kiến sẽ thống trị thị trường

Sự gia tăng sản xuất điện đã chuyển sự tập trung toàn cầu vào việc phát triển các nhà máy điện chạy bằng khí đốt. Lượng khí nhà kính thải ra từ các nhà máy điện chạy bằng khí đốt tương đối thấp hơn so với lượng khí nhà kính từ các nhà máy điện đốt than. Nhu cầu về năng lượng cao điểm đang gia tăng trên toàn cầu, điều này có thể được đáp ứng một cách hiệu quả nhất bằng cách sản xuất điện từ khí đốt.

Sự gia tăng số lượng các nhà máy phát điện chạy bằng khí đốt dẫn đến tăng trưởng thị trường MRO tuabin khí. Mặc dù tuabin khí có thể cần sửa chữa hoặc thay thế động cơ sau 4-5 năm nhưng việc bảo trì sẽ bắt đầu ngay sau khi lắp đặt.

Trong làn sóng bổ sung gần đây nhất, các nhà máy điện chạy bằng khí đốt đã đạt đỉnh điểm vào năm 2002, với phần lớn được bổ sung từ năm 1998 đến năm 2008. Do đó, thiết bị được lắp đặt ở hầu hết các nhà máy điện chạy bằng khí đốt trên toàn thế giới dự kiến sẽ yêu cầu đáng kể. Dịch vụ MRO trong giai đoạn dự báo.

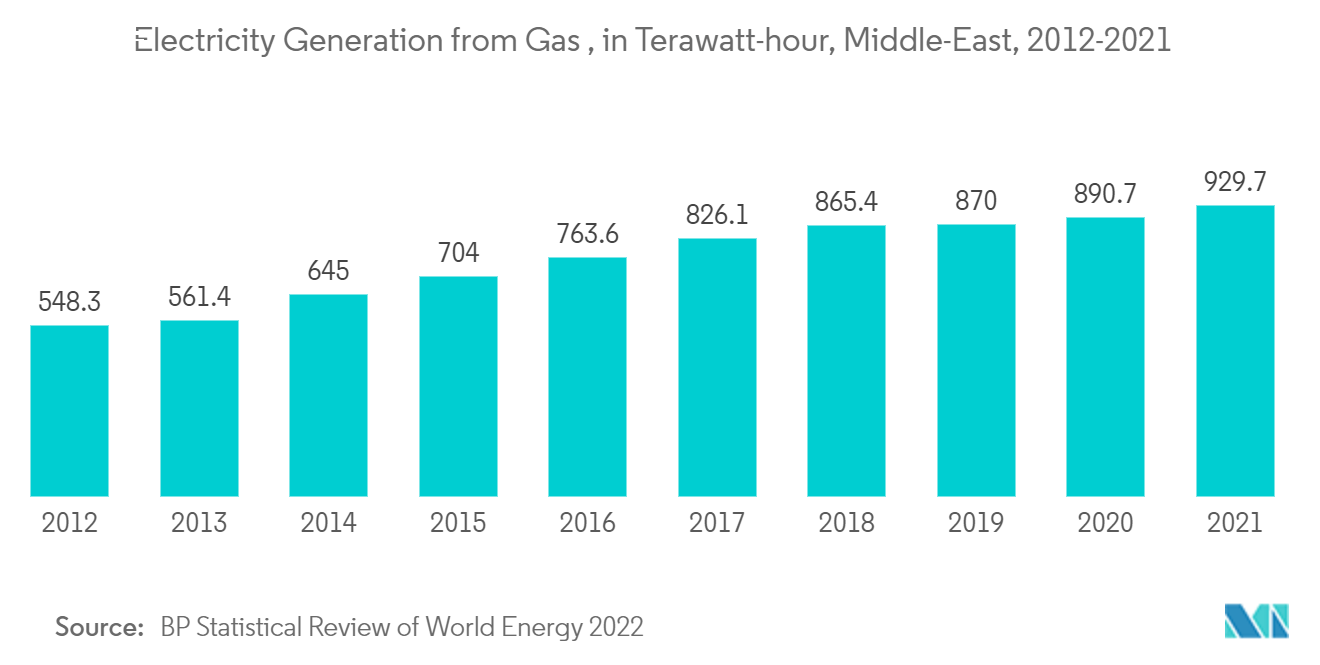

Ở Trung Đông, sản xuất điện từ khí đốt chứng kiến sự tăng trưởng đáng kể trong những năm gần đây, từ 548,3 TWh năm 2012 lên 929,7 TWh vào năm 2021.

Do đó, các yếu tố như tăng khả năng tiếp cận điện, tăng số lượng xe điện và gia tăng lo ngại về phát thải khí nhà kính từ các nhà máy điện chạy bằng than dự kiến sẽ giúp thúc đẩy sự tăng trưởng của thị trường tuabin khí trong ngành điện, trong đó, đến lượt nó, dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường bảo trì tuabin khí trong ngành điện.

Ả Rập Saudi được kỳ vọng sẽ thống trị thị trường

Ả Rập Saudi dự kiến sẽ thống trị thị trường được nghiên cứu trong giai đoạn dự báo do nhu cầu năng lượng và sử dụng khí đốt tự nhiên trong khu vực tăng lên.

Công ty dầu khí quốc gia Saudi Aramco của nước này đã đặt mục tiêu tăng gấp đôi sản lượng khí đốt vào năm 2030, phần lớn trong số đó sẽ được sử dụng cho các mục đích sinh hoạt như sản xuất điện. Điều này đã tạo ra cơ hội lớn cho thị trường MRO tuabin khí trong ngành điện trong nước.

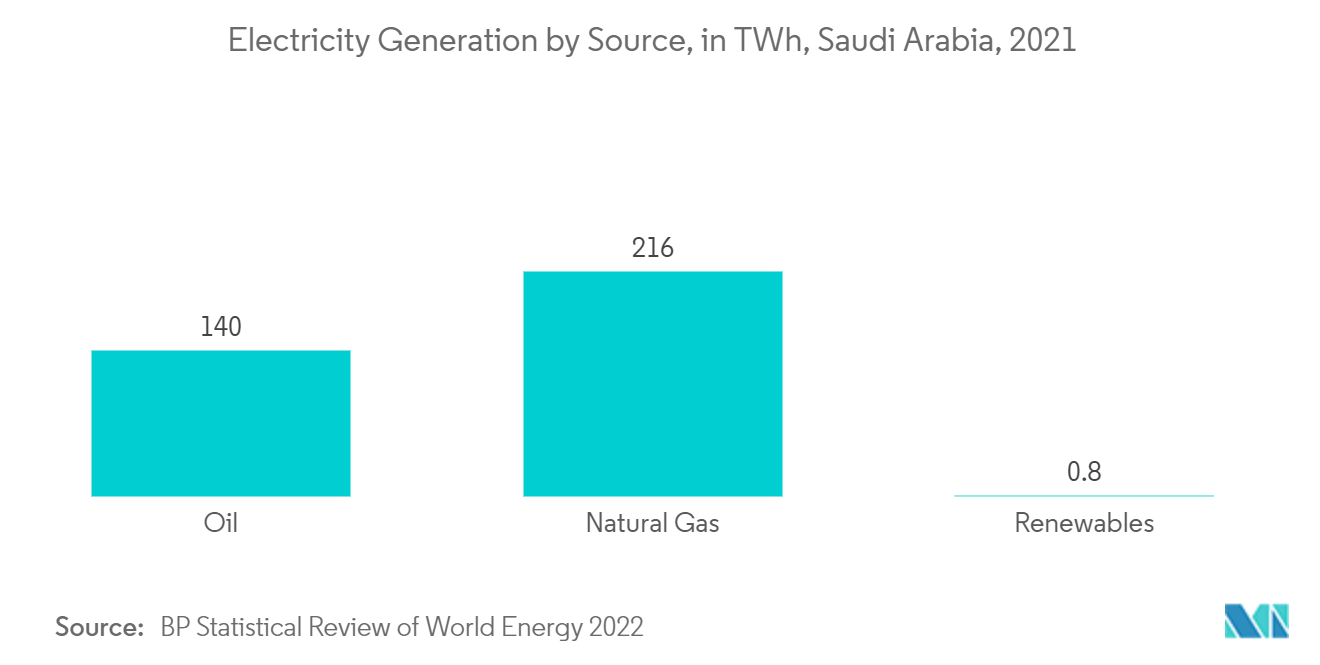

Cả nước chứng kiến mức tăng trưởng hơn 97% về sản lượng điện từ khí đốt, từ 109,5 TWh năm 2008 lên 216 TWh năm 2021. Sản xuất điện từ khí đốt dự kiến sẽ tăng trưởng đáng kể trong nước trong giai đoạn dự báo do nỗ lực chuyển đổi của chính phủ từ dầu mỏ sang khí đốt làm nguồn phát điện.

Sản xuất điện từ khí đốt tự nhiên thống trị thị trường điện với thị phần khoảng 60%. Năm 2021, sản lượng điện từ khí đốt tự nhiên là 216 TWh, từ dầu mỏ là 140 TWh và từ năng lượng tái tạo là 0,8 TWh.

Do đó, các yếu tố nói trên được kỳ vọng sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo.

Tổng quan về ngành MRO tuabin khí ngành điện Trung Đông

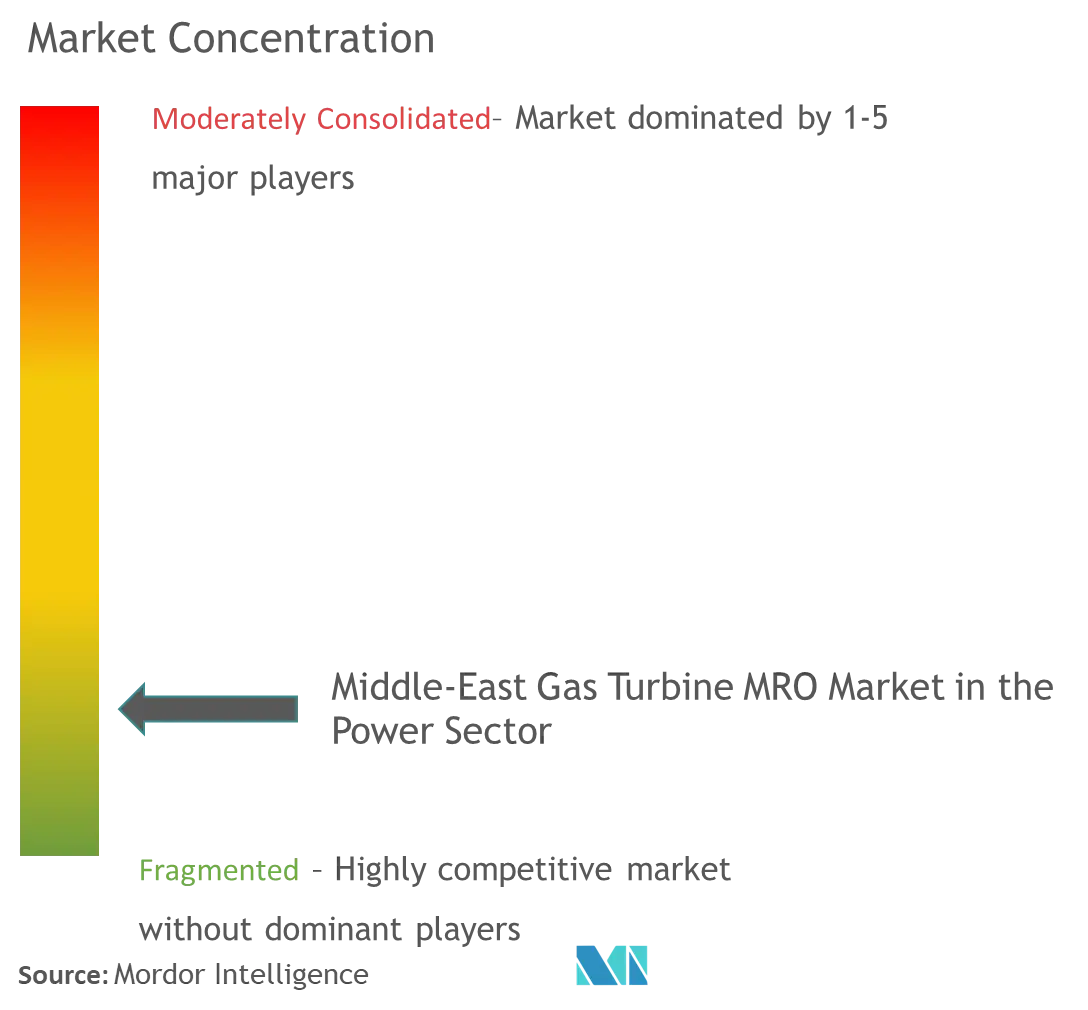

Thị trường MRO tuabin khí ở Trung Đông trong ngành điện bị phân mảnh vừa phải. Một số công ty lớn là (không theo thứ tự cụ thể) General Electric, Siemens AG, Mitsubishi Heavy Industries Ltd và John Wood Group PLC.

Dẫn đầu thị trường MRO tuabin khí ngành điện Trung Đông

General Electric Company

Flour Corporation

Mitsubishi Heavy Industries Ltd

John Wood Group PLC

Siemens AG

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường MRO tuabin khí ngành điện Trung Đông

Vào tháng 12 năm 2021, Mitsubishi Power, một công ty con của Mitsubishi Heavy Industries, đã cung cấp ba tuabin khí cho nhà máy điện Fujairah F3 ở Các Tiểu vương quốc Ả Rập Thống nhất. Nhà máy này có thể sẽ sử dụng công nghệ chu trình hỗn hợp hiệu quả trên khắp Trung Đông. Sau khi được đưa vào vận hành, đây sẽ là nhà máy điện tua-bin khí đốt khí tự nhiên lớn nhất cả nước và sẽ đóng góp chủ yếu vào lưới điện của GCC (Hội đồng Hợp tác vùng Vịnh). Tua bin khí M701 Jac là một trong những tua bin hàng đầu, với hiệu suất hơn 64% và độ tin cậy 99,6%. Công ty cũng đã ký kết một thỏa thuận dịch vụ dài hạn cho dự án để xử lý việc bảo trì và sửa chữa cơ sở vật chất.

Vào tháng 2 năm 2022, Ansaldo Energia, một công ty điện lực của Ý, đã được trao hợp đồng bảo trì 20 năm cho các tuabin khí tại nhà máy điện ở Cairo, Ai Cập. Công ty Sản xuất Điện Cairo vận hành nhà máy điện 1,5 GW và bao gồm một chu trình hỗn hợp và một giai đoạn chu trình mở. Mỗi giai đoạn được cấu hình với bốn tuabin khí. Thỏa thuận dịch vụ có thể sẽ cung cấp các hoạt động bảo trì và sửa chữa các bộ phận của tuabin, từ đó có thể mở rộng cơ sở khách hàng ở Ai Cập.

Phân khúc ngành công nghiệp MRO tuabin khí của ngành điện Trung Đông

Tua bin khí hay còn gọi là tua bin đốt là một loại động cơ đốt trong có dòng chảy liên tục. Tua bin khí yêu cầu các dịch vụ bảo trì, sửa chữa và đại tu định kỳ để hoạt động an toàn và hiệu quả.

Thị trường MRO tuabin khí ở Trung Đông trong ngành điện được phân chia theo loại dịch vụ và địa lý. Theo loại dịch vụ, thị trường được chia thành bảo trì, sửa chữa và đại tu. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường MRO trong ngành điện ở các nước lớn trong khu vực. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên doanh thu (tỷ USD).

| BẢO TRÌ |

| Sửa |

| Xem xét lại |

| Ả Rập Saudi |

| các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Phần còn lại của Trung Đông |

| Theo loại dịch vụ | BẢO TRÌ |

| Sửa | |

| Xem xét lại | |

| Theo địa lý | Ả Rập Saudi |

| các Tiểu Vương Quốc Ả Rập Thống Nhất | |

| Phần còn lại của Trung Đông |

Câu hỏi thường gặp về Nghiên cứu thị trường MRO tuabin khí của ngành điện Trung Đông

Thị trường MRO tuabin khí ở Trung Đông hiện nay ở quy mô ngành điện như thế nào?

Thị trường MRO tuabin khí ở Trung Đông trong ngành điện dự kiến sẽ đạt tốc độ CAGR lớn hơn 5% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường MRO tuabin khí ở Trung Đông trong ngành điện?

General Electric Company, Flour Corporation, Mitsubishi Heavy Industries Ltd, John Wood Group PLC, Siemens AG là những công ty lớn hoạt động tại Thị trường MRO tuabin khí Trung Đông trong ngành điện.

Thị trường MRO tuabin khí Trung Đông này trong ngành điện bao gồm những năm nào?

Báo cáo đề cập đến Thị trường MRO tuabin khí Trung Đông với quy mô thị trường lịch sử ngành điện trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo Thị trường MRO tuabin khí Trung Đông ở quy mô ngành điện trong các năm 2024, 2025, 2026 , 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

MRO tuabin khí Trung Đông trong Báo cáo ngành điện

Số liệu thống kê về MRO tuabin khí Trung Đông năm 2024 trong thị phần, quy mô và tốc độ tăng trưởng doanh thu của ngành điện, do Mordor Intelligence™ Industry Reports tạo ra. MRO tuabin khí Trung Đông trong phân tích Ngành điện bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.