Phân tích thị trường hệ thống kiểm soát chất lượng không khí công nghiệp MEA

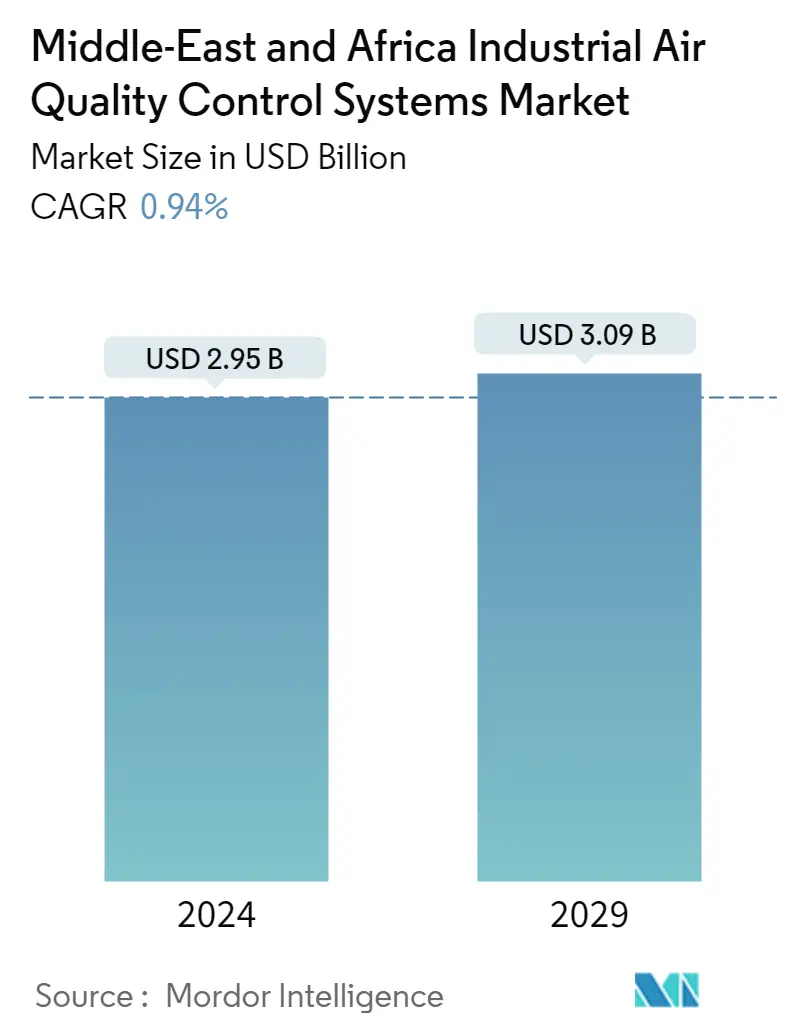

Quy mô thị trường Hệ thống kiểm soát chất lượng không khí công nghiệp Trung Đông và Châu Phi ước tính đạt 2,95 tỷ USD vào năm 2024 và dự kiến sẽ đạt 3,09 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 0,94% trong giai đoạn dự báo (2024-2029).

- Về lâu dài, sự gia tăng cơ sở hạ tầng công nghiệp, cùng với các vấn đề về chất lượng không khí, dự kiến sẽ thúc đẩy thị trường hệ thống kiểm soát chất lượng không khí ở Trung Đông và Châu Phi trong giai đoạn dự báo.

- Mặt khác, một số rào cản hiến pháp và sự tăng trưởng trong việc sử dụng năng lượng tái tạo không gây ô nhiễm dự kiến sẽ đóng vai trò là những hạn chế lớn đối với thị trường được nghiên cứu.

- Tuy nhiên, việc trang bị thêm hệ thống kiểm soát chất lượng không khí cho các nhà máy công nghiệp cũ để đáp ứng các tiêu chuẩn quy định nghiêm ngặt do chính phủ trong khu vực đặt ra có thể sẽ là một cơ hội trong tương lai.

Xu hướng thị trường của hệ thống kiểm soát chất lượng không khí công nghiệp MEA

Sắt thép dự kiến sẽ chiếm thị phần đáng kể trên thị trường

- Thép, được sản xuất bằng phương pháp tích hợp, khử sắt trực tiếp hoặc lò hồ quang điện, đòi hỏi phải vận chuyển, lưu trữ, xử lý, gia nhiệt và biến đổi nguyên liệu thô. Tất cả các quá trình này đều có khả năng tạo ra khí thải vào không khí, chủ yếu ở dạng bụi (hoặc chất dạng hạt (PM), sulfur dioxide (SO2) và oxit nitơ (NOx). Các khí thải khác được tạo ra với số lượng nhỏ bao gồm dioxin và nặng kim loại, thường gắn liền với các hạt bụi.

- Khí thải từ hoạt động sản xuất sắt thép, bao gồm cả khí thải sàn nhà đúc từ lò cao, được kiểm soát thông qua hệ thống khử bụi thứ cấp (tức là bộ lọc túi, máy lọc ướt, ESP, v.v.) với điểm thu gom bên trong tòa nhà.

- Tất cả các nhà máy thép đều phải tuân theo các quy định về môi trường, trong đó đặt ra các yêu cầu hạn chế lượng khí thải vào không khí. Một phần lớn cuộc sống hiện đại bao gồm thép. Cơ sở hạ tầng, tòa nhà, máy móc, thiết bị điện, ô tô và nhiều sản phẩm khác nhau, từ dụng cụ nấu ăn đến đồ nội thất, đều cần một lượng lớn sắt thép. Nhu cầu thép ước tính sẽ tăng gấp 5 lần vào năm 2050.

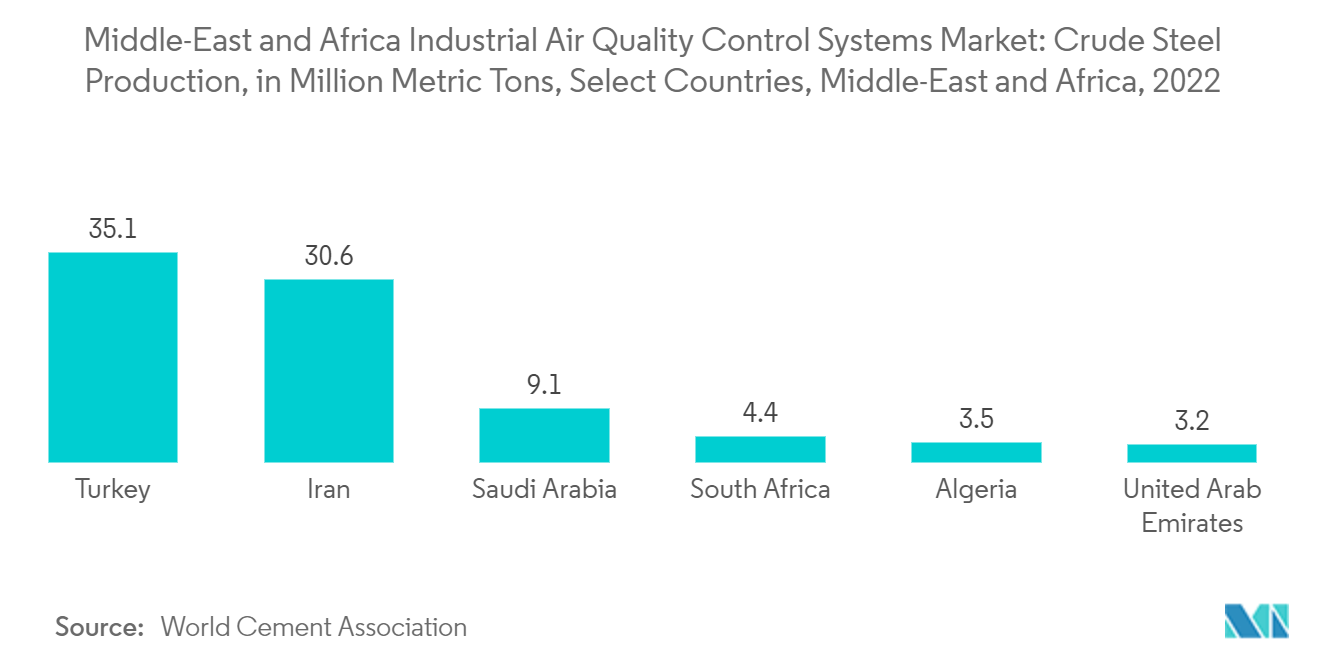

- Theo thống kê của Hiệp hội Thép Thế giới, tính đến năm 2022, sản lượng thép thô trong khu vực chủ yếu do các quốc gia như Thổ Nhĩ Kỳ, Iran, Ả Rập Saudi, Nam Phi, Algeria và Các Tiểu vương quốc Ả Rập Thống nhất thống trị.

- Khu vực Trung Đông và Châu Phi có tiềm năng sản xuất thép rất cao do có sẵn quặng sắt chất lượng cao. Ngoài ra, trong những năm gần đây, sản xuất thép trong khu vực đã chứng kiến sự tăng trưởng đáng kể, chủ yếu nhờ tăng đầu tư vào lĩnh vực này, đặc biệt là ở Trung Đông và Bắc Phi.

- Vào tháng 5 năm 2022, ArcelorMittal đã ký Biên bản ghi nhớ không ràng buộc với SNIM, một công ty khai thác quặng sắt có trụ sở tại Mauritania, để đánh giá cơ hội cùng phát triển nhà máy tạo hạt và nhà máy sản xuất sắt giảm trực tiếp ở Mauritania.

- Vào tháng 9 năm 2022, Ả Rập Saudi tuyên bố dự định thực hiện ba dự án sản xuất thép trị giá 9,32 tỷ USD với tổng công suất sản xuất là 6,2 triệu tấn mỗi năm. Trong cùng tháng đó, Tập đoàn Essar thông báo họ đang tìm cách đầu tư 4 tỷ USD để thành lập một nhà máy sản xuất thép phẳng tích hợp tại nước này. Nhà máy sẽ có công suất sản xuất thép 4 triệu tấn/năm và hoàn thành vào năm 2025.

- Xem xét sự phát triển và đầu tư vào ngành thép và sắt trong khu vực, nhu cầu về hệ thống kiểm soát chất lượng không khí công nghiệp dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

Ả Rập Saudi thống trị thị trường

- Do sự tăng trưởng đáng kể trong sản xuất điện, xi măng, dầu khí, kim loại và các lĩnh vực khác, Ả Rập Saudi có thể sẽ là một trong những thị trường lớn nhất và phát triển nhanh nhất cho các hệ thống kiểm soát chất lượng không khí công nghiệp. Thị trường dự kiến sẽ tăng trưởng với tốc độ tương tự trong giai đoạn dự báo, hỗ trợ sự tăng trưởng của thị trường, vì hệ thống kiểm soát chất lượng không khí (AQCS) rất quan trọng đối với các ngành này.

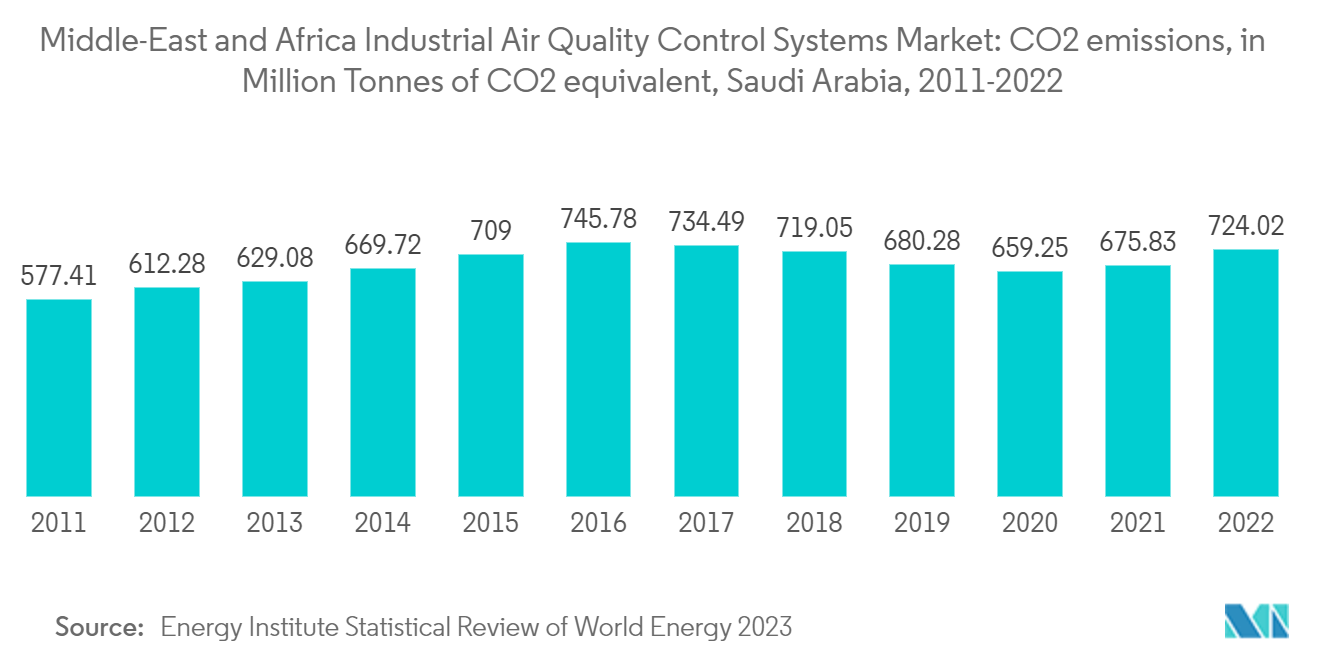

- Ả Rập Saudi là một trong những quốc gia gây ô nhiễm lớn nhất trong khu vực, với lượng khí thải CO2 lên tới khoảng 724 triệu tấn CO2 tương đương vào năm 2022. Quốc gia này là một trong những quốc gia có lượng khí thải CO2 bình quân đầu người lớn nhất trên toàn thế giới, vào khoảng 19 tấn mỗi người.

- Một phần đáng kể năng lượng được tạo ra từ nhiên liệu hóa thạch, chẳng hạn như dầu và khí đốt, mở đường cho các công nghệ tiên tiến hơn, chẳng hạn như hệ thống kiểm soát chất lượng không khí, được triển khai. Vào năm 2022, hoạt động sản xuất điện của Ả Rập Xê Út chủ yếu dựa vào nhiên liệu hóa thạch, chiếm khoảng 99,8% lượng điện được tạo ra, tiếp theo là các nguồn tái tạo phi thủy điện (~ 0,2%).

- Hơn nữa, nước này tiếp tục đầu tư vào các dự án điện dựa trên nhiên liệu hóa thạch, dự kiến sẽ hỗ trợ nhu cầu cho thị trường IAQCS. Chẳng hạn, vào tháng 9 năm 2022, công ty Doosan Enerbility của Hàn Quốc đã được trao hợp đồng xây dựng một nhà máy nhiệt điện kết hợp ở Ả Rập Saudi trị giá 383 triệu USD. Sau khi hoàn thành công việc xây dựng dự kiến vào năm 2025, nhà máy sẽ tạo ra 320 MW điện và 314 tấn hơi nước/giờ để cung cấp điện và nhiệt cho mỏ khí Jafurah.

- Hơn nữa, sự tăng trưởng nhanh chóng của các ngành dầu khí, khai thác mỏ và kim loại đã dẫn đến sự gia tăng lớn về mức độ ô nhiễm trong không khí. Theo đó, việc áp dụng các hệ thống kiểm soát chất lượng không khí công nghiệp (IAQCS) được dự đoán trước.

- Ngành công nghiệp sắt thép là một tác nhân đáng kể khác gây ra ô nhiễm không khí. Thép chủ yếu sử dụng than để tạo năng lượng nên lượng khí thải đáng kể là do đốt than. Các nhà máy thép thải ra các chất gây ô nhiễm không khí, chẳng hạn như chất dạng hạt (PM2. 5 và PM10), carbon dioxide, oxit lưu huỳnh, oxit nitơ, carbon monoxide, v.v. do đó, trở thành người dùng cuối tiềm năng cho các hệ thống kiểm soát chất lượng không khí công nghiệp (IAQCS) ở Ả Rập saudi.

- Theo Hiệp hội Thép Thế giới, năm 2022, sản lượng thép ở Ả Rập Saudi đạt xấp xỉ 9,1 triệu, tăng 4,5% so với năm trước. Vào tháng 9 năm 2022, theo Bộ trưởng Bộ Đầu tư, Tại Ả Rập Xê Út, ngành sắt thép có vị trí thuận lợi để chuyển đổi sang các sản phẩm xanh và bền vững nhờ các lựa chọn công nghệ, chẳng hạn như điện và khí đốt tự nhiên chi phí thấp cũng như các chương trình của chính phủ. , chẳng hạn như Sáng kiến Xanh của Saudi.

- Hơn nữa, nước này đang xây dựng các nhà máy lọc dầu và tổ hợp hóa dầu mới. Ví dụ vào tháng 12 năm 2022, Công ty Dầu mỏ Ả Rập Saudi và TotalEnergies đã đạt được quyết định đầu tư cuối cùng về việc xây dựng một cơ sở hóa dầu quy mô thế giới. Khu phức hợp Amiral sẽ được vận hành, sở hữu và tích hợp với nhà máy lọc dầu của Công ty Lọc hóa dầu và Lọc hóa dầu Saudi Aramco (SATORP) hiện có nằm trên bờ biển phía đông của Ả Rập Saudi, Jubail. Với việc xây dựng cơ sở hóa dầu, SATORP sẽ có thể chuyển đổi khí thải, naphtha, ethane và xăng tự nhiên do Aramco cung cấp thành các hóa chất có giá trị cao hơn, từ đó hỗ trợ chiến lược chuyển hóa chất lỏng thành hóa chất của Aramco. Là một phần của khu phức hợp, sẽ có một máy nghiền thức ăn hỗn hợp có khả năng sản xuất 1,65 triệu tấn ethylene hàng năm, đây là loại máy đầu tiên trong khu vực sẽ được tích hợp với một nhà máy lọc dầu.

- Xem xét các khoản đầu tư hiện tại vào các ngành công nghiệp khác nhau và sự tăng trưởng ngày càng tăng của chuỗi giá trị ở Nam Phi, lĩnh vực sản xuất rất quan trọng đối với sự phát triển của hệ thống kiểm soát chất lượng không khí công nghiệp của đất nước.

Tổng quan về ngành Hệ thống kiểm soát chất lượng không khí công nghiệp MEA

Thị trường hệ thống kiểm soát chất lượng không khí công nghiệp Trung Đông và Châu Phi bị phân mảnh. một số công ty chủ chốt (không theo thứ tự cụ thể) bao gồm Alfa Laval AB, Aircure, CFW Environmental, Pure Air Solutions và ERG Group, cùng với những công ty khác.

Danh mục hệ thống kiểm soát ô nhiễm không khí của CFW Environmental dựa trên nhiều công nghệ nhằm tuân thủ nhiều yêu cầu ứng dụng công nghiệp và các thuộc tính cụ thể. Hơn nữa, công ty còn cung cấp các dịch vụ toàn diện, từ yêu cầu đầu tiên đến dịch vụ sau bán hàng. Nó cũng tập trung vào việc áp dụng các thông lệ quốc tế tốt nhất trong việc thiết kế và sản xuất các hệ thống kiểm soát ô nhiễm không khí. Để duy trì sự bền vững trên thị trường toàn cầu, các sản phẩm không ngừng được nâng cao bằng cách đánh giá yêu cầu của khách hàng thông qua nghiên cứu thị trường và phát triển sản phẩm sáng tạo.

Các nhà lãnh đạo thị trường hệ thống kiểm soát chất lượng không khí công nghiệp MEA

Alfa Laval AB

Aircure

CFW Environmental

Pure Air Solutions

ERG Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường về hệ thống kiểm soát chất lượng không khí công nghiệp MEA

- Vào tháng 12 năm 2022, Đại học Khoa học và Công nghệ Khalifa đã hợp tác để tìm kiếm các ứng dụng địa phương cho công nghệ LOOP giảm lượng carbon của Levidian Nanosystems. RIC-2D tại Đại học Khalifa và Zero Carbon Ventures đã xây dựng một cơ sở công nghệ tại Khu phức hợp Arzanah trong khuôn viên Sas Al Nakhl (SAN) của trường đại học ở Abu Dhabi. Đầu vào và đầu ra của hệ thống sẽ được nghiên cứu để tạo ra các ứng dụng cho các hỗn hợp khí thải khác nhau, chẳng hạn như các loại khí được sử dụng trong ngành dầu khí, nông nghiệp, bãi chôn lấp và nhà máy xử lý nước thải.

- Vào tháng 3 năm 2022, Gaussian Robotics và Inc Robotics, một trong những đối tác phân phối của Gaussian tại Ả Rập Saudi và Các Tiểu vương quốc Ả Rập Thống nhất, đã trưng bày các sản phẩm robot làm sạch của Gaussian tại hội chợ thương mại The Big 5 Saudi. Danh mục được trưng bày là một trong những robot làm sạch thương mại toàn diện nhất thế giới, với các mẫu như Máy hút bụi 40, Máy chà sàn 50, Máy kết tinh 60, Máy chà sàn 75 và Máy quét 111.

Phân khúc ngành Hệ thống kiểm soát chất lượng không khí công nghiệp MEA

Hệ thống kiểm soát chất lượng không khí (AQCS) bao gồm các hệ thống kiểm soát giúp giảm tỷ lệ chất gây ô nhiễm từ khí thải phát ra từ khí thải của các nhà máy điện và các ngành công nghiệp khác chủ yếu sử dụng nhiên liệu hóa thạch.

Thị trường hệ thống kiểm soát chất lượng không khí công nghiệp Trung Đông và Châu Phi được phân chia theo loại, ứng dụng, lượng khí thải (chỉ Phân tích định tính) và địa lý. Theo loại, thị trường được phân chia thành máy lọc bụi tĩnh điện (ESP), máy khử lưu huỳnh khí thải (FGD) và máy lọc, khử xúc tác chọn lọc (SCR), bộ lọc vải, các loại khác. Theo ứng dụng, thị trường được phân chia thành ngành sản xuất điện, công nghiệp xi măng, hóa chất và phân bón, công nghiệp sắt thép, công nghiệp ô tô, công nghiệp dầu khí và các ứng dụng khác. Theo lượng khí thải (chỉ phân tích định tính), thị trường được phân chia thành nitơ 0xit (NOx), oxit lưu huỳnh (SO2), chất dạng hạt (PM). Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường hệ thống kiểm soát chất lượng không khí công nghiệp ở các quốc gia lớn trong khu vực. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên doanh thu (USD).

| Thiết bị lọc bụi tĩnh điện (ESP) |

| Máy khử lưu huỳnh khí thải (FGD) và máy lọc |

| Giảm xúc tác chọn lọc (SCR) |

| Bộ lọc vải |

| Người khác |

| Công nghiệp phát điện |

| Công nghiệp xi măng |

| Hóa chất và phân bón |

| Công nghiệp sắt thép |

| Công nghiệp ô tô |

| Công nghiệp dầu khí |

| Ứng dụng khác |

| Oxit nitơ (NOX) |

| Ôxít lưu huỳnh (SO2) |

| Chất dạng hạt (PM) |

| Ả Rập Saudi |

| Nam Phi |

| Algérie |

| Phần còn lại của Trung Đông và Châu Phi |

| Kiểu | Thiết bị lọc bụi tĩnh điện (ESP) |

| Máy khử lưu huỳnh khí thải (FGD) và máy lọc | |

| Giảm xúc tác chọn lọc (SCR) | |

| Bộ lọc vải | |

| Người khác | |

| Ứng dụng | Công nghiệp phát điện |

| Công nghiệp xi măng | |

| Hóa chất và phân bón | |

| Công nghiệp sắt thép | |

| Công nghiệp ô tô | |

| Công nghiệp dầu khí | |

| Ứng dụng khác | |

| Khí thải | Oxit nitơ (NOX) |

| Ôxít lưu huỳnh (SO2) | |

| Chất dạng hạt (PM) | |

| Địa lý | Ả Rập Saudi |

| Nam Phi | |

| Algérie | |

| Phần còn lại của Trung Đông và Châu Phi |

Câu hỏi thường gặp về nghiên cứu thị trường của hệ thống kiểm soát chất lượng không khí công nghiệp MEA

Thị trường Hệ thống Kiểm soát Chất lượng Không khí Công nghiệp Trung Đông và Châu Phi lớn như thế nào?

Quy mô thị trường Hệ thống kiểm soát chất lượng không khí công nghiệp Trung Đông và Châu Phi dự kiến sẽ đạt 2,95 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 0,94% để đạt 3,09 tỷ USD vào năm 2029.

Quy mô thị trường của Hệ thống kiểm soát chất lượng không khí công nghiệp Trung Đông và Châu Phi hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Hệ thống Kiểm soát Chất lượng Không khí Công nghiệp Trung Đông và Châu Phi dự kiến sẽ đạt 2,95 tỷ USD.

Ai là người chơi chính trong Thị trường Hệ thống Kiểm soát Chất lượng Không khí Công nghiệp Trung Đông và Châu Phi?

Alfa Laval AB, Aircure, CFW Environmental, Pure Air Solutions, ERG Group là những công ty lớn hoạt động tại Thị trường Hệ thống Kiểm soát Chất lượng Không khí Công nghiệp Trung Đông và Châu Phi.

Thị trường Hệ thống kiểm soát chất lượng không khí công nghiệp Trung Đông và Châu Phi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Hệ thống Kiểm soát Chất lượng Không khí Công nghiệp Trung Đông và Châu Phi ước tính là 2,92 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Hệ thống Kiểm soát Chất lượng Không khí Công nghiệp Trung Đông và Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Hệ thống Kiểm soát Chất lượng Không khí Công nghiệp Trung Đông và Châu Phi trong nhiều năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành về Hệ thống kiểm soát chất lượng không khí công nghiệp ở Trung Đông và Châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Hệ thống kiểm soát chất lượng không khí công nghiệp Trung Đông và Châu Phi năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Hệ thống kiểm soát chất lượng không khí công nghiệp Trung Đông và Châu Phi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.