Phân tích thị trường hậu cần chuỗi lạnh Nhật Bản

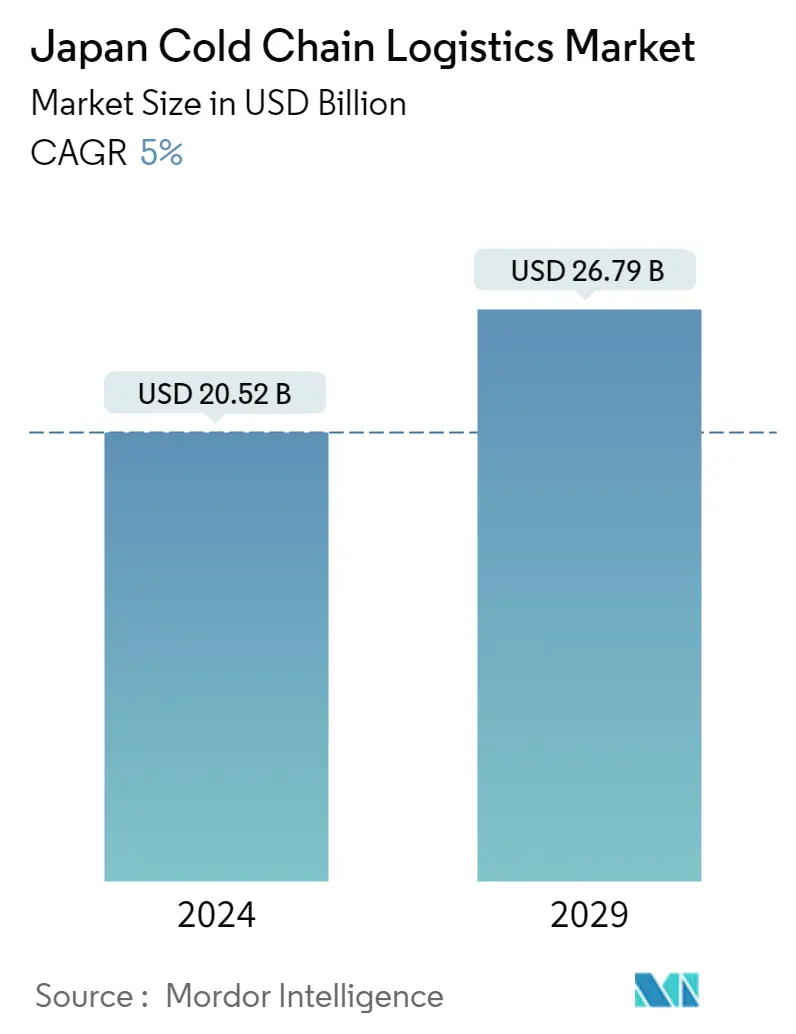

Quy mô Thị trường Logistics Chuỗi Lạnh Nhật Bản ước tính đạt 20,52 tỷ USD vào năm 2024 và dự kiến sẽ đạt 26,79 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5% trong giai đoạn dự báo (2024-2029).

Với tình hình dịch bệnh COVID-19 có hiệu lực, Bộ Thương mại Nhật Bản báo cáo doanh số bán hàng tại các hiệu thuốc trong tháng 3 năm 2020 tăng 7,5% so với cùng kỳ năm trước. Cùng với đó, Hiệp hội Siêu thị Nhật Bản, nhằm đáp ứng việc tự áp đặt lệnh cách ly và nhu cầu nấu ăn tại nhà , phản ánh mức tăng 7,4% YoY về nhu cầu và doanh số bán hàng tạp hóa tại các siêu thị trong tháng 3 năm 2020. Tất cả những yếu tố này đã tác động tiêu cực đến thị trường logistics chuỗi lạnh tại Nhật Bản. COVID-19 đã tác động đến hoạt động chuỗi lạnh của Nhật Bản, bao gồm cả những lo ngại ngày càng tăng về an toàn thực phẩm.

Nhật Bản được coi là thị trường phát triển về hậu cần chuỗi lạnh và bị thống trị bởi một số công ty. Những tiến bộ nhanh chóng trong dược phẩm sinh học và y học tái tạo gần đây đã làm tăng nhu cầu về chuỗi dược phẩm lạnh ở Nhật Bản. Xu hướng này dự kiến sẽ tiếp tục với việc giới thiệu vắc xin ngừa Covid-19 và các phương pháp điều trị khác. Logistics chuỗi lạnh ở Nhật Bản ban đầu được thành lập cho ngành công nghiệp thực phẩm tươi sống, làm lạnh và đông lạnh. Hậu cần chuỗi lạnh tập trung vào việc phân phối sản phẩm kịp thời trong môi trường nhiệt độ và độ ẩm được kiểm soát liên tục.

Hầu hết các cơ sở kho lạnh ở Nhật Bản đều được sở hữu và vận hành bởi các tập đoàn chuỗi cung ứng lạnh lớn, chỉ có một số ít cơ sở cho thuê. Những tiến bộ trong việc sử dụng thương mại điện tử để bán hàng đông lạnh, ướp lạnh sẽ đẩy nhanh sự phát triển kho lạnh tại các khu vực có nhu cầu tiềm ẩn.

Các yếu tố như sự gia tăng số lượng kho lạnh và tăng trưởng trong lĩnh vực dược phẩm dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường logistics chuỗi lạnh của Nhật Bản. Một số thách thức trên thị trường là sự phân bổ công suất kho lạnh không đều, thiếu hỗ trợ kết nối hậu cần phù hợp và nhu cầu đầu tư vốn cao.

Xu hướng thị trường hậu cần chuỗi lạnh Nhật Bản

Các hộ gia đình hiện đại dẫn đến nhu cầu về thực phẩm đông lạnh

Nhu cầu về thực phẩm ướp lạnh/đông lạnh ngày càng tăng như một giải pháp cho các gia đình thời hiện đại, chẳng hạn như những người già độc lập, gia tăng các hộ gia đình có thu nhập kép và người độc thân, cùng với nguy cơ mất lương thực và gia tăng tình trạng thiếu lao động nói chung trong lĩnh vực thực phẩm và thực phẩm. ngành đồ uống.

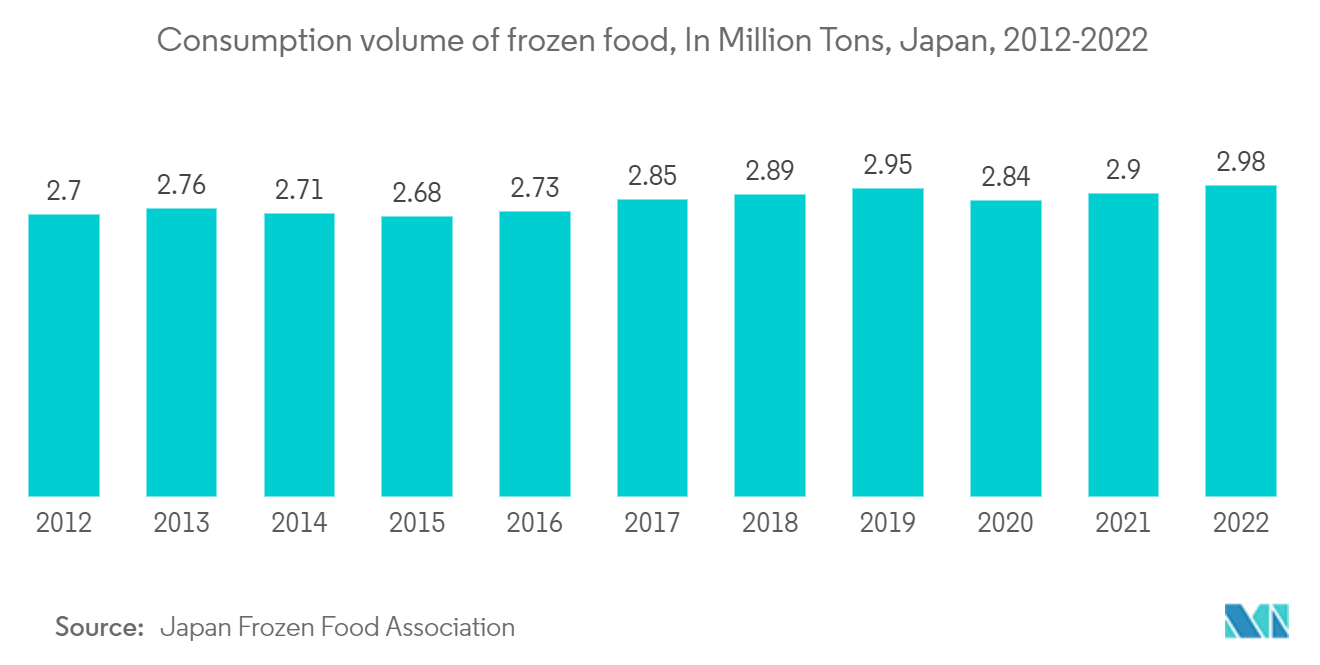

Năm 2021, lượng tiêu thụ thực phẩm đông lạnh ở Nhật Bản lên tới khoảng 2,9 triệu tấn (0,020 triệu USD). Các sản phẩm thực phẩm đông lạnh phổ biến được sản xuất tại Nhật Bản bao gồm bánh bao (gyoza), bánh croquette và mì làm từ bột mì (udon). Những năm gần đây, thực phẩm Nhật Bản cũng bùng nổ trên toàn thế giới, đặc biệt là nông sản.

Khi dân số Nhật Bản già đi, việc chuyển sang tuổi thọ khỏe mạnh là mong muốn chung của những người hỗ trợ việc bán các sản phẩm đông lạnh. Nó cũng tăng đáng kể ở các siêu thị, đại siêu thị và nhà thuốc. Các mặt hàng thực phẩm đông lạnh ở Nhật Bản trở nên đa dạng hơn nhờ những tiến bộ trong công nghệ làm lạnh và nhu cầu về các sản phẩm ăn tại nhà ngày càng tăng trong bối cảnh đại dịch COVID-19.

Các món ngon giá cao từ các nhà hàng nổi tiếng và hàng nhái đích thực từ nước ngoài tràn ngập khắp thị trường, khiến các cửa hàng bách hóa và siêu thị phải tăng tốc nỗ lực mở rộng không gian bán hàng.

Sự phát triển của ngành dược phẩm ở Nhật Bản

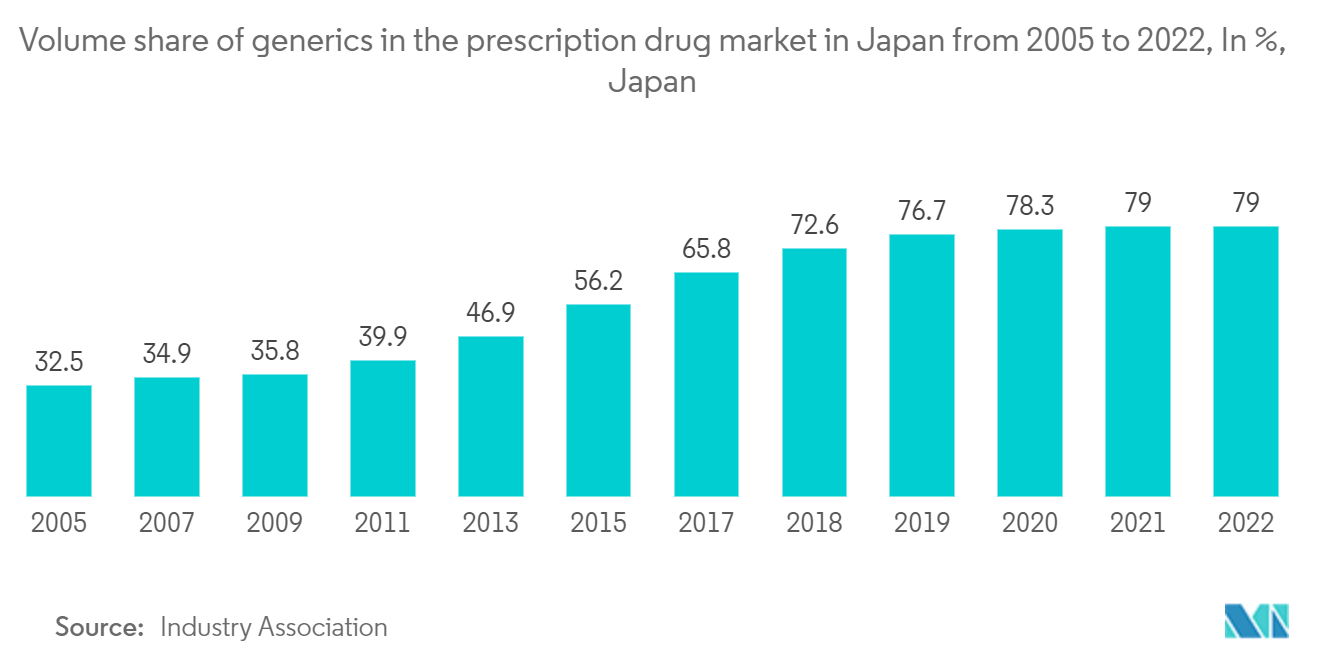

Nhật Bản là một trong những thị trường dược phẩm lớn nhất thế giới, chủ yếu do dân số già đi. Đây cũng là một trong những nhà sản xuất và nhập khẩu lớn các cơ sở y tế tiên tiến được hỗ trợ bởi các sáng kiến tích cực của chính phủ nhằm quảng bá thuốc gốc.

Ngành sinh học bản địa của đất nước này đứng thứ hai sau Hoa Kỳ. Cùng với sự tập trung của chính phủ vào việc hỗ trợ các sản phẩm nhái với chi phí thấp hơn, điều này mang đến cơ hội lớn cho các sản phẩm tương tự sinh học. Trong khi các nhà sản xuất thuốc tiên tiến từ lâu đã được hưởng lợi từ thời kỳ độc quyền hào phóng ở Nhật Bản, quốc gia này đang bắt kịp các thị trường trưởng thành khác về sự thâm nhập của thuốc generic.

Niềm tin vào hệ thống được thể hiện qua việc các nhà sản xuất thuốc trong nước đang ngày càng vươn ra toàn cầu với sản phẩm của mình. Với tỷ trọng doanh số bán hàng ở nước ngoài của các công ty hàng đầu Nhật Bản tăng lên đều đặn, nhu cầu về phương tiện vận chuyển và lưu trữ chuỗi lạnh cũng ngày càng tăng. Một yếu tố quan trọng khác làm tăng sự quan tâm đến lĩnh vực dược phẩm của Nhật Bản là nhu cầu tăng cường hệ sinh thái khám phá thuốc của Nhật Bản.

Số ca nhiễm COVID-19 gia tăng ở nước này đã làm tăng nhu cầu về thuốc kê đơn và vắc xin. Nó ảnh hưởng đến nhu cầu sản phẩm dược phẩm. Việc nhập khẩu vắc xin COVID-19 ngày càng tăng đã làm tăng nhu cầu về dược phẩm. Ví dụ, vào tháng 5 năm 2021, chính phủ Nhật Bản đã ký hợp đồng với Pfizer-BioNTech để nhập khẩu 194 triệu (1,33 triệu USD) liều vắc xin vào cuối năm 2021. Năm 2021, thị trường thuốc kê đơn Nhật Bản trị giá khoảng 10,6 nghìn tỷ JPY ( 0,080 nghìn tỷ USD), tăng từ khoảng 10,4 nghìn tỷ JPY (0,079 nghìn tỷ USD) vào năm 2020, theo IQVIA.

Tổng quan về ngành Logistics chuỗi lạnh Nhật Bản

Thị trường tương đối phân mảnh, với nhiều công ty trong nước và quốc tế, bao gồm Nippon Express, Yamato, Sagawa Express Co., Ltd, Itochu Logistics Corp. và Kintetsu World Express. Sự cạnh tranh trên thị trường liên quan đến chi phí, phí lưu kho và không gian, cùng với sự tăng giá của bao bì và vật liệu đóng gói. Các nhà cung cấp dịch vụ vẫn đang nỗ lực phát triển khả năng cung cấp tiêu chuẩn hóa trong các quy trình. Thiếu tiêu chuẩn hóa liên quan đến nhiệt độ bảo quản và quy trình vận hành là một số thách thức quan trọng hơn mà ngành phải đối mặt. Chất lượng và tính linh hoạt của không gian kho lạnh sẵn có là một mối quan tâm đáng kể.

Dẫn đầu thị trường hậu cần chuỗi lạnh Nhật Bản

Nippon Express

Yamato Transport Co.

Sagawa Express Co.,Ltd

Kintetsu World Express

Itochu Logistics Corp.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hậu cần chuỗi lạnh Nhật Bản

- Tháng 4 năm 2023: GLP đã khởi công xây dựng cơ sở kho mát có diện tích 55.000 mét vuông (SQM) hoàn toàn tại Nhật Bản. GLP Pte Ltd (GLP) sẽ là công ty phát triển dịch vụ hậu cần được xây dựng có mục đích tại Nhật Bản cho GLP KOSHIOSHIMA và GLP ROKKO V nhằm đáp ứng nhu cầu ngày càng tăng của ngành chuỗi lạnh toàn cầu.

- Tháng 12 năm 2022: DHL Supply Chain công bố hợp tác về hoạt động hậu cần với Hologic Japan, Inc., một công ty thiết bị y tế toàn cầu. Các công ty đã công bố ra mắt dịch vụ tại Trung tâm Logistics Sagamihara. Trung tâm Hậu cần Sagamihara cung cấp vị trí tối ưu trong mạng lưới hậu cần thiết bị y tế (hàng thành phẩm) của Hologic do nằm gần phía Đông Nhật Bản.

Phân khúc ngành hậu cần chuỗi lạnh Nhật Bản

Hậu cần chuỗi lạnh bao gồm vận chuyển các sản phẩm được kiểm soát nhiệt độ, chẳng hạn như thực phẩm, thiết bị và dược phẩm sinh học nhạy cảm với nhiệt độ. Thị trường Logistics Chuỗi Lạnh Nhật Bản được phân chia theo dịch vụ (lưu trữ, vận chuyển, dịch vụ giá trị gia tăng (đông lạnh nhanh, ghi nhãn, quản lý hàng tồn kho, v.v.)), loại nhiệt độ (ướp lạnh và đông lạnh) và ứng dụng (làm vườn (rau quả tươi) ), các sản phẩm từ sữa (sữa, kem, bơ, v.v.), thịt, cá, gia cầm, thực phẩm chế biến, dược phẩm, khoa học đời sống, hóa chất và các ứng dụng khác). Báo cáo đưa ra quy mô thị trường và dự báo về Giá trị Thị trường Logistics Chuỗi Lạnh Nhật Bản (USD) cho tất cả các phân khúc trên.

| Kho |

| Vận tải |

| Dịch vụ giá trị gia tăng (Đông lạnh nhanh, Ghi nhãn, Quản lý hàng tồn kho, v.v.) |

| Ướp lạnh |

| Đông cứng |

| Làm vườn (Trái cây và rau quả tươi) |

| Các sản phẩm từ sữa (Sữa, kem, bơ, v.v.) |

| Thịt, Cá, Gia Cầm |

| Sản phẩm thực phẩm chế biến |

| Dược phẩm, Khoa học đời sống và Hóa chất |

| Ứng dụng khác |

| Theo dịch vụ | Kho |

| Vận tải | |

| Dịch vụ giá trị gia tăng (Đông lạnh nhanh, Ghi nhãn, Quản lý hàng tồn kho, v.v.) | |

| Theo loại nhiệt độ | Ướp lạnh |

| Đông cứng | |

| Theo ứng dụng | Làm vườn (Trái cây và rau quả tươi) |

| Các sản phẩm từ sữa (Sữa, kem, bơ, v.v.) | |

| Thịt, Cá, Gia Cầm | |

| Sản phẩm thực phẩm chế biến | |

| Dược phẩm, Khoa học đời sống và Hóa chất | |

| Ứng dụng khác |

Câu hỏi thường gặp về nghiên cứu thị trường hậu cần chuỗi lạnh Nhật Bản

Thị trường Logistics chuỗi lạnh Nhật Bản lớn đến mức nào?

Quy mô Thị trường Logistics Chuỗi Lạnh Nhật Bản dự kiến sẽ đạt 20,52 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5% để đạt 26,79 tỷ USD vào năm 2029.

Quy mô thị trường hậu cần chuỗi lạnh Nhật Bản hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Logistics Chuỗi Lạnh Nhật Bản dự kiến sẽ đạt 20,52 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường Logistics Chuỗi Lạnh Nhật Bản?

Nippon Express, Yamato Transport Co., Sagawa Express Co.,Ltd, Kintetsu World Express, Itochu Logistics Corp. là những công ty lớn hoạt động tại Thị trường Logistics Chuỗi Lạnh Nhật Bản.

Thị trường Hậu cần Chuỗi Lạnh Nhật Bản này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Logistics Chuỗi Lạnh Nhật Bản ước tính đạt 19,54 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Hậu cần Chuỗi lạnh Nhật Bản trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hậu cần Chuỗi Lạnh Nhật Bản trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Logistics chuỗi lạnh Nhật Bản

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Kho vận Chuỗi Lạnh Nhật Bản năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Hậu cần chuỗi lạnh Nhật Bản bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.