Phân tích thị trường rượu béo

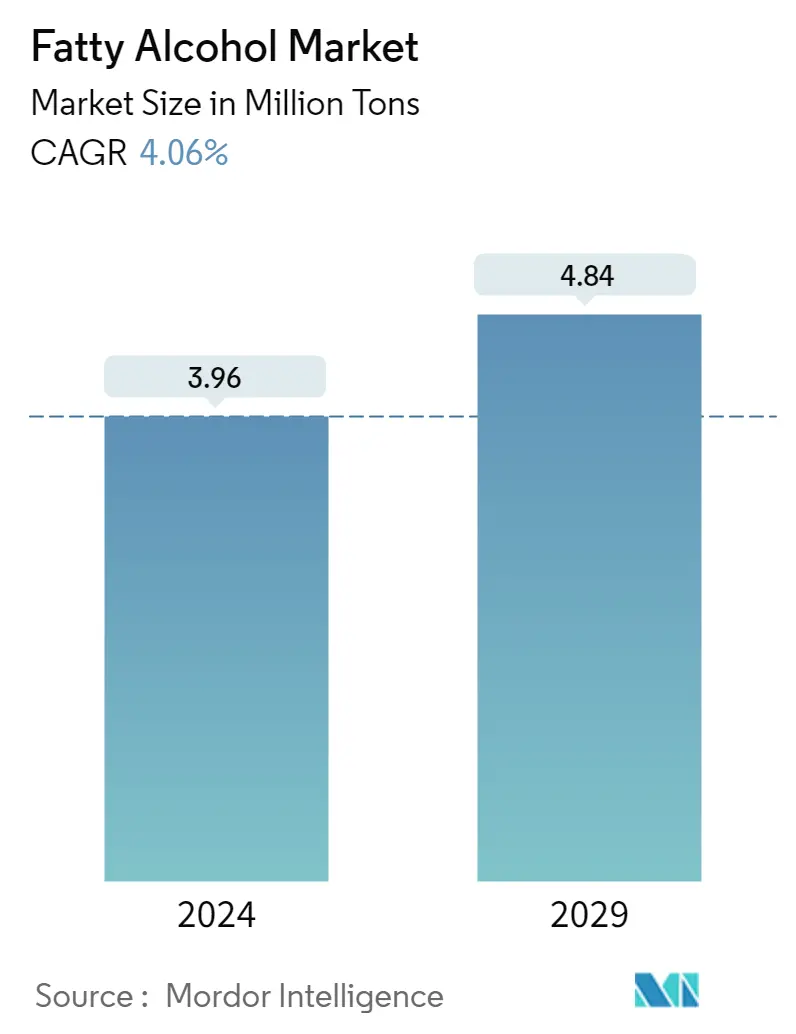

Quy mô Thị trường Rượu béo ước tính đạt 3,96 triệu tấn vào năm 2024 và dự kiến sẽ đạt 4,84 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 4,06% trong giai đoạn dự báo (2024-2029).

Thị trường bị ảnh hưởng tiêu cực do dịch Covid-19. Một số quốc gia đã tiến hành phong tỏa để hạn chế sự lây lan của đại dịch. Việc nhiều công ty và nhà máy đóng cửa đã làm gián đoạn mạng lưới cung ứng trên toàn thế giới và gây tổn hại cho hoạt động sản xuất, lịch trình giao hàng và doanh số bán sản phẩm trên toàn cầu. Hiện tại, thị trường rượu béo đã phục hồi sau tác động của đại dịch COVID-19 và đang tăng trưởng với tốc độ đáng kể.

- Trong trung hạn, nhu cầu ngày càng tăng của ngành dược phẩm và việc sử dụng rượu béo ngày càng tăng trong các sản phẩm chăm sóc cá nhân và mỹ phẩm được dự đoán sẽ là những yếu tố thúc đẩy thị trường.

- Mặt khác, sự biến động cao của giá nguyên liệu thô có thể sẽ gây hạn chế cho thị trường.

- Nhu cầu ngày càng tăng đối với các sản phẩm rượu béo sinh học có thể sẽ là cơ hội cho thị trường trong những năm tới.

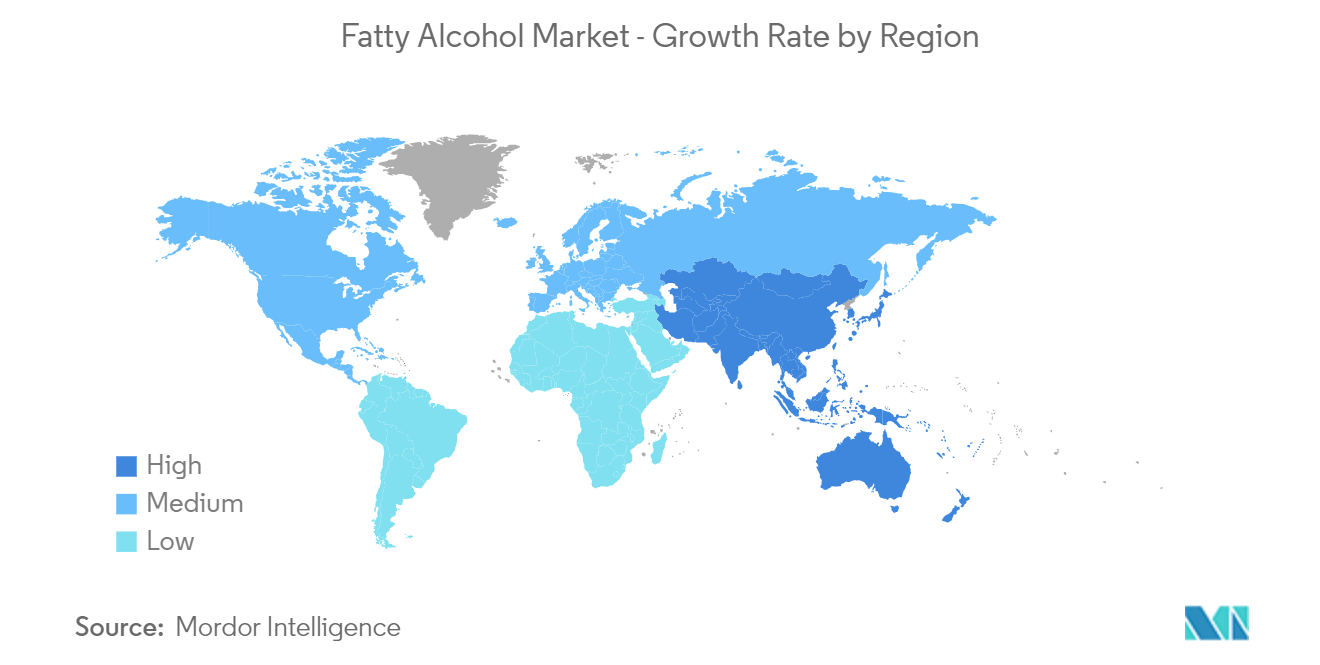

- Khu vực Châu Á - Thái Bình Dương chiếm thị phần cao nhất và khu vực này có thể sẽ tiếp tục thống trị thị trường trong giai đoạn dự báo.

Xu hướng thị trường rượu béo

Ứng dụng chất hoạt động bề mặt để chiếm lĩnh thị trường

- Rượu béo chủ yếu được sử dụng trong sản xuất chất tẩy rửa và chất hoạt động bề mặt. Do tính chất lưỡng tính của chúng, rượu béo hoạt động như chất hoạt động bề mặt không ion.

- Cồn béo là rượu bậc một từ C6 đến C22, thường là rượu mạch thẳng, là loại được dùng trong ngành công nghiệp tẩy rửa. Chất tẩy rửa hiện đại ban đầu dựa trên chất hoạt động bề mặt được làm từ nguyên liệu cồn béo. Chúng bao gồm chất béo tự nhiên, dầu và sáp, và gần đây hơn, rượu có trọng lượng phân tử cao đã được sản xuất tổng hợp từ nhiều nguồn hydrocarbon khác nhau.

- Phần lớn rượu béo trên toàn thế giới được chuyển đổi thành chất hoạt động bề mặt hoặc chất hoạt động bề mặt, nguyên liệu cơ bản được sử dụng để sản xuất bột giặt, nước rửa chén và các sản phẩm tẩy rửa gia dụng khác.

- Theo Trung tâm Thương mại Quốc tế, Đức nổi bật là nước xuất khẩu xà phòng và các sản phẩm hữu cơ hoạt động bề mặt lớn nhất, chứng kiến giá trị xuất khẩu tăng đáng kể từ 11,82 tỷ USD năm 2019 lên 14,54 tỷ USD vào năm 2022. Sự tăng trưởng này cho thấy nhu cầu ngày càng tăng đối với những sản phẩm này trên thị trường quốc tế, dẫn đến nhu cầu ngày càng tăng về axit béo được coi là thành phần chính trong sản xuất chất hoạt động bề mặt.

- Sản phẩm của ngành hóa chất Trung Quốc rất cần thiết cho nhiều sản phẩm khác nhau, bao gồm xà phòng, chất tẩy rửa, mỹ phẩm, v.v. Sự hiện diện của hơn 60 nhà sản xuất chất giặt, chăm sóc và làm sạch nhấn mạnh tính chất cạnh tranh của lĩnh vực này. Hơn nữa, với khoảng 98,7 máy giặt trên 100 hộ gia đình ở Trung Quốc, lượng người tiêu dùng các sản phẩm tẩy rửa ngày càng tăng. Sự trỗi dậy của các nhà sản xuất thiết bị gia dụng Trung Quốc và việc họ tập trung vào các sản phẩm giá cả phải chăng đã làm tăng khả năng tiếp cận máy giặt, dẫn đến nhu cầu về chất tẩy rửa cao hơn.

- Hơn nữa, Ấn Độ là một trong những nước sản xuất xà phòng lớn nhất thế giới. Mức tiêu thụ xà phòng vệ sinh/xà phòng bình quân đầu người trong nước là khoảng 800 gam. Mức tiêu thụ xà phòng vệ sinh/tắm bình quân đầu người, trung bình khoảng 800 gram, càng cho thấy nhu cầu ổn định của đất nước đối với các sản phẩm xà phòng. Ngoài ra, phân khúc chăm sóc cá nhân và gia đình chiếm khoảng 50% thị phần FMCG ở Ấn Độ. Sự gia tăng nhất quán trong sản xuất chất tẩy rửa trung gian tổng hợp, từ 714,68 nghìn tấn trong năm 2019 lên hơn 780 nghìn tấn trong năm tài chính 2022, cho thấy nhu cầu về các sản phẩm tẩy rửa đang tăng lên. Do đó, nhu cầu về axit béo làm nguyên liệu thô trong sản xuất chất hoạt động bề mặt tăng trưởng cùng với việc mở rộng thị trường chất tẩy rửa ở Ấn Độ.

- Những yếu tố này dự kiến sẽ làm tăng nhu cầu về rượu béo trong những năm tới.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Nhu cầu cao từ các ngành công nghiệp khác nhau, như chất hoạt động bề mặt, chăm sóc cá nhân và mỹ phẩm, dược phẩm, v.v., ở các nền kinh tế lớn như Trung Quốc, Ấn Độ và Nhật Bản, được ước tính sẽ thúc đẩy thị trường được nghiên cứu trong giai đoạn dự báo.

- Trung Quốc là nước tiêu thụ mỹ phẩm lớn thứ hai trên thế giới. Theo báo cáo của L'Oréal, quốc gia này đã tạo ra tổng cộng 55,3 tỷ USD cho thị trường làm đẹp và chăm sóc cá nhân vào năm 2022. Thị trường làm đẹp của nước này chứng kiến sự phục hồi mạnh mẽ vào năm 2022 sau khi phải đối mặt với tình trạng suy thoái do bất ổn kinh tế, nhiều đợt đóng cửa, và những thay đổi chính sách về đại dịch khác.

- Tại Trung Quốc, việc sản xuất chất tẩy rửa tổng hợp chủ yếu tập trung ở Quảng Đông, Chiết Giang và Tứ Xuyên, với công suất sản xuất hàng năm lần lượt là 3,25 triệu tấn, 1,14 triệu tấn và 1,09 triệu tấn.

- Ngành công nghiệp dược phẩm ở Trung Quốc là một trong những ngành lớn nhất thế giới. Nước này tham gia sản xuất thuốc generic, thuốc trị liệu, hoạt chất dược phẩm và y học cổ truyền Trung Quốc. Hơn 90% thuốc được đăng ký trong nước là thuốc gốc. Tính đến năm 2022, cả nước có ngành công nghiệp dược phẩm nội địa rộng lớn và đa dạng với khoảng 5.000 nhà sản xuất, nhiều trong số đó là các công ty vừa và nhỏ.

- Theo Cơ quan Hỗ trợ và Xúc tiến Đầu tư Quốc gia (Invest India), Ấn Độ đứng thứ 8 trên thị trường làm đẹp và chăm sóc cá nhân (BPC). Các yếu tố như nhận thức ngày càng tăng, khả năng tiếp cận dễ dàng hơn và lối sống thay đổi đang thúc đẩy thị trường. Thị trường vệ sinh cá nhân ở Ấn Độ dự kiến sẽ đạt giá trị 15 tỷ USD vào cuối năm nay.

- Các metyl este của axit béo được sử dụng trong dầu gội có tác dụng loại bỏ các chất bẩn như bã nhờn và các hạt rắn khỏi tóc một cách hiệu quả. Theo Cơ quan Hỗ trợ và Xúc tiến Đầu tư Quốc gia (Invest India), thị trường chăm sóc tóc Ấn Độ dự kiến sẽ đạt giá trị 4,89 tỷ USD với tốc độ CAGR là 6,6% trong hai năm tới.

- Để tạo điều kiện cho ngành mỹ phẩm Nhật Bản phát triển, Hiệp hội Công nghiệp Mỹ phẩm Nhật Bản (JCIA) được thành lập vào tháng 4 năm 2023 bằng cách sáp nhập Hiệp hội Công nghiệp Mỹ phẩm Tokyo, Liên đoàn Công nghiệp Mỹ phẩm Nhật Bản, Hiệp hội Công nghiệp Mỹ phẩm Tây Nhật Bản và Hiệp hội Công nghiệp Mỹ phẩm Chubu.. Theo báo cáo được công bố bởi Kao Corporation, một trong những công ty chủ chốt trong ngành mỹ phẩm Nhật Bản, thị trường tổng thể ở Nhật Bản đã tăng hơn 3% vào năm ngoái và dự kiến sẽ còn tăng trưởng hơn nữa trong những năm tới.

- Với các ngành công nghiệp dành cho người dùng cuối đang phát triển nhanh chóng trong khu vực, nhu cầu về rượu béo cũng dự kiến sẽ tăng trong giai đoạn dự báo.

Tổng quan về ngành rượu béo

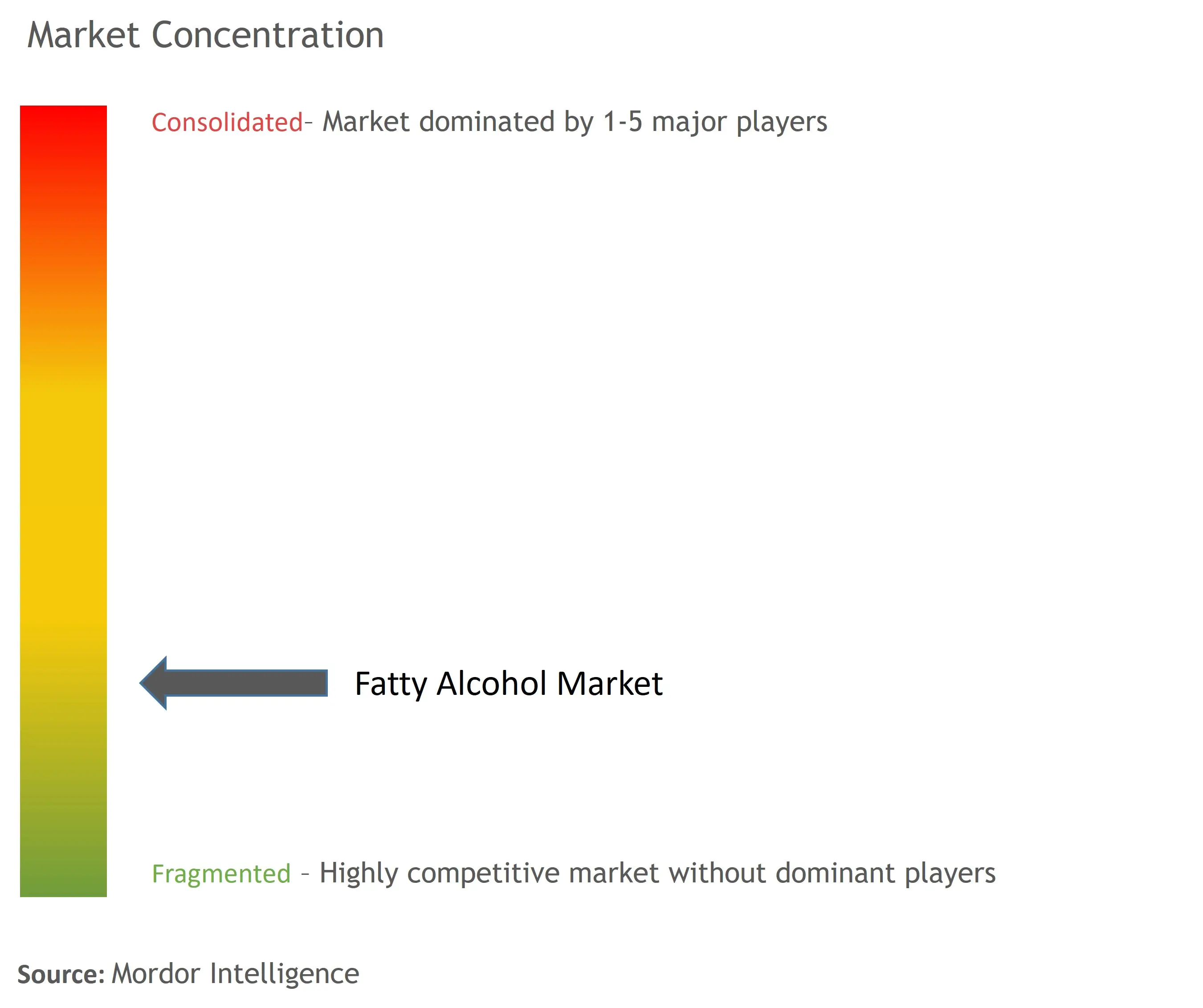

Thị trường rượu béo toàn cầu về bản chất rất phân tán, với sự hiện diện của một số công ty quy mô lớn và vừa trên thị trường. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể nào) bao gồm PT. Ecogreen Oledochemicals, Shell PLC, Kao Corporation, Wilmar International Ltd và Sinarmad Cepsa Pte. Ltd, trong số những người khác.

Dẫn đầu thị trường rượu béo

PT. Ecogreen Oledochemicals

Shell PLC

Kao Corporation

Wilmar International Ltd

Sinarmad Cepsa Pte. Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường rượu béo

- Tháng 3 năm 2023 KLK K Emmerich GmbH (công ty con thuộc sở hữu hoàn toàn của KLK OLEO) thông báo mua lại 90% vốn cổ phần của TemixOleo SpA. Thông qua việc mua lại, công ty đã tăng cường danh mục sản phẩm rượu béo.

- Tháng 11 năm 2022 Sinarmas Cepsa Pte. Ltd đã ký biên bản ghi nhớ (MoU) với nhà sản xuất dầu cọ Golden Agri-Resources của Singapore (công ty con của SinarMass) để mở rộng sản xuất hóa chất dựa trên sinh học. Thông qua việc mở rộng, công ty đã tăng sản lượng rượu béo tại cơ sở ở Lubuk Gaung, Indonesia.

Phân khúc ngành rượu béo

Rượu béo thường là rượu nguyên chất chuỗi thẳng, có trọng lượng phân tử cao với ít nhất 4-6 nguyên tử cacbon hoặc nhiều nhất là 22-26 nguyên tử cacbon được tạo ra từ chất béo và dầu tự nhiên. Nguồn rượu béo truyền thống chủ yếu là các loại dầu thực vật khác nhau, vẫn là nguyên liệu thô ở quy mô lớn. Rượu béo cũng được điều chế từ các nguồn hóa dầu. Trong quy trình Ziegler, ethylene được oligome hóa bằng triethylaluminium, sau đó là quá trình oxy hóa không khí.

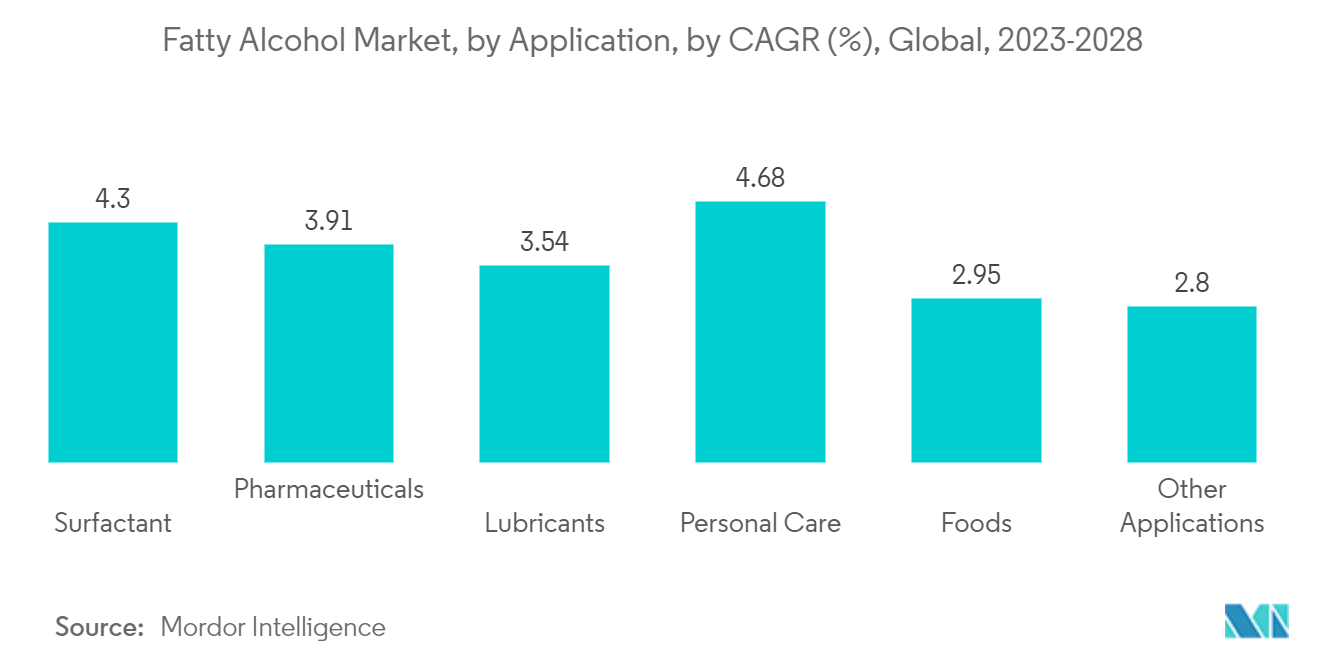

Thị trường rượu béo được phân chia theo loại, ứng dụng và địa lý. Theo loại, thị trường được phân chia thành nguồn tự nhiên và nguồn hóa dầu. Theo ứng dụng, thị trường được phân thành chất hoạt động bề mặt, dược phẩm, chất bôi trơn, chăm sóc cá nhân, thực phẩm và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường rượu béo ở 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện theo khối lượng (tấn).

| Nguồn tự nhiên |

| Nguồn hóa dầu |

| chất hoạt động bề mặt |

| Dược phẩm |

| Chất bôi trơn |

| Chăm sóc cá nhân |

| Thực phẩm |

| Ứng dụng khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Theo loại | Nguồn tự nhiên | |

| Nguồn hóa dầu | ||

| Theo ứng dụng | chất hoạt động bề mặt | |

| Dược phẩm | ||

| Chất bôi trơn | ||

| Chăm sóc cá nhân | ||

| Thực phẩm | ||

| Ứng dụng khác | ||

| Theo địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường rượu béo

Thị trường rượu béo lớn đến mức nào?

Quy mô Thị trường Rượu béo dự kiến sẽ đạt 3,96 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,06% để đạt 4,84 triệu tấn vào năm 2029.

Quy mô thị trường rượu béo hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Rượu béo dự kiến sẽ đạt 3,96 triệu tấn.

Ai là người chơi chính trong thị trường rượu béo?

PT. Ecogreen Oledochemicals, Shell PLC, Kao Corporation, Wilmar International Ltd, Sinarmad Cepsa Pte. Ltd. là những công ty lớn hoạt động trong thị trường rượu béo.

Khu vực nào phát triển nhanh nhất trong Thị trường Rượu béo?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường rượu béo?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Rượu béo.

Thị trường rượu béo này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Rượu béo ước tính đạt 3,81 triệu tấn. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Rượu béo trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Rượu béo trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành rượu béo

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Rượu Béo năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Fatty Alcohol bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.