Phân tích thị trường EPDM ứng dụng y tế

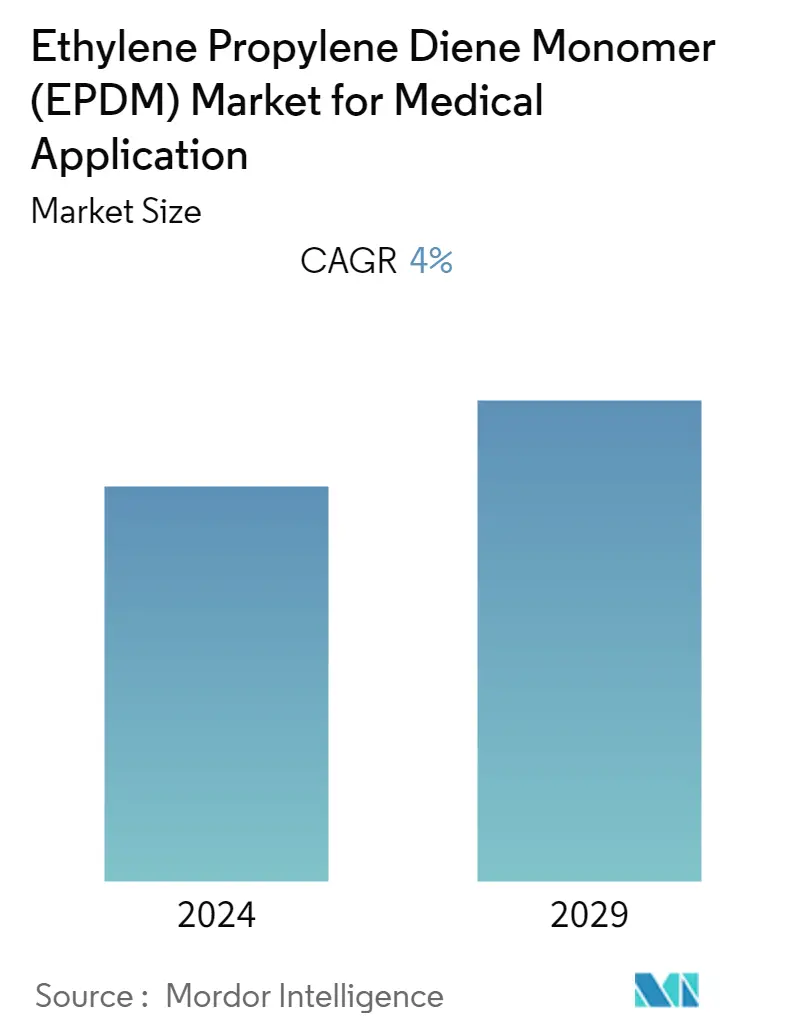

Thị trường ethylene propylene diene monome (EPDM) cho các ứng dụng y tế dự kiến sẽ phát triển với tốc độ CAGR là 4% trong giai đoạn dự báo. Yếu tố chính thúc đẩy sự tăng trưởng của thị trường được nghiên cứu là nhu cầu ngày càng tăng do sự bùng phát COVID-19. Mặt khác, sự sẵn có của các sản phẩm thay thế và các yêu cầu phê duyệt theo quy định dự kiến sẽ cản trở sự phát triển của thị trường được nghiên cứu.

- EPDM phù hợp với các sản phẩm dược phẩm dạng nước, ví dụ, nó được sử dụng trong các lò phản ứng sinh học có thể khử trùng để lên men và trong nồi hấp để khử trùng hơi nước áp suất cao của môi trường nuôi cấy. Hơn nữa, EPDM là một trong những vật liệu chính được sử dụng để sản xuất khẩu trang và găng tay, nhu cầu về EPDM cũng ngày càng tăng với tốc độ mạnh mẽ.

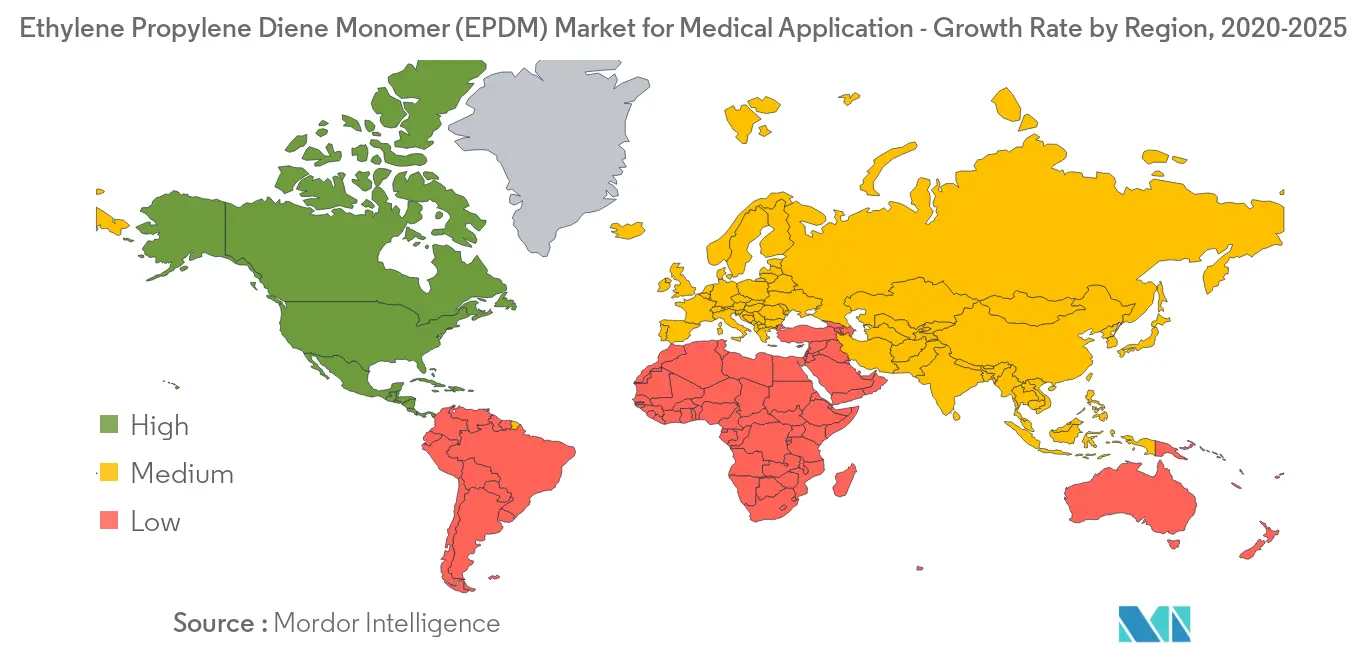

- Bắc Mỹ dự kiến sẽ là thị trường lớn nhất do sản xuất và tiêu thụ các sản phẩm EPDM ở quy mô lớn.

Ứng dụng y tế Xu hướng thị trường EPDM

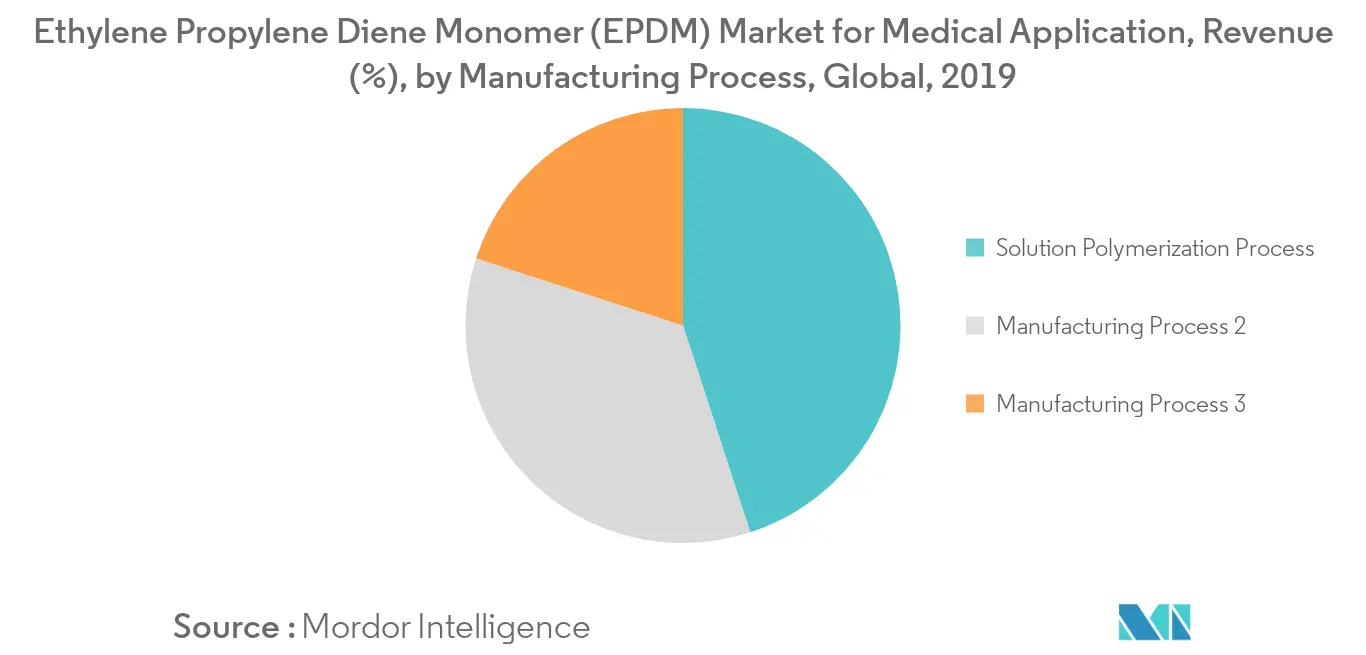

Quy trình trùng hợp giải pháp để chiếm lĩnh thị trường EPDM trong ứng dụng y tế

- Quá trình trùng hợp dung dịch là quá trình trùng hợp các hệ thống ethylene, propylene và chất xúc tác khi có dư dung môi hydrocarbon.

- Các hệ thống xúc tác, chẳng hạn như chất xúc tác Ziegler-Natta và metallicocene, được sử dụng trong quy trình này để tăng năng suất và duy trì khả năng kiểm soát cấu trúc polymer.

- Quá trình trùng hợp dung dịch được sử dụng rộng rãi nhất và rất linh hoạt trong việc tạo ra nhiều loại polyme.

- Nhu cầu về EPDM trong các ứng dụng y tế khác nhau ngày càng tăng, chủ yếu ở khu vực Châu Á vì đây là trung tâm công nghiệp lớn trên toàn cầu. Yếu tố này dự kiến sẽ thúc đẩy nhu cầu về EPDM và do đó, dự kiến sẽ tăng cường việc sử dụng quy trình trùng hợp dung dịch để sản xuất EPDM trong giai đoạn dự báo.

- Ngành dược phẩm Ấn Độ được coi là nhà cung cấp thuốc gốc lớn nhất thế giới, cung cấp hơn 50% nhu cầu toàn cầu về các loại vắc xin khác nhau, bao gồm 40% nhu cầu thuốc gốc từ Hoa Kỳ và 25% tổng số thuốc ở Vương quốc Anh.

- Nhu cầu gia tăng về quá trình trùng hợp dung dịch dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu với tốc độ mạnh mẽ.

Bắc Mỹ chiếm thị phần lớn nhất trong thị trường EPDM

- Lĩnh vực chăm sóc sức khỏe ở Hoa Kỳ cho đến nay là một trong những lĩnh vực tiên tiến nhất ở nước này. Chi tiêu cho y tế của đất nước ở mức 3,8 nghìn tỷ USD vào năm 2019, tăng khoảng 4,8% so với năm 2019. Trong giai đoạn 2020-2027, chi tiêu y tế quốc gia được dự đoán sẽ tăng trung bình 5,7% và đạt khoảng 6 nghìn tỷ USD vào năm 2027.

- Dân số lão khoa ngày càng tăng và nhu cầu ngày càng tăng đối với các cơ sở y tế để điều trị các bệnh mãn tính đã hỗ trợ sự phát triển của ngành chăm sóc sức khỏe cũng như việc tiêu thụ gel silicon và chất đàn hồi trong các thiết bị và thiết bị y tế khác nhau trong nước.

- Theo SelectUSA, một chương trình của Cơ quan Quản lý Thương mại Quốc tế (ITA), Bộ Thương mại Hoa Kỳ, thị trường thiết bị y tế trong nước là thị trường thiết bị y tế lớn nhất thế giới. Nó được định giá 156 tỷ USD vào năm 2018 và ước tính đạt 208 tỷ USD vào năm 2023.

- Sản xuất thiết bị y tế ở Mexico là một trong những ngành sản xuất phát triển nhanh nhất và năm 2018 nước này đã xuất khẩu hơn 9 tỷ USD thiết bị, vật tư y tế và có khả năng xuất khẩu khoảng 15 tỷ USD vào cuối năm 2020, theo INEGI.

- Do đó, các yếu tố nêu trên được dự đoán sẽ thúc đẩy nhu cầu sản phẩm từ khu vực Bắc Mỹ trong giai đoạn dự báo.

Ứng dụng y tế Tổng quan về ngành EPDM

Hợp nhất monome ethylene propylene diene (EPDM) cho ứng dụng y tế. Một số công ty tham gia thị trường bao gồm Trelleborg Group, Freudenberg Sealing Technologies, Parker Hannifin Corp., James Walker và Arlanxeo.

Ứng dụng y tế dẫn đầu thị trường EPDM

Trelleborg Group

Freudenberg Sealing Technologies

Parker Hannifin Corp.

James Walker

Arlanxeo

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

_market_for_medical_application/ethylene_propylene_diene_monomer_(epdm)_market_for_medical_application_1592918224083_Market_Concentration_-_Ethylene_Propylene_Diene_Monomer_(EPDM)_for_Medical_Application_Market.webp)

Phân khúc ngành ứng dụng y tế EPDM

Báo cáo Thị trường Ứng dụng Y tế Ethylene Propylene Diene Monome (EPDM) bao gồm:.

| Quá trình trùng hợp dung dịch |

| Quá trình bùn/huyền phù |

| Quá trình trùng hợp pha khí |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Quy trình sản xuất | Quá trình trùng hợp dung dịch | |

| Quá trình bùn/huyền phù | ||

| Quá trình trùng hợp pha khí | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường EPDM ứng dụng y tế

Quy mô thị trường ứng dụng y tế Ethylene Propylene Diene Monomer (EPDM) hiện tại là bao nhiêu?

Thị trường Ethylene Propylene Diene Monome (EPDM) ứng dụng y tế dự kiến sẽ đạt tốc độ CAGR là 4% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Ứng dụng Y tế Ethylene Propylene Diene Monomer (EPDM)?

Trelleborg Group, Freudenberg Sealing Technologies, Parker Hannifin Corp., James Walker, Arlanxeo là những công ty lớn hoạt động trong Thị trường Ứng dụng Y tế Ethylene Propylene Diane Monomer (EPDM).

Khu vực nào phát triển nhanh nhất trong Thị trường Ethylene Propylene Diene Monomer (EPDM) Ứng dụng Y tế?

Bắc Mỹ được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Ứng dụng Y tế Ethylene Propylene Diene Monomer (EPDM)?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Ứng dụng Y tế Ethylene Propylene Diene Monomer (EPDM).

Thị trường Ứng dụng Y tế Ethylene Propylene Diene Monomer (EPDM) này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Ethylene Propylene Diene Monomer (EPDM) trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô thị trường Ethylene Propylene Diene Monomer (EPDM) Ứng dụng Y tế trong các năm 2024 , 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành ứng dụng y tế Ethylene Propylene Diene Monome (EPDM)

Số liệu thống kê về Ethylene Propylene diene Monome (EPDM) năm 2024 dành cho thị phần, quy mô và tốc độ tăng trưởng doanh thu của Ứng dụng Y tế, do Mordor Intelligence™ Industry Report tạo ra. Ethylene Propylene diene Monome (EPDM) để phân tích ứng dụng y tế bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

_market_for_medical_application/ethylene_propylene_diene_monomer_(epdm)_market_for_medical_application_1592918218076_Key_Players_-_Ethylene_Propylene_Diene_Monomer_(EPDM)_for_Medical_Application_Market.webp)