Phân tích thị trường chẩn đoán trong ống nghiệm (IVD) Trung Quốc

Quy mô Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc ước tính đạt 10,61 tỷ USD vào năm 2024 và dự kiến sẽ đạt 14,86 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,14% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã thu hút sự chú ý vào chẩn đoán trong ống nghiệm vì nhu cầu về bộ dụng cụ IVD và thuốc thử để chẩn đoán nhanh chóng và chính xác tình trạng nhiễm vi rút SARS-CoV2 trong dân số toàn cầu ngày càng tăng. Sự bùng phát của COVID-19 đã tác động tích cực đến thị trường, vì chẩn đoán trong ống nghiệm liên quan đến việc thử nghiệm các mẫu sinh học khác nhau. Điều này hỗ trợ chẩn đoán các bệnh truyền nhiễm như COVID-19. Xét nghiệm vẫn là một bước quan trọng trong việc kiểm soát đại dịch COVID-19. Chẳng hạn, theo WHO, tính đến tháng 3 năm 2021, có 102.762 trường hợp nhiễm COVID-19 được ghi nhận, với 4.851 trường hợp tử vong ở Trung Quốc. Gánh nặng ngày càng tăng của đại dịch COVID-19 dẫn đến yêu cầu cao về xét nghiệm, điều này đã thúc đẩy thị trường IVD trong nước. Tuy nhiên, số ca nhiễm COVID-19 ổn định ở Trung Quốc được kỳ vọng sẽ ổn định sự tăng trưởng của thị trường. Chẳng hạn, theo Ủy ban Y tế Quốc gia (NHC), vào tháng 12 năm 2022, Trung Quốc đã báo cáo 36.061 ca nhiễm Covid-19 mới, trong đó 4.150 ca có triệu chứng và 31.911 ca không có triệu chứng. Do đó, số ca nhiễm COVID-19 ổn định được kỳ vọng sẽ đưa sự phát triển của thị trường chẩn đoán trong ống nghiệm của Trung Quốc trở lại mức trước đại dịch.

Chẩn đoán in vitro (IVD) đóng vai trò quan trọng trong việc phát hiện các bệnh truyền nhiễm. Một số lượng lớn xét nghiệm phân tử và xét nghiệm miễn dịch đang được sử dụng để phát hiện COVID-19. Trung Quốc đại diện cho một trong những thị trường chẩn đoán in vitro lớn nhất ở khu vực Châu Á - Thái Bình Dương và xu hướng này dự kiến sẽ tiếp tục trong giai đoạn dự báo. Do sự gia tăng dân số lão khoa và gánh nặng cao về các bệnh mãn tính và truyền nhiễm, như tiểu đường, ung thư và COVID-19, nghiên cứu thị trường dự kiến sẽ cho thấy sự tăng trưởng đáng kể vì những rối loạn mãn tính này có thể được chẩn đoán và theo dõi bằng cách sử dụng các sản phẩm IVD.

Vào tháng 5 năm 2021, Hội đồng Nhà nước đã ban hành hướng dẫn thực hiện sáng kiến Trung Quốc lành mạnh của đất nước nhằm giảm tỷ lệ khuyết tật ở người cao tuổi từ 65 đến 74 tuổi vào năm 2022 bằng cách cung cấp các dịch vụ y tế và sức khỏe. Những sáng kiến như vậy của chính phủ dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Nhưng việc thiếu sự hoàn trả thích hợp và các quy định nghiêm ngặt có thể làm chậm sự tăng trưởng của thị trường.

Ngoài ra, số lượng sản phẩm ra mắt với các tính năng tiên tiến ngày càng tăng dự kiến sẽ thúc đẩy thị trường. Ví dụ vào tháng 3 năm 2021, OpGen thông báo rằng họ đã nhận được sự chấp thuận theo quy định từ Cục Quản lý Sản phẩm Y tế Quốc gia Trung Quốc cho hệ thống Curetis Unyvero như một hệ thống công cụ chẩn đoán trong ống nghiệm. Ứng dụng này đã được gửi vào năm 2019 và bao gồm Máy phân tích Unyvero A50, Bộ ly giải Unyvero L4 và Buồng lái Unyvero C8.

Do những yếu tố này và các yếu tố khác, thị trường chẩn đoán in vitro ở Trung Quốc dự kiến sẽ phát triển trong vài năm tới.

Xu hướng thị trường chẩn đoán trong ống nghiệm (IVD) của Trung Quốc

Phân khúc chẩn đoán phân tử thống trị thị trường chẩn đoán trong ống nghiệm của Trung Quốc

Trong nghiên cứu chẩn đoán, một trong những tiến bộ có giá trị nhất là ở dạng các công cụ chẩn đoán phân tử. Phản ứng chuỗi polymerase đi đầu trong chẩn đoán phân tử. Các sản phẩm PCR thời gian thực phát hiện đồng thời virus, vi khuẩn, nấm và ký sinh trùng, cho phép các phòng thí nghiệm phân tử hoạt động với chi phí thấp hơn và đảm bảo kết quả tốt hơn.

Các xét nghiệm chẩn đoán phân tử tìm kiếm các trình tự cụ thể trong DNA hoặc RNA, chẳng hạn như đa hình nucleotide đơn (SNP), xóa, sắp xếp lại, chèn vào và các trình tự khác, có thể có hoặc không liên quan đến bệnh.

Chẩn đoán phân tử chủ yếu được sử dụng để chẩn đoán các bệnh truyền nhiễm, đồng thời với gánh nặng ngày càng tăng và sự lây lan ngày càng tăng của đại dịch COVID-19, phân khúc này đã đạt đến đỉnh cao trong nước. Để tìm ra các RNA của vi rút rất đặc hiệu với vi rút SARS-CoV-2 gây ra COVID-19, các xét nghiệm chẩn đoán phân tử đã được sử dụng.

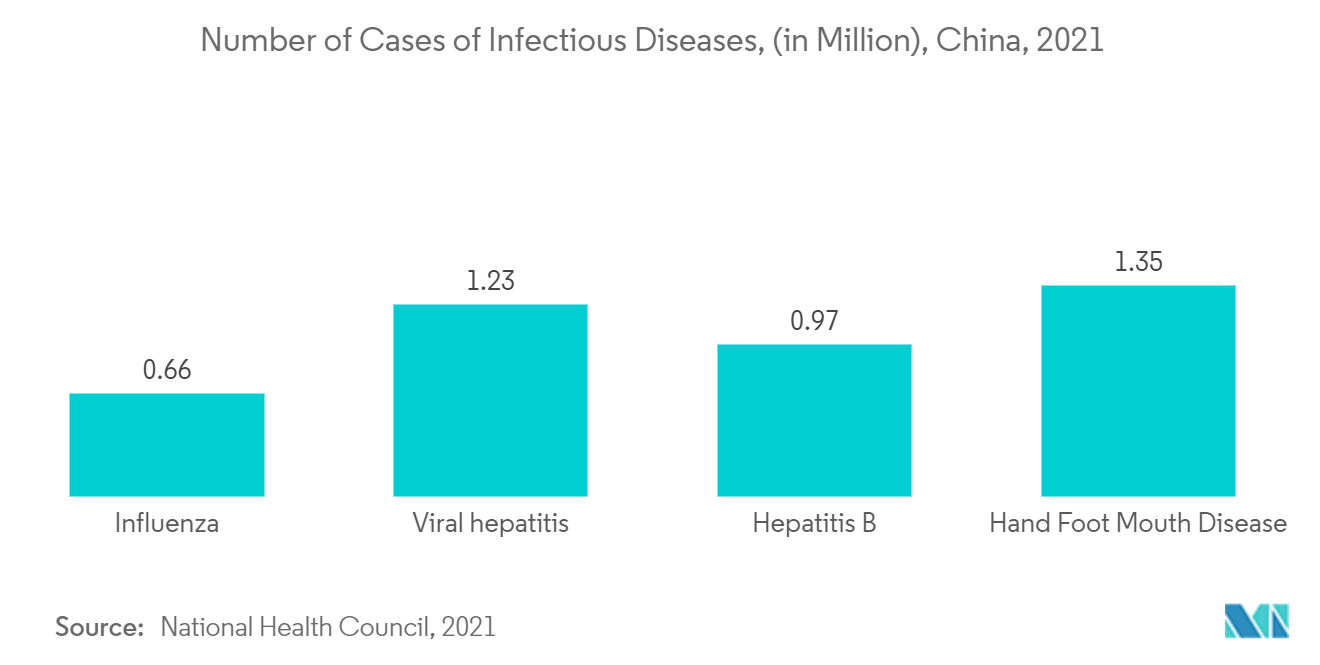

Ngoài ra, gánh nặng bệnh truyền nhiễm ngày càng tăng có thể là do sự tăng trưởng của phân khúc này. Chẳng hạn, theo Ủy ban Y tế Quốc gia, gần 1,71 triệu trường hợp mắc bệnh truyền nhiễm đã được báo cáo ở đại lục. Khoảng 288.739 trường hợp được phân loại là bệnh truyền nhiễm loại B. Viêm gan siêu vi, lao, giang mai, sốt ban đỏ và lậu chiếm 94% các trường hợp này. Do đó, do tầm quan trọng ngày càng tăng của các phòng thí nghiệm lâm sàng trong việc chẩn đoán bệnh trong giai đoạn phát triển ban đầu, hợp tác với các nhà sản xuất trong nước và ra mắt sản phẩm mới, phân khúc chẩn đoán phân tử dự kiến sẽ chứng kiến sự tăng trưởng tốt trong giai đoạn dự báo ở Trung Quốc.

Phân khúc ung thư/ung thư thống trị thị trường chẩn đoán trong ống nghiệm của Trung Quốc

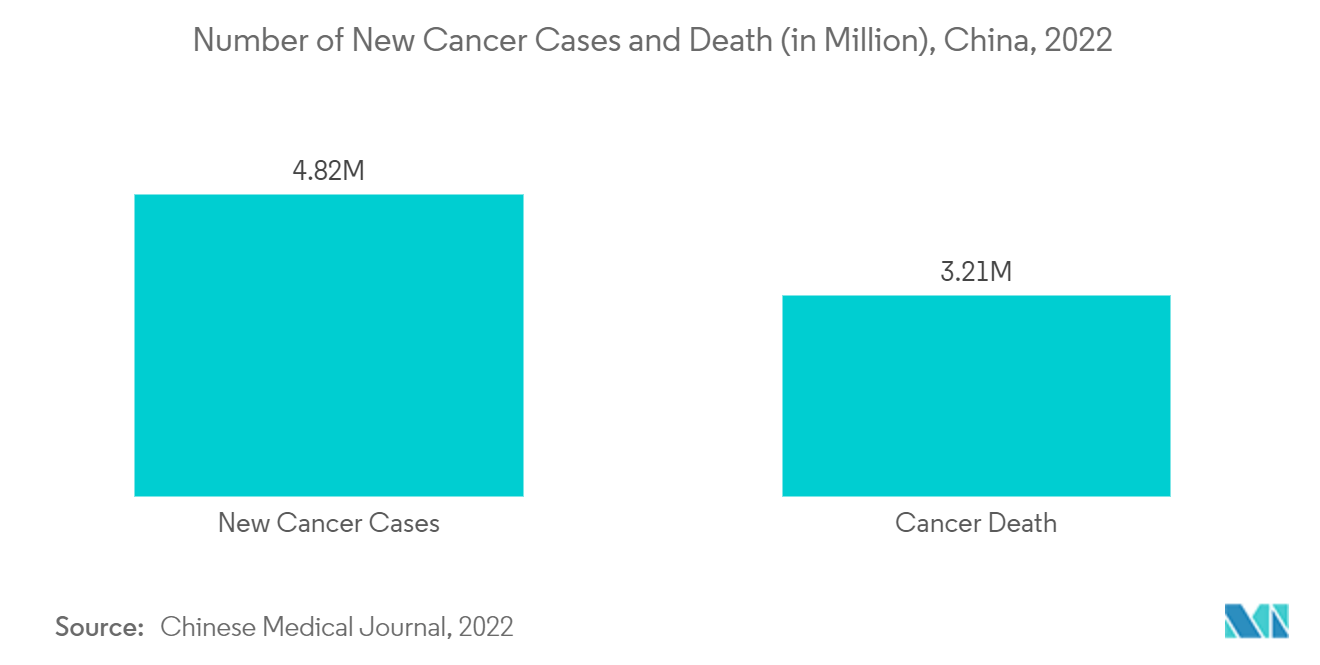

Ung thư là nguyên nhân gây tử vong đứng thứ hai ở Trung Quốc. Phát hiện sớm ung thư và tiếp cận phương pháp điều trị chống ung thư hiệu quả có thể mang lại tỷ lệ sống sót cao hơn và chất lượng cuộc sống tốt hơn. Chẩn đoán trong ống nghiệm (IVD) là các xét nghiệm hoặc thiết bị y tế kiểm tra mẫu vật cơ thể người và cung cấp dữ liệu quan trọng để sàng lọc, chẩn đoán và điều trị.

Những yếu tố chính thúc đẩy tăng trưởng phân khúc thị trường ở Trung Quốc là số lượng người mắc bệnh ung thư ngày càng tăng, số lượng sản phẩm được phê duyệt và đưa ra thị trường ngày càng tăng cũng như số tiền đầu tư ngày càng tăng.

Theo báo cáo có tiêu đề Thống kê ung thư ở Trung Quốc và Hoa Kỳ, năm 2022 Hồ sơ, xu hướng và yếu tố quyết định được xuất bản vào tháng 2 năm 2022, so với 4.689.754 trường hợp ung thư mới ở Trung Quốc vào năm 2020, số ca ung thư mới được dự đoán cho Năm 2022 là 4.820.000. Sự gia tăng số ca mắc mới này sẽ trực tiếp làm tăng nhu cầu chẩn đoán sớm, từ đó giúp thị trường phát triển trong thời gian nghiên cứu. Ngoài ra, theo báo cáo có tiêu đề Thay đổi hồ sơ gánh nặng ung thư trên toàn thế giới và ở Trung Quốc phân tích thứ cấp về thống kê ung thư toàn cầu năm 2020, được xuất bản vào tháng 4 năm 2021, Trung Quốc dự kiến sẽ có 6,85 triệu ca ung thư mới và 5,07 triệu ca tử vong vào năm 2040. Vì vậy, trong vài năm tới, thị trường sẽ được thúc đẩy bởi sự gia tăng các ca ung thư ở Trung Quốc.

Ngoài ra, số lượng sản phẩm ra mắt ngày càng tăng trong khu vực và sự tập trung cao độ của các công ty chủ chốt ở Trung Quốc đóng vai trò là những yếu tố chính thúc đẩy thị trường. Ví dụ, vào tháng 8 năm 2022, xét nghiệm sàng lọc ung thư cổ tử cung GynTect sẽ được cung cấp cho các bác sĩ và bệnh nhân ở Trung Quốc, quốc gia đông dân nhất thế giới. Tại Trung Quốc, đây là xét nghiệm methyl hóa đầu tiên được phê duyệt để phân loại các trường hợp dương tính với HPV.

Vì tất cả những yếu tố này, phân khúc thị trường dự kiến sẽ tăng trưởng mạnh mẽ ở Trung Quốc trong vài năm tới.

Tổng quan về ngành Chẩn đoán trong ống nghiệm (IVD) của Trung Quốc

Thị trường chẩn đoán in vitro của Trung Quốc có tính cạnh tranh vừa phải và bao gồm một số công ty lớn. Nhiều người chơi trong thị trường này đang cố gắng mở rộng danh mục sản phẩm của họ để tăng thị phần toàn cầu. Các công ty này tập trung vào các chiến lược như mua bán và sáp nhập, hợp tác và phát triển sản phẩm mới. Những công ty chủ chốt trong thị trường chẩn đoán in vitro Trung Quốc là Abbott Laboratories, Shanghai Kehua Bio-Engineering Co., Ltd., Autobio Diagnostics Co., Mindray Medical International Limited và Maccura Biotech, cùng nhiều công ty khác.

Dẫn đầu thị trường Chẩn đoán trong ống nghiệm (IVD) Trung Quốc

Autobio Diagnostics

Mindray Medical International Limited

Shanghai Kehua Bio-Engineering Co. Ltd.

Maccura Biotechnology

Xiamen Boson Biotech

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chẩn đoán trong ống nghiệm (IVD) Trung Quốc

- Tháng 9 năm 2022 AroCell dự kiến hoàn tất đăng ký TPS CLIA tại thị trường Trung Quốc trước cuối năm nay. AroCell đã mở rộng sự hợp tác tại thị trường Trung Quốc bằng cách đưa TPS CLIA vào hệ thống hoàn toàn tự động của Fosun Diagnostics. Thông qua sự hợp tác này, phạm vi bao phủ thị trường của AroCell tại thị trường Trung Quốc về chất đánh dấu khối u đã tăng gấp đôi.

- Tháng 8 năm 2022 DxVx ký thỏa thuận kinh doanh với Tập đoàn Thiết bị Y tế Jointown, nhà phân phối thiết bị y tế và dược phẩm lớn nhất Trung Quốc, để phát triển, cung cấp và phân phối các thiết bị y tế chẩn đoán trong ống nghiệm.

Phân đoạn ngành Chẩn đoán trong ống nghiệm (IVD) của Trung Quốc

Theo phạm vi của báo cáo này, chẩn đoán trong ống nghiệm liên quan đến các thiết bị y tế và vật tư tiêu hao được sử dụng để thực hiện các xét nghiệm in vitro trên các mẫu sinh học khác nhau. Chúng được sử dụng để chẩn đoán các tình trạng y tế khác nhau, chẳng hạn như các bệnh mãn tính. Thị trường chẩn đoán in vitro Trung Quốc được phân chia theo loại xét nghiệm (hóa lâm sàng, chẩn đoán phân tử, chẩn đoán miễn dịch, huyết học và các loại khác), sản phẩm (dụng cụ, thuốc thử và các sản phẩm khác), khả năng sử dụng (thiết bị IVD dùng một lần và thiết bị IVD có thể tái sử dụng), ứng dụng (bệnh truyền nhiễm, tiểu đường, ung thư/ung thư, tim mạch, bệnh tự miễn, thận và các ứng dụng khác) và người dùng cuối (phòng thí nghiệm chẩn đoán, bệnh viện và phòng khám cũng như những người dùng cuối khác). Báo cáo cung cấp giá trị bằng USD cho các phân khúc trên.

| Hóa học lâm sàng |

| Chẩn đoán phân tử |

| Chẩn đoán miễn dịch |

| Huyết học |

| Các loại khác |

| Dụng cụ |

| thuốc thử |

| Sản phẩm khác |

| Thiết bị IVD dùng một lần |

| Thiết bị IVD có thể tái sử dụng |

| Bệnh truyền nhiễm |

| Bệnh tiểu đường |

| Ung thư/Ung thư |

| Tim mạch |

| Bệnh tự miễn |

| khoa thận |

| Ứng dụng khác |

| Phòng thí nghiệm chẩn đoán |

| Bệnh viện và phòng khám |

| Người dùng cuối khác |

| Theo loại bài kiểm tra | Hóa học lâm sàng |

| Chẩn đoán phân tử | |

| Chẩn đoán miễn dịch | |

| Huyết học | |

| Các loại khác | |

| Theo sản phẩm | Dụng cụ |

| thuốc thử | |

| Sản phẩm khác | |

| Theo khả năng sử dụng | Thiết bị IVD dùng một lần |

| Thiết bị IVD có thể tái sử dụng | |

| Theo ứng dụng | Bệnh truyền nhiễm |

| Bệnh tiểu đường | |

| Ung thư/Ung thư | |

| Tim mạch | |

| Bệnh tự miễn | |

| khoa thận | |

| Ứng dụng khác | |

| Bởi người dùng cuối | Phòng thí nghiệm chẩn đoán |

| Bệnh viện và phòng khám | |

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường chẩn đoán trong ống nghiệm (IVD) của Trung Quốc

Thị trường chẩn đoán trong ống nghiệm Trung Quốc lớn đến mức nào?

Quy mô Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc dự kiến sẽ đạt 10,61 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,14% để đạt 14,86 tỷ USD vào năm 2029.

Quy mô Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc dự kiến sẽ đạt 10,61 tỷ USD.

Ai là người chơi chính trong Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc?

Autobio Diagnostics, Mindray Medical International Limited, Shanghai Kehua Bio-Engineering Co. Ltd., Maccura Biotechnology, Xiamen Boson Biotech là những công ty lớn hoạt động tại Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc.

Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc ước tính là 10 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Chẩn đoán Trong Ống nghiệm Trung Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành chẩn đoán trong ống nghiệm của Trung Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Chẩn đoán trong ống nghiệm Trung Quốc năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Chẩn đoán trong ống nghiệm của Trung Quốc bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.