Анализ рынка больничных принадлежностей Саудовской Аравии

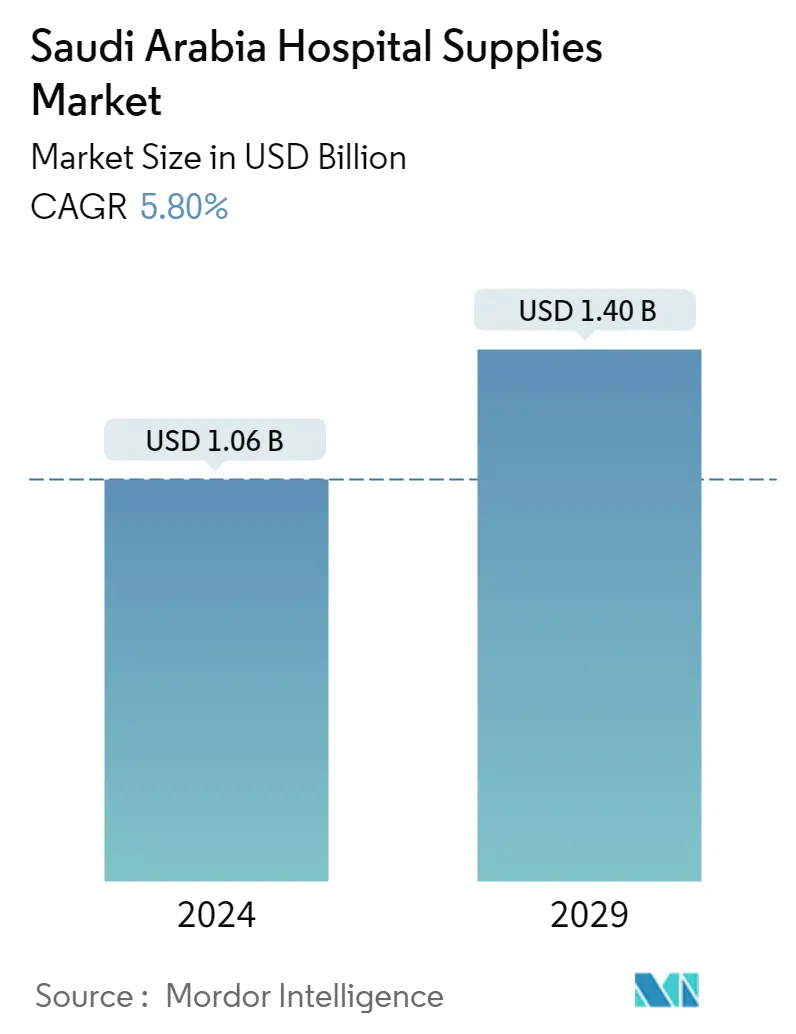

Объем рынка больничных принадлежностей Саудовской Аравии оценивается в 1,06 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,40 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 5,80% в течение прогнозируемого периода (2024-2029 годы).

COVID-19 негативно повлиял на рынок на его начальном этапе. Госпитализация и медицинские услуги были значительно сокращены из-за мер социального дистанцирования, принятых правительством Саудовской Аравии. COVID-19 не только повлиял на экономику страны, но и оказал огромное влияние на функционирование больничной помощи пациентам, не страдающим COVID-19, в стране. Различные исследования показывают, что диагностические и медицинские центры закрыли прием пациентов на начальном этапе пандемии, что существенно затруднило рынок больничных принадлежностей в стране. Высокий риск перекрестных инфекций и люди, избегающие выхода на улицу, повлияли на общий рынок страны. Однако рынок восстановился после снятия ограничений и возобновления импорта медицинских товаров из разных стран.

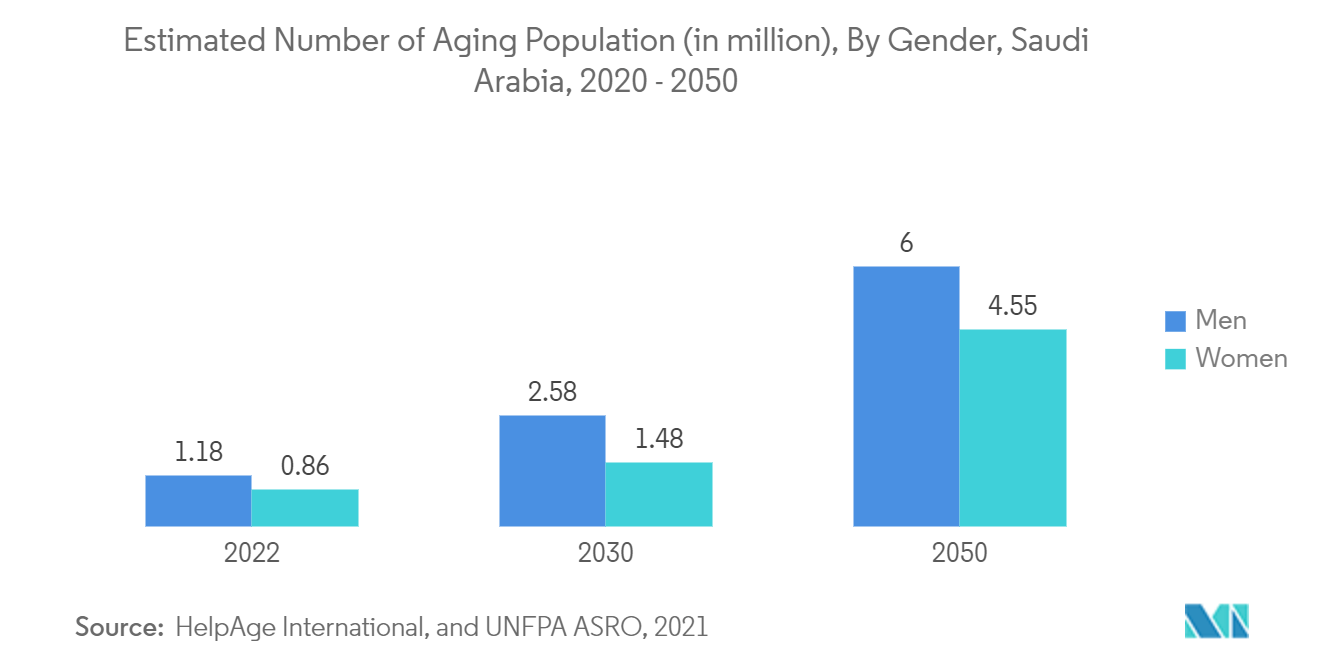

Кроме того, ключевыми факторами, влияющими на рост рынка, являются рост заболеваемости коммунальными заболеваниями, растущая осведомленность о внутрибольничных инфекциях и рост старения населения.

Хотя большинство инфекционных заболеваний можно лечить или предотвращать, инфекционные заболевания оказывают глубокое влияние на смертность целевого населения в Саудовской Аравии. Согласно исследовательской статье, опубликованной в августе 2022 года Национальным центром биотехнологической информации (NCBI), бруцеллез, ветряная оспа и амебная дизентерия являются наиболее хроническими инфекционными заболеваниями, которые легко передаются среди жителей Саудовской Аравии. Согласно тому же источнику, ежегодно во время хаджа количество госпитализаций по причине инфекционных заболеваний увеличивалось на 57%, при этом на пневмонию приходилось до 39% всех госпитализаций за это время.

Согласно статье, опубликованной в журнале Mrcroorganisms Journal в сентябре 2022 года, в ретроспективном исследовании, проведенном в больнице третичного уровня в Саудовской Аравии, изоляты Escherichia coli преимущественно обнаруживались среди пациентов с сердечно-сосудистыми заболеваниями, почками и раком. Поскольку в стране растет число пациентов с инфекционными заболеваниями и другими пациентами с хроническими заболеваниями, пораженными инфекциями, потребность в госпитализации также увеличивается, что, как ожидается, будет способствовать дальнейшему росту рынка.

Растущая осведомленность о важности инфекционного контроля в медицинских учреждениях является одним из основных факторов, побуждающих правительство Саудовской Аравии запускать различные инициативы. Например, согласно отчету Министерства здравоохранения (МЗ), опубликованному в январе 2022 года, из-за увеличения числа случаев ИСМП Минздрав отмечает Неделю дней здоровья в октябре, следуя Международным рекомендациям по инфекционному контролю и профилактике. В рамках упомянутой инициативы в январе 2022 года Министерство здравоохранения наградило Департамент инфекционного контроля и профилактики Международного медицинского центра (IMC) званием центра передового опыта на 2020-2021 годы среди всех других больниц частного сектора в Джидде. Саудовская Аравия. Предполагается, что такие инициативы повысят осведомленность целевой группы населения об ИСМП и медицинского сообщества, пересматривающего процедуры инфекционного контроля в медицинских учреждениях. Таким образом, ожидается, что этот фактор создаст многочисленные возможности для поставок больничных принадлежностей и их доступности в больницах, а также будет способствовать росту рынка.

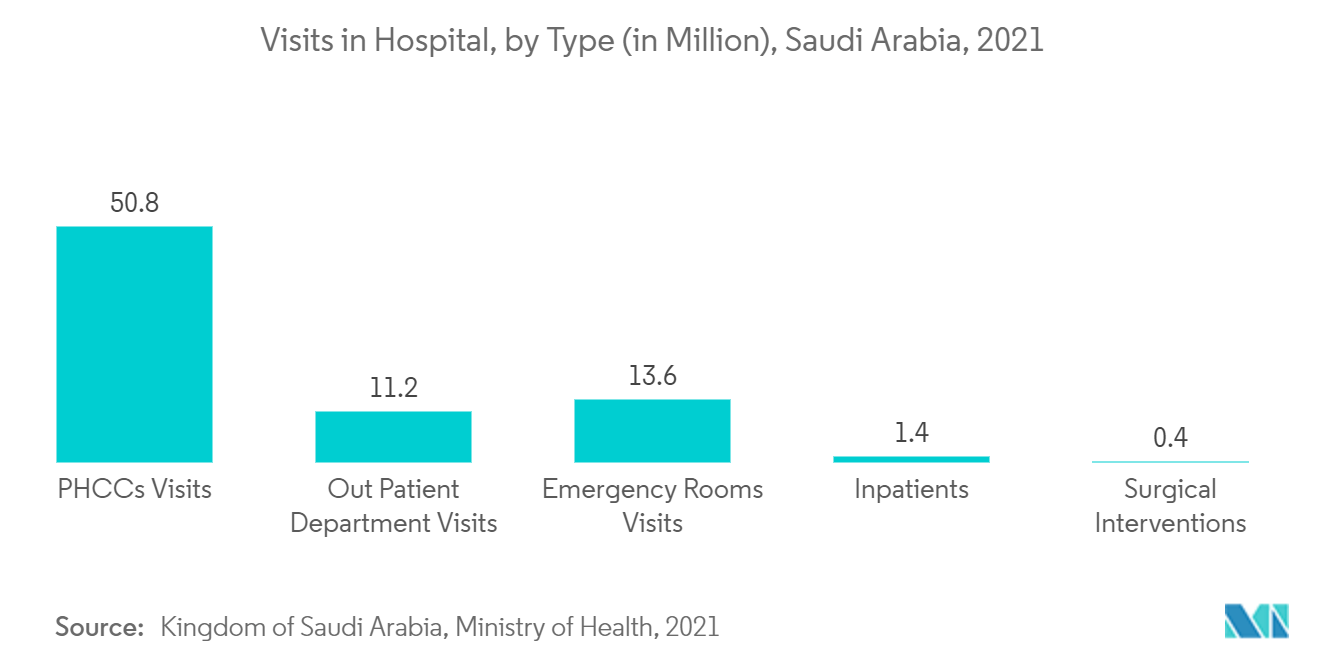

Такие факторы указывают на то, что растет спрос на амбулаторные хирургические центры, центры визуализации и кабинеты врачей, что приводит к увеличению спроса на больничные принадлежности. Ожидается, что этот спрос будет способствовать росту рынка в течение прогнозируемого периода. Однако растущее распространение услуг здравоохранения на дому может помешать развитию рынка в будущем.

Тенденции рынка больничных принадлежностей Саудовской Аравии

Ожидается, что сегмент оборудования для операционных залов будет занимать значительную долю рынка в течение прогнозируемого периода.

Общественный спрос на операционные, где лечатся тяжелобольные пациенты, постоянно растет. Выживаемость тяжелобольных пациентов в отделениях неотложной помощи напрямую связана с развитием раннего распознавания и лечения заболеваний, а также постоянным наблюдением со стороны среднего медицинского персонала, врачей и врачей. Некоторые из предметов длительного пользования в операционной включают в себя подсобные колонны, хирургические и смотровые светильники, носилки и аксессуары к ним, подушки, матрасы, оборудование для стерилизации и очистки, а также хирургические столы и аксессуары.

В Саудовской Аравии, несмотря на достижения в области технологий безопасности, большое количество дорожно-транспортных происшествий является одной из основных причин растущего спроса на операционные и отделения неотложной помощи, а также на необходимое оборудование. Согласно отчету Министерства здравоохранения Саудовской Аравии, опубликованному в мае 2021 года, количество травм в результате несчастных случаев, зарегистрированных в 2020 году, составило 25 561 человек. В стране зарегистрировано значительное количество случаев гемиплегии, параплегии и квадриплегии вследствие дорожно-транспортных происшествий, требующих госпитализации для лечения. В сегменте операционных зал страна оснащена больничными расходными материалами от нескольких крупных компаний, таких как Arabian Health Care Supply Company (AHCSC), Emitac Healthcare Solutions и Cardinal Health.

Кроме того, растущее партнерство компаний, производящих медицинское оборудование, с правительственными учреждениями Саудовской Аравии может в дальнейшем привести к более широкому распространению общехирургических устройств в этом регионе, что будет способствовать росту рынка. Например, в сентябре 2021 года Управление промышленных городов и технологических зон Саудовской Аравии (MODON) подписало договор аренды промышленных земель в третьем промышленном городе Джидды с целью централизации бизнеса медицинских поставок Королевства. Целью контракта является создание проекта по локализации производства стерильных хирургических инструментов, готовых к использованию в операциях.

Ожидается, что более активное участие государства посредством финансирования, инициатив и сотрудничества с транснациональными компаниями может обеспечить устойчивый рост сегмента оборудования для операционных. Согласно отчету Совета сотрудничества стран Персидского залива (GCC), опубликованному в апреле 2021 года, Саудовская Аравия объявила о планах инвестировать 66 миллиардов долларов США в инфраструктуру здравоохранения к 2030 году с целью увеличения участия частного сектора.

Ожидается, что стратегические инициативы, принятые ключевыми игроками, будут способствовать росту сегмента. Например, в марте 2021 года Careon Healthcare Solutions завершила создание совместных предприятий в Саудовской Аравии и Шри-Ланке по производству хирургических и медицинских одноразовых изделий. Предполагается, что такие партнерства повысят доступность больничных принадлежностей в операционных и будут способствовать росту сегмента в течение прогнозируемого периода.

Ожидается, что сегмент одноразовых больничных принадлежностей будет занимать значительную долю рынка в течение прогнозируемого периода.

Одноразовые медицинские принадлежности включают продукты, которые используются для предотвращения перекрестного заражения среди медицинских работников/специалистов и пациентов во время процедур диагностики и лечения.

Увеличение числа хирургических процедур, рост числа внутрибольничных инфекций (ИСМП) и растущая осведомленность общественности о важности поддержания гигиены и хорошего здоровья являются важными факторами расширения рынка одноразовых медицинских товаров.

Согласно исследованию Международного журнала инновационных исследований в медицинской науке (IJIRMS), опубликованному в июне 2022 года, в отделения интенсивной терапии больниц поступило в общей сложности 1078 пациентов, из которых у 316 пациентов были зарегистрированы инфекции, связанные со здравоохранением. Катетер-ассоциированная инфекция мочевыводящих путей (КАУТИ) была зарегистрирована у 70 пациентов. Преобладающим изолятом была Klebsiella pneumonia (20%), наименее распространенными были виды Serratia (3%) и Providencia (3%). Таким образом, ожидается, что рост случаев ИСМП в стране приведет к увеличению спроса на одноразовые больничные принадлежности, что, как ожидается, в дальнейшем будет способствовать росту рынка в течение прогнозируемого периода.

В июне 2021 года Федеральное министерство здравоохранения получило в дар медицинское оборудование на сумму 1 миллион долларов США от правительства Саудовской Аравии для дальнейшего усиления борьбы с COVID-19. Таким образом, ожидается, что такие случаи будут способствовать росту сегмента в течение прогнозируемого периода.

Ожидается, что различные стратегические инициативы, принятые игроками рынка, будут способствовать росту сегмента. Например, в июле 2022 года компания ViroMasks из ОАЭ объявила о доступности своего революционного продукта ViroMasks через платформу электронной коммерции Noon в Саудовской Аравии. Маски ViroMask производятся в Объединенных Арабских Эмиратах в соответствии с контролем качества ISO и швейцарской технологией. В марте 2021 года CareonHealthcare Solutions завершила создание совместных предприятий в Саудовской Аравии и Шри-Ланке по производству хирургических и медицинских одноразовых изделий. Такое развитие событий приводит к высокой доступности продукции в стране, что, как ожидается, будет способствовать росту сегмента в течение прогнозируемого периода.

Обзор отрасли больничных принадлежностей Саудовской Аравии

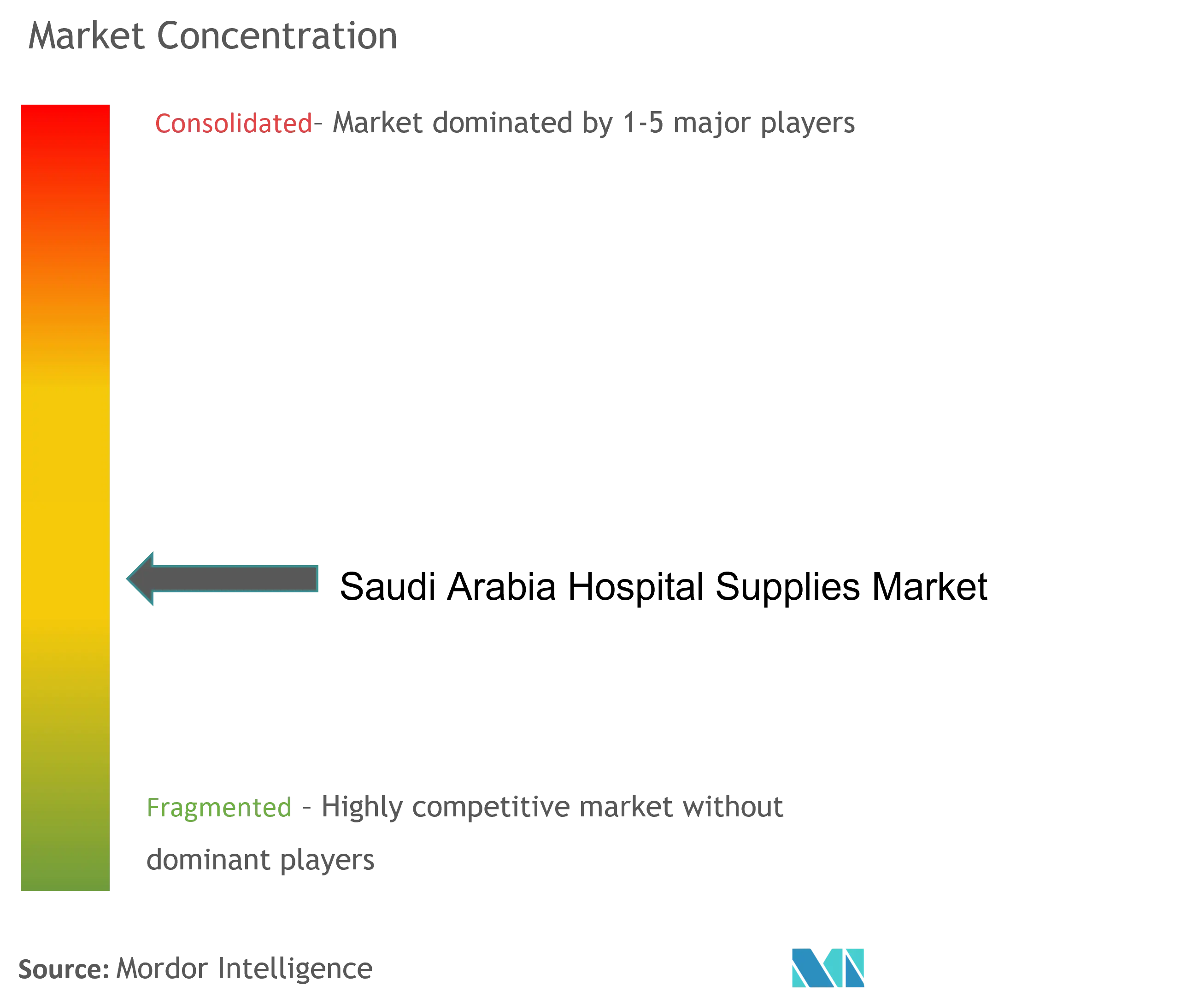

Рынок больничных товаров Саудовской Аравии фрагментирован из-за присутствия нескольких крупных игроков. Некоторые игроки рынка приобретают значительную долю рынка, уделяя больше внимания каналу сбыта продукции. В число ключевых игроков рынка входят 3M Company, B. Braun SE, Baxter International, Becton Dickinson and Company, General Electric (GE Healthcare), Johnson Johnson, Cardinal Health, Smith Nephew и Stryker Corporation.

Лидеры рынка больничных принадлежностей Саудовской Аравии

3M

GE Healthcare

Stryker Corporation

B. Braun Melsungen AG

Beckton, Dickinson and Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка больничных принадлежностей Саудовской Аравии

- В ноябре 2022 года поставщик услуг управления здравоохранением на месте Saudi Response Plus Medical открыл в Эр-Рияде специализированный центр скорой помощи и центр медицинского обучения всего за три года после выхода на рынок Саудовской Аравии.

- В июле 2022 года Управление Красного Полумесяца Саудовской Аравии и компания The Helicopter Company, полностью принадлежащая Саудовскому государственному инвестиционному фонду (PIF), подписали соглашение об открытии саудовской службы воздушной скорой помощи в Королевстве. Служба была запущена в Эр-Рияде и будет распространяться по всему Королевству в несколько этапов.

Сегментация отрасли поставок больничных товаров Саудовской Аравии

Согласно объему отчета, рынок больничных принадлежностей Саудовской Аравии включает в себя поставки устройств, необходимых для уменьшения медицинских ошибок и повышения безопасности пациентов в больницах. Эти устройства также связаны с защитой от внутрибольничных инфекций (ВБИ), включая продукты для правильного обращения с больничным оборудованием.

Рынок больничных принадлежностей Саудовской Аравии сегментирован по типам продукции (операционное оборудование, средства передвижения и транспортное оборудование, стерилизующие и дезинфицирующие средства, одноразовые больничные принадлежности, шприцы и иглы и другие виды продукции). В отчете представлена стоимость (в миллионах долларов США) этих сегментов.

| Оборудование операционной |

| Средства передвижения и транспортное оборудование |

| Стерилизующие и дезинфицирующие средства |

| Одноразовые больничные принадлежности |

| Шприцы и иглы |

| Другие типы продуктов |

| По типу продукта | Оборудование операционной |

| Средства передвижения и транспортное оборудование | |

| Стерилизующие и дезинфицирующие средства | |

| Одноразовые больничные принадлежности | |

| Шприцы и иглы | |

| Другие типы продуктов |

Часто задаваемые вопросы по исследованию рынка больничных принадлежностей в Саудовской Аравии

Насколько велик рынок больничных принадлежностей Саудовской Аравии?

Ожидается, что объем рынка больничных принадлежностей Саудовской Аравии достигнет 1,06 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,80% и достигнет 1,40 млрд долларов США к 2029 году.

Каков текущий размер рынка больничных принадлежностей в Саудовской Аравии?

Ожидается, что в 2024 году объем рынка больничных принадлежностей Саудовской Аравии достигнет 1,06 миллиарда долларов США.

Кто являются ключевыми игроками на рынке больничных принадлежностей Саудовской Аравии?

3M, GE Healthcare, Stryker Corporation, B. Braun Melsungen AG, Beckton, Dickinson and Company — основные компании, работающие на рынке больничных принадлежностей Саудовской Аравии.

В какие годы охватывает рынок больничных принадлежностей Саудовской Аравии и каков был размер рынка в 2023 году?

В 2023 году объем рынка больничных принадлежностей Саудовской Аравии оценивался в 1 миллиард долларов США. В отчете рассматривается исторический размер рынка больничных товаров Саудовской Аравии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка больничных товаров Саудовской Аравии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли больничных принадлежностей Саудовской Аравии

Статистические данные о доле, размере и темпах роста доходов на рынке больничных принадлежностей Саудовской Аравии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ больничных принадлежностей Саудовской Аравии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.