Анализ рынка кормовых добавок в России

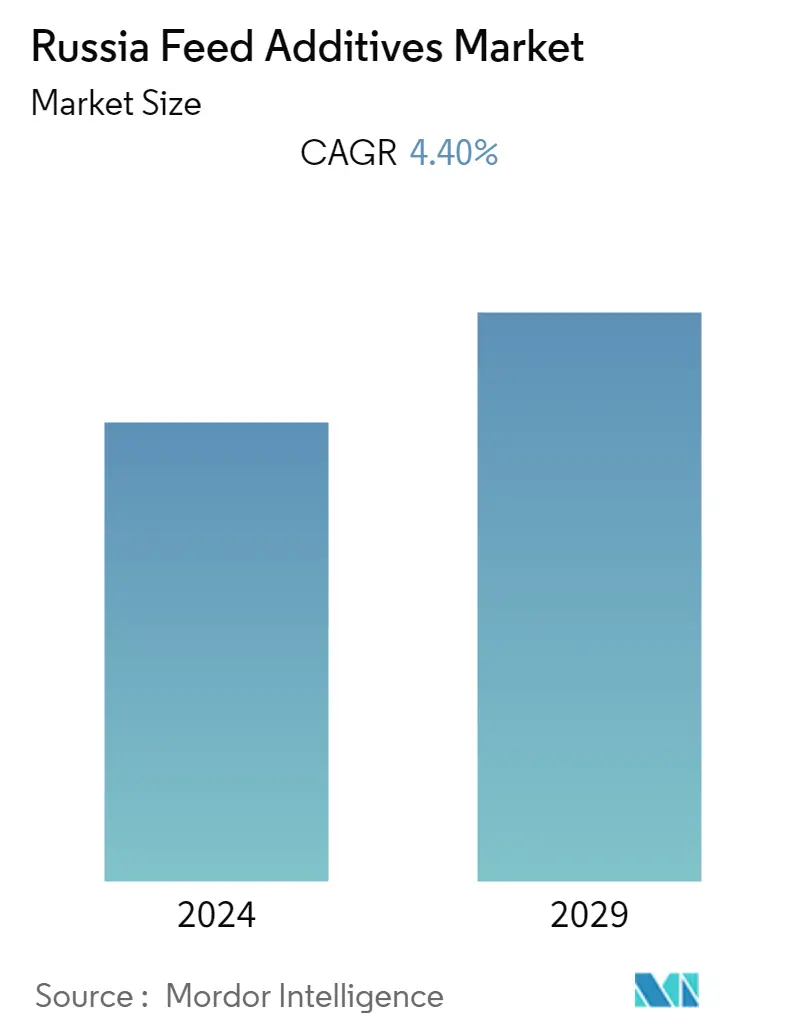

Прогнозируется, что в течение прогнозируемого периода 2020-2025 годов на российском рынке кормовых добавок будет зарегистрирован устойчивый среднегодовой темп роста в 4,4%. Благодаря увеличению потребления мяса и спроса на качественные пищевые продукты рынок находится на плаву. Рост коммерческого производства животных для удовлетворения растущего потребительского спроса на мясо будет стимулировать рынок в течение исследуемого периода. Чтобы удовлетворить местные потребности, Россия продолжает импортировать продукцию животноводства. По данным ITC Trade, в 2018 году Россия импортировала 246803 тонны кормов для животных, а в 2019 году этот объём увеличился до 251462 тонн.

В связи с повышенным вниманием правительства к развитию сельскохозяйственного и животноводческого сектора страны, ожидается, что этот сектор получит огромную финансовую поддержку. Одними из ведущих игроков на рынке являются Lallemand Inc., Chr. Hansen Holding A/S, Kemin Industries Inc., Cargill Inc. и Alltech Inc.

Тенденции российского рынка кормовых добавок

Растущее предпочтение мясу и продуктам животного происхождения

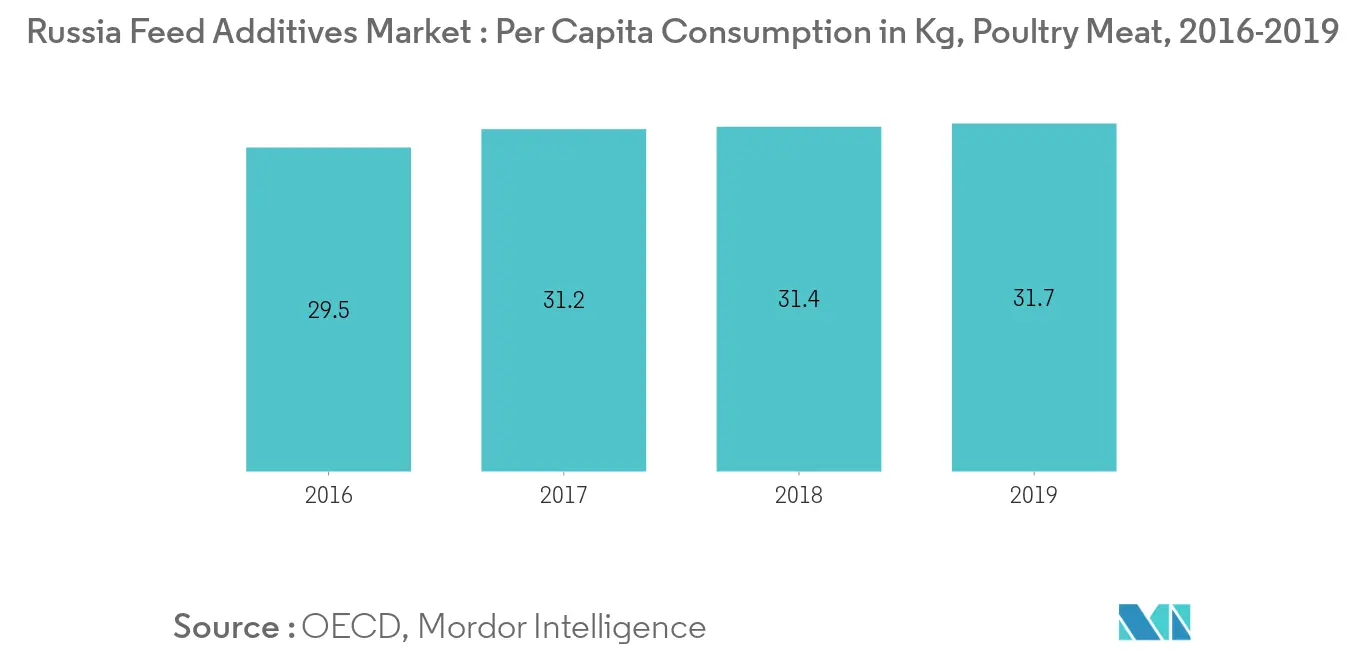

Рост доходов и урбанизация привели к резкому увеличению производства животноводческой продукции и, следовательно, к увеличению потребления мясных продуктов. По данным Организации экономического сотрудничества и развития (ОЭСР), в 2019 году мясо птицы является наиболее предпочтительным мясом на рынке, за ним следуют свинина и говядина. Потребление мяса птицы на душу населения в 2019 году составило 31,7 кг по сравнению с 31,4 кг в 2018 году. Кроме того, потребление мяса свинины и говядины на душу населения в 2019 году составило 20,1 кг 10,3 кг. Для удовлетворения спроса производители мяса и молока стремятся обеспечивать животных качественными кормами, отвечающими необходимым требованиям к рациону. Кормовые добавки являются одним из способов удовлетворения диетических потребностей животных.

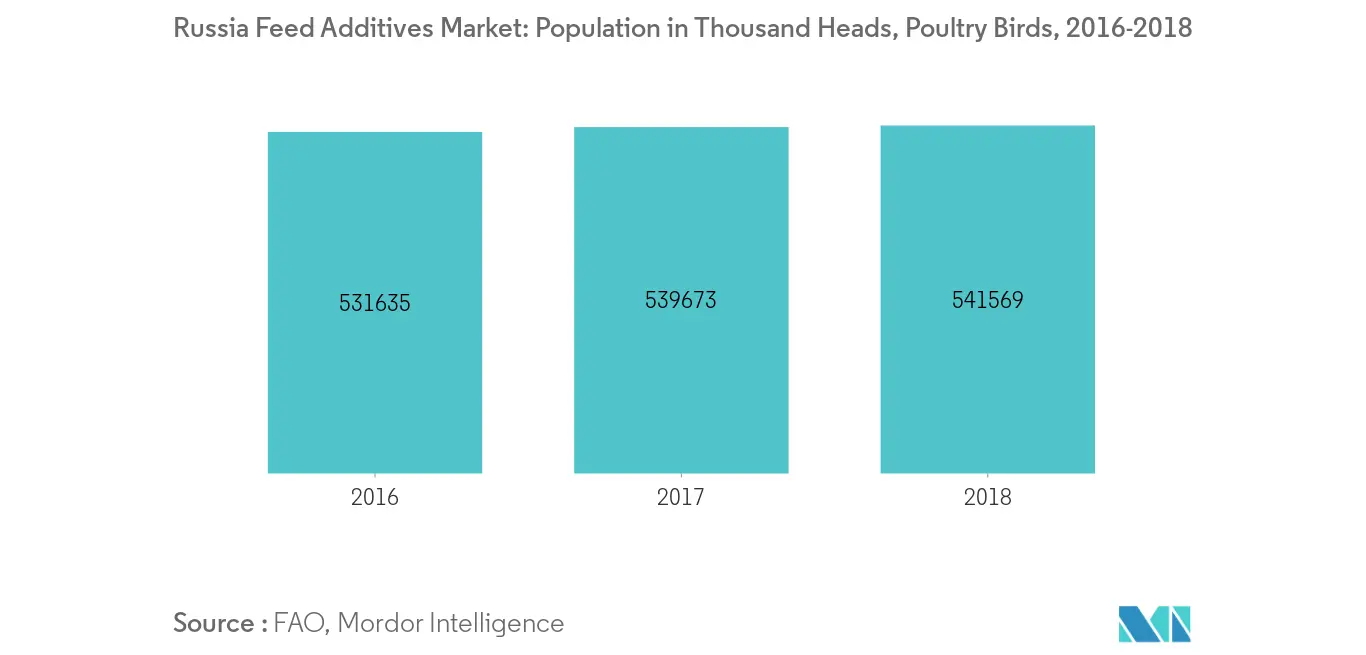

Растущая площадка по производству птицы Растущий рынок кормовых добавок

По данным Национального союза птицеводов, к 2020 году компании-производители отмечают увеличение заказов торговых сетей на 30 и более процентов, что связано с формированием запасов для предотвращения дефицита продовольствия из-за краткосрочного ажиотажа спроса. По прогнозу Минсельхоза России, в 2020 году производство мяса птицы достигнет 6,74 млн тонн, что на 0,5% больше, чем в прошлом году. Производство яиц вырастет на 0,1% и достигнет 44,91 млрд штук. В январе-марте 2020 года производство птицы на убой в живом весе во всех категориях хозяйств оценивалось в 1,6 млн тонн, что на 2,4% больше уровня аналогичного периода 2019 года. Производство яиц в хозяйствах всех категорий выросло. на 1,7% до 10,7 млрд штук. Рост производства птицы будет способствовать дальнейшему развитию рынка кормовых добавок. По данным Alltech Feed Survey, в 2019 году в стране работал 571 завод, производящий 40,5 млн тонн комбикормов.

Обзор отрасли кормовых добавок в России

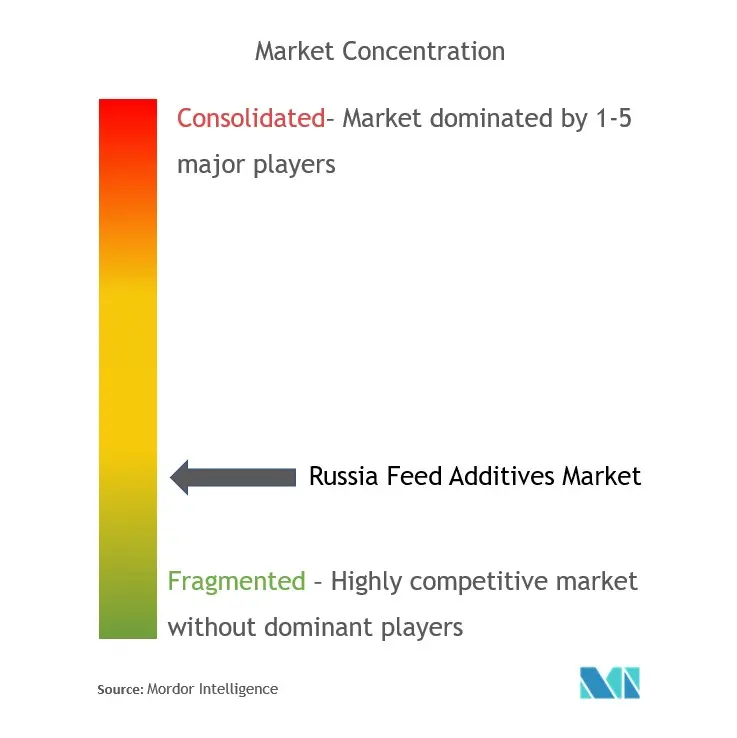

Рынок кормовых добавок в Италии очень концентрирован, и на долю нескольких ведущих компаний приходится большая часть рынка. Ведущие игроки на изучаемом рынке ориентированы на расширение бизнеса путем инвестирования в новые производственные подразделения или приобретения устоявшихся мелких игроков в регионе. Одними из ведущих игроков на рынке являются Lallemand Inc., Chr. Hansen Holding A/S, Kemin Industries Inc., Cargill Inc. и Alltech Inc. В апреле 2017 года Кемин Индастриз открыла свои производственные и лабораторные мощности в Липецке. Россия. Новое предприятие способно удовлетворить растущий спрос на специализированные пищевые ингредиенты и удовлетворить потребности быстрорастущей российской индустрии белков животного происхождения.

Лидеры российского рынка кормовых добавок

Lallemand Inc.

Chr. Hansen Holding A/S

Alltech Inc.

Cargill Inc.

Kemin Industries Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли кормовых добавок в России

С индустриализацией сектора использование кормовых добавок с годами росло. Волатильность цен на натуральные источники корма в течение последнего десятилетия привела к увеличению использования различных кормовых добавок в индустрии кормов для животных. Индустриализация животноводства, производства кормов и переработки мяса вызвала необходимость применения кормовых добавок, поскольку они действуют как добавка, усилитель питательных веществ, кондиционер для корма и т. д. и содержат все необходимые элементы для оптимального роста животных.

| Антибиотики |

| Витамины |

| Антиоксиданты |

| Аминокислоты |

| Ферменты |

| Детоксиканты микотоксинов |

| Пребиотики |

| Пробиотики |

| Ароматизаторы и подсластители |

| Пигменты |

| Связующие |

| Минералы |

| Жвачные животные |

| Птица |

| Свинья |

| Другие типы животных |

| Тип добавки | Антибиотики |

| Витамины | |

| Антиоксиданты | |

| Аминокислоты | |

| Ферменты | |

| Детоксиканты микотоксинов | |

| Пребиотики | |

| Пробиотики | |

| Ароматизаторы и подсластители | |

| Пигменты | |

| Связующие | |

| Минералы | |

| Тип животного | Жвачные животные |

| Птица | |

| Свинья | |

| Другие типы животных |

Часто задаваемые вопросы по исследованию рынка кормовых добавок в России

Каков текущий объем российского рынка кормовых добавок?

Прогнозируется, что среднегодовой темп роста российского рынка кормовых добавок составит 4,40% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке кормовых добавок в России?

Lallemand Inc., Chr. Hansen Holding A/S, Alltech Inc., Cargill Inc., Kemin Industries Inc. — крупнейшие компании, работающие на рынке кормовых добавок в России.

Какие годы охватывает российский рынок кормовых добавок?

В отчете рассматривается исторический размер российского рынка кормовых добавок за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер российского рынка кормовых добавок на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли кормовых добавок в России

Статистические данные о доле, размере и темпах роста доходов на рынке кормовых добавок в России в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ кормовых добавок в России включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.