Анализ рынка изготовления и строительства нефтегазовых трубопроводов

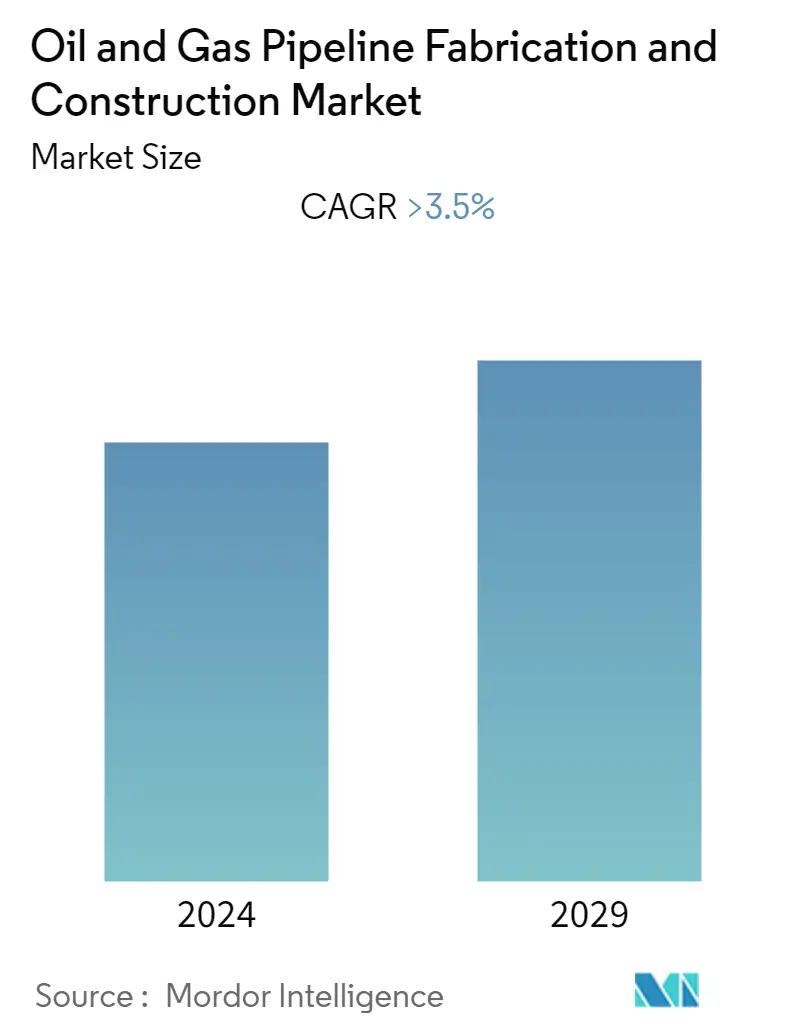

Прогнозируется, что на рынке изготовления и строительства нефтегазопроводов среднегодовой темп роста составит более 3,5% в течение прогнозируемого периода.

На рынок негативно повлияла пандемия COVID-19. Однако сейчас рынок достиг допандемического уровня.

Ожидается, что сеть газопроводов будет расти параллельно растущему спросу на природный газ, что, как ожидается, будет способствовать росту мирового рынка изготовления и строительства нефтегазопроводов в течение прогнозируемого периода.

Однако ожидается, что задержка реализации трубопроводных проектов из-за земельных и пограничных споров в нескольких странах будет препятствовать росту рынка в течение прогнозируемого периода.

Тем не менее, ожидается, что проекты расширения трубопроводов и новые проекты газопроводов создадут огромные возможности для бизнеса на рынке изготовления и строительства нефтегазопроводов в ближайшие годы.

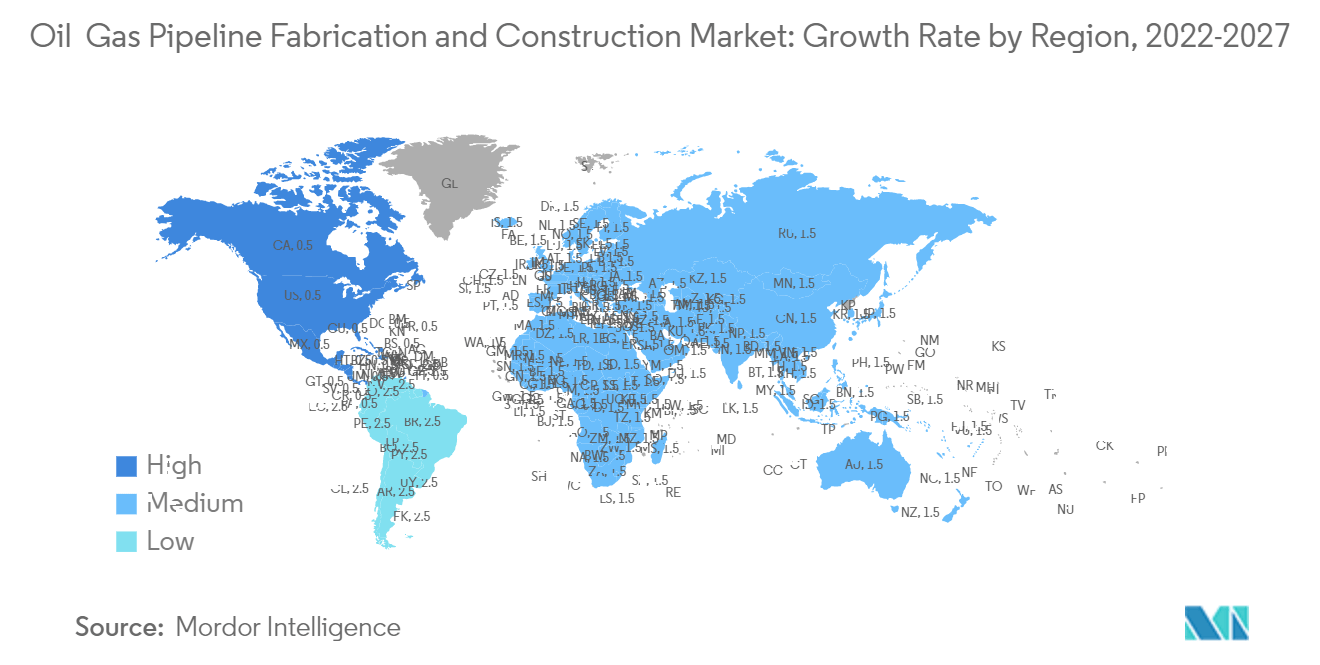

Северная Америка является одним из основных центров спроса на рынке изготовления и строительства нефте- и газопроводов, при этом США являются основной горячей точкой.

Тенденции рынка изготовления и строительства нефтегазовых трубопроводов

Газовый сегмент продемонстрирует значительный рост

Трубопроводный транспорт перемещает газообразные или жидкие продукты от места их производства или добычи к нефтеперерабатывающим заводам и конечным потребителям. Трубопроводы, используемые для транспортировки сжатого природного газа, изготавливаются из углеродистой стали.

Китай имеет самое значительное количество действующих газопроводов в мире. По состоянию на январь 2022 года китайская газовая сеть насчитывала 226 действующих трубопроводов, 159 из которых предлагались или уже строились. Общее количество действующих газопроводов в мире составляет 1608.

Традиционно мир больше зависел от нефти для удовлетворения своих основных энергетических потребностей. Однако растущая обеспокоенность по поводу выбросов привела к увеличению потребления природного газа в последние несколько лет. Это привело к крупным инвестициям в сеть трубопроводов природного газа. По данным Международного энергетического агентства, ожидается, что к 2025 году глобальный спрос на природный газ достигнет 4370 миллиардов кубических метров в год, или средний темп роста составит 1,5% в годовом исчислении в 2019-2025 годах.

Ожидается, что рост спроса на природный газ во всем мире, наряду с увеличением доли природного газа в энергетическом балансе, станет основным фактором развития рынка изготовления и строительства нефтегазопроводов. Торговля СПГ также продемонстрировала сильный рост в последние годы из-за растущей зависимости от природного газа для удовлетворения энергетических потребностей, что привело к увеличению инвестиций в инфраструктуру СПГ, такую как терминалы сжижения и регазификации, а также к росту спроса на изготовление нефте- и газопроводов. и строительство.

В первом квартале 2022 года Федеральная комиссия по регулированию энергетики (FERC) санкционировала три проекта по увеличению экспорта природного газа США по трубопроводам и СПГ. FERC одобрила два проекта, которые подключаются к терминалам СПГ в Луизиане. Проект расширения перевала Эванджелин — это проект объемом 1,1 миллиарда кубических футов, принадлежащий компании Tennessee Gas Pipeline Company. Проект включает в себя 13,1 миль нового трубопровода и две новые компрессорные станции, которые будут поставлять природный газ на предлагаемый проект по производству СПГ Plaquemines в округе Plaquemines, штат Луизиана.

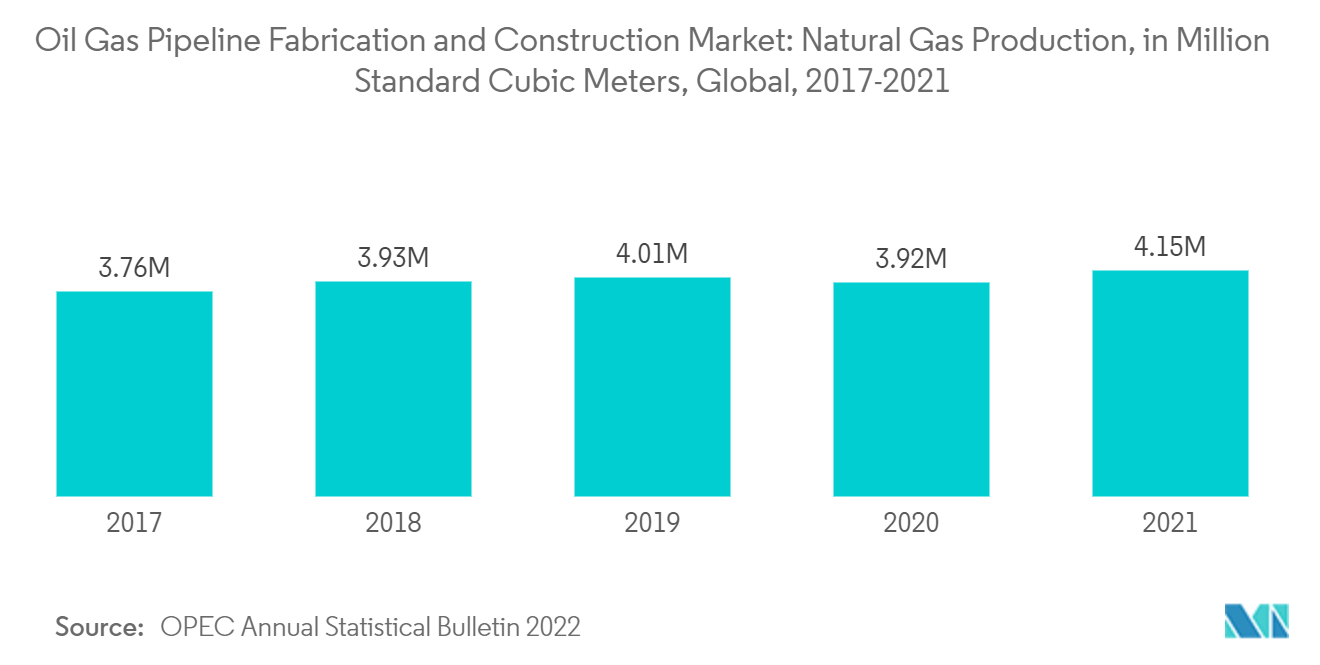

Мировая добыча природного газа в 2021 году составила около 4,14 трлн кубометров, зарегистрировав рост на 5,8% по сравнению с предыдущим годом. Ожидается, что глобальная доля природного газа в источниках энергии увеличится. Россия, США и Иран являются одними из крупнейших в мире производителей природного газа.

В октябре 2022 года Нигерийская национальная нефтяная компания (NNPC) ожидает принятия инвестиционного решения по предлагаемому в 2023 году газопроводу из Нигерии в Марокко стоимостью 25 миллиардов долларов США. Планируется, что трубопровод протянется на 3840 миль (5600 километров) из Нигерии вдоль западного направления. От африканского побережья до Марокко, а затем соединиться с трубопроводами в Италии и Испании и потенциально поставлять больше нероссийского газа в Европу. В июле 2022 года правительство Индии планировало поставить цель увеличить долю природного газа в энергобалансе с 6,3% до 15% к 2030 году. В Индии доля природного газа в первичном энергобалансе увеличилась с 6,3. % до 6,7% с 2020 по 2021 год. В целях расширения внутренней газопроводной инфраструктуры в июле 2022 года государственный министр нефти и природного газа объявил о различных инициативах, включая расширение трубопроводной инфраструктуры Национальной газовой сети с нынешних 21 715 км. около 33,5 тыс. км, развитие городских газораспределительных сетей (ГГР) и создание терминалов сжиженного природного газа.

Ожидается, что на рынке нефте- и газопроводов будет наблюдаться сдержанный рост из-за увеличения доли природного газа в мировом энергетическом балансе и увеличения инвестиций в инфраструктуру трубопроводов природного газа.

Ожидается, что Северная Америка будет доминировать на рынке

Северная Америка является одним из важных рынков для изготовления и строительства нефте- и газопроводов. Этот регион является одним из крупнейших рынков нефти и газа в мире, а также является нетто-экспортером нефти и газа, что указывает на наличие огромной инфраструктуры транспортировки нефти и газа.

В течение последнего десятилетия развитие нефтегазовой инфраструктуры в Северной Америке было относительно устойчивым по сравнению с другими регионами, поскольку на газопроводах приходится относительно большая доля новых разработок. США, Канада и Мексика являются крупнейшими странами нефтегазовой отрасли региона.

В 2021 году Северная Америка была одним из крупнейших производителей газа с мировой долей около 28% и вторым по величине производителем нефти с долей около 29%. В 2021 году регион продемонстрировал скромный рост добычи природного газа примерно на 1,5% по сравнению с 2020 годом. С другой стороны, потребление природного газа в Северной Америке достигло около 1034,1 миллиарда кубических метров (млрд куб. м) в 2021 году, что свидетельствует о небольшом росте примерно на 2,2. % по сравнению с 2020 годом.

В регионе также наблюдается переход на природный газ, поскольку он является более чистым топливом, чем нефть, что соответствует глобальной тенденции принятия мер по сокращению выбросов и достижению углеродно-нейтрального будущего. Этот сценарий нашел отражение в заинтересованности региона в развитии газопроводов вместо нефтепроводов, что указывает на рост газопроводов в регионе.

По состоянию на октябрь 2022 года в США имеется около 88,2 миль (по девяти завершенным проектам) миль межштатных магистральных трубопроводов с дополнительной пропускной способностью 3097 млн куб. футов в сутки. В стране имеется 812,4 (по 15 строительным объектам) миль межгосударственных и внутригосударственных магистральных газопроводов с дополнительной мощностью 8 323 млн куб. футов в сутки. По данным EIA США, в 2021 году в Соединенных Штатах было добавлено 7,44 миллиарда кубических футов в день (млрд куб. футов/сут) пропускной способности межштатных газопроводов. Следовательно, ожидается, что такой растущий интерес к газопроводам создаст положительный спрос на газопроводы. рынок изготовления и строительства нефтегазопроводов в течение прогнозируемого периода. Например, в сентябре 2022 года ведущий американский экспортер СПГ Cheniere Energy Inc. планировал создать совместное предприятие с подразделениями Whistler Pipeline LLC для строительства газопровода. Планируется, что 42-дюймовый трубопровод протянется примерно на 43 мили от конечной остановки Уистлера до завода Cheniere по сжижению газа в Корпус-Кристи в Техасе. Трубопровод может транспортировать до 1,7 миллиарда кубических футов природного газа в день и, как ожидается, будет введен в эксплуатацию в 2024 году.

Ожидается, что в течение прогнозируемого периода Северная Америка станет одним из основных центров спроса на рынке изготовления и строительства нефтегазопроводов.

Обзор отрасли производства и строительства нефтегазовых трубопроводов

Рынок изготовления и строительства нефтегазопроводов фрагментирован. Ключевые компании (в произвольном порядке) включают Snelson Companies Inc., Bechtel Corporation, Pumpco Inc., Larsen Toubro Limited и Barnard Construction Company Inc., среди других.

Лидеры рынка изготовления и строительства нефтегазовых трубопроводов

Snelson Companies Inc.

Bechtel Corporation

Pumpco Inc.

Barnard Construction Company, Inc.

Larsen & Toubro Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка изготовления и строительства нефтегазовых трубопроводов

В августе 2022 года TC Energy Corporation заключила сделку с мексиканской государственной коммунальной компанией (ComisiónFederal de Electricidad) на строительство газопровода стоимостью 4,5 миллиарда долларов США. Ожидается, что морской трубопровод Southeast Gateway будет поставлять природный газ в центральные и юго-восточные регионы Мексики. Обе компании достигли окончательного инвестиционного решения о продолжении строительства морского трубопровода длиной 715 км, мощность которого, как ожидается, составит 1,3 миллиарда кубических футов в день. Планируемый к вводу в эксплуатацию к середине 2025 года трубопровод будет начинаться на суше в Туспане, Веракрус, затем продолжится на море и выйдет на берег в Коацакоалькосе, Веракрус, и Дос-Бокасе, Табаско. TC Energy также заявила, что введение санкций по трубопроводу расширит ее программу обеспеченного капитала до 33 миллиардов долларов США и может увеличить прогноз роста скорректированной EBITDA на 2021-2026 годы.

В июне 2022 года Italgas планировала инвестировать 4,7 млрд долларов США до 2028 года в завершение модернизации своей внутренней итальянской сети, которая включает 74 000 км (46 000 миль) регулируемых газопроводов. В этом шестилетнем бизнес-плане компания выделила 4,7 миллиарда долларов США инвестиций для Италии и примерно 1,9 миллиарда долларов США для Греции на модернизацию газовой сети страны. В своем предыдущем бизнес-плане Italgas заложила капитальные затраты в размере 7,9 млрд евро.

Сегментация производства нефтегазовых трубопроводов и строительной отрасли

Экономическое развитие зависит от трубопроводов и труб, а они также имеют стратегическое значение для всех стран. Трубопроводы строятся для транспортировки сырой нефти, очищенной нефти, природного газа, биотоплива и других видов топлива. Эти жидкие и газообразные вещества необходимы для поддержания жизни человека, экономического роста, промышленного производства, строительства, инфраструктуры и энергетической безопасности.

Рынок изготовления и строительства нефтегазопроводов сегментирован по приложениям и географическому положению. По приложениям рынок сегментирован на нефть и газ. В отчете также рассматриваются размер рынка и прогнозы рынка нефтегазового производства и строительства в основных регионах. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Масло |

| Газ |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Южная Америка |

| Ближний Восток и Африка |

| По применению | Масло |

| Газ | |

| По географии | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Южная Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы исследование рынка изготовления и строительства нефтегазовых трубопроводов

Каков текущий размер рынка изготовления и строительства нефтегазовых трубопроводов?

Прогнозируется, что на рынке изготовления и строительства нефтегазовых трубопроводов среднегодовой темп роста составит более 3,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке изготовления и строительства нефтегазовых трубопроводов?

Snelson Companies Inc., Bechtel Corporation, Pumpco Inc., Barnard Construction Company, Inc., Larsen & Toubro Limited — основные компании, работающие на рынке изготовления и строительства нефтегазовых трубопроводов.

Какой регион на рынке изготовления и строительства нефтегазовых трубопроводов является самым быстрорастущим?

По оценкам, на Ближнем Востоке и в Африке темпы роста будут самыми высокими в среднем за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке изготовления и строительства нефтегазовых трубопроводов?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка изготовления и строительства нефтегазовых трубопроводов.

Какие годы охватывает рынок изготовления и строительства нефтегазовых трубопроводов?

В отчете рассматривается исторический размер рынка изготовления и строительства нефтегазовых трубопроводов за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка изготовления и строительства нефтегазовых трубопроводов на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отчет об отрасли производства и строительства нефтегазовых трубопроводов

Статистические данные о доле, размере и темпах роста доходов на рынке изготовления и строительства нефтегазовых трубопроводов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ изготовления и строительства нефтегазопроводов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.