Анализ рынка рентгеноскопических устройств в Северной Америке

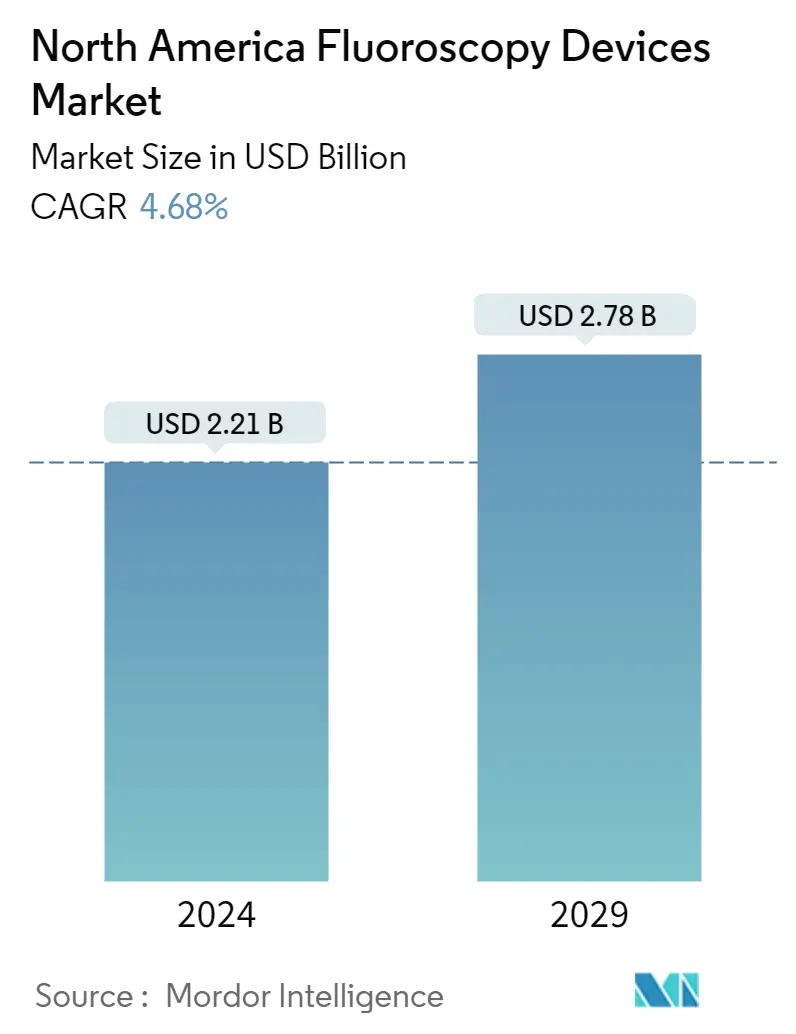

Объем рынка рентгеноскопических устройств в Северной Америке оценивается в 2,21 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,78 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,68% в течение прогнозируемого периода (2024-2029 годы).

Основные факторы, способствующие росту рынка в Северной Америке, обусловлены наличием развитой инфраструктуры здравоохранения, технологическими достижениями, растущим спросом на минимально-инвазивные операции, ростом гериатрического населения и распространенностью хронических заболеваний, а также увеличением использования рентгеноскопии в лечении боли.

Согласно отчету World Aging 2019, в 2019 году в Соединенных Штатах проживало около 53,340 миллиона (16,2%) населения в возрасте 65 лет и старше. По прогнозам, в 2030 году это число достигнет 70,842 миллиона (20,3%). Поскольку в ближайшем будущем ожидается увеличение числа пожилого населения, это население более склонно к хроническим заболеваниям, таким как сердечно-сосудистые, неврологические расстройства и другие заболевания, которые окажет положительное влияние на рынок.

Кроме того, по данным исследования Американской кардиологической ассоциации, около 2300 американцев умирают от сердечно-сосудистых заболеваний каждый день, в среднем одна смерть на каждые 38 секунд.

Таким образом, благодаря вышеуказанным факторам ожидается, что рынок продемонстрирует значительный рост в течение прогнозируемого периода. Однако ожидается, что побочные эффекты, связанные с радиацией, будут препятствовать росту рынка в течение прогнозируемого периода.

Тенденции рынка рентгеноскопических устройств в Северной Америке

Ожидается, что сердечно-сосудистый сегмент будет занимать значительную долю рынка по приложениям в течение прогнозируемого периода.

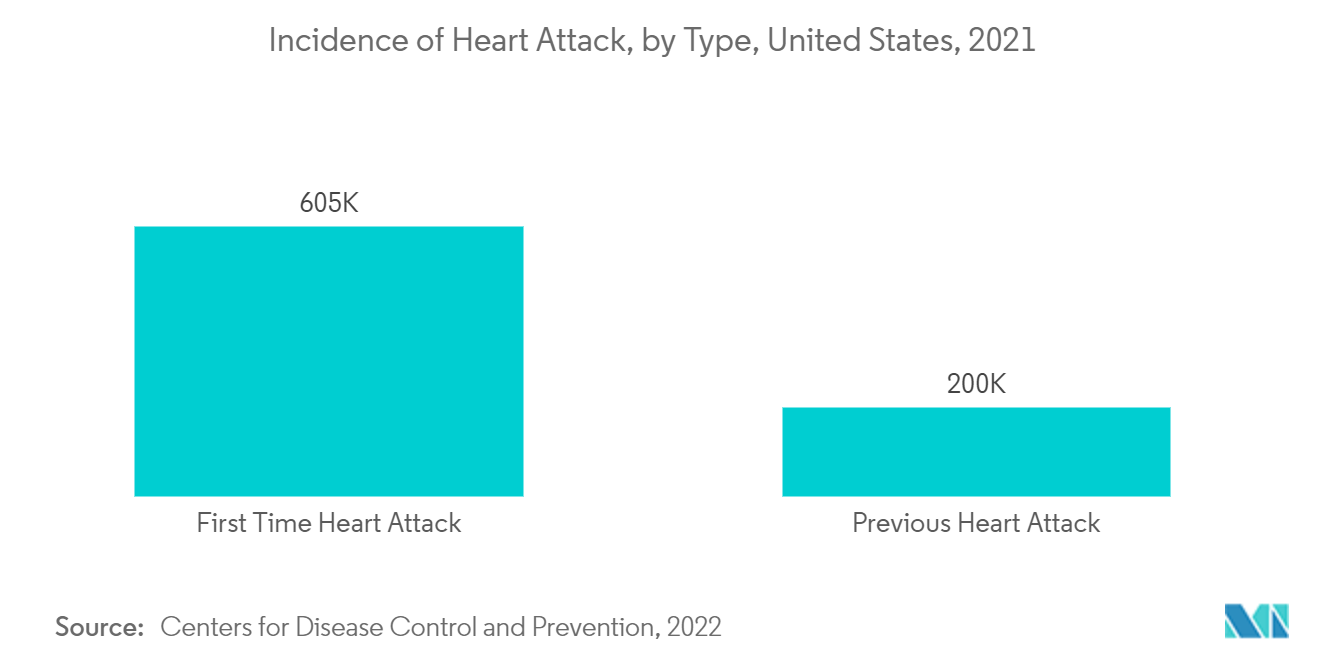

Растущее бремя сердечно-сосудистых заболеваний в Северной Америке является основным фактором, способствующим росту рынка. Например, согласно данным Центров по контролю и профилактике заболеваний, опубликованным в октябре 2022 года, ежегодно у 805 000 человек в США случается сердечный приступ, из них у 605 000 возникает первый сердечный приступ, а у 200 000 он возникает предыдущими сердечными приступами. Аналогичным образом, как говорится в журнале Американской кардиологической ассоциации 2021, по оценкам, к 2035 году более 130 миллионов взрослых в Соединенных Штатах будут страдать от тех или иных заболеваний сердца. Кроме того, статистика, предоставленная Канадским фондом сердца и инсульта в феврале 2022 года, гласит, что в настоящее время 750 000 человек живут с сердечной недостаточностью, и каждый год в Канаде это заболевание диагностируется у 100 000 человек. Согласно данным Американской кардиологической ассоциации за 2022 год, в Мексике 56,1% взрослых имеют высокий уровень холестерина ЛПНП или плохого холестерина, который считается основным фактором риска сердечно-сосудистых заболеваний. Кроме того, рост сердечно-сосудистых заболеваний, таких как высокое кровяное давление, аритмии и инсульт, увеличивает спрос на устройства для рентгеноскопии, а также растущий спрос на минимально инвазивные операции. Ожидается, что в ближайшем будущем технологические достижения будут стимулировать рынок.

Кроме того, ожидается, что инициативы ключевых игроков рынка ускорят рост рынка. Например, в июне 2021 года Turner Imaging Systems заявила, что ее дочерняя компания Turner Innovations стала победителем контракта фазы I передачи технологий для малого бизнеса (STTR) от ВВС США (AFWERX). Компания Turner Innovations, базирующаяся в Ореме, штат Юта, будет использовать неакционерные фонды для разработки компактного, очень портативного флюороскопического рентгеновского аппарата всего тела следующего поколения с батарейным питанием, который поможет хирургическим бригадам специальных операций (SOST) и Army Forward. Хирургические бригады (FST) и хирургические бригады ВМФ (NFST) спасают жизни в отдаленных и суровых условиях. Таким образом, ожидается, что рост сердечно-сосудистых заболеваний и инициативы ключевых игроков рынка увеличат рост сегмента.

Ожидается, что Соединенные Штаты будут иметь значительную долю на рынке в течение прогнозируемого периода.

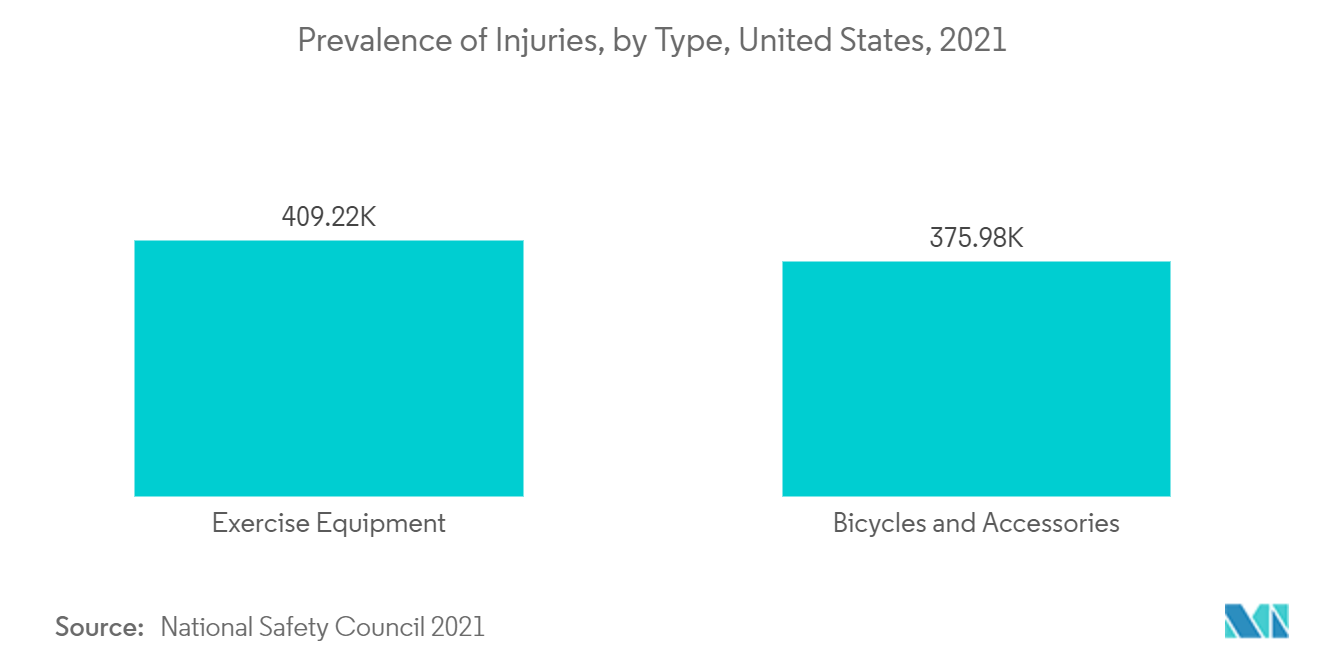

Ожидается, что Соединенные Штаты будут занимать значительную долю на исследуемом рынке из-за роста травм и травм в сочетании с инициативами участников рынка. Среди населения увеличивается частота спортивных травм, таких как растяжение связок, растяжение мышц, тендинит надостной мышцы и другие. Ожидается, что это повысит спрос на медицинскую визуализацию, тем самым стимулируя рост рынка. Например, по данным Национального совета безопасности (NSC), в 2021 году оборудование для тренировок стало причиной около 409 224 травм в США, больше всего в любой категории спорта и отдыха. Далее, что касается травм, связанных с оборудованием для тренировок, в 2021 году на долю травм, вызванных велосипедами и аксессуарами, пришлось 375 797. Кроме того, согласно отчету Статистика спортивных происшествий, обновленному LegalMatch в августе 2022 года, травмы передней крестообразной связки (ПКС) происходят примерно 150 000 раз в год. год в США. Кроме того, женщины-баскетболистки и футболистки получали травмы крестообразных связок в 2–8 раз чаще, чем другие спортсмены. Ожидается, что такая распространенность большого количества спортивных травм в регионе повысит спрос на медицинскую визуализацию в стране.

Кроме того, инициативы ключевых игроков рынка, такие как партнерские соглашения, являются еще одним фактором роста рынка. Например, в марте 2022 года OXOS Medical заключила партнерские отношения по дистрибуции с Pacific Medical, Redstone Ortho и Specialty Medical. Эти партнерские отношения позволяют OXOS обеспечить передовую ортопедическую визуализацию по всей стране. Pacific Medical, Redstone Ortho и Specialty Medical увеличивают беспрецедентный масштаб коммерциализации Micro C, давая поставщикам услуг в своих регионах возможность увидеть, как OXOS может помочь в предоставлении наиболее эффективной и высококачественной ортопедической помощи как в хирургических, так и в клинических условиях. Таким образом, ожидается, что такие соглашения увеличат рост рынка в стране в течение прогнозируемого периода.

Обзор отрасли рентгеноскопических устройств Северной Америки

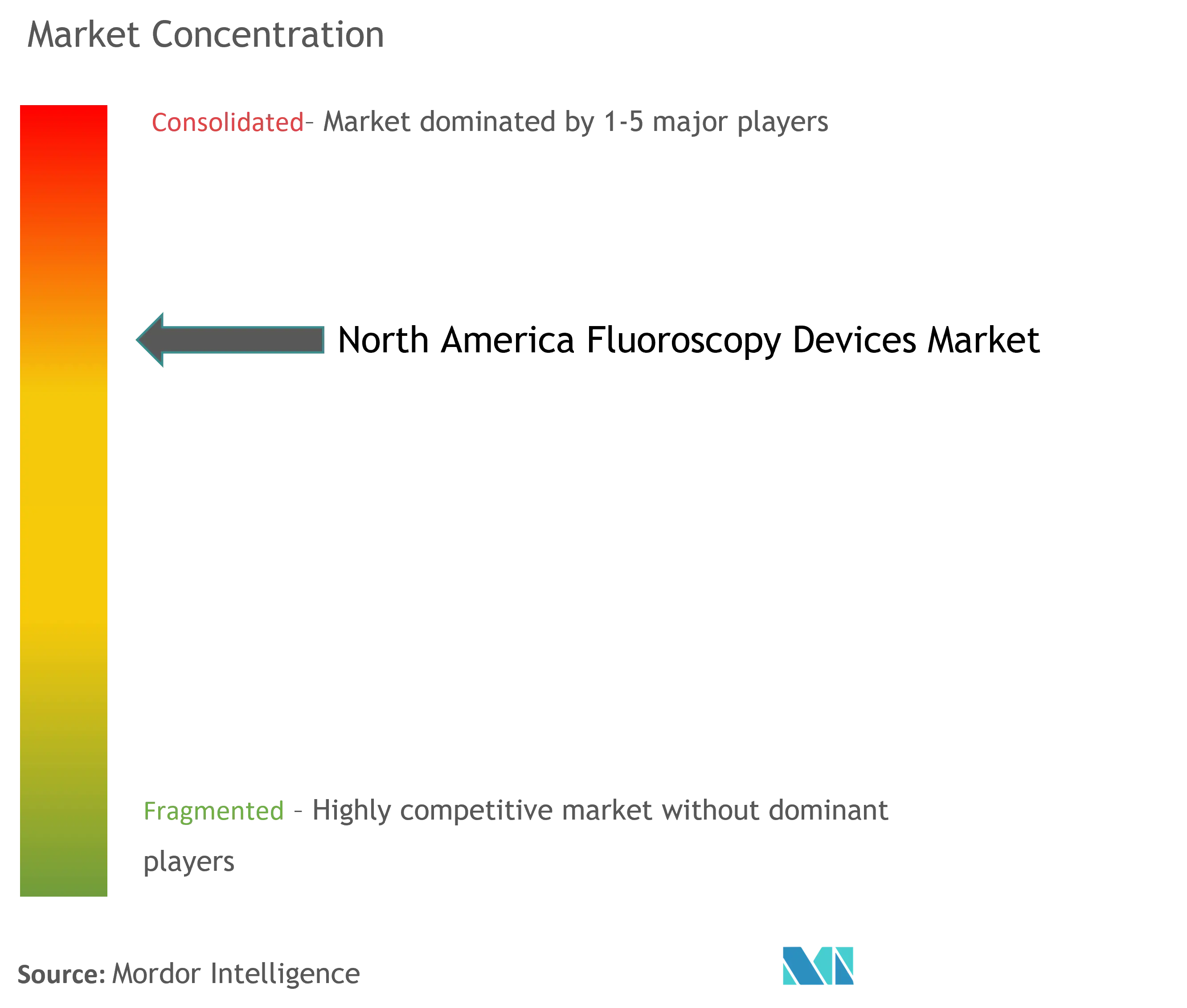

Североамериканский рынок рентгеноскопических устройств является консолидированным и конкурентоспособным. Основные игроки рынка концентрируются на технологических достижениях и снижении побочных эффектов процедур. Некоторые из игроков, которые в настоящее время доминируют на рынке, — это GE Healthcare (GE Company), Carestream Health, Canon Medical Systems Corporation, Siemens Healthineers, Koninklijke Philips NV, Hologic Inc, Orthoscan Inc и Shimadzu Medical.

Лидеры рынка рентгеноскопических устройств Северной Америки

GE Healthcare (GE Company)

Carestream Health

Canon Medical Systems Corporation

Siemens Healthineers

Koninklijke Philips NV

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка рентгеноскопических устройств Северной Америки

- В августе 2022 года Xoran Technologies получила разрешение FDA 510 (k) на TRON, мобильную рентгеновскую систему для рентгеноскопии всего тела и компьютерной томографии (КТ).

- В июле 2022 года Fujifilm выпустила систему цифровой рентгеноскопии 2-в-1. Платформа оснащена инновационной поворотной головкой трубки и съемной конструкцией детектора, что обеспечивает большую свободу визуализации и эффективность по сравнению с традиционными конфигурациями отдельной С-дуги и мобильного рентгеновского аппарата.

Сегментация отрасли рентгеноскопических устройств в Северной Америке

Согласно объему отчета, рентгеноскопия относится к методу визуализации, который использует рентгеновские лучи для получения изображений внутренних органов в реальном времени. В отличие от рентгеновских изображений, которые представляют собой неподвижные изображения на пленке, рентгеноскопия дает живые движущиеся изображения внутренних органов, которые можно рассматривать невооруженным глазом на цифровом мониторе. Типичный флюороскоп состоит из четырех компонентов, включая источник рентгеновского излучения, усилитель рентгеновского изображения, систему визуализации и рабочую станцию. Североамериканский рынок рентгеноскопических устройств сегментирован по типу устройства (стационарные флюороскопы и мобильные флюороскопы (полноразмерные флюороскопы и мини-флюороскопы), применению (ортопедические, сердечно-сосудистые, обезболивающие и травматологические, неврология, желудочно-кишечная хирургия, урология, общая хирургия и Другие приложения) и География (США, Канада и Мексика). В отчете представлены значения (в миллионах долларов США) для вышеуказанных сегментов.

| Фиксированные флюороскопы | |

| Мобильные флюороскопы | Полноразмерные флюороскопы |

| Мини-флюороскопы |

| Ортопедический |

| Сердечно-сосудистая система |

| Управление болью и травмами |

| Неврология |

| Желудочно-кишечный |

| Урология |

| Общая хирургия |

| Другие приложения |

| Соединенные Штаты |

| Канада |

| Мексика |

| По типу устройства | Фиксированные флюороскопы | |

| Мобильные флюороскопы | Полноразмерные флюороскопы | |

| Мини-флюороскопы | ||

| По применению | Ортопедический | |

| Сердечно-сосудистая система | ||

| Управление болью и травмами | ||

| Неврология | ||

| Желудочно-кишечный | ||

| Урология | ||

| Общая хирургия | ||

| Другие приложения | ||

| География | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

Часто задаваемые вопросы по исследованию рынка рентгеноскопических устройств в Северной Америке

Насколько велик рынок рентгеноскопических устройств в Северной Америке?

Ожидается, что объем рынка рентгеноскопических устройств в Северной Америке достигнет 2,21 миллиарда долларов США в 2024 году, а среднегодовой темп роста составит 4,68% и достигнет 2,78 миллиарда долларов США к 2029 году.

Каков текущий размер рынка рентгеноскопических устройств в Северной Америке?

Ожидается, что в 2024 году объем рынка рентгеноскопических устройств в Северной Америке достигнет 2,21 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Рентгеноскопия в Северной Америке?

GE Healthcare (GE Company), Carestream Health, Canon Medical Systems Corporation, Siemens Healthineers, Koninklijke Philips NV — основные компании, работающие на рынке рентгеноскопических устройств Северной Америки.

В какие годы охватывает рынок рентгеноскопических устройств в Северной Америке и каков был размер рынка в 2023 году?

В 2023 году объем рынка рентгеноскопических устройств в Северной Америке оценивался в 2,11 миллиарда долларов США. В отчете рассматривается исторический размер рынка рентгеноскопических устройств в Северной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка рентгеноскопических устройств в Северной Америке на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли рентгеноскопических устройств Северной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке рентгеноскопических устройств в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ устройств для рентгеноскопии Северной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.