Анализ рынка бункерного топлива Северной Америки

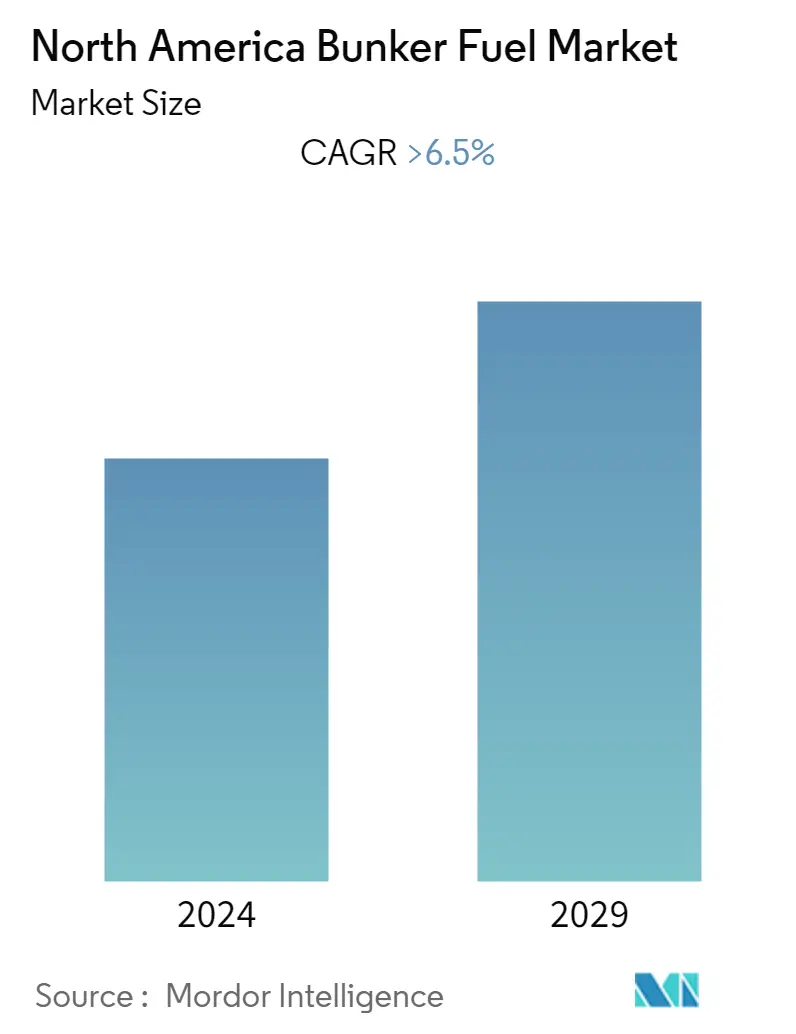

Ожидается, что в течение прогнозируемого периода (2022-2027 гг.) на рынке бункерного топлива в Северной Америке среднегодовой темп роста составит более 6,5%, достигнув 22,21 млрд долларов США в 2027 году с 10,77 млрд долларов США в 2020 году. В 2020 году вспышка COVID-19 прервала логистики и цепочек поставок, что привело к серьезным потерям в транспортном секторе, включая судоходство. Увеличение добычи природного газа и торговли СПГ являются основными факторами, которые могут стимулировать спрос на бункерное топливо в Северной Америке в течение прогнозируемого периода. Однако растущая торговая напряженность и эскалация тарифов между Соединенными Штатами и Китаем, вероятно, будут препятствовать росту рынка в течение прогнозируемого периода.

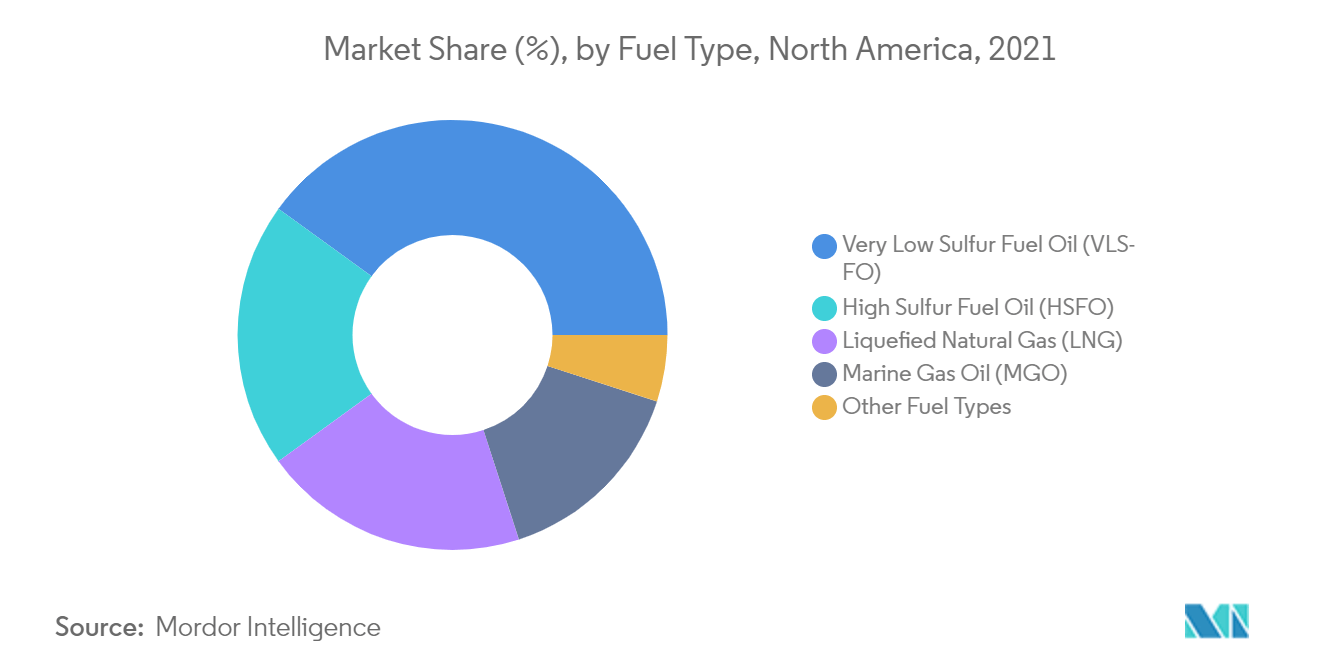

- Ожидается, что благодаря вмешательству IMO мазут с очень низким содержанием серы (VLSFO) станет самым быстрорастущим сегментом в течение прогнозируемого периода.

- Ожидается, что низкосернистый мазут и СПГ создадут широкие возможности для участников рынка. Ожидается, что из-за растущих экологических проблем спрос на более чистое бункерное топливо в ближайшие годы увеличится.

- Соединенные Штаты лидируют на рынке бункерного топлива благодаря расширению морской торговли. Учитывая ожидаемый рост торговли, страна, вероятно, продолжит свое доминирование в течение прогнозируемого периода.

Тенденции рынка бункерного топлива Северной Америки

Ожидается, что мазут с очень низким содержанием серы (VLSFO) станет самым быстрорастущим сегментом

- Судовое топливо, содержащее менее 0,5% серы, обычно называют мазутом с очень низким содержанием серы (VLSFO). Ожидается, что из-за низких выбросов по сравнению с высокосернистым мазутом (HSFO) VLSFO продемонстрирует значительный рост.

- Мазут с очень низким содержанием серы не пользовался спросом в качестве бункерного топлива до 2020 года. Однако срок проведения IMO 2020 привел к увеличению спроса на VLSFO. С 1 января 2020 года HSFO можно будет использовать только на судах, на которых установлены скрубберы для снижения выбросов.

- Ожидается, что большая часть рынка бункерного топлива с высоким содержанием серы (HSFO) вскоре будет заменена альтернативами с низким содержанием серы. Большая часть VLSFO, доступного на рынке, смешивается из остаточных и дистиллятных компонентов, которые затем смешиваются с различными фракциями с разной серой и вязкостью для получения продукта, соответствующего спецификации.

- Многие нефтеперерабатывающие заводы на побережье Мексиканского залива в США могут перерабатывать тяжелую нефть, используемую для производства судового топлива, соответствующего требованиям IMO. В 2020 году они потратили значительные средства на модернизацию ректификационных установок и установок коксования для переработки более дешевых и тяжелых сортов нефти. Например, в 2020 году компания Motiva Enterprises провела капитальный ремонт своего нефтеперерабатывающего завода в Порт-Артуре, штат Техас, крупнейшего в стране.

- Порт Ванкувер побил рекорды грузовых перевозок за первую половину 2021 года общий объем грузов через крупнейший порт Канады достиг рекордного уровня в 76,4 миллиона тонн (млн тонн). Это число показывает увеличение на 7% по сравнению с уровнем середины 2020 года и на 5% по сравнению с 2019 годом. Ожидается, что рост грузовой торговли в стране приведет к увеличению спроса на VLSFO в течение прогнозируемого периода.

- Таким образом, благодаря этим факторам ожидается, что VLSFO станет самым быстрорастущим сегментом на рынке бункерного топлива Северной Америки в течение прогнозируемого периода.

Ожидается, что США будут доминировать на рынке

- Соединенные Штаты являются одним из самых видных игроков в морской отрасли. Почти в каждом штате страны есть важные порты. Страна находится в центре Северо-Тихоокеанского и Североатлантического маршрутов, первого и второго по величине маршрутов в мире по объему торговли соответственно.

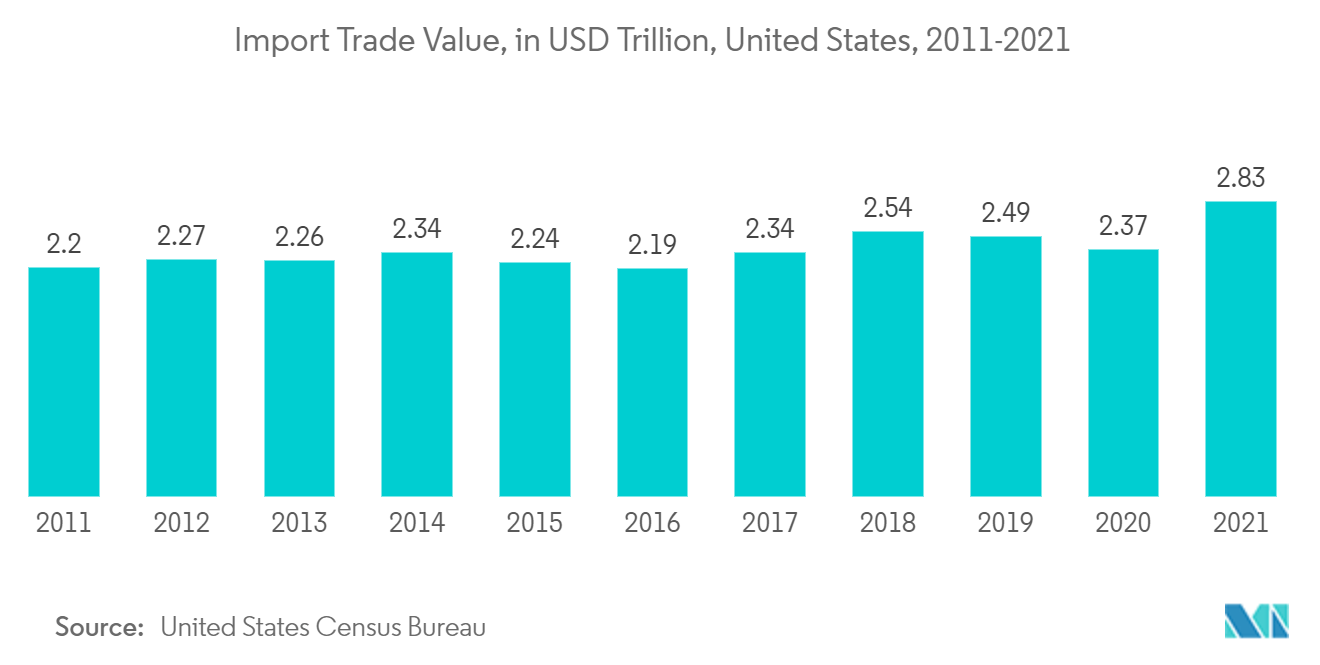

- С 2011 по 2021 год объемы экспорта и импорта США увеличились на 18,5% и 28,6% соответственно. В 2021 году объем экспорта и импорта страны достиг 1,75 триллиона долларов США и 2,83 триллиона долларов США соответственно.

- Морская отрасль является наиболее важным видом транспорта для этих товаров. Таким образом, вместе со снижением экспорта и импорта общий контейнерооборот страны также снизился, что указывает на замедление морских перевозок. Спад морских перевозок негативно отразился на рынке бункерного топлива в стране.

- Кроме того, игроки нефтеперерабатывающей отрасли страны отметили, что у них достаточно инфраструктуры для удовлетворения требований к традиционному топливу с низким содержанием серы в соответствии с правилами IMO. Инфраструктура бункеровки СПГ в стране также относительно слабо развита. Таким образом, ожидается, что традиционное топливо сохранит доминирование в отрасли бункерного топлива в течение прогнозируемого периода.

- Следовательно, из-за этих факторов ожидается, что Соединенные Штаты будут доминировать на рынке бункерного топлива Северной Америки в течение прогнозируемого периода.

Обзор отрасли бункерного топлива Северной Америки

Рынок бункерного топлива Северной Америки умеренно фрагментирован. Некоторые крупные компании включают ExxonMobil Corporation, BP PLC, Shell PLC, TotalEnergies SE и Chevron Corporation.

Лидеры рынка бункерного топлива Северной Америки

BP PLC

Chevron Corporation

Shell PLC

TotalEnergies SE

ExxonMobil Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка бункерного топлива Северной Америки

- В сентябре 2021 года Chevron USA Inc., дочерняя компания Chevron Corporation, и Caterpillar Inc. объявили о соглашении о сотрудничестве по разработке демонстрационных проектов по использованию водорода в транспортных и стационарных энергетических приложениях, включая основную энергетику. Целью сотрудничества является подтверждение возможности и эффективности использования водорода в качестве коммерчески жизнеспособной альтернативы традиционным видам топлива на железнодорожных и морских судах. Сотрудничество также направлено на демонстрацию использования водорода в основной энергетике.

Сегментация отрасли бункерного топлива Северной Америки

Отчет о рынке бункерного топлива в Северной Америке включает в себя:.

| Высокосернистое мазут (HSFO) |

| Мазут с очень низким содержанием серы (VLSFO) |

| Судовой газойль (MGO) |

| Сжиженный природный газ (СПГ) |

| Другие виды топлива |

| Контейнеры |

| Танкеры |

| Сборный груз |

| Перевозчик |

| Другие типы судов |

| Соединенные Штаты |

| Канада |

| Остальная часть Северной Америки |

| Тип топлива | Высокосернистое мазут (HSFO) |

| Мазут с очень низким содержанием серы (VLSFO) | |

| Судовой газойль (MGO) | |

| Сжиженный природный газ (СПГ) | |

| Другие виды топлива | |

| Тип судна | Контейнеры |

| Танкеры | |

| Сборный груз | |

| Перевозчик | |

| Другие типы судов | |

| География | Соединенные Штаты |

| Канада | |

| Остальная часть Северной Америки |

Часто задаваемые вопросы по исследованию рынка бункерного топлива в Северной Америке

Каков текущий размер рынка бункерного топлива в Северной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке бункерного топлива Северной Америки среднегодовой темп роста составит более 6,5%.

Кто являются ключевыми игроками на рынке бункерного топлива в Северной Америке?

BP PLC, Chevron Corporation, Shell PLC, TotalEnergies SE, ExxonMobil Corporation — крупнейшие компании, работающие на рынке бункерного топлива Северной Америки.

Какие годы охватывает рынок бункерного топлива Северной Америки?

В отчете рассматривается исторический размер рынка бункерного топлива Северной Америки за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка бункерного топлива Северной Америки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии бункерного топлива Северной Америки

Статистические данные о доле рынка бункерного топлива в Северной Америке в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ бункерного топлива в Северной Америке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.