Анализ рынка нитробензола

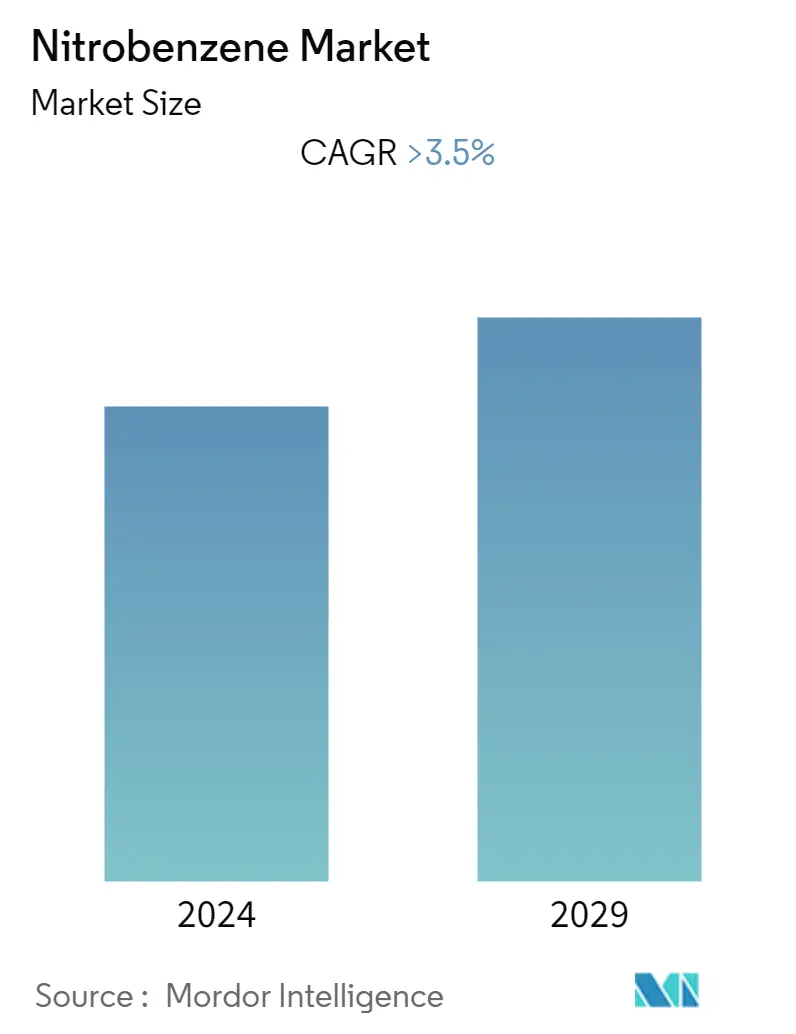

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка нитробензола составит более 3,5%.

В 2020 году рынок испытал негативное влияние COVID-19. Учитывая пандемический сценарий, снижение спроса на различные продукты на основе производных нитробензола негативно отразилось на рыночном спросе. Однако спрос на парацетамол, полученный из производного нитробензола анилина, увеличился, что стимулировало спрос на рынке нитробензола. Тем не менее, в постпандемическую эпоху рынок начал набирать обороты, и ожидалось, что он продолжит ту же траекторию.

- Ожидается, что в среднесрочной перспективе растущий спрос на нитробензол для производства анилина, легкая доступность сырья и растущая строительная деятельность в Азиатско-Тихоокеанском регионе, как ожидается, будут способствовать росту рынка.

- Напротив, растущий спрос на химикаты биологического происхождения, скорее всего, будет препятствовать росту рынка.

- Различные инвестиции в строительную отрасль по всему миру, вероятно, станут возможностями для изучаемого рынка.

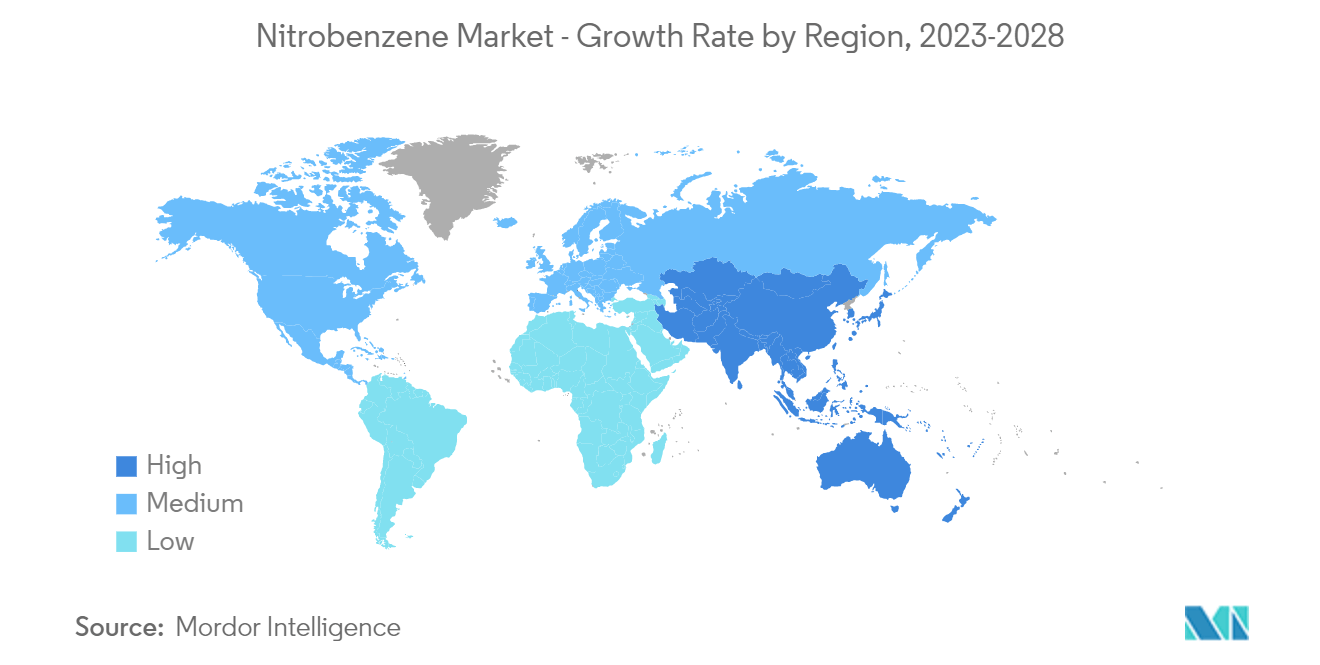

- Азиатско-Тихоокеанский регион доминировал на мировом рынке, с наибольшим потреблением в таких странах, как Китай, Индия и т. д.

Тенденции рынка нитробензола

Растущий спрос на продукцию анилина

- Наибольшая доля применения нитробензола приходится на производство анилина – более 90%. В основном его получают путем каталитического гидрирования нитробензола.

- Метилендифенилдиизоцианат (МДИ), полученный из анилина, является ключевым предшественником полимеров в различных отраслях конечного использования, включая строительную и автомобильную отрасли.

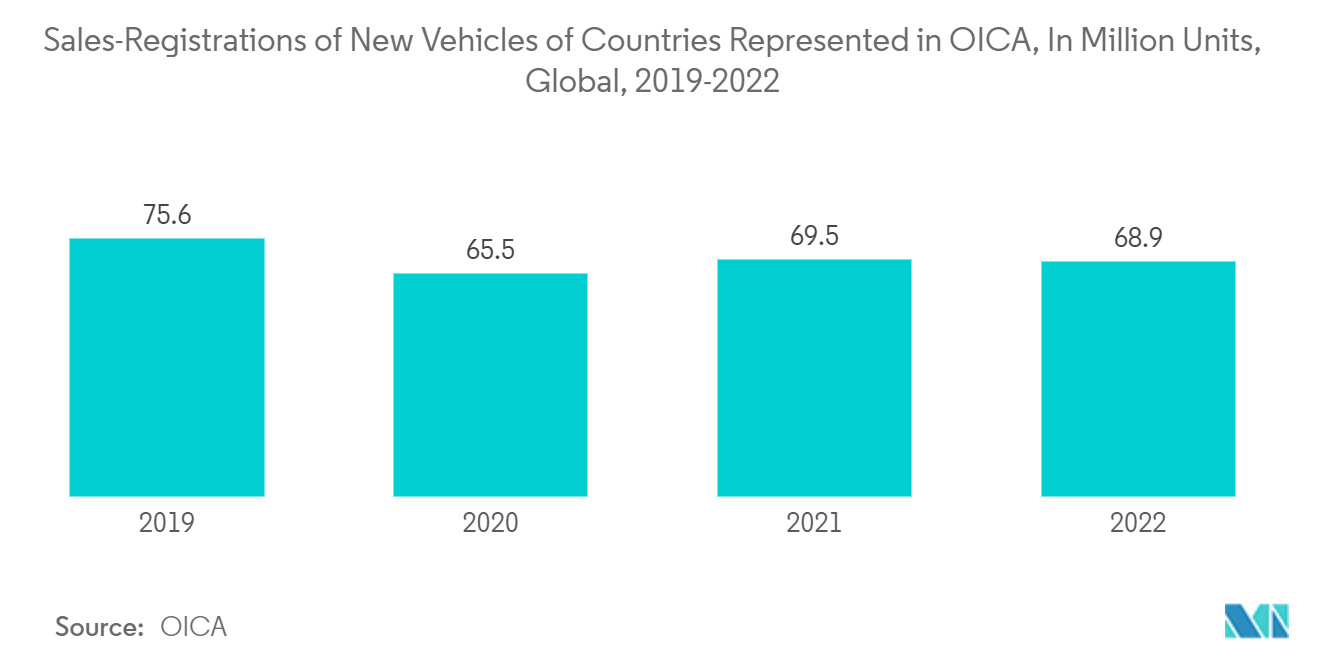

- По оценкам Международной организации автомобильных конструкторов (OICA), общее количество продаж и регистраций новых автомобилей в странах-членах OICA в 2022 году составило около 69 миллионов единиц, что на 1% меньше, чем 69,5 миллионов единиц, зарегистрированных в предыдущем году. Это приведет к снижению спроса на эластомеры и полимеры на основе МДИ, такие как полиуретан, которые используются для изготовления различных автомобильных деталей, в том числе компонентов рулевого управления, чехлов подушек безопасности, водонепроницаемых материалов для пола, бамперов и других.

- Кроме того, пенополиуретаны, полученные из MDI, в основном используемые в различных изоляционных целях зданий, выступают в качестве одного из основных компонентов в строительстве, как в своей гибкой, так и в жесткой форме. По оценкам Бюро переписи населения США, в декабре 2022 года Соединенные Штаты потратили 1 809,8 миллиарда долларов США на расходы, связанные со строительством. По сравнению с декабрем 2022 года и декабрем 2021 года, когда общая сумма затрат составила 1 681,0 миллиарда долларов США, строительный сектор вырос примерно на 7,7%. Это, в свою очередь, помогло бы росту рынка материалов с фазовым переходом.

- Фармацевтический сектор является одним из мировых рынков с самым высоким ростом, особенно в США, Индии и Германии. Ацетаминофен, или парацетамол, — популярное обезболивающее, производимое из анилина. Самым популярным дженериком в мире является парацетамол. Для людей всех возрастов он коммерчески предлагается в виде таблеток, пилюль и сиропа.

- AstraZeneca сообщила, что общий объем продаж фармацевтических препаратов во всем мире до третьего квартала 2022 года составлял около 1,2 триллиона долларов США. США имели самую высокую долю на рынке с общим объемом продаж около 605 миллиардов долларов США до третьего квартала.

- Основные игроки, занимающиеся производством нитробензола, в том числе BASF SE, Huntsman International LLC и Covestro AG, вертикально интегрированы, что указывает на их доминирование в процессе производства анилина и МДИ.

- Таким образом, ожидается, что вышеуказанные факторы окажут существенное влияние на рынок в ближайшие годы.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является крупнейшим рынком нитробензола с точки зрения потребления и производства, и ожидается, что он будет иметь самый высокий рост в течение прогнозируемого периода на изучаемом рынке. Различные иностранные корпорации перенесли свои производственные мощности в этот район из-за неадекватной инфраструктуры региона и затрат на рабочую силу. На производство и потребление нитробензола также существенное влияние оказали крупные компании-производители анилина и метилендифенилдиизоцианата (МДИ), расширяющие свои производственные мощности.

- Из-за возросшей потребности в различных продуктах на основе МДИ, таких как клеи, герметики, эластомеры и полиуретаны, строительный сектор является наиболее важным рынком конечного потребителя нитробензола. Кроме того, он действует как связующее вещество для дерева и мебели. Благодаря этим видам использования строительная отрасль потребляет более 48% нитробензола, производимого в мире, причем значительная часть этого потребления приходится на Азиатско-Тихоокеанский регион.

- Строительная индустрия Китая быстро развивается. По данным Национального бюро статистики Китая, в четвертом квартале 2022 года объем строительного производства Китая увеличился почти на 50% по сравнению с предыдущим кварталом (27,6 млрд долларов США), достигнув ожидаемых 276 млрд юаней (около 40 млрд долларов США).

- Кроме того, строительная индустрия в Японии значительно выросла. По данным Министерства земли, инфраструктуры, транспорта и туризма (MLIT), общий объем инвестиций в строительство в Японии в 2022 году превысит 66,990 млрд иен (508,16 млрд долларов США), что примерно на 0,6% больше, чем в предыдущем году.

- Строительный сектор Индии также растет более высокими темпами благодаря увеличению инвестиций и покупательной способности населения. Правительство Индии поддерживает более высокий рост строительного сектора посредством различных схем, таких как программа Жилье для всех.

- Нитробензол также используется в автомобильной промышленности. MDI, получаемый из нитробензола путем синтеза анилина, используется для изготовления рулевых колес, чехлов подушек безопасности, водонепроницаемых материалов для пола и других компонентов салона автомобиля.

- Китай на сегодняшний день является крупнейшим в мире производителем и покупателем автомобилей. По данным Китайской ассоциации автопроизводителей, производство автомобилей в Китае в 2022 году увеличится примерно на 3,4% по сравнению с предыдущим годом. По сравнению с 26,08 миллиона автомобилей, выпущенных в 2021 году, в 2022 году было произведено около 27,02 миллиона автомобилей.

- Таким образом, ожидается, что вышеуказанные факторы окажут существенное влияние на рынок в ближайшие годы.

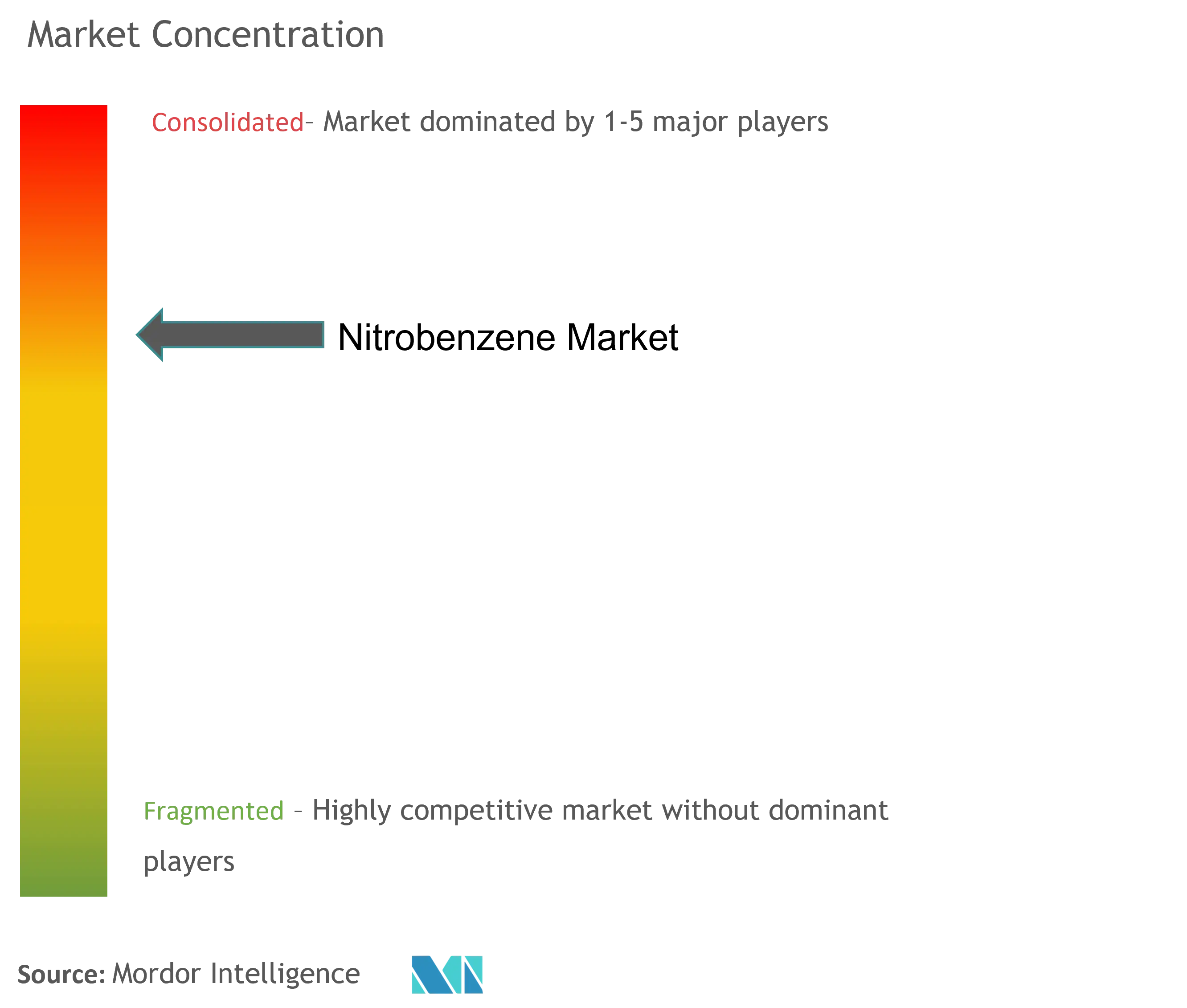

Обзор отрасли нитробензола

Рынок нитробензола носит частично консолидированный характер. Некоторые крупные игроки включают (не в каком-либо определенном порядке) BASF SE, The Chemours Company, Covestro AG, Huntsman International LLC и Wanhua.

Лидеры рынка нитробензола

BASF SE

Covestro AG

Huntsman International LLC

Wanhua

The Chemours Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нитробензола

- Июль 2022 г.: Исследователи из Университета Глазго объявили, что они создали новый процесс производства анилинов, который работает при комнатной температуре и давлении, используя протоны и электроны, образующиеся в результате электролиза воды, для запуска процесса восстановления нитробензола до анилинов. С помощью революционного процесса восстановление нитробензола становится более чистым, что снижает вероятность образования нежелательных побочных продуктов во время электролиза.

- Июнь 2022 г.: Sadhana Nitro Chem Ltd объявила о начале производства своего первого завода по производству парааминофенолов. Продукт парааминофенола производится путем каталитического восстановления нитробензола на основе водорода, который позже используется в производстве парацетамола и других продуктов.

Сегментация нитробензоловой отрасли

Нитробензол с химической формулой C6H5NO2 представляет собой желтоватое, жирное, ароматическое нитросоединение, образующееся при взаимодействии бензола с концентрированной азотной кислотой и концентрированной серной кислотой. Нитробензол используется для производства анилина, который затем можно использовать для производства полиуретанов и метилендифенилдиизоцианата (МДИ). В основном он используется в различных отраслях конечного пользователя, включая строительный и автомобильный секторы. Нитробензол и анилин также используются для производства парацетамола, основного продукта фармацевтической промышленности.

Рынок нитробензола сегментирован по приложениям и географическому положению. По областям применения рынок сегментирован на производство анилина, красителей и пигментов, пестицидов, промежуточных продуктов в фармацевтике и других областей применения. В отчете также рассматриваются размер рынка и прогнозы рынка нитробензола в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотонны).

| Производство анилина |

| Красители и пигменты |

| Пестициды |

| Средний уровень в фармацевтике |

| Другие области применения (включая растворители, взрывчатые вещества и т. д.) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Приложение | Производство анилина | |

| Красители и пигменты | ||

| Пестициды | ||

| Средний уровень в фармацевтике | ||

| Другие области применения (включая растворители, взрывчатые вещества и т. д.) | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка нитробензола

Каков текущий размер рынка нитробензола?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке нитробензола среднегодовой темп роста составит более 3,5%.

Кто являются ключевыми игроками на рынке Нитробензол?

BASF SE, Covestro AG, Huntsman International LLC, Wanhua, The Chemours Company – основные компании, работающие на рынке нитробензола.

Какой регион на рынке Нитробензол является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Нитробензол?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка нитробензола.

Какие годы охватывает рынок нитробензола?

Отчет охватывает исторический размер рынка нитробензола за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нитробензола на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о нитробензоловой промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке нитробензола в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нитробензола включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.