Анализ рынка нефтегазовой отрасли Индонезии

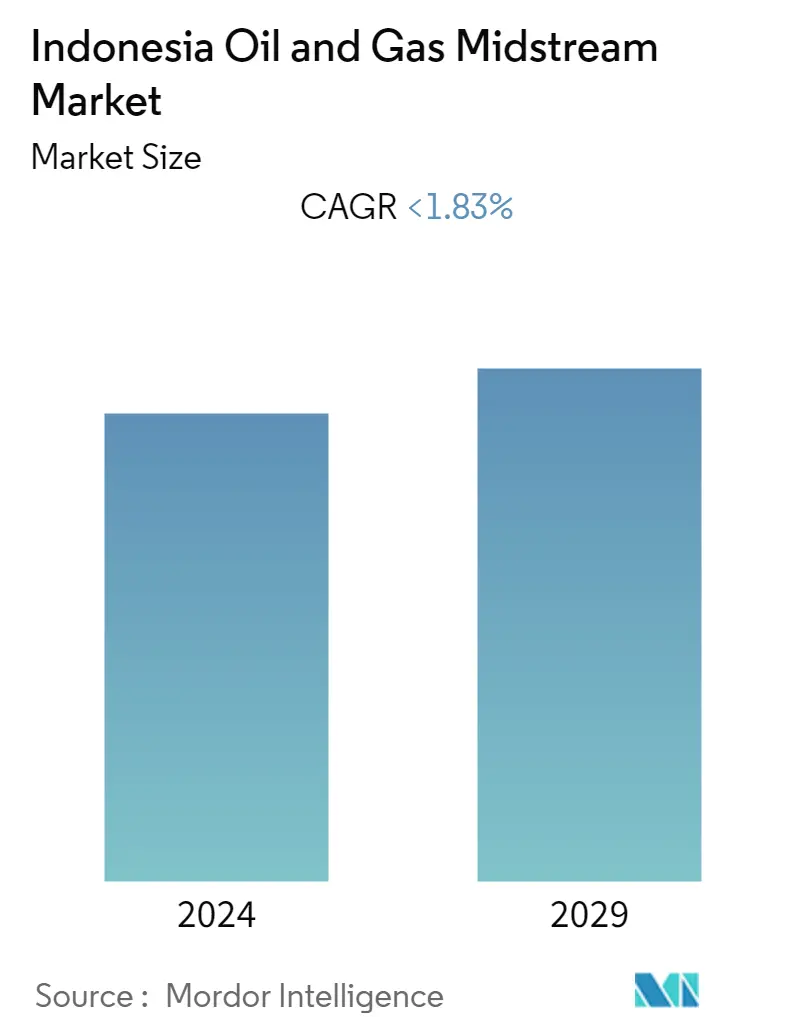

Ожидается, что в течение прогнозируемого периода 2020–2025 годов на индонезийском рынке среднего нефтегазового сектора среднегодовой темп роста составит менее 1,83%. Такие факторы, как растущий спрос на природный газ и нефть и увеличение добычи нефти в стране, являются Ожидается, что в течение прогнозируемого периода спрос на индонезийском рынке транспортировки нефти и газа повысится. Однако сокращение добычи нефти и газа замедлило рост рынка нефтегазового мидстрима.

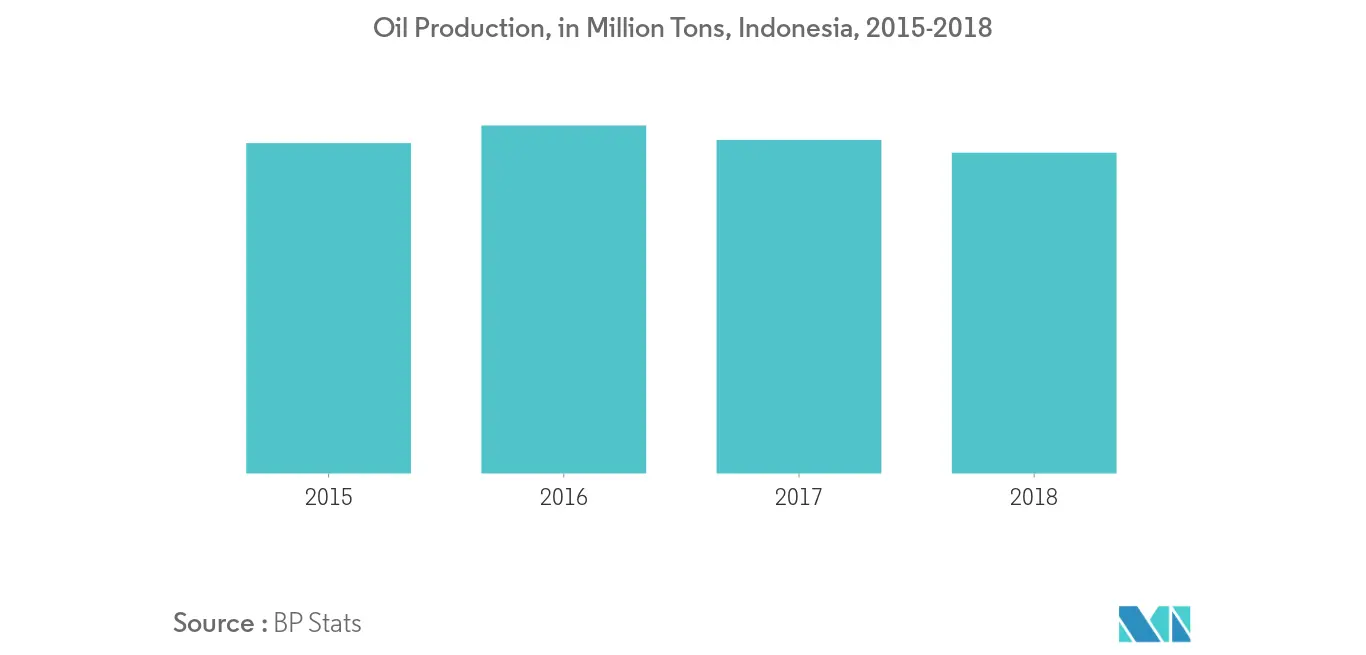

- В 2020 году снижение уровня добычи нефти и газа в стране в период 2015-2018 годов вызвало неопределенность на рынке. Также могут прекратиться сделки с Сингапуром по поставкам нефти по трубопроводам, поскольку правительство не проявляет заинтересованности в продолжении соглашения об обмене газом.

- Ожидается, что индонезийская государственная компания будет инвестировать в разведку и добычу индонезийских нефтяных и газовых месторождений. Инвестиции, вероятно, приведут к увеличению добычи и создадут возможность получения более дешевой нефти и газа для нефтеперерабатывающих заводов.

- Ожидается, что в прогнозируемый период на рынке хранения данных будет добавлено несколько проектов. В прогнозируемый период ожидается незначительный рост в нефтегазовом секторе. Ожидается, что рост инвестиций станет драйвером рынка.

Тенденции рынка нефтегазовой промышленности Индонезии

Пропускная способность трубопровода будет расти

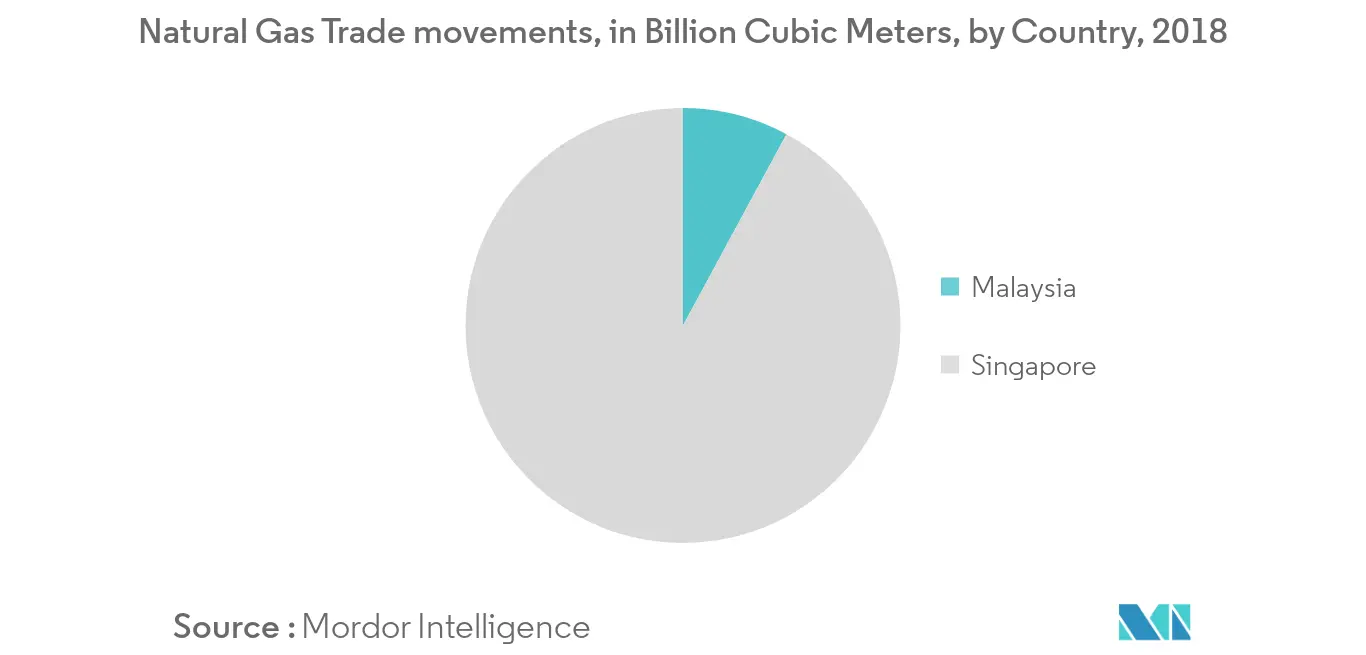

- Индонезия отправляет около 25% своего экспорта газа в Сингапур и Малайзию через два трубопровода один со своих морских месторождений в западной части моря Натуна, а другой — с газоперерабатывающего завода Гриссик на Южной Суматре.

- Потребление природного газа в стране снизилось на 1,1% в годовом исчислении с 40,1 млн тонн нефтяного эквивалента (мтнэ) в 2015 году до 41,9 млн т нэ в 2018 году. При этом добыча газа в стране снизилась с 65,5 млн т нэ в 2018 году. 2015 г. до 62,9 млн т н.э., в 2018 г.

- В 2019 году реализуются новые проекты по созданию газопровода в стране, такие как Транскалимантанский газопровод и газопровод Борнео, которые, как ожидается, будут установлены в прогнозируемый период.

- В 2019 году Pertamina, частный игрок на рынке нефти и газа Индонезии, предлагает проложить около 1611 км трубопровода, а прокладка 443 км трубы находится в стадии строительства. Ожидается, что это облегчит и удешевит транспортировку.

- Таким образом, ожидается, что пропускная способность трубопроводов страны несколько вырастет в прогнозируемый период из-за увеличения потребления нефти в стране и увеличения инвестиций в этот сектор.

Увеличение инвестиций для стимулирования рынка

- Общая емкость нефтехранилищ Индонезии составляет 4,8 миллиона килолитров. Пертамине принадлежит около 87% мощностей. В то время как более 40% мощностей приходится на остров Ява, который пользуется наиболее значительным спросом, на островах Риау недалеко от Сингапура наблюдается значительный рост мощностей. Крупнейшим хранилищем газа является площадка UPMS-III, принадлежащая Pertamina, емкость которой составляет около 1 235 850 килолитров миллиардов кубических метров.

- Ожидается, что Pertamina укрепит инфраструктуру транспортировки топлива и сжиженного нефтяного газа. Ожидается, что терминал BBM в Маумере увеличит емкость топливных баков с 20 000 килолитров (КЛ) до более чем 85 000 КЛ и станет основным пунктом поставки в восточном регионе Нуса-Тенгара.

- Добыча нефти увеличилась, потребление природного газа в стране выросло на 3,1% в годовом исчислении с 73,8 млн тонн нефтяного эквивалента (мнэ) в 2015 году до 83,4 млн тонн нэ в 2018 году. Добыча нефти в стране снизился до 39,5 млн тонн в 2018 году с 41 млн тонн в 2017 году. Ожидается, что рост потребления будет способствовать росту рынка.

- Таким образом, ожидается, что в среднем сегменте добычи нефти и газа в Индонезии в прогнозируемый период будет наблюдаться рост благодаря увеличению инвестиций в регион.

Обзор отрасли переработки нефти и газа Индонезии

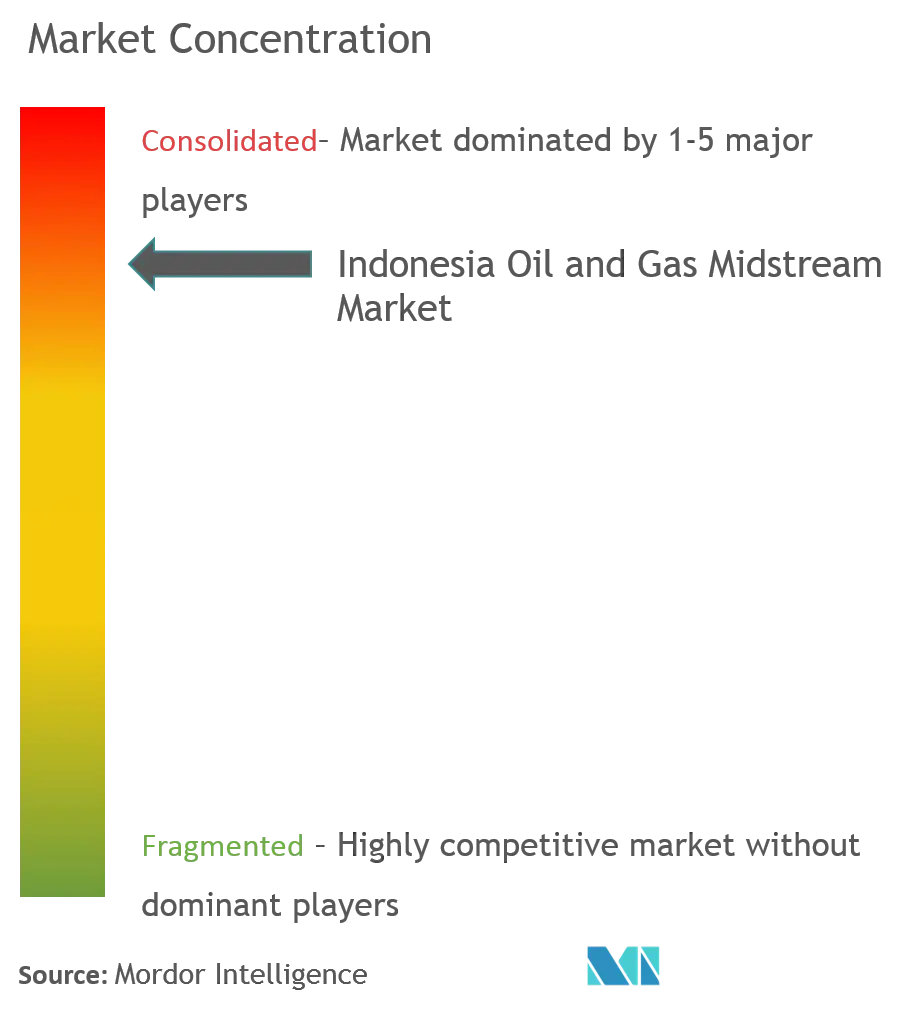

Индонезийский рынок транспортировки нефти и газа умеренно консолидирован. Крупнейшие компании, работающие на рынке, включают Пертамина Е.П., ПТ. Connusa Energindo, ConocoPhillips Company, PT. Perusahaan Gas Negara Tbk и Chevron Corporation.

Лидеры рынка нефтегазовой отрасли Индонезии

PT. Connusa Energindo

PT Pertamina

ConocoPhillips Company

PT. Perusahaan Gas Negara Tbk

Chevron Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация нефтегазовой отрасли Индонезии

Отчет о рынке среднего бизнеса Индонезии включает в себя:.

| Обзор | Существующая инфраструктура |

| Проекты в стадии разработки | |

| Предстоящие проекты |

| Обзор | Существующая инфраструктура |

| Проекты в стадии разработки | |

| Предстоящие проекты |

| Обзор | Существующая инфраструктура |

| Проекты в стадии разработки | |

| Предстоящие проекты |

| Транспорт | Обзор | Существующая инфраструктура |

| Проекты в стадии разработки | ||

| Предстоящие проекты | ||

| Хранилище | Обзор | Существующая инфраструктура |

| Проекты в стадии разработки | ||

| Предстоящие проекты | ||

| Терминалы СПГ | Обзор | Существующая инфраструктура |

| Проекты в стадии разработки | ||

| Предстоящие проекты |

Часто задаваемые вопросы по исследованию рынка нефтегазовой отрасли Индонезии

Каков текущий размер рынка нефтегазовой продукции Индонезии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка нефтегазовой продукции Индонезии составит менее 1,83%.

Кто являются ключевыми игроками на рынке нефтегазовой промышленности Индонезии?

PT. Connusa Energindo, PT Pertamina, ConocoPhillips Company, PT. Perusahaan Gas Negara Tbk, Chevron Corporation — основные компании, работающие на рынке среднего бизнеса нефти и газа Индонезии.

Какие годы охватывает этот рынок среднего бизнеса нефти и газа Индонезии?

В отчете рассматривается исторический размер рынка нефтегазовой промышленности Индонезии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефтегазовой промышленности Индонезии за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о переработке нефти и газа Индонезии

Статистические данные о доле, размере и темпах роста доходов на рынке нефтегазовой промышленности Индонезии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефтегазовой отрасли Индонезии включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.