Анализ рынка подводных насосов

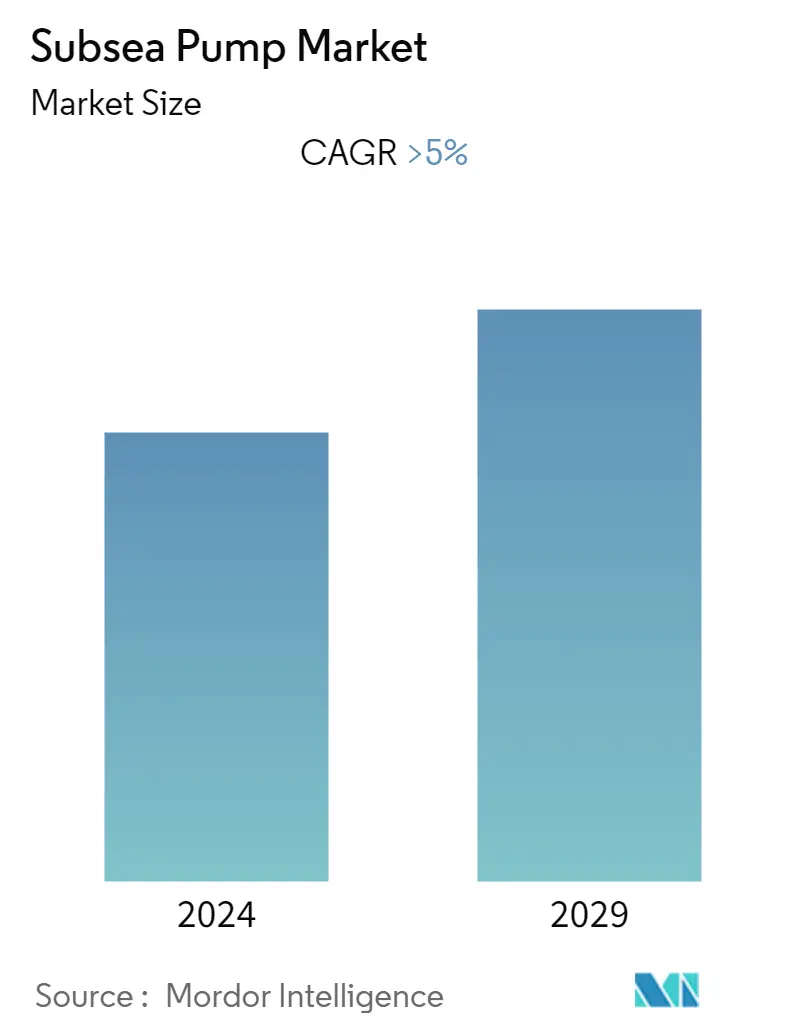

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка подводных насосов составит более 5%.

В 2020 году пандемия COVID-19 оказала пагубное влияние на рынок. В настоящее время рынок достиг допандемического уровня.

- В среднесрочной перспективе, по мере того, как все большее число месторождений на суше достигает зрелости, ожидается, что деятельность по разведке и добыче сместится в сторону более глубоких морских регионов, что, как ожидается, приведет к увеличению количества морских глубоководных и сверхглубоководных проектов. Ожидается, что это, в свою очередь, будет стимулировать рынок в течение прогнозируемого периода.

- С другой стороны, ожидается, что крайне волатильный сценарий цен на сырую нефть в последние годы из-за разрыва между спросом и предложением, геополитики и ряда других факторов будет препятствовать росту изучаемого рынка в течение прогнозируемого периода.

- Тем не менее, крупные компании инвестируют в текущие проекты НИОКР по развитию технологий, чтобы снизить общую стоимость оффшорных расходов. Подводные насосы используются в основном на зрелых морских месторождениях для повышения скорости нефтеотдачи за счет снижения противодавления в пласте и тем самым снижения производственных затрат. Возможность снизить стоимость подводного насоса дает возможность продвинуть рынок в ближайшем будущем.

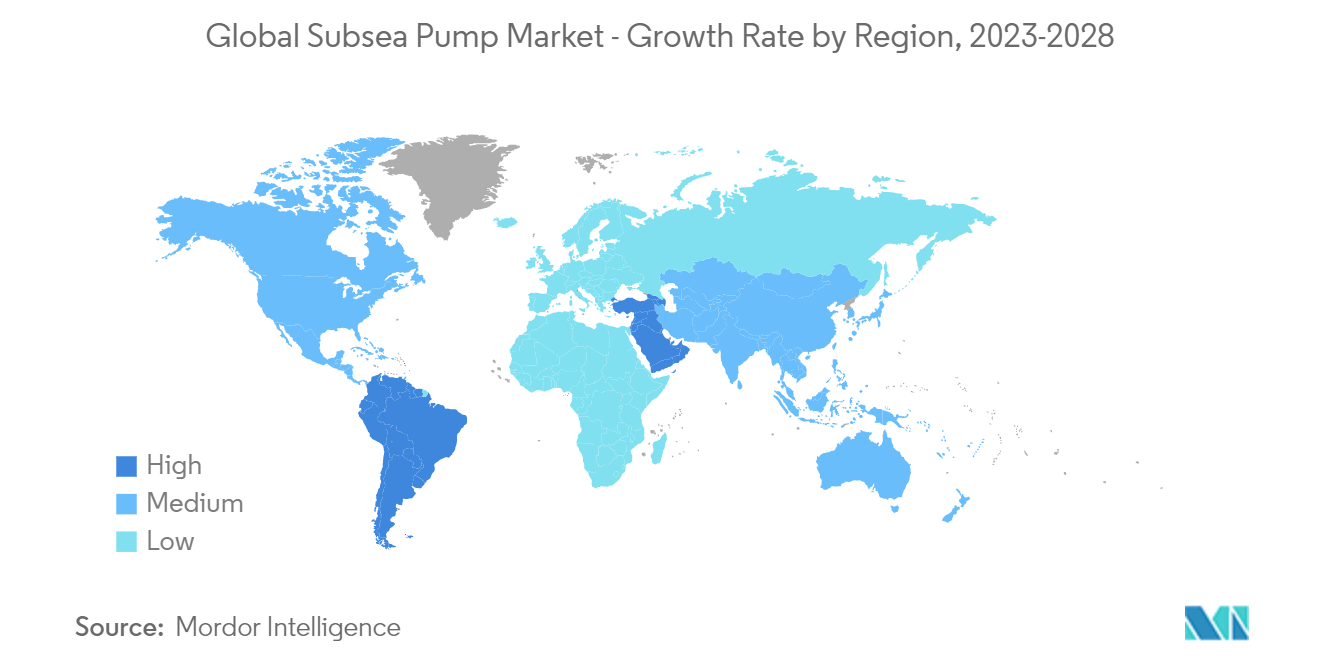

- Южная Америка доминировала на мировом рынке в 2018 году, при этом большая часть спроса приходилась на Бразилию. Самым быстрорастущим регионом является Азиатско-Тихоокеанский регион, затем Европа.

Тенденции рынка подводных насосов

Глубоководный сектор будет доминировать на рынке

- Нефтегазовая отрасль активно занимается поиском новых методов и технологий, которые могут помочь им максимизировать доходы от существующих месторождений и новых активов за счет увеличения их добычи.

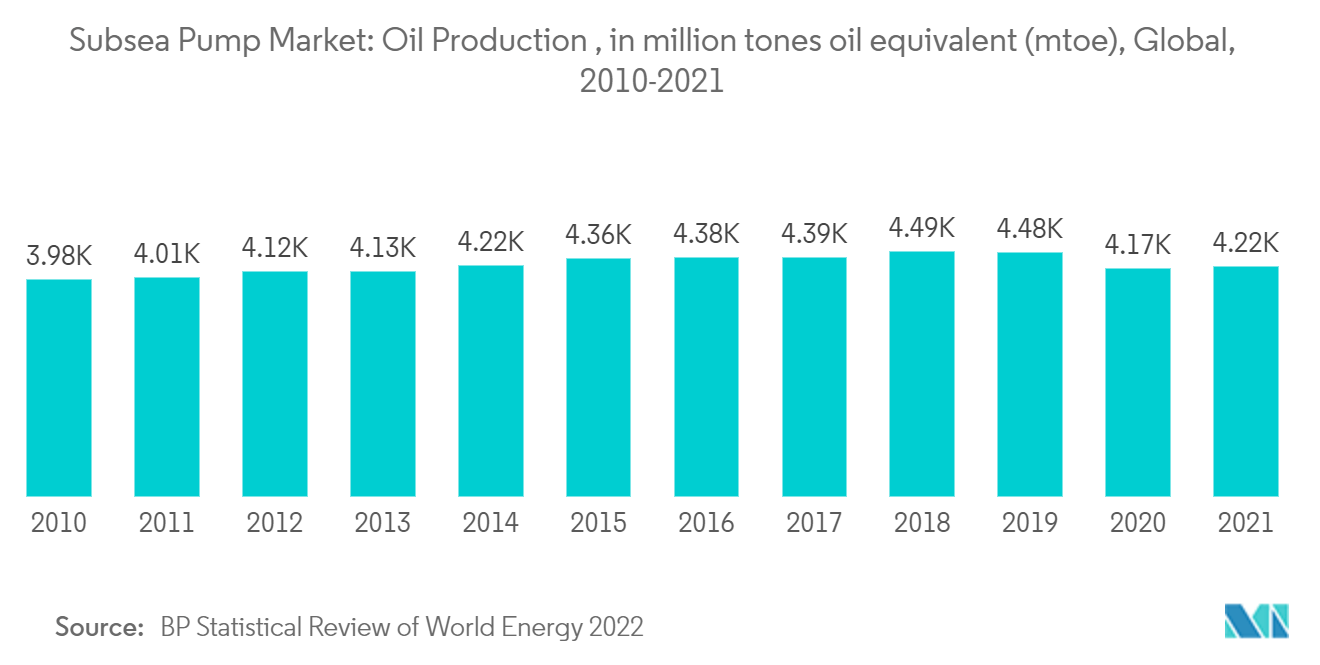

- В 2021 году мировая добыча сырой нефти составила около 4,2 миллиарда тонн. Разведка и добыча на различных глубинах воды стали вызовом для морской отрасли. По мере того как подводные разработки продвигались дальше от берега и в более глубокие воды, технические трудности постоянно возрастали. Для глубоководных разработок используется широкий спектр подводных компоновок и систем добычи, связанных с общим процессом и оборудованием, участвующим в бурении, разработке и эксплуатации месторождений.

- С ростом числа разрабатываемых нефтяных месторождений в последние годы наблюдается рост деятельности по разведке и добыче на шельфе (EP). Например, в Пермском бассейне, который в настоящее время является наиболее важным бассейном с точки зрения добычи сырой нефти, добыча из старых скважин начала снижаться, и возможностей для открытий в этих районах мало. В результате нефтегазовая отрасль смещается в сторону более глубоких морских регионов в поисках нефти и газа для удовлетворения растущего спроса.

- Кроме того, морские проекты имеют длительный срок реализации и являются дорогостоящими. Прежде чем операторы инвестировали в производственную инфраструктуру, они построили другую инфраструктуру, требующую высоких капитальных вложений. Следовательно, развитие проектов, по которым уже приняты ПИИ и началась разработка, скорее всего, продолжит окупать инвестиции за счет доходов от добычи нефти и газа. Ожидается, что эти проекты станут важными движущими силами в первой половине прогнозируемого периода.

- По состоянию на 2021 год на долю морской нефтегазовой отрасли приходилось около 30% мировой добычи сырой нефти. Ближний Восток, Северное море, Бразилия, Мексиканский залив и Каспийское море являются основными морскими регионами добычи нефти и газа. В дополнение к этому, ожидается, что наличие обильных ресурсов в сочетании с возросшим потенциалом добычи нефти и газа в глубоководных и сверхглубоководных районах предоставит прекрасную возможность для изучения рынка.

- Кроме того, в условиях стабильных цен на нефть, глубоководные и сверхглубоководные проекты продемонстрировали резкий рост доходов, поскольку проекты, которые были нежизнеспособны из-за низких цен на сырую нефть, были запущены и увеличили капитальные затраты.

- Таким образом, с увеличением инвестиций в морскую разведку и добычу нефти на вновь разрабатываемых месторождениях, ожидается, что глубоководный сектор будет доминировать на рынке в прогнозируемый период.

В Южной Америке ожидается значительный рост

- За последние несколько лет в регионе наблюдалась значительная шельфовая нефтегазовая деятельность. Это можно объяснить более низкими ценами безубыточности и конкурентоспособными сроками окупаемости по сравнению с морскими нефтегазовыми проектами во всем мире, что делает их более устойчивыми в нынешние неспокойные времена.

- По состоянию на 2021 год Бразилия была крупнейшей страной Южной Америки по расходам на нефть и газ. На морских подсолевых нефтяных месторождениях страны добывается около 50% общего объема добычи нефти, который к концу 2020 года увеличился примерно до 75%. Этот рост добычи и зависимость от морских нефтяных и газовых месторождений можно объяснить неуклонным снижением производственных затрат из-за к совершенствованию технологий бурения, росту опыта в морской нефтегазовой отрасли и расширению инфраструктуры.

- Кроме того, капитальные затраты аргентинской государственной нефтяной компании YPF в 2021 году составили около 2,71 миллиарда долларов США, что представляет собой увеличение почти на 74% по сравнению с показателем в 2020 году (капитальные затраты в 2020 году 1,55 миллиарда долларов США); компания планирует дальнейшее увеличение капитальных вложений в нефтегазовом секторе страны, особенно в сфере разведки и добычи, в течение прогнозируемого периода.

- Колумбия демонстрирует признаки развития нефтегазового сектора страны. В 2021 году государственная нефтяная компания Колумбии Ecopetrol поставила цель капитальных затрат в размере 5 миллиардов долларов США, т.е. увеличение примерно на 30% по сравнению с ожидаемым значением (3,5 миллиарда долларов США) в 2021 году. Такое ожидаемое увеличение связано с тем, что проекты по разведке и добыче на уровне внутри страны и за рубежом растут. Последние инвестиции и предстоящие глубоководные проекты, вероятно, будут способствовать росту рынка подводных насосов в течение прогнозируемого периода в регионе Южной Америки.

- Ожидается, что благодаря вышеизложенному и недавним событиям в Южной Америке в течение прогнозируемого периода произойдет значительный рост рынка подводных насосов.

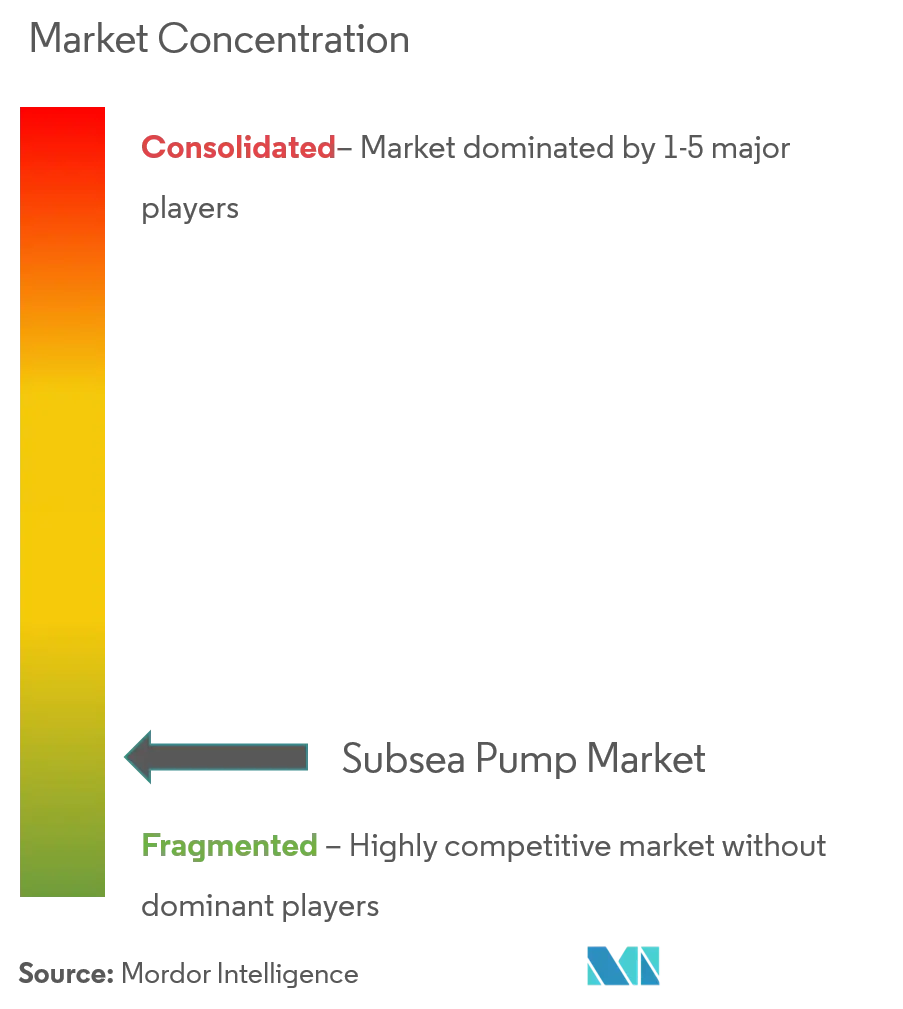

Обзор отрасли подводных насосов

Рынок подводных насосов умеренно фрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Aker Solutions ASA, Baker Hughes A GE Co., Halliburton Company, Schlumberger Limited, Weatherford International PLC и Oceaneering International.

Лидеры рынка подводных насосов

Aker Solutions ASA

Halliburton Company

Oceaneering International Inc.

Schlumberger Limited

Baker Hughes Co

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка подводных насосов

- Август 2022 г. Equinor и Var Energi согласились присоединиться к малазийскому оператору Petronas при поддержке норвежской компании FASTsubsea в рамках совместной отраслевой программы по квалификации и тестированию того, что было описано как недорогой подводный многофазный насос без надстройки. Ожидалось, что Equinor и Vår Energi поддержат программу разработки и тестирования финансированием и опытом конечных пользователей.

- Август 2022 г. Schlumberger, Aker Solutions и Subsea 7 объявили о создании совместного предприятия, которое будет способствовать инновациям и повышению эффективности подводной добычи, помогая клиентам раскрыть резервы и сократить время цикла. Ожидалось, что соглашение объединит портфель технологий, таких как подводное сжатие газа, подводные насосные системы, полностью электрические системы подводной добычи и другие возможности электрификации, чтобы помочь клиентам достичь своих целей по декарбонизации.

Сегментация отрасли подводных насосов

Подводные насосные системы позволяют перекачивать либо углеводородные жидкости, либо воду в случае закачки воды непосредственно на морское дно.

Отчет о рынке подводных насосов сегментирован по развертыванию, применению и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка). По способу размещения рынок подразделяется на мелководный и глубоководный. По приложениям рынок сегментирован на приложения для повышения давления, разделения, впрыска и других приложений. В отчете также рассматриваются размер рынка и прогнозы рынка подводных насосов в основных регионах. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (стоимость в миллиардах долларов США).

| Мелководье |

| Глубокая вода |

| Повышение |

| Разделение |

| Инъекция |

| Другие приложения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Австралия | |

| Индонезия | |

| Европа | Великобритания |

| Франция | |

| Германия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Колумбия | |

| Чили | |

| Аргентина | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По развертыванию | Мелководье | |

| Глубокая вода | ||

| По применению | Повышение | |

| Разделение | ||

| Инъекция | ||

| Другие приложения | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Австралия | ||

| Индонезия | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Колумбия | ||

| Чили | ||

| Аргентина | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка подводных насосов

Каков текущий размер рынка подводных насосов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке подводных насосов среднегодовой темп роста составит более 5%.

Кто являются ключевыми игроками на рынке подводных насосов?

Aker Solutions ASA, Halliburton Company, Oceaneering International Inc., Schlumberger Limited, Baker Hughes Co — основные компании, работающие на рынке подводных насосов.

Какой регион на рынке подводных насосов является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке подводных насосов?

В 2024 году на Южную Америку будет приходиться наибольшая доля рынка подводных насосов.

Какие годы охватывает рынок подводных насосов?

В отчете рассматривается исторический размер рынка подводных насосов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка подводных насосов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли подводных насосов

Статистические данные о доле, размере и темпах роста доходов на рынке подводных насосов в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ подводных насосов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.