Анализ рынка кормовых премиксов для птицы

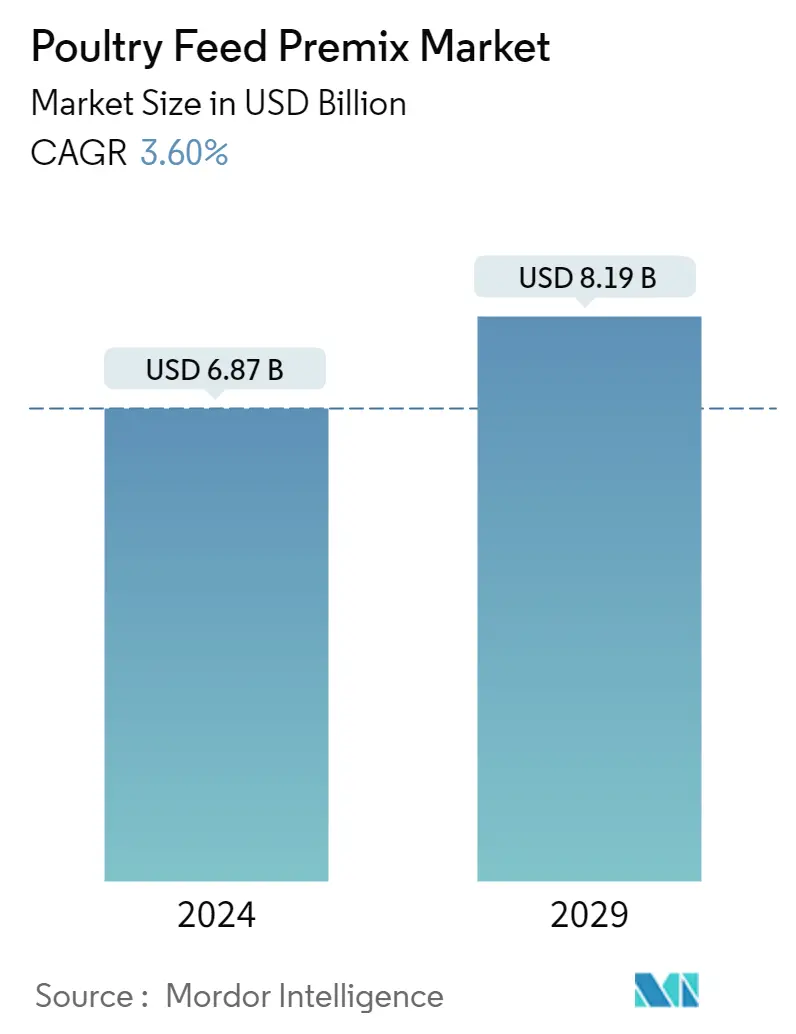

Объем рынка премиксов для кормов для птицы оценивается в 6,87 млрд долларов США в 2024 году и, как ожидается, достигнет 8,19 млрд долларов США к 2029 году, среднегодовой темп роста составит 3,60% в течение прогнозируемого периода (2024-2029 гг.).

- В конце 2019 года птица обогнала свинину как мясо номер один в мире по потреблению. Мировое потребление мяса птицы составило 124,6 миллиона метрических тонн. Увеличение потребления мяса птицы привело к усилению индустриализации птицеводства, что обусловило необходимость использования кормовых премиксов в кормах для птицы.

- Почти 65% себестоимости продукции птицы приходится на корма. Это привело к сильным колебаниям производственных затрат из-за колебаний цен на кормовое сырье, такое как кукуруза. Это явление привело к тому, что фермеры стали отдавать предпочтение кормовым комбинациям, обеспечивающим максимальную конверсию корма. Помимо удовлетворения потребностей птицы в питательных веществах, премиксы также важны для улучшения коэффициента конверсии корма и, следовательно, являются ключевой частью крупномасштабного птицеводства.

Тенденции рынка кормовых премиксов для птицы

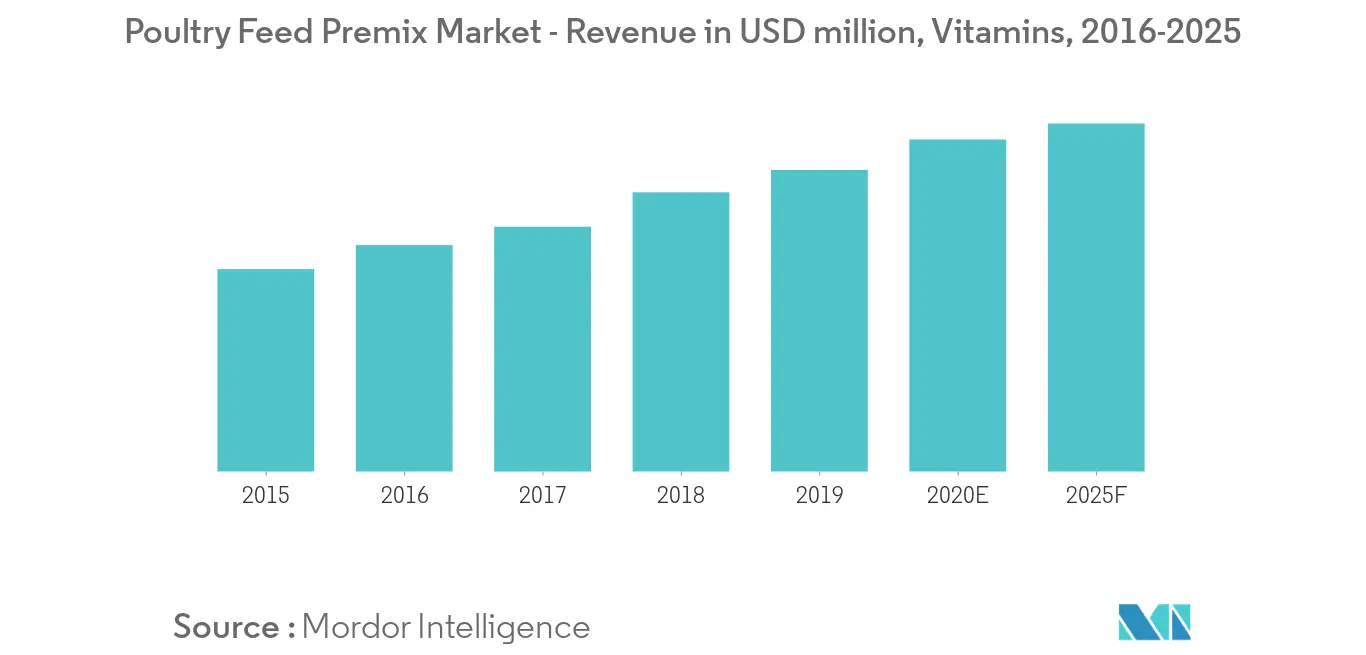

Витамины – один из важнейших ингредиентов

Витамины являются одним из важнейших ингредиентов корма для птиц. Среднеотраслевая норма содержания витаминов, основного ингредиента премиксов, значительно увеличилась с 30% до 500% за последнее десятилетие, чтобы обеспечить более высокую эффективность кормления, более высокие темпы роста и больший генетический потенциал, и все это работает в тандеме. стимулировать рынок премиксов. В птицеводстве также наблюдается последовательное улучшение генетического фонда. Это обуславливает необходимость постоянного изменения потребности птицы в витаминах. Помимо того, что птица, выращенная в обычных стрессовых условиях, является важным ингредиентом для повышения выживаемости и иммунитета, ее показатели значительно улучшаются за счет увеличения количества витаминных добавок. В условиях интенсивного выращивания домашняя птица особенно восприимчива к дефициту витаминов, и, следовательно, ожидается, что растущая индустриализация птицеводства будет стимулировать сегмент витаминов на рынке премиксов для кормов для птицы.

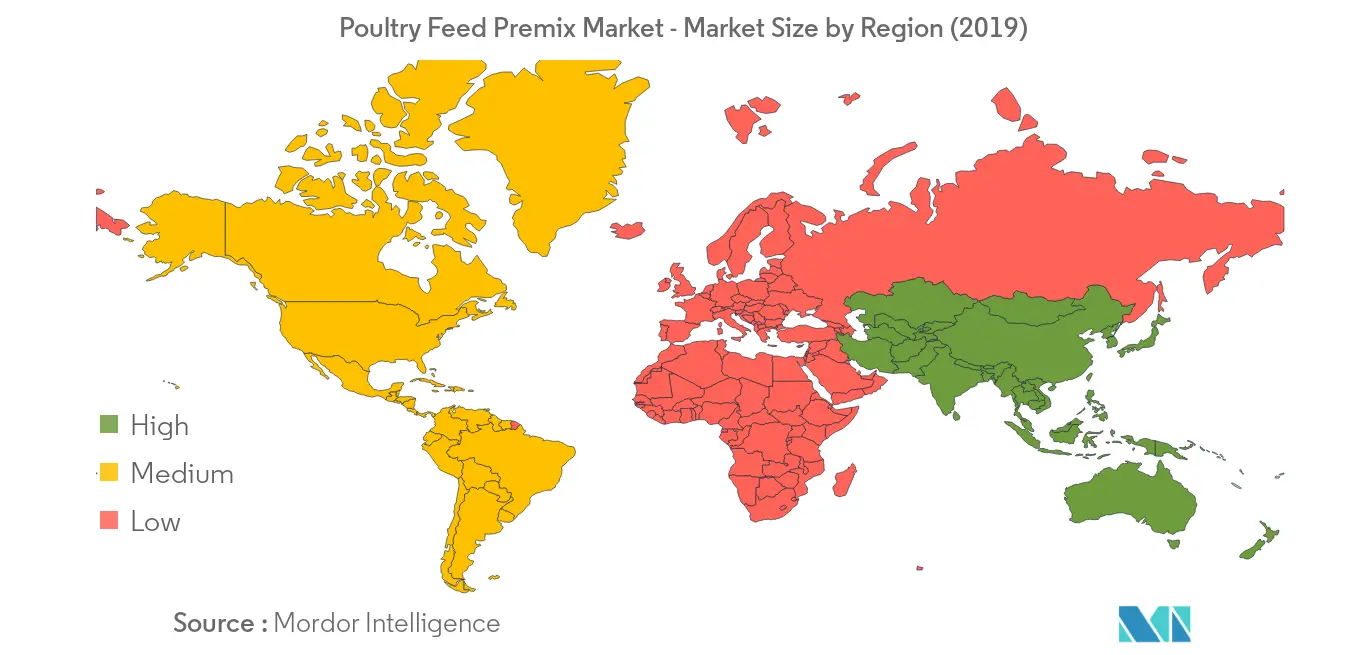

Азиатско-Тихоокеанский регион лидирует на мировом рынке

В 2017 году в Азиатско-Тихоокеанском регионе было произведено 34,6 миллиона тонн куриного мяса. Этот регион является крупнейшим регионом по производству птицы в мире. Потребление особенно велико в таких странах, как Китай, Индия, Таиланд из-за растущих доходов населения среднего класса, доступности мяса птицы по более низкой цене из-за снижения себестоимости производства и высокого экспортного спроса. Из мелкой приусадебной отрасли птицеводство превратилось в высокоиндустриальную отрасль производства. Фермеры региона все активнее инвестируют в высококачественные корма, чтобы обеспечить животным оптимальное питание. Ожидается, что с увеличением потребления мяса птицы и, как следствие, стимулом к индустриализации, Азиатско-Тихоокеанский регион останется ведущим региональным рынком кормовых премиксов для птицы в течение прогнозируемого периода.

Обзор отрасли премиксов для кормов для птицы

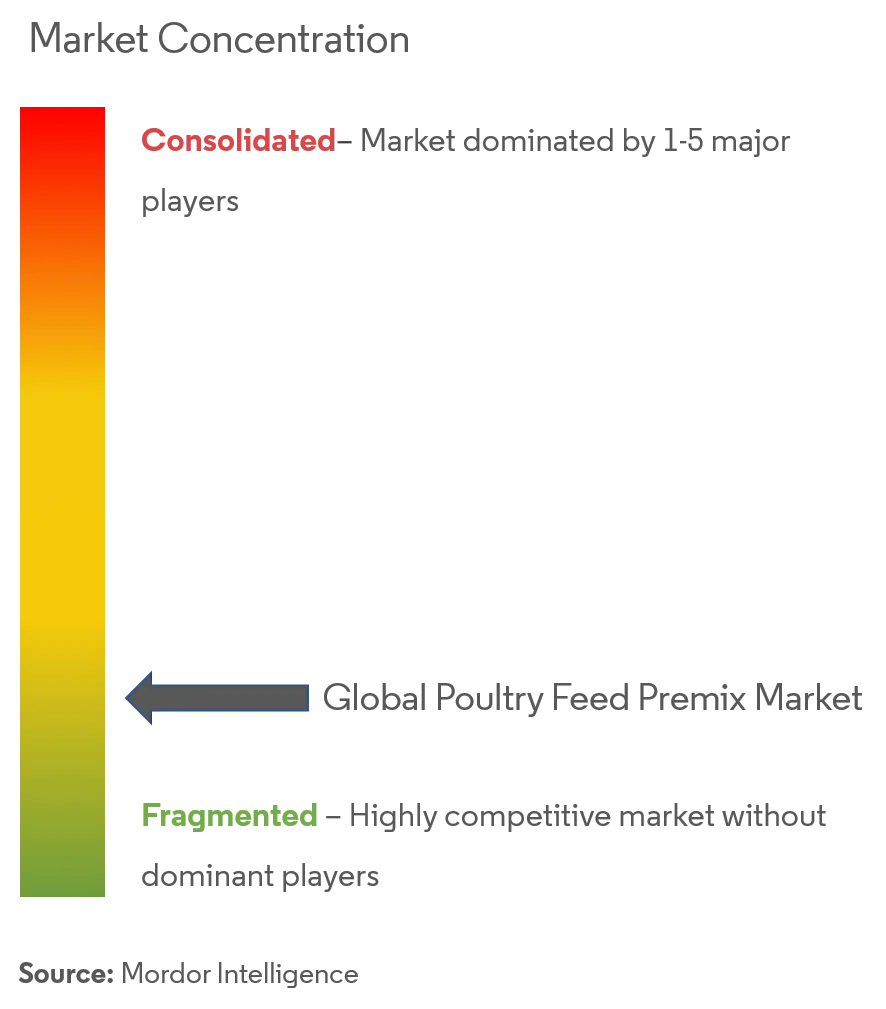

Рынок премиксов для кормов для птицы фрагментирован по своей природе ведущие мировые и региональные игроки жестко конкурируют с местными производителями. На изучаемом рынке наиболее предпочтительными стратегиями роста являются расширение и инвестиции, за которыми следуют слияния и поглощения. Крупнейшие компании ориентированы на расширение бизнеса в регионах и создание новых заводов для увеличения производственных мощностей, а также продуктовой линейки. Основными игроками на рынке являются Cargill Inc., Archer Daniels Midland Company, Land O' Lakes Inc., DBN Group и DSM Animal Nutrition и другие.

Лидеры рынка кормовых премиксов для птицы

Cargill, Inc.

DSM Animal Nutrition

DBN Group

Land O' Lakes, Inc.

Archer Daniels Midland Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли премиксов для кормов для птицы

Животноводы смешивают премиксы, представляющие собой смеси одного или нескольких основных питательных веществ для животных, с домашними кормами, чтобы обеспечить животным оптимальное питание. Рынок премиксов для кормов для свиней сегментирован по ингредиентам антибиотики, витамины, антиоксиданты, аминокислоты, минералы и другие ингредиенты. Рынок сегментирован по географическому признаку для оценки ключевых тенденций в основных странах Северной Америки, Европы, Азиатско-Тихоокеанского региона, Южной Америки и Африки.

| Антибиотики |

| Витамины |

| Антиоксиданты |

| Аминокислоты |

| Минералы |

| Другие ингредиенты |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Россия | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Африка | Южная Африка |

| Остальная часть Африки |

| Ингредиент | Антибиотики | |

| Витамины | ||

| Антиоксиданты | ||

| Аминокислоты | ||

| Минералы | ||

| Другие ингредиенты | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Россия | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Африка | Южная Африка | |

| Остальная часть Африки | ||

Часто задаваемые вопросы по исследованию рынка премиксов для кормов для птицы

Насколько велик рынок премиксов для кормов для птицы?

Ожидается, что объем рынка премиксов для кормов для птицы достигнет 6,87 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,60% и достигнет 8,19 млрд долларов США к 2029 году.

Каков текущий размер рынка премиксов для кормов для птицы?

Ожидается, что в 2024 году объем рынка премиксов для кормов для птицы достигнет 6,87 млрд долларов США.

Кто являются ключевыми игроками на рынке кормовых премиксов для птицы?

Cargill, Inc., DSM Animal Nutrition, DBN Group, Land O' Lakes, Inc., Archer Daniels Midland Company – основные компании, работающие на рынке премиксов для кормов для птицы.

Какой регион на рынке премиксов для кормления птицы является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке премиксов для кормления птицы?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка премиксов для кормов для птицы.

Какие годы охватывает рынок премиксов для кормления птицы и каков был размер рынка в 2023 году?

В 2023 году объем рынка премиксов для кормов для птицы оценивается в 6,63 миллиарда долларов США. В отчете рассматривается исторический размер рынка премиксов для кормов для птицы за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка премиксов для кормов для птицы на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли премиксов для кормов для птицы

Статистические данные о доле рынка кормовых премиксов для птицы в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ кормовых премиксов для птицы включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.