Анализ рынка тепловой энергии Европы

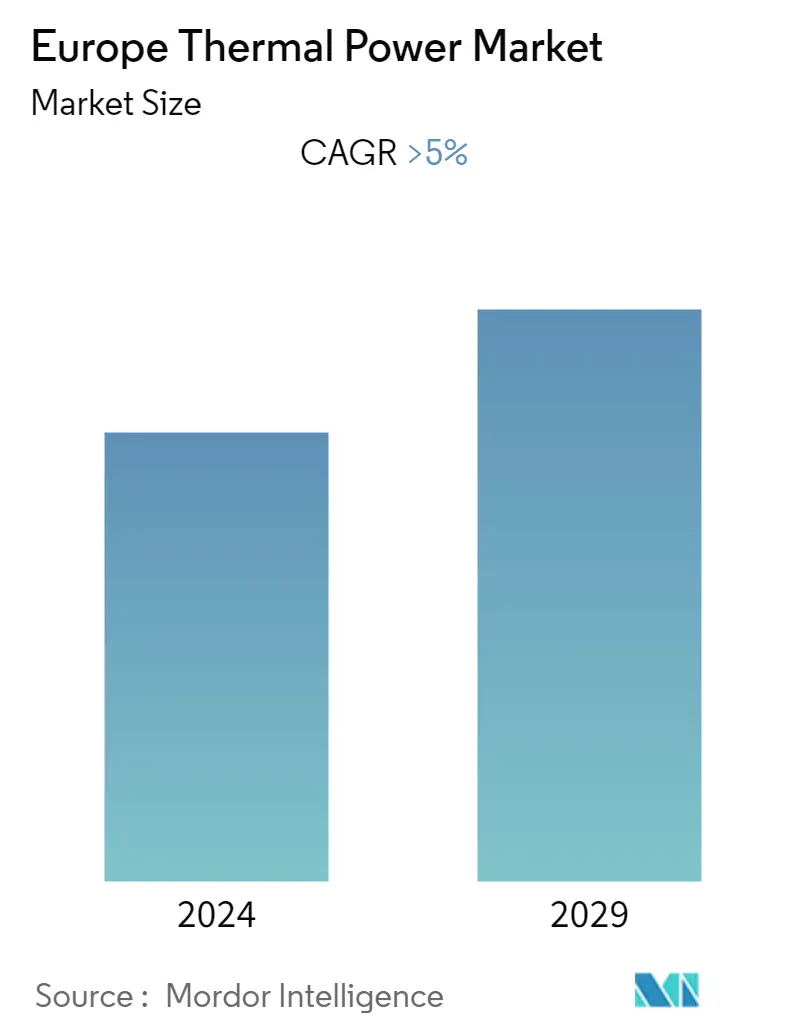

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста европейского рынка тепловой энергии составит более 5%.

COVID-19 негативно повлиял на рынок в 2020 году. В настоящее время рынок достиг допандемического уровня.

- В среднесрочной перспективе рост спроса на электроэнергию и вывод из эксплуатации угольных электростанций, вероятно, приведет к увеличению спроса на производство электроэнергии на основе газа. Ожидается, что в течение прогнозируемого периода он будет стимулировать европейский рынок тепловой энергии.

- С другой стороны, ожидается, что растущая адаптация возобновляемых источников энергии, таких как солнечная и ветровая энергия, будет препятствовать росту рынка тепловой энергии в Европе.

- Тем не менее, ожидается, что чистые угольные технологии и будущие электростанции, работающие на природном газе, создадут значительные возможности на европейском рынке тепловой энергии в будущем.

- Ожидается, что Германия будет доминировать на рынке в течение прогнозируемого периода из-за растущего спроса на энергию и население.

Тенденции европейского рынка тепловой энергии

Тепловая энергетика на основе природного газа ожидает значительный рост

- Природный газ является одним из самых чистых видов топлива, которое может обеспечить электроэнергию в больших масштабах по доступной цене. В ближайшие десятилетия газовая энергетика, вероятно, вытеснит угольные мощности в регионе. Кроме того, прогнозируется, что инвестиции в возобновляемые источники энергии будут стремительно расти, а гибкость, обеспечиваемая газовой энергетикой, будет по-прежнему пользоваться высоким спросом.

- Использование тепловых электростанций, работающих на природном газе, в качестве резервного источника энергии для ненадежных возобновляемых источников, таких как ветер и солнечная энергия, является одним из наиболее важных факторов, способствующих их внедрению. Способность газовых установок быстро запускаться в эксплуатацию делает их очень надежными, тем самым повышая надежность коммунальных сетей и способствуя расширению рынка.

- В феврале 2022 года правительство Ирландии объявило, что к 2024 году они планируют построить девять новых газовых электростанций, чтобы удовлетворить растущий спрос на электроэнергию и избежать дефицита электроэнергии на острове. Предлагаемые дополнительные электростанции в Уэстмите, Голуэе и Дублине будут построены в результате недавнего аукциона мощности, проведенного совместно сетевым оператором Eirgrid и его североирландским аналогом SONI.

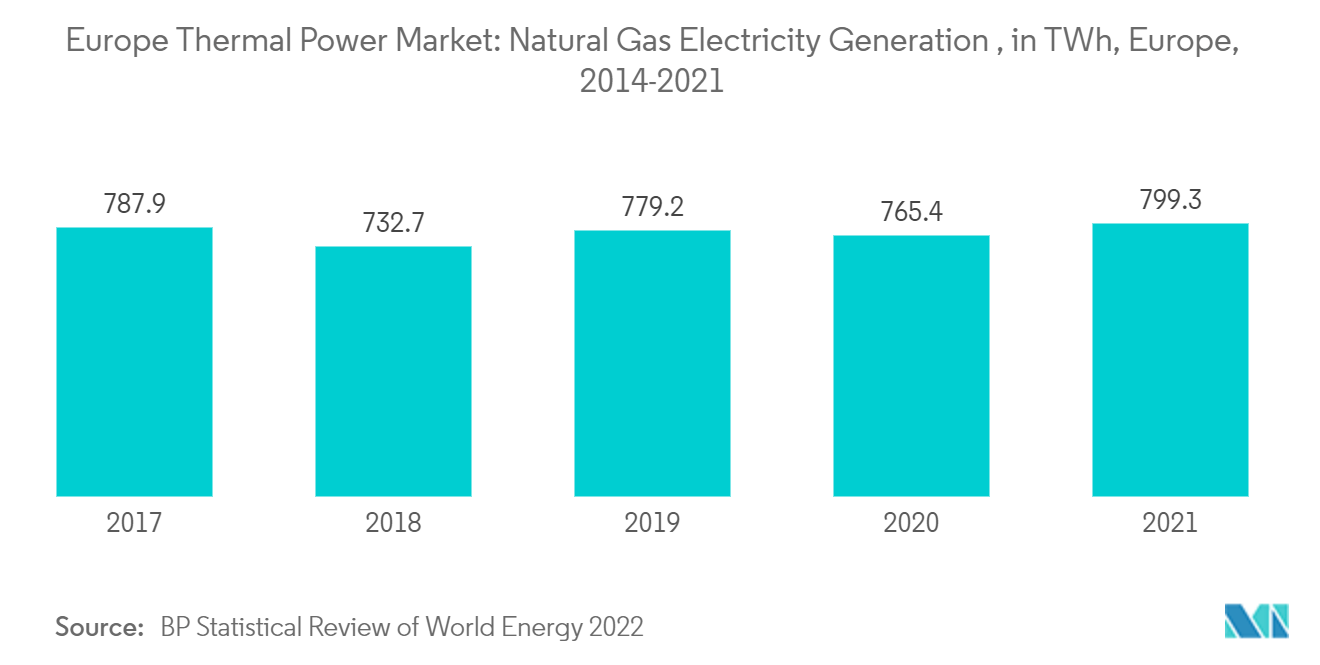

- Кроме того, производство электроэнергии на природном газе составляет значительную часть энергобаланса Европы. В 2021 году общий объем выработки электроэнергии с использованием природного газа составил 799,3 ТВтч, что на 4,7% больше, чем в 2020 году. Однако поставки природного газа серьезно пострадали из-за российско-украинской войны. По оценкам, это серьезно повлияет на выработку электроэнергии с использованием природного газа в Европе.

- Благодаря таким преимуществам, как низкие выбросы по сравнению с углем и меньший вред по сравнению с атомной энергетикой, рыночная доля природного газа в производстве электроэнергии, вероятно, будет расти.

Германия будет доминировать на рынке

- Несмотря на приверженность Германии экологическим целям, страна в значительной степени зависит от природного газа, особенно от отопления. Тем не менее, страна также располагает значительными мощностями по производству электроэнергии с использованием природного газа, которые, как ожидается, возрастут в прогнозируемый период. По оценкам, дополнительные 20-30 ГВт газовых мощностей потребуются для удовлетворения внутреннего спроса при одновременном достижении климатических целей и переходе от угля и атомной энергетики.

- По состоянию на 2022 год на стадии разработки находится около 27,2 ГВт газовых проектов, а в период с 2021 по 2022 год ожидается установка еще 2,4 ГВт. Несколько электростанций, в том числе ПГУ в Вольфсбурге VW (400 МВт), энергоблок Uniper в Шольвене (135 МВт). ) и Herne 6 компании Steag (625 МВт) планируется ввести в эксплуатацию в 2023 году.

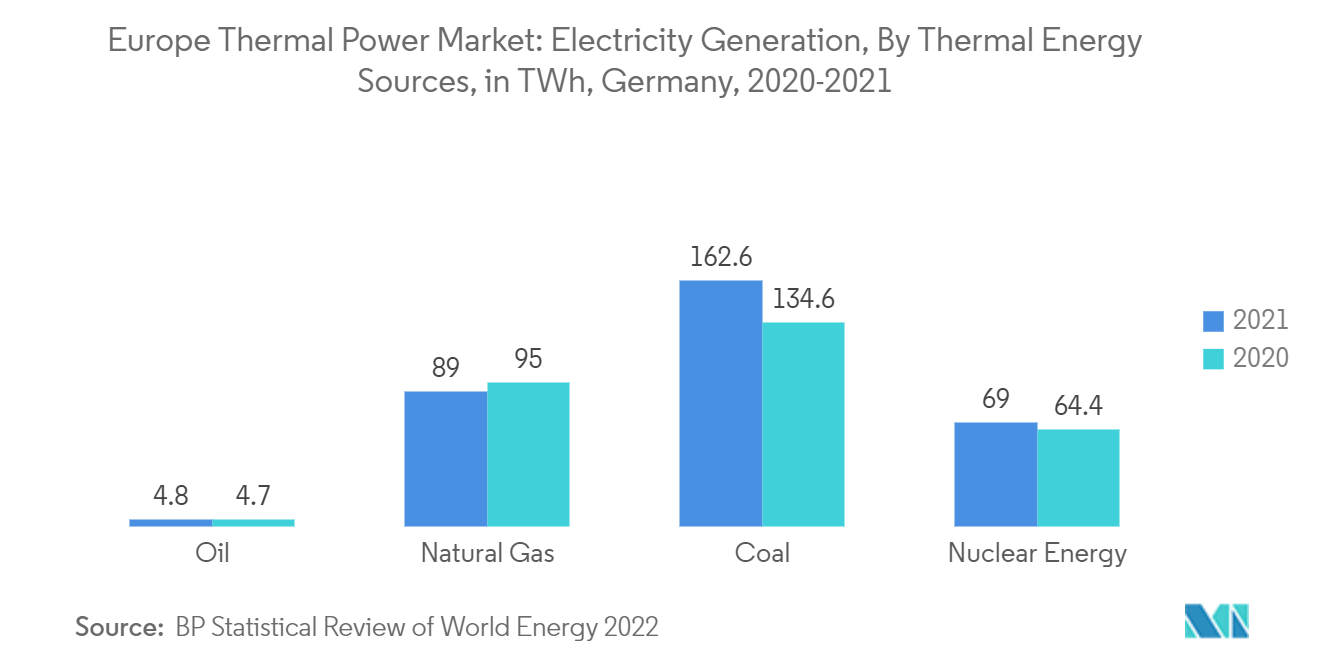

- Кроме того, согласно статистическому обзору мировой энергетики в 2021 году, проведенному BP, в период с 2021 по 2020 год выработка электроэнергии в стране за счет тепловых источников увеличилась почти на 9%.

- Более того, перебои с поставками природного газа серьезно ударили по Германии из-за российско-украинской войны. Правительство возобновило работу существующей угольной электростанции в стране.

- Например, по данным оператора Uniperannounced, в августе 2022 года завод Heyden в Петерсхагене, недалеко от Ганновера на севере Германии, должен был вновь открыться 29 августа и продолжать работать до конца апреля. Гейден мощностью 875 МВт является одной из самых мощных угольных электростанций Германии.

- Таким образом, в связи с вышеупомянутыми фактами ожидается, что Германия будет доминировать в сегменте тепловой энергетики в течение прогнозируемого периода.

Обзор тепловой энергетики Европы

Европейский рынок тепловой энергии умеренно фрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Siemens AG, Enel SpA, Electricite de France SA, Engie SA и Государственную корпорацию по атомной энергии Росатом.

Лидеры европейского рынка тепловой энергии

Engie SA

Enel S.p.A

Rosatom State Atomic Energy Corporation

Electricite de France SA

Siemens AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка тепловой энергии Европы

- Январь 2023 г.: Польская государственная энергетическая компания Polska Grupa Energetyczna (PGE), 75% акций которой принадлежит государству, объявила о выборе подрядчика для строительства газопаровой электростанции мощностью 882 МВт в южном городе Рыбник. Объект планируется ввести в эксплуатацию к 2027 году.

- Июль 2022 г.: Energa SA объявила о размещении у GE Gas Power заказа на строительство электростанции комбинированного цикла GE 9HA.02 под ключ для электростанции Остроленка C на северо-востоке Польши. Электростанция Остроленка С установленной мощностью 745 МВт начнет работу в 2025 году. Газ будет снабжаться газом из польско-литовского межконнектора.

- Апрель 2022 г.: Правительство Соединенного Королевства объявило о создании новой организации под названием Great British Nuclear для увеличения ядерных возможностей Великобритании по производству до 24 ГВт электроэнергии за счет атомной энергии к 2050 году, что составляет 25% ожидаемого спроса на электроэнергию. Ядерная ориентация может привести к строительству до восьми дополнительных реакторов в существующих местах. Правительство надеется ежегодно лицензировать новый реактор до 2030 года, чтобы ввести его в эксплуатацию к 2050 году.

Сегментация тепловой энергетики Европы

При производстве тепловой энергии используется пар от сжигания нефти, сжиженного природного газа (СПГ), угля и других веществ для вращения генераторов и выработки электроэнергии.

Источник и география сегментируют европейский рынок тепловой энергии. Рынок сегментирован по источникам уголь, природный газ, нефть и атомная энергия. В отчете также освещаются размер рынка и прогнозы в основных странах региона. В отчете представлены установленная мощность и прогнозируемая мощность в гигаваттах (ГВт) для всех вышеуказанных сегментов.

| Уголь |

| Натуральный газ |

| Масло |

| Ядерный |

| Великобритания |

| Франция |

| Германия |

| Россия |

| Остальная Европа |

| Источник | Уголь |

| Натуральный газ | |

| Масло | |

| Ядерный | |

| География (Анализ регионального рынка {Прогноз размера рынка и спроса до 2028 г. (только для регионов)}) | Великобритания |

| Франция | |

| Германия | |

| Россия | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка тепловой энергии в Европе

Каков текущий размер европейского рынка тепловой энергии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) Европейский рынок тепловой энергии будет регистрировать среднегодовой темп роста более 5%.

Кто являются ключевыми игроками на европейском рынке тепловой энергии?

Engie SA, Enel S.p.A, Rosatom State Atomic Energy Corporation, Electricite de France SA, Siemens AG — крупнейшие компании, работающие на европейском рынке тепловой энергии.

Какие годы охватывает этот европейский рынок тепловой энергии?

В отчете рассматривается исторический размер европейского рынка тепловой энергии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка тепловой энергии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о тепловой энергетике Европы

Статистические данные о доле, размере и темпах роста доходов на рынке тепловой энергии в Европе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ тепловой энергии Европы включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.