Объем рынка спутников дистанционного зондирования Земли в Европе

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | 5.45 Миллиардов долларов США |

|

|

Размер Рынка (2029) | 9.72 Миллиардов долларов США |

|

|

Наибольшая доля по классу орбиты | ЛЕВ |

|

|

CAGR (2024 - 2029) | 12.18 % |

|

|

Наибольшая доля по странам | Великобритания |

|

|

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка спутников дистанционного зондирования Земли в Европе

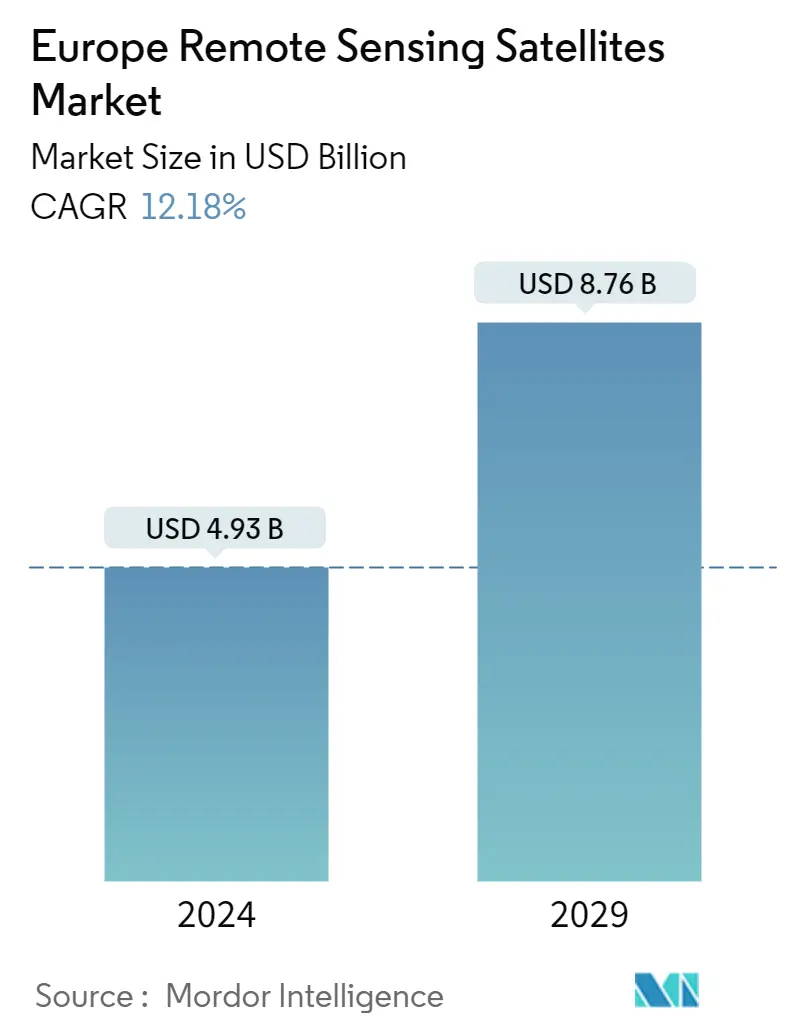

Объем европейского рынка спутников дистанционного зондирования Земли оценивается в 4,93 млрд долларов США в 2024 году и, как ожидается, достигнет 8,76 млрд долларов США к 2029 году, увеличиваясь в среднем на 12,18% в течение прогнозируемого периода (2024-2029 гг.).

4,93 млрд

Объем рынка в 2024 году (долл. США)

8,76 млрд

Объем рынка в 2029 году (долл. США)

9.17 %

Среднегодовой темп роста (2017-2023)

12.18 %

Среднегодовой темп роста (2024-2029)

Крупнейший рынок по массе спутников

76.63 %

Доля стоимости, свыше 1000 кг, 2022 г.

Большие спутники пользуются повышенным спросом из-за таких приложений, как спутниковое радио, связь, дистанционное зондирование, планетарная безопасность и прогнозирование погоды.

Крупнейший рынок по спутниковой подсистеме

80.28 %

Доля стоимости, Силовая установка и топливо, 2022 г.

Спрос на эти двигательные установки обусловлен запуском в космос массовых спутниковых группировок. Они используются для вывода космических аппаратов на орбиту.

Крупнейший рынок по классам орбит

87.05 %

стоимостная доля, ЛЕВ, 2022 г.

Низкоорбитальные спутники все чаще используются в современных технологиях связи, поскольку они играют важную роль в приложениях для наблюдения Земли.

Крупнейший рынок по количеству конечных пользователей

92.71 %

Доля стоимости, Вооруженные силы и правительство, 2022 г.

Ожидается, что военный и правительственный сегмент значительно вырастет из-за более широкого использования спутников в разведывательных миссиях и растущего участия правительственных космических агентств в программах разработки спутников.

Ведущий игрок рынка

61.39 %

доля рынка, РОСКОСМОС, 2022 г.

Госкорпорация по космической деятельности Роскосмос разрабатывает и производит различные спутники дистанционного зондирования Земли. Является крупным поставщиком для Министерства обороны и Военно-космических сил (ВКС) России.

Всплеск числа низкоорбитальных спутников является движущей силой роста в прогнозном периоде

- Коммерческие компании начали объединять достижения в области микроэлектроники, малых спутников и низких затрат на орбиту для создания растущих группировок зондирования низкой околоземной орбиты (НОО) большого количества спутников в нескольких орбитальных плоскостях, которые облегчают быстрый просмотр и предоставляют широкий спектр изображений с низким и высоким разрешением.

- Эти коммерческие достижения в сочетании с возможностью обнаружения за пределами видимого и инфракрасного (ИК) спектра с помощью радара с синтезированной апертурой (SAR) и радиочастотного (РЧ) картографирования создают новые коммерческие приложения и приложения для обеспечения безопасности, от индикации движущихся целей до быстрой геолокации помех. Эти обязательства также используются для других целей, а не только для обеспечения национальной безопасности.

- Производители осознали потенциал реагирования на стихийные бедствия и даже повысили свою осведомленность об изменяющихся рыночных условиях, наблюдая за движением автомобильных, железнодорожных, морских и наземных перевозок в реальном времени.

- Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, наиболее удаленные от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, которые предназначены для наблюдения за определенной территорией. Различные спутники, произведенные и запущенные в этом регионе, имеют разное применение. Например, с 2017 по 2022 год из 16 спутников, выведенных на орбиту MEO, большинство были построены для целей глобального позиционирования и навигации. Аналогичным образом, из 15 спутников, находящихся на геостационарной орбите, большинство было развернуто для наблюдения за Землей и обеспечения связи. Около 500 произведенных и запущенных низкоорбитальных спутников принадлежат европейским организациям. Ожидается, что рынок вырастет на 69% в течение прогнозируемого периода.

Тенденции рынка спутников дистанционного зондирования Земли в Европе

Глобальный растущий спрос на миниатюризацию спутников является движущей силой рынка

- Миниатюрные спутники Используйте достижения в области вычислений, миниатюрной электроники и упаковки, чтобы Создание сложных возможностей для выполнения миссий. Поскольку микроспутники могут совместно использовать полета в космос с другими миссиями, они предлагают значительное сокращение Затраты на запуск. Спрос в Европе в первую очередь обусловлен Германией, Францией, России и Великобритании, которые производят наибольшее количество мелких сателлитов каждый год. Текущие инвестиции в Ожидается, что стартапы и проекты по разработке нано- и микроспутников Стимулирование роста доходов региона. На этой ноте, в течение 2017-2022 гг. более 50 нано- и микроспутников были выведены на орбиту различными игроками в региона.

- Компании сосредоточение внимания на экономически эффективных подходах к производству этих спутников на больших масштабирование, чтобы удовлетворить растущий спрос. Подход предполагает использование малозатратных пассивные средства промышленного класса на этапах разработки и валидации проекта. Тем миниатюризация и коммерциализация электронных компонентов и систем Стимулирование участия на рынке, что привело к появлению новых игроков на рынке которые стремятся извлечь выгоду из текущего рыночного сценария и улучшить его. Например Британский стартап Open Cosmos заключил партнерское соглашение с ESA для предоставления коммерческих услуги по запуску наноспутников конечным пользователям, обеспечивая при этом конкурентоспособность Экономия затрат составляет около 90%. Аналогичным образом, в августе 2021 года Франция запустила BRO на низкую околоземную орбиту. Этот наноспутник способен обнаруживать и идентифицировать судов по всему миру, предоставляя услуги по отслеживанию для морских операторов и помощь силовикам. К 2025 году компания планирует построить флот из 20-25 наноспутников.

Инвестиционные возможности на рынке

- Европейские страны признают важность различных инвестиций в космическую сферу и увеличивают свои расходы в таких областях, как наблюдение за Землей, спутниковая навигация, связь, космические исследования и инновации, чтобы оставаться конкурентоспособными и инновационными в глобальной космической отрасли. Например, в ноябре 2022 года ЕКА объявило, что предложило увеличить финансирование космоса на 25% в течение следующих трех лет, чтобы сохранить лидерство Европы в наблюдении за Землей, расширить навигационные услуги и остаться партнером в исследованиях с Соединенными Штатами. ESA обратилось к своим 22 странам с просьбой поддержать бюджет в размере около 18,5 млрд евро на 2023-2025 годы. Точно так же в сентябре 2022 года правительство Франции объявило, что планирует выделить на космическую деятельность более 9 млрд долларов США, что примерно на 25% больше, чем за предыдущие три года. Кроме того, в ноябре 2022 года Германия объявила, что на программы ЕКА выделено около 2,37 млрд евро, в том числе около 669 млн евро на наблюдение за Землей, около 365 млн евро на телекоммуникации, 50 млн евро на технологические программы, 155 млн евро на космическую ситуационную осведомленность и космическую безопасность и 368 млн евро на космические перевозки и операции.

- Космическое агентство Великобритании объявило, что профинансирует 6,5 млн евро для поддержки 18 проектов, направленных на развитие космической отрасли Великобритании. Финансирование будет стимулировать рост в космическом секторе Великобритании путем поддержки высокоэффективных и местных схем и менеджеров по развитию космических кластеров. Ожидается, что эти 18 проектов станут пионерами в области инновационных космических технологий для решения местных проблем, таких как использование данных наблюдения Земли, для улучшения государственных услуг. В апреле 2023 года правительство Великобритании объявило, что рассчитывает выделить 3,1 млрд долларов США на деятельность, связанную с космосом.

ДРУГИЕ КЛЮЧЕВЫЕ ОТРАСЛЕВЫЕ ТЕНДЕНЦИИ, ОТРАЖЕННЫЕ В ОТЧЕТЕ

- Малые спутники готовы создать спрос на рынке

Обзор отрасли спутников дистанционного зондирования Земли в Европе

Европейский рынок спутников дистанционного зондирования Земли достаточно консолидирован, и на долю пяти ведущих компаний приходится 99,97%. Основными игроками на этом рынке являются Airbus SE, НПО им. С.А. Лавочкина, Роскосмос, РКК Энергия и Thales (в алфавитном порядке).

Лидеры рынка спутников дистанционного зондирования Земли в Европе

Airbus SE

NPO Lavochkin

ROSCOSMOS

RSC Energia

Thales

Other important companies include Esri, GomSpaceApS, IHI Corp, ImageSat International, Lockheed Martin Corporation, Maxar Technologies Inc., Northrop Grumman Corporation, Planet Labs Inc., Spire Global, Inc..

Отказ от ответственности: Основные игроки упорядочены в алфавитном порядке

Новости рынка спутников дистанционного зондирования Земли в Европе

- Февраль 2023 г. NASA и поставщик географических информационных услуг Esri предоставят более широкий доступ к геопространственному контенту космического агентства для исследовательских и исследовательских целей в соответствии с Соглашением о космическом пространстве.

- Январь 2023 г. Airbus Defence and Space подписала контракт с Польшей на поставку системы геопространственной разведки, включая разработку, производство, запуск и доставку на орбиту двух высокопроизводительных оптических спутников наблюдения Земли.

- Ноябрь 2022 г. российский Союз вывел на орбиту космический аппарат Космос-2563 (Тундра-16Л, Купол-16Л, ЭКС #6) для замены спутников дальнего радиолокационного обнаружения УС-К и УС-КМО системы Око-1.

Бесплатно с этим отчетом

Отчет о рынке спутников дистанционного зондирования Земли в Европе - Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Спутниковая масса

- 4.2 Миниатюризация спутников

- 4.3 Расходы на космические программы

-

4.4 Нормативно-правовая база

- 4.4.1 Франция

- 4.4.2 Германия

- 4.4.3 Россия

- 4.4.4 Великобритания

- 4.5 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Спутниковая масса

- 5.1.1 10-100 кг

- 5.1.2 100-500кг

- 5.1.3 500-1000кг

- 5.1.4 Ниже 10 кг

- 5.1.5 выше 1000 кг

-

5.2 Класс орбиты

- 5.2.1 ГЕО

- 5.2.2 ЛЕО

- 5.2.3 МОЙ

-

5.3 Спутниковая подсистема

- 5.3.1 Двигательное оборудование и топливо

- 5.3.2 Спутниковая шина и подсистемы

- 5.3.3 Солнечные батареи и силовое оборудование

- 5.3.4 Конструкции, подвеска и механизмы

-

5.4 Конечный пользователь

- 5.4.1 Коммерческий

- 5.4.2 Военные и правительственные

- 5.4.3 Другой

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Ландшафт компании

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Airbus SE

- 6.4.2 Esri

- 6.4.3 ГомСпейсАпс

- 6.4.4 IHI Corp

- 6.4.5 ImageSat International

- 6.4.6 Lockheed Martin Corporation

- 6.4.7 Maxar Technologies Inc.

- 6.4.8 Northrop Grumman Corporation

- 6.4.9 NPO Lavochkin

- 6.4.10 Planet Labs Inc.

- 6.4.11 ROSCOSMOS

- 6.4.12 RSC Energia

- 6.4.13 Spire Global, Inc.

- 6.4.14 Thales

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация отрасли спутников дистанционного зондирования Европы

10-100 кг, 100-500 кг, 500-1000 кг, менее 10 кг, выше 1000 кг покрываются в виде сегментов спутниковой массой. GEO, LEO, MEO охватываются в виде сегментов по классу орбиты. Двигательное оборудование и топливо, спутниковые шины и подсистемы, солнечные батареи и энергетическое оборудование, структуры, жгуты и механизмы охватываются как сегменты спутниковой подсистемой. Коммерческие, военные и правительственные сегменты охватываются конечными пользователями.

- Коммерческие компании начали объединять достижения в области микроэлектроники, малых спутников и низких затрат на орбиту для создания растущих группировок зондирования низкой околоземной орбиты (НОО) большого количества спутников в нескольких орбитальных плоскостях, которые облегчают быстрый просмотр и предоставляют широкий спектр изображений с низким и высоким разрешением.

- Эти коммерческие достижения в сочетании с возможностью обнаружения за пределами видимого и инфракрасного (ИК) спектра с помощью радара с синтезированной апертурой (SAR) и радиочастотного (РЧ) картографирования создают новые коммерческие приложения и приложения для обеспечения безопасности, от индикации движущихся целей до быстрой геолокации помех. Эти обязательства также используются для других целей, а не только для обеспечения национальной безопасности.

- Производители осознали потенциал реагирования на стихийные бедствия и даже повысили свою осведомленность об изменяющихся рыночных условиях, наблюдая за движением автомобильных, железнодорожных, морских и наземных перевозок в реальном времени.

- Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, наиболее удаленные от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, которые предназначены для наблюдения за определенной территорией. Различные спутники, произведенные и запущенные в этом регионе, имеют разное применение. Например, с 2017 по 2022 год из 16 спутников, выведенных на орбиту MEO, большинство были построены для целей глобального позиционирования и навигации. Аналогичным образом, из 15 спутников, находящихся на геостационарной орбите, большинство было развернуто для наблюдения за Землей и обеспечения связи. Около 500 произведенных и запущенных низкоорбитальных спутников принадлежат европейским организациям. Ожидается, что рынок вырастет на 69% в течение прогнозируемого периода.

| 10-100 кг |

| 100-500кг |

| 500-1000кг |

| Ниже 10 кг |

| выше 1000 кг |

| ГЕО |

| ЛЕО |

| МОЙ |

| Двигательное оборудование и топливо |

| Спутниковая шина и подсистемы |

| Солнечные батареи и силовое оборудование |

| Конструкции, подвеска и механизмы |

| Коммерческий |

| Военные и правительственные |

| Другой |

| Спутниковая масса | 10-100 кг |

| 100-500кг | |

| 500-1000кг | |

| Ниже 10 кг | |

| выше 1000 кг | |

| Класс орбиты | ГЕО |

| ЛЕО | |

| МОЙ | |

| Спутниковая подсистема | Двигательное оборудование и топливо |

| Спутниковая шина и подсистемы | |

| Солнечные батареи и силовое оборудование | |

| Конструкции, подвеска и механизмы | |

| Конечный пользователь | Коммерческий |

| Военные и правительственные | |

| Другой |

Определение рынка

- Приложение - Различные области применения или назначения спутников классифицируются на связь, наблюдение за Землей, наблюдение за космосом, навигацию и другие. Перечислены цели, о которых сообщил оператор спутника.

- Конечный пользователь - Основными пользователями или конечными пользователями спутника являются гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т.д.), военные. Спутники могут быть многоразовыми, как для коммерческого, так и для военного применения.

- Ракета-носитель MTOW - Под MTOW (максимальная взлетная масса) ракеты-носителя понимается максимальный вес ракеты-носителя при взлете, включающий вес полезной нагрузки, оборудования и топлива.

- Класс орбиты - Орбиты спутников делятся на три больших класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, которые значительно отличаются друг от друга, и классифицируют орбиты спутников с эксцентриситетом 0,14 и выше как эллиптические.

- Силовая техника - В рамках этого сегмента различные типы спутниковых двигательных установок классифицируются как электрические, жидкостные и газовые.

- Масса спутника - В рамках этого сегмента различные типы спутниковых двигательных установок классифицируются как электрические, жидкостные и газовые.

- Спутниковая подсистема - В этот сегмент входят все компоненты и подсистемы, в том числе топливо, шины, солнечные батареи, другое аппаратное обеспечение спутников.

| Ключевое слово | Определение |

|---|---|

| Управление ориентацией | Ориентация спутника относительно Земли и Солнца. |

| ИНТЕЛСАТ | Международная организация спутниковой связи управляет сетью спутников для международной передачи. |

| Геостационарная околоземная орбита (ГСО) | Геостационарные спутники на околоземной орбите находятся на высоте 35 786 км (22 282 миль) над экватором в том же направлении и с той же скоростью, с которой Земля вращается вокруг своей оси, из-за чего они кажутся неподвижными в небе. |

| Низкая околоземная орбита (НОО) | Спутники на низкой околоземной орбите вращаются на высоте от 160 до 2000 км над Землей, совершают полный оборот примерно за 1,5 часа и охватывают только часть поверхности Земли. |

| Средняя околоземная орбита (МЭО) | Спутники MEO расположены выше низкоорбитальных и ниже геостационарных спутников и, как правило, движутся по эллиптической орбите над Северным и Южным полюсами или по экваториальной орбите. |

| Терминал с очень малой апертурой (VSAT) | Терминал с очень малой апертурой — это антенна, диаметр которой, как правило, составляет менее 3 метров |

| Кубсат | CubeSat — класс миниатюрных спутников на основе форм-фактора, состоящего из кубиков диаметром 10 см. Кубсаты весят не более 2 кг на единицу и, как правило, используют коммерчески доступные компоненты для своей конструкции и электроники. |

| Ракеты-носители для запуска малых спутников (SSLV) | Ракета-носитель для малых спутников (SSLV) представляет собой трехступенчатую ракету-носитель, сконфигурированную с тремя твердотопливными двигательными ступенями и модулем подстройки скорости (VTM) на основе жидкостной двигательной установки (VTM) в качестве конечной ступени |

| Космическая добыча полезных ископаемых | Добыча полезных ископаемых на астероидах — это гипотеза извлечения материала из астероидов и других астероидов, в том числе околоземных объектов. |

| Наноспутники | Наноспутники в широком смысле определяются как любой спутник весом менее 10 килограммов. |

| Автоматическая идентификационная система (АИС) | Автоматическая идентификационная система (АИС) — это автоматическая система слежения, используемая для идентификации и определения местоположения судов путем обмена электронными данными с другими находящимися поблизости судами, базовыми станциями АИС и спутниками. Спутниковый АИС (S-AIS) — это термин, используемый для описания того, когда спутник используется для обнаружения сигнатур АИС. |

| Многоразовые ракеты-носители (РЛВ) | Многоразовая ракета-носитель (РНО) – ракета-носитель многоразового использования, предназначенная для возвращения на Землю в практически неповрежденном виде и, следовательно, может быть запущена более одного раза, или содержащая ступени ракеты-носителя, которые могут быть извлечены оператором пуска для дальнейшего использования при эксплуатации по существу аналогичной ракеты-носителя. |

| Апогей | Точка на эллиптической орбите спутника, наиболее удаленная от поверхности Земли. Геосинхронные спутники, которые поддерживают круговые орбиты вокруг Земли, сначала запускаются на высокоэллиптические орбиты с апогеем 22 237 миль. |

Методология исследования

Во всех своих отчетах Mordor Intelligence придерживается четырехступенчатой методологии.

- Шаг 1 Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные в Шаге-1, тестируются на основе доступных исторических данных рынка. В ходе итеративного процесса задаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2 Постройте модель рынка: Представлены оценки объема рынка за исторический и прогнозный годы в выражении выручки и объема. При пересчете продаж в объем средняя цена продажи (ASP) остается неизменной в течение всего прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3 Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и вызовы аналитиков проверяются через обширную сеть первичных экспертов по исследованиям исследуемого рынка. Респонденты подбираются по уровням и функциям для создания целостной картины исследуемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.