Анализ рынка циклогексана

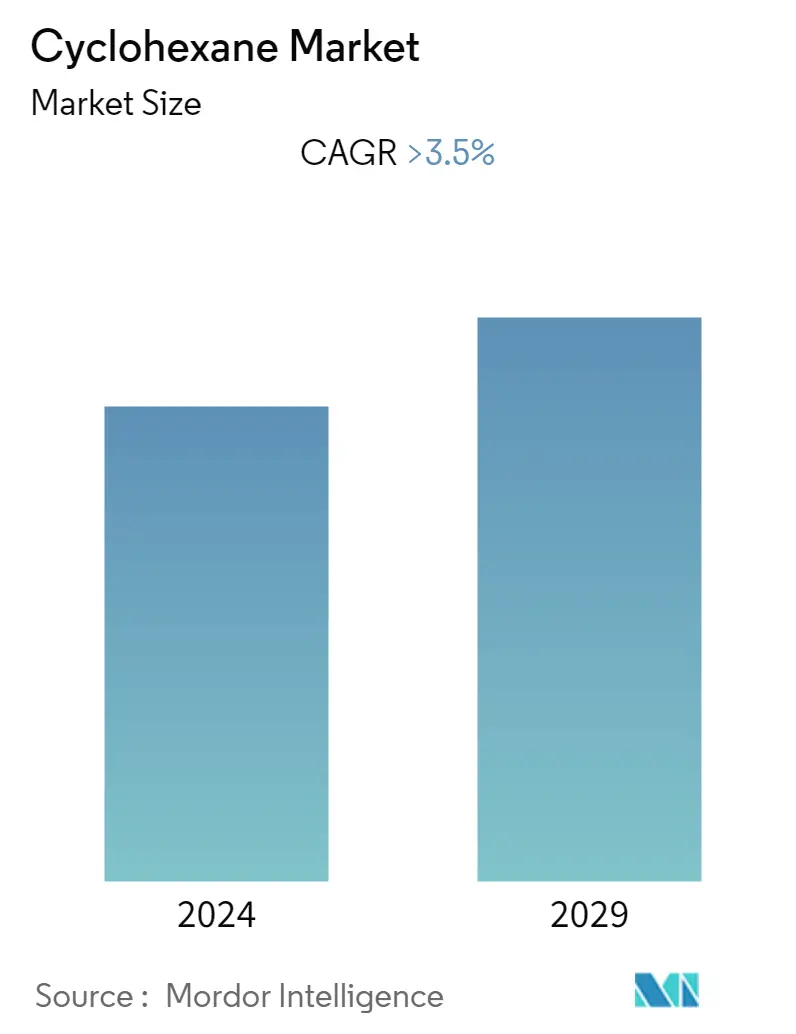

Ожидается, что в течение периода прогноза среднегодовой темп роста мирового рынка циклогексана составит более 3,5%.

В 2020 году рынок подвергся негативному влиянию COVID-19. Во время сценария пандемии производство автомобилей и строительство были временно остановлены во время карантина, чтобы сдержать распространение вируса COVID-19. Карантин снизил спрос на циклогексан и его производные, такие как нейлон 6 и продукты на его основе, включая ремни безопасности для пассажиров, веревки, шланги, пластиковые автозапчасти и ткань для ковровых покрытий.

- В краткосрочной перспективе рынок, вероятно, будет расти из-за растущих возможностей производства нейлона 6 и растущей потребности в капролактаме в конструкционных смолах.

- С другой стороны, ожидается, что рост отрасли будет сдерживаться растущими проблемами экологической безопасности и защиты дикой природы, а также волатильностью цен на сырье. Ожидается, что эти факторы будут препятствовать росту изучаемого рынка.

- Рынок циклогексана должен выиграть от того, что в Nylon 66 вкладывают больше денег в развивающихся странах, таких как Китай, Индия и Саудовская Аравия.

Тенденции рынка циклогексана

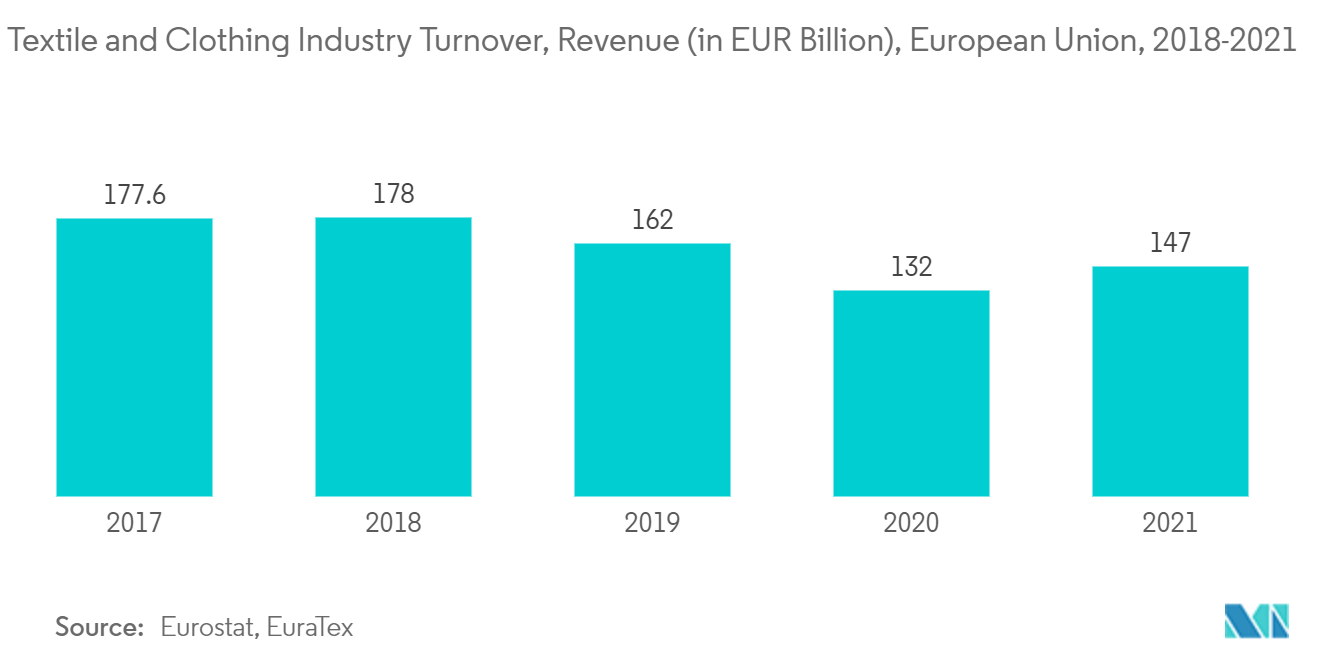

Растущий спрос со стороны текстильной промышленности

- Циклогексан используется для производства адипиновой кислоты, гексаметилендиамина и капролактама, которые в дальнейшем используются для производства нейлона 6, 6 и 6. Полимеризация капролактама дает нейлон 6, а полимеризация адипиновой кислоты и гексаметилендиамина дает нейлон 6.

- Некоторые из наиболее важных способов использования нейлона - это ковры, мебель, напольные покрытия, ленты для пишущих машинок, нейлоновые веревки и веревки, рыболовные сети, триммерные лески, ткань для зонтов, шовные материалы, конвейерные ленты и другие вещи.

- Нейлон 6 — наиболее распространенный коммерческий сорт нейлона. Известно, что это прочный, устойчивый к истиранию материал, обладающий высокой прочностью на разрыв. Смолы нейлона-6 используются в автомобильной промышленности, в том числе для наполнения автомобильных сидений и обивки сидений. Кроме того, нейлоновые нити можно использовать для изготовления ремней безопасности пассажиров в автомобилях, шлангов и т. д. Мультифиламентные нейлоновые нити также используются для армирования резины в шинах.

- По данным OICA, в 2021 году во всем мире было продано около 82,68 миллиона автомобилей по сравнению с 78,77 миллиона автомобилей, проданных в 2020 году, что отражает рост темпов роста примерно на 5%. Кроме того, за первые три квартала 2022 года во всем мире было произведено почти 50 миллионов легковых автомобилей, что на 9% больше, чем за тот же девятимесячный период 2021 года, что привело к увеличению потребления нейлона, используемого для производства нейлоновых кордов для шин, безопасности. ремни, наполнение и обивка сидений и другие.

- Благодаря низкому модулю упругости, высокой прочности и хорошей стойкости к истиранию нейлон 6 и нейлон 6/6 используются для изготовления различной легкой и прозрачной одежды. Некоторые виды одежды, которые можно изготовить из нейлона, включают женские чулки, носки, сари и многое другое. Кроме того, нейлоновая ткань также используется в обувном сегменте от внутренней ткани к внешней; даже подошва обуви может быть сделана из нейлона.

- По данным Европейской конфедерации одежды и текстиля (EURATEX), оборот текстильной и швейной промышленности в 27 странах Европейского Союза (ЕС) в 2021 году составил около 147 миллиардов евро (165,63 миллиарда долларов США), что представляет собой рост примерно на 147 миллиардов евро (165,63 миллиарда долларов США). 11% по сравнению с прошлым годом. Это означало, что текстильная и швейная промышленность использовали больше нейлоновых нитей и тканей.

- В связи с этим вышеуказанные факторы, вероятно, окажут большое влияние на рынок циклогексана в ближайшие несколько лет.

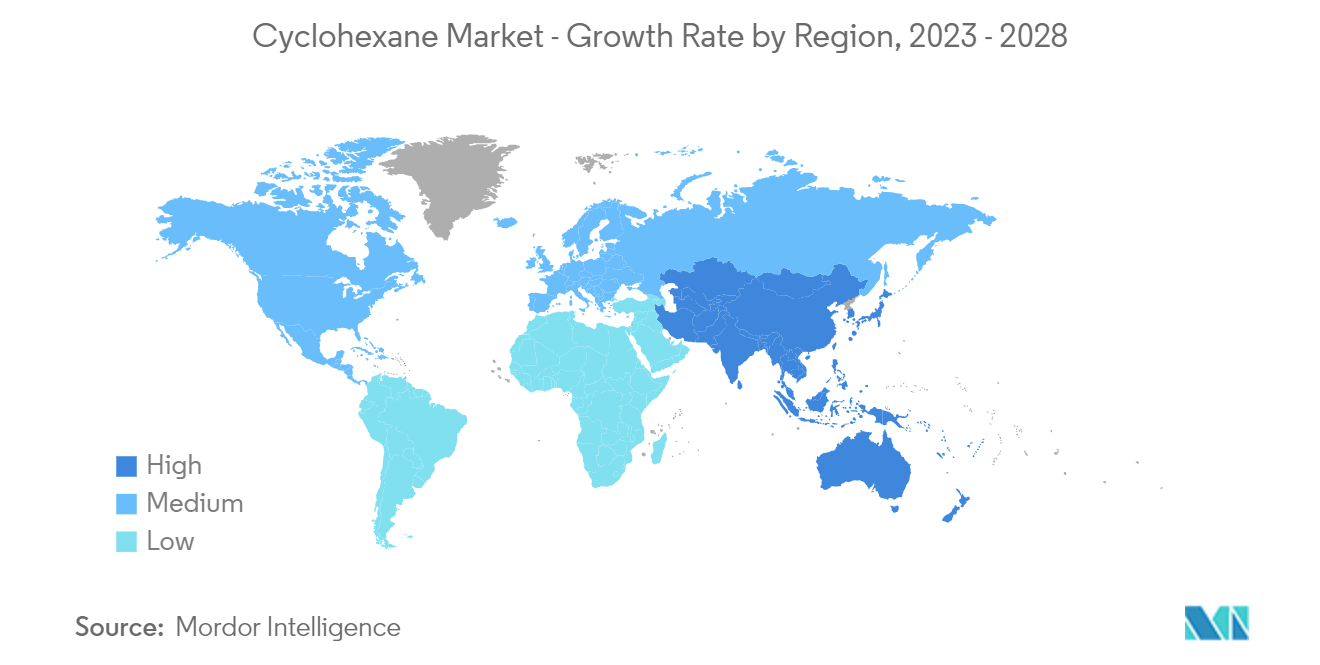

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Из-за высокого спроса на капролактам Азиатско-Тихоокеанский регион является крупнейшим рынком циклогексана, и ожидается, что в ближайшие несколько лет он будет расти быстрыми темпами.

- Китай является крупнейшим рынком циклогексана в Азиатско-Тихоокеанском регионе. Китай, вероятно, станет драйвером рынка в Азиатско-Тихоокеанском регионе, поскольку число заводов по производству капролактама увеличивается, а автопроизводители сосредотачиваются на производстве более легких автомобилей.

- Китай оставался мировым лидером по производству автомобилей во всем мире. По данным OICA, в 2021 году в Китае было произведено около 26,08 миллиона автомобилей по сравнению с 25,22 миллиона автомобилей, произведенных в 2020 году, при этом темп роста составил около 3%.

- Также, по данным OICA, Индия произвела около 3,39 млн автомобилей в 2020 году и 4,39 млн автомобилей в 2021 году, что представляет собой темп роста около 30%. Это привело к увеличению использования нейлона для изготовления шин, ремней безопасности, чехлов на сиденья, пластиковых деталей из нейлона и других вещей.

- Циклогексан и его производные также находят применение в строительной отрасли. В 2021 году объем строительной продукции в Китае достиг своего пика и составил около 29,3 трлн юаней (4,32 трлн долларов США), что привело к увеличению потребления циклогексана и его производных для производства различной продукции строительной отрасли, включая ковровые ткани, веревки. , сантехника и др.

- По данным Министерства текстиля Индии, текстильная и швейная промышленность Индии имеет сильные стороны по всей цепочке создания стоимости от волокна, пряжи, тканей и одежды. В 2021 году объем отечественной текстильной и швейной промышленности составил 152 млрд долларов США, среднегодовой темп роста составил 12% и к 2025 году он достигнет 225 млрд долларов США.

- Также Статистическое бюро Японии сообщает, что оптовые продажи текстиля в Японии в 2021 году составили около 2,1 трлн иен (0,016 трлн долларов США), что примерно на 2,3% меньше, чем годом ранее. Это означает, что в Японии используется меньше текстиля на основе нейлона.

- В связи с этим вышеуказанные факторы, вероятно, окажут большое влияние на рынок циклогексана в ближайшие несколько лет.

Обзор отрасли циклогексана

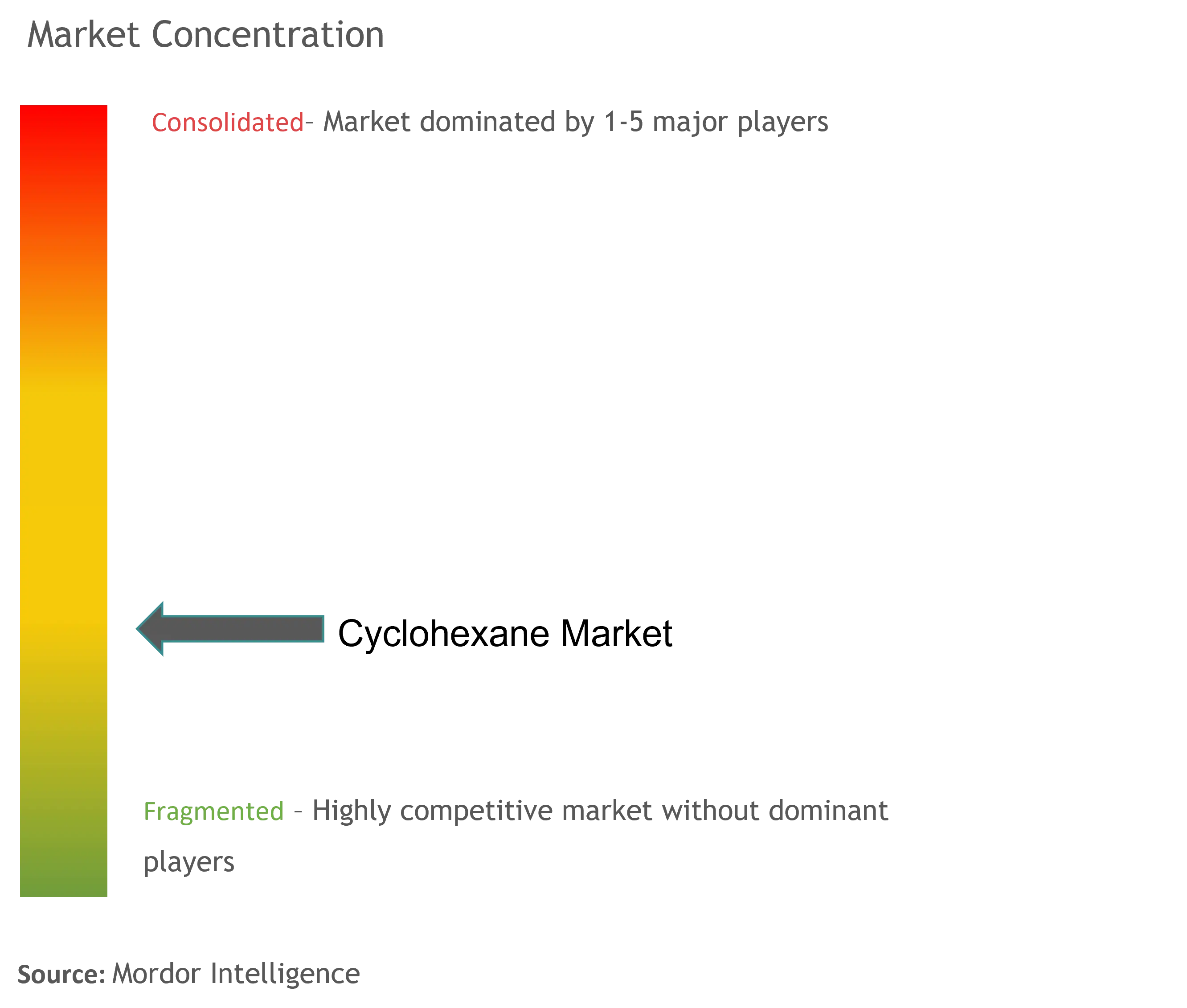

Рынок циклогексана по своей природе фрагментирован. В число ключевых игроков входят Merck KGaA, BASF SE, Chevron Phillips Chemical Company LLC, Exxon Mobil Corporation и Cepsa и другие.

Лидеры рынка циклогексана

Chevron Phillips Chemical Company LLC

Exxon Mobil Corporation

Cepsa

Merck KGaA

BASF SE

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка циклогексана

- Последние события, касающиеся изучаемого рынка, будут освещены в полном отчете.

Сегментация промышленности циклогексана

Циклогексан — бесцветный, легковоспламеняющийся, летучий жидкий углеводород с молекулярной формулой C6H12, который в основном получают в результате гидрирования бензола. В основном он используется для производства адипиновой кислоты и капролактама, которые в дальнейшем могут быть использованы для производства нейлона. Циклогексан также можно использовать в качестве растворителя для красок, смол и лаков. Рынок циклогексана сегментирован по применению, отраслям конечного пользователя и географическому положению. По приложениям рынок сегментирован на адипиновую кислоту, капролактам и другие приложения. По отраслям конечных пользователей рынок сегментирован на автомобильную промышленность, производство красок и покрытий, текстильную, строительную и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка циклогексана в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млн долларов США).

| Адипиновая кислота |

| Капролактам |

| Другие приложения |

| Автомобильная промышленность |

| Краски и покрытия |

| Текстиль |

| Строительство |

| Другие отрасли конечных пользователей |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Приложение | Адипиновая кислота | |

| Капролактам | ||

| Другие приложения | ||

| Отрасль конечных пользователей | Автомобильная промышленность | |

| Краски и покрытия | ||

| Текстиль | ||

| Строительство | ||

| Другие отрасли конечных пользователей | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка циклогексана

Каков текущий размер рынка циклогексана?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке циклогексана будет зарегистрирован среднегодовой темп роста более 3,5%.

Кто являются ключевыми игроками на рынке Циклогексан?

Chevron Phillips Chemical Company LLC, Exxon Mobil Corporation, Cepsa, Merck KGaA, BASF SE – основные компании, работающие на рынке Циклогексан.

Какой регион на рынке Циклогексан является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Циклогексан?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка циклогексана.

Какие годы охватывает рынок Циклогексан?

Отчет охватывает исторический размер рынка Циклогексан за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Циклогексан за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли циклогексанона

Статистические данные о доле, размере и темпах роста доходов на рынке циклогексанона в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ циклогексанона включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.