Банки-претенденты в анализе рынка Северной Америки

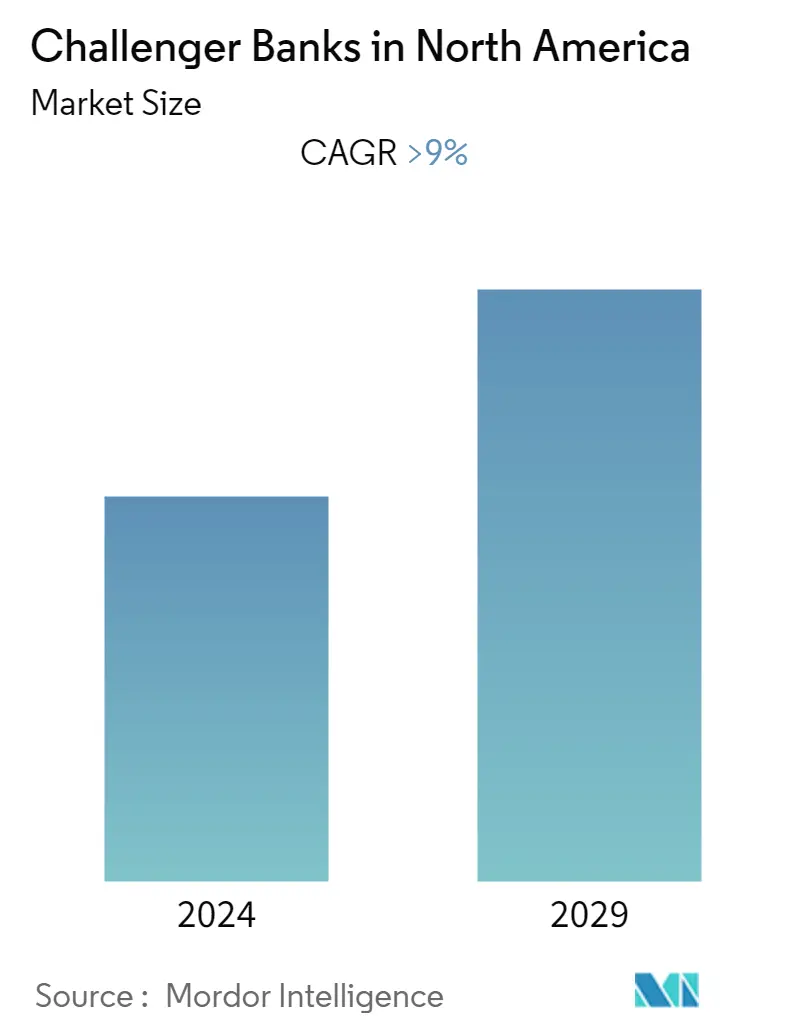

Банки-челленджеры в Северной Америке получили доход в размере 10 миллиардов долларов США в текущем году, и ожидается, что среднегодовой темп роста составит 9% в течение прогнозируемого периода. Несмотря на продолжающиеся инновации и регулятивные потрясения в сфере финансовых услуг за последние несколько десятилетий, традиционные банки в значительной степени сохранили свою роль в финансовой экосистеме. Сегодня тысячи филиалов банков и кредитных союзов по-прежнему находятся в США, а конкуренция со стороны новых претендентов, ориентированных на онлайн, ограничена. Однако ситуация может измениться, когда появится волна новых, хорошо финансируемых конкурентов со стороны банков-претендентов.

Поскольку все больше клиентов стали недовольны традиционными банками, число банков-претендентов возросло. Не имея физических отделений и более низких накладных расходов, эти онлайн-банки и банки, работающие только через мобильные устройства, могут предлагать более качественные продукты с более низкими комиссиями. Для молодого поколения эти функции привлекательны. Миллениалы в два-три раза чаще меняют банки, чем представители других поколений. Банки-челленджеры — это признанные фирмы, которые работают на рынке с полной банковской лицензией.

Популярность банков-челленджеров во всем мире растет, а влияние ограничений, связанных с пандемией коронавируса, способствует повышению популярности цифровых услуг среди населения. Банки-претенденты предоставляют традиционные банковские продукты, такие как текущие счета, сберегательные счета, схемы кредитных и дебетовых карт, а также инновационные, удобные для пользователя услуги, основанные на инновациях FinTech и онлайн-подключении.

Банки-челленджеры в тенденциях рынка Северной Америки

Растущая популярность банков-челленджеров в Северной Америке

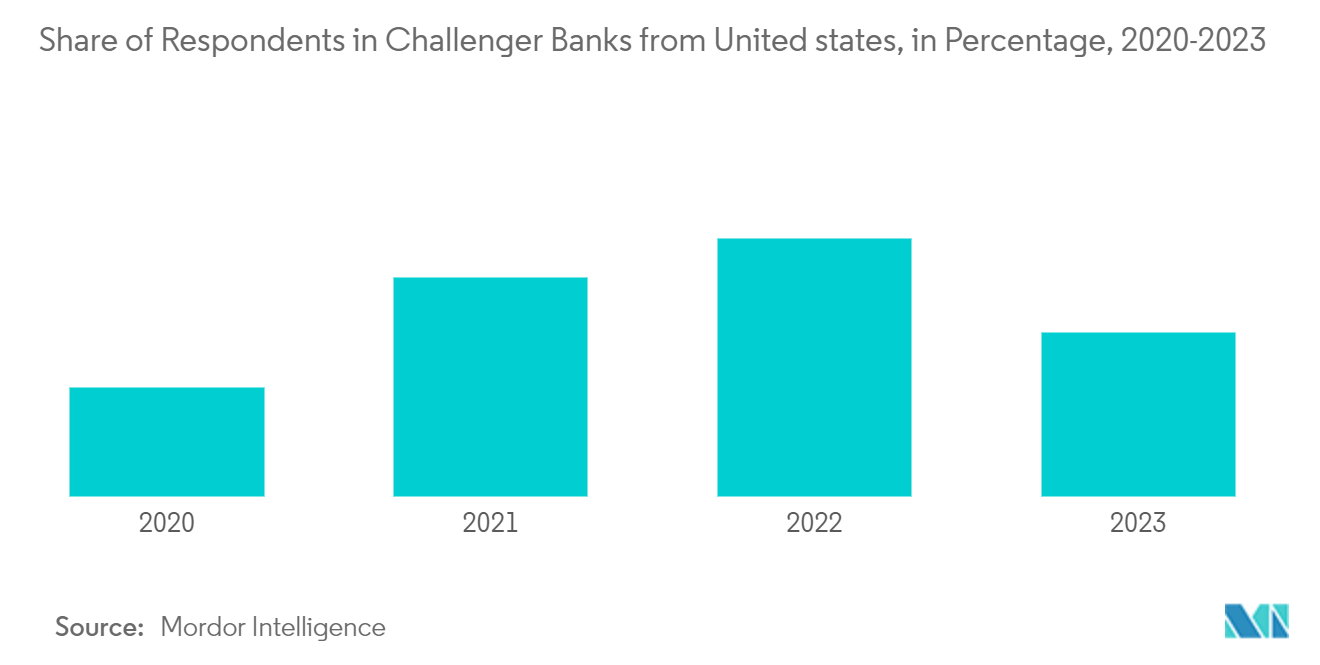

В последнее время нео- и челенджер-банки становятся все более популярными, привлекая множество клиентов, особенно среди молодого поколения. Используя мобильные приложения и после пандемии коронавируса, все заинтересованы в цифровых транзакциях. Это оказало большое влияние на рост спроса на банки-претенденты. Традиционные банки и финансовые учреждения также начали признавать потенциал этих новых игроков в финансовом секторе. Согласно ежегодному опросу, проведенному в период с 2020 по 2023 год среди руководителей банков и кредитных союзов США, доля респондентов, которые считали нео-банки и банки-претенденты конкурентной угрозой традиционному банковскому делу, неуклонно увеличивалась в период с 2020 по 2022 год. Ожидается, что это приведет к прибыльному росту. Перспективы Challenger Banks в.

Цифровые платежи и транзакции способствовали росту банков Challenger

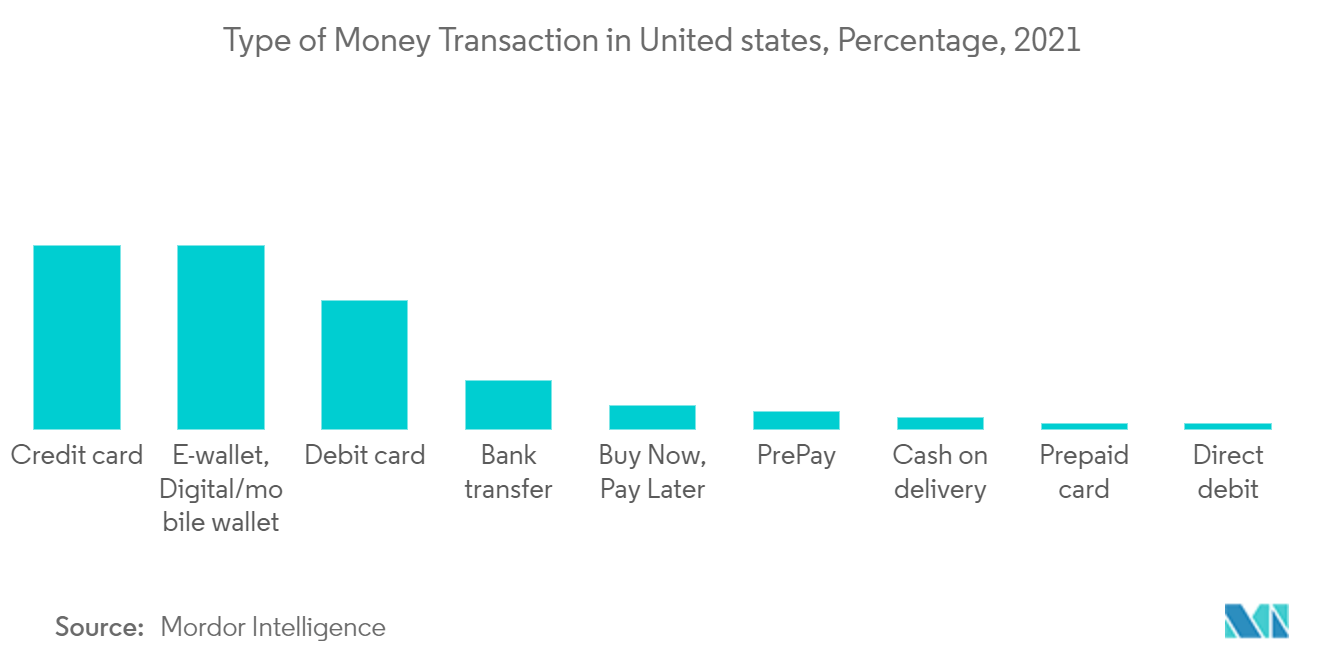

За последние два года цифровые платежные операции на развивающихся рынках быстро росли, поскольку пандемия ускорила переход к бесконтактным платежам и электронной коммерции. Соединенные Штаты предпочитают использовать кредитные карты и мобильные кошельки другим способам оплаты, вероятно, из-за популярности и удобства использования мобильных платежных приложений, таких как PayPal. Цифровые платежи предполагают экономию средств за счет большей эффективности и скорости. На уровне рэкета увеличилось количество безналичных розничных платежных операций. Кредитные карты, мобильные кошельки и дебетовые карты занимают основную долю денежных транзакций, что напрямую поддерживает рост банков Neo и Challenger.

Банки-челленджеры в Северной Америке обзор отрасли

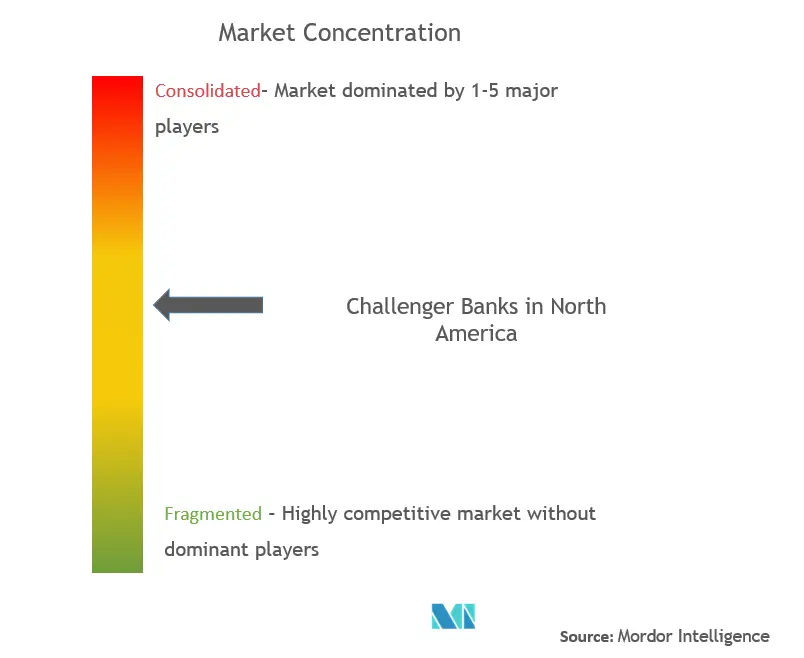

Отчет охватывает основных игроков, работающих в Challenger Banks в Северной Америке. Что касается доли рынка, то в настоящее время на нем доминируют несколько крупных игроков. Отчет включает обзор банков-претендентов, действующих по всему региону. Мы представляем подробный профиль нескольких крупных компаний, который охватывает предложения продуктов, регулирующие их правила, их штаб-квартиры и финансовые показатели. На рынке доминируют такие крупные игроки, как Chime, Varo, Aspiration, MoneyLion и Qapital.

Банки-претенденты в лидерах рынка Северной Америки

Chime

Varo Money

Aspiration

MoneyLion Inc

Qapital

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Банки-челленджеры в Северной Америке Новости рынка

- Март 2023 г. Сообщается, что американский претендент Varo Bank привлекает 50 миллионов долларов США при оценке в 1,8 миллиарда долларов США, что на 28% меньше, чем в последний раз. В сентябре 2021 года фирма была оценена в 2,5 миллиарда долларов США после привлечения 510 миллионов долларов США в рамках раунда финансирования серии E, возглавляемого Lone Pine Capital.

- Октябрь 2022 г. Aspiration выпустила свою первую кредитную карту — Aspiration Zero Credit Card. Эта новая карта возвращает деньги за каждую покупку, но в конечном итоге служит гораздо более важной цели.

Банки-претенденты в отраслевой сегментации Северной Америки

Банк-претендент – это меньший по размеру и новый банк, стремящийся напрямую конкурировать или бросить вызов. Эти традиционные банки используют современные финансовые практики. Многие отказались от банковских услуг в отделениях и стали работать исключительно онлайн или через приложение. Отчет охватывает понимание и углубленный анализ размера рынка и прогноз для различных сегментов банков-претендентов в Европе. Он включает в себя нормативно-правовую среду, банки-претенденты и их бизнес-модели, детальную сегментацию рынка и предложения продуктов, таких как депозиты и кредиты, для определения их финансовых показателей, текущих рыночных тенденций, изменений в динамике рынка и возможностей роста. Рынок банков-претендентов в Северной Америке сегментирован по типу услуг (кредиты, мобильный банкинг, текущие и сберегательные счета, платежи и денежные переводы и другие), типу конечного пользователя (корпоративные и частные) и стране (США и Канада). В отчете представлен размер рынка и прогнозы по стоимости банков-претендентов в Северной Америке (в миллиардах долларов США) для всех вышеуказанных сегментов.

| Кредиты |

| Мобильный банкинг |

| Текущий и сберегательный счет |

| Оплата и перевод денег |

| Другие |

| Бизнес |

| Персональный |

| олень |

| Канада |

| По типу услуги | Кредиты |

| Мобильный банкинг | |

| Текущий и сберегательный счет | |

| Оплата и перевод денег | |

| Другие | |

| По типу конечного пользователя | Бизнес |

| Персональный | |

| По стране | олень |

| Канада |

Часто задаваемые вопросы по исследованию рынка банков-претендентов Северной Америки

Каков текущий размер рынка банков-претендентов в Северной Америке?

Прогнозируется, что на рынке банков-претендентов Северной Америки в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста составит более 9%.

Кто являются ключевыми игроками на рынке банков-претендентов в Северной Америке?

Chime, Varo Money, Aspiration, MoneyLion Inc, Qapital — крупнейшие компании, работающие в банках Challenger в Северной Америке.

Какие годы охватывает рынок банков-претендентов Северной Америки?

В отчете рассматривается исторический размер рынка банков-претендентов в Северной Америке за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка банков-претендентов в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отраслевой отчет Challenger Banks в Северной Америке

Статистические данные о доле, размере и темпах роста доходов банков-претендентов в Северной Америке на 2024 год, предоставленные Mordor Intelligence™ Industry Reports. Анализ Challenger Banks в Северной Америке включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.