Анализ рынка оборудования для заканчивания в Азиатско-Тихоокеанском регионе

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста рынка оборудования для заканчивания скважин в Азиатско-Тихоокеанском регионе составит более 1%.

COVID-19 негативно повлиял на рынок в 2020 году. В настоящее время рынок достиг допандемического уровня.

- Ожидается, что в среднесрочной перспективе такие факторы, как увеличение добычи традиционных и нетрадиционных углеводородов и снижение затрат на техническое обслуживание скважин, будут стимулировать рынок.

- С другой стороны, сланцевая нефть и газ испытывают трудности с экономической добычей в Китае и Индии, что может сдерживать рынок.

- Тем не менее, ожидается, что новые разработки в области интеллектуальных технологий заканчивания скважин, такие как высокотехнологичные технологии заканчивания с самоадаптирующимся контролем притока, сделают добычу нефти и газа более жизнеспособной и могут предоставить новые возможности для игроков рынка.

- Ожидается, что Китай станет крупнейшим рынком в прогнозируемый период благодаря обильной добыче нефти и газа, увеличению инвестиций в рынок оборудования для заканчивания скважин и партнерству иностранных компаний с правительственными организациями для содействия дальнейшему росту.

Тенденции рынка оборудования для заканчивания в Азиатско-Тихоокеанском регионе

В оффшорном сегменте ожидается значительный рост

- В оффшорном сегменте первое вмешательство является дорогостоящим и сопряжено с высоким риском; Оборудование и услуги для заканчивания скважин доказали свою ценность при управлении добычей из многоствольных скважин и горизонтальных скважин с несколькими зонами. Ожидается, что дальнейшее развитие технологий будет способствовать росту рынка.

- Усовершенствования оборудования для заканчивания скважин привели к появлению новых парадигм в отрасли, таких как интеллектуальное или продуманное заканчивание скважин. Интеллектуальные заканчивания включают постоянные скважинные датчики, которые передают данные на поверхность для местного или удаленного мониторинга на цифровой оздоровительной платформе. Все эти данные могут быть или не быть автоматизированы, но доставлены для увеличения добычи скважины. Эти системы используются в морском сегменте как метод снижения добычи воды из скважин.

- По данным Статистического обзора мировой энергетики за 2022 год, Индия является вторым по величине производителем сырой нефти в Азиатско-Тихоокеанском регионе, и на ее долю приходится около 10% региональной добычи сырой нефти в 2021 году. нефтегазовая инфраструктура, чем в Китае, нефтегазовая промышленность Индии включает в себя различные объекты, в том числе буровые установки, производственные платформы, нефтеперерабатывающие заводы, трубопроводы, терминалы и другие.

- По состоянию на июнь 2022 года в Индии имеется 77 активных буровых установок. Добыча нефти в стране падает уже почти десятилетие из-за старения месторождений и отсутствия значительных открытий в течение многих лет. Как государственные, так и частные игроки работают над инвестиционными планами по увеличению добычи на старых месторождениях.

- В мае 2022 года Корпорация нефти и природного газа (ONGC) разработала комплексную дорожную карту по активизации своей геологоразведочной кампании, выделив около 4 миллиардов долларов США на капитальные затраты в течение 2022-2025 финансового года. ONGC владеет двумя блоками разведки в Андаманском бассейне в соответствии с Политикой лицензирования открытых площадей (OALP). Индийское правительство также получило сейсмические данные в некоторых секторах в запретных зонах, и несколько перспективных объектов уже идентифицированы. В ближайшие три года ONGC планирует пробурить шесть скважин (две в рамках обязательств по работе и четыре в рамках государственной помощи).

- Инвестиции в нефтегазовую отрасль Малайзии остаются на том же уровне и будут расширяться дальше. По состоянию на 2020 год доказанные запасы нефти Малайзии достигли 2,7 миллиарда баррелей, а запасы природного газа — 32,1 триллиона кубических футов.

- В декабре 2021 года Petronas подписала два соглашения об инвестициях в добычу полезных ископаемых в Малайзии. Одним из соглашений является меморандум о взаимопонимании (МоВ) с Petroleum Sarawak Berhad (PETROS), касающийся ошеломляющего увеличения поставок газа в Саравак, что в конечном итоге приведет к увеличению распределения до 1,2 миллиарда кубических футов в день. Еще одним является коммерческое соглашение с правительством штата Сабах о развитии нефтегазовой промышленности Сабаха.

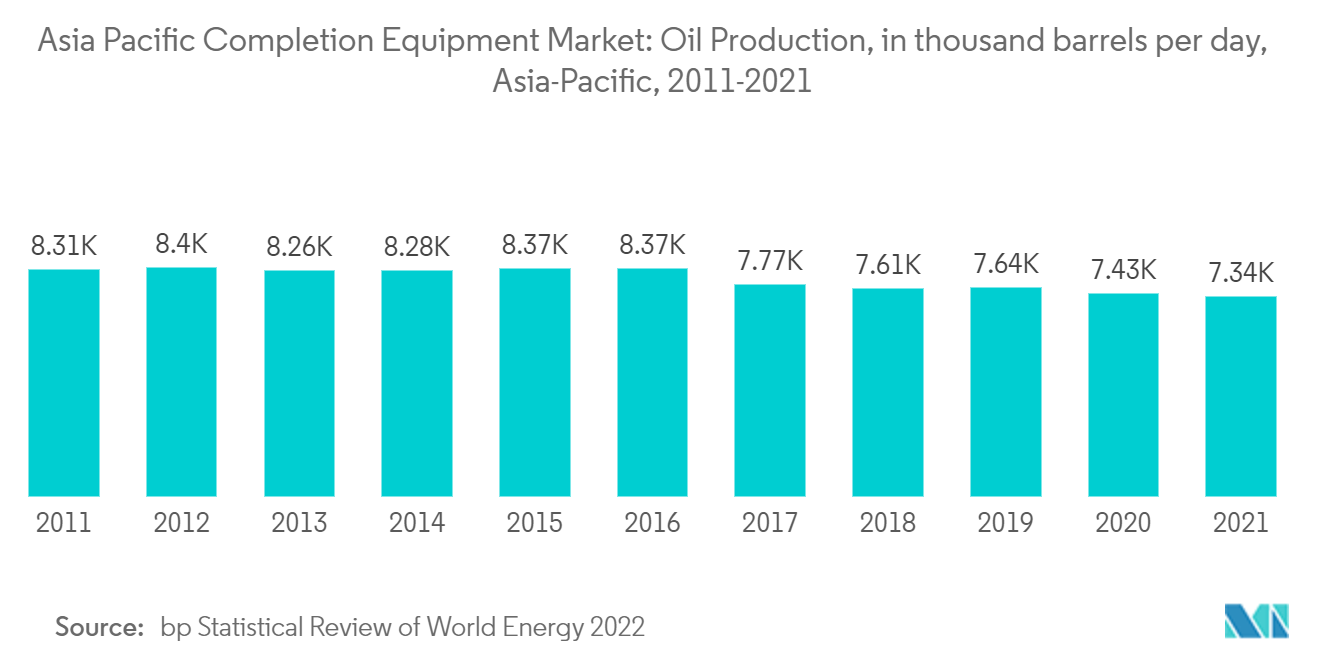

- По состоянию на 2021 год совокупная добыча в Азиатско-Тихоокеанском регионе составит 7 335 тысяч баррелей сырой нефти в день и 669 миллиардов кубических метров в день природного газа.

- По оценкам компании Baker Hughes, по состоянию на октябрь 2022 года количество морских буровых установок в Азиатско-Тихоокеанском регионе составляет около 86 единиц. Увеличение разведки и добычи в таких регионах, как Южно-Китайское море и Бенгальский залив, может способствовать росту оффшорного сегмента рынка.

- Таким образом, ожидается, что шельфовый сектор станет самым быстрорастущим сегментом в прогнозируемый период благодаря увеличению инвестиций, технологическому прогрессу и добыче нефти.

Китай будет доминировать на рынке

- \п

- Китай был крупнейшим производителем нефти в регионе в 2021 году. Он также входит в число крупнейших пользователей технологий заканчивания скважин, которые, среди прочего, используются для экономически выгодной добычи нетрадиционных источников углеводородов на сланцевых месторождениях страны. Это связано с тем, что залежи сланцевой нефти и газа сложнее эксплуатировать, и они имеют тенденцию стареть быстрее, чем традиционные скважины. Следовательно, скважины с нетрадиционными пластами требуют более частого использования оборудования и услуг для заканчивания скважин для добычи нефти. \п

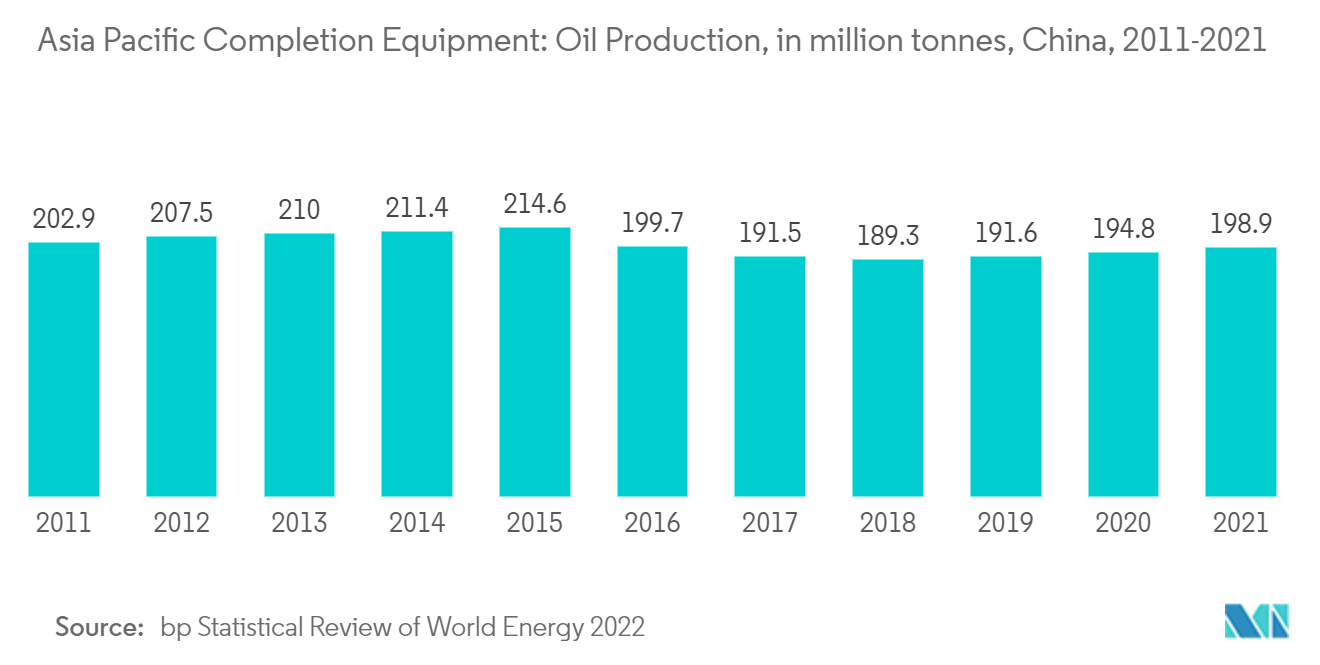

- Добыча сырой нефти в стране выросла на 2,1% до 198,9 млн тонн в 2021 году со 194,8 млн тонн в 2020 году. Добыча может еще больше увеличиться в прогнозируемый период и стимулировать китайский рынок оборудования и услуг для заканчивания скважин. \п

- По состоянию на июнь 2022 года в стране было около 38 действующих буровых установок на море и не было активных буровых установок на суше. Это, в свою очередь, свидетельствует о доминировании оффшорных активов в добывающем сегменте страны. По состоянию на 2021 год более 60% морских углеводородных ресурсов Китая будут расположены в глубоководных и сверхглубоководных районах, где широко представлены полупогружные аппараты, буровые суда и другие плавучие средства. \п

- Государственная нефтегазовая компания Petrochina оценила капитальные затраты на 2021 год в 37 миллиардов долларов США. Более того, капитальные затраты на 2021 год превышают капитальные затраты крупнейших мировых компаний, включая Saudi Arabian Oil Co., Exxon Mobil Corp. и Shell Plc. В начале 2021 года правительство Китая также объявило об увеличении внутренней добычи угля, нефти и газа в течение следующих пяти лет. \п

- Кроме того, China Petroleum Chemical Corp, также известная как Sinopec, планирует самые крупные капиталовложения в истории на 2022 год, повторяя призыв к энергетическим компаниям увеличить добычу. По оценкам Sinopec, компания потратила 31,1 миллиарда долларов США на добычу нефти и газа, особенно на базы сырой нефти на месторождениях Шунбэй и Тахэ, а также месторождения природного газа в провинции Сычуань и регионе Внутренняя Монголия. \п

- В январе 2022 года CNOOC объявила целевые показатели чистой добычи на 2023 и 2024 годы, которые оцениваются в 640–650 миллионов баррелей нефтяного эквивалента и 680–690 миллионов баррелей нефтяного эквивалента соответственно. Компания также объявила, что ее капитальные затраты на 2022 год запланированы в размере от 90 миллиардов юаней (более 14 миллиардов долларов США) до 100 миллиардов юаней (более 15,6 миллиардов долларов США), в то время как капитальные затраты на разведку, разработку, добычу и другие составят примерно 20 миллиардов юаней (более 14 миллиардов долларов США). %. \п

- Таким образом, ожидается, что Китай будет доминировать на рынке в прогнозируемый период благодаря увеличению добычи, развитию технологий и высокой эффективности содействия добыче нефти и газа. \п

Обзор отрасли оборудования для заканчивания работ в Азиатско-Тихоокеанском регионе

Рынок оборудования для заканчивания скважин в Азиатско-Тихоокеанском регионе умеренно фрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Schlumberger Ltd., Halliburton Company, Baker Hughes Company, Weatherford International plc и China Oilfield Services Ltd., среди других.

Лидеры рынка оборудования для заканчивания скважин в Азиатско-Тихоокеанском регионе

Schlumberger Ltd

Halliburton Company

Baker Hughes Company

Weatherford International plc.

China Oilfield Services Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка оборудования для заканчивания работ в Азиатско-Тихоокеанском регионе

- В ноябре 2022 года малазийская компания Velesto Energy подписала с Hess Corp. договор на комплексное обслуживание буровых установок, бурения и заканчивания скважин на сумму 135 миллионов долларов США. i-RDC — это концепция, в которой интеграция услуг буровых установок, оборудования и, в некоторых случаях, закупок материалов для услуг по бурению и заканчиванию скважин покрывается единым контрактом между оператором или нефтяной компанией, как владельцем проекта, и сервисная компания, которая выступает подрядчиком i-RDC.

- В октябре 2022 года Индийский технологический институт Харагпура подписал соглашение с Институтом технологий бурения (IDT) Корпорации нефти и природного газа (ONGC) о проведении нескольких совместных проектов исследований и разработок, связанных с бурением, буровыми растворами, цементирующими жидкостями и жидкости заканчивания.

Сегментация отрасли оборудования для заканчивания скважин в Азиатско-Тихоокеанском регионе

Оборудование для заканчивания используется для доведения нефтяной скважины до завершения при подготовке к ее первому испытанию, а затем к промышленной добыче. Оборудованием для заканчивания может быть любое оборудование, используемое во время разработки скважины с последующим процессом заканчивания. Оборудование для заканчивания, которое помогает при успешном заканчивании, обычно представляет собой комбинацию скважинных трубчатых инструментов и оборудования, которое позволяет безопасно и эффективно бурить и завершать нефтегазовую скважину. Рынок оборудования для заканчивания скважин сегментирован по месту размещения и географии. По месту развертывания рынок сегментирован на оншорный и оффшорный. В отчете также рассматриваются размер рынка и прогнозы рынка оборудования для заканчивания скважин в основных странах региона. Размер рынка и прогнозы для каждого сегмента были сделаны относительно выручки (млрд долларов США).

| Береговой |

| Оффшор |

| Китай |

| Малайзия |

| Индия |

| Индонезия |

| Остальная часть Азиатско-Тихоокеанского региона |

| Место развертывания | Береговой |

| Оффшор | |

| География | Китай |

| Малайзия | |

| Индия | |

| Индонезия | |

| Остальная часть Азиатско-Тихоокеанского региона |

Часто задаваемые вопросы по исследованию рынка оборудования для заканчивания работ в Азиатско-Тихоокеанском регионе

Каков текущий размер рынка оборудования для заканчивания работ в Азиатско-Тихоокеанском регионе?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на Азиатско-Тихоокеанском рынке оборудования для заканчивания скважин среднегодовой темп роста составит 1%.

Кто являются ключевыми игроками на рынке оборудования для заканчивания работ в Азиатско-Тихоокеанском регионе?

Schlumberger Ltd, Halliburton Company, Baker Hughes Company, Weatherford International plc., China Oilfield Services Ltd — крупнейшие компании, работающие на Азиатско-Тихоокеанском рынке оборудования для завершения работ.

Какие годы охватывает этот Азиатско-Тихоокеанский рынок оборудования для заканчивания работ?

В отчете рассматривается исторический размер рынка оборудования для заканчивания в Азиатско-Тихоокеанском регионе за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка оборудования для заканчивания в Азиатско-Тихоокеанском регионе на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли оборудования для заканчивания скважин в Азиатско-Тихоокеанском регионе

Статистические данные о доле, размере и темпах роста доходов на рынке оборудования для заканчивания работ в Азиатско-Тихоокеанском регионе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ оборудования для заканчивания работ в Азиатско-Тихоокеанском регионе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.