Объем рынка кормов для домашних животных в Аргентине

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 1.8 Миллиардов долларов США | |

| Размер Рынка (2029) | 2.68 Миллиардов долларов США | |

| Наибольшая доля по домашним животным | Собаки | |

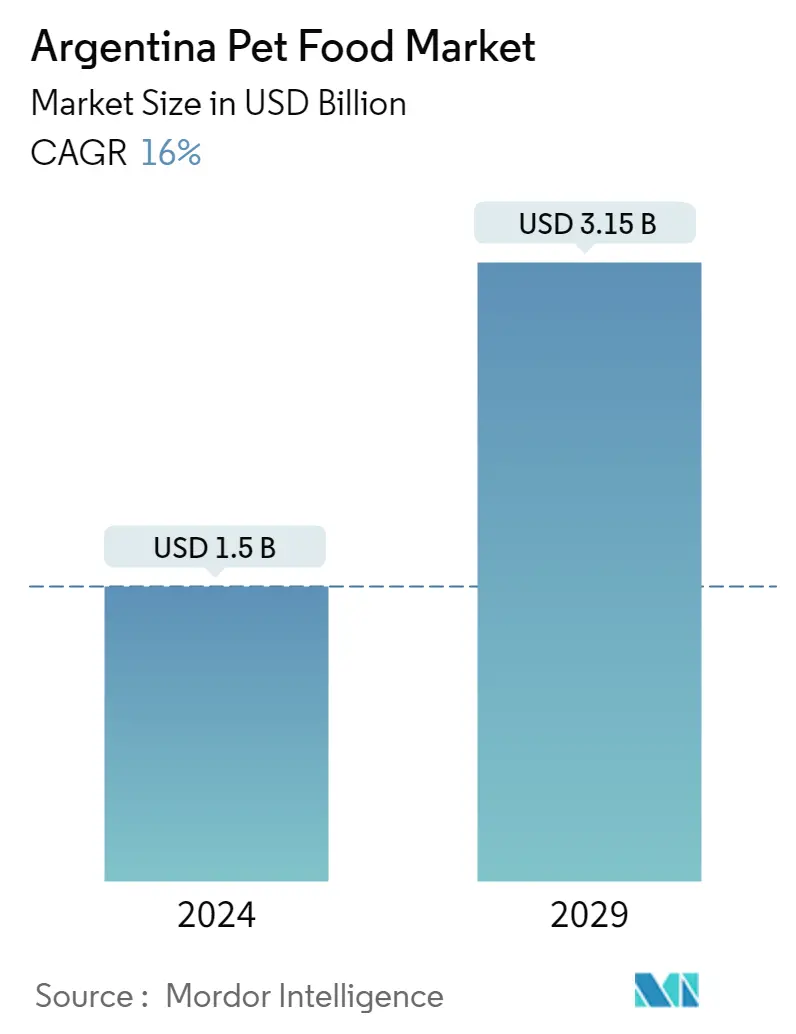

| CAGR (2024 - 2029) | 16.00 % | |

| Самый быстрорастущий по питомцам | Собаки | |

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кормов для домашних животных в Аргентине

Объем рынка кормов для домашних животных в Аргентине оценивается в 1,5 миллиарда долларов США в 2024 году и, как ожидается, достигнет 3,15 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 16% в течение прогнозируемого периода (2024-2029 годы).

Переход от домашней еды к коммерческим кормам для домашних животных и рост гуманизации домашних животных движут рынком.

- Аргентина — один из крупнейших рынков кормов для домашних животных в Южной Америке. В 2022 году на его долю приходилось 10,0% рынка кормов для домашних животных в регионе, который увеличился на 171,9% в период с 2017 по 2022 год. Этот рост обусловлен изменением экономического и социального ландшафта страны, увеличением числа владельцев домашних животных и тенденцией гуманизации домашних животных.

- Сегмент кормов для собак занимает наибольшую долю на рынке кормов для домашних животных в стране в 2022 году его рыночная стоимость составит 810,5 млн долларов США. Ожидается, что в 2029 году она достигнет 2 385,4 млн долларов США. Эта значительная доля и рост связаны со значительным количеством домашних животных. владельцы переходят от домашней еды к коммерческим кормам для домашних животных в стране. Собаки составляют значительную долю среди домашних животных страны в 2022 году на их долю приходилось 23,1%, а на кошек — 10,3%. Растет тенденция к производству кормов для собак премиум-класса.

- Кошки занимали вторую по величине долю на рынке кормов для домашних животных в стране, составляя 16,8% в 2022 году, а в период с 2017 по 2022 год эта доля увеличилась на 159,3%. Этот рост обусловлен увеличением популяции кошек на 8,0% в период с 2017 по 2022 год. изменение отношения к кошкам среди владельцев домашних животных и рост популярности кошек из-за их неприхотливости в уходе.

- Другие животные включают птиц, мелких млекопитающих, грызунов и декоративных рыб. Эти животные имеют уникальные потребности в питании, которые необходимо удовлетворять с помощью специализированных кормов для домашних животных. В 2022 году они составили 150,9 млн долларов США.

- Ожидается, что растущее использование коммерческих кормов, рост гуманизации домашних животных и растущая популяция домашних животных в стране будут стимулировать рынок кормов для домашних животных в течение прогнозируемого периода со среднегодовым темпом роста 15,7%.

Тенденции рынка кормов для домашних животных в Аргентине

- Собаки — самые популярные и ценные домашние животные в Аргентине в 2022 году они составляли 36,4% от общей численности населения.

- Культурный сдвиг в владении домашними животными, когда все больше людей поддерживают идею содержания нетрадиционных домашних животных, увеличивает численность населения.

Обзор индустрии кормов для домашних животных в Аргентине

Рынок кормов для домашних животных в Аргентине умеренно консолидирован пять крупнейших компаний занимают 63,20%. Основными игроками на этом рынке являются ADM, Agroindustrias Baires, Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), Mars Incorporated и Nestle (Purina) (в алфавитном порядке).

Лидеры рынка кормов для домашних животных Аргентины

ADM

Agroindustrias Baires

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

Mars Incorporated

Nestle (Purina)

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), FARMINA PET FOODS, General Mills Inc..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кормов для домашних животных Аргентины

- Июль 2023 г . Hill's Pet Nutrition представила новые сертифицированные MSC (Морским попечительским советом) белковые продукты из минтая и насекомых для домашних животных с чувствительным желудком и чувствительной кожей. Они содержат витамины, жирные кислоты омега-3 и антиоксиданты.

- Май 2023 г . Nestle Purina выпустила новые лакомства для кошек под брендом Friskies Friskies Playfuls - лакомства. Эти лакомства имеют круглую форму и доступны со вкусом курицы, печени, лосося и креветок для взрослых кошек.

- Март 2023 г . Blue Buffalo, дочерняя компания General Mills Inc., запустила новую линию сухих кормов для собак с высоким содержанием белка — BLUE Wilderness Premier Blend. В его состав входит курица и смесь антиоксидантов, витаминов и минералов.

Отчет о рынке кормов для домашних животных в Аргентине - Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Популяция домашних животных

- 4.1.1 Кошки

- 4.1.2 Собаки

- 4.1.3 Другие домашние животные

- 4.2 Расходы на домашних животных

- 4.3 Нормативно-правовая база

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Продукт для корма для домашних животных

- 5.1.1 Еда

- 5.1.1.1 По субпродуктам

- 5.1.1.1.1 Сухой корм для домашних животных

- 5.1.1.1.1.1 Сухой корм для домашних животных Sub Dry

- 5.1.1.1.1.1.1 корма

- 5.1.1.1.1.1.2 Другой сухой корм для домашних животных

- 5.1.1.1.2 Влажный корм для домашних животных

- 5.1.2 Нутрицевтики/добавки для домашних животных

- 5.1.2.1 По субпродуктам

- 5.1.2.1.1 Молочные биоактивные вещества

- 5.1.2.1.2 Омега-3 жирные кислоты

- 5.1.2.1.3 Пробиотики

- 5.1.2.1.4 Белки и пептиды

- 5.1.2.1.5 Витамины и минералы

- 5.1.2.1.6 Другие нутрицевтики

- 5.1.3 Лакомства для домашних животных

- 5.1.3.1 По субпродуктам

- 5.1.3.1.1 Хрустящие угощения

- 5.1.3.1.2 Стоматологические лакомства

- 5.1.3.1.3 Сублимированные и вяленые лакомства

- 5.1.3.1.4 Мягкие и жевательные лакомства

- 5.1.3.1.5 Другие удовольствия

- 5.1.4 Ветеринарные диеты для домашних животных

- 5.1.4.1 По субпродуктам

- 5.1.4.1.1 Диабет

- 5.1.4.1.2 Пищеварительная чувствительность

- 5.1.4.1.3 Диеты для ухода за полостью рта

- 5.1.4.1.4 Реналь

- 5.1.4.1.5 Заболевания мочевыводящих путей

- 5.1.4.1.6 Другие ветеринарные диеты

- 5.2 Домашние питомцы

- 5.2.1 Кошки

- 5.2.2 Собаки

- 5.2.3 Другие домашние животные

- 5.3 Канал распределения

- 5.3.1 Магазины

- 5.3.2 Интернет-канал

- 5.3.3 Специализированные магазины

- 5.3.4 Супермаркеты/гипермаркеты

- 5.3.5 Другие каналы

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компании

- 6.4.1 ADM

- 6.4.2 Agroindustrias Baires

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 ФАРМИНА ПЕТ ФОРДС

- 6.4.6 General Mills Inc.

- 6.4.7 Mars Incorporated

- 6.4.8 Nestle (Purina)

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ PET FOOD

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация индустрии кормов для домашних животных в Аргентине

Продукты питания, нутрицевтики/добавки для домашних животных, лакомства для домашних животных, ветеринарные диеты для домашних животных входят в сегменты Корма для домашних животных. Кошки и собаки представлены как сегменты домашних животных. Круглосуточные магазины, онлайн-каналы, специализированные магазины, супермаркеты/гипермаркеты рассматриваются как сегменты канала сбыта.

- Аргентина — один из крупнейших рынков кормов для домашних животных в Южной Америке. В 2022 году на его долю приходилось 10,0% рынка кормов для домашних животных в регионе, который увеличился на 171,9% в период с 2017 по 2022 год. Этот рост обусловлен изменением экономического и социального ландшафта страны, увеличением числа владельцев домашних животных и тенденцией гуманизации домашних животных.

- Сегмент кормов для собак занимает наибольшую долю на рынке кормов для домашних животных в стране в 2022 году его рыночная стоимость составит 810,5 млн долларов США. Ожидается, что в 2029 году она достигнет 2 385,4 млн долларов США. Эта значительная доля и рост связаны со значительным количеством домашних животных. владельцы переходят от домашней еды к коммерческим кормам для домашних животных в стране. Собаки составляют значительную долю среди домашних животных страны в 2022 году на их долю приходилось 23,1%, а на кошек — 10,3%. Растет тенденция к производству кормов для собак премиум-класса.

- Кошки занимали вторую по величине долю на рынке кормов для домашних животных в стране, составляя 16,8% в 2022 году, а в период с 2017 по 2022 год эта доля увеличилась на 159,3%. Этот рост обусловлен увеличением популяции кошек на 8,0% в период с 2017 по 2022 год. изменение отношения к кошкам среди владельцев домашних животных и рост популярности кошек из-за их неприхотливости в уходе.

- Другие животные включают птиц, мелких млекопитающих, грызунов и декоративных рыб. Эти животные имеют уникальные потребности в питании, которые необходимо удовлетворять с помощью специализированных кормов для домашних животных. В 2022 году они составили 150,9 млн долларов США.

- Ожидается, что растущее использование коммерческих кормов, рост гуманизации домашних животных и растущая популяция домашних животных в стране будут стимулировать рынок кормов для домашних животных в течение прогнозируемого периода со среднегодовым темпом роста 15,7%.

| Еда | По субпродуктам | Сухой корм для домашних животных | Сухой корм для домашних животных Sub Dry | корма |

| Другой сухой корм для домашних животных | ||||

| Влажный корм для домашних животных | ||||

| Нутрицевтики/добавки для домашних животных | По субпродуктам | Молочные биоактивные вещества | ||

| Омега-3 жирные кислоты | ||||

| Пробиотики | ||||

| Белки и пептиды | ||||

| Витамины и минералы | ||||

| Другие нутрицевтики | ||||

| Лакомства для домашних животных | По субпродуктам | Хрустящие угощения | ||

| Стоматологические лакомства | ||||

| Сублимированные и вяленые лакомства | ||||

| Мягкие и жевательные лакомства | ||||

| Другие удовольствия | ||||

| Ветеринарные диеты для домашних животных | По субпродуктам | Диабет | ||

| Пищеварительная чувствительность | ||||

| Диеты для ухода за полостью рта | ||||

| Реналь | ||||

| Заболевания мочевыводящих путей | ||||

| Другие ветеринарные диеты |

| Кошки |

| Собаки |

| Другие домашние животные |

| Магазины |

| Интернет-канал |

| Специализированные магазины |

| Супермаркеты/гипермаркеты |

| Другие каналы |

| Продукт для корма для домашних животных | Еда | По субпродуктам | Сухой корм для домашних животных | Сухой корм для домашних животных Sub Dry | корма |

| Другой сухой корм для домашних животных | |||||

| Влажный корм для домашних животных | |||||

| Нутрицевтики/добавки для домашних животных | По субпродуктам | Молочные биоактивные вещества | |||

| Омега-3 жирные кислоты | |||||

| Пробиотики | |||||

| Белки и пептиды | |||||

| Витамины и минералы | |||||

| Другие нутрицевтики | |||||

| Лакомства для домашних животных | По субпродуктам | Хрустящие угощения | |||

| Стоматологические лакомства | |||||

| Сублимированные и вяленые лакомства | |||||

| Мягкие и жевательные лакомства | |||||

| Другие удовольствия | |||||

| Ветеринарные диеты для домашних животных | По субпродуктам | Диабет | |||

| Пищеварительная чувствительность | |||||

| Диеты для ухода за полостью рта | |||||

| Реналь | |||||

| Заболевания мочевыводящих путей | |||||

| Другие ветеринарные диеты | |||||

| Домашние питомцы | Кошки | ||||

| Собаки | |||||

| Другие домашние животные | |||||

| Канал распределения | Магазины | ||||

| Интернет-канал | |||||

| Специализированные магазины | |||||

| Супермаркеты/гипермаркеты | |||||

| Другие каналы | |||||

Определение рынка

- ФУНКЦИИ - Корма для домашних животных обычно предназначены для обеспечения полноценного и сбалансированного питания домашних животных, но в основном используются в качестве функциональных продуктов. В сферу охвата входят корма и добавки, потребляемые домашними животными, включая ветеринарные диеты. Добавки/нутрицевтики, которые поставляются непосредственно домашним животным, рассматриваются в рамках объем.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормов для домашних животных без добавленной стоимости, были исключены из рынка во избежание двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Владельцы домашних животных считаются конечными потребителями на изучаемом рынке.

- КАНАЛЫ РАСПРЕДЕЛЕНИЯ - В сферу охвата входят супермаркеты/гипермаркеты, специализированные магазины, магазины повседневного спроса, интернет-каналы и другие каналы. Магазины, предлагающие исключительно базовые и специальные товары для домашних животных, считаются специализированными магазинами.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1 ОПРЕДЕЛИТЕ КЛЮЧЕВЫЕ ПЕРЕМЕННЫЕ: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении всего прогнозируемого периода.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные показатели, переменные и запросы аналитиков проверяются через обширную сеть экспертов по первичным исследованиям изучаемого рынка. Респонденты отбираются по уровням и функциям, чтобы создать целостную картину изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки