Análise de mercado de transmissores de localização de emergência

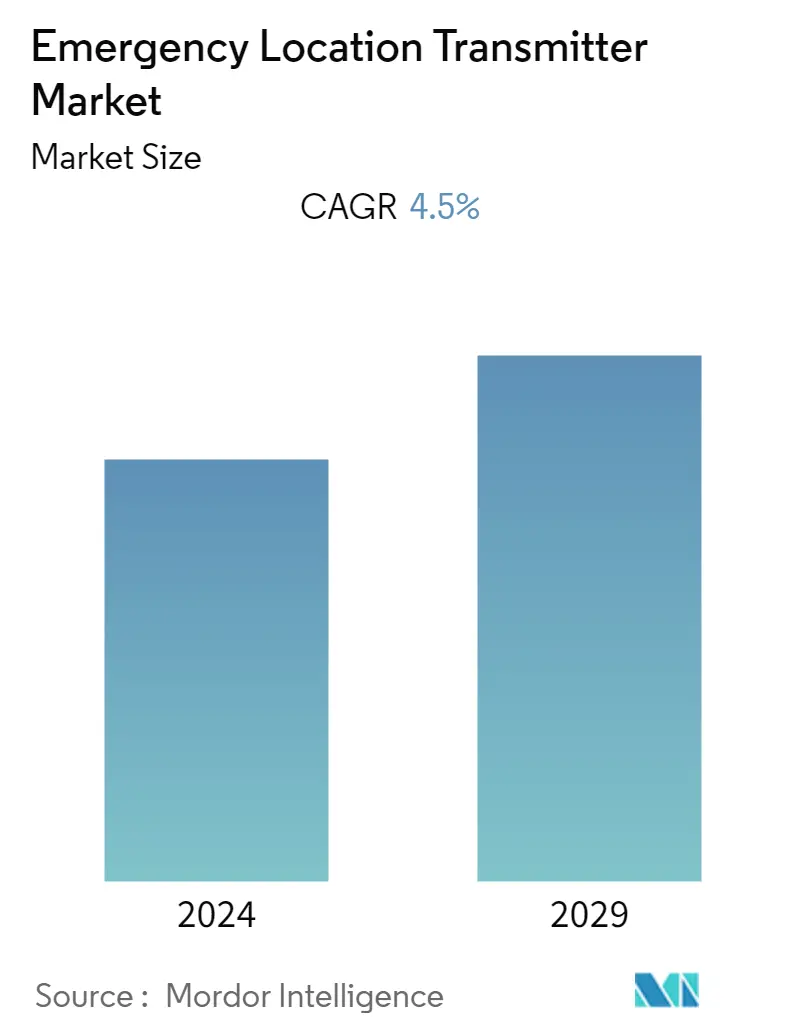

O Mercado de Transmissores de Localização de Emergência foi avaliado em US$ 149,74 milhões em 2020 e deve atingir US$ 194,82 milhões até 2026 e crescer a um CAGR de 4,5% durante o período de previsão (2021-2026). O crescimento dos ELTs foi impulsionado principalmente por vários regulamentos introduzidos em todo o mundo. Países como Estados Unidos, França e Reino Unido estiveram entre os primeiros a tornar obrigatória a instalação de ELTs em diversas práticas de aviação e transporte. A frequência globalmente aceite para ELTs foi definida para 406 MHz desde 2009. A maioria dos países mudou para esta frequência nos primeiros anos, mas uma grande parte dos países em desenvolvimento e dos países com baixa penetração de dispositivos ELT ainda carecem de tais conceitos. Alegadamente, o México foi o último país a mudar para 406 MHz em dezembro de 2018.

- O impacto mais significativo dos ELTs é observado nas operações de resgate realizadas em todo o mundo. Anteriormente, demorava horas para ser notificado de qualquer incidente e os operadores de resgate tinham que varrer manualmente a área suspeita, consumindo um tempo crítico necessário para atender as vítimas. Várias autoridades reguladoras exigem agora em diferentes países que os aviões que voam no seu espaço aéreo sejam equipados com ELTs para fins de segurança. As principais aeronaves que utilizam esses dispositivos incluem aeronaves leves, aeronaves de passageiros e aeronaves de defesa, que constituem a maior parte da frota aérea ativa do mundo.

- O mercado de ELTs testemunhou uma mudança de ELTs de 121,5 MHz para 406 MHz. Por exemplo, em abril de 2011, a Comissão Federal de Comunicações (FCC) optou por suspender uma regra proposta que determinava a substituição de transmissores localizadores de emergência (ELTs) de 121,5 MHz por ELTs de 406 MHz. Em 29 de março, a FCC publicou uma regra final que suspende indefinidamente sua ordem original em relação aos ELTs. Tais regulamentos apoiaram a adoção de ELTs de 406 MHz em 121,5 MHz.

- Além disso, as atividades regulares de manutenção incluem troca da bateria, calibração do GPS e inspeção de danos causados por fatores de desgaste. Se não for mantido de forma adequada, o ELT pode não ser acionado durante um incidente ou pode enviar alarmes falsos, o que gera multas enormes. Os operadores tendem a substituir os seus ELT após um período específico para evitar tais eventos, o que está a impulsionar a procura por ELT mais robustos e fiáveis.

- Os ELTs são um componente mínimo em uma aeronave, permitindo excelentes recursos de segurança. Devido aos benefícios oferecidos por esta tecnologia, há uma inovação contínua neste domínio para tornar os ELTs mais compactos e altamente fiáveis. Empresas como a Orolia trazem continuamente novas soluções ao mercado. Recentemente, dois novos ELTs de última geração foram lançados no Paris Air Show, realizado em junho de 2019. Da mesma forma, a indústria naval beneficiou imensamente dos ELTs. As aplicações que utilizam ELTs incluem plataformas petrolíferas offshore, navios de carga, navios de pesca e outros barcos de recreação para fins especiais.

- Os ELT colocam desafios significativos, tais como a activação inadvertida de sistemas ELT, que é um problema grave que consome recursos e pode desviar equipamento e mão-de-obra de emergências reais. Além disso, as elevadas taxas de falsos alarmes podem dessensibilizar as equipas de resposta, pois podem pensar que o evento não é real. Embora todas as ativações do ELT desencadeiem uma resposta das equipas de resposta a emergências, apenas uma pequena fração são emergências reais. Prevê-se que tais casos impactem o mercado.

Tendências de mercado de transmissores de localização de emergência

Vertical aeroespacial terá uma grande participação de mercado

- Os ELTs são amplamente utilizados na indústria aeroespacial por sua alta confiabilidade e eficiência. Os produtos ELT podem transmitir sinais automaticamente para estações de resgate próximas em momentos de emergência. Além disso, em 2008, a Organização da Aviação Civil Internacional (ICAO) impôs uma nova regra para instalar no mínimo um transmissor de localização de emergência em todos os tipos de aeronaves que operam internacionalmente.

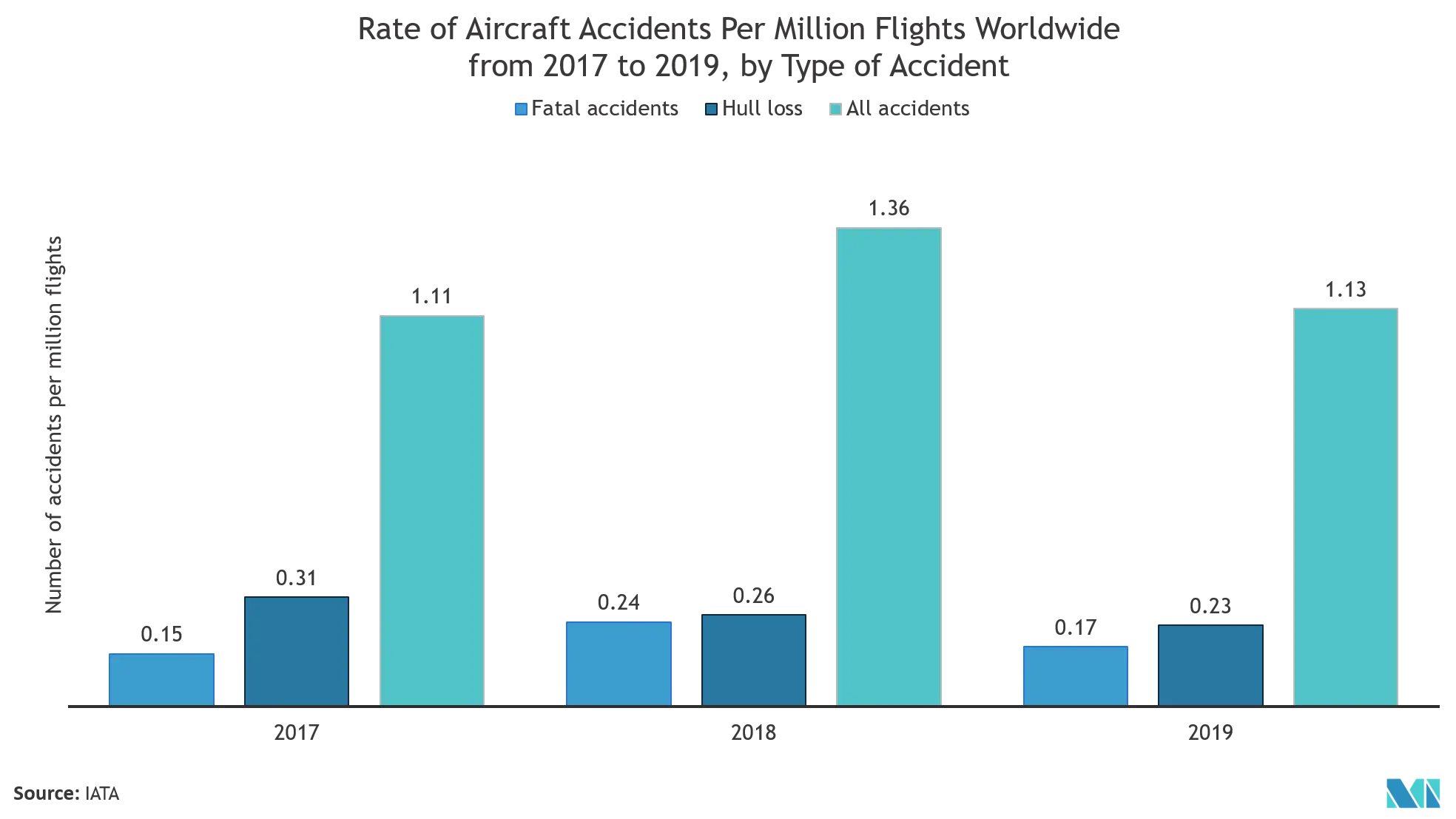

- Dado o tráfego aéreo mundial estimado em cerca de 39 milhões de voos, a taxa de acidentes é de um acidente fatal por quase dois milhões de voos. Refletindo sobre esta taxa de acidentes, a Aviation Safety Network afirmou que o nível de segurança aumentou significativamente. Segundo a rede, se a taxa de acidentes tivesse permanecido a mesma de há 10 anos, poderiam ter ocorrido 34 acidentes mortais no ano passado e, à taxa de acidentes do ano 2000, poderiam até ter ocorrido 65 acidentes mortais.

- O crescente tráfego na indústria da aviação comercial impulsiona o crescimento do mercado de transmissores de localização de emergência em todo o mundo. Atualmente, a maioria das organizações de aviação procura ELTs de 406 MHz para maior confiabilidade em momentos de emergências. Por exemplo, a AOPA apoia a instalação voluntária de ETLs avançados (406 MHz). Eles também apoiam a conscientização dos pilotos e proprietários de aeronaves sobre o limite dos ELTs de 121,5/243 MHz e os benefícios das unidades de 406 MHz.

- Os principais fornecedores deste mercado também estão se concentrando em ELTs de 406 MHz devido à eficiência da frequência de 406 MHz, os pesquisadores podem responder mais rapidamente em caso de alerta. Outro benefício significativo do ELT de 406 MHz é que ele pode transmitir informações digitais codificadas sobre a aeronave e seu proprietário. Por exemplo, em 2019, a Astonics Corporation lançou uma versão atualizada do transmissor localizador de emergência (SRB 406G-S tipo ELT) para botes salva-vidas de aeronaves. Ele incorporou a tecnologia de localização GPS, que pode fornecer assistência de posição baseada em satélite durante operações de busca e salvamento.

- Em 2019, a Orolia lançou o Kannad Ultima-S ELT para aeronaves comerciais. Esses ELTs podem ser instalados na cabine da aeronave comercial e notificar a tripulação sobre o status de uma operação de busca e salvamento por meio de seu Return Link Service. Além disso, este produto também é capaz de transmitir 406 MHz em momentos de emergência. Além disso, a empresa também forneceu ELTs Survival para a indústria indiana de SpiceJet. Seus ELTs de sobrevivência podem enviar sinais de 406, 243 e 121,5 MHz e fornecer sinais de socorro durante emergências.

- Além disso, os principais fornecedores desta indústria estão continuamente a melhorar as suas tecnologias para se adaptarem às recentes mudanças tecnológicas em todo o mundo. Por exemplo, em 2020, a Honeywell planeja desenvolver uma solução totalmente adaptável com a ajuda de hardware transmissor localizador de emergência e uma versão atualizada do EGPWS MK VA. Esta solução pode disparar sinais automaticamente no momento de situações de perigo.

América do Norte terá a maior participação de mercado

- Espera-se que a América do Norte domine o mercado estudado durante o período de previsão, devido ao destaque da rede de aviação dos EUA entre todas as regiões. Os vários aspectos atribuídos ao crescimento da aviação nesta região foram os sistemas de transporte público subdesenvolvidos, terrenos difíceis, rendimento médio familiar elevado e baixos preços do petróleo bruto.

- A América do Norte adaptou-se a vários requisitos da aviação nos últimos anos, o que é evidente pelo surgimento da aviação geral nesta região. A aviação geral é composta por voos civis, exceto serviços regulares de companhias aéreas de passageiros.

- Só os Estados Unidos têm cerca de 780 locais elevados para realizar operações baseadas na aviação. Além disso, 90% das 220 mil aeronaves registradas nesta região são aeronaves de aviação geral e mais de 80% dos 609 mil pilotos certificados nos Estados Unidos voam aeronaves de aviação geral. Este é o segmento que mais cresce, o que contribuiu para a demanda por transmissores de localização de emergência. De acordo com o relatório publicado em 2019, pela FAA, 2.324 aeronaves foram adicionadas só em 2017, e havia cerca de 213.050 aeronaves funcionais nesta região.

- Esta região regista o maior número de voos, com mais de 7,5 milhões de viagens anuais. Devido a isso, a FAA determinou a exigência de ELT nas aeronaves registradas nos Estados Unidos ou que utilizam seu espaço aéreo. O regulamento entrou em vigor pela primeira vez em 1976 e foi actualizado em 2009. Devido ao crescente rendimento disponível e à aplicação mais ampla da aviação geral nos transportes, agricultura, pesquisa e actividades recreativas, espera-se que este segmento testemunhe um aumento na procura de ELTs.

- Os ELT têm desempenhado um papel significativo nas missões de resgate ultimamente, uma vez que esta região registou 330 acidentes relacionados com a aviação geral só em 2017. Como esses voos não seguem a rota dos ativos, torna-se difícil rastreá-los sem ELTs.

- Os Estados Unidos também são o maior exportador de aeronaves de defesa e as exportam para países como Canadá, Japão, Austrália, Paquistão e Coreia do Sul. Em agosto de 2019, os Estados Unidos iniciaram o envio de helicópteros Apache para a Índia, e o helicóptero Chinook também será entregue à Índia.

- O barco de recreio é o principal consumidor no que diz respeito ao número de ELTs utilizados nas atividades marítimas nesta região. A Associação Nacional de Fabricantes Marítimos dos Estados Unidos estima um aumento na demanda por barcos a motor na região. A agência divulgou ainda que cerca de 280 mil unidades foram vendidas em 2018 nos Estados Unidos, o maior valor dos últimos dez anos.

Visão geral da indústria de transmissores de localização de emergência

O mercado de transmissores de localização de emergência parece ser moderadamente competitivo, com a presença de muitos players. O mercado com os principais players adotando estratégias, como inovação de produtos, fusões e aquisições. Os principais players do mercado são Honeywell International Inc., Orolia Holding SAS, ECA Group e Astronics Corporation, entre outros.

- Junho de 2020 - Honeywell International Inc. planeja desenvolver uma solução totalmente adaptável com a ajuda de hardware transmissor localizador de emergência e uma versão atualizada do EGPWS MK VA. A solução é flexível o suficiente para permitir que o OEM crie suas próprias condições de gatilho que determinam o perigo.

- Junho de 2020 - Orolia Holding SAS concluiu sua parceria estratégica com a Seven Solutions para fornecer tempo e frequência extremamente resilientes, precisos e estáveis para aplicações militares, de infraestrutura crítica e comerciais. Este acordo não só fortalece as competências e recursos da Orolia, mas também melhora a sua rede de distribuição global.

Líderes de mercado de transmissores de localização de emergência

Honeywell International Inc.

Orolia Holding SAS

ECA Group

Astronics Corporation

Ack Avionics Technologies Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de transmissores de localização de emergência

O transmissor de localização de emergência (ELT) é um equipamento que transmite diversos sinais em frequências designadas e, dependendo da aplicação, pode ser ativado automaticamente, em caso de impacto, ou pode ser acionado manualmente pelo usuário.

| Aplicações Aeroespaciais (Comercial e Defesa) |

| Aplicações Marítimas |

| Aplicativos pessoais |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Oriente Médio e África |

| Vertical do usuário final | Aplicações Aeroespaciais (Comercial e Defesa) |

| Aplicações Marítimas | |

| Aplicativos pessoais | |

| Geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado de transmissores de localização de emergência

Qual é o tamanho atual do mercado de transmissores de localização de emergência?

O Mercado de Transmissores de Localização de Emergência deverá registrar um CAGR de 4,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de transmissores de localização de emergência?

Honeywell International Inc., Orolia Holding SAS, ECA Group, Astronics Corporation, Ack Avionics Technologies Inc. são as principais empresas que operam no mercado de transmissores de localização de emergência.

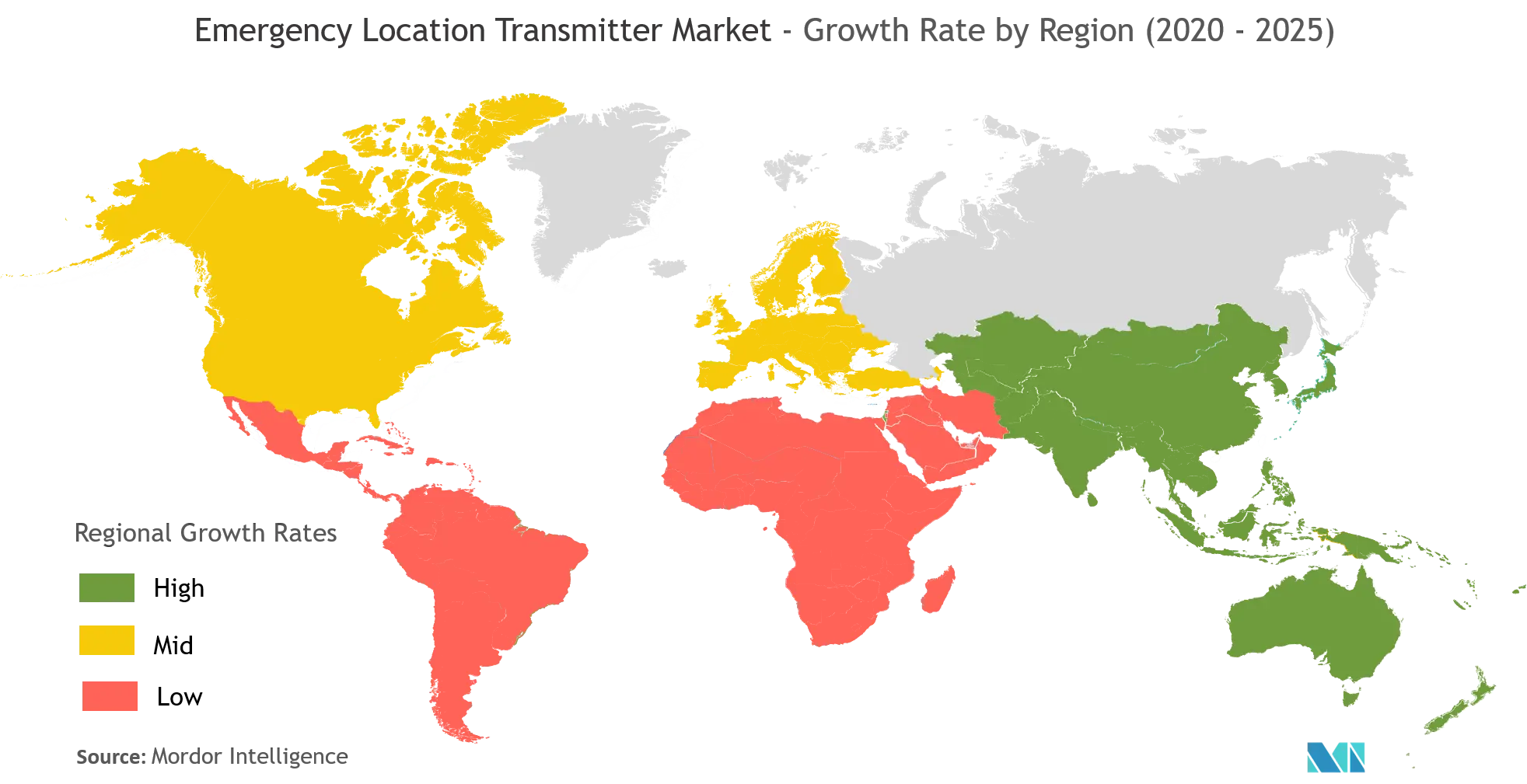

Qual é a região que mais cresce no mercado de transmissores de localização de emergência?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de transmissores de localização de emergência?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Transmissores de Localização de Emergência.

Que anos este mercado de transmissores de localização de emergência cobre?

O relatório abrange o tamanho histórico do mercado de transmissores de localização de emergência para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de transmissores de localização de emergência para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de transmissores de localização de emergência

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita do Transmissor de Localização de Emergência em 2024, criadas pela Mordor Intelligence™ Industry Reports. A análise do Transmissor de Localização de Emergência inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.