Análise de mercado de vitaminas para alimentação da África

O tamanho do mercado de vitaminas para alimentação da África é estimado em US$ 142,18 bilhões em 2024, e deverá atingir US$ 177,18 bilhões até 2029, crescendo a um CAGR de 4,5% durante o período de previsão (2024-2029).

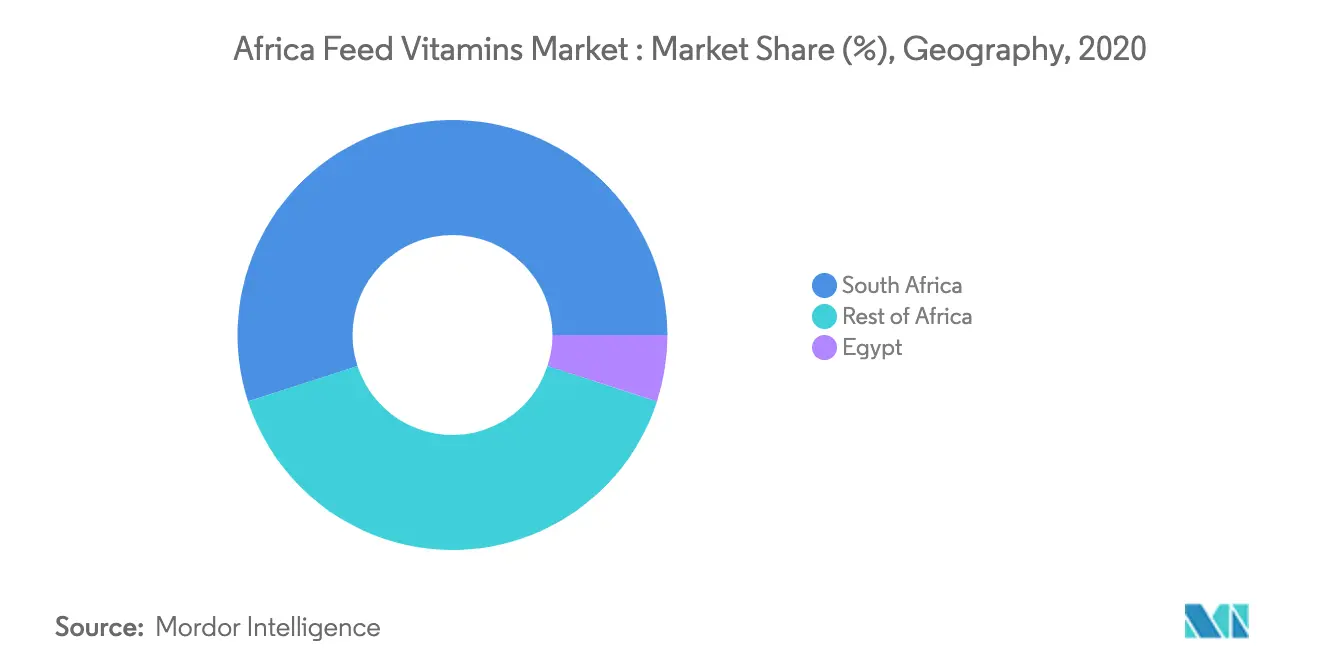

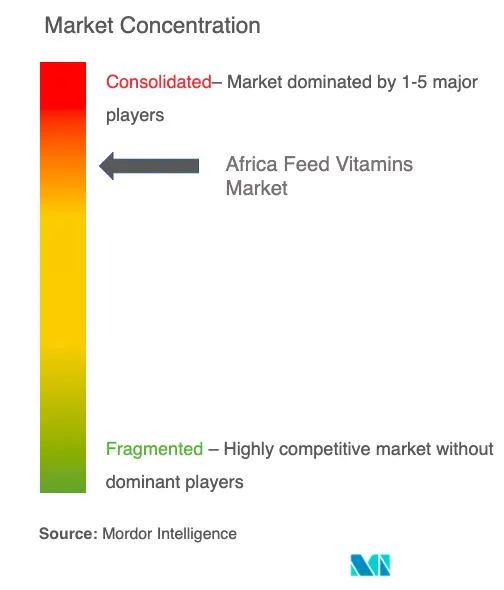

No entanto, a pandemia da COVID-19 abrandou as operações, com escassez de pessoal e novas directrizes sanitárias para operação e processamento. As empresas de rações garantiram os fornecimentos necessários aos agricultores para salvaguardar a saúde e o bem-estar dos seus animais e para manter o nível de produção nas explorações. O aumento do consumo de carne na região é o principal impulsionador do mercado, juntamente com a crescente conscientização entre os agricultores sobre os benefícios dos aditivos alimentares. A África do Sul domina o mercado em termos de valor devido à indústria animal bem desenvolvida. O mercado está consolidado com poucos players detendo uma participação importante no mercado.

Tendências do mercado de vitaminas para alimentação na África

O aumento da produção de gado impulsiona o mercado

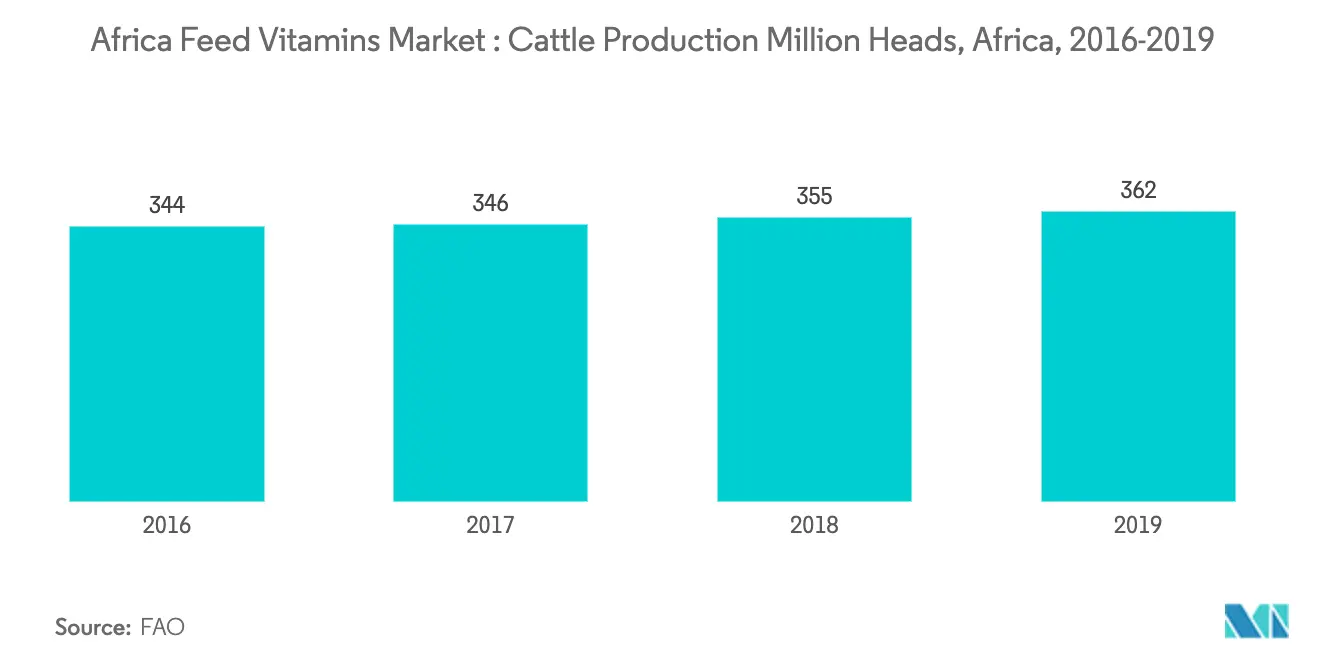

Um grande número de países africanos caracteriza-se pelo crescimento constante das indústrias pecuária e de processamento de carne. Carne, ovos e leite têm sido a principal fonte de alimentação em muitos países africanos. O apoio governamental e a procura das indústrias de transformação de carne estão a impulsionar a produção animal na região. Por exemplo, o número de produção de gado foi registrado em 355,0 milhões em 2018, aumentando para 362,0 milhões em 2019. As vitaminas para rações estão ganhando popularidade entre a indústria de produção animal para melhorar a qualidade da alimentação e a saúde animal. Portanto, a crescente indústria de produção animal está atuando como o principal impulsionador do mercado.

África do Sul domina o mercado

A África do Sul tem uma indústria pecuária bem desenvolvida entre todos os países africanos. É responsável pela maior parte do mercado de vitaminas para rações. Possui uma indústria pecuária orientada para o mercado que inclui bovinos, laticínios, suínos, ovinos, caprinos e coelhos. Também possui uma indústria avícola e de laticínios muito bem desenvolvida. O país tinha 126 milhões de bovinos, 52 milhões de caprinos e 13 milhões de suínos, e 220 milhões de ovinos, respectivamente, em 2019. A produção contínua de animais e o aumento do consumo de carne constituem a espinha dorsal da indústria sul-africana de vitaminas alimentares.

Visão geral da indústria de vitaminas para alimentação da África

O mercado de aditivos para rações na África está consolidado com alguns players detendo a maior parte do mercado. Vitafor Nv, BASF SE, Pfizer, Inc., Pharmavite e Zinpro Corporation são alguns dos principais players da região. Lançamentos de novos produtos, fusões e aquisições e parcerias são as principais estratégias adotadas por essas empresas líderes de mercado.

Líderes de mercado de vitaminas da África Feed

Zinpro Corporation

Vitafor

Pharmavite

Pfizer

BASF SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de vitaminas para alimentação da África

Vitaminas alimentares são suplementos incluídos na alimentação animal em pequenas quantidades para o crescimento geral, bem-estar e desempenho do gado. A deficiência de vitaminas pode ser prejudicial à saúde dos animais e também conduzir a uma ampla gama de doenças. Os suplementos vitamínicos são considerados necessários na alimentação animal de todos os tipos de gado, e isso tem tradicionalmente alimentado o mercado de vitaminas para alimentação animal. O Mercado de Vitaminas de Alimentação da África é segmentado por Tipo (A, E, B, C e outros), Tipo Animal (Ruminantes, Aves, Suínos, Aquicultura, Alimentos para Animais de Estimação, Cavalos) e Geografia (África do Sul, Egito e Resto do África).

| A |

| E |

| B |

| C |

| Outros |

| Ruminante |

| Aves |

| Suínos |

| Cavalo |

| Outros |

| África do Sul |

| Egito |

| Outros |

| Tipo | A |

| E | |

| B | |

| C | |

| Outros | |

| Tipo de animal | Ruminante |

| Aves | |

| Suínos | |

| Cavalo | |

| Outros | |

| Geografia | África do Sul |

| Egito | |

| Outros |

Perguntas frequentes sobre pesquisa de mercado de vitaminas da Africa Feed

Qual é o tamanho do mercado de vitaminas para alimentação da África?

O tamanho do mercado de vitaminas para alimentação da África deve atingir US$ 142,18 bilhões em 2024 e crescer a um CAGR de 4,5% para atingir US$ 177,18 bilhões até 2029.

Qual é o tamanho atual do mercado de vitaminas para alimentação da África?

Em 2024, o tamanho do mercado de vitaminas para alimentação da África deverá atingir US$ 142,18 bilhões.

Quem são os principais atores do mercado de vitaminas para alimentação da África?

Zinpro Corporation, Vitafor, Pharmavite, Pfizer, BASF SE são as principais empresas que operam no Mercado Africano de Vitaminas para Alimentos.

Que anos esse mercado de vitaminas para alimentação da África cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de vitaminas para alimentação da África foi estimado em US$ 136,06 bilhões. O relatório abrange o tamanho histórico do mercado de vitaminas para alimentação da África para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de vitaminas para alimentação da África para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de vitaminas para alimentação da África

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Africa Feed Vitamins em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da Africa Feed Vitamins inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.